Аэрофлот что с акциями будет

Акции Аэрофлот: Прогноз на 2022, 2023, 2024. Выплаты дивидендов. Стоит ли покупать?

Стоит ли покупать акции Аэрофлота сейчас

«Владелец акций топового авиаперевозчика» звучит гордо, но насколько это прибыльно, помогут разобраться эксперты. Оценить положение бренда на рынке также можно по отчетным графикам.

Основная информация о компании

Компания была основана в 1923 году, и за годы своего существования она успела приобрести статус самого настоящего мирового бренда. В 2018 году Аэрофлот укрепил свои позиции в мировом понимании, и стал одним из глобальных автоперевозчиков, который пользуется активным спросом по сей день.

Чистая прибыль а/к в последнем квартале составила порядка 3 миллиардов рублей.

Такая тенденция роста не может остаться незамеченной инвесторами. На первый взгляд кажется, что вложиться в ценные бумаги Аэрофлота более чем логичное и прибыльное решение.

С 2016 года прибыльность бренда выросла, минимум, в 3 раза, и как говорят эксперты, это не предельные показатели. По некоторым предварительным оценкам потенциал роста на первый квартал 2022 года составляет 70,6% от текущего уровня.

Какая цена акций и дивиденды на сегодняшний день

Стоимость бумаг – величина отнюдье постоянная. На рынке ежедневно происходят колебания, с определённой тенденцией в одну из сторон: падения или роста. Так, если в августе 2021 года стоимость одной акции составляла 116 рублей, то сегодня (02.11.2021) цена упала до 67,48₽, просев на 0,53%.

Подобные колебания нормальны, учитывая текущие ограничения в авиаперевозках.

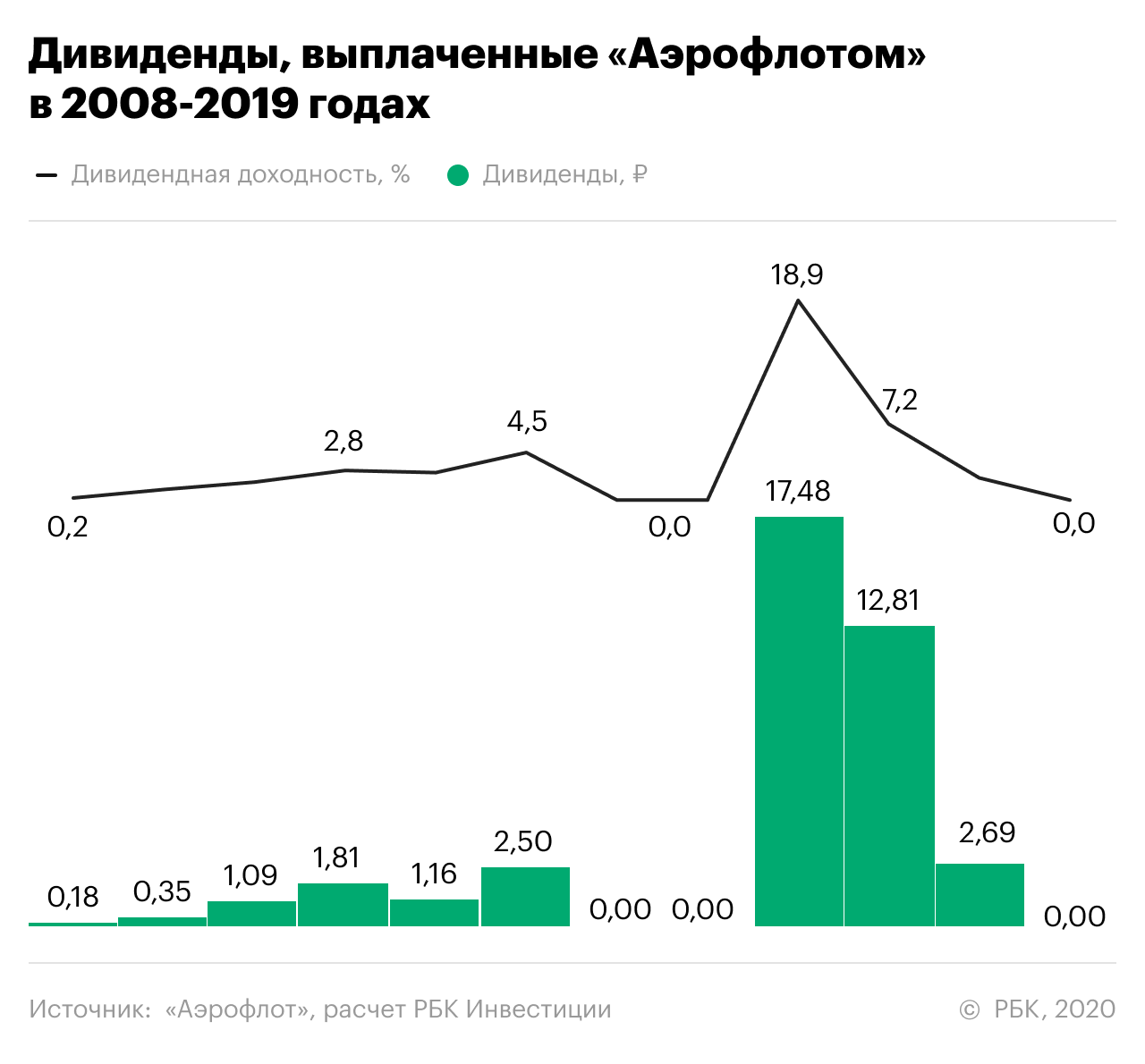

Для исчисления дивидендов берётся в расчёт консолидированная чистая прибыль компании по международным стандартам. Учитывается также годовая отчётность и финансовый план на следующие 12 месяцев.

Целевые метрики компания по дивидендам равны 25% от чистой прибыли по МСФО. Однако в 2021 году акционеры авиаперевозчика решили отказаться от выплат дивидендов.

Отслеживаем динамику роста активов по графикам

Наглядно оценить колебания активов можно по графикам. Так за последние полгода популярность ценных бумаг Аэрофлота возросла, несмотря на динамику снижения стоимости одной акции.

Темпы падения активов можно отследить по октябрьскому графику. Начиная с 6 октября стоимость преимущественно проседала, за редкими исключениями.

Мнения экспертов

Мнение аналитиков касательно будущего доходности авиаперевозчика несколько разнятся.

И пока одни обещают редкий взлёт, другие более сдержанны в своих прогнозах:

По оценке «Финам» доходность бумаг составит более 73%.

Если так пойдёт и дальше, то размер убытков сократится, и доходность акций вырастет, как минимум, на 30%.

Те, кто решил сделать покупку сейчас, принял верное решение. Кризис вышел на плато, и сегодняшние низкие цены скоро начнут расти, набирая обороты.

Эксперты выдвигают разные цифры касательно прибыльности Аэрофлота. Но все они согласны с тем, что сегодняшний упадок не продлится долго. В скором времени ситуация изменится в лучшую сторону, но при этом не достигнет августовских показаний.

Где лучше покупать акции Аэрофлота сегодня

Покупать акции стоит только на проверенных биржах, или в банках. При этом новичку лучше обратиться к брокеру, который позволит грамотно сформировать инвестиционный портфель. Никогда нельзя вкладывать все средства в ценные бумаги одной компании.

Тинькофф рекомендует покупать акции, уверяя в росте доходности на 22,41%.

Средняя прогнозируемая цена равна 82,8₽, и отметка должна быть достигнута уже в ближайшее месяцы. Бумаги можно приобрести, открыв индивидуальный инвестиционный счёт.

Акции также можно купить на Московской бирже, предварительно заключив договор на брокерское обслуживание. Помощь профессиональных аналитиков поможет выбрать наиболее оптимальное количество ценных бумаг российских компаний.

Минимальный размер – 10 штук. Сумма расходов – порядка 7 тысяч рублей. Срок инвестиции – не ограничен. Ожидаемый уровень доходности при таких вложениях, по прогнозам, составит около 2 тыс. руб.

Аэрофлот – надежный авиаперевозчик, который смог сохранить свой статус даже при строгих карантинных ограничениях и критическом сокращениях международных авиаперевозок. Сейчас наблюдается регулярное снижения стоимости акций, но текущее положение не сохранится на долго, и в целом, динамика дает почву для позитивных прогнозов. Акции практически вышли на свои минимальные показатели, и в скором времени пойдут в рост.

Финансовые результаты Аэрофлота по итогам 3 квартала 2021 года

Группа Аэрофлот представила финансовую отчетность по МСФО по итогам 3 кв. и 9 мес. 2021 года. Сильный спрос на внутренние авиаперевозки и рост цен на авиабилеты смогли поддержать финансовый результат компании, в результате чего компания впервые с начала пандемии получила чистую прибыль.

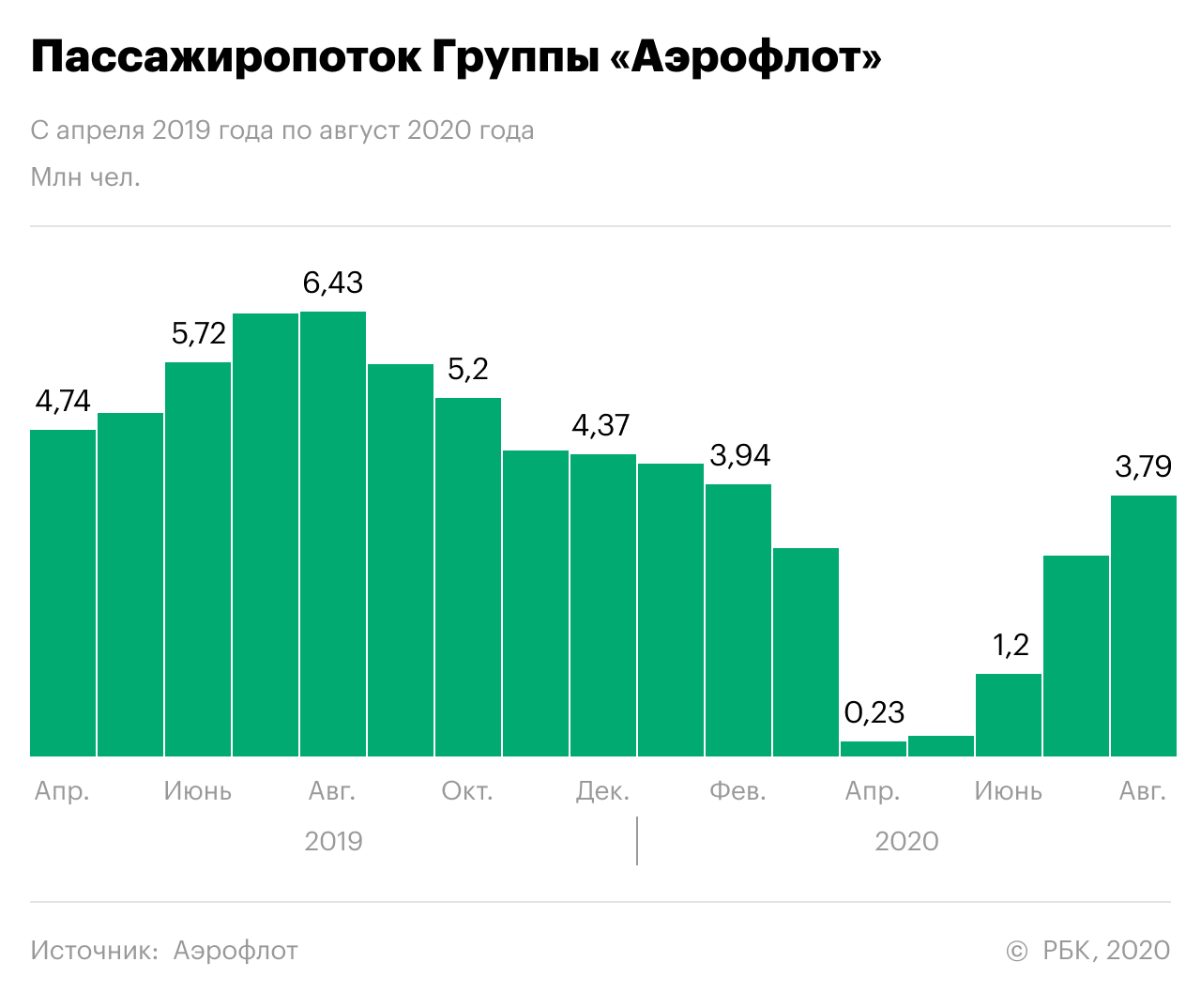

Выручка компании за отчетный период выросла на 97% г/г, составив 167,1 млрд руб. Рост показателя произошел на фоне восстановления внутреннего пассажиропотока, который вырос на 33% г/г и на 27,4% по сравнению с аналогичным периодом 2019 года. Международные авиаперевозки выросли в 5 раз г/г, однако остаются значительно ниже докризисного уровня. Другим фактором роста пассажиропотока стало увеличение занятости кресел.

EBITDA компании выросла на 169% г/г, что также объясняется восстановлением объемов перевозки пассажиров. Уверенный рост показателя отмечается третий квартал подряд. При этом рентабельность EBITDA составила 32,4%, что лишь на 2% ниже докризисного уровня.

Давление на EBITDA оказывал рост расходов на авиатопливо, что связано с увеличением пассажирооборота, а также увеличением цен на авиакеросин. Так, по итогам 3 кв. средний рост цен на авиатопливо составило 19% г/г, при этом доля расходов на авиакеросин в общих операционных расходах осталась на уровне близком к 30%.

Чистая прибыль по итогам 3 кв. составила 11,6 млрд руб. против убытка годом ранее. За 9 мес. 2021 года компания сократила чистый убыток до 16,1 млрд руб.

Чистый долг компании в 3 кв. 2021 года снизился на 5% г/г, при этом объем денежных средств увеличился на 50,2 млрд руб., что связано с привлечением средств в ходе SPO в октябре прошлого года. Полагаем, что текущей «подушки» ликвидности в размере 93 млрд руб. будет достаточно компании даже в случае негативного сценария развития ситуации с COVID-19.

Несмотря на то, что объем пассажирских перевозок пока отстает от докризисных уровней, мы оцениваем представленные результаты как сильные. Текущее снижение котировок, вызванное опасениями распространения «омикрон»-штамма COVID-19, носит, по нашему мнению, временный характер. По-прежнему отмечаем недооцененность акций по сравнению с мировыми аналогами и ожидаем сохранения тренда на восстановление международных авиаперевозок, что станет катализатором роста стоимости акций. Оставляем рекомендацию «покупать», целевая цена – 88 руб. / акцию.

Стоимость бумаг 12 июля 2017 года: ₽225 за акцию

Стоимость сейчас: ₽69 за акцию

Причина падения: сильная перекупленность бумаг, рост цен на авиакеросин и пандемия

Перспективы: компании поможет выпуск новых акций и «Победа»

Риски: вторая волна коронавируса и большие долги

Компания «Аэрофлот» — одна из старейших авиакомпаний мира. Ей почти 100 лет. Перевозчик базируется в аэропорту Шереметьево, откуда осуществляет основные перелеты. Пять российских филиалов находятся в Санкт-Петербурге, Калининграде, Перми, Красноярске и Владивостоке.

Родоначальником «Аэрофлота» стало Российское общество воздушного флота «Добролет», которое появилось в 1923 году. В том же году открылся первый в СССР регулярный пассажирский воздушный маршрут Москва — Нижний Новгород. Перелет занимал два часа и проходил только в дневное время над железной дорогой, чтобы пилот не сбился с пути.

В 2011 году государство отдало под управление «Аэрофлота» несколько региональных компаний. Так образовалась Группа «Аэрофлот». Помимо самого «Аэрофлота», в нее входит авиакомпания «Аврора», работающая на дальневосточных направлениях, авиакомпания среднего ценового сегмента «Россия» и единственный в России классический лоукостер «Победа».

Контрольный пакет акций «Аэрофлота» — 51,17% — принадлежит государству. У институциональных инвесторов сейчас 35,7%. Еще 3,5% на балансе у госкорпорации «Ростех», 5,1% принадлежит физическим лицам, 0,1% — менеджменту компании, еще 4,3% — казначейский пакет. После выпуска новых акций, намеченного на 9 октября, эти доли будут размыты, кроме государственной. Чтобы сохранить контролирующий пакет, правительство купит дополнительно около 970 млн бумаг.

Почему упали акции «Аэрофлота»

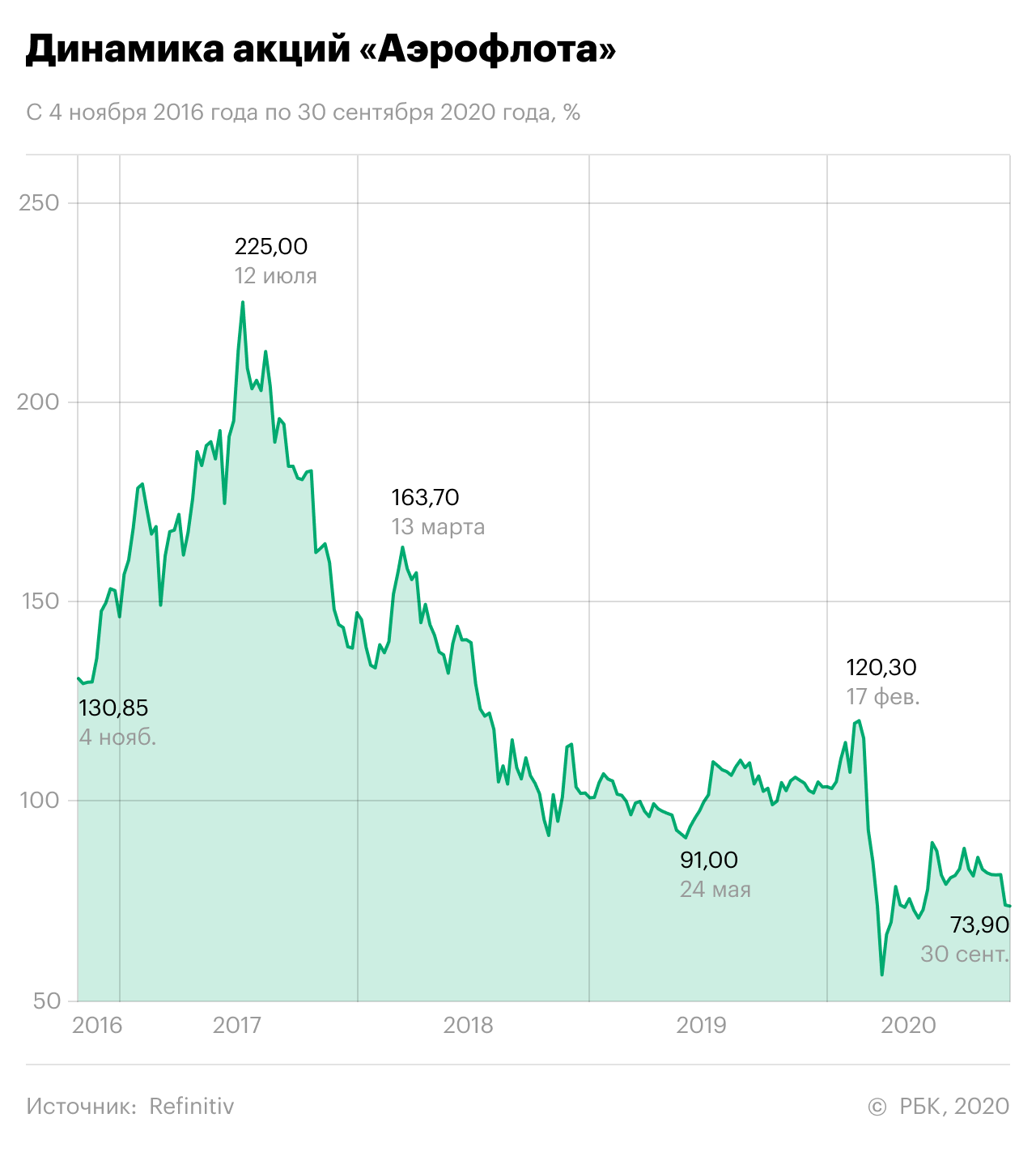

Акции «Аэрофлота» начали резко падать в середине 2017 года. За три года котировки обвалились почти на 70%.

В 2015 году большие долги привели к банкротству главного конкурента «Аэрофлота» — авиакомпании «Трансаэро». Трудности соперника подтолкнули акции «Аэрофлота» вверх. Всего за два года — с 2015-го по 2017-й — они подорожали на 497%, до исторического максимума ₽225 на акцию.

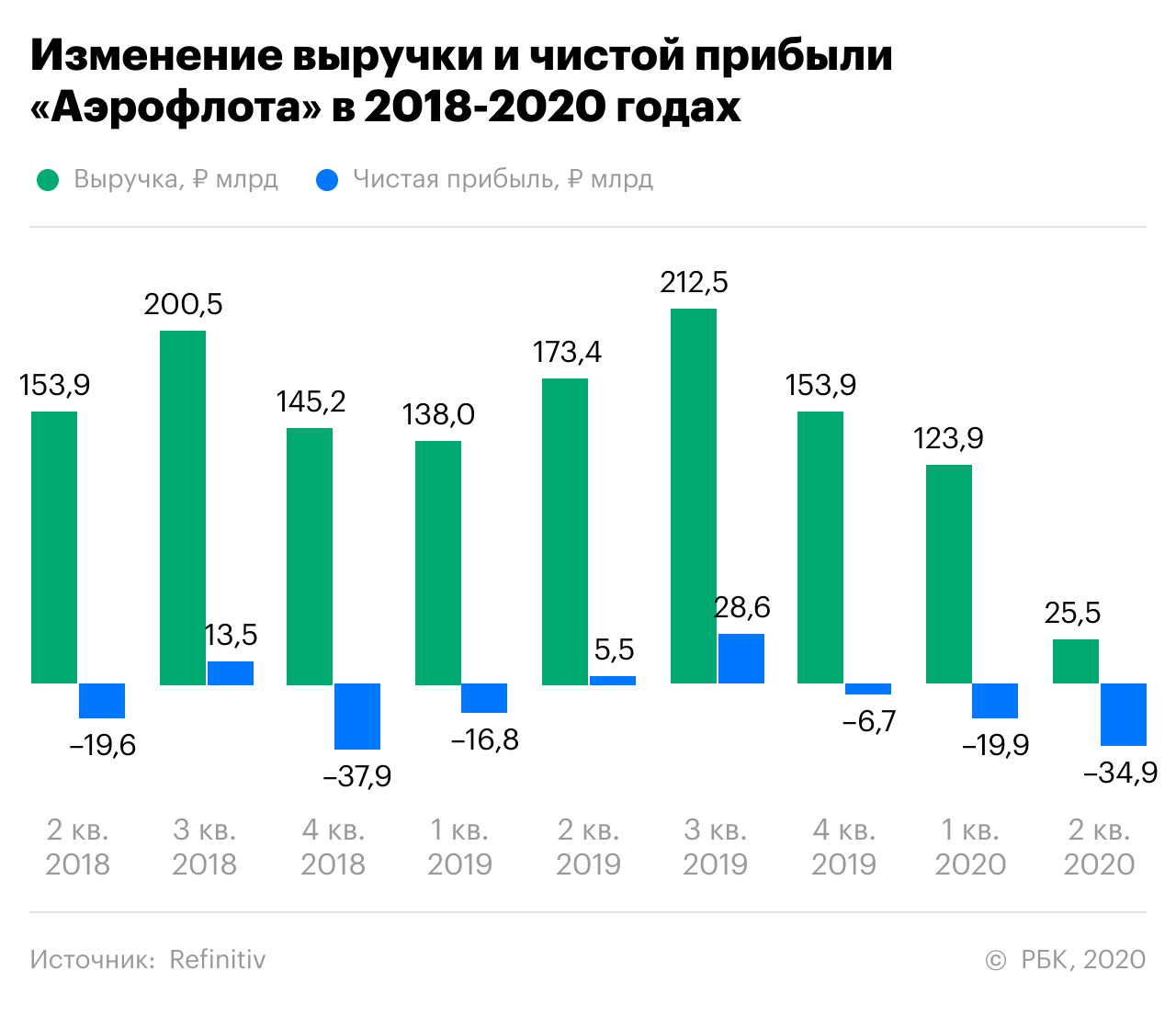

Тогда котировкам нужен был лишь триггер, который запустит падение. Им стал неудачный финансовый отчет «Аэрофлота» за девять месяцев 2017 года. За три квартала чистая прибыль перевозчика обвалилась на 38%. Вместе с ней упали ожидания инвесторов по дивидендам и котировки.

Высокие цены на авиакеросин. Падение акций усугубил начавшийся рост цен на авиакеросин — топливо дорожало вслед за ценой на нефть. Это увеличило затраты «Аэрофлота», что немедленно отразилось на финансовых результатах, а затем и акциях.

Пандемия. Следующая волна снижения в акциях пришлась на февраль-март 2020 года. Вместе с паникующим рынком акции «Аэрофлота» обвалились на 53%. Авиационная отрасль — одна из наиболее пострадавших от пандемии и жесткого карантина. В особенности из-за закрытия границ и прекращения международных перелетов.

По итогам первого полугодия 2020 года пассажиропоток в компании упал на 54,2%. Как итог — выручка снизилась на 52% по сравнению с аналогичным периодом прошлого года — до ₽149,4 млрд, а чистый убыток составил ₽58,3 млрд. Долги на конец июня выросли в четыре раза по сравнению с прошлым годом. На этом фоне акции «Аэрофлота» так и не смогли восстановиться до предкризисного уровня.

Что сыграет против «Аэрофлота»

Большие долги. По заявлению главы Сбербанка Германа Грефа, сейчас «Аэрофлоту» с трудом удается обслуживать свои долги. Представитель перевозчика Михаил Демин в ответ сказал, что группа своевременно выполняет обязательства, а слова Грефа — это «фигура речи».

Только в 2020 году авиаперевозчик привлек кредитов в общей сложности на ₽27 млрд, чтобы пережить пандемию. На 30 июня кредиты и займы «Аэрофлота» составили ₽64,4 млрд против ₽15,8 млрд годом ранее.

Вторая волна коронавируса. Восстановление «Аэрофлота» после пандемии может прервать новый всплеск заболеваемости COVID. Сейчас многие страны вновь вводят ограничения. Без сомнения, это задержит уже начавшийся было процесс возобновления международных перелетов и роста показателей.

Дивиденды. С 2016 по 2018 год «Аэрофлот» выплатил акционерам 50% от чистой прибыли, хотя дивидендная политика предусматривает лишь 25% от чистой прибыли по МСФО. Однако пандемия прервала цепочку дивидендных выплат — руководство компании решило не выплачивать дивиденды за 2019 год.

По мнению руководителя аналитического департамента AMarkets Артема Деева, быстрого возвращения выплат не будет, так как восстановление авиационной отрасли займет три — пять лет. «Очевидно, что крупнейшей авиакомпании правительство окажет помощь, но о выплате дивидендов, скорее всего, стоит забыть на долгий период», — заметил он

Что поможет «Аэрофлоту»

Фокус на «Победу». Аналитик инвестиционно-финансовой компании «Солид» Дмитрий Донецкий связывает будущее «Аэрофлота» с его дочерней компанией — быстрорастущим российским бюджетным авиаперевозчиком «Победа». По его расчетам, к 2030 году 60–70% дохода группы будет составлять именно это подразделение.

Дополнительная эмиссия акций (FPO). Выпуск новых акций является спасительным для перевозчика, считает Донецкий. Авиаотрасль во всем мире оказалась под давлением, и пока восстановление идет довольно медленно. По самым оптимистичным оценкам, восстановление к уровню 2019 года займет еще полтора года. Поэтому Аэрофлот планирует привлечь деньги «с запасом», говорит он.

«Тем не менее размер допэмиссии и цена размещения акций оказались ниже ожиданий инвесторов, что окажет негативную динамику на котировки в краткосрочной перспективе», — предупреждает эксперт.

Старший вице-президент ВТБ Владимир Потапов считает, что перспективы у акций «Аэрофлота», несомненно, есть. «Индекс MSCI World уже полностью отыграл падение и даже вышел в положительную зону, тогда как индекс мировых авиаперевозчиков MSCI World Airlines с начала года потерял 49%. В перспективе это сулит почти двукратный рост в случае полного восстановления котировок», — сказал эксперт.

Акции «Аэрофлота» подойдут долгосрочным инвесторам, говорят аналитики. «В связи с усилением заболеваемости COVID-19 снижается вероятность полного возобновления международного сообщения до конца года. Не исключено, что это произойдет не ранее второго квартала 2021 года», — рассуждает начальник управления операций на российском рынке инвесткомпании «Фридом Финанс» Георгий Ващенко.

Потапов отмечает, что датой отсчета для восстановления отрасли можно считать появление вакцины. Если она будет доступна к концу 2020 года, то на полномасштабное снятие ограничений и восстановление международного авиасообщения можно рассчитывать лишь в 2021 году. Полное же восстановление мировой авиаотрасли продлится вплоть до 2024 года, говорит он.

Принять участие в размещении акций «Аэрофлота» может любой желающий: заявки принимаются до 16:00 мск 8 октября, входной порог — всего десять акций. Если будет собрано нужное количество заявок на размещение, то их прием может быть завершен досрочно. Мы написали подробную инструкцию, как это сделать

Стоит ли покупать акции Аэрофлота в 2021 году

Многих инвесторов интересует вопрос, стоит ли покупать акции «Аэрофлота» сейчас. В текущей ситуации авиаперевозчики оказались одним из самых потерпевших сегментов бизнеса. В связи с коронавирусом объем перевозок сократился до рекордно низких показателей, а все компании данного сектора потерпели значительные убытки по итогам прошедшего года.

Стоит ли покупать акции Аэрофлота сейчас: последние новости

Если проанализировать события последних месяцев, динамика будет положительной. Акции ведущего российского авиаперевозчика начиная с середины осени показывают стабильный рост и уже поднялись в цене более чем на 30%. Компания возобновляет ряд направлений авиасообщения, но ситуация далека от стабильности. Новые штаммы коронавируса, периодические вспышки заболевания во многих государствах – все это влияет на текущую ситуацию не лучшим образом.

А. Чиханчин, занимающий пост заместителя генерального директора «Аэрофлота», подводя итоги деятельности за прошлый год, рассказал, что отрасль на фоне пандемии понесла рекордные убытки. По самым скромным подсчетам, авиакомпании потеряли минимум 118 млрд долл.

Что касается российского авиаперевозчика, согласно опубликованной статистике, 2020 год компания закончила с показателем убытков в 123 млрд руб. Для сравнения, за 2019 год была получена прибыль в размере 13,5 млрд.

Если проанализировать последние новости, можно сделать выводы, что прогноз весьма оптимистичный. В США, Великобритании и ряде других стран начинается массовая вакцинация от коронавируса. Это положительно повлияет на объем авиаперевозок и позволит наращивать пассажиропоток в течение года.

Для наглядности стоит проанализировать изменения курса за прошедший месяц. Так, 22 февраля 1 акция стоила 68,8 руб., а 24 курс поднялся уже до 70,64 руб. На 19 марта показатель составил 69,34 руб., что говорит об относительной стабильности даже на фоне малых объемов авиаперевозок. Как только начнутся позитивные изменения в отрасли, это отразится и на акциях, поэтому данное вложение можно считать относительно безопасным и перспективным.

Чем быстрее начнется массовая вакцинация, тем раньше начнет восстанавливаться авиасообщение и показатели «Аэрофлота» начнут улучшаться. Пока нет точных данных на этот счет, поэтому сложно прогнозировать точные цифры. В этой ситуации стоит постоянно следить за новостями, чтобы быть в курсе событий и принимать решение осознанно, а не наугад.

Прогноз курса акций Аэрофлот на ближайший месяц: по дням

Тем, кто решил покупать акции «Аэрофлота» сейчас, 2021 год можно считать удачным моментом, т. к. котировки существенно просели и сложно прогнозировать ухудшение ситуации. По сути, можно сказать, что коронавирусный кризис вышел на плато и положение авиаперевозчиков, как и других транспортных компаний, улучшается, хотя темпы намного медленнее ожидаемых.

На данный момент приобретать ценные бумаги выгодно, хотя есть вероятность, что цена в рублях опустится еще ниже. Это реальное развитие событий в ситуации, если авиаперевозки останутся на нынешнем уровне в течение ближайших полгода. Что касается прогноза на месяц, данные представлены в таблице.

| Дата | Стоимость, руб. | Минимум, руб. | Максимум, руб. |

| 22 марта | 68,86 | 66,79 | 70,93 |

| 23 марта | 69,19 | 67,09 | 71,23 |

| 24 марта | 68,49 | 66,44 | 70,54 |

| 25 марта | 68,08 | 66,04 | 70,12 |

| 26 марта | 69,21 | 67,13 | 71,29 |

| 29 марта | 69,19 | 67,11 | 71,21 |

| 30 марта | 68,76 | 66,7 | 70,82 |

| 31 марта | 69,69 | 67,6 | 71,78 |

| 1 апреля | 69,59 | 67,5 | 71,68 |

| 2 апреля | 69,89 | 67,79 | 71,99 |

| 5 апреля | 69,15 | 67,08 | 71,22 |

| 6 апреля | 68,13 | 66,09 | 70,17 |

| 7 апреля | 67,98 | 65,94 | 70,02 |

| 8 апреля | 68,78 | 66,72 | 70,84 |

| 9 апреля | 69,19 | 67,11 | 71,21 |

| 12 апреля | 68,89 | 66,82 | 70,96 |

| 13 апреля | 69,01 | 66,94 | 71,08 |

| 14 апреля | 69,87 | 67,77 | 71,97 |

| 15 апреля | 69,77 | 67,68 | 71,86 |

| 16 апреля | 69,87 | 67,77 | 71,97 |

| 19 апреля | 69,97 | 67,87 | 72,07 |

| 20 апреля | 69,81 | 67,72 | 71,90 |

| 21 апреля | 69,75 | 67,66 | 71,84 |

| 22 апреля | 69,77 | 67,68 | 71,86 |

На ближайшее время прогнозируется небольшой рост, поэтому вложение в акции «Аэрофлота» можно считать безопасным и перспективным. В целом, цена будет находиться на примерно одинаковом уровне: по прогнозам не ожидается никаких резких скачков, равно как и падений.

Если верить аналитикам, акции будут торговаться в диапазоне около двух рублей, при этом тенденция небольшого роста, наблюдающаяся в последние месяцы, сохранится.

Стоит помнить, что это всего лишь ориентировочные показатели, фактическое положение дел может существенно отличаться от прогнозируемого, хотя какие-то резкие изменения вряд ли возможны.

Акции Аэрофлота: прогноз на 2021, 2022 и 2023 годы

Что касается среднесрочных перспектив, все мировые аналитики склоняются к тому, что акции авиакомпаний будут показывать небольшой рост или же периодически падать. Касательно «Аэрофлота» прогнозы не самые благоприятные, но при этом резких падений не ожидается. Но, даже если роста не будет, периодические колебания позволят продать акции как минимум по себестоимости.

Проще всего разобрать динамику по месяцам в процентах от нынешней цены. Если верить прогнозам, ситуация будет развиваться следующим образом:

Нельзя исключать сценарий с постепенным снижением стоимости и в дальнейшем, что также стоит иметь в виду. Но аналитики склоняются к тому, что резких падений, скорее всего, не будет, что тоже важно.

Как росли и падали курсы акций в прошлые года

Есть брать в расчет прошедшие годы, начиная с лета 2017 можно отметить нисходящий тренд. За несколько лет акции авиакомпании потеряли в цене почти три четверти стоимости, а именно 73%. Это было обусловлено рядом аспектов, которые негативно повлияли на котировки и обусловили постепенное падение цены в течение длительного периода времени.

Рекордно низкие показатели наблюдались в октябре прошлого года. Именно во время второй волны коронавируса цена дошла до уровня в 55 руб., но дальнейшего падения не наблюдалось. После периода со стабильно низкой стоимостью ситуация стала постепенно улучшаться.

За последние несколько месяцев наблюдался стабильный рост котировок акций «Аэрофлота». Позитивным моментом стало достижение ими уровня цены в 70 руб. и даже немного выше. Многие аналитики прогнозировали дальнейшее подорожание, но положительный тренд не сохранился. В итоге цена стабилизировалась и некоторое время находится на одном и том же уровне.

Риски и возможная прибыль: мнение экспертов

Перед тем как принять решение, стоит ознакомиться с мнением экспертов и их прогнозами на краткосрочную и долгосрочную перспективы. В этом вопросе большинство специалистов единодушны, что позволяет надеяться на позитивные изменения.

В. Карпунин, аналитик «БКС Экспресс», считает, что текущая цена акций авиакомпании находится на нормальном уровне и вполне соответствует сложившимся обстоятельствам. Из-за значительных убытков, связанных с пандемией коронавируса, стоимость достигла минимума и, если ситуация с авиаперевозками во втором полугодии 2021 г. изменится, можно ожидать позитивных изменений. Если объемы будут расти, не исключен сценарий с ростом цены на акции до уровня 90-100 руб., но, скорее всего, показатель на конец года составит 75-80 руб. при условии улучшения ситуации с перевозками.

Н. Пырьева, аналитик из ГК «Финам», считает, что можно покупать акции «Аэрофлота» сегодня, но ожидать быстрых темпов роста не стоит, так как отрасль авиаперевозок пострадала сильнее других и возврат к допандемийным позициям может занять продолжительное время. Но, если рассматривать ситуацию в долгосрочной перспективе, тенденция, скорее всего, будет положительной, так как самые негативные сценарии уже отыграны и можно ожидать позитивных изменений через год-два.

Д. Беденков, руководящий отделом аналитики ИК «Русс-Инвест», считает, что возврат прежних позиций акций «Аэрофлота» возможен только при условии восстановления активных авиаперелетов и возобновления постоянного курсирования самолетов по всем основным направлениям.

Приобретение акций компании «Аэрофлот» не сулит большого роста, но может обеспечить определенную прибыль при условии улучшения ситуации и снижении влияния пандемии коронавируса на отрасль. В целом, это консервативное и достаточно безопасное вложение, исключающее большие потери за короткий период времени.

(6 оценок, среднее: 3,00 из 5)