Арбитраж в трейдинге что это

Как устроен арбитражный трейдинг?

В интернете множество способов спекулятивного трейдинга, который может заключаться на скальпинге, высокочастотном алгоритме или арбитраже. Именно с последней методикой мало кто знаком и недавно мне задали вопрос по этой теме на последнем вебинаре. Ответом на вопрос «как устроен арбитражный трейдинг» я бы хотел поделиться в этой статье.

Спекулятивный трейдинг с каждым годом завлекает все больше и больше новых игроков, ведь в краткосрочной перспективе спекуляции способны продемонстрировать больше потенциал доходности, нежели инвестиционные сделки. Все хотят легких или быстрых денег и забывают о простой логике: каждый вид спекулятивного трейдинга заключается в правильном распределении рисков и грамотном управлении капиталом. Однако такая комбинация получается далеко не у каждого трейдера. Именно из-за таких хаотичных решений и слепой веры формируется статистика, при которой практически 90% игроков рынка теряют свои средства.

Если же выбирать спекуляции как источник заработка с финансового рынка, то я настоятельно рекомендую использовать вспомогательные алгоритмы, системы, сигналы, консультации и так далее. Благо мы живём с вами в эпоху информационных технологий, в которой можно автоматизировать каждый процесс и трейдинг в том числе. Если рассматривать алгоритмические стратегии для спекулятивного трейдинга, то самым сложным и полностью неизведанным является именно арбитражный трейдинг.

Арбитраж — это вид спекулятивного трейдинга, который основан на парном анализе одного и того же финансового актива, но на разных брокерских или биржевых площадках. Проще говоря, арбитраж позволяет анализировать один и тот же актив на наличие курсовых расхождений или задержек, с целью открытия краткосрочной сделки. Сама логика работы уже давно не нова, однако на валютном рынке начала использоваться совсем недавно.

Чтобы более подробно понять логику работы, предлагаю рассмотреть конкретный пример:

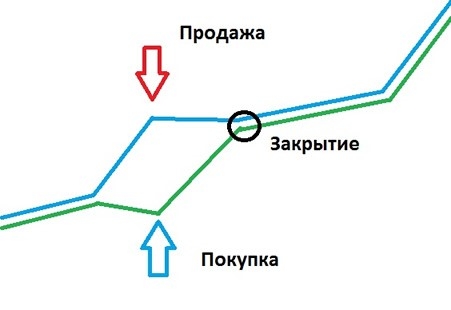

Стоимость валютной пары EURUSD в одного брокера составляет 1.1230, а во второго 1.1220. То есть существует курсовое расхождение в моменте размера 10 пунктов, при том факте, что нормативное значение равняется 5 пунктам. Торговый робот или вспомогательный алгоритм видит это расхождение и совершает две сделки: на покупку по цене 1.1220 (на торговом счету в первого брокера) и продажу по цене 1.1230 (на торговом счету второго брокера). Когда же цена достигнет нормативного расхождения (5 пунктов), то робот одновременно закроет две сделки. Пускай цена составила 1.1267 и 1.1262 соответственно. Таким образом, трейдер получит убыток на первом счету размером 37 пунктов, а также прибыль размера 42 пункта на счету второго брокера. Общий финансовый результат равняется 5 пунктов чистой прибыли.

Идентично это может работать и на рынке криптовалют.

Такой вид спекулятивного трейдинга имеет ряд преимуществ:

На рынке форекс существует множество спекулятивных краткосрочных алгоритмов. Однако далеко не каждая подобная торговая система способна демонстрировать стабильный положительный результат. Множество «кухонных» брокеров попросту запрещают данный вид торговли и прописывают это в своих договорах. Поэтому будьте бдительны!

Я хочу отметить тот факт, что считаю спекуляции основой движения рынка и что на них делаются огромные деньги. Но те трейдеры, которые только знакомятся с рынком, не способны правильно проанализировать ситуацию и войти в рынок. И если вы только знакомитесь с рынком и не понимаете базовых принципов его движения, то с вероятностью 90% у вас будет убыток (на что опять-таки указывает статистика).

Надеюсь этот сложный процесс и алгоритм мне удалось пояснить просто и понятно. Но если у вас возник все же вопрос – пишите мне в комментарии!

Что такое арбитраж (в трейдинге на биржах): Примеры и Суть + заработок

Как начать торговать на бирже: Инструкции и Примеры, Обучение

С чего начать зарабатывать на арбитраже (arbitrage) между биржами и инструментами – суть арбитражной торговли и сделок, виды и примеры стратегий.

Суть арбитража заключается в получении безрисковой/почти безрисковой прибыли. При классическом трейдинге трейдер прогнозирует поведение актива и в соответствии с этим открывает длинные либо короткие позиции. Арбитражные стратегии в отличие от классического подхода нацелены на получение профита независимо от направления движения графика.

Арбитраж на бирже может приносить доход, но это весьма специфическая торговая тактика, она не подойдет всем без исключения трейдерам. Ниже – подробное объяснение этой методики и обзор ее разновидностей.

Что такое арбитраж простыми словами

Арбитраж простыми словами – это низкорисковая методика торговли, в которой трейдер получает прибыль независимо от направления движения цены. Профит формируется за счет расхождения цен на один и тот же актив на различных торговых площадках. Это лишь один из подвидов этой тактики, в различных модификациях используются производные инструменты (фьючерсы и опционы), а также временной фактор.

Арбитраж (arbitrage) – это всегда сравнительно небольшой доход, в торговле всегда сохраняется прямая зависимость между уровнем риска и доходностью. В этой тактике риск снижается до минимума, что влияет и на размер профита.

Этот подход не является готовой стратегией, это скорее идея, фундамент, на основе которой создаются как ручные, так и автоматизированные торговые системы. Основная сложность при разработке ТС – алгоритм отбора активов для арбитража, автоматизация открытия и закрытия позиций. Рыночные неэффективности обычно быстро исчезают и «ловить» их вручную не всегда возможно.

Суть арбитражной торговли на биржах

Трейдеры нашли способ, как заработать на арбитраже – использовалась идея различия котировок одного и того же актива на разных торговых площадках. Различие может быть обусловлено банальным запаздыванием в получении котировок одним брокером относительно другого. На этой неэффективности можно зарабатывать, компенсируя малый доход большими объемами.

С появлением таких инструментов как фьючерсы и опционы возможности арбитража расширились. Появились модифицированные методики, в которых использовался базовый актив и деривативы на него. Этот подход называют долгосрочным арбитражем, такие стратегии могут торговаться в ручном режиме.

Независимо от выбранного актива и торговых площадок межбиржевой арбитраж сводится к поиску значимого расхождения котировок одного актива либо активов с высокой прямой/обратной корреляцией. Можно ограничиться и одной площадкой, хеджируя позицию по одному активу синтетическим активом по другим. Этот и другие подходы рассмотрены ниже.

Какие активы подходят для арбитража

Не все инструменты подходят под заработок на арбитраже. Для этой методики подойдут:

Для этой методики подойдет любой актив, отвечающий следующим требованиям:

Жестких ограничений по отбору активов для этой тактики нет. Обычно ограничиваются самыми ходовыми акциями, криптовалютами, валютными парами из числа мажоров. Подавляющее большинство стратегий автоматизировано.

Временной арбитраж

Простейший вариант реализации этой тактики, с него можно начинать обучение арбитражу. Работа ведется на одной бирже, возможно, на одном активе. Не нужна высокая скорость заключения сделок, работа может вестись вручную.

Для торговли могут использоваться и фьючерсы, и опционы, и простая покупка актива (акций, валюты, криптовалюты). Временным такой тип сделок называют потому, что выгода извлекается из колебания цены базового актива за определенный промежуток времени.

Пример стратегии такого типа – получение профита за счет изменения курса валюты или какого-либо актива с течением времени.

Пространственный арбитраж

Арбитражный трейдинг этого типа несколько сложнее по сравнению с временным. Трейдер получает выгоду из разницы между ценами на один и тот же актив на разных торговых площадках. Работа может вестись и в рамках одной биржи, но тогда к базовому активу, например, акциям компании добавляется фьючерс на эти бумаги. То есть при работе в пределах одной биржи нужны 2 актива с гарантированно высокой корреляцией.

В зависимости от реализации пространственного арбитража выделяют следующие подвиды этой тактики:

Для наглядности ниже разобран пример эквивалентного пространственного арбитража. Использована пара акции Лукойла и соответствующего фьючерса. Торговля сводится к приобретению или продаже синтетической (искусственной) облигации.

При покупке синтетика трейдер приобретает непосредственно ценные бумаги и продает соответствующий фьючерсный контракт. Это имеет смысл, если фьючерс находится в состоянии контанго, то есть торгуется дороже акций. По мере приближения к экспирации разница в цене сходит на нет. Смысл этой позиции тот же, что и при выдаче денежных средств в кредит с обеспечением займа в виде ценных бумаг.

Продажа синтетической облигации оправдана в случае бэквордации. То есть фьючерс должен торговаться ниже чем стоимость соответствующих акций.

График выше показывает, что совокупный результат по синтетической облигации непостоянен и зависит от изменения стоимости акций и цены фьючерсного контракта. Возможны следующие варианты:

Пространственный арбитраж может реализовываться и в виде ручных, и в виде автоматических стратегий.

Процентный арбитраж

Максимально консервативная стратегия работы, предполагает извлечение выгоды из разницы в процентных ставках по разным валютам. Если работать без форвардного покрытия, то арбитражная сделка сопряжена с валютными рисками, форвардное покрытие устраняет этот риск.

В этой схеме используется форвардное покрытие (продажа доллара), что нивелирует валютные риски. Возможна схема и без покрытия, в этом случае валюта просто размещается на банковском депозите, а инвестор рискует потерять часть денег при неблагоприятном изменении курса валют.

Доходность этой схемы невелика, в период низких процентных ставок речь может идти о 0,2-0,4% годовых. Основное преимущество этого стиля торговли – возможность получить практически безрисковый доход.

Торговля спредом

Под спредом понимается разница между ценами. При торговле спредом заработок трейдера зависит не от движения котировок базового актива в определенном направлении, а от сохранения/нарастания разницы между ценами двух инструментов. В роли таких инструментов могут выступать, например, фьючерсы на акции или криптовалюты.

Классический пример работы со спредом – одновременная покупка/продажа фьючерсных контрактов с разной экспирацией. Эта методика называется торговлей календарного спреда, разница в стоимости между контрактами с разной экспирацией.

Ценовая разница, как правило, меняется в определенном диапазоне, если продать более дорогой дальний фьючерс и купить ближний, на изменении спреда между ними можно зарабатывать.

Покупка/продажа спреда – синтетическая позиция, всегда требует как минимум двух сделок:

Это неидеальная стратегия, основные риски – возможность формирования ГЭПа, проскальзывание при высокой волатильности. Эта схема подходит и для инструментов фондового рынка.

На рынке Форекс подобная схема также будет работать, но продавать/покупать спред придется по несколько иному принципу. Ниже – пример торговли спреда по паре EURUSD:

Этот валютный арбитраж принес прибыль в размере €203,97. Результат неплох, но такие различия в котировках встречаются не всегда, к тому же прибыль «съедается» спредом при торговле, а также комиссиями. Подобные расхождения на Форексе если и торгуются, то только в автоматическом режиме.

Особенности арбитражных стратегий

К особенностям этой торговой тактики относятся:

Арбитраж для новичков кажется слишком сложным, но это обманчивое впечатление. Торговля несколько действительно несколько усложняется, но лишь за счет того, что придется заключать несколько сделок вместо одной.

Автоматический арбитраж

Автоматизация необходима не только для облегчения работы. Окно возможностей для торговли может существовать считанные секунды, трейдер физически не сможет отдать приказы для заключения сделок. Советники – единственная возможность использовать такие возможности для заработка.

Один из сценариев, при котором невозможна ручная работа:

Есть отдельные сервисы для поиска рыночных неэффективностей, например, на apitrade.pro добавлены все популярные биржи, а торговля ведется в полностью автоматическом режиме. Идея торговли – значимые расхождения котировок криптовалют на разных площадках, иногда это происходит из-за повышенной волатильности крипты. Есть и аналогичные сервисы, предлагающие схожие услуги.

Помимо онлайн-сервисов разрабатываются и отдельные полноценные роботы для торговых терминалов. Для того же QUIK есть боты, способные искать, например, расхождение цен по ряду инструментов, оценивать торговые возможности по индикаторам, учитывать состояние рынка. Чтобы торговля не прекращалась достаточно быть онлайн и держать терминал включенным в часы работы соответствующих бирж.

Преимущества и недостатки арбитражных сделок

К сильным сторонам этого подхода относятся:

Недостатки также есть:

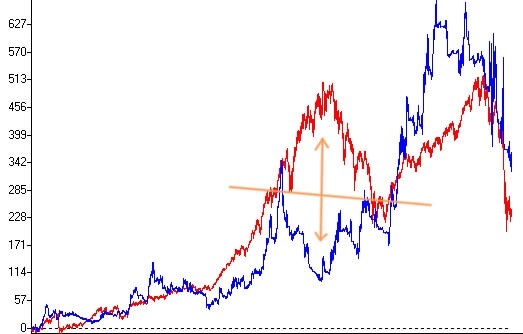

Все перечисленные недостатки компенсируются тем, что арбитражные стратегии работают и это доказано практикой. На barclayhedge.com рассчитываются индексы, отображающие эффективность этого стиля торговли, они показывают стабильный рост из года в год, что доказывает жинеспособность этого подхода.

Convertible Arbitrage Index отражает эффективность стандартной арбитражной стратегии. Покупаются конвертируемые облигации одной компании и одновременно продаются акции той же компании.

Статистика показывает, что стратегия работает и дает невысокий, но стабильный доход. Это лучшее доказательство потенциала арбитражного трейдинга.

Заключение

Заработок на арбитраже возможен – это основное, что должен знать трейдер, интересующийся рыночно-нейтральными стратегиями. Профит невелик по сравнению с классическим трейдингом, но минимальный риск делает эту тактику привлекательным методом работы. Некоторые подвиды арбитража стали нежизнеспособными (например, торговля по неэффективности котирования), но другие работают и не утратят актуальности в будущем.

Единственный существенный недостаток арбитража – низкий доход. Но это закономерное явление, снижение риска всегда приводит к уменьшению доходности. Основное – то, что эта торговая тактика позволяет зарабатывать с контролируемым риском.

Что такое арбитраж, и виды арбитражных стратегий

Биржевая торговля содержит в себе определённые риски, которые являются величиной контролируемой и управляемой. Соответственно, существуют как более рисковые методы торговли, к которым традиционно относят внутридневную торговлю, маржинальную торговлю и торговлю опционами, так и низкорисковые виды, такие как инвестирование в облигации, построение сбалансированного портфеля и т.д. Одним из самых низкорисковых методов торговли на бирже является арбитраж, об осуществлении которого и пойдёт речь в данной статье.

Арбитраж — это торговый метод, который основан на осуществлении разнонаправленных сделок с подобными друг другу активами при возникновении в их стоимости финансовой разницы. Дело в том, что на биржах торгуются активы, обладающие весьма схожей ценовой динамикой. Это могут быть базовые и соответствующие производные активы (например, акции и фьючерсы на акции), фьючерсы разных сроков экспирации на один и тот же базовый актив и т.д. Однако данная схожесть ценовой динамики, которую называют корреляцией, периодически нарушается по ряду причин. Причём эти причины могут носить довольно серьёзный характер, а могут быть следствием рыночной неэффективности, которую как раз и позволяет монетизировать совершение арбитражных сделок. Т.е. арбитраж позволяет заработать на эффекте восстановления корреляции между схожими в динамике активами при её необоснованном нарушении. Арбитраж заключается в покупке более дешёвого актива и продаже более дорогого при возникновении ценовой разницы. При этом цена обоих активов стремится к единому значению, что приведёт более дешёвый актив к росту, а более дорогой, напротив, к снижению, т.е. к восстановлению синхронной динамики, что и является прибылью в арбитражной сделке.

Если между базовым активом (обычно это акции) и производным инструментом (обычно это фьючерсы) возникает по тем или иным причинам финансовая разница, то значение этой разницы можно получить в форме прибыли.

Предположим, что акция стоит 200 руб. за штуку, в лоте десять акций (соответственно, лот стоит 2 000 руб.). Если в это время фьючерс (допустим, на сто акций) имеет цену не 20 000 руб., а 21 000 руб., то трейдер может купить акции и, продав соответствующий фьючерс, заключить договор на продажу имеющихся у него акций по цене не 20 000 руб., а 21 000 руб., и тем самым получить прибыль в 1 000 руб., купив десять лотов акций и продав фьючерс. В этом случае трейдер может заработать, не только дождавшись экспирации и осуществив сделку поставки по фьючерсу. Также возможна ситуация (и она будет более желаемой), что цены акции и фьючерса совпадут.

Возможна ситуация, что фьючерс не будет меняться в цене, а цена акции вырастет до 210 руб., т.е. трейдер продаст их более выгодно по сравнению с ценой приобретения, закроет сделку по фьючерсу его откупкой по аналогичной цене в 21 000 руб. и получит искомую прибыль в 1 000 руб. Если цена акций упадёт, например, до 190 руб. (т.е. образуется незафиксированный убыток 1 000 руб. по акциям) и если фьючерс снизится до 19 000 руб., то шорт по фьючерсу принесёт 2 000 руб., что покроет убыток по акциям и принесёт прибыль в размере искомых 1 000 руб. на позицию, т.е. нужно чтобы цены совпали. Если этого не произойдёт, то трейдер может вывести фьючерс в экспирацию и поставить акции по цене фьючерса — в этом случае ему придётся ждать даты экспирации фьючерса для заключения соответствующей сделки. Т.е. даже если спред начнёт расширяться по тем или иным причинам, т.е. акция будет стоять на месте в цене, а фьючерс продолжит дорожать, то в экспирацию фьючерса будет заключена сделка по продаже акций по цене сделки с фьючерсом. Но до этого момента трейдер может испытывать влияние отрицательной вариационной маржи, однако сделка всё равно завершится по цене фьючерса и трейдер получит свою прибыль. Таким образом, при совершении арбитражных сделок возникает вопрос времени до экспирации фьючерса, так как в этот период трейдер должен обладать акциями и держать соответствующие позиции по фьючерсам.

Несколько напоминающим классический является дивидендный арбитраж, суть которого заключается в том, что если по акциям предстоит выплата дивидендов, которые уже одобрены, а также уже назначена дата закрытия реестра на получение дивидендов, то возможна ситуация, когда цена акции будет равна цене фьючерса, что даст почву для арбитража. Дело в том, что риск по акции — это дивидендный гэп (с учётом режима Т+2), когда акция переходит через дату закрытия реестра на получение дивидендов и теряет на открытии торгов приблизительно размер дивидендов. Т.е. просто купив акцию, трейдер получит дивиденды, но имеет риск продать акцию, подешевевшую как раз на этот размер стоимости. Если же трейдер, купив акцию, продаст на неё соответствующий фьючерс, то у него будет контракт на отложенную продажу акции в дату экспирации (или ранее при достижении цены соответствующих значений).

По фьючерсам не выплачивают дивиденды, и зачастую их стоимость может быть уже занижена на размер дивидендов относительно цены акции.

Тогда не имеет смысла строить подобную арбитражную конструкцию, но можно посмотреть аналогичные фьючерсы более дальних дат экспирации в поиске нужной цены. Конструкцию можно держать до экспирации фьючерса, заключив соответствующую сделку продажи акций. Но если фьючерс подешевеет, то шорт по нему принесёт прибыль, эквивалентную просадке от дивидендного гэпа, но дивиденды поступят на счёт, что и будет искомой прибылью. Как правило, подобные конструкции хорошо строить перед выплатой промежуточных дивидендов (на основные дивиденды фьючерсы стоят дешевле, и продавать их может быть невыгодно).

Помимо представленных выше классических форм арбитража, можно строить и календарный арбитраж, который реализуется, когда один и тот же актив (обычно фьючерс) у разных по дате экспирации контрактов имеет разные цены. Так, например, если ближний фьючерс имеет меньшую цену, а более дальний фьючерс (на один и тот же базовый актив) более высокую, то дальний фьючерс можно шортить, а ближний, наоборот, покупать. Данный арбитраж рассчитан на то, чтобы цены фьючерсов выровнялись и стали, если не совпадать, то, по крайней мере, ближе друг к другу, что и будет прибылью трейдера. Если спред возрастает (а такое может случаться), то это уже зона риска трейдера. Таким образом, трейдер должен задуматься о том, чтобы цена фьючерсов разных дат экспирации тяготела к единым значениям.

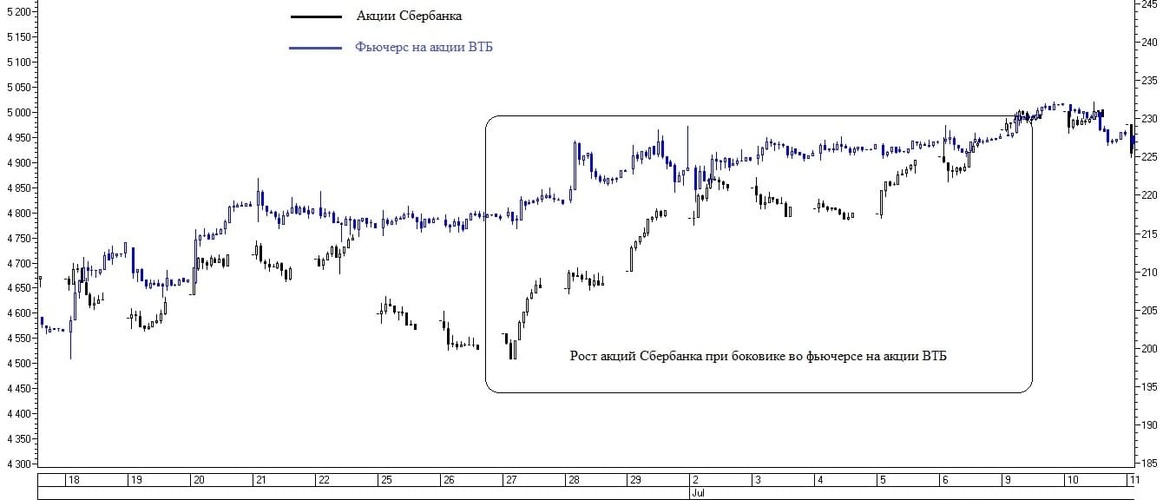

Арбитраж можно применять не только к одному инструменту, но и к инструментам с определённой степенью корреляции. В качестве иллюстрации можно привести внутриотраслевой арбитраж, который можно реализовать, если, например, одна бумага отрасли (явно не являющаяся лидером по темпам роста) выросла (без серьёзных на то фундаментальных причин), а бумага более склонная к росту, осталась на месте или упала. В подобной ситуации можно купить невыросшего лидера и продать выросшего аутсайдера отрасли, в расчёте на восстановление стандартной ситуации. Однако подобного рода арбитраж всё же требует глубокого анализа ценовой динамики бумаг и выяснения причин подобного нестандартного поведения цен.

Арбитражные стратегии могут быть весьма разнообразны и нести в себе различную логическую нагрузку. Подобного рода сделки предполагают весьма невысокий риск, но и ограниченную прибыль. Однако арбитражные сделки можно весьма эффективно применять, сочетая их с каким-либо другим видом биржевой торговли.

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счёт в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку — полезные материалы помогут в процессе обучения!

арбитражные сделки

Арбитражные сделки — вид трейдинга, при котором трейдер пытается извлекать прибыль без рыночных рисков (угадал-не угадал).

Ключевая идея арбитража заключается в неэффективном ценообразовании того или иного инструмента или группы инструментов — то есть, рынок неправильно оценивает стоимость актива, что создает арбитражную возможность.

Распротранено заблуждение, что арбитраж подразумевает безрисковые сделки. На самом деле, арбитражная сделка — это всего лишь направленная позиция по спрэду (разнице цен между двумя активами), которая избавлена от рыночного риска, но не исключает остальных рисков[1].

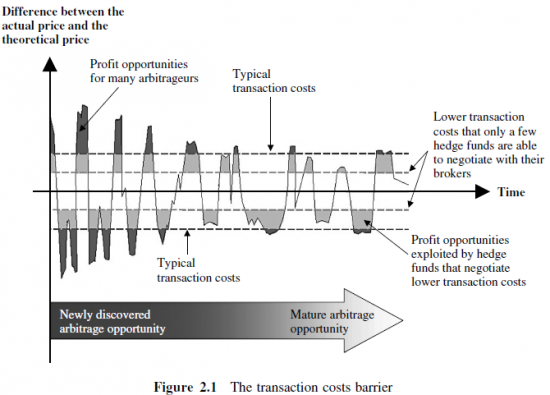

В совершенном мире арбитражные сделки были бы невозможны. В мире реальном арбитражные возможности быстро исчезают из-за действий участников рынка, если таким действиям не препятствуют большие транзакционные издержки.

Риски арбитражных сделок

Арбитражеры часто имеют дело с «риском асфальтоукладчика» — они пытаются подобрать несколько монет с земли прямо перед надвигающимся асфальтоукладчиком.

Изменения в законодательстве, регулировании и налогообложении могут заставить арбитражера закрыть позицию с потерей денег. Например, внезапный запрет на короткие позиции может вынудить закрыть шорт.

Транзакционные издержки могут составлять существенную долю арбитражной прибыли. В этом случае, большое конкурентное преимущество получают те фонды, которые работают с меньшими комиссиями:

Обычно, транзакционные издержки меньше у наиболее крупных и активных игроков, которым брокеры снижают комиссию.

Виды арбитражных сделок:

Парный арбитраж — попыка торговать парой похожих инструментов одного сектора — например, акции Лукойла и Роснефти. Основная идея — акции ходят вместе. Если разница между ценами акции слишком большая, разницу можно продавать.

Географический арбитраж — игра на разнице цен на разных рынках. Например, разница между ценами на Московской бирже и ADR в Лондоне. Риском такого арбитража являются транзакционные издержки и скорость исполнения приказов на родном рынке и американской бирже.

Арбитраж спот-фьючерс (эквивалентный арбитраж) — игра на расхождении между ценами интрумента на спот-рынке и ценой фьючерса на этот инструмент. Например, торговля казначейскими облигациями США и фьючерсами на них.

Арбитраж между фьючерсом на фондовый индекс и корзиной акций. Например, если цена фьючерса на индекс существенно превыщает значение самого фондового индекса, имеет смысл продать фьючерсы и купить на эту же сумму корзину акций, составляющих фондовый индекс.

Арбитраж нефти разных сортов. Основная идея заключается в том, что если один сорт нефти слишком сильно подорожал относительно второго, то эта ситуация будет временной, и можно продавать дорогой сорт нефти и покупать дешевый.

Опционный арбитраж — принцип паритета стоимости опционов Пут и Колл.

Рисковый арбитраж — покупка перепроданных дефолтных облигаций или акций компаний с высоким риском банкротства.

Арбитраж между новыми и устаревающими 30-летними облигациями Treasuries. 30-летние облигации, выпущенные минфином вчера всегда будут ликвиднее и чуть дороже, чем выпущенные несколько месяцев назад такие же облигации, рынок которых стал неликвидным. Неликвидность создает арбитражную возможность

Источники:

[1] Filippo Stefanini — Investment Strategies of Hedge Funds