Ассет аллокейшен что это

Ассет алокейшн: начало (памятка новичкам)

Глава из моей книжечки — немного банальной вечнозеленой правды. Кому нужно про сложное и чтобы денег быстро, см. мой весенний цикл про алгошки. Здесь же: не сложное, для всех, не ахти какое доходное, зато надежно и переживет все остальное.

Если бы у человека в жизни был только один урок, который он услышит про инвестиции, это должен быть урок по ассет алокейшн (по-русски — распределение активов). Любая другая тема устареет.

Научим трейдить по тренду – через пару лет на рынке кончатся тренды. Научим отбирать хорошие акции – через двадцать лет окажемся в другом мире, где акции, отобранные по этой науке, окажутся уже не хорошие.

Но обратите внимание, тема с отбором акций по фундаментальным характеристикам скорее всего переживет конкретную торговую систему. Хотя вторая тема явно доходнее.

Вообще, на рынке действует неформальное правило: чем доходнее игра, тем она короче по времени.

Под словом «ты», конечно, имеется ввиду группа. Например, группа спекулянтов, играющих по тренду. Если на рынке останутся только профессиональные спекулянты со схожими алгоритмами, которыми они обирали любителей – кого они будут обирать?

Аналогичный пример – собиратели недооцененных акций. Если все начнут собирать одни и те же акции по схожим соображениям, то недооцененные акции, вероятно, скоро закончатся. То есть сами акции-то останутся, но если будут всем нужны, какая тут недооцененность?

Мы видим, что любая игра на победу имеет свой логический предел – никто не может побеждать вечно. И чем успешнее стратегия, тем она быстрее сойдет со сцены. Бесконечно долго может длиться лишь игра на ничью. В отличие от других игр, ее вечность разрешена логически. Из этого еще не следует гарантия, что получится все практически, но, скажем осторожнее, есть хорошая вероятность, что все будет работать долго.

А это имеет смысл? Смотря для кого. Для новичка – это лучшее, что он сможет сделать.

Не забывайте: вкладывая почти что «под ноль», вы обгоните более половины всех инвесторов.

Не стыдитесь. Не переоценивайте себя. Представьте, что вы сели играть с гроссмейстером, при этом у вас есть право — вместо первого хода потребовать ничью. Будете играть? А зачем?

Играть на ничью не сложно. Не храните деньги в деньгах и вещах. Не спекулируйте. Не выбирайте акции и кому занять. Вообще, нельзя делать ничего умного, можно делать только простое. Простое не так хрупко.

Вообще-то ассет алокейшн это учение про ребалансировку портфеля. Но давайте сначала рассмотрим элементы в отдельности. Из чего этот портфель вообще может состоять?

Итак, пассивный портфель. В нем разрешено:

а). Занять самому крупному и надежному должнику, лучше всего с плавающей ставкой. Подойдут государственные облигации, как вариант – корпоративные (но это немного усложняет жизнь), как вариант – депозиты (но там нет плавающей ставки). Заняли и забыли. Остается не поддаваться на провокации, ведь на трейдерских форумах за такое принято дразнить. «Храните деньги в Сбербанке» так что-то вроде поговорки, высмеивающей трусов и неудачников. Но большая часть форумчан имеет доходность ниже, чем те, над кем они шутят. Помните про это, пожалуйста.

б).Купить индекс, еще лучше – кучу разных страновых индексов. Делать это, просто купив главные акции на личный брокерский счет. Далее полагается стиснуть зубы, потому что будет больно, когда это подешевеет наполовину. А оно рано или поздно подешевеет, дайте срок. Но при всех колебаниях это положительное ожидание, как минимум не хуже, чем в пункте №1, как максимум – лучше.

в). Сдавать квартиру и не забивать голову.

Во всех этих случаях вы положили деньги под слабую, еле уловимую, на грани нуля положительную доходность. Для простоты и отсутствия лишних надежд можете считать, что под ноль. Чтобы было приятнее, можете назвать это «защитой капитала от инфляции».

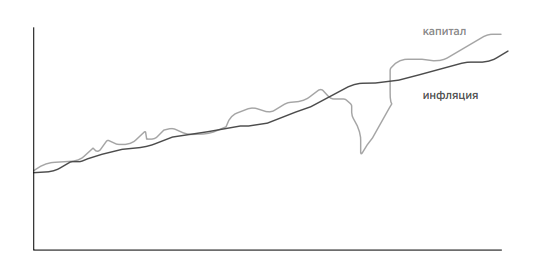

Как все эти способы выглядят математически? Увы, ваша нулевая доходность не гарантирована на 100%, это лишь центр распределения вероятностей. У инфляции будет свой темп, у роста капитала свой, и периодически любой из графиков будет оказываться выше. Например, так:

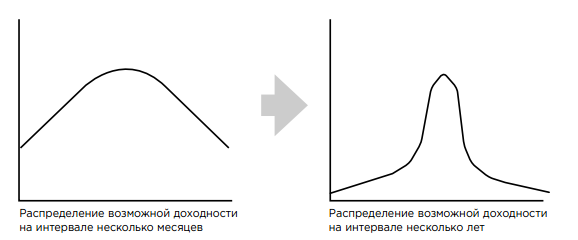

То же самое можно нарисовать в виде холмика вероятностей. В данном случае – вероятности различной годовой доходности. Причем холмик будет иметь разный вид в зависимости от срока.

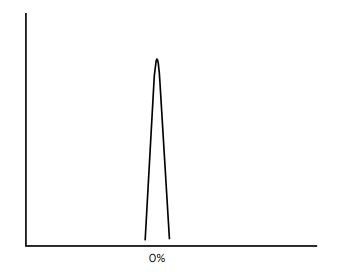

Чем они отличаются и что нам важно? Отличаются они толщиной хвостов. Во втором случае – они тоньше. Правильно, чем больше проходит времени, тем меньше роль случайности, колебания жмутся к середине. Но нам того и надо. И психология, и здравый смысл подсказывают, что хвосты должны быть короткими и тонкими. В идеале хорошо бы вообще вот так, холмик как крутая горка, стремящаяся к вертикальной линии.

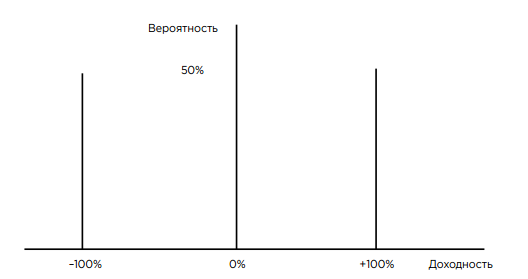

Так не бывает, но со временем наш ландшафт тянется именно к такому дизайну. Почему так лучше? Давайте представим то же среднее ожидание, но в сильно иной форме. Вам предлагают поставить ваши деньги на одно из равновероятных событий. Если угадаете, капитал удвоят, не угадаете – заберут. Выглядит это так:

Математически центр остался там же, но само распределение обычному человеку (я в этом смысле вполне обычный человек) нравится сильно хуже. Насколько хуже? Это можно даже посчитать. Представьте, что человеку, у которого вообще нет денег, предлагают на выбор: или сразу миллион, или бросаем монетку. Если орел – два миллиона, если решка – ничего. Полагаю, никто не будет надеяться на орла, все возьмут миллион. И правильно сделают, ибо игра не выгодна. Полезность денег убывает с их количеством, и первый миллион всегда полезнее второго. И первый миллиард полезнее второго. К экономической правде добавляется психологическая иллюзия: потеря вызывает большие эмоций, чем приобретение того же масштаба.

Но вернемся к орлам и решкам. Хорошо, пусть шансы также 50/50, но приз будет в два раза больше. Либо миллион сразу, либо 50% на четыре миллиона. Здесь кто-то уже, возможно, выберет поиграть. Если миллион уже есть, или его по крайней мере держали в руках, то можно и поиграть. А вот если будет выбор между миллиардом и 50% на четыре миллиарда, то почти все, полагаю, выберут синицу в руке, то есть миллиард. Потому что миллиарда у них нет и не предвидится. Играть согласится тот, у кого этих миллиардов и так хватает.

Но, полагаю, к рискованной игре можно склонить любого, если призовой фонд будет достаточно велик. Что лучше – миллион или 50% вероятности 10 миллионов? Что лучше – миллион или 50% вероятности миллиарда? Рано или поздно на игру купятся все. А вот на какой цифре купится на нее конкретный человек, и указывает конкретно его ценность отсутствия риска.

Возвращаясь к графику, его хвосты – это и есть то самое предложение покидать монетку, поставив на нее часть своего капитала. Но без всякой премии за риск. Отсюда наглядно видно, что хвосты – зло. Также видно, что время борется с этим злом.

Допустим, мы набили портфель акциями и сели ждать. Ждем год. Инфляция 10%. Но год был хороший и акции выросли на 30%. Обычная история. 20% годовых. Или год был плохой и акции упали на 10%. Тоже обычное дело и минус 20% годовых, считая в реальной доходности. Сложнее будет прибиться к нулю, чем получить от него сильное отклонение! Хотя центр распределения будет все равно 2-3%. Но в годовом диапазоне орлянка решает все. Может быть минус 50% и плюс 100%. Орлянка, как мы выяснили, это плохо. Но со временем ее роль снижается. На двадцатилетнем периоде сложно получить отрицательную доходность, как, впрочем, и сильно положительную.

Также чем менее волатилен актив, тем меньше денег мы разыгрываем в краткосрочную орлянку. В долговом активе колебания меньше, ваши облигации не дадут вам обыграть инфляцию на 20%, впрочем, и сыграть на 20% хуже вряд ли получится. Недвижимость колеблется сильнее долгового актива, но слабее акций. Но какой бы актив вы ни выбрали, немного «орлянки» вы все равно прикупили.

Собственно, здесь мы и подходим к ассет алокейшн — лучшему средству против нежеланных орлянок.

Asset Allocation — один из решающих факторов при долгосрочных инвестициях

В этой статье мы поговорим про принципы формирования портфелей активов под названием «Asset Allocation». В чём их суть и какие результаты можно получить, сколько можно зарабатывать? Подробный обзор.

1. Что такое Asset Allocation простыми словами

Большинство инвесторов всегда сталкиваются с вопросом формирования инвестиционного портфеля, фактически выполняя задачу ассет аллокейшена. Просто никто об это не задумывается.

Базовая идея Asset Allocation в том, чтобы составить сбалансированный набор активов таким образом, чтобы обеспечить стабильный рост капитала на протяжении всего времени, обгонящий инфляцию.

Метод Asset Allocation эффективен лишь на долгосрочных вложениях (от 10 лет). На краткосрочных дистанциях невозможно предсказать динамику поведения любых финансовых активов.

Ассет аллокейшен относится к полностью пассивным инвестиционным стратегиям. От инвесторов не требуется никаких действий. Только иногда можно проводить ребалансировку активов, чтобы вернуть их к базовым пропорциям.

Для инвесторов на фондовой бирже доступны следующие виды активов:

Конечно, есть и другие активы. Например, криптовалюты, недвижимость, бизнес. Мы их не будем рассматривать, поскольку это резко усложняет задачу и требует какого-то времени. Так, недвижимость и бизнес будут отнимать какое-то время и требуют больших стартовых сумм, а криптовалюты в целом рисковый актив, а также есть неудобства переводить или заводить деньги на криптобиржи.

Перечислим особенности стратегии инвестирования Asset Allocation.

2. Особенности и принципы стратегии Asset Allocation

1 Ассет аллокейшен не ставит целью обогнать фондовый индекс. Главный принцип в стабильным и органичном росте на длительной дистанции.

2 Не стоит ожидать от портфеля, собранного по принципам ассет аллокейшен, каких-то сверх доходностей. Скорее она будет сопоставима с рыночной. Возможно чуть больше, если инвестору повезёт и он выделит больший процент в рискованные инструменты, которые вырастут сильнее. Но это всё в рамках средних погрешностей.

3 Акции со временем обгоняют облигации по доходности, поэтому им нужно выделять минимум 50% портфеля. Возможно, 50-75% в акциях это будет хороший процент, чтобы получить максимальную доходность со временем.

4 Распределение активов является ключевой особенностью стратегии Asset Allocation. То есть неважно какие будущие прогнозы по каким активам, не важны макроэкономические данные, уровни безработицы и т.д. Инвестора не должны волновать эти вопросы. Его задача составить сбалансированный портфель.

При этом не важны какие-то отдельные акции, которые могут вырасти в 10 раз за 10 лет. Важнее всего соотношение в портфеле.

Одни активы будут расти, другие падать. Это может сильно сглаживать портфель, чтобы не создавать лишних волнений инвестору.

5 Должна быть широкая диверсификация между всеми видами активов. Например, если включают акции, то необходимо поддерживаться диверсификации по секторам (20% нефтяной, 20% ритейл, 15% финансовый и т.д.).

Также стоит покупать активы в разных странах. Например, в США, Китае, Германии. Проще всего сделать это через готовые биржевые фонды ETF.

6 Стоит придерживать минимизации корреляции между активами. То есть подбирать активы так, чтобы каждый из них торговался по своим принципам.

Например, если инвестировать только в нефтяной сектор, то при падении цены на нефть, скорее всего, все акции будут подвержены падению (кто-то сильнее, кто-то слабее). При этом не важно в какой стране находится компания.

7 Стоит инвестировать в активы, которые в среднем растут не меньше инфляции. Например, на фондовом рынке есть много стагнирующих компаний. Они не растут уже много лет и нет признаков на какие-то перемены, поэтому включать их в портфель ради диверсификации нету смысла.

8 Портфель по стратегии Asset Allocation также может упасть на какое-то время, но вероятнее всего он отрастёт со временем.

9 Иногда стоит проводить ребалансировку портфеля. Сложно сказать как часто это стоит делать, поскольку каждый случай индивидуален.

Подробнее про варианты и принципы пересмотра портфеля можно почитать:

10 Портфель создаётся индивидуально для каждого инвестора в зависимости от его срока, готовности принятия рисков.

Далее мы рассмотрим примеры портфелей на основе принципов Asset Allocation.

3. Пример портфелей Asset Allocation

В качестве готовых примеров инвестиционных портфелей на основе ассет аллокейшен существуют целый класс вечных портфелей. То есть тех, что можно держать вечно.

1 Известный инвестор Рэй Далио предлагает очень консервативный вариант вечного портфеля:

2 На просторах интернета есть так называемый «портфель лежебоки». Напоминает первый вариант с незначительным отличием:

3 Легендарный «оракул из Омахи» предлагает инвестировать в акции почти весь капитал.

4 Для упрощения инвестирования, существуют биржевые фонды ETF. Они представляют в себе большую группу активов, тем самым уже имея широкую диверсификацию. С помощью нескольких ETF можно составить широко диверсифицированный портфель.

Например, можно создать такой портфель из ETF:

Соотношения активов в портфеле: 60% акции, 30% облигации и 10% золото.

4. Плюсы и минусы Asset Allocation

Как самостоятельно собрать портфель по Asset Allocation

В первой и во второй частях была необходимая теоретическая база. Эта часть является практической. В ней пошагово пройдем через этапы создания пассивного или индексного портфеля. Почему используется именно пассивная стратегия — подробно рассказывал в прошлых статьях. Все описанное в статье не является инвестиционной рекомендацией и используется лишь в качестве примера.

Переходим к составлению портфеля на основании знаний о своем риск-профиле и присвоенному ему максимальному значению волатильности портфеля. Я использую следующую процентовку по профилям риска:

— консервативный: волатильность или риск портфеля до 5%;

— умеренно-консервативный: волатильность или риск портфеля от 5% до 8%;

— умеренный: волатильность или риск портфеля от 8% до 11%;

— умеренно-агрессивный: волатильность или риск портфеля от 11% до 15%;

— агрессивный: волатильность или риск портфеля от 15%.

Численные значения волатильности будут ограничителем при составлении портфеля.

Что покупать в портфель?

Тем, кто идет по пути самостоятельного изучения вопроса, я однозначно рекомендую начинать с глобального портфеля. Он позволит избежать серьезных ошибок на начальном этапе. По мере приобретения опыта, структуру можно будет поменять. Что такое глобальный портфель и почему именно он?

Глобальный портфель — это такой портфель, в котором собраны практически все акции и облигации мира. Это позволяет получать доходность от роста мирового ВВП, не опасаясь пропустить движение на каком-то отдельном рынке. И именно такой портфель будем собирать.

Сделать это достаточно просто. Он реализуется покупкой всего 5 зарубежных ЕТФ. За акции у нас будут отвечать 3 ЕТФ: Америка, развитые и развивающиеся страны.

— Америка — VTI. Vanguard Total Stock Market, включает в себя акции 3742 компаний американского рынка;

— Развитые страны — VEA. Vanguard FTSE Developed Markets, включает в себя акции 4017 компаний развитых стран;

— Развивающиеся страны — VWO. Vanguard FTSE Emerging Markets, включает в себя акции 4265 компаний развивающихся стран.

За облигации 2 ЕТФ:

— Америка — BND. Vanguard Total Bond Market. Включает в себя 18391 облигацию. Здесь и облигации Казначейства США, и корпоративные облигации инвестиционного уровня;

— Развитые и развивающиеся страны — BNDX. Vanguard Total International Bond. Включает в себя 6053 облигации. Здесь также облигации на госдолг стран и корпоративные облигации инвестиционного уровня.

Схематично это выглядит вот так:

Следующим шагом нужно определить в какой пропорции что покупать. И эта задача разбивается на две части.

— Первая: в какой пропорции брать США, развитые и развивающиеся страны?

— Вторая: в какой пропорции брать акции и облигации?

1. Для первой части решение простое: поскольку у нас глобальный портфель, то страны в портфеле будут в такой же пропорции, какую они занимают в мировой экономике. Пропорции следующие: 59% — США, 29% — развитые, 12% — развивающиеся. Более детально можно высчитать из индекса MSCI ACWI All Country World Index.

2. Для решения второй части нам помогут числовые значения риска, которые мы присвоили каждому риск-профилю. Процентное соотношение акций и облигаций в портфеле подбирается таким образом, чтобы не превысить допустимое значение риска. Для определения пропорций я сделал тесты на исторических данных за последние 18 лет и получил следующие пропорции акции/облигации:

Например, консервативный. Распределение 25%/75% акций/облигаций. Чтобы определить сколько акций США должно быть в портфеле, нужно 0,25 умножить на 59%. Для облигаций США это будет 0,75 умножить 59%. С остальными делаем то же самое. В итоге получаем доли каждого ЕТФ в портфеле для консервативного риск-профиля. Это и есть глобальный портфель соответствующий как риск-профилю, так и доле стран в мировой экономике.

Собственно, все это, только хорошо разбавленное водой, продают на многих курсах. А мы идем дальше, осталось совсем чуть-чуть. Протестируем полученные портфели на исторических данных.

Характеристики консервативного портфеля с 01.01.2003 года:

Характеристики умеренно-консервативного портфеля с 01.01.2003 года:

Характеристики умеренного портфеля с 01.01.2003 года:

Характеристики умеренно-агрессивного портфеля с 01.01.2003 года:

Характеристики агрессивного портфеля с 01.01.2003 года:

Синяя линия — график прироста капитала портфеля, красная — график прироста капитала S&P500

Красным выделено:

— CAGR — среднегодовая доходность за период

— StDev — стандартное отклонение за период, или волатильность, или риск

— Max DD — максимальная просадка портфеля за историю

Далее. Мы знаем риск-профиль, знаем какие ЕТФ и в какой пропорции покупать, знаем доходность и риск портфеля. Теперь мы можем планировать! И это самое главное. Если мы берем портфель в долгосрок, т.е. от 10 лет и больше, то можно ожидать примерно те значения доходности, что были получены при тестировании на исторических данных за период, включающий в себя хотя бы Мировой Финансовый кризис. А раз так, то можно посчитать будущий капитал.

Для этого открываем любой калькулятор сложных процентов с пополнением, вбиваем значение доходности портфеля, вносим начальную сумму, сумму ежегодных пополнений и количество лет. Полученная сумма будет тем капиталом, на который можно рассчитывать в будущем. Именно таким образом подавляющее большинство зарубежных инвесторов создают себе пенсионные накопления.

После всего этого, от вас только требуется регулярно пополнять брокерский счет и 1-2 раза в год проводить ребалансировку.

А если вы хотите научиться создавать качественные портфели, риски которых сильно ниже S&P500 и которые, при этом, превосходят его по доходности, то ознакомьтесь с моим сайтом. Там вы можете записаться на бесплатное вводное занятие, где я расскажу про суть стратегии и наглядно все покажу.

Все о стратегии Распределения активов

Источник: GenYWealth.com

Перевод: Записки инвестора

Самое важное инвестиционное решение –

распределение ваших активов:

Сколько вам необходимо держать в акциях?

Сколько хранить в облигациях?

Сколько держать в денежном резерве?

— Джек Богл

Изучите основы распределения активов, и вы сможете стать успешным инвестором. Любой эксперт скажет вам, что разработка стратегии распределения активов является самым важным шагом на пути к успешным инвестициям.

Что такое Распределение активов?

Распределение активов – это ваше решение о том, каким образом вы разделите ваш инвестиционный портфель на разные классы активов, таких как акции, облигации и денежные средства, чтобы максимизировать шансы достижения ваших финансовых целей с наименьшим риском.

Распределение активов и Диверсификация

Распределение активов и диверсификацию часто путают друг с другом. Задумайтесь об инвестиционном портфеле, в который входят две акции и две облигации. Если ваша цель состояла в том, чтобы иметь портфель из 50% акций и 50% облигаций, то чисто технически у вас правильное распределение активов. Однако, поскольку у вас лишь 2 акции и 2 облигации, ваш портфель не будет диверсифицирован.

Другой способ – взглянуть на распределение активов и диверсификацию как на диету. Обычно рекомендуемая пищевая диета включает в себя около 50% углеводов, 30% жиров и до 20% белков. Вы обнаружите, что овсянка на завтрак, салат на обед и рыба на ужин соответствует этой диете. Таким образом, вы можете выполнять план питания изо дня в день.

Чисто технически ваш рацион будет соответствовать распределению между углеводами, жирами и белками. Однако, ваши источники углеводов, жиров и белков должны быть диверсифицированы.

То же самое можно сказать и об инвестициях. Если вы решаете 100% распределить в акции, ваш собственный портфель не должен состоять только из одной акции. Вам потребуется разнообразие акций.

Почему Распределение активов так важно?

Известное научное исследование «Основные факторы эффективности портфеля», опубликованное в 1986 году, показало, почему доходность одного фонда может так сильно отличаться от доходности другого фонда. На основании исследования результатов 91 пенсионного фонда более чем за 10-летний период были получены следующие выводы:

Лишь четыре фактора определяют различия в доходности фондов:

Анализ этих четырех факторов выявил, что 93,6% доходности фондов определялось их инвестиционной политикой. Такие факторы, как выбор отдельных ценных бумаг, выбор времени совершения операций и издержки определяли лишь 6,4% доходности.

Все о Распределение активов — Что влияет на распределение

Есть три фактора, которые определяют распределение активов:

Цели

Как можно добиться успеха, если не определить, что такое успех? План распределения активов нужно начинать с определения успеха.

Используйте аббревиатуру SMART, чтобы поставить финансовые цели.

Временной горизонт и акции

Таблица, приведенная ниже, показывает доходность за 1, 5, 10, и 20 лет инвестиций в индекс S&P 500 (включая дивиденды). Я подсчитал среднюю доходность за 1, 5, 10, и 20 лет через каждые 5 лет, начиная с 1950-х.

Как вы можете заметить, чем длиннее временной горизонт, тем меньше стандартное отклонение (или волатильность) доходности.

Если вы инвестируете в S&P 500 на 1 год, то кто знает, какой может быть ваша доходность? Однако по мере увеличения срока инвестиций волатильность доходности уменьшается.

Устойчивость к риску

Ваша устойчивость к риску – это ваша способность наблюдать, как ваши инвестиции падают в цене сегодня, в обмен на более высокую доходность в будущем.

Агрессивный инвестор с высокой устойчивостью к риску, предпочитает инвестиции, которые дадут максимальную отдачу в будущем.

Консервативный инвестор предпочитает спокойнее спать по ночам, в обмен на более низкую доходность в будущем.

Устойчивость к риску и Распределение активов

Поиск в Google по словам «risk tolerance questionnaire» (тест на устойчивость к риску) дает 135 тысяч результатов.

Неужели это так просто, взять тест на устойчивость к риску и за 10 минут определить вашу устойчивость к риску?

Есть несколько проблем, которые я вижу в тестах на устойчивость к риску:

Единственный способ узнать, что вы будете делать, когда рынок упадет – это ваш опыт. Опыт, которого у вас еще нет.

Поэтому, вместо того, чтобы определять ваше финансовое будущее на основании заполненной за 15 минут анкеты, я придерживаюсь иного подхода для определения вашей устойчивости к риску: «вначале научить, лишь затем распределять активы».

Текущая финансовая ситуация

Не существует единого распределения активов, которое подходило бы всему молодому поколению? / Прим. С.С.: в оригинале – «поколение Y», поколение родившихся после 1980 г. /

К счастью, 95% молодого поколения сейчас находится в очень похожей ситуации: начинает карьеру, только начинает экономить, возможно, имеет кредиты на обучение, арендуют или только что купили дом и т.д.

Когда мы взрослеем, ситуация начинает меняться. Одинокому 30-летнему предпринимателю требуется иное распределение активов, нежели супружеской паре преподавателей, имеющей пенсионные планы.

Активы

Есть много вариантов инвестиций помимо акций, облигаций и денежных средств, но эти три класса инвестиций – это все, что нужно для достижения ваших финансовых целей.

Акции имеют максимальную доходность, но и максимальный риск. Если цель ваших долгосрочных инвестиций в том, чтобы заработать реальные, с поправкой на инфляцию, доходы в долгосрочной будущей перспективе, то большую часть портфеля необходимо разместить в акции.

С 1871 по 2009 год, американские акции показали среднюю доходность 10.59% (с учетом выплачиваемых по акциям дивидендов), что на 6.68% выше инфляции. Это самый высокий показатель доходности среди трех основных классов активов.

Доходность акций велика, но их волатильность делает их ужасными для краткосрочных инвестиций. Были отдельные годы, когда рынок акций падал почти на 50%.

Поэтому акции наилучшим образом подходят для долгосрочных инвестиций, и для тех, кто способен выдержать ежегодные колебания на фондовом рынке.

Облигации предлагают среднюю доходность при среднем риске. С момента своего основания в 1986 году, облигационный фонд Vanguard Total Bond Market Fund показывал (среднюю) доходность 6.86% годовых.

Обычно когда фондовый рынок падает, облигации при этом, как правило, растут. Поэтому инвесторы с меньшей устойчивостью к риску, возможно, захотят вложить часть своего портфеля в облигации.

Под термином «денежные средства» понимаются сберегательные счета, фонды денежного рынка, депозитные сертификаты и т.д. Это инвестиции с низкой доходностью, которые имеют очень низкий риск.

Главный риск, который связан с инвестициями в денежные инструменты — это риск инфляции. Возможно, что инфляция обгонит доходность ваших инвестиций, и в результате у вас окажется сумма меньше той, с которой вы начали.

Эмпирические правила

Ниже я перечислю некоторые эмпирические правила распределения активов, чтобы дать вам общее представление о них.

Это правило утверждает, что ваш возраст должен определять долю облигаций в вашем инвестиционном портфеле. Поэтому, если вам 25 лет, то 75% вашего портфеля должны быть размещены в акциях, и 25% — в облигациях.

Лично я считаю, что это немного консервативно для молодых инвесторов. Размещая 25% вашего портфеля в облигации, когда до выхода выход на пенсию еще более 40 лет, вы много упускаете. Однако, если вы имеете очень низкую устойчивость к риску, такое распределение может дать вам высокие шансы на успех.

Это правило гласит, что вы должны иметь 120 минус возраст в акциях. Таким образом, 25-летний молодой человек будет иметь портфель из 95% акций и 5% облигаций.

Если вы действительно хотите упростить ваш пенсионный портфель, то неплохо следовать этому правилу. Я бы рекомендовал эту стратегию тем, у кого средний уровень устойчивости к рискам.

Это мое любимое эмпирическое правило распределения активов. Что мне в нем нравится, так это то, что оно работает и для не-пенсионных накоплений.

Если у вас определена цель на 10 лет, например, отложить средства для первого взноса за дом, какой процент ваших инвестиций вы готовы потерять?

Если вы готовы принять падение стоимости вашего портфеля на 10%, то доля акций в вашем портфеле составит 20%.

Это правило для краткосрочных вложений, таких как сбережения для первоначального взноса на дом. Это не для тех, кто выходит на пенсию.

Все о Распределение активов – Заключение

Не существует такой стратегии распределения активов, которая была бы единственно верной для любой цели, устойчивости к риску и финансового состояния. Вот почему я считаю, что вы должны получить необходимые знания, прежде чем займетесь распределением ваших инвестиций.

Цель состоит в том, чтобы определить такое распределение активов, которое даст вам максимальные шансы на успех. Только вы можете определить правильный баланс между риском и вознаграждением.

Если вы ищете материалы о стратегии распределения активов, вот хороший ресурс от SEC (Комиссии по Ценным Бумагам и Биржам США).

Если у вас есть любые вопросы, дайте мне знать в комментариях.