если irr проекта меньше ставки дисконтирования это означает что

Если irr проекта меньше ставки дисконтирования это означает что

Как рассчитать внутреннюю норму доходности

С помощью расчёта внутренней нормы доходности (ВНД) можно узнать, стоит ли инвестировать в проект. Объясняем, как рассчитать и использовать этот финансовый показатель.

Что такое ВНД

Предположим, вы хотите вложить средства в бизнес-проект, который в будущем должен принести деньги. Чтобы понять, насколько это выгодно, нужно из предполагаемого дохода вычесть сумму начальных инвестиций.

Казалось бы, всё просто. Но есть нюанс: 1000 рублей сегодня и 1000 рублей через год — неравнозначные суммы, потому что деньги имеют свойство дешеветь. В связи с этим для оценки будущего дохода от инвестиций в расчётах используют ставку дисконтирования.

Ставка дисконтирования — это процент, отражающий соотношение будущего дохода и его нынешней стоимости. При определении этого показателя учитывают все риски бизнес-проекта, включая инфляцию, обострение политической ситуации, ошибки менеджмента и т. д. Чем выше риски, тем выше процент, на который «сгорят» деньги инвестора через какое-то время.

Что такое ставка дисконтирования

Где она применяется и зачем нужна

Ставка дисконтирования — это расчетная величина, которая позволяет оценить доходность будущих инвестиций. С ее помощью можно привести будущие денежные потоки к единому знаменателю и выбрать из нескольких вариантов инвестиций самый выгодный.

С точки зрения математики дисконтирование — это процесс, обратный начислению сложных процентов.

Например, банк предлагает вклад на два года под 10% с капитализацией процентов. С помощью дисконтирования можно оценить, сколько денег нужно положить в банк, чтобы через два года забрать 100 тысяч рублей:

100 000 Р = Х × (1 + 0,1)²,

где 0,1 — ставка банка (10%);

С точки зрения инвестора у ставки дисконтирования несколько значений.

Требуемая доходность. Допустим, при покупке ОФЗ доходность будет около 8%. Если банк предложит инвестору открыть депозит под 6%, он может отказаться, потому что ставка дисконтирования — 8%.

Затраты на капитал, которые придется покрывать в будущем. Например, Олег решил производить резиновые сапоги и берет кредит в банке. У проекта один источник финансирования, поэтому ставка дисконтирования — это процент по кредиту. Будущие доходы от продажи резиновых сапог должны быть выше ставки дисконтирования, чтобы проект был прибыльным.

Если у проекта будет несколько источников финансирования, придется считать ставку дисконтирования, чтобы оценить минимальную прибыльность производства. Если Олег неправильно рассчитает ставку дисконтирования, он может потерять много денег.

Где используется ставка дисконтирования

Ставку дисконтирования используют для оценки и сравнения различных инвестиционных проектов.

Например, один банк предлагает Олегу кредит на производство сапог под 10%, а другой банк — под 9%. Если кредит — единственный источник финансирования, а другие условия одинаковые, Олег выберет второй банк, потому что в этом случае стоимость капитала будет ниже.

Также ставка дисконтирования нужна, чтобы привести будущие денежные потоки к сегодняшнему дню.

Кроме того, в ставке дисконтирования можно учесть минимальный уровень безрисковой доходности, инфляцию и риски конкретных вложений.

Все эти элементы рассматриваются по-разному в разных методах расчета. В экономической литературе много вариантов расчета ставки дисконтирования, но нет единого мнения, как ее вычислить наиболее эффективно и просто.

Особенности расчета ставки дисконтирования

Можно выделить следующие группы методов расчета:

В рыночной экономике все методы дали бы сопоставимые результаты. Однако в российской экономике это не так.

«Интуитивный» способ определения ставки дисконтирования

Интуитивная оценка основана на ожиданиях инвестора, то есть инвестор сам определяет ставку дисконтирования исходя из своих интересов и желаний.

Это простой и субъективный метод. Сложные математические формулы инвестор, как правило, не использует. Например, он может просто сложить безрисковую доходность и инфляцию.

Расчет ставки дисконтирования на основе экспертной оценки

Этот метод основан на мнениях экспертов-инвесторов, в нем тоже не используют математические формулы и расчеты. Эксперты собираются, обсуждают и голосуют за определенную ставку дисконта. Они могут создавать комиссии или даже проводить судебные заседания с защитниками определенных ставок.

Чтобы получилось числовое выражение, оценки нескольких экспертов усредняются. Например, определение ставки дисконтирования методом аналогий — один из вариантов экспертной оценки. Независимых и знающих экспертов найти сложно, поэтому метод тоже может быть субъективным.

Безрисковая ставка

Безрисковая ставка — это ставка по надежным и стабильным инструментам. Считается, что при таких вложениях риски инвестора минимальны.

Методы оценки безрисковой процентной ставки. Безрисковую ставку можно определить разными способами:

Расчет ставки дисконтирования аналитическими способами

Эта группа расчетов при определении ставки дисконтирования учитывает финансовые мультипликаторы и показатели компаний.

Расчет на базе показателей рентабельности. В этой модели ставку дисконтирования определяют на основе показателей рентабельности капитала. Например, по рентабельности собственного капитала ROE или по рентабельности активов ROA.

Данные для расчета берут из бухгалтерского баланса и отчета о прибылях и убытках.

Этот метод нельзя применить, если прибыльность отрицательная или значения собственного капитала низкие.

Расчеты по финансовым показателям из РСБУ отличаются от расчетов по финансовым показателям из МСФО.

Кроме этого, данный метод не учитывает прогнозное изменение финансовых показателей, то есть может давать ошибку для долгосрочных проектов.

Расчет на основе модели Гордона. Эта модель оценивает собственный капитал компании, состоящий из акций. В основе лежит предположение, что стоимость акции равна стоимости всех будущих дивидендов. Поскольку ставку дисконтирования рассчитывают по дивидендному потоку, модель можно применить только для предприятий, которые регулярно выплачивают дивиденды.

Формула расчета ставки дисконтирования:

где DIV — это величина ожидаемых дивидендов на одну акцию за год;

g — темпы прироста дивидендов. Модель предполагает, что дивиденды стабильно растут на определенный процент. Это может вызывать трудности при расчетах, потому что на российском рынке стабильно растущих компаний мало. Усредненные темпы роста могут искажать результаты;

P — цена размещения акций;

fc — затраты на эмиссию в процентах.

Расчет ставки дисконтирования на основе рыночных мультипликаторов

За ставку дисконта в этом методе берут средневзвешенное значение доходности, которое рассчитывается по опережающим рыночным мультипликаторам.

Рассматривают следующие коэффициенты:

Расчет ставки дисконтирования методами количественного анализа

Эта группа методов рассчитывает ставку дисконтирования с помощью математических формул, исходя из будущих денежных потоков за вычетом инфляции и тех показателей риска, которые важны для данного бизнеса.

Расчет ставки дисконтирования на основе премий за риск

Методы этой группы при расчете ставки дисконтирования учитывают безрисковую ставку, инфляцию и премию за риск. Безрисковую ставку и инфляцию считают примерно одинаково, а вот премии за риск выбирают разные.

Методы оценки премии за риск. Специфические риски встречаются в любом проекте. Единой методики оценки специфических рисков не существует. Как правило, аналитики самостоятельно выбирают наиболее значимые факторы для конкретного проекта. После они оценивают эти факторы в процентах и складывают.

Методика Правительства РФ оценки ставки для инвестиционных проектов. В постановлении Правительства РФ № 991 от 05.11.2013 предлагается оценивать несколько видов риска по низкому, среднему или высокому уровням. Например, рыночный риск, административный риск, акционерный риск, риск недофинансирования и другие. Эксперты должны самостоятельно определить числовую шкалу для оценки.

Методика расчета ставки П. Л. Виленского, В. Н. Лившица, С. А. Смоляка. Эти авторы тоже добавляют к безрисковой ставке премию за риск. В зависимости от НИОКР, применяемых технологий, спроса и цикличности производства премии за риск могут доходить до 47%.

Методика расчета ставки Я. Хонко по различным классам инвестиций. Хонко выделил премии за риск для различных инвестиционных отраслей и для различных стадий одного и того же проекта. Например, премия за риск при сохранении позиций на уже существующем рынке составляет 1%, а премия за риск вложений в инновационные проекты — 20%. Инвестор должен сам выбрать премию за риск.

Модель кумулятивного построения

Суть этой модели — в суммировании рисков, которые влияют на инвестиционный проект. Расчет состоит из нескольких частей. Первая часть — определение ставки дохода по безрисковым инвестициям. Вторая и следующие части — определение ставок за различные виды риска, которые существуют для данного проекта.

Если инвестиции застрахованы от какого-то вида риска, он не учитывается, но возрастают страховые затраты. Конкретная величина премии за риск вычисляется или экспертным путем, или по специальной справочной литературе.

Окончательная ставка дисконтирования, вычисленная по этой модели, может колебаться от чистой безрисковой ставки до ставки, которая учитывает максимальное количество рисков. Таким образом, ставка может отличаться в несколько раз, а ее вычисление субъективно.

Вычисление базовой ставки по эмитенту происходит по формуле:

где r0 — это безрисковая ставка, а r 1…n — это ставки за конкретный вид риска.

Вычисление премии за страновой риск происходит по международным рейтингам, например Moody’s. Страновой риск показывает платежеспособность страны и учитывает возможные негативные изменения в экономике и финансах, которые связаны с государственной политикой.

Премию за страновой риск можно рассчитать как разницу между доходностью международных государственных бумаг. Например, премия за вложения в РФ — это разница между доходностью по еврооблигациям РФ и государственным облигациям США.

Премия за отраслевой риск — это премия за возможные потери из-за экономических изменений в конкретной отрасли по сравнению с другими отраслями.

Премия за риск некачественного корпоративного управления — премия за нарушение интересов акционеров. Показатель рассчитывается в баллах и влияет на стоимость акций на фондовой бирже.

Премия за неликвидность акций — премия за то, что инвестор не сможет быстро продать акции, то есть превратить их в деньги. Показатель ликвидности рассчитывают по спреду между спросом и предложением или по дневному обороту, или по количеству акций в свободном обращении.

Модель оценки капитальных активов CAPM

Формула ставки дисконтирования состоит из двух частей. Первая часть — это ставка дохода от безрисковых инвестиций. Вторая часть — дополнительная ставка премии за риск с учетом β-коэффициента :

Коэффициент β рассчитывается отдельно для каждой компании. Он показывает, насколько доходность акций компании отклоняется от доходности акций со средним уровнем риска. Чем больше коэффициент β, тем выше риск вложений.

Достоинства и недостатки модели оценки капитальных активов CAPM. Этот метод простой, для его расчета не нужно много времени. Как и в предыдущих методах, многое зависит от аналитиков. Коэффициенты бета есть не для всех компаний.

Некоторые аналитики считают, что в модели нужно учитывать дополнительные риски.

Расчет ставки дисконтирования по модифицированной модели CAPM. Модифицированная модель учитывает дополнительные риски, важные для проекта с точки зрения аналитика. Некоторые аналитики для долгосрочных проектов рассчитывают плавающую ставку дисконтирования и учитывают коэффициент турбулентности, отражающий стабильность мировой экономики.

Расчет ставки дисконтирования по модели Е. Фамы и К. Френча

Эта модель сохраняет в модели CAPM премию за систематический риск, но добавляет еще две дополнительные премии. Эти премии учитывают размер фирмы и ее финансовое состояние. Размер фирмы оценивают по рыночной капитализации. Финансовое состояние оценивают по соотношению балансовой и рыночной стоимости собственного капитала.

По-другому модель Фамы и Френча называют трехфакторной.

Расчет ставки дисконтирования на основе модели М. Кархарта

Это модифицированная модель Фамы и Френча — в нее добавлен еще один параметр оценки будущей доходности, поэтому модель называют четырехфакторной.

Дополнительный параметр — это моментум, или разница между доходностями наилучшего и наихудшего портфелей акций за определенный период.

Добавление еще одного параметра должно приводить к более точным результатам по сравнению с моделью CAPM.

Расчет ставки дисконтирования на основе модели WACC

WACC — это средневзвешенная стоимость совокупного капитала фирмы. Совокупный капитал состоит из собственного и заемного капитала. Основная идея в том, что затраты на капитал должны быть меньше, чем денежные потоки, которые он приносит. Процентная ставка в данном случае рассчитывается как отношение общей суммы расходов к стоимости совокупного капитала. Экономический смысл этой модели заключается в вычислении минимально допустимого уровня доходности бизнеса.

Расчет ставки дисконтирования можно разделить на 4 этапа:

Расчет стоимости собственного капитала. Стоимость собственного капитала — это доходность, которую предприятие должно обеспечить акционерам в качестве компенсации за риск вложений. Доходность по собственному капиталу должна быть выше доходности по заемному капиталу, потому что у акционеров гораздо больше рисков.

Стоимость собственного капитала компании большинство аналитиков рассчитывают по модифицированной модели CAPM.

где T — ставка налога на прибыль, на которую становится меньше требуемая доходность заемного капитала;

wd — доля заемного капитала;

rd — ставка по заемному капиталу;

we — доля собственного капитала;

re — ставка по собственному капиталу.

Применять модель WACC может быть сложно из-за того, что котировки акций отсутствуют на открытом рынке: стоимость собственного капитала оценить невозможно. Кроме этого, в модели не учитывается риск различных инвестиций. Цена заемного капитала может быть рассчитана неверно из-за льготных схем кредитования.

Различия в дисконтировании в России и на Западе

Ставка дисконтирования на Западе существенно ниже, чем в России. В промышленных инвестиционных проектах ставку дисконтирования определяют от 0 до 4%, потому что на Западе очень низкая инфляция и устойчивый курс внутренней валюты. Кроме этого, ставки рефинансирования на Западе приближаются к 0, и в некоторых странах — например, в Швеции и Швейцарии — даже ниже 0.

В российских промышленных инвестиционных проектах ставка дисконтирования определяется от 10 до 40%, потому что экономика у нас нестабильная, а потребительские цены растут больше, чем на 8—10%. Ставку дисконтирования считают как ключевую ставку ЦБ + риски. Риски в России могут доходить до 20%.

МСФО, Дипифр

Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта.

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя и интерпретации полученных результатов.

IRR — что это такое? Формула IRR.

IRR или внутренняя норма доходности — это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта (т.е. NPV) равна нулю. Это означает, что при такой ставке процента инвестор сможет возместить свою первоначальную инвестицию, но не более того. О том, как пользоваться показателем IRR для одобрения инвестиционных проектов рассказывается чуть дальше в этой статье. Для начала надо научиться рассчитывать величину внутренней нормы доходности IRR, или, как ее еще называют, внутренней нормы рентабельности.

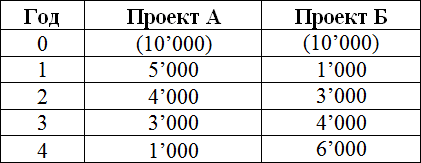

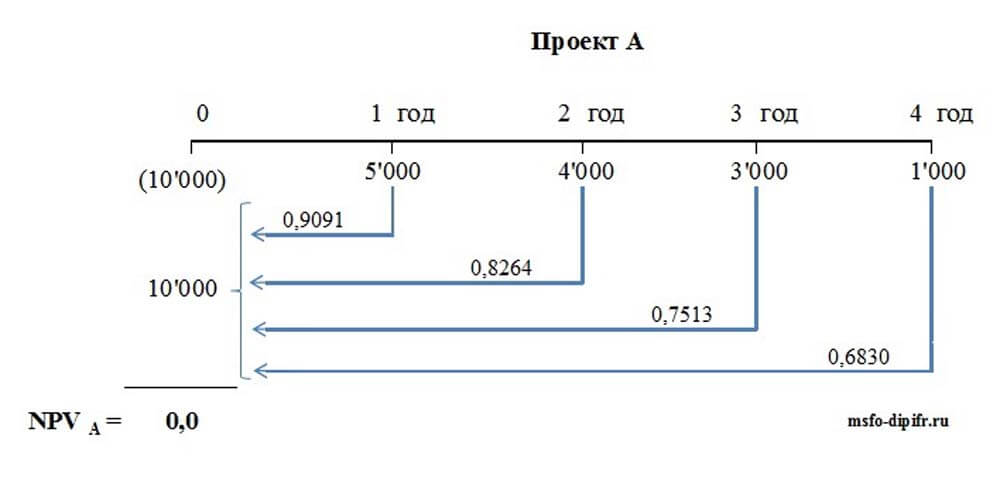

Математика расчета IRR довольно простая. Лучше всего рассмотреть ее на элементарных примерах. Для расчета показателя NPV инвестиционного проекта в одной из более ранних статей на этом сайте были использованы проекты А и Б с одинаковой суммой первоначальной инвестиции (10,000), но с разными по величине притоками денежных средств в последующие 4 года. Удобно будет воспользоваться этими примерами и для изучения формулы расчета показателя IRR.

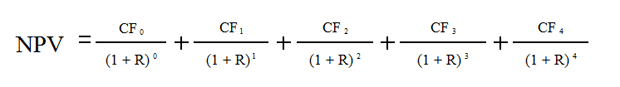

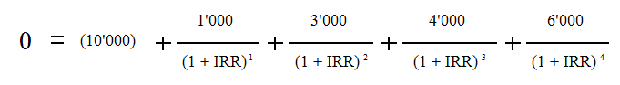

Приведенная (к сегодняшнему моменту) стоимость всех денежных потоков для четырехлетних проектов будет вычисляться по формуле:

где NPV — чистая приведенная стоимость, CF — денежные потоки (Cash Flows), R — % ставка, стоимость капитала, 0,1,2,3,4 — количество периодов времени от сегодняшнего момента.

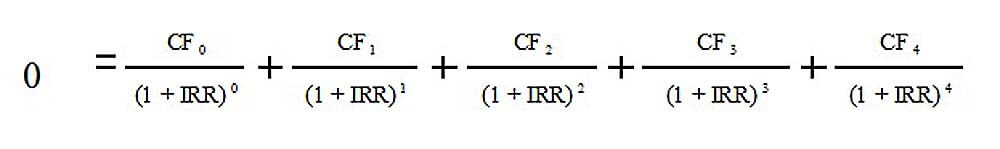

Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнении останется одна переменная R. Ставка процента, которая будет решением данного уравнения, т.е. при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности.

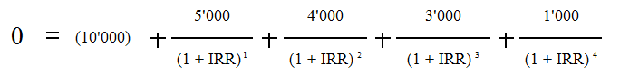

Для проекта А уравнение примет вид:

Для проекта Б можно написать аналогичную формулу для расчета IRR, только денежные потоки будут другими:

Чтобы было еще понятнее, можно нанести денежные потоки от проекта на шкалу времени и представить дисконтирование наглядно. Скажем, для проекта А расчет внутренней нормы доходности можно представить в таком виде:

В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:

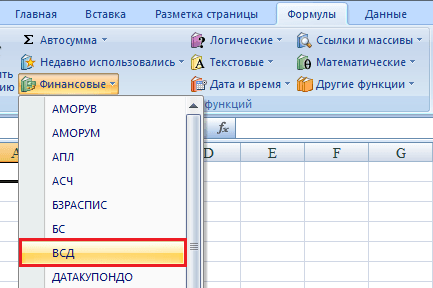

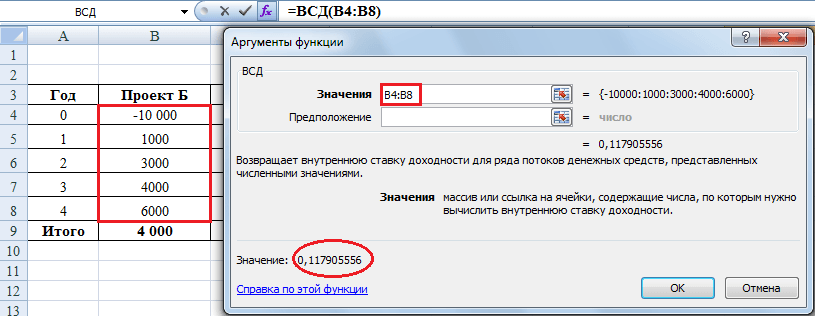

Расчет внутренней нормы доходности с помощью программы Excel — примеры

Вручную с помощью обычного калькулятора найти значение IRR для проектов А и Б невозможно, потому что в данном случае получается уравнение 4-й степени (в нем будет множитель IRR 4 — ставка процента в четвертой степени). Проблему решения такого уравнения n-ой степени можно устранить или с помощью финансового калькулятора, или, что проще, можно воспользоваться встроенной функцией в программе Excel. Эта функция находится в разделе Формулы —> Финансовые, и называется она ВСД (внутренняя ставка доходности).

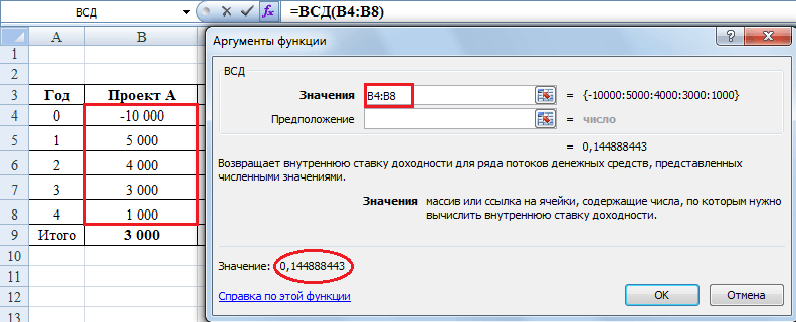

Для проекта А значение IRR, как видно из рисунка ниже, составит 14,48%.

Чтобы воспользоваться функцией ВСД, в строку «значения» нужно поставить ссылки на ячейки таблицы с суммами денежных потоков. Ячейку «предположение» можно не заполнять, этот аргумент, является необязательным. Выводимое значение 0,144888443 — это и будет искомая IRR, т.е. внутренняя норма доходности данного проекта. Если перевести эту величину в проценты, то она равна 14,48% с точностью до двух знаков после запятой.

Для проекта Б значение IRR согласно Excel равно 11,79%.

Приведу важные пояснения по этой функции из раздела «справка» с моими дополнениями:

Другими словами функция ВСД программы Excel будет искать значение IRR подбором, последовательно подставляя в формулу различные величины % ставки, начиная со значения в ячейке «предположение» или с 10%. Если функция ВСД не сможет получить результат после 20 попыток, выдается значение ошибки #ЧИСЛО! Поэтому в некоторых случаях, например, если вы будете считать IRR для ежемесячных потоков за несколько лет, лучше поставить в ячейку «предположение» ожидаемую вами величину ежемесячной процентной ставки. Иначе Excel может не справиться с расчетом за 20 попыток.

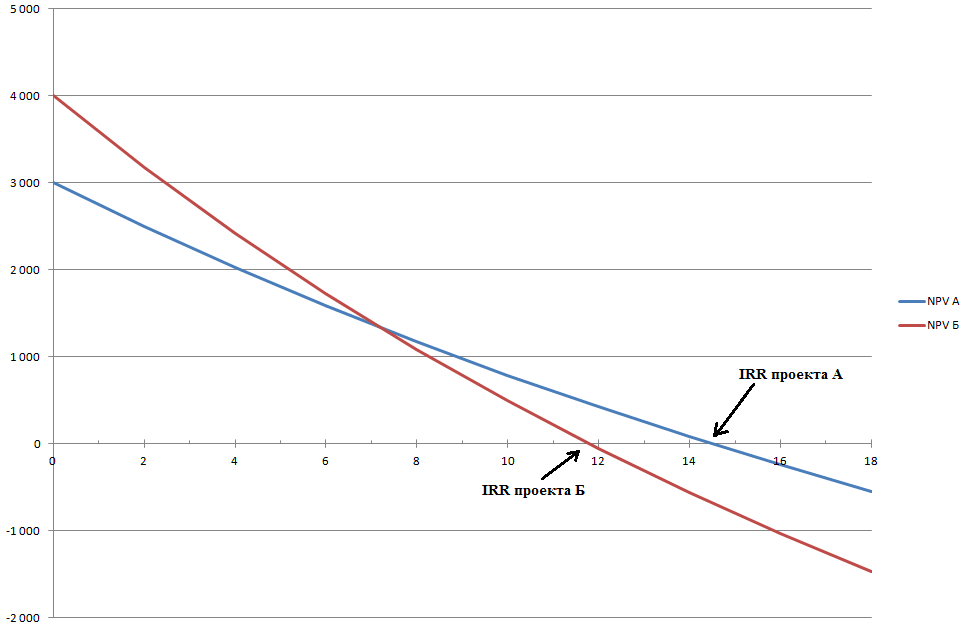

Графический метод расчета IRR

До появления персональных компьютеров обычно использовался графический метод определения IRR. Ниже представлены графики изменения NPV для проектов А и Б в зависимости от ставки процента. Для построения графиков нужно найти значение NPV, подставляя в формулу NPV различные значения ставки дисконтирования. Что такое дисконтирование и как дисконтировать денежные потоки, можно прочитать в одной из моих предыдущих статей.

Как пользоваться показателем IRR для оценки инвестиционных проектов?

Любой инвестиционный проект предполагает наличие первоначальной инвестиции (оттока денежных средств), которая приведет к поступлениям денежных средств в будущем (в идеальном случае). Что же показывает внутренняя норма доходности инвестиционного проекта? Она показывает ставку кредита, при которой мы не получим убытка от нашей инвестиции, т.е. результатом всех денежных притоков и оттоков в сумме будет ноль — ни прибыли, ни убытка. В этом случае наша инвестиция в проект окупится будущими поступлениями денежных средств от проекта, но в конечном итоге мы ничего не заработаем.

Правило оценки инвестиционных проектов:

Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять.

Другими словами, если ставка кредита меньше ставки инвестирования (внутренней нормы доходности проекта), то заемные деньги принесут добавочную стоимость. Потому что такой инвестиционный проект заработает больший процент дохода, чем стоимость капитала, которая необходима для первоначальной инвестиции.

Например, если вы берете кредит в банке под 14% годовых для того, чтобы вложить средства в бизнес-проект, который принесет вам 20% годовых дохода, то вы на этом проекте заработаете. Если же ваши расчеты окажутся неверны, и внутренняя норма доходности вашего проекта будет ниже 14%, то вам придется отдать банку больше денежных средств, чем вы получите от проекта. То есть вы понесете убыток.

Сам банк поступает точно так же. Он привлекает деньги от населения, скажем, под 10% годовых (ставка по депозиту), а выдает кредиты под 20% годовых (цифра взята «с потолка»). До тех пор, пока ставка по принимаемым банком депозитам будет меньше, чем ставка по выдаваемым банком кредитам, банк будет жить на эту разницу.

Рассчитав показатель IRR, мы узнаем верхний допустимый уровень стоимости заемного капитала, который предполагается инвестировать. Если стоимость капитала (по которой компания может привлечь финансовые ресурсы) выше, чем внутренняя доходность проекта (IRR), то проект принесет убытки. Если стоимость капитала для компании ниже, чем IRR проекта, то компания в каком-то смысле будет работать как банк — жить на разницу между процентными ставками банковского кредитования и рентабельности инвестиции.

Чтобы логика расчета IRR стала еще понятнее, приведу несколько примеров из жизни, с которыми может столкнуться (и сталкивается) обычный человек.

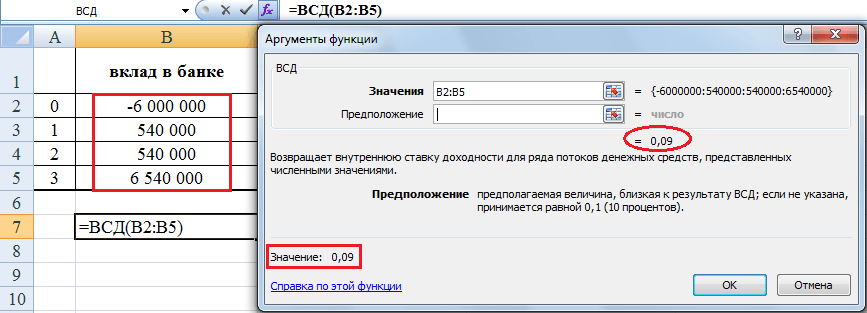

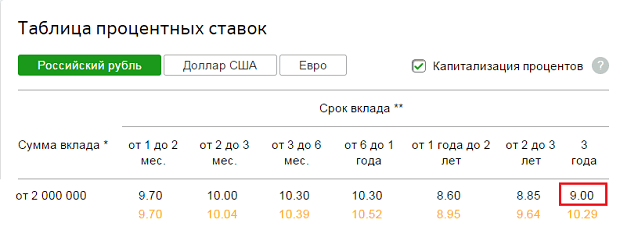

Пример 1 — срочный вклад в Сбербанке

Допустим, у вас есть в наличии 6,000,000 рублей. Прямо сейчас можно сделать срочный вклад в Сбербанк, скажем, на три года. Сумма большая, поэтому нужен самый надежный банк в России. Сбербанк в данный момент предлагает ставку для вкладов свыше 2 млн. рублей на три года в размере 9,0 % годовых без капитализации и 10,29% годовых с ежемесячной капитализацией. Что такое капитализация вклада можно прочитать по ссылке.

Вклад в банке — это тоже инвестиционный проект, поскольку сначала делается первоначальная инвестиция (отрицательный денежный поток), а потом собираются денежные притоки от нашего проекта. Банковский депозит — это финансовый инструмент, и самый простой способ инвестирования, доступный для обычного человека. Раз это инвестиционный проект, то можно рассчитать его внутреннюю норму доходности. Наверное, многие уже догадались, чему она будет равна.

Внутренняя норма доходности (IRR инвестиции) в банковский депозит равна процентной ставке по этому депозиту, т.е. 9%. Если 6,000,000 рублей достались вам в наследство после уплаты налогов, то это означает, что стоимость капитала для вас равна нулю. Поэтому такой инвестиционный проект будет выгоден при любой депозитной ставке. Но взять кредит на 6 миллионов в одном банке и положить эти деньги на депозит в другой банк с прибылью не получится: ставка кредита всегда будет заведомо выше ставки инвестирования. Это принцип работы банковской системы.

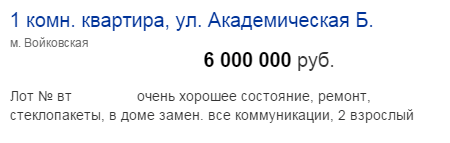

Пример 2 — покупка квартиры с целью заработка на сдаче ее в аренду

Свободные денежные средства можно использовать и по-другому, а именно купить квартиру в Москве, сдавать ее в аренду три года, а в конце третьего года продать эту квартиру, чтобы вернуть основной капитал. Денежные потоки от такого проекта будут очень похожи на потоки денежных средств от срочного вклада в банке: примем, что арендная плата для простоты расчета уплачивается арендатором квартиры сразу за год в конце каждого года, а стоимость квартиры в рублях через три года останется такой же, как и сейчас. Я намеренно упрощаю ситуацию, более сложные расчеты вы сможете сделать самостоятельно.

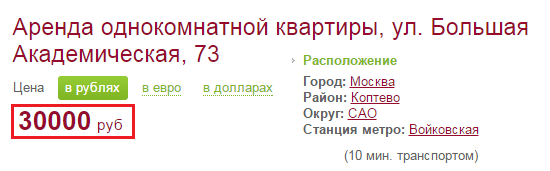

Я выбрала в Интернете первую же попавшуюся квартиру за 6 млн. рублей на СЗ Москвы. Аренда подобной однокомнатной квартиры стоит 30,000 рублей в месяц. Налоговые последствия данных сделок для простоты не учитываются.

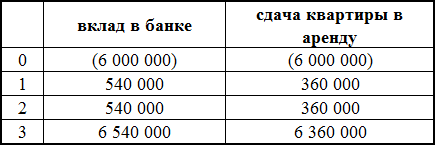

Итак, арендная плата за год составит 30,000*12 = 360,000 рублей. Чтобы было нагляднее, денежные потоки от обоих проектов — вклад в Сбербанке и сдача 1-комнатной квартиры в аренду на северо-западе Москвы — показаны вместе в таблице ниже:

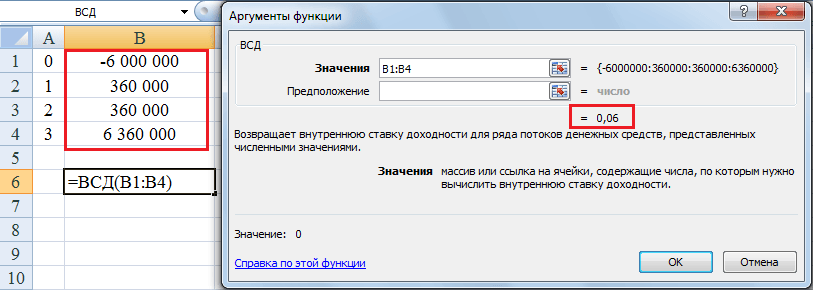

Даже без вычисления IRR видно, что сейчас банковский депозит является более доходным вариантом. Легко доказать это, если рассчитать внутреннюю норму доходности для второго проекта — она будет ниже, чем IRR по депозиту. При сдаче данной однокомнатной московской квартиры в течение трех лет при условии ее продажи в конце третьего года IRR инвестиции составит 6,0% годовых.

Если у вас нет наследства в сумме 6 млн рублей, то брать эти деньги в кредит, чтобы сдавать квартиру в аренду неразумно, так как ставка кредитования сейчас заведомо выше, чем 6,0% внутренней доходности данного проекта. Причем IRR не зависит от количества лет сдачи квартиры в аренду — внутренняя норма доходности останется такой же, если вместо трех лет сдавать ее в аренду 10 лет или 15.

Если учесть ежегодное подорожание квартиры в результате инфляции, IRR данного проекта будет выше, Например, если в первый год (2015) рублевая стоимость квартиры вырастет на 10%, во второй (2016) на 9%, а в третий (2017) на 8%, то к концу третьего года ее можно будет продать за 6,000,000*1,10*1,09*1,08 = 7,769,520 рублей. Такое увеличение денежного потока в третий год проекта даст IRR, равную 14,53%. Поэтому если бы мы могли предсказать будущие рублевые цены на квартиры с большой точностью, то наш проект стал бы более реальным. Но все равно невыгодным в нынешней ситуации, когда ставка рефинансирования ЦБ равна 17%, и, соответственно, все банковские кредиты слишком дороги.

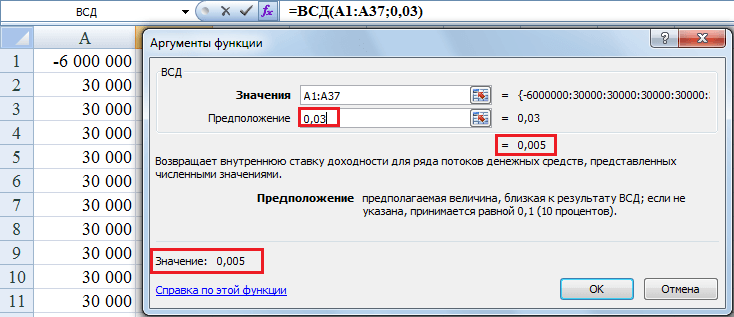

Расчет IRR при ежемесячных потоках денежных средств

Если вы захотите получить этот результат самостоятельно, обязательно заполните ячейку «предположение» — поставьте туда 0,03, иначе вы получите на выходе ошибку #ЧИСЛО!, потому что Excel не хватит 20 попыток, чтобы рассчитать IRR.

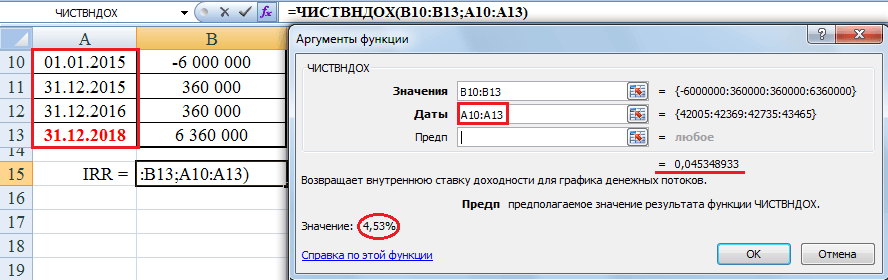

Расчет IRR при неравных промежутках времени между денежными потоками

Excel предоставляет возможность рассчитать внутреннюю норму доходности проекта и в том случае, если денежные потоки от проекта поступают через неравные промежутки времени. Для расчета IRR такого проекта надо использовать функцию ЧИСТВНДОХ и в качестве аргумента указать не только ячейки с денежными потоками, но и ячейки с датами их поступлений. Например, если мы перенесем срок продажи квартиры вместе с последней арендной платой на конец четвертого года (с 31.12.17 на 31.12.18), а в конце третьего года у нас не будет поступлений денежных средств, то IRR упадет с 6% до 4,53% годовых. Обратите внимание, что рассчитать внутреннюю норму доходности в данном случае можно будет только с помощью функции ЧИСТВНДОХ, потому что фукция ВСД даст тот же результат, который и был — 6%, т.е. изменение периода времени ВСД не учтет.

«Куда идем мы с Пятачком, большой, большой секрет…»

(Мнение автора может не совпадать с мнением правительства)

И как будут зарабатывать банки, если инвестиционных проектов с такой высокой доходностью просто не существует? А чтобы платить нам выросшие проценты по вкладам, банки должны где-то зарабатывать средства для этого.

Россия смогла бы выдержать и более низкий курс рубля по отношению к основным валютам, но справиться еще и с высокой процентной ставкой в экономике — это уже перебор.

В 2014 году мы неоднократно слышали, что ЦБ РФ занимается таргетированием инфляции. И делалось это с благими намерениями — чем ниже инфляция, тем легче добиться окупаемости инвестиций. Но получается, что хотели «как лучше», а получилось «как всегда». При дорогой валюте, как сейчас, в России могло бы успешно развиваться собственное производство, импортозамещение стало бы реальностью. Но нет, мы не ищем легких путей, а что хуже всего, мы не учимся на своих ошибках. И живем, как в том анекдоте:

«В прошлом году посеяли 100 га пшеницы. Все поел хомяк…В этом году собираемся засеять 200 га пшеницы. Нехай хомяк подавится!»

Не вписались в рынок — небольшая заметка о том, к чему привели высокие ставки по кредитам в 2014-15 годах. Хотя, конечно, сложно судить, что было бы лучше: еще более низкий курс рубля, но не такие высокие процентные ставки по кредитам для компаний, или то, что у нас в итоге получилось.

март 2018 «Эксперты не исключают кризиса плохих долгов в ближайшие годы. Об этом, в частности, заявил директор Центра структурных исследований РАНХиГС, экс-замминистра экономического развития Алексей Ведев. По его словам, это может случиться в ближайшие полтора-два года «с большой вероятностью».

Сейчас у банков накоплен портфель кредитов в 11 трлн рублей, размещенных под запредельные 16% годовых, с 2 триллионами рублей процентных платежей ежегодно, отметил Ведев. Это очень тяжелая нагрузка на заемщиков, на экономику. При этом основная задолженность приходится на слабо обеспеченные слои населения. «Ситуация близка к катастрофичной!», — считает он.

Другие статьи на этом сайте из рубрики «Финансы»: