если на карте не указано имя владельца что вводить

Как оплатить интернет-покупку неименной банковской картой: что писать в поле для имени?

Не секрет, что любой клиент банка хочет быстрого и выгодного обслуживания. Причём без разницы — в отделении самого́ банка, или при оплате товаров и услуг через интернет. Сегодня благодаря стремительному развитию IP-отрасли и появлению на рынке неименных карт такое желание потребителей практически всегда совпадает с возможностями финансового учреждения.

Что представляет собой неименная банковская карта

Неэмбоссированная (неименная) карта банка — такой же платёжный инструмент, как и персонифицированная. Она выпускается моментально, поскольку при оформлении её номер сразу же привязывается к расчётному счёту.

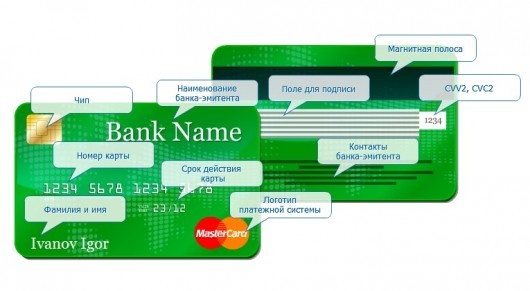

Внешне неименная карта немного отличается от типичной. Отсутствует гравировка с инициалами держателя, а вся информация (срок действия, номер карты и т. д.) нанесена на пластик с помощью особой печати, в результате чего карточка получается гладкой, без рельефности.

Неименная карта мгновенного выпуска предназначена:

Преимущества и недостатки неименного пластика

Помимо внешнего вида, мгновенная банковская карта отличается от персональной кредитки характерными особенностями, которые для наглядности сведём в таблицу.

Таблица: отличия именной и неименной банковской карты

| Особенность | Неименная карта | Именная карта |

| Выпуск и обслуживание карты | бесплатно | платно |

| Срок изготовления | мгновенно | до 10 дней |

| Лимит на снятие наличности | до 50 тыс. рублей в день | нет |

| Совершение платежей за пределами России | не всегда | без ограничений |

| Сведения о владельце | нет | есть |

| Использование в качестве зарплатной карты | нет | да |

| Автоматический перевыпуск | не запланирован | по истечении срока |

Из таблицы видно, что неименная карта более ограничена в использовании. Тем не менее она имеет и свои преимущества, такие как:

Видео: лимит на снятие налички с неименных карт

Кому пригодится неименная карта

Главным образом неименную карту оформляют, когда нужно срочно сделать онлайн-платёж или денежный перевод, но не хочется «высвечивать» в интернете свою основную карту. В таком случае можно быстро оформить неименной пластик, активировать его, пополнить на желаемую сумму и совершать запланированные действия.

Неименная карта также понадобится тем, кто не планирует постоянно пользоваться кредиткой, поэтому нет никакого резона оплачивать карту высокого уровня. Например, для оформления визы потребуется выписка карточного счёта. И если нет именной карты, то выписку можно получить в отделении банка, открыв и пополнив мгновенную карту, поскольку счёт в отличие от само́й карты является персонифицированным.

Видео: Когда может понадобиться неименная карта

Как оплачивать онлайн-покупки и что вводить в графу «Имя владельца»

При совершении онлайн-покупок указываются реквизиты платёжного документа, с которого будут сняты деньги. С персональной карточкой всё понятно, а вот как быть с неименной? Но и здесь, как правило, проблемы не возникают. В поле, где требуется указать имя держателя карты, к примеру, MOMENTUM Сбербанка, можно вписать:

При возникновении каких-либо сложностей с оплатой следует обращаться в банк-эмитент, выпустивший в обращение этот платёжно-расчётный документ.

Видео: оплата неименными картами

Отзывы клиентов, пользующихся неименными картами

Карта Momentum очень удобна для перевода на неё электронных денег, денежных переводов между клиентами Сбербанка, а также для платежей по мелочи. Для хранения денег, она не самый лучший вариант, так как неименная. Но самое главное, эта карта полностью бесплатная, и этим она меня вполне устраивает.

золотой цветочик

https://otzovik.com/review_8681359.html

Моментальная дебетовая карта Сбербанка «Momentum» Visa Classic — Карта без годового обслуживания существует. Но получить сложно, ибо есть не во всех отделениях.

Malise

https://otzovik.com/review_8634646.html

Моментальная платежная карта «МИР» Россельхозбанк — надёжный банк + сомнительная платёжная система. Обслуживается только в России, Армении и Киргизии. Бесполезна в зарубежных поездках. Поэтому не вижу смысла обкладываться кучей таких карт, когда можно использовать одну для разных случаев. В общем, не удобная в использовании карта.

TrAsid

https://otzovik.com/review_8107761.html

Пользуюсь неименной картой. При оплате онлайн в окне «имя пользователя» можно своё имя ввести, можно cardholder name — лишь бы поле не было пустое. И оплата проходит нормально. При расчете в магазинах никто ни разу не поинтересовался, есть там вообще имя или нет. За границей однажды в столовке зачем-то сверили подпись на карте с подписью в паспорте (с собой была копия).

terapevt

https://www.banki.ru/forum/?PAGE_NAME=read&FID=13&TID=355495

В отелях Германии карты оплаты без имени, как правило, не принимаются. Необходимо оплатить именной, либо снимать нал в банкомате с неименной, а затем оплачивать налом. На уступки не идут.

Pompelmo

https://www.banki.ru/forum/?PAGE_NAME=read&FID=13&TID=355495

Видео: что даёт неименная карта банка

Выпускаются неименные карты в трёх платёжных системах — Visa, MasterCard и набирающей популярность национальной российской системе МИР. Какой из них отдать предпочтение, и в какой валюте открыть счёт решает будущий владелец.

Что писать, если нет имени на карте (при оплате через Интернет)?

На иностранных сайтах обязательно требуют указывать имя владельца карты. Как быть, если карточка неименная?

Большинство дают неверные советы: говорят, что нужно перевести свое ФИО на латиницу и написать в поле альтернативную версию имени и фамилии. На самом деле такое прокатывает далеко не всегда.

Есть карты как именные, так и обычные (их еще называют моментальными). Последние реже встречаются за рубежом, потому там часто просят ввести имя владельца.

Итак, если у вас карта без имени держателя, то введите следующую фразу: Unembossed name

Так система поймет, что имеет дело с неименной картой и пропустит платеж (а не вернет деньги обратно).

Удачи! Надеюсь, что все пройдет гладко и вы купите то, что хотели.

Многие наши сайты позволяют ничего не писать. А если иностранный сайт или какой либо просит, например, как Алиэкспресс, то ставить то, что написано на карте. В сбере это странная надпись на подобии Moмtnto R. У меня проходит, проблем не было.

Я раньше не знала всех особенностей и правил и по догадке писала реальную фамилию и имя, платеж прекрасно проходил. Также многие магазины не требуют фамилию и имя. Но по правилам проведения банковских платежей правильно писать Unembossed name.

Если карта неименная, то можно ничего не писать или написать ФИО на латинице. Но проблема в том, что это проходит не на всех сайтах.

По всем правилам нужно писать «Unembossed name». В этом случае любые платежи будут проходить нормально.

Действительно, с именными картами легко. При совершении покупки в интернете в соответсвующее поле вводится имя и фамилия так, как написано на самой карточке.

Если же эта карта не именная, и имени на карточке не написано, то для совершения покупки в это поле вам нужно написать следующее:

У банковской карты есть не только номер, указанный на лицевой стороне, есть еще расчетный счет, который можно узнать через оператора по горячей линии Сбербанка.

Вот на этом счету и находятся ваши денежные средства.

Не знаю, как у вас дела обстоят, но только сейчас карты на перевыпуск Сбербанка заказываются для всех. То есть, вы придете в Сбербанк, а карта ваша уже там и ждать не надо. Это в случае планового перевыпуска карты. Если же потеряли или другая причина, тогда некоторое время придется обождать.

Но, если откуда-то поступали деньги на сберкнижку, они так и будут туда поступать. Карточный счёт не заменяет счёт сберкнижку автоматически (и не автоматически тоже, вообще не заменяет). Нужно принести в «дающую» деньги организацию новые реквизиты карты.

Как бывший работник Сбербанка (работавший на должности руководителя отделения) могу профессионально ответить на Ваш вопрос. Сейчас у Сбербанка все карты с чипом. Ранее были Моментальные (Маэстро Моментум) карты с магнитной полосой, но их в целях безопасности (уменьшение фактов мошеннических действий) решили просто убрать. На данный момент у каждой карты есть 2 степени защиты: это чип и магнитная полоса. У многих клиентов (давно открывавших карты) до сих пор хранятся карты только с магнитной полосой. Когда закончится срок действия карты, то клиент поменяет свою старую карту на уже полнофункцианальную (с чипом и магнитной полосой).

Спасибо за Большой Вопрос.

Чем отличается именная банковская карта от неименной?

Банковские карты — платежный инструмент, позволяющий распоряжаться деньгами на банковском счете держателя. Они могут отличаться принадлежностью средств — дебетовая управляет вашими личными деньгами, кредитная — дает возможность пользоваться средствами банка. Кроме этого, карты принадлежат к разным платежным системам, имеют разные тарифы и условия обслуживания, дают разные привилегии. Но есть и еще одно отличие: карта может быть именной и неименной.

В чем различия именных и неименных карт

Все карты привязаны к счету держателя, а значит — могут быть идентифицированы по его личности. Разница в том, что на именную нанесены имя и фамилия пользователя, а на неименную — нет. То, что на пластике не указано имя держателя, не означает, что карта выдана «никому»: она прикреплена к счету, открытому на ваше имя, а отсутствие имени — технический нюанс, упрощающий эмиссию.

выпускается с эмбоссингом основных платежных данных — объемные буквы и цифры выступают над лицевой поверхностью пластика

обычно выдается через 3–7 дней с момента подачи заявки

не имеет эмбоссинга имени и фамилии, остальная информация представлена как на именной карте

выпускается в день обращения, вы можете получить карту в отделении день в день или заказать доставку курьером

Как правило, банки используют неименные карты при эмиссии кобрендовых продуктов, выпускаемых при сотрудничестве с авиакомпаниями, крупными сетевыми магазинами. Это позволяет совместить удобство расчетов и доступ к акциям выбранного партнера.

Плюсы и минусы именной банковской карты

Именные карты используются для расчетов онлайн или офлайн во всех странах мира, позволяют снимать деньги в банкоматах в пределах, установленных тарифом, имеют высокий уровень защиты данных. Основной минус — большее время выдачи.

Плюсы и минусы неименной банковской карты

Неименная карта выпускается быстро — это ее главный плюс.

Неименные карты в Райффайзенбанке

Райффайзенбанк предлагает неименные банковские карты моментального выпуска. Оформив заявку на сайте онлайн, вы получите неименную карту. Моментальные карты позволяют проводить все те же операции, что и именные, но их выдача возможна без посещения отделения банка.

В чем плюсы неименных карт Райффайзенбанка

У них такой же срок действия, как и у именных

Нет разницы при оплате товаров и услуг онлайн и офлайн. Если вы платите неименной картой на сайте, укажите латиницей свое имя и фамилию в поле «Имя держателя карты» — платеж пройдет так же, как и при оплате именной картой.

Карты можно добавить в приложения бесконтактной оплаты в смартфоне.

Отвечают всем требованиям и стандартам безопасности: не важно именной или неименной картой производится оплата — уровень защиты проводимой операции одинаковый.

Нет ограничений при снятии наличных или совершении переводов: операции будут проводится согласно тарифам по вашей карте.

Подходят для бронирования отелей и аренды автомобилей за границей. Просто укажите данные неименной карты и свое имя и фамилию на латинице, как и при обычной оплате онлайн. Иногда при заселении вас могут попросить предъявить карту, данные которой вы указывали при бронировании. Вы можете показать неименную, так как помимо имени и фамилии вы также указывали номер, срок действия и CVC код безопасности, который указан на обороте.

Для наглядности мы собрали все отличительные особенности именной и неименной карты:

Как защитить реквизиты карты

Какие данные нельзя сообщать и в каких случаях включать параноика

Реквизиты банковской карты — это секретная информация. Если она попадет в руки не тех людей, вы можете потерять деньги.

В России 68% мошеннических операций совершается с помощью реквизитов. Это самый распространенный способ украсть деньги с карты. Мошеннику нужны только цифры, которые написаны прямо на карте, — и он уже сможет вас ограбить.

Что за реквизиты?

Реквизиты — это всё, что написано на карте: номер из 16 цифр (иногда 18), имя и фамилия владельца, срок действия и CVC-код — трехзначный код безопасности на обратной стороне. Для удобства мы отнесем к реквизитам и смс-код, который присылает вам банк, когда вы платите в интернете или переводите деньги.

По правилам платежных систем реквизиты нельзя сообщать посторонним. Если банк узнает, что ваши реквизиты попали в чужие руки, то сразу заблокирует карту. Однако кое-что сообщать все-таки можно. Если кратко, дела обстоят так:

Что можно сделать, зная реквизиты карты?

По реквизитам карты можно заплатить в интернете или оформить перевод с карты на карту. Человек, который знает ваши реквизиты, имеет полный доступ к деньгам.

Вернуть потерянное будет сложно. В договорах на оказание банковских услуг прописано, что ответственность за сохранность данных карты несет держатель карты. Если он сам добровольно эти реквизиты сообщил посторонним, банк за такие действия ответственности не несет. Придется обращаться в полицию и если она найдет мошенника, с него и взыскивать ущерб.

Какие реквизиты нужны вору, чтобы украсть мои деньги?

Обычно номер карты, срок действия, CVC-код и код из смс. Но есть магазины, которые проводят операции с меньшим числом реквизитов.

Например, чтобы заплатить на «Амазоне», нужен только номер, имя и срок действия. Ни кода безопасности, ни одноразового пароля из смс не нужно:

Виды мошенничества с картами

Фальшивые банкоматы. Не каждый банкомат, который вы видите, обязательно принадлежит банку. Мошенники могут скупать на черном рынке старые банкоматы, перенастраивать их и получать доступ к данным карты. Снять наличные в таком банкомате не получится — он выдаст сообщение, что купюр нет или что он неисправен. Зато такой банкомат передаст мошенникам все реквизиты карты.

Чтобы обезопасить себя, проверьте банкомат на карте с банкоматами в приложении банка.

Скрытые камеры. Мошенники крепят их на банкомат или прячут где-то возле. Миниатюрная камера направлена на клавиатуру банкомата и записывает, как клиенты вводят пин. Еще камера может записать все реквизиты, указанные на карте: имя владельца, срок действия и даже код безопасности.

Скимминг. Скиммер — это считыватель магнитной ленты на карте. Мошенники прикрепляют его к картоприемнику банкомата.

Банки знают об уловках мошенников, и поэтому начали выпускать банкоматы без картоприемников. На современных банкоматах карту достаточно приложить к специальной площадке со значком бесконтактной оплаты. Если есть альтернатива, рекомендую пользоваться именно такими банкоматами.

Траппинг, или «ливанская петля». Мошенник вставляет в картридер кусок фотопленки или пластика, и карта, попадая в прорезь, не возвращается владельцу, а попадает в конверт, который мошенник вытащит и получит возможность пользоваться картой.

По возможности пользуйтесь банкоматами без прорезей. В них карта в принципе не может быть удержана из-за неисправности устройства и к мошенникам в руки не попадет ни при каких обстоятельствах.

Накладная клавиатура. Мошенники устанавливают на банкомат поддельную клавиатуру поверх оригинальной. Поддельная запоминает все, что вы набираете, и передает нажатия на настоящие клавиши.

Фишинг. Это рассылка писем и уведомлений от имени брендов, банков, платежных систем, почтовых сервисов, социальных сетей. В письме содержится ссылка, якобы ведущая на сайт сервиса, но на самом деле она ведет на сайт мошенников, внешне не отличающийся от оригинала.

Как не попасться на удочку хакеров

Пользователя убеждают ввести данные карты якобы для оплаты товаров или услуг, но на самом деле покупки не происходит, а данные попадают в руки мошенников.

Совет здесь только один: не переходить по ссылкам, если не уверены в их надежности. Убедитесь, что отправитель — именно тот, за кого себя выдает.

Смс-мошенничество. Мошенники через смс убеждают держателя карты перевести деньги. Например, предлагают поучаствовать в розыгрыше приза, получить компенсацию или просто позвонить на платный номер.

Вишинг — телефонное мошенничество. Самый распространенный сейчас вид мошенничества.

Мошенники представляются работниками службы безопасности, сотрудниками правоохранительных органов, Центробанка. Бывает, что они представляются покупателями на сайтах объявлений.

Цель у них одна — получить реквизиты карты: ее номер, код безопасности, а если повезет, то и код из смс.

Можно ли сообщать номер банковской карты и имя владельца

Если у кого-то есть номер карты, он не сможет украсть ваши деньги. Но он может использовать это знание для фишинга: прикинуться банком и выудить у вас другую информацию.

А вот если у мошенника есть и номер карты, и ваше имя латиницей, он сможет подобрать срок действия методом перебора и, например, привязать карту к «Амазону».

Номер карты и имя владельца следует беречь точно так же, как вы бережете данные паспорта.

Мошеннику нужен только номер карты, срок действия и ваше имя, чтобы украсть деньги.

Какие данные карты можно сообщать для перевода денег, а какие нельзя

| Можно сообщать | Нельзя сообщать |

|---|---|

| Номер из 16 цифр | Имя и фамилия |

| Cрок действия | |

| Код безопасности на обратной стороне | |

| Код из смс |

Вопросы о безопасности банковских карт из жизни

Я забыл карту в кафе, вернулся за ней через 15 минут. Надо перевыпускать? Лучше перевыпустить. Если вам не повезет, официант перепишет реквизиты в блокнот или просто сфотографирует карту. Он не будет тратить все деньги, а просто через месяц-другой по-тихому купит что-нибудь в интернете.

Если у вас не подключен смс-банк, вы можете даже не заметить пропажи денег с карты. А если клиент не забил тревогу, то и банк ничего не заметит. Вы никогда не узнаете, что деньги украли.

Официант унес карту, чтобы провести оплату на кассе. Это плохо? Да. Целую минуту он может делать с вашей картой что угодно. Если вам совсем не повезет, официант окажется еще и скиммером: проведет карту через специальный считыватель, потом продаст данные в Таиланд через анонимный форум. Там ребята обналичивают сразу и много.

Чтобы такого не случилось, попросите официанта принести терминал. Сейчас во всех приличных заведениях терминал приносят к столу. Но если такой возможности нет, сходите на кассу вместе с официантом.

Неименная банковская карта – что это? В чём отличие от обычной?

Впервые банковская карта была выпущена в далеком 1951 году. За годы она претерпела массу изменений и сейчас можно найти много различных вариантов пластикового продукта, как дебетовые, так и кредитные. Большой популярностью пользуется именная банковская карта, однако, банковские компании предлагают клиентам оформить и неименной пластик моментального выпуска. Сегодня попробуем разобраться, в чем заключается отличие этих двух продуктов, и какую карточку лучше оформить.

Неименная пластиковая карточка может быть как дебетовая, так и кредитная. Это платежный инструмент, который выпускается в момент обращения и не имеет на лицевой стороне выгравированной надписи с именем и фамилией владельца. Получить такую карточку можно сразу же в отделении, так как ее номер привязывается к расчетному счету в момент оформления. Такие карточки еще называют не эмбоссированными, то есть они полностью гладкие, а информация на пластик наносится специальной печатью.

Выпускается пластик в трех платежных системах – VISA, МИР или MasterCard. Какую карточку выбрать решает сам клиент в момент выдачи. Карта моментального выпуска предназначается для совершения следующих операций:

Также неименной пластик может использоваться для совершения платежей и оплаты покупок в онлайн магазинах. Вот так выглядит неименная карта:

Отличие неименной карты от обычной

На самом деле, существует большое количество отличительных особенностей неименного пластика от именной карточки. Самое первое, конечно же, это наличие имени и фамилии владельца на лицевой стороне платежного инструмента. Благодаря тому, что на пластике указаны персональные данные клиента, он может с легкостью брать потребительский кредит или микрозайм, так как денежный перевод при одобрении возможен только на именной платежный инструмент, который принадлежит заемщику.

Также среди отличий этих двух продуктов можно отметить следующие:

Для наглядности сведем все отличительные особенности в одну таблицу:

| Отличительная особенность | Именная карточка | Неименная карточка |

|---|---|---|

| Выпуск и обслуживание | платно, согласно тарифам банка-эмитента | бесплатно |

| Срок изготовления | в течение нескольких дней от 3 до 10 | моментально |

| Возможность совершать платежи за пределами России | без каких-либо ограничений | не всегда такая возможность есть |

| Лимиты на снятие наличных | нет | до 50 тыс. в день |

| Наличие сведений о владельце | есть | нет |

| Автоматический перевыпуск | по окончании срока | не предусмотрен |

| Возможно ли использовать в качестве зарплатной карты | да | нет |

Если пользователь решит взять микрозайм с переводом на банковскую карту, то для этих целей может использоваться только именной пластик.

Какие ограничения установлены по неименным картам

Владельцы неименного пластика могут столкнуться с трудностями во время снятия наличных, ведь по таким продуктам установлены дневные и месячные лимиты на обналичивание счета. Таким образом, в день с неименной карты можно получить не более 50000 рублей через банкомат или кассу финансовой компании и не более 100000 рублей в течение месяца. Если клиенту необходимо получить большую сумму, то такой продукт ему однозначно не подойдет.

Однако стоит отметить, что в течение суток через мобильное приложение или личный кабинет Сбербанк Онлайн можно переводить до 1000000 рублей.

Достоинства неименного пластика

Карточки моментального выпуска имеют целый ряд существенных достоинств:

Недостатки неименной карты

Но, несмотря на все положительные качества, пластик без имени имеет также и ряд недостатков:

Что предлагают российские банки

Наибольшей популярностью среди населения пользуются карты моментального выпуска Сбербанк. Они так и называются MOMENTUM. Оформить ее можно в отделении финансовой компании при предъявлении паспорта. Выпускается и обслуживается платежный инструмент бесплатно. Владельцы пластика также являются участниками бонусной программы «Спасибо от Сбербанка».

Также неименной пластик предлагают оформить и другие российские банки:

Также Почта Банк предлагает к выпуску кредитные карты, которые также выдаются в день обращения и имеют кэшбэк до 5% с совершенных покупок.

Как оплачивать онлайн покупки неименной картой. Что вводить в поле «Имя владельца»

При совершении онлайн-покупок в магазинах для оплаты необходимо указывать реквизиты платежного инструмента, с которого будет совершен платеж. В случае с именной карточкой все понятно, так как вся информация указана на лицевой стороне продукта. А как быть при оплате товара с помощью неименной карты? В этом случае в поле, где указывается Имя и Фамилия владельца платежного инструмента, можно указать следующие данные:

В случае возникновения сложностей с оплатой, рекомендуется обратиться к банку-эмитенту платежного инструмента.