если налоговая отказала в возврате ндфл что делать

Пять причин для отказа в вычете на взносы на ИИС

Вычет на взносы можно получить только через налоговую инспекцию при представлении декларации 3-НДФЛ. Рассмотрим, когда инспекторы вправе отказать.

Согласно ст. 219.1 Налогового кодекса, чтобы получить вычет на взносы необходимо выполнить ряд условий:

В каком случае инспектор вправе отказать в предоставлении налогового вычета?

1. Задвоение ИИС

Согласно ФЗ «О рынке ценных бумаг» № 39-ФЗ, физическое лицо вправе иметь только один договор на ведение ИИС (п. 2 ст. 10.2-1 Федерального закона № 39-ФЗ от 22.04.1996). В Налоговом кодексе также прописано, что налоговый вычет предоставляется при условии, что в течение срока действия договора на ведение ИИС налогоплательщик не имел других договоров на ведение ИИС. Единственное исключение, когда два договора могут существовать одновременно, — в течение месяца и только в рамках перевода всех активов, учитываемых на одном ИИС, на другой ИИС, открытый тому же физическому лицу.

Откуда инспекторы узнают о наличии у вас второго ИИС? Все профучастники обязаны сообщать об открытии и закрытии ИИС в налоговый орган в течение трёх дней со дня соответствующего события (п. 15 ст. 226.1 НК РФ).

2. Потеря налогового резидентства РФ

Рассчитывать на налоговые вычеты в рамках ИИС могут только налоговые резиденты РФ, поскольку их доходы облагаются НДФЛ по ставке 13%. Только к таким доходам можно применять налоговые вычеты (п. 3 ст. 210 НК РФ). Доходы налоговых нерезидентов в общих случаях облагаются по ставке 30%.

Если при открытии ИИС вы являлись налоговым резидентом РФ, а потом потеряли данный статус, то именно за год, когда вы были налоговым нерезидентом РФ, нельзя рассчитывать на получение вычета со взносов на ИИС. Поскольку за данный год ваши доходы как налогового нерезидента РФ облагаются НДФЛ по ставке 30%.

Однако потеря статуса налогового резидента РФ не является основанием для закрытия ИИС. Возвращать ранее полученные вычеты также не нужно, если в прошлые периоды вами были выполнены все условия. В будущем, если статус налогового резидента РФ будет возвращён, вы сможете продолжить получать вычеты со взносов на ИИС.

3. Закрытие ИИС ранее трёх лет

Независимо от типа налогового вычета, который вы применяете в рамках ИИС, чтобы не потерять право на него, счёт должен просуществовать не менее трёх лет. Учитывается срок с даты заключения договора на ведение ИИС по дату его расторжения (подп. 4 п. 3 ст. 219.1 НК РФ, подп. 1 п. 4 ст. 219.1 НК РФ).

Если вы уже успели получить вычет со взносов, а потом, не продержав три года, закрываете ИИС, то следует вернуть в бюджет ранее полученные суммы, уплатив при этом ещё и пени.

4. Бумажный отказ

Для получения вычета на взносы вы должны предоставить декларацию 3-НДФЛ и к ней приложить комплект документов, которые подтверждают факт зачисления денежных средств на ИИС (подп. 2 п. 3 ст. 219.1 НК РФ). Подробнее о документах читайте в статье «Вычет на взносы по ИИС: необходимые документы для получения». Без документального подтверждения права на вычет, инспектор при проведении камеральной проверки откажет в возврате налога.

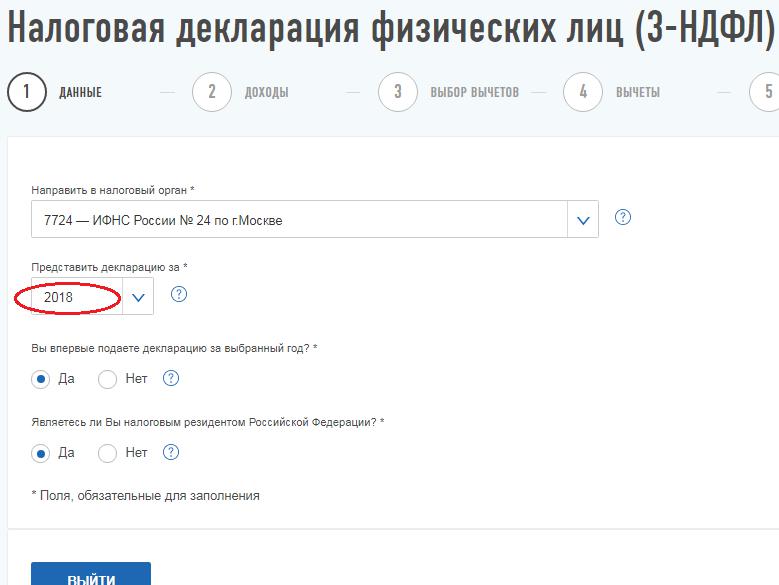

Декларацию следует предоставить по форме, которая действовала для определённого года, так как на каждый год утверждается своя форма декларации. Инспектор откажет в принятии 3-НДФЛ, которая сформирована не по установленной форме. Если для заполнения декларации вы пользуетесь личный кабинетом налогоплательщика, то при указании года программа автоматически подтянет необходимую форму.

5. Опасная оптимизация

Получать вычеты без наличия сделок на ИИС не запрещено, каких-либо ограничений по срокам нахождения денежных средств на ИИС также не существует.

Однако налоговый инспектор может заподозрить необоснованную налоговую оптимизацию и отказать в вычете, применив статью 54.1 НК РФ. Согласно этой статье, налогоплательщик вправе уменьшить налоговую базу, если основной целью совершения сделки (операции) не является возврат суммы налога (подп. 1 п. 2 ст. 54.1 НК РФ). Если вы только вносите деньги, но не инвестируете, возможна потеря права на вычет. Подробнее об этом читайте в статьях «Вычет на взносы по ИИС без операций теперь опасен?», «Можно ли максимально обезопасить свой вычет на взносы?».

По каким поводам налоговики отказывают «физикам» в вычетах. И как с этим бороться

Как физлицу забрать деньги из налоговой и не идти на поводу у инспекторов, которые не хотят оформлять вычет.

Налоговым кодексом предусмотрено пять видов социальных налоговых вычетов (статья 219 НК РФ):

1. По расходам на благотворительность.

2. По расходам на обучение, свое или собственных детей в возрасте до 24 лет.

3. По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхования жизни.

4. По расходам на накопительную часть трудовой пенсии.

5. По расходам на лечение и приобретение медикаментов.

На «Клерке» есть целый блог, где собирают все информацию про налоговые вычеты. Подписывайтесь.

«Реализовать свое право на возврат налога в связи с получением социального налогового вычета налогоплательщик может не позднее 3 лет с момента уплаты НДФЛ за налоговый период, когда им были произведены социальные расходы. Этот срок отведен п. 7 ст. 78 Налогового кодекса на зачёт или возврат излишне уплаченного налога».

Рассмотрим случай, когда пациент может вернуть себе часть уплаченных за лечение денег из бюджета.

Потратив деньги на лечение и приобретение медикаментов, вы сможете вернуть в следующем году 13% от потраченной суммы, путем сдачи декларации 3-НДФЛ в налоговую, с приложением подтверждающих документов.

Сроки стандартные: три месяца — срок камеральной проверки, месяц на возврат непосредственно денег.

Деньги бюджет выдает всегда неохотно, выискивая любой повод отказать.

Перечень медицинских услуг и медикаментов, по которым возможно получить налоговый вычет, указан в Постановлении Правительства РФ от 19.03.2001 № 201 «Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях РФ, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета».

Максимальный размер, который мы можем получить из налоговой по «лечению» — 15 600 рублей, но и они лишними не будут. Из расчета 13% от 120 000 рублей — «максимального совокупного размера понесенных расходов в налоговом периоде»

Есть вариант — список, по которому ограничений на возврат нет, но там такие заболевания, что лучше в этот список никому и никогда не попадать.

Дальше — нюансы

1. Если вы еще тратились на обучение и лечение в течение одного года, то 15 600 — это максимум. Варианты с «нехорошим списком заболеваний» не рассматриваем, так как всем желаем долгой жизни. То есть, сумма 120к учитываемых расходов — это предел. Статья 219 НК РФ

Сдавая декларацию, прикладывайте к ней:

— справку 2-НДФЛ выданную работодателем;

— копию договора с медучреждением;

— копию лицензии медучреждения (лучше — с отметкой и печатью «Копия верна»);

— копии чеков об оплате;

— справку «для налоговой» из медучреждения, о стоимости услуг оплаченных в данном периоде — «Справка об оплате медицинских услуг для представления в налоговые органы Российской Федерации».

— если оплата лечения была за ребенка (до 18 лет) — копию свидетельства о рождении, за супруга — копию свидетельства о браке, за родителей — копию своего свидетельства о рождении (но, тогда уже и справку из ЗАГСа, если меняли «девичью» фамилию).

Когда вы сдали декларацию, налоговики начинают трезвонить по телефону и «грозно мямлить» об ошибках в вашей декларации.

Слать лесом (вежливо) и требовать письменного запроса. Чтобы было с чем идти обжаловать. И уж ни в коем случае не идти в налоговую по телефонной просьбе самих налоговиков — вас разведут на сдачу уточненки, а уточненкой вы дадите им еще три месяца мурыжить себя.

2. Отказ налоговиков в возврате денег по причине «Ваш работодатель не отчитался и не подал сведения о вас».

То есть, 2-НДФЛ и 6-НДФЛ работодателем не сданы. Денег не велено давать.

Что делать

Законодательством РФ не предусмотрен отказ в вычете по причине «отсутствия сведений для сверки с работодателем» или «работодатель не отчитался по вам».

Приготовиться к достаточно длительной (но, на личном опыте проверено — как правило успешной) процедуре обжалования. Вся переписка — строго заказными письмами с уведомлениями.

— подача возражений на акт камеральной проверки, где тебе отказывают в предоставлении вычета;

— обжалование решения налоговой инспекции в вышестоящую налоговую;

— сопли и вопли налоговиков в телефонную трубку «Не сдадите уточненку — не получите денег» игнорируйте, по возможности — запишите эти разговоры, т.к. тут есть на что правомерно жаловаться;

Ни в коем случае не сдавайте уточненок.

Заявление на возврат денежных средств лучше не подавать сразу с декларацией. Однозначно. Пришлют отказ — камералка не закончена, ждите три месяца. Лучше — за неделю до окончания срока камеральной проверки, т.е. — тех же трех месяцев с момента подачи декларации.

Если есть свободное время — обязательно возвращайте свои денежки.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Причины отказа в получении налогового вычета за квартиру

Налоговый вычет после покупки квартиры — это вычет, который может получить практически любой человек. Но есть несколько оговорок.

По каким причинам вам откажут в вычете

Для начала напомним причины, на основании которых вам может быть отказано в получении налогового вычета после покупки квартиры.

Во-первых, не может претендовать тот, кто уже пользовался вычетом (с нюансами), или приобретал жилье у взаимозависимых лиц — например, у близких родственников.

Во-вторых, в налоговом вычете может быть отказано в случае, если человек неправильно оформил документы.

К примеру, предоставил договор, но не добавил к нему также необходимые документы об оплате.

В-третьих, на вычет может претендовать только налоговый резидент РФ, который получает доходы, которые облагаются по ставке 13%.

Так может быть, если объект недвижимости покупает пенсионер и у него нет дохода, который облагается 13%. Такой пенсионер не может претендовать на этот вычет.

А можно ли получить вычет дважды?

Принято считать, что налоговый вычет на покупку жилья можно получить только один раз, независимо от его суммы, хотя это не совсем так.

Если человек купил жилье, стоимость которого меньше 2 млн рублей, он имеет право рассчитывать на то, что при покупке еще одной квартиры сможет дополучить сумму налогового вычета.

До 1 января 2014 года налоговый вычет можно было получить только единожды, независимо от стоимости объекта недвижимости.

Но поскольку стоимость жилья во многих регионах страны не доходила до максимально установленного размера возможного вычета. Люди были вынуждены:

После указанной даты в законе закрепили имущественный вычет не за конкретным объектом недвижимости, а за налогоплательщиком.

То есть налоговый вычет приобрел персональный характер.

Как получить в такой ситуации вычет?

Вам нужно обратиться за получением недовыплаченных сумм:

Соберите все необходимые документы, такие, как заявление, платежки, документы о собственности, справку о размере предыдущего вычета.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.

Ошибочный имущественный вычет: деньги следует вернуть

Постановление Конституционного Суда РФ № 9-П от 24.03.2017

Конституционный суд РФ вынес постановление по делу о возврате имущественного вычета, полученного физическим лицом без законных оснований.

Имущественный налоговый вычет

Налог на доходы физических лиц (НДФЛ) установлен главой 23 Налогового кодекса РФ. По НДФЛ установлены объект налогообложения и его виды, а также льготы, среди которых предусмотрено право при определении налоговой базы уменьшать ее на суммы имущественных налоговых вычетов.

Налогоплательщик, который израсходовал собственные денежные средства на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, вправе получить имущественный налоговый вычет в сумме расходов, которые он фактически понес на приобретение соответствующего жилого помещения – при наличии у него доходов, облагаемых по ставке 13 процентов, установленной пунктом 1 статьи 224 Налогового кодекса РФ (п. 1 ст. 220 НК РФ).

Имущественный налоговый вычет не предоставляется в части расходов налогоплательщика, покрываемых за счет выплат, предоставленных из средств бюджетов бюджетной системы РФ (п. 5 ст. 220 НК РФ). Под это правило подпадают и те расходы, которые оплачены налогоплательщиком за счет средств, полученных в виде государственной социальной поддержки на основе участия в накопительно-ипотечной системе жилищного обеспечения военнослужащих.

Суть рассматриваемого вопроса

Решениями судов с граждан были взысканы задолженности по НДФЛ в размерах имущественных налоговых вычетов, предоставленных им налоговыми органами, но, как впоследствии было установлено, без имеющихся к тому законных оснований, в связи с приобретением:

квартиры за счет средств целевого жилищного займа, предоставленного физлицу на безвозмездной основе в порядке государственной социальной поддержки участников накопительно-ипотечной системы жилищного обеспечения военнослужащих. Возврат этих средств им не осуществлялся, т.е. источником финансирования расходов на приобретение жилья являлся федеральный бюджет;

квартиры за счет целевого жилищного займа (бюджетных средств), который был предоставлен ответчику на безвозмездной основе и возврат которого им не осуществлялся.

Права на имущественный налоговый вычет в пределах бюджетных средств налогоплательщики не имели. Но налоговая инспекция, предоставляя вычет, не уточнила, за счет каких средств они приобрели жилье. Акты налоговых проверок, устанавливающие правонарушение, составлены не были, требования об уплате недоимки по налогам налогоплательщикам не предоставлялись. Однако суды постановили возвратить полученные суммы, расценив их как неосновательное обогащение.

статьи 32 Налогового кодекса РФ, определяющей обязанности налоговых органов;

статей 69 и 70 Налогового кодекса РФ, определяющих порядок направления налогоплательщику требования об уплате налога;

статьи 101 Налогового кодекса РФ, регулирующей вопросы, связанные с вынесением решения по результатам рассмотрения материалов налоговой проверки;

пункта 3 статьи 2 Гражданского кодекса РФ, согласно которому к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым и другим финансовым и административным отношениям, гражданское законодательство не применяется, если иное не предусмотрено законодательством;

статьи 9 Гражданского кодекса РФ, согласно которой граждане и юридические лица по своему усмотрению осуществляют принадлежащие им гражданские права, а отказ граждан и юридических лиц от осуществления принадлежащих им прав не влечет прекращения этих прав, за исключением случаев, предусмотренных законом;

статей 196, 199 и 200 Гражданского кодекса РФ, определяющих общий срок исковой давности, применение исковой давности и начало течения ее срока;

пункта 2 статьи 980 Гражданского кодекса РФ, в силу которого правила, предусмотренные главой 50 «Действия в чужом интересе без поручения» Гражданского кодекса РФ, не применяются к действиям в интересе других лиц, совершаемым государственными и муниципальными органами, для которых такие действия являются одной из целей их деятельности;

статьи 1102 Гражданского кодекса РФ, закрепляющей обязанность возвратить неосновательное обогащение.

Заявители сочли неконституционным применение к налоговым правоотношениям норм не налогового, а гражданского законодательства.

Решение суда

Конституционный Суд РФ признал, что в законодательстве о налогах и сборах отсутствует специальное регулирование порядка возврата неправомерно (ошибочно) предоставленного имущественного налогового вычета. Однако действующий механизм возврата такого вычета не противоречит Конституции РФ.

При этом действующий порядок:

исключает применение в отношении налогоплательщика, с которого взысканы средства, полученные им вследствие неправомерно (ошибочно) предоставленного вычета, иных правовых последствий, если только такое неосновательное обогащение не явилось следствием противоправных действий самого налогоплательщика;

предусматривает возврат средств в рамках системы мер государственного принуждения, предусмотренных законодательством о налогах и сборах.

Кроме того, Конституционный Суд РФ указал, что законодатель правомочен принять поправки в налоговое законодательство, чтобы урегулировать основания, порядок и сроки взыскания с налогоплательщика сумм ошибочно предоставленных налоговых вычетов. Этот вывод дает основания полагать, что данный пробел законодательства будет урегулирован путем внесения поправок в Налоговый кодекс РФ.

Поделиться

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.