если не пришел налоговый вычет в срок что делать

Как получить проценты с налоговой?

Если срок возврата уплаченного налога прошёл, а деньги от инспекции не поступили, вы вправе требовать проценты за просрочку выплаты. Как это сделать — читайте в статье.

После подачи декларации 3-НДФЛ со всеми документами и заявлением на возврат налога, перечислить денежные средства вам должны максимум через 4 месяца. В течение трёх месяцев проводится камеральная проверка и месяц отводится для непосредственного перечисления денежных средств по соответствующему заявлению (подробнее об этом в статье «Декларация с вычетом: когда я получу деньги из налоговой»).

Если инспекция не осуществила выплату вовремя, за каждый день просрочки вы вправе требовать проценты, для получения которых следует подать жалобу на бездействие должностных лиц в свою налоговую инспекцию. Последняя обязана в течение трёх рабочих дней после получения жалобы направить её в вышестоящий налоговый орган со всеми материалами.

Жалоба может быть подана в течение одного года со дня, когда вы узнали или должны были узнать о нарушении своих прав. К ней следует приложить документы, которые подтверждают приведённые доводы. Рассмотрение жалобы происходит без участия налогоплательщика, поэтому стоит детально изложить ситуацию и ваши требования.

Жалоба составляется в произвольной форме, но должна содержать следующие реквизиты (п. 2 ст. 139.2 НК РФ):

Жалоба может быть представлена в инспекцию в бумажном виде или направлена через личный кабинет налогоплательщика.

Если жалоба представляется на бумаге, то советуем указать телефон, адрес электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения. Причём лучше иметь при себе два экземпляра жалобы: один вы отдадите инспектору, второй оставите у себя с датой и отметками налоговой службы о принятии. Также данная жалоба может быть направлена заказным письмом с описью вложения.

Пример заполнения жалобы через личный кабинет налогоплательщика

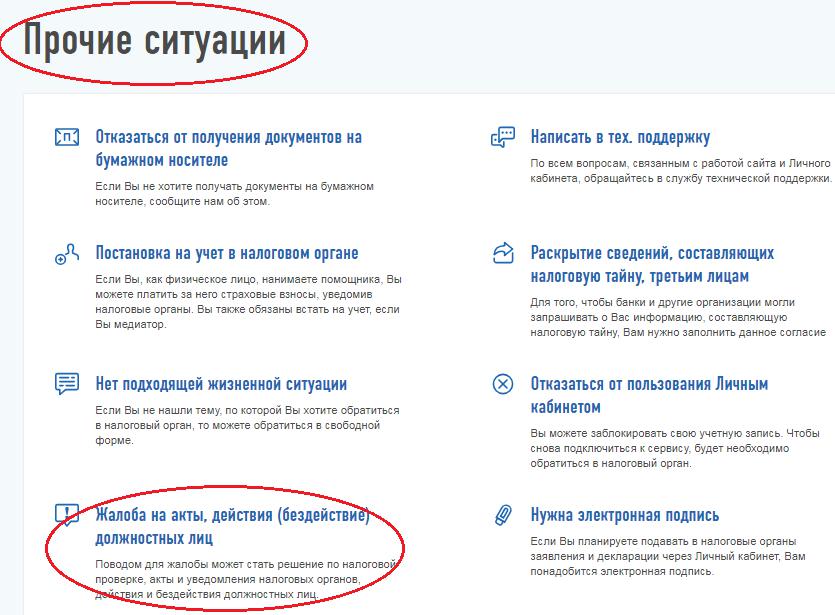

В личном кабинете налогоплательщика следует выбрать раздел «Жизненные ситуации», в нём— «Прочие ситуации», спустившись вниз вы найдёте «Жалобы на акты, действия (бездействие) должностных лиц».

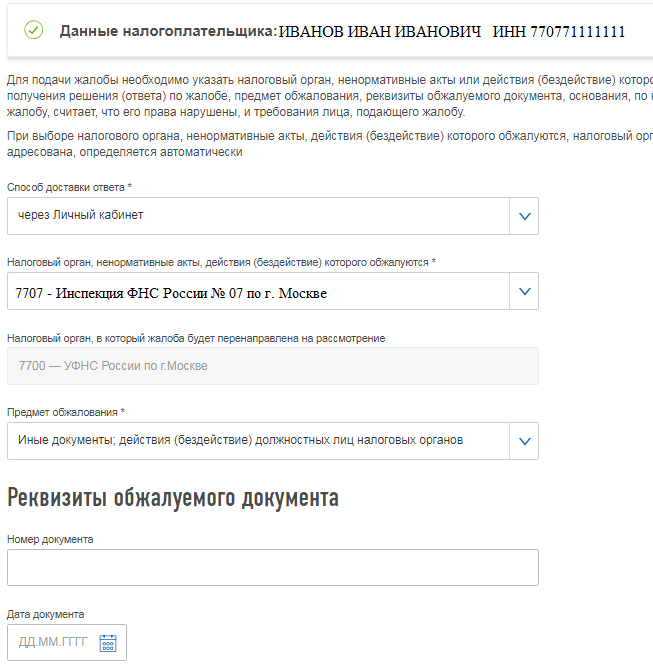

Основные персональные данные налогоплательщика программа подтянет автоматически (ФИО, ИНН, способ доставки, номер инспекции). В случае необходимости в них можно внести изменения. В поле «Предмет обжалования» выбираем «Иные документы; действия (бездействие) должностных лиц налоговых органов». Поскольку обжалуется бездействие инспекторов поле «Реквизит обжалуемого документа» оставляем пустым.

Далее необходимо изложить содержание жалобы и требования.

Пример

Иванов Иван Иванович в содержании прописал: 30.05.2018 я подал декларацию 3-НДФЛ на вычет на взносы по ИИС за 2016 год вместе с комплектом подтверждающих документов и заявлением на возврат суммы налога в размере 52 000 руб. (№ 3031-фл). Денежные средства были получены только 18.10.2018, что превышает срок, отведённый Налоговым кодексом на возврат суммы налога (п. 6 ст. 78 НК РФ, ст. 88 НК РФ).

Также 20.06.2018 была подана декларация на вычет на взносы по ИИС за 2017 год вместе с подтверждающими документами и заявлением на возврат суммы налога в размере 39 000 руб. (№ 3032-фл). В личном кабинете налогоплательщика указана информация, что 20.09.2018 камеральная проверка декларации за 2017 год завершена успешно с подтверждением суммы к возврату. Однако денежные средства не были перечислены.

Требования лица, подающего жалобу:

Иван Иванович подписал жалобу неквалифицированной электронной подписью и отправил в инспекцию.

Решение по такой жалобе принимается налоговым органом в течение 15 рабочих дней со дня её получения. Указанный срок может быть продлён, но не более чем ещё на 15 рабочих дней. О продлении срока вас должны предупредить в течение трёх рабочих дней. Решение по результатам рассмотрения жалобы должны вам направить в течение трёх рабочих дней со дня его принятия (п. 6 ст. 140 НК РФ).

Учтите, что пойти в суд вы вправе только после того, как вышестоящий налоговый орган принял решение по жалобе не в вашу пользу либо в установленный срок не рассмотрел её (п. 2 ст. 138 НК РФ).

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Что делать, если не приходит налоговый вычет

Налоговый вычет можно получить на лечение, обучение, пенсионное и медицинское страхование, детей и т. д. Рассказываем, как ускорить получение вычета и что делать, если сроки истекли, а деньги так и не пришли.

Как подать документы, чтобы получить деньги быстро

Документы на получение вычета можно подать двумя способами: лично, в ближайшей налоговой инспекции или в личном кабинете (ЛК) на сайте nalog.ru.

Проще, конечно, все сделать онлайн: никуда ходить не нужно, ниже риск, что документы потеряются, к тому же на сайт загружаются сканы, а не оригиналы, их можно приложить повторно, а вот утерянный оригинал документа при его передаче непосредственно в ведомство придется восстанавливать.

А еще при загрузке данных онлайн они поступают в общую базу ФНС, к ним имеют доступ в любом отделении. Если отнести документы в конкретную инспекцию, то при смене места жительства в ближайшие месяцы (пока идет оформление вычета) придется забирать бумаги и относить в другую ИФНС. На это тоже тратится время. С ЛК переезд не страшен: к кабинету автоматически привяжут новое отделение, и инспекторы увидят все необходимые данные.

Еще один плюс онлайн-оформления — отсутствие бумажных выписок. Их выдают, если подавать заявление через налоговую. Выписка подтверждает, что у вас приняли документы. Если потерять ее, доказать факт передачи будет сложно. Не исключено, что заставят собирать документы заново.

Кроме того, статус электронного обращения легко отследить. Если все делать офлайн, то узнать о том, прошла ли камеральная проверка и одобрили ли вычет, можно только в самой инспекции.

Когда должны вернуть вычет

Что делать, если деньги не перевели

В первую очередь проверьте, не возникло ли технических сложностей. Например, нет ли проблем на стороне банка. Возможно, карта заблокирована или вы ошиблись в реквизитах.

Если реквизиты верные, карта в порядке, но вычет не перечислен, простой способ узнать подробности — обратиться в налоговую. Задайте вопрос о статусе перевода сотруднику в ближайшем ФНС. Он подскажет, из-за чего задержали вычет и, возможно, сообщит, когда его перечислят.

Можно позвонить в отдел по погашению задолженностей в ФНС, к которому прикреплены. Будьте готовы к тому, что сотрудники загружены и дозваниваться придется долго. Инспектор проверит статус обращения и сообщит о возникших проблемах. Частые причины — затерявшиеся бумаги и затянувшаяся камеральная проверка.

Еще один способ — написать в инспекцию через ЛК налогоплательщика. Обращение рассматривают до 30 суток. В ответе должны указать, из-за чего задержали выплаты вычета.

Просрочки часто происходят из-за «логистики» : вы обращались в одно отделение, а сейчас прикреплены к другому, при этом первое тянет с отправкой документов. Все, что смогут ответить в этом случае недовольному гражданину: пожалуйста, ждите. Сколько — непонятно. В таком случае пишите повторное обращение, которое снова рассмотрят в течение месяца. Отслеживайте статус обращения онлайн, если передавали данные в электронном виде, или периодически звоните в налоговую.

Если результата от ваших звонков нет, жалуйтесь в вышестоящие органы. Однако нужно понимать, что инстанция (например, Администрация президента или прокуратура) все равно перенаправит жалобу в налоговую. И рассматривать обращение будут там. Но велик шанс, что дело пойдет быстрее, поскольку отчитываться работникам ФНС придется по более строгой форме.

Действенный вариант — прийти на прием к начальнику инспекции и настойчиво добиваться решения вопроса. Кроме того, можно пойти непосредственно к инспектору отдела погашения задолженностей. На всякий случай возьмите с собой все документы. Возможно, о вашем вычете забыли из-за огромного потока заявлений. Но при личном обращении шанс, что бумаги найдут и подпишут в ближайшее время, повышается. Но готовьтесь к тому, что в очередях можете провести несколько часов.

На какую компенсацию рассчитывать

Если налоговая просрочила перевод вычета, налогоплательщику обязаны выплатить проценты. Об этом сказано в ч. 10 ст. 78 НК РФ. Проценты начисляются за каждый день после истечения установленного законом срока. Процентная ставка равна ставке рефинансирования ЦБ. Напомним, что с 2016 года этот показатель приравнивается к ключевой ставке.

Получаем формулу:

размер компенсации = сумма вычета x ключевая ставка ЦБ / 365 дней x количество дней просрочки.

Выводы

Первая рекомендация — оформлять все через личный кабинет налогоплательщика. Это быстрее и так удобнее отслеживать статус заявления.

Следите за дедлайнами сами: прошло четыре месяца, а денег нет — значит, можно тревожить налоговую. Идите сразу в отдел погашения задолженностей. Это наиболее быстрый способ узнать причину задержки.

Если время вышло, а вычет не перевели, пишите обращение на сайте ФНС или обращайтесь в инспекцию лично.

Упрощенный порядок налоговых вычетов: как вернуть НДФЛ с 21 мая 2021 года

С 21 мая заработал закон, который упростил возврат НДФЛ с помощью вычета при покупке квартир и пополнении ИИС. Оформление будет происходить чуть ли не в один клик, а срок проверки сократится в два раза.

Новый порядок обещает быть удобным, но пока к нему все равно есть вопросы. Вот как это должно работать — и вот что стоит учитывать, если планируете получать вычеты.

Кого это касается

Новые правила касаются тех, кто планирует оформить имущественный или инвестиционный налоговый вычет и вернуть НДФЛ.

Имущественный вычет — это тот, что позволяет вернуть налог при покупке жилья и уплате процентов по ипотеке.

Инвестиционный вычет бывает двух типов:

Для типа А будет действовать упрощенный порядок возврата налога, для типа Б — автоматически формироваться и отправляться налоговому агенту справка.

Данные для этих вычетов в налоговую будут передавать банки и брокеры, благодаря обмену информацией возврат и упростится. Но прежний порядок все равно остается, при желании можно использовать его.

Как было раньше

Есть два способа оформления налоговых вычетов:

Пока налогоплательщик сам не обращался за вычетом, ему ничего не возвращали.

Что изменилось

Упрощенный порядок предусматривает проактивное оформление. То есть о праве на вычет узнает сама налоговая — и предоставляет его без обращения. Вы пополняете ИИС, банк сообщает об этом в ФНС, оттуда приходит уведомление в личный кабинет: «У вас есть право на вычет, подпишите заявление».

Камеральная проверка данных из заявления вместо трех месяцев займет один, а на возврат налога вместо месяца уйдет до 15 дней.

Вот как устроен процесс по шагам:

Условия для упрощенного порядка

Новые правила будут работать при таких условиях:

Участие в системе обмена информацией — добровольное. Если вы заплатили за квартиру через банк, который подключился к системе, то сможете вернуть налог быстрее обычного. Если банк не участвует в обмене информацией — тогда и упрощенный порядок для вас не заработает.

С 21 мая 2021 года банки могут подключаться к системе для обмена данными. ФНС говорит, что первые заявления уже направлены в личные кабинеты. Например, ВТБ стал передавать данные о пополнении ИИС — и кто-то уже смог подписать заявление, чтобы получить инвестиционный вычет.

Как получить упрощенный вычет

Специально это никак инициировать нельзя. Нужно ждать, когда в личном кабинете появится заполненное заявление. Останется подписать его и ждать денег на счет.

Но когда это заявление появится — неизвестно, потому что пока банки не спешат подключаться к системе обмена данными. Если не хотите ждать, подавайте декларацию за прошлый год. Если хотите получить вычет в этом году, упрощенный порядок вообще не поможет, нужно оформить уведомление самостоятельно.

Как узнать, какие банки подключились к системе

ФНС обещает публиковать реестр банков и брокеров, которые подключились к системе обмена. По состоянию на 24 мая 2021 там только ВТБ — и только по инвестиционным вычетам.

То есть пока ни один банк не готов передавать информацию об ипотечных процентах и оплате квартир.

За какой период можно получить вычет

Заявление будет формироваться для возврата налога за прошедший год. То есть в 2021 году банки передадут данные за 2020. Если вы купили квартиру в 2021 году, упрощенный порядок пока не сработает.

В законе написано, что право на вычет должно возникнуть в 2020 году. И к этой формулировке есть вопросы. Например, если новостройка была оплачена в 2019 году, а сдана в 2020, право на вычет возникло именно в 2020. Но откуда про это узнает банк, если не было ипотеки? Даже если и была, будут ли банки сопоставлять оплату и регистрацию права собственности?

Еще интереснее, если квартиру купили до 2020 года, но раньше не было дохода с НДФЛ — например продолжался декрет. В 2020 году доходы появились, можно заявить вычет. Банк про это не узнает: у него есть только данные об оплате до 2020 года. Вряд ли упрощенный порядок сработает в этих случаях. Банк может прислать сведения об уплаченных процентах за 2020 год, но в этом может вообще не быть смысла, если стоит цель получить обычный вычет при покупке квартиры.

Если вычет хотят получить супруги

Банк передаст в налоговую данные, что квартиру оплатил конкретный заемщик. Но, возможно, супруги хотят распределить эти расходы между собой, чтобы каждый смог вернуть НДФЛ. Упрощенный порядок это не учитывает — лучше подавать декларацию и оформлять все как обычно, с заявлением о распределении расходов.

Но остается способ вернуть налог по уведомлению через работодателя — это еще быстрее и удобнее.

Инвестиционные вычеты через работодателя не оформляются, их получают только по окончании года. Зато теперь это можно будет сделать без декларации и в два раза быстрее.

Если квартира оплачена наличными

Банк про это знать не может. Он может не знать и об авансе наличными, если квартиру купили без ипотеки. Да и с ипотекой и авансом наличными тоже сложно: вряд ли банк станет передавать данные об оплате на основании расписки. Скорее всего, в налоговую попадет только информация об оплате по счетам в банке.

В общем, не для всех сделок по покупке жилья новый порядок сработает на практике. И все данные в заявлениях нужно будет обязательно перепроверять.

Новый порядок еще будет тестироваться и обрастать разъяснениями, функциями и доработками. Все равно это новая эпоха: государство само сообщает, что должно вам денег. Остается только согласиться на возврат.

Что еще ждет налогоплательщиков

Закон о новом порядке вычетов изменил еще несколько правил. Одно из них сформулировано так странно, что это достойно отдельного разбора.

Вот что новенького с 2022 года:

Что делать, если получение налогового вычета затягивается?

Лента новостей

Все новости »

Слушатель Business FM рассказал, как в марте подал заявление на получение налогового вычета, отправил необходимые документы, прошел камеральную проверку, но деньги так и не получил. В аналогичной ситуации его супруга и коллега

Константин Молчанов и его супруга подали заявления о налоговом вычете в марте. Летом заметили, что процесс затягивается, но повлиять на него они практически никак не могут.

Заявлены были три вычета: имущественный от покупки недвижимости, от процентов по ипотеке и по индивидуальному инвестиционному счету, говорит Константин:

«Три месяца вообще ничего не происходило, висела заявка в статусе «обрабатывается», через три месяца переключена, что получен ответ из налогового органа, полностью удовлетворена, сумма к возврату такая-то. Я обрадовался, написал заявление там же на сайте о том, что прошу выплатить на такие-то реквизиты. Жду. Месяц ничего не происходит. Я написал сначала одну жалобу, получил на нее отписку, потом написал вторую, более подробную. И буквально в эту субботу зашел на почту, меня там ждало извещение из налоговой о том, что в июле составлен был акт, то есть спустя примерно три недели после камеральной проверки. И в середине августа мне его прислали — о том, что там не достает каких-то документов. Мне казалось, что это все должно было произойти в течение камеральной проверки, а не после нее. Моя жена подавала по лечению налоговый вычет. Ее попросили донести какие-то документы, и когда мы их принесли, нам человек в налоговой прямым текстом сказал, что вычета нужно ждать полтора-два месяца, при том что это было неделю назад, тоже уже на полтора месяца все просрочено».

Судя по форумам, где обсуждаются налоговые вопросы, случаи с задержкой выплаты налогового вычета не единичны. Увеличился ли поток желающих его получить, или произошел какой-то сбой, или есть другая причина — на эти вопросы редакция Business FM ждет комментарий от Федеральной налоговой службы.

У тех, кто попал в схожую ситуацию, не так много вариантов дальнейших действий. Подробнее о них говорит старший юрист компании «Персональный налоговый менеджмент» Юлия Кузнецова.

Юлия Кузнецова старший юрист компании «Персональный налоговый менеджмент» «Все зависит от того, когда поступает финансирование из бюджета. Это же бюджетные деньги. До двух месяцев придется подождать, только потом писать жалобу. Подается жалоба на действие либо бездействие территориальной налоговой инспекции. Жалоба подается в вышестоящие органы. Если это Москва и территориальная московская инспекция, то в управление по Москве. После этого в течение месяца предусмотрено рассмотрение этой жалобы. И только после этого можно обращаться в суд. Самое идеальное — обратиться к адвокату, потому что сами граждане в этой ситуации вряд ли смогут справиться».

Чтобы избежать подобной задержки выплаты вычета, некоторые оформляют другой вариант — получают его у работодателя. Этим способом невозможно получить единовременно всю сумму, как из бюджета, но быстрее происходит процесс оформления. Примерно в течение месяца выдается подтверждение, и работодатель не удерживает НДФЛ из зарплаты, пока не будет выплачена вся сумма возврата.