если в инн ошибка в имени что делать

Ошибка в инн

При создании Юридического лица в ИНН директора допущена ошибка. Обнаружили ее тогда, когда стали вносить изменения в юридический адрес. Как исправлять ошибку в ИНН директора? Если хотим еще внести изменения в юр.адрес?

В ИНН ошибка в отчестве, можно ли получить налоговый вычет? Все это время работала и продолжаю работать. Налоговые отчисления ежемесячно отчислялись. Работаю с 2010 года. Ошибку заметили только сейчас.

У меня вопрос: нужно ли оплачивать пошлину за выдачу повторного ИНН если первый бланк не был выдам по причине ошибки налогового органа? С первым бланком случилась такая ошибка, что присвоили номер не соответствующий моему региону по причине якобы находящегося имущества в другом месте (но фактически и юридически у меня в другом городе нет имущества). Я проживаю в Московской области и недвижимость есть в Ленинградской области. А мне хотели выдать и зарегистрировали ИНН Ростовской области почему то. Я этот ИНН на руки не получила из налоговой и указала на их ошибку. Сотрудник посоветовал снова подать заявление через интернет, но о пошлине умолчал.

При выдаче ИНН вкралась ошибка в имени. Вместо Рафаел (по паспорту) в ИНН написано Рафаэл.

Как я избавилась от второго ИНН

И почему вообще их было два

Моя мама пять лет не получала уведомления о налоге на имущество за одну из своих квартир. Оказалось, это из-за того, что у нее было два ИНН.

ИНН у человека может быть только один, он уникален для каждого налогоплательщика. Если по какой-то причине ИНН несколько, может возникнуть путаница с налогами или страховыми взносами. Поэтому ситуацию с мамиными ИНН надо было срочно исправлять.

Расскажу, когда может задвоиться ИНН, как проверить свой и что делать, если их оказалось больше одного.

Когда маме перестали приходить налоги

У моей мамы недвижимость в двух городах: квартиры в Тольятти и в Москве.

После очередного обращения в тольяттинскую инспекцию сотрудник налоговой порекомендовал зарегистрироваться на сайте ФНС и уже там попробовать проверить информацию о недвижимости. Моя мама знает компьютер на уровне «включить/выключить» и «открыть „Ютуб“», поэтому всеми заявлениями и регистрацией личного кабинета занималась я.

Войти в личный кабинет налогоплательщика на сайте «Налог-ру» можно по данным ИНН или с помощью учетной записи на портале госуслуг. Подтвержденный профиль на госуслугах у мамы был, поэтому на создание личного кабинета на сайте ФНС ушло не больше 30 секунд.

Когда мы зашли в мамин личный кабинет, в разделе «Имущество» увидели информацию только о квартире, закрепленной за тольяттинской ИФНС. Квартиры в Москве в списке маминого имущества не было.

Обращение на сайте ФНС

Мама не могла сразу поехать разбираться в Москву, поэтому сначала мы попытались решить проблему удаленно.

Через личный кабинет налогоплательщика можно подать обращение. Чтобы сообщить налоговой об имуществе, во вкладке «Мое имущество» нужно нажать «Сообщить об объекте, отсутствующем в личном кабинете».

После этого откроется форма, которую необходимо заполнить: указать тип объекта, если это недвижимость — вид объекта, адрес и кадастровый номер. Также можно приложить документы, которые подтверждают право собственности на имущество.

После того как заполните все поля, автоматически сформируется заявление в ту ИФНС, за которой закреплено имущество. Номер нужной инспекции подгрузится также автоматически, когда введете адрес квартиры.

Заявление мы направили 20 ноября 2020 года. ИФНС обязана отвечать в течение 30 календарных дней, нам инспекция ответила уже через три дня.

В ответе ИФНС сообщила, что у мамы два ИНН, один из которых недействительный. Чтобы решить проблему с отсутствием налоговых уведомлений, нужно было снова обратиться в налоговую инспекцию по месту регистрации мамы — в Тольятти.

Как получилось, что у мамы было два ИНН

ИНН — это идентификационный номер налогоплательщика. Он уникален для каждого и присваивается налогоплательщику при постановке на учет в налоговой.

Узнать свой ИНН можно тремя способами:

ИФНС в Тольятти не знала о существовании второго ИНН мамы. Чтобы наверняка получить информацию о своем ИНН, лучше обращаться напрямую в ФНС — через портал «Налог-ру».

Мама сделала скриншот ответа московской ИФНС и снова обратилась в налоговую инспекцию в Тольятти. Там ей объяснили, почему у нее оказалось два ИНН.

При этом по закону у человека может быть только один ИНН. Если обнаруживается, что налогоплательщику присвоено несколько ИНН, один признается основным, а остальные считаются недействительными.

В чем риск двух ИНН

Из-за того, что у мамы случилось задвоение ИНН, она почти пять лет — с момента замены паспорта и до конца 2020 года — не получала сведений о налоге на квартиру в Москве. Уведомления не приходили даже по московскому адресу. Получается, мама пять лет не платила часть своих налогов, хотя должна была.

Бывает и по-другому. Вот человек не знает, что у него два ИНН. Он может платить имущественные налоги по одному ИНН, а по другому за ним будут числиться долги — районная налоговая инспекция будет считать, что человек вообще не платил налоги. В итоге с него могут списать налоговую задолженность, даже если на самом деле он все заплатил, просто не туда.

Еще бывает, что о двух ИНН могут узнать при трудоустройстве. Тогда у бухгалтера возникнет вопрос, какой из них указывать. Это нужно, к примеру, в справке 2-НДФЛ и расчетах по страховым взносам. Если бухгалтер укажет некорректный ИНН, расчет не пройдет, а самого бухгалтера могут оштрафовать.

Нас перепутали в налоговой: как я несколько лет платила налоги за чужое имущество

У героини нашего текста — распространённые имя и фамилия. В налоговой её перепутали с полной тёзкой, родившейся с героиней в один день, и несколько лет начисляли налоги на чужое имущество. Позже выяснилось, что, помимо ИНН, путаница возникла ещё и со СНИЛС. Мы узнали у юристов, что делать в такой ситуации и можно ли вернуть переплату налогов.

В 2017 году выяснилось, что мой ИНН совпадает с моей полной тёзкой, которая родилась со мной в один день и год, но живёт далеко — в городе Нурлат в Татарстане.

В этом городе у другой Татьяны есть дом и участок. Налог за них много лет подряд начисляли мне — и я его оплачивала, так как доказать, что это не моё имущество, было сложно. Сумма была небольшая: 200 – 300 ₽ за дом и 100 – 200 ₽ за участок. За своё реальное имущество я также платила налоги.

Чтобы разобраться с этим, я пришла в налоговую и написала заявление, описывая всю эту путаницу с ИНН. После этого прошёл ещё год, прежде чем с нашим имуществом и ИНН смогли наконец разобраться.

С тех пор у меня было два ИНН. Один напечатан на официальном свидетельстве с печатью из налоговой. А другой — без свидетельства, но на него приходили и приходят все налоги.

Но позже оказалось, что к моему действующему ИНН привязан СНИЛС Татьяны из города Нурлат. А мой красивый ИНН на бланке вообще никому не принадлежит. Пришлось снова идти лично в ФНС и писать заявление, чтобы разобраться со СНИЛС — не знаю, сколько займёт времени теперь уже это разбирательство.

Советы юристов: что делать, если произошла ошибка в налоговой?

ИНН, как известно, индивидуален — и помимо сведений о ФИО и дате рождения (которые совпали у нашей героини и её полной тёзки), при постановке на учёт включает в себя также место рождения, место жительства и паспортные данные налогоплательщика, объясняет юрист Максим Максимов.

Если выясняется, что ваш ИНН совпадает с номером другого человека, необходимо подать заявление в налоговый орган по месту регистрации с жалобой на имя начальника инспекции. «В заявлении следует указать, что один и тот же ИНН был присвоен двум лицам одновременно (что нарушает пункт 3 статьи 9 Приказа ФНС России от 29.06.2012 NММВ-7-6/435), а также что согласно п. 1 ст. 84 НК РФ ИНН присваивается с учётом информации о месте жительства и месте рождения», — говорит доцент Департамента правового регулирования экономической деятельности Финансового университета Оксана Васильева.

Если в «Личном кабинете» на сайте ФНС вы увидели объект налогообложения — например, дом, — который вам не принадлежит, то можно пожаловаться онлайн.

Для этого нужно открыть раздел «Моё имущество» и выбрать ссылку «Сообщить об имуществе, не принадлежащем на праве собственности, владения или пользования» или ссылку «Объект мне не принадлежит» в карточке объекта.

Также можно обратиться из раздела «Жизненные ситуации», выбрав ссылку «Налог исчислен неправильно или по неверным данным». В появившемся перечне нужно выбрать ссылку «В Личном кабинете есть имущество, которого у меня нет».

Ответ от налогового органа можно будет увидеть в «Личном кабинете».

При просрочке решения проблемы юрист Максим Максимов советует обращаться с жалобой в региональное УФНС по своему региону.

Надо ли платить налоги за чужое имущество?

Налог платить не надо, замечает Оксана Васильева. По словам эксперта, при первых налоговых извещениях нужно обратиться в налоговый орган, чтобы отменить требование об уплате налога. Если имущество недвижимое — например, земельный участок, — необходимо сделать выписку из ЕГРН.

После этого следует подать заявление в налоговый орган — в нём нужно указать, что вы не являетесь владельцем имущества, на которое начислен налог, и приложить выписку из ЕГРН. Если у заявителя распространённая фамилия, то необходимо указать это в заявлении, приложив копию свидетельства о присвоении ИНН и СНИЛС, говорит Васильева.

Можно ли вернуть переплату налогов за чужое имущество?

Вернуть переплату, скорее всего, можно. Ольга Васильева рекомендует для этого ознакомиться со статьёй 79 Налогового кодекса РФ, а также с приказом ФНС России от 14.02.2017 NММВ-7-8/[email protected] Нужно будет написать заявление.

Важно : неверно уплаченный налог может быть возвращён только в течение трёх лет, замечает эксперт.

Что делать, если к ИНН человека привязан чужой СНИЛС?

Как и в случае с ИНН, необходимо подать заявление в налоговый орган и указать, что привязанный СНИЛС вашим не является. В СНИЛС указывается место рождения, так что если тёзка из другого города, это должно помочь решить ситуацию, объясняет Ольга Васильева.

Как исправить ошибку в свидетельстве о рождении?

Моя мама по паспорту Иванова Наталия Михайловна. Но в моем свидетельстве о рождении в графе «Мать» записано иначе: Иванова Наталья Михайловна. По документам она мне не мать, и, соответственно, наследником я не являюсь.

Кроме того, мама хочет оформить на меня договор дарения. Для его составления тоже нужно мое свидетельство о рождении. А поскольку в свидетельстве ошибка, получается, что мы не родственники, а чужие люди, и мне придется платить налог 13%.

Как исправить ошибку с наименьшими последствиями? Свидетельство о рождении было выдано в ГДР.

Разночтения в документах, касающиеся написания имен, фамилий и отчеств, случаются часто. Изначально никто не замечает разницы в одной букве. А если и замечают, то оттягивают замену. В поликлиниках или школах действительно могут закрыть глаза на такую ошибку. Но там, где речь идет о деньгах и имуществе, — нет. Для нотариуса разное написание имени — повод отказать в оформлении наследства. Поэтому я рекомендую поменять документы.

Все личные данные человека должны быть написаны одинаково везде: в паспорте, свидетельстве о рождении, трудовой книжке, дипломе и других документах. Поскольку имя вашей матери написано неправильно только в вашем свидетельстве о рождении, расскажу, как исправить ошибку именно в нем.

Куда обращаться

Ошибку в свидетельстве о рождении можно исправить в органах загса. И неважно, что свидетельство выдавалось на территории другой страны много лет назад. Консульства передавали в МИД России все сведения о записях актов гражданского состояния, которые они составляли.

Сейчас сведения о записях актов гражданского состояния, сделанные на территории ГДР органами СССР, хранятся в архивах органов загса Москвы и Московской области. Маловероятно, что их не смогут найти: записи актов гражданского состояния делают в двух экземплярах для надежной сохранности сведений.

Если вы родились с 1922 по 1978 год, сведения о вашем рождении хранятся в ГУ ЗАГС Московской области. Если позже 1978 года — в архивно-информационном отделе Управления ЗАГС Москвы.

Вы можете обратиться в загс по месту жительства. Тогда вам никуда не придется ехать: загс сам запросит сведения и выдаст новое свидетельство о рождении с исправленной ошибкой. Но это будет не быстро: загс будет запрашивать нужные ему сведения письменно.

Если вам нужно срочно, можете сами обратиться в загс по месту хранения записи о вашем рождении. Скорее всего, все получится оперативнее.

Ошибки в первичке: данные о компании и контрагенте

В серии статей мы рассмотрим, на что стоит обратить внимание при оформлении первичных документов, чтобы не столкнуться с вопросами от налоговой инспекции.

Ошибка № 1. Ошибка в названии организации, составившей документ

При этом в документе допустимо как полное, так и сокращенное название организации (п. 3 ст. 1473 ГК), и даже опечатка не должна стать помехой для налоговой, чтобы идентифицировать налогоплательщика: главное, чтобы верно был указан ИНН (Письмо Минфина РФ от 04.02.2015 № 03-03-10/4547).

Ошибка № 2. Ошибка в названии организации контрагента

Ошибка № 3. Организация сменила название, но контрагенты указывают в документах старое

Чтобы этого избежать, при смене реквизитов лучше выслать контрагентам отдельное уведомление и подписывать дополнительные соглашения к действующим договорам.

Ошибка № 4. Неверно указаны реквизиты контрагента

При этом сама по себе ошибка в реквизитах документа не помешает учесть расходы по нему, если она не помешает идентифицировать продавца, покупателя, название товаров, работ или услуг, а также их стоимость. Особенно если можно подтвердить сделку другими документами.

Ошибка № 5. Ошибка в адресе

Другое дело, если в первичных документах указан один адрес, а контрагент на самом деле располагается по другому адресу. Это может стать причиной для более тщательной проверки, обоснованы ли расходы. И если реальность сделки доказать не получится, расходы снимут (подобная ситуация описана в Постановлении Арбитражного суда Северо-Кавказского округа от 06.07.2017 № А63-2140/2016).

Ошибка № 6. Неверные ИНН или КПП контрагента

Если вы обнаружили опечатку в ИНН, лучше исправить документа или запросить у контрагента исправленные. Шанс отстоять расходы с ошибочными документами все же при этом есть: если подтвердить реальность затрат (постановление Арбитражного суда Уральского округа от 28.08.2015 № Ф09-5678/15).

Ошибка № 7. Не указан ОГРН в путевом листе

Если этих данных не будет в бланке путевого листа, это может навести инспектора на мысль более тщательно проверить расходы и вычеты.

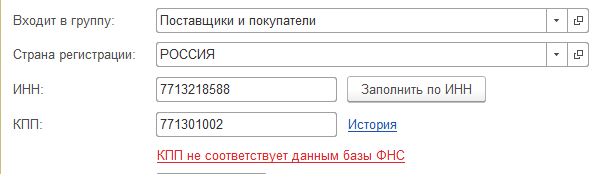

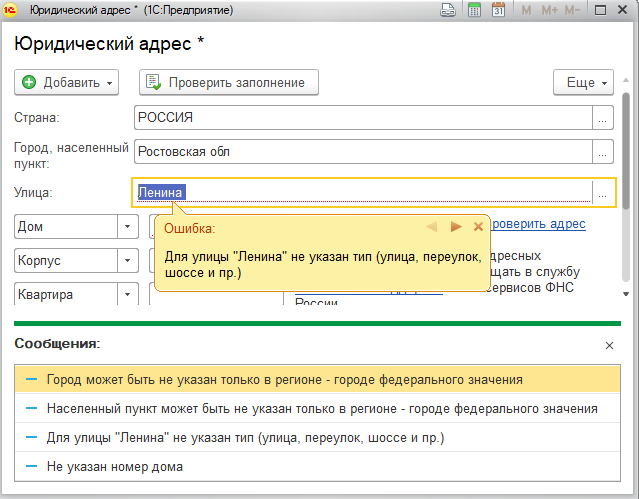

Ошибки в документах при работе с «1С»

Так, при возникновении ошибок, например, в реквизитах контрагента, «1С:Бухгалтерия 8» указывает на некорректность заполненных данных, выделяя красным цветом реквизит или выдавая сообщение о несоответствии заполненных сведений базам ФНС. Поэтому пользователь сразу заметит ошибку и сможет ее поправить.

Если при заполнении, например, адреса, пользователь вносит некорректные данные, то программа выдает сообщение об ошибке.

Таким образом пользователям рекомендуется своевременно обновляться, чтобы учетная система всегда поддерживала действующее законодательство и заполнение актуальными данными справочников и документов.

Если у пользователя возникают вопросы касаемо реализованного функционала и правильности отражения в программе законодательных норм, он может обратиться к разработчикам, направив свой вопрос на электронную почту v8@1c.ru. «1С» дает разъяснения и, при необходимости, приводит ссылки на законодательные нормы, тем самым обосновывая механизм работы программы.

УСПЕЙТЕ ДО НГ!

Самый посещаемый курс «Клерка» про управленческий учет проходят уже более 100 ваших коллег. Успейте записаться на курс по старой цене 2021 года. Потом – дороже. Оплатите сейчас, учитесь в 2022 году в удобном потоке.