как подтвердить что ип на усн для контрагента

Образец письма о применении УСН для контрагента

Письмо о применении УСН для контрагента – важная часть деловой жизни предпринимателя. Таким образом он вправе сообщить деловому партнеру о причинах, по которым он не включает НДС в стоимость своей продукции или услуг.

Трудность заключается в том, что каждый руководитель сам вправе выбирать форму налогообложения, переходить с одной на другую. А контрагенты, с которыми он работает, не всегда готовы к смене условий. Они могут быть не в курсе произошедших изменений в форме налогообложения той организации, с которой взаимодействуют, либо сотрудничество между сторонами только налаживается.

По этим причинам письмо о применении УСН для контрагента является полезной бумагой для организации плодотворного делового общения.

Обязательно ли использовать такой бланк письма

Приведенная форма не является унифицированной. Согласно существующему законодательству таких форм для письма о применении УСН для контрагента вообще не существует. Есть формулировка «свободная форма» и ряд прилагающихся требований. Для того чтобы все их соблюсти, удобнее ориентироваться именно на приведенные бланки, так как они удобны, в них соблюдается деловой стиль изложения, упомянуты все детали.

Составные части

Письмо чаще всего состоит из шапки, вводной части, основной и завершения документа. Шапка содержит сведения о:

Основная часть обычно имеет введение в виде ссылки на поступивший от контрагента запрос. После мотивировки идет сообщение основных данных, а именно:

Обязательное содержание заключительной части – подпись руководителя учреждения (например, генерального директора) либо его доверенного лица, с должностью и расшифровкой подписи.

Налоговые режимы

В Российской Федерации, помимо основного налогового режима, в рамках которого выплачивается НДС, существует ряд специальных режимов. К ним относят:

Налоговый кодекс точно описывает каждый из них. Вместе с тем, там сказано, что «упрощенцы» НДС не выплачивают (статья 366.11).

Информационное письмо

Как известно, для того чтобы перейти на упрощенную систему налогообложения, предпринимателю достаточно обратиться в налоговую инспекцию по месту своего расположения. Отказать в переходе она никому не имеет права.

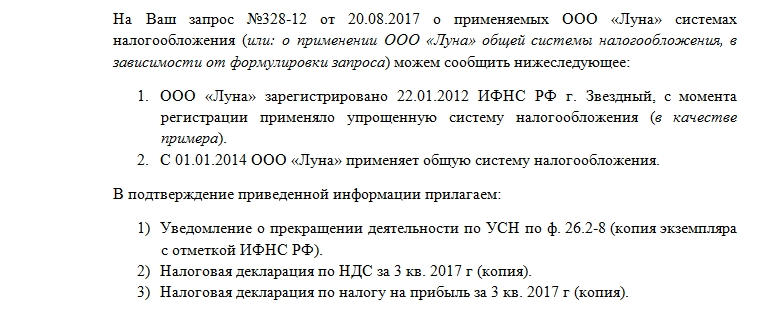

Для того чтобы запросить информацию о поданной заявке на переход, а также узнать, была ли предоставлены декларация от его имени, налогоплательщик (ИП, ООО, ОАО) может направить свой запрос в налоговую инспекцию. А она должна ответить ему, используя специально предусмотренную для этого форму 26.2-7 «Информационное письмо».

Именно оно является главным из приложений к письму о применении УСН для контрагента. Однако, для того чтобы его получить, организации или индивидуальному предпринимателю стоит самостоятельно создавать запрос в налоговую инспекцию.

Важно! Налогоплательщик не обязан запрашивать информационное письмо в налоговой инспекции. Однако для полноценного делового общения в некоторых случаях, это бывает необходимо.

Если налоговики отказывают в предоставлении информации

Если налоговая инспекция отказывает обратившемуся юридическому лицу в предоставлении информации, то она нарушает положения 21 статьи Налогового кодекса. Информировать всех желающих о правах, обязанностях и других нюансах налогообложения – прямая обязанность ее работников. В том числе эти разъяснения могут быть оформлены в письменном виде, в данном случае – информационного письма о применяемой организацией системе налогообложения.

Пути взаимодействия

Что касается переписки с контрагентом, то здесь ситуация достаточно щепетильная. Некоторые организации довольствуются минимальным составом предоставленной документации, другие – более расширенным. Бывают такие участники хозяйственного оборота, которые формулируют запросы на не существующие в природе документы. Таким образом, у организации есть три пути взаимодействия с контрагентом, который предъявляет повышенные требования к основаниям для приложений к письму о применении УСН:

Доступный для скачивания образец письма о применении УСН для контрагента можно найти в верхней части этой статьи.

Три образца уведомлений по УСН для ИП

Приближается Новый год и предпринимателям пора принимать решения о применении УСН, смены объекта или отказа от упрощенки. Предлагаем вам образцы трех уведомлений, которые подаются в таких случаях.

Обратите внимание, что все документы по УСН направляются в территориальную инспекцию, где ИП состоит на учете. Вне зависимости от места ведения деятельности.

Уведомление о переходе на УСН

Индивидуальные предприниматели не заполняют в форме поля о выручке за 9 месяцев и стоимость основных средств, поэтому в указанных полях стоят прочерки

Уведомление об отказе от УСН

Уведомление о смене объекта налогообложения

Какой реакции ждать от налоговой на поданные уведомления

Чтобы подтвердить, что у ИП есть упрощенка, надо письменно запросить в своей ИФНС «Информационное письмо» по форме 26.2-7. Там будет указано, что предприниматель подавал уведомление о применении УСН.

Всем, кто на этой неделе забронирует место в группе, «Клерк» подарит месяц безлимитных консультаций, чтобы было легче учиться на потоке.

Покажите директору, на что вы способны. Записаться и получить подарок

Получаем уведомление о возможности применения УСН

Нужно ли получать уведомление о возможности применения упрощенной системы налогообложения

Переход на упрощенную систему носит добровольный и уведомительный характер (п. 1 ст. 346.11, п. 1 ст. 346.13 НК РФ). Последнее означает, что для того чтобы начать применять УСН, налогоплательщик должен просто сообщить об этом в налоговый орган. При этом никакого разрешения на упрощенку или получения уведомления о применении УСН ждать от контролеров не нужно.

ОБРАТИТЕ ВНИМАНИЕ! Уведомление о переходе на УСН подается по форме 26.2-1, утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

О том, как заполняется этот документ, читайте в этой статье.

В какой срок и куда подать уведомление о переходе на УСН, разъяснили эксперты КонсультантПлюс. Если у вас еще нет доступа к правовой системе, получите пробный онлайн-доступ бесплатно и переходите в Готовое решение.

В то же время в некоторых случаях организации необходимо подтвердить тот факт, что она является «упрощенцем». Например, документ-подтверждение может потребоваться для применения льготных тарифов страховых взносов или как обоснование неуплаты НДС. И такой документ можно получить в инспекции.

Уведомление (информационное письмо) о применении УСН в 2020–2021 годах: форма, как получить

Ранее, до апреля 2010 года, «упрощенцам» в инспекции выдавался документ под названием «Уведомление о возможности применения УСН». Его форма была утверждена приказом МНС России от 19.09.2002 № ВГ-3-22/495. С 13.04.2010 данный приказ утратил силу, и на смену уведомлению о применении упрощенной системы налогообложения пришло информационное письмо.

В настоящее время оно составляется по форме 26.2-7 согласно приложению 7 к приказу ФНС России от 02.11.2012 № ММВ-7-3/829@ и выглядит так:

Чтобы его получить, необходимо направить в ИФНС соответствующий письменный запрос в свободной форме.

Письмо налоговики должны выдать в течение 30 календарных дней со дня регистрации письменного обращения в налоговой инспекции. Такой срок на ответ установлен п. 54 Административного регламента ФНС по предоставлению государственной услуги по бесплатному информированию. утв. приказом ФНС от 08.07.2019 № ММВ-7-19/343@. При этом обратиться с запросом на получение информационного письма можно и в электронной форме, в том числе по ТКС (пп. 13, 52 вышеуказанного регламента).

О том, какие действуют ограничения на применение УСН, читайте в нашей рубрике.

Если вы решили сменить спецрежим, в ИФНС нужно направить уведомление об отказе от применения УСН. Как правильно заполнить такой документ и кому его направить, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к правовой системе бесплатно.

Итоги

Уведомление о возможности применения УСН налоговыми органами не выдается. Однако налогоплательщик в любое время может обратиться в ИФНС с просьбой выдать письменное подтверждение применения УСН. Подтверждение применения УСН налоговый орган выдает в виде информационного письма по форме 26.2-7, в котором указана дата подачи уведомления о переходе на УСН.

Еще больше информации о возможности перехода на УСН см. в рубрике «Переход на УСН».

Зачем подтверждать право на УСН

И когда оно может пригодиться

Многие предприниматели и компании предпочитают работать на упрощенной системе налогообложения, или УСН.

Низкие ставки налога — от 0 до 15%, — освобождение от уплаты НДФЛ, НДС и несложная налоговая отчетность делают упрощенку привлекательным режимом для бизнеса.

Почему права на УСН может не быть

Сразу после регистрации компания или ИП по умолчанию находятся на общей системе налогообложения — ОСН, у которой есть свои условия по уплате налогов и сдаче отчетности.

Чтобы применять упрощенку, нужно перейти на нее — то есть подать уведомление в налоговую о переходе на другой вид налогообложения. Обычно это делают при регистрации ИП или компании.

Но может случиться так, что предприниматель ведет деятельность на упрощенке, а в один прекрасный день получает отказ от налоговой — декларацию УСН за очередной год не приняли.

Предприниматель начинает выяснять, в чем дело, звонит в налоговую. Оказывается, что в ФНС нет уведомления о переходе на УСН, поэтому налоговики считают, что предприниматель на упрощенку не переходил, находится на общем режиме и должен платить налоги и сдавать отчетность по ОСН.

Как уведомляют налоговую о переходе

Чтобы перейти на УСН, не нужно получать разрешение налоговой. Но о выборе этого режима ее нужно уведомить. Правила перехода регулирует статья 346.13 Налогового кодекса РФ.

Для уведомления налоговой рекомендована форма 26.2-1. Подать ее можно вместе с документами на регистрацию или в течение 30 дней после. Уведомить можно через представителя, по почте или электронно, а также лично посетив налоговую.

Если пропустить сроки, то перейти на УСН можно только со следующего года, а уведомить налоговую нужно не позднее 31 декабря этого года.

Например, ИП зарегистрировался первого июня 2020 года. Если он не подал форму 26.2-1 при регистрации и в течение 30 дней после, то на УСН сможет перейти с 2021 года, уведомив налоговую до 31 декабря 2020.

Уведомление о переходе ИП или компании на упрощенку хранится в налоговой, а его подтверждение — у налогоплательщика. Но бывает, что уведомление в инспекции отсутствует. Причины могут быть разными: либо налоговики потеряли уведомление, либо сами предприниматели или их представители небрежно подготовили пакет документов. Например, банально забыли подписать форму 26.2-1. Так или иначе, уведомления нет.

В итоге вместо единого налога на УСН у предпринимателя или компании появляется перспектива заплатить все налоги на общем режиме, то есть НДФЛ, налог на прибыль, НДС, имущественные налоги, от которых освобождает режим УСН, штрафы за неуплату налогов и несданную отчетность, пени за просрочку за все время деятельности, когда предприниматель думал, что находится на упрощенке.

Но не все потеряно. В зависимости от конкретных обстоятельств у предпринимателя, скорее всего, есть возможность доказать свое право на УСН.

Что делать, чтобы не потерять право на УСН

Вот пара рекомендаций, которые помогут избежать споров с налоговой и отбить претензии об отсутствии права ИП или компании на упрощенную систему налогообложения.

Правильно заполняйте уведомление о переходе на УСН. Если верно заполнить форму с первого раза, это снимет вопрос о налогообложении в будущем. Форма 26.2-1 довольно простая, но и здесь можно допустить ошибки.

Например, ИП подал уведомление на УСН, но не указал объект налогообложения — доходы или доходы минус расходы. В итоге ИП думал, что находится на УСН, а налоговая инспекция потребовала отчетность и налоги по общему режиму. Налоговики не смогли определить объект налогообложения УСН и посчитали уведомление ошибочным.

Индивидуальному предпринимателю нужно указать в форме:

Сохраните доказательство уведомления о переходе на УСН. Это может быть расписка с перечнем документов, поданных при регистрации, или экземпляр формы 26.2-1 с отметкой о принятии. Если налоговая инспекция предъявит вам претензии, вы сразу же сможете доказать свою правоту и избежать лишней волокиты.

Но что делать, если подтверждающих документов нет, и доказать, что уведомление было, нечем?

Как подтвердить право на УСН, если налоговая требует заплатить налоги по ОСНО

УСН или упрощенная система налогообложения — это удобный спецрежим для небольших ИП и компаний. Режим не включается сам, для перехода надо подать уведомление в налоговую. Из-за этого предприниматель может попасть в неприятную ситуацию: он думает, что перешёл на УСН, а налоговая считает, что он на общей системе.

Такое бывает когда:

предприниматель опоздал с уведомлением или вообще забыл его подать;

в уведомлении были ошибки, и налоговая не приняла его;

налоговая потеряла уведомление — так тоже бывает.

И тут право предпринимателя на УСН зависит от того, признавала налоговая инспекция переход или нет. Теперь всё по порядку.

Как переходят на УСН

Чтобы попасть на УСН, не нужно разрешение от налоговой. ИП и компании просто подают уведомление о переходе. Главное, не опоздать с подачей.

Обычный переход на УСН

По умолчанию весь бизнес находится на общей системе налогообложения. Новые компании и ИП подают уведомление на УСН сразу с документами на регистрацию или в течение 30 дней после. А уже работающие могут перейти с нового календарного года, подав уведомление в текущем году до 31 декабря. Перейти на УСН в течение года нельзя. Это правило ст. 346.13 НК РФ.

Для перехода подают уведомление по форме 26.2-1.

Переход ИП на УСН с налога для самозанятых

Для ИП, которые раньше применяли налог для самозанятых, но утратили на него право, есть исключение. Такие ИП могут посреди года перейти на УСН, подав уведомление в течение 20 дней после снятия с НПД в «Мой налог». Дожидаться окончания года не надо. Это льгота из ст. 15 Закона о налоге для самозанятых.

Бывшие самозанятые ИП подают специальное уведомление по форме КНД 1150094.

Переход ИП на УСН после утраты права на патент

ИП, которые применяли патент, но утратили на него право, попадают на УСН. То же самое — когда срок патента кончился. Но только при условии, что ИП раньше подавал заявление на УСН. При утрате права бывший патентщик попадает на УСН задним числом — с начала действия патента. А при окончании срока — после даты окончания. Отельные уведомления подавать не нужно.

Переход на УСН с отменённого ЕНВД

С 2021 года отменили режим ЕНВД. Для бывших вмененщиков был льготный срок для перехода на УСН — до 31 марта 2021 года. Об этом сообщала ФНС. Подавать надо было обычное уведомление. Если уведомление подали в этот срок, считается, что перешли на УСН.

Если предприниматель не посылал уведомление в установленные сроки, он не вправе применять УСН. Это правило из пп. 19 п. 3. ст. 346.12 НК РФ.

Иногда предприниматель не успевает или забывает подать уведомление. Ещё в уведомлении могут быть ошибки, например, нет подписи или не указан объект — «доходы» или «доходы минус расходы». Налоговая тоже не всегда чиста: инспекторы могут потерять уведомление. В таких случаях налоговая требует заплатить налоги по общей системе. Обычно предприниматель узнает об этом, когда налоговая блокирует счёт из-за непредставления деклараций по НДС и НДФЛ или вообще приезжает с выездной проверкой и доначисляет налоги.

Как подтвердить, что уведомление о переходе на УСН было

В ответ на подачу уведомления налоговая ничего не сообщает. Просто переводит на УСН. Уведомление о переходе остаётся в налоговой.

Подтвердить подачу уведомления можно следующими способами.

Копией уведомления с подписью инспектора о принятии — если её делали;

Информацией из Личного кабинета ИП, где в разделе «Моя система налогообложения» стоит УСН;

Распиской в получении документов на регистрацию ООО и ИП, где в перечне есть уведомление.

Описью почтового вложения, где вписано уведомление.

Ещё в налоговую можно сделать запрос в свободной форме о подтверждении УСН. Инспекторы в течение 30 дней должны прислать информационное письмо по форме 26.2-7. Но это вариант не подходит, если у налоговой уже есть претензии.

Если уведомления действительно не было или с ним опоздали, право на УСН зависит от того, признавала налоговая переход или нет.

Когда считается, что налоговая признала право на УСН

У судов есть железная позиция: если налоговая сразу не среагировала на необоснованность применения предпринимателем УСН, то считается, что переход состоялся. Примерно так сформулировал Верховный Суд в п.1 Обзора споров по УСН и патентам от 04.07.2018 г.

Получается, что налоговая должна среагировать на первый авансовый платёж по УСН и сказать, что предприниматель платит не те налоги. Но часто новички ничего не платят, потому что находятся на налоговых каникулах со ставкой УСН 0 %. Тогда первый раз налоговая должна среагировать при подаче годовой декларации УСН. Если не среагировала, значит, признала право предпринимателя на УСН, и требовать налоги по общей системе уже нельзя.

Вот что суды считают признанием налоговой права на УСН:

— предприниматель заплатил авансовый платёж, и налоговая не спросила пояснений;

— предприниматель сдал годовую декларацию УСН, налоговая её приняла и в течение трёх месяцев для камеральной проверки не спросила пояснений;

— налоговая не требовала декларации и налоги по НДС, НДФЛ и другим налогам в первый же отчётный период, а предприниматель их не сдавал и не платил;

— налоговая выставила требование по авансовому или годовому платежу УСН;

— налоговая выдала предпринимателю ККТ с указанием системы налогообложения УСН.

Если будет хотя бы одно из этих обстоятельств, суд признает переход на УСН состоявшимся.

ИП открылась 24 июля 2015 года. 16 марта 2016 сдала декларацию УСН за 2015 год. В октябре 2016 налоговая устроила выездную проверку и выяснила, что ИП подала уведомление на переход с опозданием. Тут же налоговая доначислила НДФЛ и НДС за 2015 года на сумму 8 410 980 ₽, пени 1 247 191 ₽ и штраф 841 098 ₽. ИП обжаловала это решение в областное УФНС, а после отказа — в суд.

Суд подтвердил, что налоговая признала право на УСН и теперь не может перевести ИП на общую систему. ИП в 2015 и 2016 году вносила авансовые платежи, но налоговая не ставила их в переплату, а годовую декларацию налоговая приняла без требований пояснений в трёхмесячный срок для камералки — дело № А45-29990/2017.

Как оспорить решение налоговой и блокировку счёта

Действия и решения налоговой обжалуют в вышестоящее Управление ФНС, а если это не помогло — в арбитражный суд. Но содержание и аргументы жалобы зависят от конкретной ситуации, тут не получится воспользоваться шаблоном. Мы рекомендуем браться за спор с налоговой вместе с юристом.

Когда считается, что перехода на УСН не было

Если инспекторы сразу среагировали на неправильную уплату налогов и не те отчёты, считается, что предприниматель не перешёл на УСН.

Вот когда суды встают на сторону налоговой:

— после уплаты первого авансового платежа налоговая потребовала объяснения в связи с отсутствием объекта по УСН;

— в течение трёх месяцев после сдачи декларации УСН налоговая спросила пояснения в связи с отсутствием объекта по УСН — если авансовые платежи не вносили из-за каникул или отсутствия дохода;

— налоговая не приняла декларацию УСН;

— налоговая своевременно присылала уведомления об уплате НДФЛ, требование на НДС;

— налоговая заблокировала счёт предпринимателя за несдачу деклараций по общей системе в течение 10 дней после истечения срока.

ИП зарегистрировалась 1 февраля 2018 года, но подать уведомление о переходе на УСН забыла. 24 апреля 2019 года ИП внесла авансовый платёж за первый квартал 2019 года. 25 апреля 2019 года сдала декларацию за 2018 год. Но уже 30 мая инспекторы спросили пояснения и сообщили, что ИП не на УСН. А 24 и 28 мая заморозили счет ИП за неподачу деклараций НДФЛ и НДС. ИП оспорила блокировку, ссылаясь на авансовый платеж и декларацию УСН. Но суд поддержал налоговую, потому что она сразу заметила отсутствие права на УСН — дело № А43-2021/2020.

Важно, что требование пояснений налоговая отправляет по адресу регистрации ИП или юрадресу компании из ЕГРИП и ЕГРЮЛ. Предприниматели обязаны следить за почтой по этим адресам. Отговорка, что требование не получали, не пройдёт — ст. 51 ГК РФ.

Что делать, если оказался на общей системе

Перейти на УСН получится только со следующего года. А за остаток текущего придётся заплатить налоги на общей системе плюс штрафы и пени за просрочку за прошлый период. И без бухгалтера тут не обойтись. Если срок еще не упущен, стоит платить и подавать отчёты прямо сейчас. Но тут будет считаться, что уже сам предприниматель признал общую систему. Так было в деле № А40-3779/2019.

Однако для ИП есть варианты выхода:

Закрыть и снова открыть ИП. Тогда на УСН можно перейти уже в текущем году как вновь созданный бизнес. За время до закрытия придётся заплатить страховые взносы и налоги. Но это всё равно дешевле, чем доживать год на общей системе.

Рассмотреть патент, если ведёте подходящий вид деятельности. За время до перехода на патент надо заплатить налоги по общей, после будет освобождение. Уведомление на УСН для перехода со следующего года всё равно надо подать, чтобы эта система была запасной.

Рассмотреть налог для самозанятых, если предприниматель работает без сотрудников, не перепродаёт товары и не выходит за другие ограничения. УСН как раз будет не нужна так её с НПД совмещать нельзя.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Для ООО есть единственный выход — ликвидировать организацию и открыть новую. На ликвидацию уйдёт минимум три месяца. Поэтому такой вариант подходит, если проблема возникла в начале года.

Статья актуальна на 30.09.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур