как правильно сдать отчет 6 ндфл при смене юридического адреса

НДФЛ при смене юридического адреса

Разбираемся, куда платить и как отчитываться по НДФЛ после смены юридического адреса. Инструкция будет полезна организациям и предпринимателям на УСН с сотрудниками.

Дождитесь изменений в ЕГРЮЛ / ЕГРИП

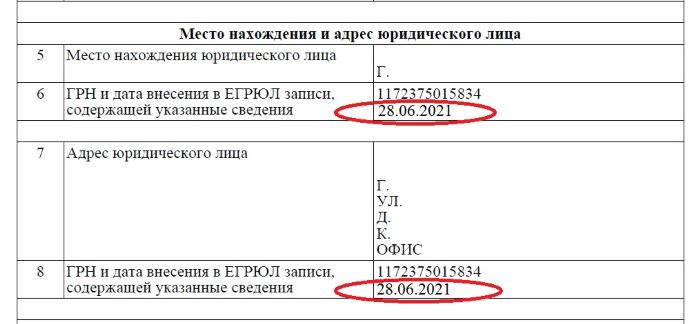

Вы сменили юридический адрес ООО или прописку ИП. Посмотрите, появились ли новые реквизиты в ЕГРЮЛ / ЕГРИП. Организациям нужно обратить внимание на ОКТМО, КПП и код налоговой инспекции. ИП — на ОКТМО и номер налоговой. Если реестр уже обновился, пора проверять реквизиты в платёжках и отчётах.

Проверьте ОКТМО — код по классификатору территорий муниципальных образований

Начисления и уплаты должны быть на одном ОКТМО. Начисления — то, что вы показали в отчёте 6-НДФЛ и должны заплатить, а уплаты — то, что вы фактически заплатили. Важно, чтобы ОКТМО в отчёте и платёжках совпадали.

Налоговая записывает начисления и уплаты в специальную карточку по расчётам с бюджетом. Новый ОКТМО означает, что вам открыли ещё одну карточку. Если продолжите платить и отчитываться, как раньше, по одной образуется переплата, а по другой — недоимка.

ОКТМО может поменяться, даже если переехали на соседнюю улицу.

После изменений в ЕГРЮЛ / ЕГРИП отчитывайтесь в новую налоговую

В идеале должно быть так: вы пишите заявление на смену юридического адреса, вас снимают с учёта в старой налоговой и передают карточку по расчётам с бюджетом в новую инспекцию. С этого момента платите и отчитываетесь только туда.

В порядке заполнения 6-НДФЛ сказано, что организации указывают код по ОКТМО того муниципального образования, где находится организация или её обособленное подразделение. Формально наличие обособки — единственная причина, когда за один период нужно сдавать отчёты с разными ОКТМО.

Но на практике бывает по-другому. Иногда из-за переезда налоговики просят сдать два комплекта отчётности.

☎️ Позвоните в новую налоговую и спросите, как сдавать 6-НДФЛ и 2-НДФЛ за период переезда.

Если скажут «сдавайте один отчёт с новым ОКТМО», измените реквизиты в Эльбе и отправляйте отчёты в новую налоговую. Правильные платёжки и отчёты будут формироваться автоматически. Больше ничего делать не нужно.

⚠️Если за период переезда попросят сдать два отчёта с разными ОКТМО, действуйте по инструкции ниже.

Как правильно заплатить НДФЛ

Предположим, запись об изменениях в ЕГРЮЛ сделана 20 мая. С этой даты перечисляйте НДФЛ и сдавайте отчёты в новую налоговую. Хронология будет такой:

Выдали зарплату за март

Заплатили НДФЛ с зарплаты за март по старым реквизитам

Выдали зарплату за апрель

Заплатили НДФЛ с зарплаты за апрель по старым реквизитам

20 мая

Появилась запись в ЕГРЮЛ: новые ОКТМО, КПП и код инспекции

Выдали зарплату за май

Заплатили НДФЛ с зарплаты за май по новым реквизитам

Чтобы в Эльбе формировались правильные платёжки, измените реквизиты на актуальные.

Как сформировать два комплекта 6-НДФЛ

В инструкции опираемся на разъяснения из письма ФНС № БС-4-11/25114@:

Отчёт 6-НДФЛ сдают поквартально. Переезд пришёлся на май, поэтому за полугодие надо сформировать два комплекта отчётности: оба в новую налоговую, с новым КПП. В первом отчёте будут начисления до переезда и старый ОКТМО, во втором — начисления после переезда и новый ОКТМО.

В разделе 2 — три начисления НДФЛ: с зарплаты за март, апрель и май. Если сдать отчёт в таком виде, то все они попадут на новый ОКТМО. Это приведёт к недоимкам и переплатам.

Перейдите в Раздел 2 и удалите июньскую выплату: клик правой клавишей мыши → удалить строку.

Сохраните файл на компьютере в формате xml (не Excel). Это будет первый комплект отчётности со старым ОКТМО.

Отчёты за 9 месяцев и за год формируйте в Эльбе как обычно, редактировать их не нужно.

Как сформировать два комплекта 2-НДФЛ

Справки 2-НДФЛ сдают по итогам года. В первом комплекте должны быть доходы до смены адреса и старый ОКТМО, во втором — суммы после смены адреса и новый ОКТМО. Принцип такой же, как с 6-НДФЛ.

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Нажимая кнопку Подписаться, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур

НДФЛ при смене юридического адреса

Разбираемся, куда платить и как отчитываться по НДФЛ после смены юридического адреса. Инструкция будет полезна организациям и предпринимателям на УСН с сотрудниками.

Дождитесь изменений в ЕГРЮЛ / ЕГРИП

Вы сменили юридический адрес ООО или прописку ИП. Посмотрите, появились ли новые реквизиты в ЕГРЮЛ / ЕГРИП. Организациям нужно обратить внимание на ОКТМО, КПП и код налоговой инспекции. ИП — на ОКТМО и номер налоговой. Если реестр уже обновился, пора проверять реквизиты в платёжках и отчётах.

Проверьте ОКТМО — код по классификатору территорий муниципальных образований

Начисления и уплаты должны быть на одном ОКТМО. Начисления — то, что вы показали в отчёте 6-НДФЛ и должны заплатить, а уплаты — то, что вы фактически заплатили. Важно, чтобы ОКТМО в отчёте и платёжках совпадали.

Налоговая записывает начисления и уплаты в специальную карточку по расчётам с бюджетом. Новый ОКТМО означает, что вам открыли ещё одну карточку. Если продолжите платить и отчитываться, как раньше, по одной образуется переплата, а по другой — недоимка.

ОКТМО может поменяться, даже если переехали на соседнюю улицу.

После изменений в ЕГРЮЛ / ЕГРИП отчитывайтесь в новую налоговую

В идеале должно быть так: вы пишите заявление на смену юридического адреса, вас снимают с учёта в старой налоговой и передают карточку по расчётам с бюджетом в новую инспекцию. С этого момента платите и отчитываетесь только туда.

В порядке заполнения 6-НДФЛ сказано, что организации указывают код по ОКТМО того муниципального образования, где находится организация или её обособленное подразделение. Формально наличие обособки — единственная причина, когда за один период нужно сдавать отчёты с разными ОКТМО.

Но на практике бывает по-другому. Иногда из-за переезда налоговики просят сдать два комплекта отчётности.

☎️ Позвоните в новую налоговую и спросите, как сдавать 6-НДФЛ и 2-НДФЛ за период переезда.

Если скажут «сдавайте один отчёт с новым ОКТМО», измените реквизиты в Эльбе и отправляйте отчёты в новую налоговую. Правильные платёжки и отчёты будут формироваться автоматически. Больше ничего делать не нужно.

⚠️Если за период переезда попросят сдать два отчёта с разными ОКТМО, действуйте по инструкции ниже.

Как правильно заплатить НДФЛ

Предположим, запись об изменениях в ЕГРЮЛ сделана 20 мая. С этой даты перечисляйте НДФЛ и сдавайте отчёты в новую налоговую. Хронология будет такой:

Выдали зарплату за март

Заплатили НДФЛ с зарплаты за март по старым реквизитам

Выдали зарплату за апрель

Заплатили НДФЛ с зарплаты за апрель по старым реквизитам

20 мая

Появилась запись в ЕГРЮЛ: новые ОКТМО, КПП и код инспекции

Выдали зарплату за май

Заплатили НДФЛ с зарплаты за май по новым реквизитам

Чтобы в Эльбе формировались правильные платёжки, измените реквизиты на актуальные.

Как сформировать два комплекта 6-НДФЛ

В инструкции опираемся на разъяснения из письма ФНС № БС-4-11/25114@:

Отчёт 6-НДФЛ сдают поквартально. Переезд пришёлся на май, поэтому за полугодие надо сформировать два комплекта отчётности: оба в новую налоговую, с новым КПП. В первом отчёте будут начисления до переезда и старый ОКТМО, во втором — начисления после переезда и новый ОКТМО.

В разделе 2 — три начисления НДФЛ: с зарплаты за март, апрель и май. Если сдать отчёт в таком виде, то все они попадут на новый ОКТМО. Это приведёт к недоимкам и переплатам.

Перейдите в Раздел 2 и удалите июньскую выплату: клик правой клавишей мыши → удалить строку.

Сохраните файл на компьютере в формате xml (не Excel). Это будет первый комплект отчётности со старым ОКТМО.

Отчёты за 9 месяцев и за год формируйте в Эльбе как обычно, редактировать их не нужно.

Как сформировать два комплекта 2-НДФЛ

Справки 2-НДФЛ сдают по итогам года. В первом комплекте должны быть доходы до смены адреса и старый ОКТМО, во втором — суммы после смены адреса и новый ОКТМО. Принцип такой же, как с 6-НДФЛ.

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Нажимая кнопку Подписаться, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур

Компания сменила юрадрес: подводные камни для бухгалтера по налогам и отчетности

В настоящее время процесс смены юридического адреса ни у кого не вызывает вопросов и сложностей. Грамотные штатные юристы или юристы консалтинговых компаний, а также подробные пошаговые инструкции на просторах интернета поэтапно помогут провести процедуру подготовки необходимой документации, подачу заявлений в ИФНС, получение документов о постановке на учет в новой налоговой инспекции. Все доведено уже практически до автоматизма, но только с юридической стороны.

У бухгалтера при смене юридического адреса компании, даже если смена адреса происходит в рамках одной территориальной налоговой инспекции и меняется просто ОКТМО — уже проблем достаточно. Ну а если меняется территориальная налоговая, то вопросы из разряда, куда платить налоги, куда сдавать декларации, как зачесть ранее уплаченные в «старую» налоговую платежи и прочие вопросы «куда и как» увеличиваются в разы.

Согласно п. 4 ст. 84 НК РФ в случаях изменения места нахождения организации, снятие с учета осуществляется налоговым органом, в котором организация ранее состояла на учете. При этом снятие с учета и передача дел в ИФНС по месту нового юридического адреса компании должно осуществляться в течение пяти рабочих дней с момента внесения изменений в ЕГРЮЛ. Налоговая инспекция по новому месту учета обязана осуществить постановку на учет на основании документов, полученных от налогового органа по прежнему месту нахождения организации. За этими фразами в теории все понятно, на практике же все не всегда так.

Попробуем разобраться по каждому налогу отдельно сначала в разрезе платежей, затем в разрезе предоставления деклараций.

Для общего примера определим следующие положения:

ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В марте 2019 года организация меняет юридический адрес и переезжает в ИФНС № 4, с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 25 марта 2019 года.

Налог на прибыль

Согласно п. 1 ст. 289 НК РФ налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять налоговую декларацию в налоговые органы по месту своего нахождения. Место отправки декларации определяется аналогично тому же порядку, по которому производится уплата налога. В декларации указывается КПП организации, присвоенное ей тем налоговым органом по месту которого она находится и по месту которого должна предоставляться декларация. Значит, если отчетность сдается за отчетный или налоговый период до момента внесения записи в ЕГРЮЛ о смене юридического адреса, то декларация предоставляется в «старую» ИФНС, если же запись о внесении изменений в ЕГРЮЛ уже существует, то декларацию необходимо предоставлять в «новую» ИФНС. Обратите внимание, что это правило действует даже тогда, когда отчетность сдается за предыдущие периоды, а организация уже переехала на новый адрес.

Рассмотрим на примере ООО «Ромашка»:

Если бухгалтер предоставляет налоговую декларацию за 2018 год до 24 марта 2019 года включительно, то декларация предоставляется в ИФНС № 17 с указанием в декларации КПП 771701001. С 25 марта 2019 года и в последующие дни, налоговая декларация за 2018 год предоставляется уже в ИФНС № 4 с указанием в декларации КПП 770401001

Обратите внимание и на ОКТМО, в декларации ОКТМО указывается той территории, где организация состоит на налоговом учете в момент, когда подает декларацию. На это обращали внимание специалисты ФНС еще в 2012 году в письме УФНС по г. Москве от 28.08.2012 г № 16-15/080197.

НДС

Таким образом, НДС уплачивается аналогично порядку уплаты налога (авансовых платежей) по налогу на прибыль, т.е. необходимо обращать внимание на дату внесения записи в ЕГРЮЛ о смене юридического адреса. Если записи о внесении изменений в ЕГРЮЛ на дату платежа еще нет, то уплата производится в «старую» инспекцию. Если запись в ЕГРЮЛ о смене местонахождения уже внесена, то платить необходимо уже по месту «новой» налоговой инспекции.

Декларация предоставляется аналогично общему правилу, ориентируясь на дату внесения записи в ЕГРЮЛ.

В теории по месту уплаты платежей и предоставления декларации все понятно.

На практике же может произойти ситуация когда например согласно положений п. 1 ст. 174 НК РФ организация производит уплату НДС не единовременно, а по 1/3 равными долями.

Вернемся к ООО «Ромашка», изменив даты смены юридического адреса. ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В январе 2019 года организация меняет юридический адрес и переезжает в ИФНС № 4, с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 24 января 2019 года. Бухгалтер предоставляет 20 января 2019 г. декларацию по НДС за 4 кв. 2018 года с КПП 771701001 в ИФНС № 17. Первый платеж в размере 1/3. налога производится в тот же день в ИФНС № 17. Последующие платежи по сроку уплаты 25.02.2019 г. и 25.03.2019 г. производятся уже в ИФНС № 4. В платежных поручениях ОКТМО указывается по месту нахождения на новой территории.

Компании, применяющие УСН в более выгодном положении по предоставлению налоговой деклараций относительно компаний на ОСН, т.к. авансовые платежи при УСН уплачиваются ежеквартально, а декларация предоставляется раз в год. Но и здесь есть свои нюансы

П. 6 ст. 346.21 и п. 1 ст. 346.23 НК РФ предписывает налогоплательщикам, применяющим УСН, производить уплату налога и авансовых платежей по налогу, а также предоставлять налоговую декларацию в налоговые органы по месту нахождения организации. Т.е. опять же действует общее правило «ориентир на дату внесения записи в ЕГРЮЛ»

Однако при предоставлении налоговой декларации при УСН при смене юридического адреса обратите внимание на следующие особенности заполнения раздела 1.1 или 1.2 в зависимости от объекта налогообложения. Согласно порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, утвержденной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ при смене местонахождения организации в строках 010, 030, 060, 090 указывается код ОКТМО, по которому перечислялись авансовые платежи.

Обратимся к первоначальному примеру с датами смены юридического адреса ООО «Ромашка».

Бухгалтер компании уплачивал авансовые платежи по налогу за 1 — 3 кв. 2018 г. в ИФНС № 17. Предоставление налоговой декларации при УСН производится после 25 марта 2019 года уже в ИФНС № 4. В разделе 1.1 или 1.2 в зависимости от объекта налогообложения в строках 010, 030, 060 указывается ОКТМО по принадлежности к ИФНС № 17. В строке 090 необходимо указать ОКТМО по принадлежности к ИФНС № 4. Уплатить налог необходимо будет также в ИФНС № 4, указав новый ОКТМО.

НДФЛ

Итак, порядок перечисления НДФЛ определяется также по общему правилу, ориентируясь на дату внесения записи в ЕГРЮЛ.

Что касается правил предоставления отчетности по формам 2-НДФЛ и 6-НДФЛ, разберемся подробнее. Специалисты ФНС в письме от 27.12.2016 г. № БС-4-11/25114@ разъяснили, что в случае изменения местонахождения организации в течение года необходимо предоставлять справки по форме 2-НДФЛ и расчеты по форме 6-НДФЛ в «новую» ИФНС, но в особом порядке.

Берем опять же за основу пример с ООО «Ромашка» изменив даты смены юридического адреса. ООО «Ромашка» состоит на учете в ИФНС № 17 по г. Москве, КПП присвоен 771701001. В ноябре 2018 года организация меняет юридический адрес и переезжает в ИФНС № 4 с присвоением КПП 770401001. Дата внесения записи в ЕГРЮЛ о смене юридического адреса 25 ноября 2018 года.

Справки по форме 2-НДФЛ и расчет по форме 6-НДФЛ в 2019 году предоставляется в «новую» ИФНС № 4, но с учетом некоторых нюансов, а именно:

Расчет по страховым взносам

Что касается страховых взносов, ранее уплаченных в предыдущую инспекцию, то в этом же письме специалисты ФНС указывают на то, что при передаче документов из налоговой инспекции по прежнему месту нахождения в новую инспекцию будут переданы и данные по уплаченным страховым взносам, в том числе карточки «Расчеты с бюджетом».

Налог на имущество

Уточненные декларации

Надеемся, что наши разъяснения помогли бухгалтерам разобраться, каким образом сдается отчетность и уплачиваются налоги в случае, когда организация сменила юридический адрес.

Однако хотим обратить внимание, что хотя законодательно и указано, что при смене юридического адреса документы по налогоплательщику передаются из одной налоговой в другую в течение 5 рабочих дней, как показывает практика этот процесс может затянуться до полугода, и в этом случае «новая» налоговая, получив ваши декларации, но, не увидев еще ваших ранее произведенных платежей по реквизитам «старой» налоговой вполне вероятно предложит заплатить еще раз налоги, а затем уже разбираться по факту передачи вашего «личного» дела, в том числе и карточки «расчеты с бюджетом» и здесь уже никакие теоретические разъяснения не помогут, а компания рискует получить требование об уплате налогов. В данной ситуации пожелаем только бухгалтеру быть настойчивым и общаться с обеими налоговыми инспекциями в тесном формате, как говорится в данном ключе теория и практика могут очень сильно различаться.

6-НДФЛ при смене юридического адреса (пример)

6ndfl.jpg

Похожие публикации

По форме 6-НДФЛ работодатели – налоговые агенты отчитываются по начисленным доходам в пользу физлиц и подоходному налогу с этих выплат. Сведения подаются в ФНС на ежеквартальной основе. Бланк имеет унифицированный шаблон, который утвержден налоговиками приказом № ММВ-7-11/450@ от 14.10.2015 г. Структура формы предусматривает, в том числе, отражение данных о кодах КПП и ОКТМО, которые изменяются при смене адреса субъектом хозяйствования. Расскажем, как должна отчитаться по 6-НДФЛ фирма, у которой в налоговом периоде изменился адрес.

Как заполняется и подается 6-НДФЛ при смене юридического адреса

В разъяснениях по заполнению 6-НДФЛ указано, что субъекты хозяйствования должны формировать расчетные формы отдельно для каждого кода ОКТМО. Налоговые агенты определяют этот вид шифра по принадлежности их места нахождения к муниципальному образованию. Если отчет подается нотариусом или другим лицом, которое занимается ведением частной практики, то код ОКТМО привязывается к их месту проживания (п. 1.10 приказа № ММВ-7-11/450@).

КПП в отчете должен быть прописан тот, который действует на момент подготовки расчета. Числовая комбинация кода берется из свидетельства о постановке на учет в налоговых органах.

Если компания переезжает и официально регистрирует смену юридического адреса, этот факт скажется и на порядке подачи отчетности в ФНС. До 2016 года налоговики указывали, что после смены адреса предприятие должно сдавать один расчет 6-НДФЛ и только в отделение налоговой инспекции по новому адресу. Но в письме ФНС от 27.12.2016 г., зарегистрированным под № БС-4-11/25114, отражена иная позиция фискальных органов. В ИФНС, к которой компания привязана по новому адресу, подается два расчета 6-НДФЛ:

Сведения о состоянии расчетов по обязательствам налогового агента передаются из ИФНС по прежнему месту нахождения компании в налоговый орган по новому адресу регистрации фирмы. В ИФНС по новому адресу для такой категории субъектов хозяйствования открывают сразу две карточки расчетов:

6-НДФЛ при смене юридического адреса: пример

ООО «Огонь» 12 февраля 2018 года зарегистрировало смену адреса:

Декабрьская зарплата и подоходный налог с нее погашены в декабре 2017 года. Доходы персонала и НДФЛ в 1 квартале 2018 года составляют:

При заполнении 6-НДФЛ при смене юридического адреса за 1 квартал необходимо подготовить два отчета, которые отправляются в ФНС по новому месту регистрации. В первом расчете приводятся данные за период с 1 января по 11 февраля 2018 года:

Второй расчет за 1 квартал будет содержать сведения за промежуток времени с 12 февраля по 31 марта 2018 года:

Отчетов за полугодие тоже будет два – первый с январскими начислениями по старому ОКТМО, второй, с новым ОКТМО, будет отражать начисления и удержания за период с 12 февраля по 30 июня 2018 года. Два расчета надо будет подавать таким образом до конца налогового периода. Начиная с 1 квартала 2019 г. будет подаваться только один отчет 6-НДФЛ с новым ОКТМО.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Фирма переехала: как и куда платить налоги и сдавать отчеты

Переезд компании — головная боль для бухгалтера. Разберем, куда сдавать отчетность и платить налоги после смены юридического адреса.

Базовый принцип уплаты налогов и сдачи отчетов

Главная контрольная точка для бухгалтера при переезде фирмы — дата внесения в ЕГРЮЛ сведений о новом адресе:

Важно: это правило применяют несмотря на тот факт, что по закону у старой налоговой инспекции есть 5 дней на передачу дела налогоплательщика в новую ИФНС.

Таким образом, платить налоги (включая авансовые платежи) и сдавать отчетность в новую ИФНС нужно со дня внесения изменений в ЕГРЮЛ.

Проконтролировать дату просто. Достаточно заказать свежую выписку на портале налоговой службы.

Однако порядок заполнения и подачи отчетности и уплаты некоторых налогов после переезда фирмы имеет нюансы. Разберем их подробнее.

НДС и налог на прибыль

При уплате НДС работает базовый принцип. То есть начиная с даты, когда в ЕГРЮЛ зафиксированы изменения, перечисление налога нужно производить в новую ИФНС. А ОКТМО в платежках — указывать по новому адресу организации.

Аналогичная ситуация с налогом на прибыль: юрлица (в том числе с обособленными подразделениями) уплачивают авансовые платежи и сам налог, зачисляемый в федеральный бюджет, по месту нахождения головной организации. А платежи, зачисляемые в региональные бюджеты — по месту нахождения головной организации и каждого ее ОП.

Отметим общий момент для всех форм отчетности : после внесения изменений в ЕГРЮЛ в них указывают КПП, который присвоила организации новая ИФНС по месту нахождения. Период отчетности значения не имеет. То есть, даже если организация отчитывается за прошлые периоды (еще до переезда), нужно указывать новый КПП.

При подаче отчетности по НДС и налогу на прибыль в новую ИФНС также указывают новый ОКТМО (по новому адресу). Декларации сдаются в одном комплекте. То есть формировать 2 комплекта отчетности с разными кодами ОКТМО, разделяя сведения на периоды «до переезда» и «после» не нужно.

Такском предлагает удобный сервис для онлайн-отчетности в госорганы с технической поддержкой 24/7. Получите годовую скидку 50 % на электронную отчетность через сервис «Онлайн-Спринтер» при переходе от конкурентов

Единый налог по УСН

Авансовые платежи и сам налог по УСН уплачиваются по общему принципу.

При заполнении декларации, а именно раздела 1.1. или 1.2. (в зависимости от объекта налогообложения) важно учитывать требования, которые изложены в приказе ФНС от 25.12.2020 № ЕД-7-3/958@: в случае смены местонахождения юрлица в течение года в строках 010, 030, 060, 090 нужно указывать код ОКТМО, по которому были перечислены авансовые платежи и налог по итогам года.

Налог на имущество

В общем случае уплата авансовых платежей и налога на имущество производится по месту нахождения юрлица. То есть снова применяется базовый принцип.

Но из этого правила есть исключения:

1. Когда в качестве налоговой базы выступает кадастровая стоимость объекта.

2. Когда объект находится вне места нахождения организации или ее ОП, имеющих отдельный баланс.

В обоих указанных случаях уплата налога (авансовых платежей) производится по месту нахождения объекта.

3. Когда объект находится по адресу ОП и числится на его отдельном балансе.

В этом случае уплата налога (авансовых платежей) производится по месту нахождения ОП.

То есть, если объект попадает под перечисленные исключения, то переезд организации (в том числе имеющей ОП) на порядок внесения платежей и подачи деклараций никак не повлияет.

В общем случае порядок сдачи декларации — стандартный : после переезда декларация сдается в новую ИФНС с указанием ОКТМО по новому адресу.

При уплате НДФЛ организацией — налоговым агентом также действует базовый принцип.

Однако порядок представления отчетности будет немного другим. Этот порядок подробно изложен в письме ФНС от 27.12.2016 № БС-4-11/25114@. Если фирма сменила место нахождения в течение года, то по итогам отчетного периода, в котором произошел переезд, подается 2 комплекта форм 6-НДФЛ:

При этом отчитываться подобным образом юрлицу придется до окончания налогового периода, ведь форма заполняется нарастающим итогом.

Например: если фирма переехала в мае, то ей придется сдавать по 2 комплекта отчетности по итогам полугодия, 9 месяцев и года.

Страховые взносы

В случае страховых взносов действует базовый принцип и по их уплате, и по представлению отчетности.

То есть сдавать 2 комплекта отчетов не нужно. После регистрации изменений в ЕГРЮЛ расчет по страховым взносам представляется в новую ИФНС с указанием нового кода ОКТМО.

Такском первым прошел аккредитацию по новым правилам. Получите электронные подписи для физических и юридических лиц во всероссийском аккредитованном удостоверяющем центре.

Уточненки

Если после переезда юрлицу понадобилось сдать уточненную отчетность, то эту отчетность подают уже в новую инспекцию. При этом отчетный период, за который представляются уточнения — не важен. Но ОКТМО в уточненной отчетности нужно указать тот, который был отражен в первичном отчете.

Важно: ИФНС не вправе отказать в приеме декларации с ошибочным ОКТМО. А если компания указала неправильный КПП или ОКТМО в платежке, то это не препятствует поступлению налога в бюджет, и наказать налогоплательщика за эту ошибку нельзя. Однако, платеж нужно будет уточнить путем подачи заявления в налоговую службу.

Взносы на травматизм

Зарегистрировав смену адреса организации в ЕГРЮЛ, ФНС в течение 5 рабочих дней обязана известить фонды.

Затем фонды самостоятельно передают сведения об организации в свои отделения.

Регистрационный номер страхователя в ФСС при переезде не меняется. А вот код подчиненности юрлицу присвоят новый. Фонд самостоятельно проинформирует страхователя о снятии с учета в одном отделении и постановке на учет в другом (по электронному адресу, если он был указан при регистрации или почте).

Уплату взносов на травматизм и подачу отчета 4-ФСС нужно производить в то отделение, в котором на дату уплаты взноса (сдачи отчетности) организация состоит на учете. Проконтролировать дату постановки на учет, если уведомление из фонда еще не поступило, можно по выписке из ЕГРЮЛ.

Отчетность в ПФР

В отличие от ФСС при смене отделения Пенсионного фонда номер страхователя меняется. Но общий порядок сдачи отчетности — аналогичен. Сдавать формы СЗВ-М, СЗВ-СТАЖ и СЗВ-ТД нужно в то отделение, в котором организация состоит на учете на дату сдачи отчетности.

СЗВ-СТАЖ сдается по общему правилу: одним комплектом, нарастающим итогом с начала года, с новым регистрационным номером.