как узнать есть ли льготы по налогам в связи с коронавирусом

С помощью нового сервиса ФНС бизнес может узнать о мерах поддержки по ИНН

Это еще один инструмент, который ведомство разработало в связи с пандемией. Он выдает всю информацию о доступных мерах поддержки для бизнеса.

Сервисом легко пользоваться. Для этого нужно:

2. Ввести в поисковой строке ИНН компании или ИП.

3. Получить результат, который состоит из специальных мер поддержки для конкретного бизнеса, а также дополнительную информацию о полном списке мер, которыми могут воспользоваться все организации и ИП: приостановка проверок, продление сроков сдачи отчетности и представления документов по требованию, приостановка мер взыскания и др.

Как работает сервис

Выдача мер поддержки по ИНН осуществляется за счет того, что сервис автоматически проверяет возможность получения отсрочки (рассрочки) по уплате налогов и взносов, субсидии для малого и среднего бизнеса, а также действие моратория на банкротство.

Если никаких специальных мер для указанной компании не предусмотрено, сервис информирует об остальных возможностях для бизнеса.

Фактически новый сервис связал другие ресурсы ФНС по поддержке бизнеса, которые были разработаны ранее: «Коронавирус: меры поддержки бизнеса» и «Субсидии для малого бизнеса». Но сейчас предпринимателю будет гораздо проще разобраться с полным объемом информации и понять, на что может рассчитывать конкретно он.

Недавно бизнес начал получать кредит под 0 % на выплату зарплаты. О том, как воспользоваться этой преференцией, читайте в статье. Если у вас есть действующий сертификат квалифицированной электронной подписи, вы можете отправить заявление на получение беспроцентного кредита онлайн.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Налоговые льготы в связи с коронавирусом

lgoty_v_svyazi_s_koronavirusom.jpg

Похожие публикации

С целью поддержки предпринимательства Правительство разработало ряд экстренных мер, направленных на снижение для компаний экономической нагрузки, в том числе налоговой. Льготы для бизнеса в связи с коронавирусом призваны смягчить ухудшающееся положение организаций и ИП. Новые законы уже опубликованы и вступили в силу. Расскажем о том, кто ими сможет воспользоваться.

Кому предоставили льготы по налогам в связи с коронавирусом

Большинство налоговых льгот в связи с коронавирусом предоставлены предприятиям и ИП малого и среднего бизнеса, занимающимся деятельностью в отраслях, которые признаны особенно пострадавшими. Некоторые изменения в законодательстве, например, о приостановлении налоговых проверок, относятся ко всем хозсубъектам.

Отсрочка по уплате налогов

Рассрочки и отсрочки по налоговым платежам были разрешены налоговым законодательством и раньше (ст. 64 НК РФ), но автоматически они не предоставлялись. Каждый случай рассматривался отдельно, и получить одобрение было довольно сложно. ИП и компании, в том числе крупный бизнес, вправе и в настоящее время запросить отсрочку или рассрочку по ст. 64 НК РФ. Возможно, что из-за сложившейся ситуации получить ее будет проще.

Также на 6 месяцев увеличены предельные сроки по направлению налоговиками требований об уплате налогов, страхвзносов, пеней, штрафов и принятию решений об их взыскании, и требований ФСС по уплате взносов на «травматизм».

Кому и на какой срок автоматически отодвинули сроки уплаты налогов – смотрите в таблице.

Таблица 1. Сроки уплаты налогов

Налог

Срок продления

Для кого действует перенос срока уплаты

Налог на прибыль организаций за 2019 год

ИП и компании, относящиеся к микропредприятиям, малым и средним предприятиям, включенные в Реестр МСП по состоянию на 01.03.2020 г., деятельность которых относится к отраслям, наиболее пострадавшим от коронавируса (согласно коду ОКВЭД по основной деятельности, указанному в ЕГРЮЛ/ЕГРИП на 01.03.2020г.)

Единый сельхозналог за 2019 год

Единый налог при УСН за 2019 год

НДФЛ, уплачиваемый ИП за себя (п. 6 ст. 227 НК РФ) за 2019 год

Все налоги (за исключением НДС, налога на профессиональный доход, налогов, уплачиваемых в качестве налогового агента) и авансовые платежи по налогам за:

Налог, уплачиваемый в связи с применением патентной системы налогообложения, срок уплаты которого приходится на II квартал 2020 г.

Авансовые платежи (если установлены законами субъектов РФ) по транспортному налогу, налогу на имущество организаций, земельному налогу за:

Продлять сроки уплаты по НДС, налогу на самозанятых (НПД), НДФЛ, уплачиваемому за физлиц, Правительство не стало.

Новые правила предоставления налоговой отсрочки пострадавшим и крупным компаниям

Постановлением № 409 от 02.04.2020 также введены особые Правила по налоговым отсрочкам, заявление по которым может быть подано не позже 1 декабря 2020г. К кому они относятся:

Отсрочка может предоставляться по налогам (кроме НДПИ и акцизов) и страховым взносам, по которым срок уплаты наступил в 2020 году. Пени за период отсрочки не начисляются.

Условия получения предполагают наличие хотя бы одного из показателей:

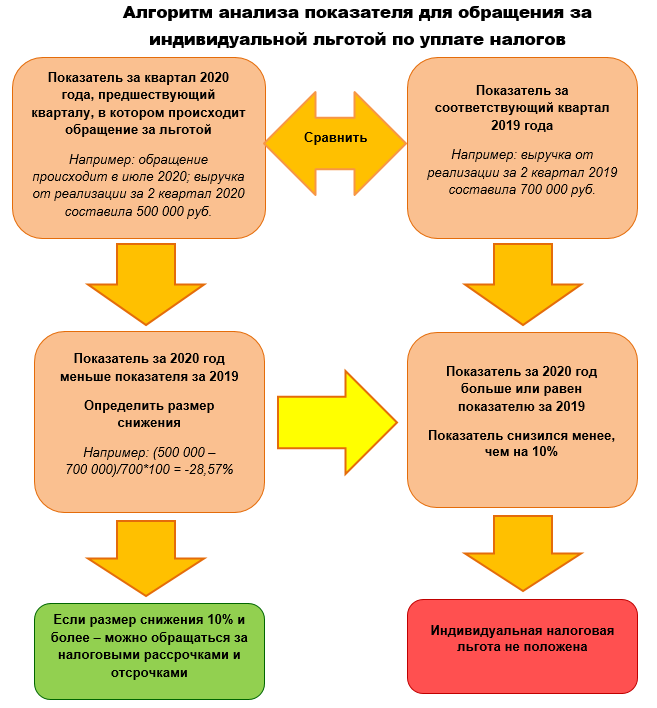

При расчете снижения размера дохода учитывают показатели за квартал, который предшествует кварталу подачи заявления об отсрочке, и сравнивают с аналогичным периодом 2019 года

Для компаний, созданных в 2019 г.:

Отсрочка представляется с учетом положений ст. 61-64 НК РФ об отсрочке в связи с обстоятельствами непреодолимой силы, и может быть предоставлена на срок от 3-х месяцев до 1 года, в зависимости от уровня снижения доходов.

Льготы по страховым взносам

Льготы малому бизнесу в связи с коронавирусом коснулись и уплаты страховых взносов.

Микропредприятиям, включенным в Реестр МСП и относящимся к наиболее пострадавшим от коронавируса отраслям, предоставлена отсрочка по уплате страховых взносов. Сроки перечисления страхвзносов зависят от периода их начисления.

Новые сроки уплаты отражены в таблице

Таблица 2. Сроки уплаты страховых взносов

Плательщики

Период начисления взносов

На какой срок предоставляется отсрочка уплаты

Микропредприятия, включенные в Реестр МСП по состоянию на 01.03.2020 г., деятельность которых относится к отраслям, наиболее пострадавшим от коронавируса (согласно коду ОКВЭД по основной деятельности, указанному в ЕГРЮЛ/ЕГРИП на 01.03.2020г.), в т.ч.:

ИП и компании по взносам с выплат в пользу физлиц (включая взносы на «травматизм»)

июнь 2020 – июль 2020

Индивидуальные предприниматели по взносам «за себя» с суммы доходов свыше 300 тыс. руб.

Арендные платежи

Сначала льготы по аренде из-за коронавируса были предоставлены только субъектам малого и среднего бизнеса, арендующим федеральное имущество (в некоторых регионах – арендаторам государственного и муниципального имущества). Уплату платежей можно было перенести на 2021 г. на основании заключенного допсоглашения.

Закон № 98-ФЗ от 01.04.2020 и Постановление Правительства № 439 от 03.04.2020 г. ввели новые льготы и правила для сторон арендных отношений, в т.ч. по частной недвижимости. Они действуют в отношении договоров, заключенных до введения в действия законом субъекта РФ режима повышенной готовности или ЧС.

Льготы вовремя коронавируса арендаторам

Касаются новые льготы всех арендаторов, деятельность которых относится к сферам, наиболее пострадавшим от пандемии (за исключением аренды жилых помещений). Что предусматривается:

Коммунальные платежи, если арендодатель не освобождается от них при ЧС, вносятся в полном объеме, отсрочка на них не распространяется.

Льготы арендодателям в связи с коронавирусом

Так как постановление рекомендует местным органам власти установить льготы по налогам из-за коронавируса арендодателям, заключившим допсоглашения об отсрочке, велика вероятность, что в ближайшее время власти субъектов примут соответствующие нормативные акты. Снижение каких налогов предусматривается:

В постановлении сказано и о возможности снижения арендной платы за землю на период предоставления отсрочки.

Налоговые проверки

Налоговые льготы бизнесу из-за коронавируса коснулись правил проведения проверок. Что предусматривается Постановлением № 409 от 02.04.2020:

Также налоговики до 31 мая включительно не будут блокировать расчетные счета.

Штрафы и пени

Правительство предоставило льготы из-за коронавируса по штрафам и пеням.

Новые правила п. 7 Постановления № 409 предусматривают:

Кроме указанных льгот, из-за коронавируса были перенесены и сроки подачи большинства деклараций и отчетов.

В регионах могут быть приняты свои, дополнительные меры поддержки. Кому из налогоплательщиков и на какой срок они предоставлены – следует уточнять, обратившись к нормативным актам субъекта РФ.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Свобода от аванса

Категории плательщиков, которые могут воспользоваться такой мерой поддержки, определены в законе, подписанном накануне президентом Владимиром Путиным. Документ вносит ряд изменений в Налоговый кодекс. Он направлен на снижение налоговых издержек предпринимателей и социальную поддержку граждан в условиях борьбы с распространением коронавирусной инфекции.

По нему субъекты малого и среднего бизнеса, работающие в наиболее пострадавших от вируса отраслях экономики, социально ориентированные некоммерческие организации, а также централизованные религиозные организации освобождаются от уплаты налогов и страховых взносов за II квартал 2020 года. Тот же закон устанавливает для индивидуальных предпринимателей, работающих в пострадавших отраслях, страховые взносы на пенсионное страхование за 2020 год в 20 318 рублей. Снизятся налоговые издержки для организаций и индивидуальных предпринимателей, которые безвозмездно помогают организациям, ИП и социально ориентированным НКО в борьбе с коронавирусом. Их затраты на приобретение имущества для предотвращения распространения, а также диагностики и лечения инфекции будут отнесены к расходам, связанным с производством.

На странице сервиса нужно ввести ИНН организации или индивидуального предпринимателя и выбрать применяемую налогоплательщиком систему налогообложения, отмечают в ФНС. После этого сервис выведет информацию о возможности применения пониженных тарифов страховых взносов по ставке 0%, а также о платежах за отчетные периоды II квартала 2020 года, от которых освобождается налогоплательщик.

Антивирусные налоговые льготы: кому и как поможет государство

Льготы по налогу на прибыль

Федеральный закон от 22.04.2020 № 121-ФЗ дополнил перечень расходов организаций, учитываемых ими при исчислении налога на прибыль. В расходах, начиная с 1 января 2020 года, разрешается учесть затраты (пп. 7 и 48.12 п. 1 ст. 264 НК РФ):

Причем приобретаемые организациями медицинские изделия для диагностики или лечения новой коронавирусной инфекции исключаются из состава амортизируемого имущества. Указанная льгота распространяется на все без исключения организации, независимо от того, внесены ли они в реестр МСП.

Кроме того, закон исключает из перечня доходов организаций субсидии, полученные из федерального бюджета в связи с неблагоприятной ситуацией, связанной с распространением новой коронавирусной инфекции. Например, субсидии, которые будут выделяться из бюджета в целях выплаты сотрудникам заработной платы, а также для других неотложных нужд.

Данная льгота распространяется только на малые и средние предприятия, включенные по состоянию на 1 марта 2020 года в единый реестр СМП и ведущие деятельность в наиболее пострадавших от коронавируса отраслях российской экономики (утвержден постановлением Правительства РФ от 03.04.2020 № 434).

При этом затраты, осуществленные малыми и средними предприятиями за счет полученных из федерального бюджета субсидий, уже нельзя будет учесть в составе расходов, уменьшающих налогооблагаемую прибыль. В то же самое время за организациями закрепляется право на вычет НДС по приобретаемым за счет таких субсидий товарам и услугам (п. 1 ст. 2 Федерального закона от 22.04.2020 № 121-ФЗ).

Указанные выше льготы распространяются на налоговые правоотношения, возникшие с 1 января 2020 года.

Изменение порядка уплаты авансов по налогу на прибыль

В целях снижения финансовой нагрузки на организации, которые сейчас уплачивают ежемесячные авансовые платежи по налогу на прибыль, закон предоставил им возможность изменить порядок исчисления авансовых платежей. А именно – перейти в течение 2020 года на уплату ежемесячных авансов, исходя из фактически получаемой прибыли (п. 2.1 ст. 286 НК РФ).

Напомним, по общему правилу организации вправе перейти на уплату ежемесячных авансов по фактической прибыли не ранее, чем со следующего года, уведомив об этом ИФНС не позднее 31 декабря текущего года. Но, в связи с распространением коронавирусной инфекции и сложной экономической ситуацией, власти разрешили предприятиям перейти на ежемесячную уплату авансов в течение текущего года, начиная с апреля.

Для этого организация должна направить в ИФНС уведомление об изменении порядка уплаты авансовых платежей. Уведомление подается по форме, рекомендованной в письме ФНС от 22.04.2020 № СД-4-3/6802@. Кроме того, переход на уплату ежемесячных авансовых платежей из фактической прибыли необходимо отразить в учетной политике организации.

На уплату ежемесячных авансов из фактической прибыли разрешается перейти начиная с отчетного периода четыре месяца, пять месяцев и так далее до окончания календарного года.

Уведомление об изменении порядка уплаты следует направить в ИФНС по месту нахождения организации не позднее 20-го числа месяца, на который приходится окончание отчетного периода, начиная с которого организация переходит на новый порядок уплаты авансов.

При этом из указанного правила есть исключение. Так, если организация планирует воспользоваться правом на уплату авансов по факту, начиная с апреля она должна будет направить уведомление об этом не позднее 8 мая 2020 года.

В последующих месяцах уведомление подается не позднее 20 числа того же месяца, в котором организация переходит на ежемесячную уплату авансов. Если организация перешла на ежемесячную уплату авансовых платежей по фактической прибыли, обратно вернуться на уплату квартальных платежей она сможет только с 2021 года (абз. 8 п. 2 ст. 286 НК РФ).

Наряду с этим закон смягчает условия перехода организаций на уплату авансовых платежей по налогу на прибыль не ежемесячно, а только по итогам квартала. По общему правилу уплачивать авансы по итогам квартала могут только организации, чьи доходы от реализации за 4 предыдущих квартала не превышают в среднем 15 млн рублей за каждый квартал (60 млн рублей за год).

На весь 2020 год указанное предельное значение доходов в целях перехода на поквартальную уплату авансов увеличивается до 25 млн рублей за квартал. То есть до 100 млн рублей за предыдущий год (п. 2 ст. 2 Федерального закона от 22.04.2020 № 121-ФЗ).

Льготы для спецрежимников

Расширен перечень расходов, учитываемых при исчислении налогооблагаемой базы по УСН и ЕСХН (пп. 7 и 8 ст. 1 Федерального закона от 22.04.2020 № 121-ФЗ). Теперь организации и ИП, применяющие эти спецрежимы, смогут учесть в составе своих расходов следующие затраты:

Данные правила также распространяются на налоговые правоотношения, возникшие с 1 января 2020 года.

Льготы по НДФЛ

Помимо всего прочего, закон дополнил перечень доходов физлиц и ИП, которые не подлежат обложению НДФЛ.

В соответствии с законом, от обложения НДФЛ освобождаются бюджетные субсидии, предоставляемые индивидуальным предпринимателям, включенным в реестр малого и среднего бизнеса и работающим в отраслях, наиболее пострадавших из-за коронавируса.

Кроме того, от уплаты НДФЛ освобождаются дополнительные доходы медицинских работников, оказывающих медицинскую помощь гражданам, у которых выявлена новая коронавирусная инфекция.

Речь идет о следующих выплатах стимулирующего характера, назначаемых медработникам за особые условия труда и дополнительную нагрузку (постановление Правительства РФ от 12.04.2020 № 484):

Отсрочка и рассрочка по налогам из-за коронавируса: что это и как получить

Льготы по налогам из-за коронавируса и карантина в 2020 году — это часть мер, принимаемых Правительством РФ с целью снижения негативных последствий для экономики после ввода ограничений в связи с пандемией. Кто и на что может рассчитывать? Как посчитать и подтвердить снижение дохода? Есть ли разница между отсрочкой и рассрочкой налогов в связи с коронавирусом? Когда и куда обращаться за получением этих льгот? Узнаете из статьи.

Разбираемся с понятиями

Одна из наиболее существенных преференций, которые уже предоставлены российскому бизнесу — перенос сроков оплаты большинства налогов (утв. постановлением Правительства РФ от 02.04.2020 № 409).

Затем к теме присоединилась ФНС. В ответах на вопросы налогоплательщиков на сайте этого ведомства разъяснены аспекты применения новых льгот.

Чтобы понять, что именно имеют в виду законодатели и чиновники ФНС, сразу расшифруем некоторые моменты.

Важно! Индивидуальные отсрочки и рассрочки из-за коронавируса предоставляют по иным правилам, нежели стандартные послабления, предусмотренные ст. 61, 62, 64 НК РФ.

Так, новые отсрочки и рассрочки могут превышать размер чистых активов организации (в т. ч. при сезонном характере работ). На преференции могут претендовать даже те налогоплательщики, в отношении которых открыты производства по делам о налоговых нарушениях.

Обратите внимание, что можно получить отсрочку по недоимкам, которые уже были доначислены ФНС. Но получить отсрочку по пеням и штрафам с доначислений — нельзя!

Кто может просить отсрочку (рассрочку) по налоговым платежам

Обратиться за индивидуальными льготами по уплате налогов могут:

1. Компании и ИП, для которых одновременно выполняются два условия: а) они включены в Реестр субъектов малого и среднего предпринимательства (МСП) по состоянию на 01.03.2020; б) относятся к отраслям, наиболее пострадавшим из-за коронавируса (основной Перечень пострадавших отраслей/сфер утвержден постановлением Правительства РФ от 03.04.2020 № 434).

2. Стратегические, системообразующие и градообразующие предприятия, не вошедшие в Перечень пострадавших от коронавируса отраслей, но все же понесшие убытки (по таким организациям нужно отслеживать отдельные решения Правительства РФ).

Как доказать, что компания или ИП относятся к пострадавшим от ограничений из-за коронавируса? Пока есть только один вариант — код ОКВЭД основной деятельности, указанный в учредительных документах (напомнит его выписка ЕГРЮЛ или ЕГРИП).

В Перечне пострадавших отраслей каждый вид деятельности указан вместе с относящимся к нему ОКВЭД. Если ваш ОКВЭД, указанный основным в единых реестрах, совпал с ОКВЭД из Перечня — можно обращаться за льготами. Если нет — то нет. Несмотря на то, что по факту вы вели деятельность, отвечающую Перечню поддержки малого и среднего предпринимательства из-за кронавируса.

На заметку. На сайте ФНС запущен сервис, помогающий определить, имеет ли конкретный налогоплательщик право на налоговые преференции из-за коронавируса.

Условие по доходам для налоговой отсрочки

Помимо попадания в Перечень тех, кто имеет право на индивидуальные преференции, должно быть выполнено еще одно важное условие: у претендующего на льготу должен снизиться доход.

Снижение должно составить не менее 10% от таких возможных показателей:

Данные для подтверждения уменьшения показателей доходов следует брать из налогового учета.

Также предусмотрен альтернативный подход, позволяющий не подтверждать снижение отдельных показателей. Так, если в декларации по налогу на прибыль за квартал 2020 года (предшествующий кварталу, в котором обращаются за льготой) показан убыток, а в декларации за 2019 год убытка нет, то тоже можно обращаться за льготой.

Учитывая сдвиг сроков сдачи отчетности и сроков уплаты налогов за 2019 год, можно сделать вывод: обратиться за отсрочками и рассрочками по уплате налогов за 2020 год получится не сразу, а только после того, как будет сдана налоговая отчетность, позволяющая подтвердить право на льготы.

Возникает также вопрос по ИП на общей системе и по спецрежимникам. Из той нормативной базы, что есть сейчас, получается, что они могут вообще не воспользоваться правом на индивидуальную льготу, поскольку для ее получения им сначала надо сдать декларацию за 2020 год. А к тому сроку действие временных преференций закончится. ФНС подтверждает такое умозаключение: по мнению налоговиков, у ИП на ОСН и спецрежимников есть возможность пользоваться только общими налоговыми каникулами в связи с коронавирусом.

Как получить отсрочку по налогам в связи с коронавирусом

Для получения отсрочки (рассрочки) нужно не позднее 01.12.2020 подать заявление в свою ИФНС (по местонахождению или по месту жительства). К заявлению надо приложить обязательство о соблюдении условий, на которых будет принято решение об отсрочке (рассрочке).

Если налогоплательщик просит рассрочку, то понадобится еще график погашения налоговой задолженности.

Дополнительные документы (например, первичку вроде банковских выписок) предоставлять не нужно.

Заявление с приложениями можно направить в ИФНС в бумажном виде курьером или по почте. Есть и вариант с сервисом «Обратиться в ФНС России». В этом случае нужно приложить сканы заявления, обязательства и графика погашения задолженности (при необходимости).

Документы по обеспечению (об этом далее) можно сдать только на бумажном носителе. На рассмотрение заявки налоговикам отвели 30 рабочих дней с момента ее получения.

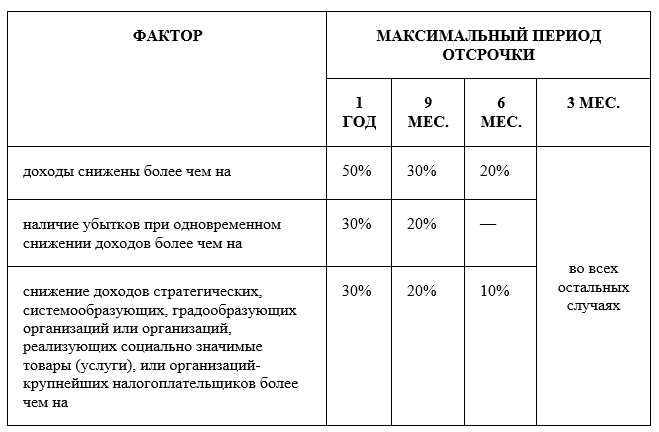

Сроки налоговых отсрочек и рассрочек в связи с коронавирусом

Сроки предоставления отсрочки ограничены периодом от 3 месяцев до 1 года. Итоговая длительность зависит от нескольких факторов.

Для определения периода рассрочки налоговых платежей тоже будет использована система критериев.

Категория/критерий

Максимальный период рассрочки

Стратегические, системообразующие, градообразующие организации и крупнейшие налогоплательщики — при снижении доходов более чем на 50%

5 лет

Стратегические, системообразующие, градообразующие организации и крупнейшие налогоплательщики — при снижении доходов более чем на 30%

3 года

Все прочие компании при выполнении одного из критериев:

Если первую отсрочку дали на период меньше максимального — ее можно продлить.

Можно просить и отсрочку, и рассрочку. Порядок следующий: до окончания периода первой отсрочки нужно подать еще одно заявление — на рассрочку.

Важно! Если индивидуальная отсрочка (рассрочка) заявлена на период более 6 месяцев, необходимо предоставить обеспечение. Это может быть, например, залог недвижимости (кадастровая стоимость которой превышает сумму платежей, по которым одобрена указанная налоговая льгота). Также допустимо поручительство или банковская гарантия.

Подводим итоги

Для поддержки бизнеса в период мер по борьбе с коронавирусом введены дополнительные возможности по отсрочке и рассрочке налоговых платежей.

Эти преференции по уплате налогов могут быть как общими (установленными для всех категорий налогоплательщиков), так и индивидуальными (за которыми следует обратиться в ФНС и подтвердить ряд условий для получения).