как узнать инн иностранной организации

Как получить или восстановить ИНН

Этот материал обновлен 04.02.2021

Физическим лицам индивидуальный номер присваивается, как только человек становится налогоплательщиком — например, когда устраивается работать. Статус налогоплательщика можно обрести даже в детском возрасте, например, если ребенок стал собственником недвижимости. Юридическим лицам номер присваивается при регистрации.

Что вы узнаете

Как узнать свой ИНН

В налоговой инспекции

На сайте налоговой

На сайте госуслуг

Через госуслуги можно узнать только свой идентификационный номер.

Как узнать ИНН индивидуального предпринимателя и юридического лица

Для сведений о юридическом лице выберите опцию «Юридическое лицо» и введите ОГРН этого юрлица или укажите наименование и регион, в котором находится организация.

Если нужно узнать свой ИНН предпринимателя или юридического лица, и при этом есть личный кабинет на сайте ФНС, то сведения об ИНН всегда есть в ЛК. Их можно посмотреть как на сайте, так и в мобильном приложении для личного кабинета.

Как и где получить ИНН

Есть несколько способов подать заявление о постановке на учет и получить свидетельство.

В налоговой инспекции

Можно выбрать любую удобную вам инспекцию и записаться на прием на сайте налоговой. Получить документ можно через 5 рабочих дней в инспекции при предъявлении паспорта.

В МФЦ

Отправить в налоговую инспекцию почтой

К заявлению по форме № 2-2-Учет приложите нотариально заверенную копию паспорта и отправьте их заказным письмом. В этом случае свидетельство придет также письмом на адрес, указанный в заявлении. Специалист налоговой службы подготовит и отправит документ в течение пяти рабочих дней. Еще несколько дней займет почтовая пересылка.

Через интернет на сайте ФНС

На сайте Федеральной налоговой службы есть сервис «Постановка физического лица на учет в налоговом органе на территории Российской Федерации». Авторизуйтесь на сайте nalog.ru и заполните все страницы формы постановки физлица на налоговый учет.

Сервис предложит выбрать любую инспекцию для получения свидетельства и сообщит дату, когда оно будет готово.

Получение ИНН на ребенка

Если ребенок достиг 14-летнего возраста, он может получить свидетельство самостоятельно любым из указанных выше способов.

Получением свидетельства для ребенка младше 14 лет должен заниматься его законный представитель — мать или отец, усыновитель, опекун.

Вот какой набор документов понадобится:

Документы можно подать любым из способов, указанных в предыдущем разделе.

Как восстановить или заменить свидетельство ИНН

При смене фамилии, имени, отчества, пола, даты рождения, места рождения нужно заменить свидетельство — идентификационный номер при этом остается прежним. Сроков для такой замены нет, органы записи актов гражданского состояния сами направляют измененные сведения в налоговую. Обязанности получить новый документ также не установлено — заменить его можно для удобства.

Если документ испорчен или утрачен, нужно восстановить его, получив повторное свидетельство. Оно стоит 300 рублей. Госпошлину за повторную выдачу свидетельства можно оплатить на сайте налоговой. Квитанцию об оплате нужно приложить к стандартному набору документов для получения: паспорту и заявлению по форме № 2-2-Учет.

Если вы сменили место жительства, получать новое свидетельство ИНН не нужно.

Чтобы восстановить свидетельство о постановке на налоговый учет, можно подать заявление через сервис «Постановка физического лица на учет в налоговом органе», обратиться лично в налоговую инспекцию, воспользоваться услугами МФЦ или направить документы почтой заказным письмом.

Как получить электронное свидетельство ИНН

В октября 2020 года ФНС расширила функциональные возможности личного кабинета налогоплательщика — физического лица.

Пользователи могут бесплатно в любой момент запросить и скачать электронное свидетельство ИНН, подписанное усиленной квалифицированной подписью. Такой документ равнозначен бумажной версии. И это самый простой на сегодняшний день способ получения или восстановления свидетельства ИНН.

Как воспользоваться возможностью:

Свидетельство ИНН будет в формате pdf и подписано усиленной квалифицированной подписью налоговой инспекции.

Как сделать отметку об ИНН в паспорте

Как узнать инн иностранной организации

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 24 января 2019 г. № ГД-4-14/1130@ Об учете иностранных организаций

Федеральная налоговая служба, рассмотрев обращение, сообщает следующее.

В соответствии с пунктом 1.3 Положения в случаях, предусмотренных разделами 3 (Учет иностранных организаций в связи с открытием ими счетов в банках на территории Российской Федерации) и 4 (Учет иностранных организаций на основе уведомлений) Положения, иностранные организации учитывались налоговым органом без присвоения ИНН. При этом, при постановке на учет иностранных организаций в связи с открытием ими счетов в банках в Российской Федерации (раздел 3 Положения) таким организациям выдавалось Свидетельство об учете в налоговом органе по форме 2402ИМ с указанием КИО и КПП. При учете иностранных организаций на основе уведомлений (раздел 4 Положения) организациям документы о постановке на учет не выдавались.

Таким образом, Свидетельства по форме 2402ИМ, содержащие только КИО, могут быть только у иностранных организаций, поставленных на учет в налоговых органах в связи с открытием им счетов в банках в Российской Федерации.

Учитывая, что приказ Минфина России от 30.09.2010 N 117н и Особенности не содержат положения о признании недействительными Свидетельств по форме 2402ИМ, выданных иностранным организациям до вступления в действие Особенностей (25.12.2010), названные Свидетельства являются действующими, указанные в них КИО изменению не подлежат.

Для сведения сообщается, что если в связи с проведением операций по счетам в банках на территории Российской Федерации у иностранных организаций, состоящих на учете в налоговых органах в связи с открытием им счетов в банках, возникает обязанность самостоятельно уплачивать налоги, то такие иностранные организации подлежат также постановке на учет в налоговых органах в соответствии с иными пунктами Особенностей (пункт 19 Особенностей). В указанном случае постановка на учет таких организаций по иным основаниям подтверждается Свидетельством о постановке на учет по форме N 11СВ-Учет с указанием ИНН и КПП.

Изложенная позиция доводилась письмом ФНС России от 07.07.2011 N ПА-4-6/11027 на аналогичный запрос.

| Действительный государственный советник Российской Федерации 2 класса | Д.Ю. Григоренко |

Обзор документа

С 25 декабря 2010 г. действуют Особенности налогового учета иностранных организаций, которые не являются инвесторами по соглашению о разделе продукции или операторами соглашения. В связи с открытием счетов в банках на территории России компании присваивается ИНН и выдается Свидетельство о постановке на учет по форме N 11СВ-Учет. Ранее оформлялось свидетельство по форме 2402ИМ с указанием КИО и КПП.

ФНС отметила, что выданные до указанной даты свидетельства по форме 2402ИМ действуют, а указанные в них КИО не меняются.

Постановка на учет только в связи с открытием счета в банке не приводит к ведению деятельности в России. Если у компании возникает обязанность самостоятельно уплачивать налоги, то она также ставится на учет по иным основаниям. Это подтверждается свидетельством по форме N 11СВ-Учет с указанием ИНН и КПП.

Внешнеторговый контракт: как проверить иностранного контрагента

Внешнеторговый контракт — это не только выход на новые рынки и выгодные сделки, но и дополнительное внимание со стороны ФНС.

Неблагонадёжный иностранный партнёр вызовет интерес не только у налоговой службы, но и у таможни, а также органов экспортного и валютного контроля. Могут быть сорваны сроки поставки товаров, разорваны контракты с отечественными партнёрами и, как итог, организации придётся заплатить пени и штрафы. И это лишь один из сценариев развития событий.

Проверьте иностранного партнёра по шести пунктам

Всю переписку с иностранным партнёром и найденную информацию обязательно сохраняйте. Так вы подтвердите свою осмотрительность и исключите подозрения со стороны контрольно-надзорных органов.

Как проверить иностранную компанию: 5 способов

Для проверки иностранного контрагента есть несколько способов.

1. Запрос документации. Запросите у иностранного партнёра документы, подтверждающие его существование, права и полномочия. Желательно, чтобы документы были заверены и имелся их нотариальный код.

2. Посредством ФНС В зарубежных странах есть реестры, схожие с российским ЕГРН. Вы можете запросить официальное подтверждение о существовании компании. Сделать это можно самостоятельно, воспользовавшись сервисом «Налоговые администрации стран мира» на официальном сайте ФНС.

Также можно отправить запрос в Государственный реестр аккредитованных филиалов и представительств иностранных юрлиц. Организацию можно найти по наименованию, адресу, ИНН и КПП, видам экономической деятельности, номеру записи об аккредитации или дате аккредитации. Включение компании в реестр будет свидетельством того, что она ведёт свою деятельность на законных основаниях.

3. Через ТПП. В специальном разделе сайте Торгово-промышленной палаты можно запросить бизнес-справку, выбрав исполнителем одно из территориальных подразделений ТПП. Заявку должны обработать в течение 20 рабочих дней.

4. Порталы российских госорганов. Если иностранная компания уже работала в России, то проверить её на благонадёжность можно посредством порталов российских госорганов. На сайте Арбитражного суда по названию организации, ИНН или ОГРН можно поискать судебные разбирательства с участием контрагента.

5. Через спецплатформы и каталоги.

Воспользуйтесь специальными платформами.

Помните, что официальными будут считаться документы, полученные от госорганов страны, заверенные печатями и подписями должностных лиц.

Проверка иностранного контрагента существенно облегчит вам жизнь и позволит успешно заключить внешнеторговый контракт.

Рекомендуем

Семинар посвящен детальному анализу основных условий внешнеэкономического контракта с учетом практики заключения, исполнения и разрешения споров. Большое внимание уделяется новым возможностям внешнеэкономической деятельности в 2020 году. Будут рассмотрены виды документации, сопровождающей внешнеторговые операции с учётом изменений в таможенном регулировании, типичные ошибки, допускаемым при заключении контрактов, при предъявлении исков и их рассмотрении в МКАС при ТПП РФ, в арбитражных судах в России и за рубежом. Все вопросы освещаются с учетом самых последних изменений, внесенных в законодательные и нормативно-правовые акты.

Как узнать ИНН организации

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

ИНН является одним из востребованных сведений наряду с наименованием организации и адресом. Знание налогового номера контрагента необходимо для большинства операций, например, перечисления денежных средств или заполнения декларации. С него начинают проверку надежности и платежеспособности контрагента, чтобы не столкнуться с фирмой-однодневкой. Рассмотрим, какими способами можно узнать индивидуальный номер налогоплательщика.

Что такое ИНН

Индивидуальный номер налогоплательщика представляет собой уникальный шифр, присваиваемый физическим и юридическим лицам, которые зарегистрированы как налогоплательщики.

ИНН организации состоит из 10 цифр, которые также содержат информацию о регионе и налоговой, далее идет информация о номере записи в ЕГРН. Его выдают при регистрации организации. Также вместе с ним присваивают КПП. Индивидуальный номер иностранного налогоплательщика с 01.01.2005 начинается с цифр «9909», далее идет код иностранной организации.

Можно ли изменить ИНН

Индивидуальный номер физическим и юридическим лицам присваивают только один раз. При потере свидетельства выдают его дубликат, для этого нужно обратиться с заявлением в налоговую службу. ИНН не присваивают другому субъекту после прекращения деятельности организации либо смерти физического лица. Он не меняется в зависимости от изменений данных субъекта: ФИО, адреса, пола или гражданства для физлица. Это же касается и юридического лица. В таком случае выдают уточненное свидетельство с внесенными поправками. Сам же номер при этом остается прежним.

Однако существует два случая, когда нужно изменить номер:

Как можно узнать налоговый номер

Узнать ИНН организации проще, чем физического лица, так как вся информация находится в свободном доступе. Самый очевидный способ узнать индивидуальный номер налогоплательщика — у самой организации, например, по телефону или по электронной почте. Можно зайти на сайт организации и поискать нужные сведения там. Также можно сделать в организацию запрос на копии учредительных документов. Это требование часто предъявляют при работе с контрагентом «в рассрочку», т. е. при отгрузке товара под реализацию без предоплаты.

Поиск на сайте налоговой службы

Существует множество сервисов, которые позволяют узнать ИНН онлайн. Самым надежным является официальный сайт ФНС (https://www.nalog.ru).

Для этого нужно на главной странице в разделе «Электронные сервисы» выбрать раздел «Риски бизнеса: проверь себя и контрагента». Далее введите ОГРН либо укажите наименование организации. Так как у нескольких организаций могут быть одинаковые наименования, то для сужения результатов поиска можно указать регион места нахождения. В результате поиска вы можете получить подробную информацию об организации, а том числе и об ее индивидуальном номере налогоплательщика. Данная услуга предоставляется бесплатно.

При необходимости можно получить официальную выписку из ИФНС. Для этого нужно подать заявление и заплатить пошлину. Выписку обычно получают в течение 5 рабочих дней, но можно сократить этот срок до 1 дня, если заплатить пошлину в повышенном размере.

Как найти ИНН ИП

При регистрации предпринимательской деятельности ИП не получает новый идентификационный номер налогоплательщика, а использует уже имеющийся, полученный для физлица. Несмотря на открытый доступ к информации, ее будет невозможно получить, не зная некоторых сведений о физическом лице.

В общем виде налоговый номер индивидуального предпринимателя можно узнать теми же способами, что и номер организации. На сайте налоговой службы имеется два электронных сервиса, позволяющих узнать ИНН ИП: «Узнай ИНН» и «Риски бизнеса: проверь себя и контрагента». Первый сервис требует ввода следующих данных:

Для поиска с помощью второго сервиса достаточно ввести ОГРНИП или ФИО ИП и указать регион, котором он зарегистрирован.

Есть и другие коммерческие сервисы, на которых можно узнать ИНН организации по названию, а также ИНН ИП по фамилии, например Контур.Фокус — сервис проверки контрагентов (https://kontur.ru/focus).

Автор статьи: Любовь Евграфова

Облачный сервис Контур.Бухгалтерия позволяет проверять контрагентов и потенциальных партнеров на благонадежность. У нас есть простой бухучет для малых организаций и ИП, зарплата и автоматический расчет НДФЛ и взносов, автоматическое формирование и отправка отчетности. Избавьтесь от авралов и рутины, получайте консультации наших экспертов, работайте в сервисе бесплатно первые 14 дней.

Иностранные компании 2020: справочник по регистрации, налогам и отчетности

На практике нередкое явление, когда бизнес предполагает:

В этом случае скорее всего не обойтись без включения в модель бизнеса иностранных компаний.

Специалисты TacCoach рассматривают, что надо учесть после принятия решения о регистрации иностранной компании в современной «прозрачной» реальности.

Кто может быть учредителем иностранной компании

1. российский учредитель напрямую;

2. иная иностранная компания, в которой учредителем или бенефициаром является российский собственник. Данный вариант популярен при наличии иностранных партнеров или вложении инвестиций одной иностранной компании в другие зарубежные организации.

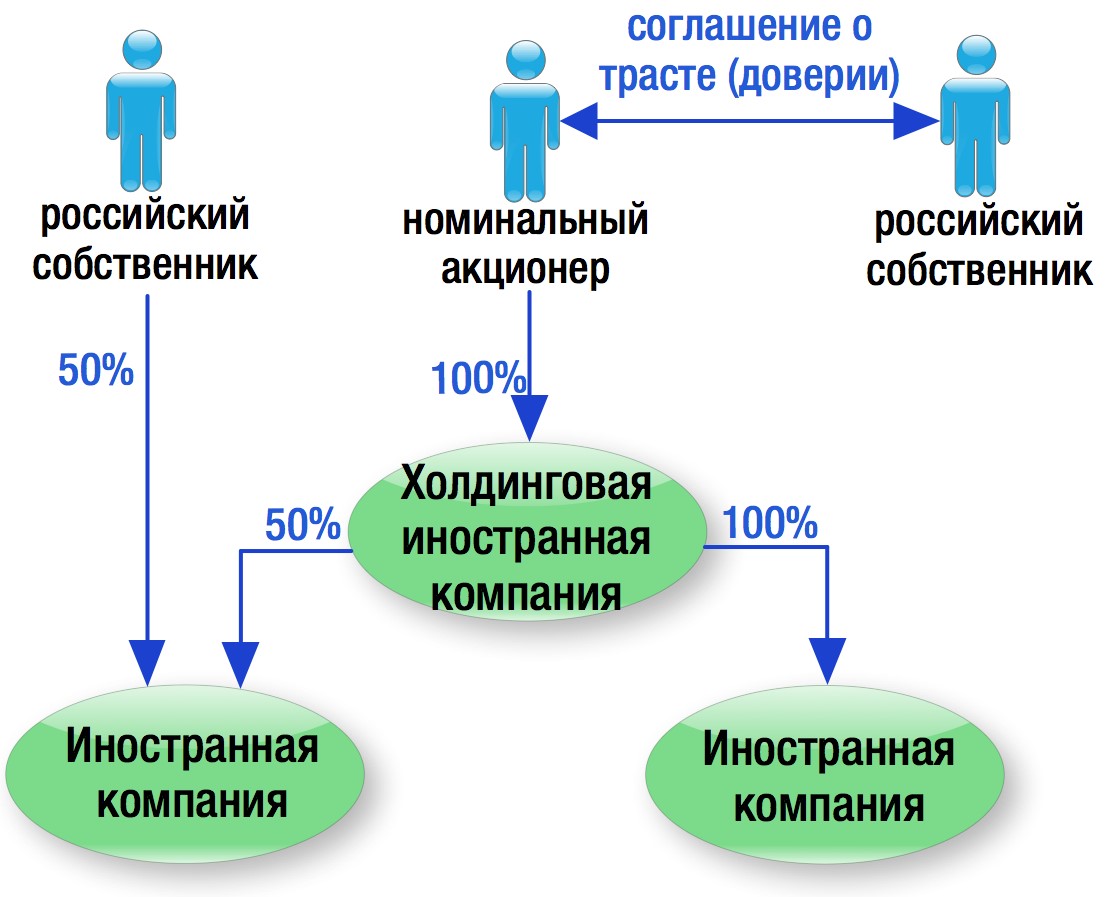

Иностранное право зачастую разделяет понятия «акционера» и «бенефициара»:

Акционер — открыто отражается в торговом реестре компаний. При этом акционером может быть не фактический собственник акций, а «квалифицированный» номинальный акционер, который официально занимается специализированной консалтинговой деятельностью по владению акциями иностранных компаний в интересах третьих лиц. То есть, по факту такие номинальные акционеры не принимают реального участия в управлении, а следуют указаниям третьих лиц.

Бенефициар — это фактический владелец акций, который дает указания номинальному акционеру по порядку управления и распоряжения долями в иностранных компаниях.

Между акционером и бенефициаром, как правило, заключается декларация о трасте (доверии). Декларация является подтверждением того, кто является реальным владельцем акций, и определяет ответственность номинальных акционеров в случае превышения полномочий: номинальный акционер подтверждает, что является лишь держателем акций в пользу бенефициара, и что он не имеет права совершать с ними никаких действий, связанных как с переуступкой прав (покупка, продажа, залог и т.д.), так и с участием в деятельности компании (голосование на собраниях акционеров) без письменного указания бенефициара.

При этом, если в бизнесе несколько собственников, то тогда у каждого из партнеров-собственников должен быть «свой» номинальный акционер, представляющий его интересы, если партнеры решили пойти по пути выстраивания такой модели владения.

Однако в современных реалиях бенефициары иностранных компаний не являются скрытыми:

(А) Раскрытие информации о бенефициарах офшорных компаний в публичных реестрах

Все началось с того, что в мае 2018 г. Великобритания потребовала ввести публичные (общедоступные) реестры бенефициарных владельцев компаний, зарегистрированных в ее офшорных территориях, в целях борьбы с отмыванием денежных средств. Это требование коснулось таких популярных офшоров, как Британские Виргинские острова, Каймановы острова, Бермуды, Гибралтар и другие менее известные территории.

Указанные территории обязали утвердить формы регистров и установить публичный доступ к ним к концу 2020 г.

Все страны ЕС уже ввели реестры бенефициаров, а в марте 2021 года эти реестры будут объединены в единую информационную систему.

В некоторых странах реестры бенефициаров носят публичный характер, однако в большинстве — они конфиденциальны. Это значит, что доступ к ним могут получить только государственные органы, однако и этого более чем достаточно.

Пример: Налогоплательщику не удалось доказать самостоятельность головной кипрской компании и право на применение пониженной 5-%-ой ставки налога при выплате дивидендов. Налоговый орган ссылался на номинальность кипрских директоров на основе информации из открытого интернет-сайта Opencorparates.com:

Налоговый орган сделал вывод, что кипрские директора — это сотрудники компании, которая предоставляет персонал для подтверждения резидентства кипрских компаний (Постановление АС УрО от 16.07.2018 по делу № А50-29761/2017).

(Б) Раскрытие информации об офшорных компаниях в рамках автоматического обмена информации

С сентября 2018 г. для всех стран, подписавших единый стандарт ОЭСР, начал действовать автоматический обмен информации.

К известным офшорным юрисдикциям, которые его подписали, относятся Бермудские, Каймановы острова, остров Мэн, Джерси, Мальта, Маврикий, Панама, Гонконг.

Несмотря на то, что активно он еще не заработал, кратко обозначим несколько ключевых аспектов.

Так, в руки российских налоговых органов может попасть информация о расчетных счетах (остатках денежных средств на них и бенефициарах счетов) любых «пассивных» иностранных компаний, бенефициарами / акционерами которых являются российские налоговые резиденты, если сумма денежных средств на них не меньше 250 000 долларов США.

Напомним, что понятие «пассивной» компании в рамках автоматического обмена информации более узкое, отличающееся от понятия «пассивной» компании для целей налогообложения КИК.

Во-первых, возможный порог пассивного дохода в общем объеме дохода выше — не 20 % как при налогообложении КИК, а не более 50 %.

Во-вторых, к пассивным не относятся те «иностранные» компании, которые владеют «активными» торговыми организациями.

Но мы бы так спокойно на это не рассчитывали, так как конечное решение о пассивности/активности иностранных компаний все равно за иностранным банком, где открыт их расчетный счет.

(В) Регистраторы иностранных компаний отвечают на запросы российских налоговых органов

Учитывая, что регистраторы иностранных компаний несут ответственность в рамках своей деятельности и дорожат своей репутацией, они добровольно отвечают на официальные запросы российских налоговых органов с раскрытием известной им информации, в том числе:

При этом налоговые органы, как правило, запрашивают сведения не только на текущую дату, но и за прошлые периоды с глубиной в три года. Поэтому в срочном порядке вносить какие-либо изменения в структуру владения, расторгать договоры о трасте (доверии), вносить в них изменения, не имеет смысла. В любом случае достоверная информация будет раскрыта регистратором тоже и за прошлый период тоже.

Таким образом, есть много механизмов, которые дают возможность российским государственным органам узнать бенефициаров иностранных холдингов. Эти данные могут быть получены ими в рамках автоматического обмена информацией или путем направления официальных запросов регистраторам, иностранным налоговым органам.

При этом в большинстве случаев (при «активной» торговой и «прозрачной» деятельности иностранных компаний) усложнять структуру владения путем использования «номинальных» акционеров не имеет смысла. Открытое участие российских собственников в иностранных компаниях зачастую наоборот приветствуется иностранными банками и снижает налоговые риски в России, так как налоговые органы сразу видят подконтрольность иностранных компаний российским собственникам и не строят лишних версий относительно схем, направленных на уход от уплаты налогов. Кроме того, положительным моментом открытого участия является возможность официального распределения дивидендов российским собственникам.

Какие требования теперь предъявляются к иностранной компании

В первую очередь иностранная компания должна фактически заниматься той деятельностью, ради которой создана. У нее должны быть свои сотрудники и реальный офис для ведения предпринимательской деятельности.

В настоящее время действует «фактический запрет» на использование «полочных» компаний.

Так, российской компании могут доначислить налог на прибыль со всех сумм выплат иностранной компании (и что важно, теперь — независимо от правового / договорного основания, по правилам фактического получателя дохода, если у нее отсутствует документальное подтверждение:

Таким образом, иностранные компании должны предоставить российскому контрагенту официальное письмо о наличии у них офиса в стране резидентства и сотрудников, необходимых для ведения предпринимательской деятельности и выполнения договорных обязательств.

Требования иностранных банков в ряде стран в отношении подтверждения фактического присутствия иностранной компании в стране резидентства также ужесточились. Иногда отсутствие такого подтверждения является основанием для отказа в открытии расчетного счета иностранной компании.

Структура органов управления иностранными компаниями

В большинстве стран местные законы позволяют иностранным (в том числе российским) гражданам учреждать и становится директорами компаний, созданных на их территории.

При выстраивании модели управления иностранной компании необходимо учитывать следующее:

(а) в ряде стран существуют специальные законодательные требования или рекомендации местных адвокатов к структуре органов управления иностранными компаниями, которые необходимо уточнять на момент создания компании.

Например, в Нидерландах местные адвокаты рекомендуют, чтобы один из директоров был обязательно резидентом Нидерландов. В Швейцарии, Люксембурге также требуется, чтобы один из директоров также был налоговым резидентом данных государств. В Сингапуре, Гонконге, Германии, ОАЭ, на Кипре российские собственники могут быть единоличными директорами компаний.

(б) в большинстве распространенных иностранных юрисдикций есть возможность воспользоваться услугами официального номинального сервиса (предоставления не только номинальных акционеров, но и директоров). В частности, услуги номинального сервиса директоров предоставляются на Кипре, в Люксембурге, Дании, Мальте, Швейцарии, Нидерландах, Сингапуре, ОАЭ.

При использовании номинальных директоров часто не обойтись без выдачи доверенностей российским лицам, в особенности, если иностранная компания является участником российской организации. В таком случае доверенность от номинального директора нужна на принятие решений от имени иностранной компаний на общем собрании участников российской компании, совершение сделок с долей иностранной компании в российском обществе.

Оформляя доверенность, важно учитывать, что теперь в большинстве иностранных государств (хоть и официально не запрещается), но строго не рекомендуется выдавать российским лицам генеральные доверенности от иностранных директоров. Это обусловлено тем, что в таком случае возникает риск:

Поэтому от иностранных директоров иностранных компаний целесообразно оформлять доверенности на российских лиц только на совершение конкретных сделок, юридически значимых действий.

Налоговые особенности использования иностранных компаний

В данном случае мы не будем говорить подробно о налогообложении иностранных компаний по правилам КИК и фактического получателя дохода. Только кратко обозначим, как будет осуществляться налогообложение в зависимости от видов деятельности:

1. При ведении торговой («активной») деятельности за рубежом прибыль иностранной компании облагается однозначно только в иностранных государствах по местным правилам. В России будет действовать освобождение от налогов по правилам налогообложения КИК;

2. В случаях поставки импортной продукции из Китая, Европы в Россию на постоянной основе налогообложение будет осуществляться, как и в первом случае, если иностранные компании подтвердят самостоятельность своей предпринимательской деятельности.

3. При приобретении коммерческой недвижимости в Европе и сдачи ее в аренду необходимо учитывать, что, к сожалению, доход иностранных компаний в виде арендной платы не считается полученным от активной деятельности. А поэтому у российского контролирующего лица есть возможность получить освобождение от налогообложения прибыли этой компании в России по правилам КИК только, если эффективная ставка налогообложения дохода данной компании более 75 % средневзвешенной ставки налога на прибыль — иначе говоря больше 15 %. Практически во всех странах ЕС (кроме Кипра, так как там ставка налога 12,5 %) данное требование будет соблюдаться. Однако, даже если для владения и сдачи в аренду европейской недвижимости будет создана кипрская компания, то с ее прибыли нужно будет заплатить те же 13 % налога, только в двух юрисдикциях: 12,5 % на Кипре, и 0, 5% в России по правилам КИК с учетом правил зачета уплаченного налога.

4. Приобретение и реализация ценных бумаг зарубежных компаний на иностранных биржах также не признается активным видом деятельности. Налогообложение в этом случае будет аналогично третьему случаю.

И, в заключение, еще раз снова напомним об обязанности отчитываться о наличии КИК в России

Российские собственники иностранных компаний обязаны подавать в российские налоговые органы по месту жительства два вида уведомлений:

1. уведомление об участии в иностранных компаниях по форме № У-ИО, утвержденной в приложении № 1 к приказу ФНС от 24.04.2015 г. № ММВ-7-14/177@. Такое уведомление подается российскими налоговыми резидентами при наличии прямой/ косвенной доли участия более 10% в иностранной компании. Срок подачи уведомления — однократно в течение 3-х месяцев со дня приобретения компании / изменении доли в ней.

2. уведомление о контролируемых иностранных компаниях по форме, утвержденной в приложении № 1 к приказу ФНС от 13.12.2016 г. № ММВ-7-13/679@. Такое уведомление нужно подавать ежегодно не позднее 20 марта каждого года в отношении всех КИК по любым основаниям (независимо от наличия условий для освобождения прибыли КИК от налогообложения в России).

Еще раз констатируем, что при ведении некоторых видов деятельности включение в модель бизнеса иностранных компаний удобно и оправданно. И правила налогообложения КИК, ФПД и автоматического обмена информацией не помешают, просто с ними надо научиться жить без лишних рисков.

(1).jpg)