как узнать какой налог я должен заплатить за дивиденды

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

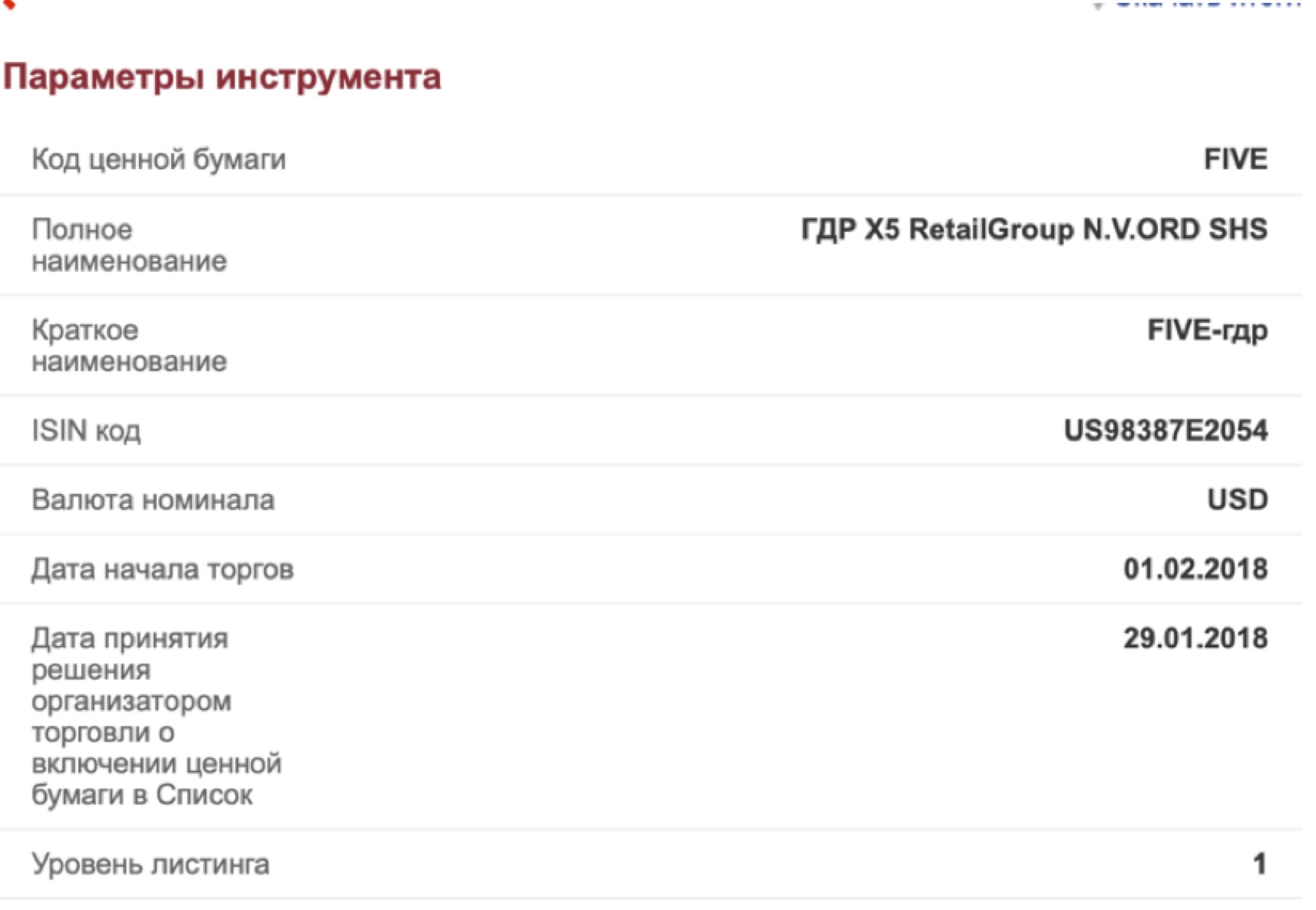

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

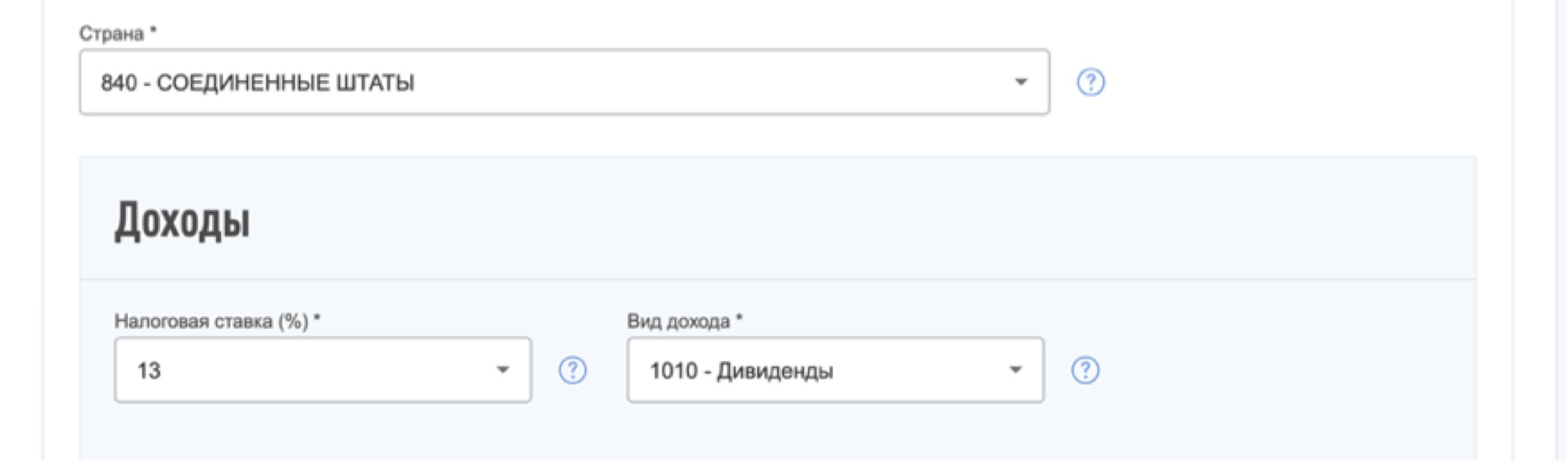

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

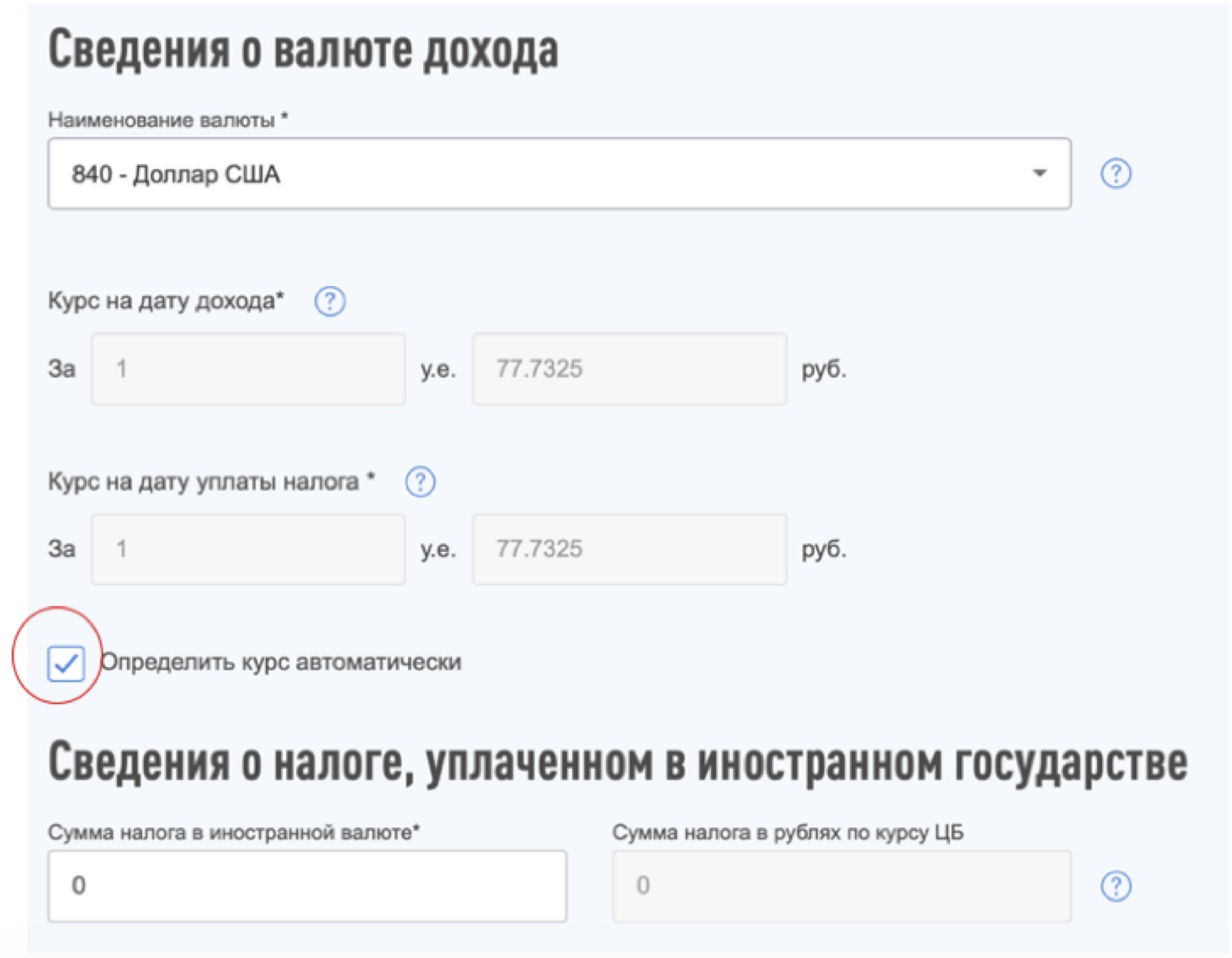

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

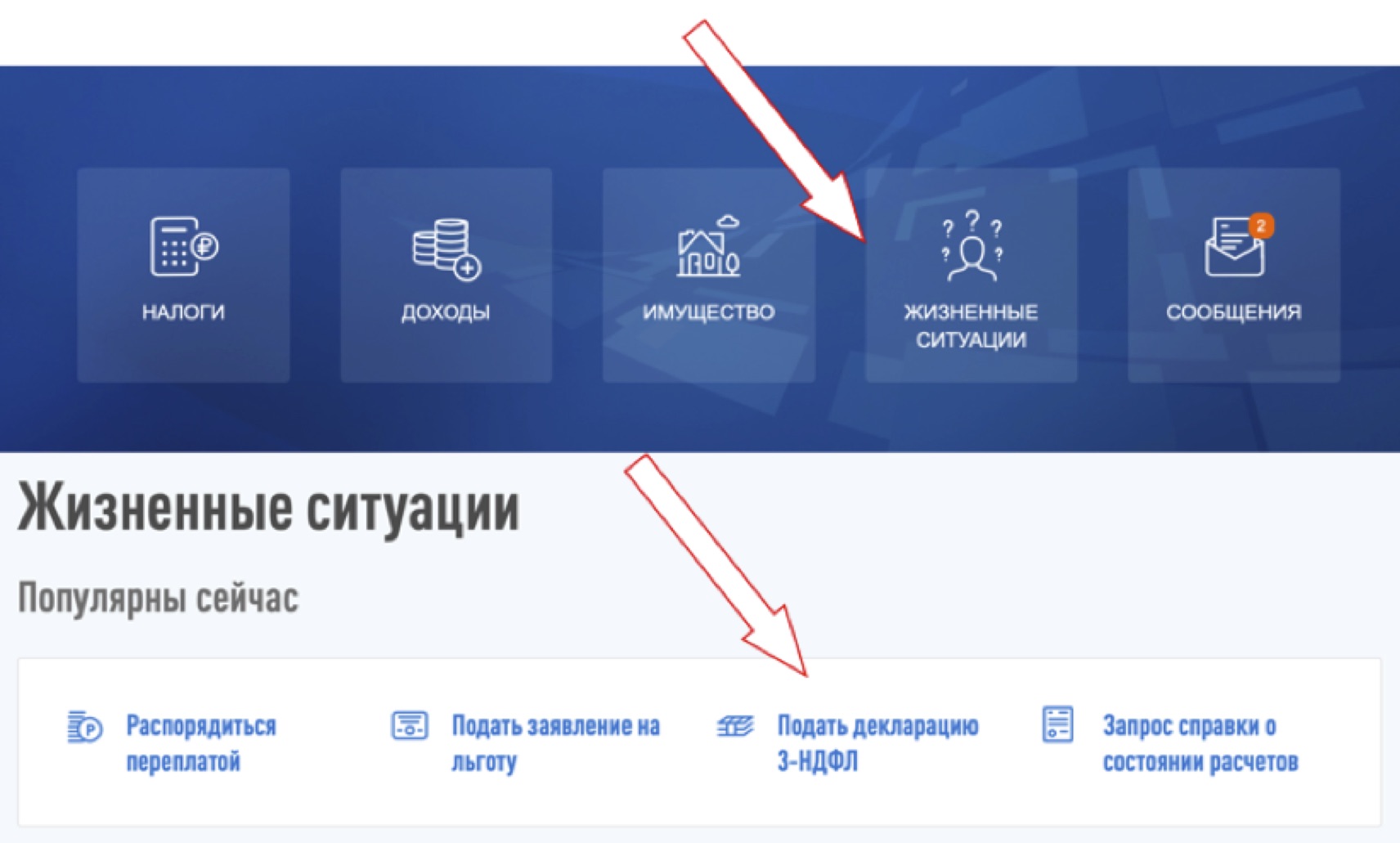

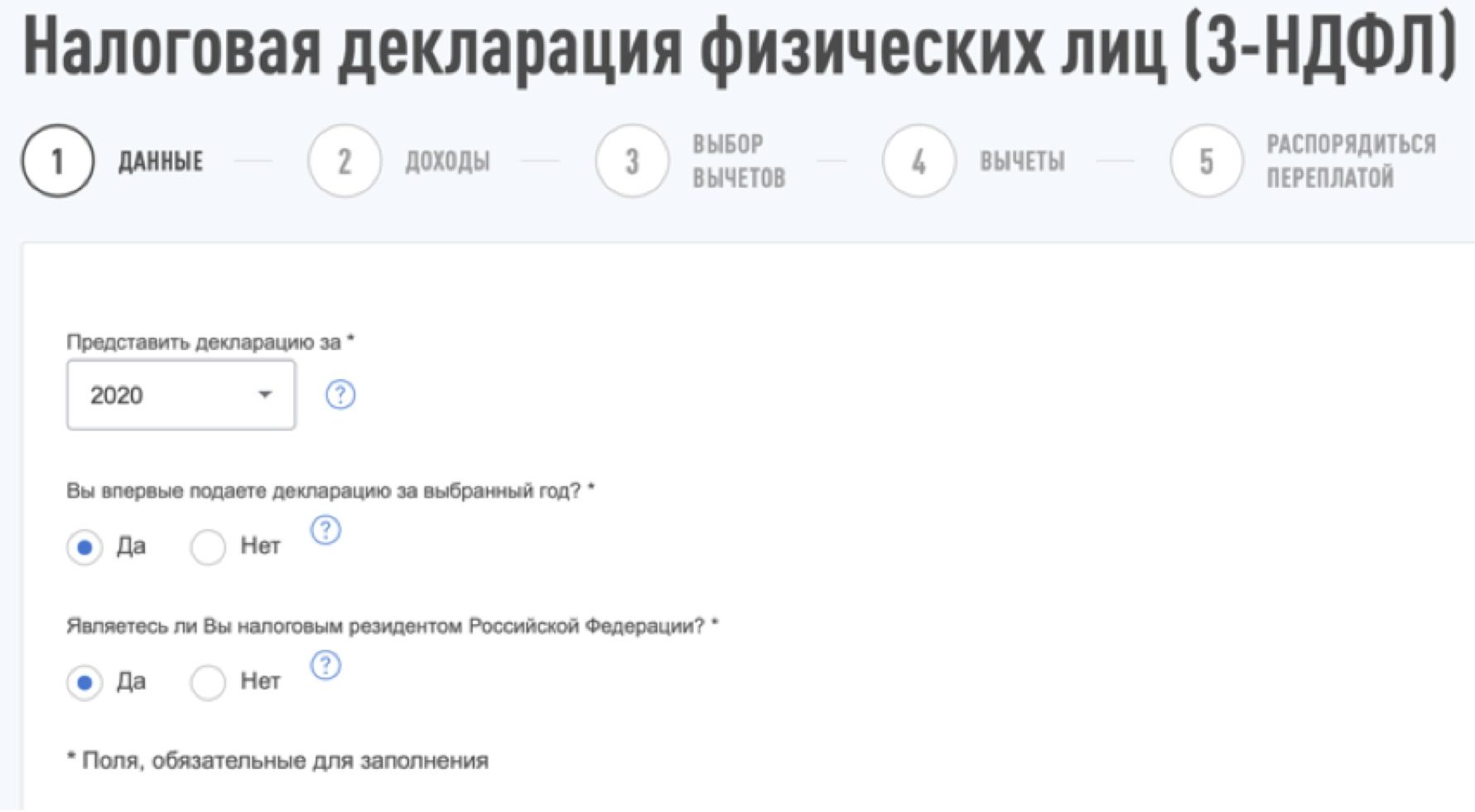

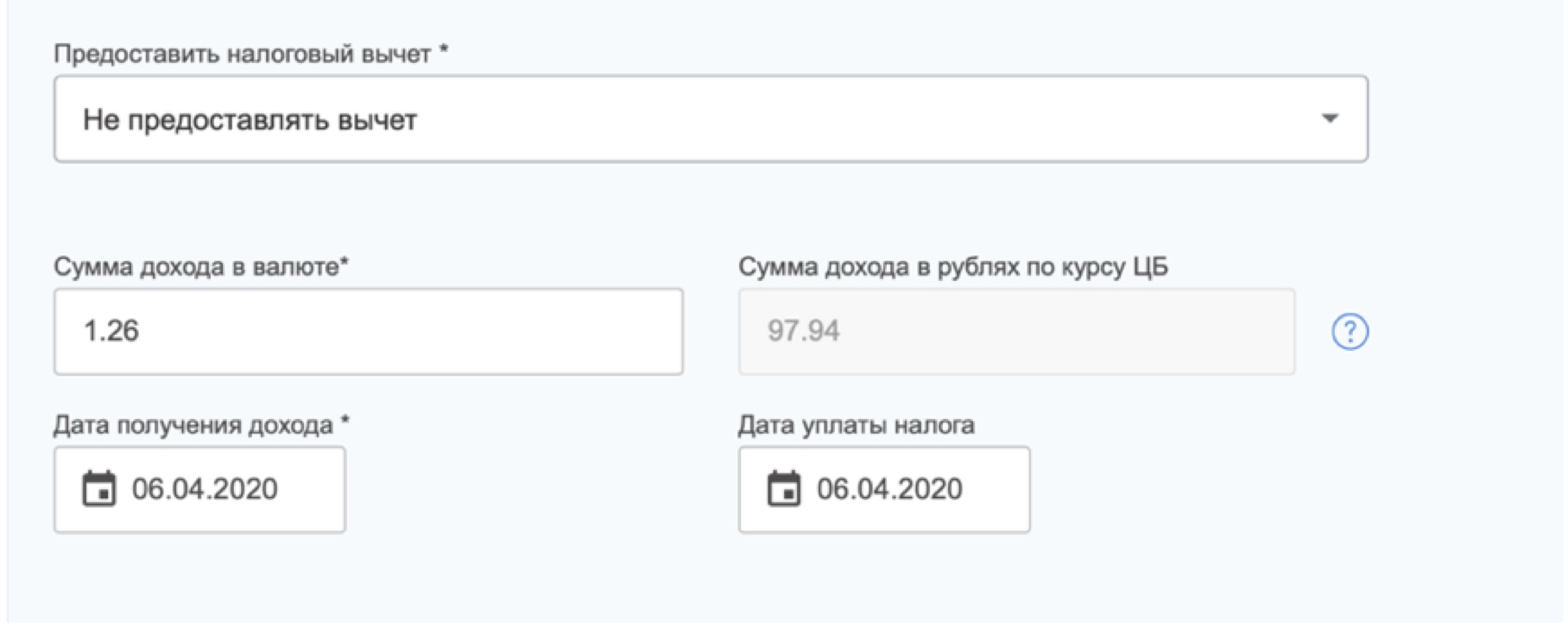

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

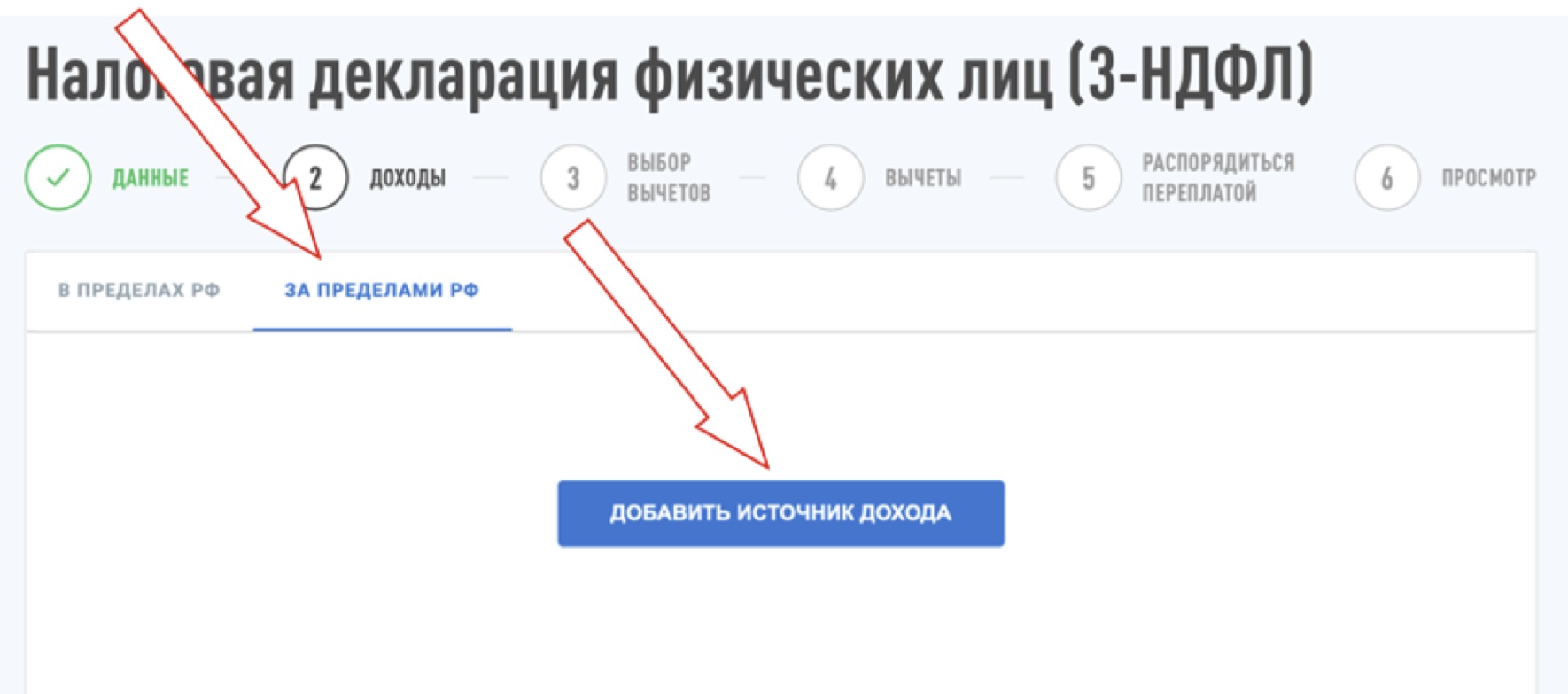

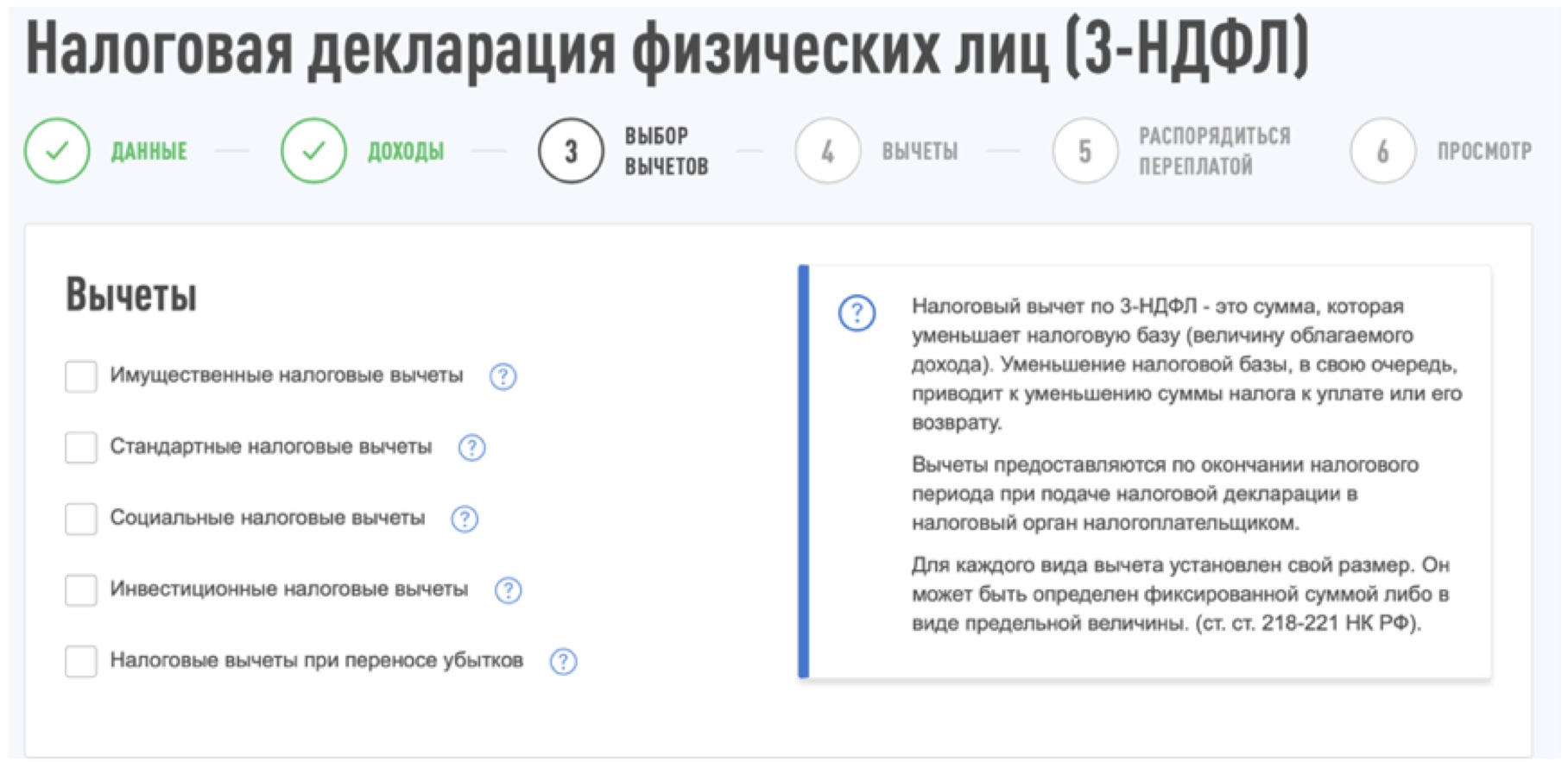

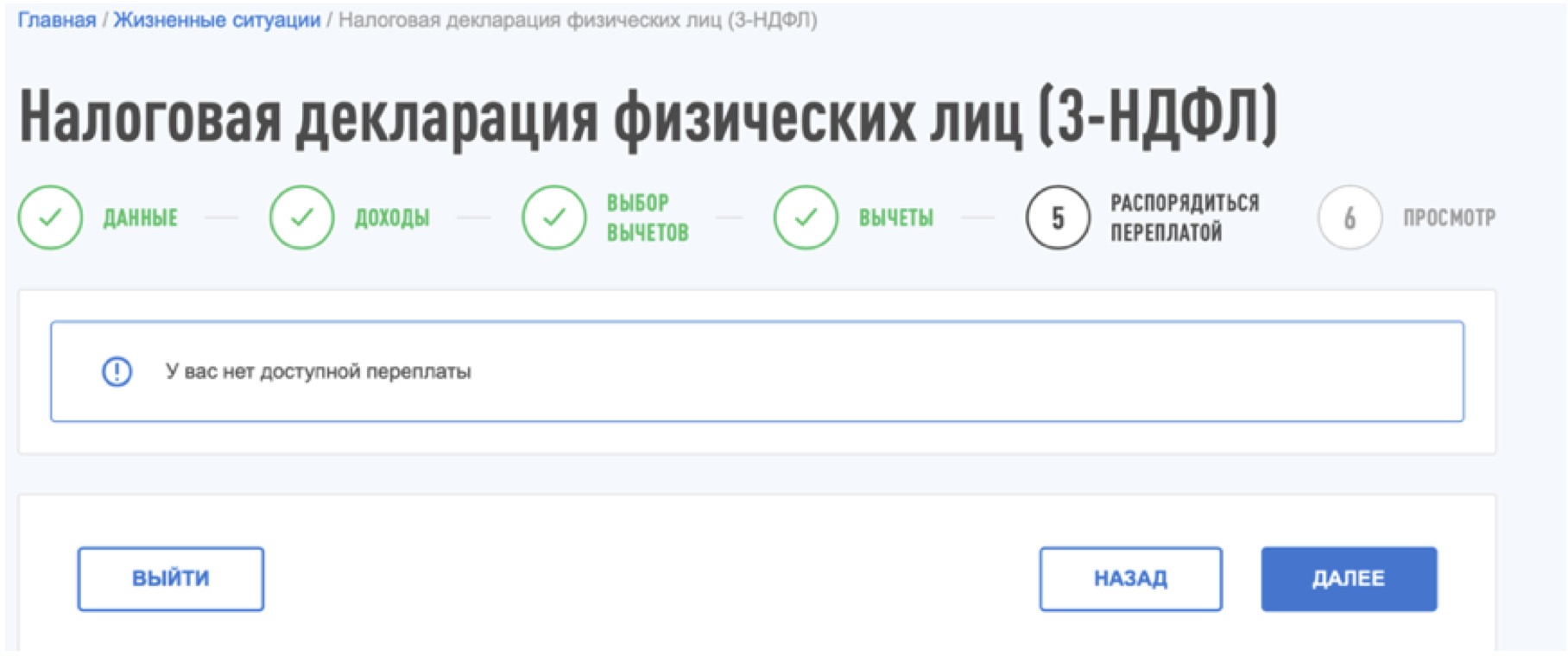

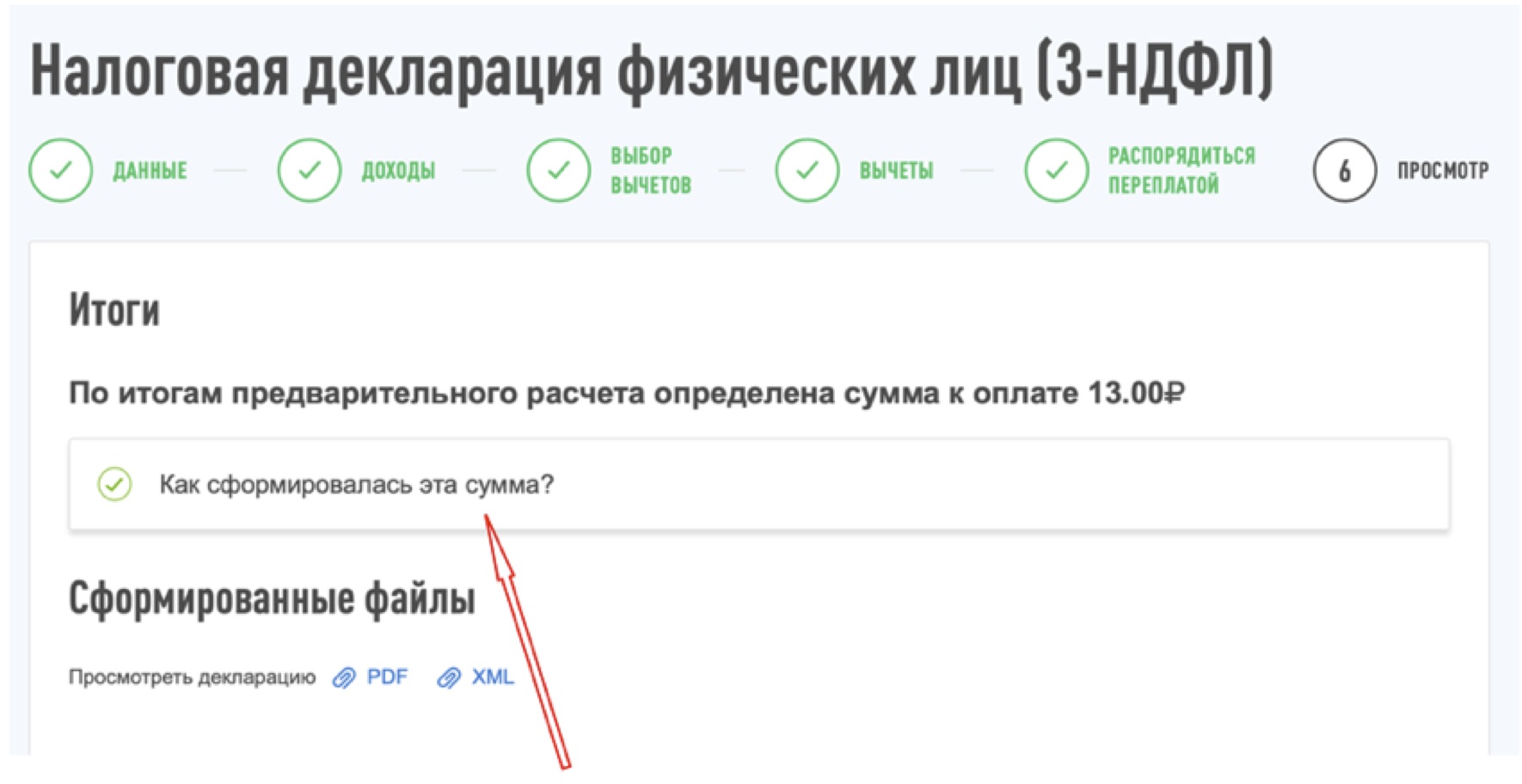

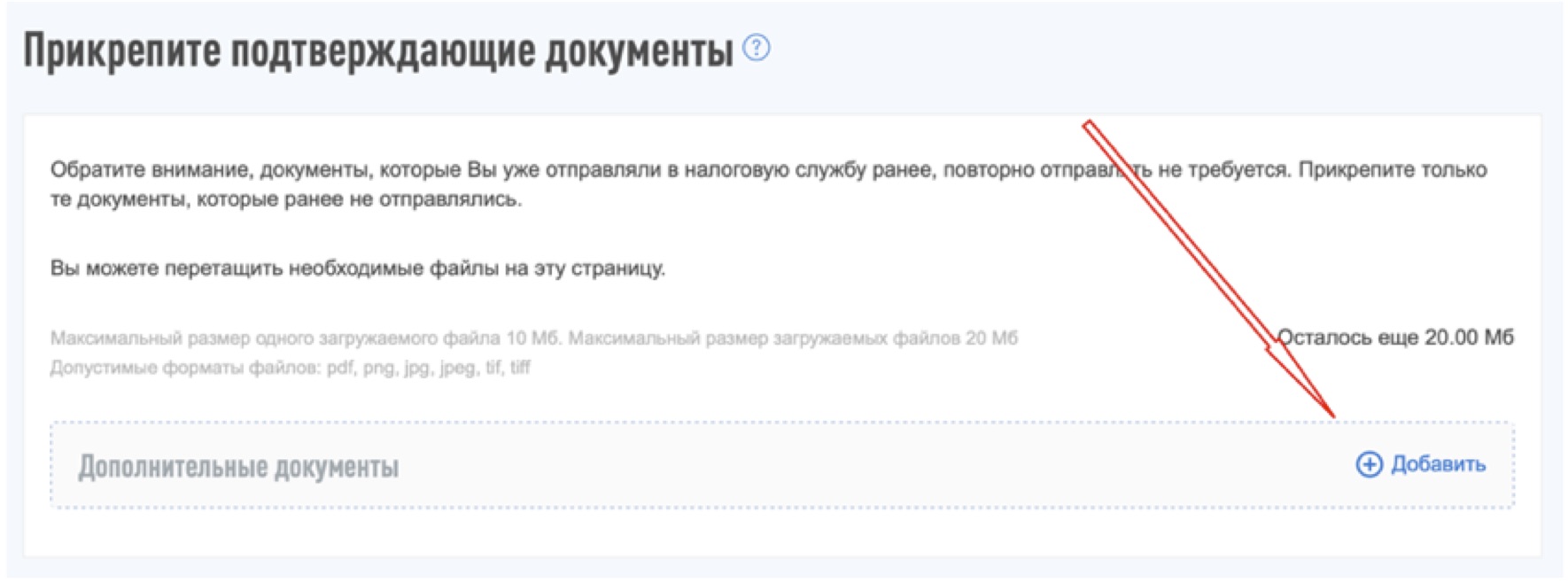

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Дивиденды, выплачиваемые российским компаниям и налоги

Как рассчитать дивиденды, причитающиеся российским юридическим лицам? Какие налоги должны заплатить российские компании с полученных дивидендов?

Участниками либо акционерами компании могут быть российские юридические лица.

Как мы уже отмечали, для того, чтобы выплатить дивиденды необходимо решение учредителей, бухгалтерская справка с расчетами. Общее собрание акционеров либо участников Общества должно принять решение и оформить протоколом этого собрания (ст. 63 Закона № 208-ФЗ, ст. 37 Закона № 14-ФЗ).

Протокол общего собрания акционеров, в отличие от ООО, должен содержать обязательные реквизиты. В протоколе общего собрания указывается общий размер чистой прибыли, которую решено выплатить участникам либо акционерам.

По какой ставке облагаются налогом дивиденды, которые причитаются российским компаниям?

Итак, компания приняла решение выплатить дивиденды участнику или акционеру российской компании. Что будет с налогами?

Важно! По общему правилу при выплате дивидендов другим организациям компания — источник выплаты дивидендов, является налоговым агентом (п. 3 ст. 275 НК РФ).

При этом не имеет значения, какой режим применяет компания, которая получает дивиденды. Например, компания может применять «упрощенку». Тем не менее, дивиденды под спецрежим не подпадают и с них удерживается налог в таком же порядке, как и при общей системе налогообложения (п. 3 ст. 346.1, п. 1 ст. 346.5, п. 2 ст. 346.11, пп. 2 п.1.1 ст. 346.15 НК РФ).

Теперь перейдем к самим налоговым ставкам.

Дивиденды, которые выплачиваются российским компаниям, могут облагаться по трем ставкам в зависимости от ситуации (п. 3 ст. 284 НК РФ):

1 ситуация — ставка 0 процентов

Условием применения нулевой ставки налога на прибыль к доходам в виде дивидендов является:

При применении 0 ставки необходимо обращать внимание, что такая ставка может применяться, если это условие соблюдалось на день выплаты дивидендов.

Например, АО, являясь держателем акций ПАО, получило от него доход в виде дивидендов в сумме 353 млн рублей. ПАО, являясь налоговым агентом по данному доходу, не удержало налог на прибыль организаций, поскольку исходило из того, что доля общества в уставном капитале составляет более 50 %.

Однако, на день принятия решения о выплате дивидендов доля АО в компании составляла менее 50 %. То есть полученный им доход подлежал обложению по обычной налоговой ставке. Компания, пыталась судиться, но проиграла налоговый спор во всех судебных инстанциях (Определение ВС РФ от 12.02.2019 № 307-КГ18-24877).

Проблемы могут возникнуть и по срокам непрерывного владения долей, если компания-получатель дивидендов реорганизовалась.

Например, в одном из судебных споров, судьи отметили, что «переход 100 % доли в ООО „Вятский фанерный комбинат“ от АО „Карелия ДСП“ к обществу в порядке правопреемства, а не по договору купли-продажи свидетельствует о непрерывности владения долей в течение не менее 365 календарных дней». То есть в таком случае, компания может воспользоваться нулевой ставкой по налогу на прибыль (Постановление АС Московского округа от 28.03.2019 г. №А40-62146/2018).

Недавно финансисты все-таки согласились, что если при реорганизации АО или ООО не прекращает деятельности, то течение срока владения для применения 0 процентной ставки у акционера либо участника не прекращается (Письмо Минфина РФ от 09.02.2021 № 03-03-06/1/8338).

2 ситуация — ставка 13 процентов

Если российская компания — получатель дивидендов не соответствует условиям для применения налоговой ставки 0 процентов, то налог на прибыль с таких доходов исчисляется по ставке 13 %.

Ставка 13 процентов применяется по доходам, полученным в виде дивидендов от остальных российских и иностранных организаций.

3 ситуация — ставка 15 процентов

Ставка 15 процентов применяется по доходам, полученным иностранной компанией в виде дивидендов по акциям российских организаций, а также дивидендов от участия в капитале организации в иной форме.

Налоговый агент не удержал при выплате налог. Что делать?

Бывает так, что налоговый агент при выплате дивидендов не удержал налог и выплатил всю сумму дивидендов российской компании. Причины таких действий могут быть разными: от банальной забывчивости до неправильного расчета самого налога.

Напомним, что обязанностью налогового агента является: расчет, удержание и перечисление удержанного налога в бюджет (п. 3 ст. 275 НК РФ, п. 3 ст. 24 НК РФ).

То есть налоговый агент не должен за счет собственных средств оплачивать налог. Поэтому взыскать с него налог не получится. Но налоговики взыщут с него штраф и пени.

Принудительное взыскание налога с налогового агента будет тогда, когда налог удержан, но не перечислен бюджет (п. 2 постановления Пленума ВАС РФ от 30.07.2013 № 57). А если этого не происходит, то обязанность заплатить налог остается на компании-получателе дивидендов (п. 1 ст. 45, пп. 1 п. 1 ст. 23 НК РФ).

Компания, выплачивающая дивиденды, должна потребовать от получателя дивидендов вернуть излишне полученную сумму для последующего перечисления в бюджет.

Тогда налоговый агент перечислит полученную сумму в бюджет. А штрафа не будет, если налоговый агент перечислит налог до момента обнаружения этого факта налоговиками (пп. 1 п. 4, п. 6 ст. 81 НК РФ).

Налог на дивиденды в 2021 году

Функционирование государственной структуры во многом обусловлено налоговыми поступлениями. В роли объектов налогообложения выступают, в том числе, и получаемые доходы. Одной из их разновидностей являются дивиденды, которые представляют собой часть дохода от действующего бизнеса, который распределяется между его владельцами исходя из полученной организацией прибыли. Рассмотрим, более детально вопрос о том, что скрывает под собой понятие налог на дивиденды и на кого накладывается обязательство его оплачивать.

Облагаются ли дивиденды налогом

В силу того что дивиденды представляют собой одну из разновидностей доходов, то их сумма облагается налогом. Однако размер налога на дивиденды зависит от ряда факторов. В первую очередь, играет роль то, к какой категории относится плательщик: физическое лицо или юридическое. Также большое значение имеет факт того, является ли плательщик резидентом Российской Федерации.

Налог на дивиденды для физических лиц в 2021

Последнее повышение процентной ставки налога на дивиденды имело место в 2015 году. Сейчас для физических лиц налоговая ставка на дивиденды составляет:

Не нужно путать статус резидента страны с имеющимся у него гражданством. Следует помнить, что статус резидента Российской Федерации присваивается при условии того, что лицо находилось на ее территории в сумме не менее 183 календарных дней за последний год. Важно отметить, что в общий зачет идут также дни, которые были проведены за границей по уважительной причине (например, из-за необходимости прохождения лечения или обучения). Следовательно, резидентом может быть и иностранный гражданин.

Налог на дивиденды для юридических лиц

Отдельно стоит затронуть вопрос о том, какой налог на дивиденды 2021 должны выплачивать юридические лица. Данная тема рассматривается в конкретной статье Налогового Кодекса РФ. Здесь определяющую роль играет тот факт, является компания российской или иностранной собственностью. Отдельной строкой выделяется ситуация, когда уставный капитал представлен как иностранной собственностью, так и российской, однако последний составляет более 50%. В таком случае дивиденды налогом не облагаются. Для получения подобного преференциального режима необходимо представить в налоговую инспекцию подтверждающие документы.

Юридические лица, которые работают по специальным режимам, платят налог с доходов, которые получают при участии в деятельности других компаний.

Физлицо – резидент РФ

Физлицо – нерезидент РФ

15% или ставка, предусмотренная международным соглашением об избежании двойного налогообложения

Российская организация (кроме указанной ниже категории)

Российская организация, владеющая не менее чем 50%-нойдолей в УК ООО, выплачивающего дивиденды, не менее 365 календарных дней до дня принятия решения о выплате дивидендов

15% или ставка, предусмотренная международным соглашением об избежании двойного налогообложения

Как платить налог с дивидендов

Ответственность за перечисление требуемых налогов из суммы дивидендов в пользу бюджета лежит на самой компании. Другими словами, лица, которые входят в число учредителей, получают дивиденды уже после того, как было произведено их налогообложение. Таким образом, в том случае, если данный вид доходов выплачивается в денежной форме, то в роли налогового агента выступает сама организация.

Если дивиденды выплачены не в денежной форме

Отдельного внимания стоит рассмотрение ситуации, когда выплата дивидендов происходит в иной форме (например, как передача основных средств, товаров или любого другого имущественного объекта). При таких обстоятельствах организация должна поставить в известность налоговую инспекцию о невозможности проведения требуемых платежей, после чего обязанности уплатить налоги на дивиденды физических лиц переходят на самого гражданина. Их погашение происходит следующим образом: по итогам отчетного периода необходимо предоставить налоговую декларацию по форме 3-НДФЛ и произвести соответствующую выплату в пользу бюджета самостоятельно. Следует иметь в виду, что получение дивидендов в форме имущества усложняется еще и за счет того, что рассматривается представителями налоговой службы как реализация товара, вследствие чего облагаемая налогом стоимость высчитывается исходя из того, какой системы налогообложения придерживается компания. В том случае, если принятая система накладывает обязательства по выплате дополнительного налога на реализацию в силу проведения сделки по передаче имущества, происходит двойное налогообложение. Даже в том случае если дело доведено до суда, последние не всегда признают отсутствие процесса реализации, поэтому таких ситуаций при возможности лучше всего избегать.

Налоги с дивидендов по акциям

Ставка налога зависит от статуса, в котором находится инвестор:

Если дивиденды от акций США

Все американские акции покупаются исключительно через брокеров. Налоги платятся двумя способами:

Чтобы избежать двойного налогообложения, нужно использовать специальную форму и удержать 10%. Если они были удержаны, то останется только доплатить бюджету оставшиеся 3%. Если человек инвестирует в американские компании, то ему следует подписать форму W-8BEN. Эта бумага подтвердит, что человек не является гражданином США, поэтому 30% ему платить не придется.

Платят налоги один раз в год. Для этого инвестор заполняет декларацию и отправляет ее в ФНС. Сделать это нужно по месту регистрации.

Налоги с дивидендов по акциям российских компаний составляют 13% от суммы полученных дивидендов. 15% платит иностранная компания, если покупает российские акции.

Налог с дивидендов по ИИС

Использование индивидуального счета дает право клиентам получить налоговую льготу. Есть два варианта, по которым можно получить льготные условия:

Всего ИИС может быть открыт на 3 года. Инвестировать можно максимум 1 миллион рублей ежегодно. При этом акционер может в любой момент продать бумаги и забрать все вложенные средства. Но если инвестор закрывает счет досрочно, то он теряет право получить налоговую льготу за прошедший период. Вся прибыль, которая была получена за открытый период, будет обложена ставкой налога, величиной в 13%.

Есть ли налоговые льготы для налога на дивиденды

Нулевой ставкой облагаются дивиденды внутри материнской компании, если на момент принятия решений у нее есть минимум 50% от уставного капитала и это длится минимум 365 дней.

Еще один нюанс – налоги платятся только в случае, когда есть зафиксированный финансовый результат. Если плательщик купил акции, которые потом выросли в стоимости, но гражданин их не продает, то и налоги платить не нужно. Налогооблагаемая база появляется только в случае, если человек продает акции с прибылью.

Самые главные налоговые льготы возникают у инвестора, если он пользуется ИИС, о чем мы говорили выше.

Вторая льгота – за трехлетнее владение. Если гражданин покупает ценные бумаги и держит их у себя более 3 лет, то даже большую прибыль платить не придется. Сюда относятся все бумаги, которые были куплены, унаследованы или подарены до 2017 года. Но стоит помнить, что это не относится к ИИС, так как там есть ограничение в размере 9 миллионов рублей за 3 года (по 3 миллиона рублей за год).

И третья льгота – перенос убытков, которые были в прошлые годы. Если ранее клиент получил убытки от инвестирования, а в этом году вышел на прибыль, то он имеет право уменьшить базу на убытки, которые были получены в прошлом периоде. Единственный нюанс – убытки должны быть не старше 10 лет. Чтобы зачесть эти убытки, их нужно задекларировать и приложить справку об убытках, а также – отчет брокера. Можно даже засчитывать убытки, полученные за счет другого брокера.

Всё про дивиденды в 2021 году: как начислять, распределять и платить налоги

Организация, которая платит дивиденды, — налоговый агент. Она должна удержать с выплаты налог, показать её в отчётности и правильно отразить в бухгалтерском учёте. В статье кратко расскажем, как оформить выплату дивидендов и подробно разберём основы налогообложения.

Что такое дивиденды

Дивиденды — это часть чистой прибыли, которую распределили между участниками, акционерами. Дивидендами признаются (п. 1 ст. 43 НК РФ):

Выплаты, которые не относятся к дивидендам, перечислены в п. 2 ст. 43 НК РФ.

Организации, которые платят дивиденды иностранным участникам, для начала должны смотреть в соглашение об избежании двойного налогообложения (если оно есть). Понятие дивидендов в нём может отличаться от НК РФ. Например, по некоторым соглашениям дивиденды могут распределяться и не пропорционально взносам.

С 12 мая начинается онлайн-курс для повышения квалификации «Налог на прибыль. Сложные вопросы в бухгалтерском и налоговом учёте, практические рекомендации»

Как платить дивиденды

Чтобы заплатить дивиденды, нужно принять соответствующее решение, определить размер и источники для выплаты, а также убедиться, что у организации есть право распределять прибыль. Для ООО и АО правила отличаются. Мы собрали их в таблице:

| Параметр | ООО | АО |

|---|---|---|

| Решение о выплате | Принимает общее собрание участников или единственный участник | Принимает общее собрание акционеров |

| Периодичность выплат | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) |

Что делать, если промежуточные дивиденды оказались больше чистой прибыли за год, — ответили эксперты Контур.Школы.

Как отражать дивиденды в бухучёте

Выплата дивидендов по результатам работы общества за отчётный год — это событие после отчётной даты. Оно раскрывается в пояснительной записке. Бухгалтерские записи будут сделаны уже в периоде выплаты.

Для дивидендов физлицам проводки следующие:

Для дивидендов юрлицам:

Понадобятся подтверждающие документы: протокол общего собрания акционеров (участников) и бухгалтерская справка-расчёт. Рекомендуем документами не пренебрегать. Контролирующие органы уделяют много внимания дивидендам. Почти после каждой выплаты налоговая присылает запрос: кому и как выплачивали, где удержание налога, когда уплачивали и просят предъявить бухгалтерскую справку-расчёт и решение общего собрания.

Рассчитать дивиденды и налог к удержанию с учётом актуальных требований

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

|---|---|---|

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Сложные ситуации в налогообложении дивидендов

При выплате дивидендов встречаются нестандартные ситуации. Например, вы решили выдать дивиденды товарами или получатель отказался от дивидендов. С налогами тут всё будет не так однозначно. Разберём популярные вопросы.

Дивиденды прошлых лет

Многих интересует, можно ли выплатить дивиденды за счёт нераспределённой и невыплаченной прибыли прошлых лет. Можно, и в таком случае не нужно ждать конца квартала или года. Но в решении о выплате важно указать, за какой год и в какой сумме распределяется прибыль.

НДФЛ удерживается по ставке, которая действует на дату выплаты дивидендов.

Выход из состава учредителей

Как платить дивиденды, если участник вышел из состава учредителей и доля перешла к обществу? В НК РФ сказано, что это нужно делать пропорционально. До распределения доли между оставшимися участниками выплатить им дивиденды непропорционально долям можно, только если так решат сами участники или такой порядок предусмотрен уставом.

Суммы, превышающие величину дивидендов, пропорциональную доле, дивидендами для целей налогообложения не признаются (письмо Минфина от 30.07.2012 № 03-03-10/84). Это говорит о том, что изменится ставка налога. Если вы выплачиваете дивиденды, то ставка 13%, а если выплата не будет признана дивидендами — ставка 20%. Особенно это важно с нерезидентами-физлицами: ставка может вырасти с 15 % до 30 %.

Минфин говорит, что если выплаты не будут признаны дивидендами, то в 6-НДФЛ их тоже не надо показывать как дивиденды. Могут быть другие ставки и могут предоставляться вычеты. Поэтому налоговая и интересуется, как вы выплачиваете дивиденды: пропорционально или непропорционально.

Отказ от дивидендов

Что делать, если участник просит заменить дивиденды фиксированной ежемесячной компенсацией? Как распределять дивиденды и что делать с НДФЛ?

Минфин считает, что раз участник не хочет получать дивиденды, то он их вам подарил. При этом он должен платить НДФЛ, даже если отказался от выплаты (письмо Минфина от 23.10.2019 № 03-04-06/81252). Алгоритм действия следующий:

Определите, когда можно распределять дивиденды без ущерба для компании — принимайте управленческие решения на основе цифр

Отказ от выплаты действительной стоимости доли

Бывший участник может отказаться от выплаты действительной стоимости доли при выходе из общества. Суды рассматривают это как прощение долга (Постановление ФАС Северо-Западного округа от 16.05.2012 № Ф07-3024/12).

Минфин в своих письмах неоднократно говорит, что стоимость доли, от которой отказались, включается во внереализационные доходы организации (письмо Минфина РФ от 02.10.2018 № 03-03-06/1/70715 и др.). Казалось бы, почему это доход, если мы уже один раз заплатили налог, когда исчисляли чистую прибыль? Но контролирующие органы думают иначе.

Неверные реквизиты для дивидендов

Учредитель не сообщил новые реквизиты. Дивиденды ему перечислили, но из-за неправильных реквизитов вся сумма вернулась на счёт. При этом НДФЛ был удержан и уплачен в бюджет.

Уплаченный налог можно вернуть. Для этого отразите в бухгалтерском учёте возврат дивидендов, сторнируйте удержанный НДФЛ и подайте уточнённый расчёт 6-НДФЛ. Вместе с этим направьте в налоговую заявление, выписку из регистра по НДФЛ и платёжное поручение об уплате налога. НДФЛ можно зачесть в счёт уплаты будущих платежей или вернуть на счёт (письмо ФНС от 06.02.2017 № ГД-4-8/2085@).

Зачёт займа в счёт дивидендов

Организация выдала юрлицу-учредителю заём. Он будет погашен причитающимися дивидендами взаимозачётом. Как это оформить?

Зачтённую в счёт долга сумму нужно указать в декларации по налогу на прибыль как фактически полученные дивиденды (пп. 5.3, 6.3 Порядка, утв. Приказом ФНС от 23.09.2019 № ММВ-7-3/475@):

И всё это надо показывать в день подписания соглашения о зачёте взаимных требований.

Дивиденды в натуральной форме

Дивиденды можно выплачивать не только деньгами, но и имуществом. Об особенностях налогообложения и о том, в каких случаях это допустимо, рассказала Елена Данякина, налоговый консультант, в вебинаре Контур.Школы «Дивиденды в 2021 году. Как начислять, распределять, удерживать налоги».

Если кратко, то выплачивать дивиденды имуществом можно. Но чтобы не было споров с налоговой, желательно закрепить это в уставе или утвердить в решении общего собрания о выплате дивидендов. Чтобы потом рассчитать налог на прибыль и скорректировать финансовый результат, учредителям стоит определить денежную стоимость передаваемого имущества. НДФЛ с дивидендов в натуральной форме будет уплачивать уже получатель.

Получение дивидендов от иностранной организации

Дивиденды от любой организации, в том числе иностранной, учитываются в составе внереализационных доходов (п. 1 ст. 43, п. 1 ст. 250 НК РФ). Однако если их выплачивает иностранная организация, то российская компания сама исчисляет и платит налог на прибыль (п. 2 ст. 275 НК РФ).

Налог на прибыль уменьшается на сумму налога, который был удержан с дивидендов по месту нахождения иностранной компании, но только если это предусмотрено международным договором РФ с этой страной.

В каком объеме можно получить зачёт? При уплате налога на прибыль в РФ российская организация может получить зачёт в сумме, не превышающей сумму уплаты в РФ. Например, если за границей вы заплатили с дивидендов 15 000 рублей, а по российской ставке налог равен 13 000 рублей, то вы сможете принять к зачёту только 13 000 рублей, а оставшиеся 2 000 рублей нельзя зачесть и списать в расходы по налогу на прибыль (Письмо Минфина от 31.05.2017 № 03-12-11/3/33520).

Условия для зачёта:

Если вы получаете дивиденды в иностранной валюте, то должны пересчитать их в рубли по курсу ЦБ РФ на дату получения (п. 5 ст. 210 НК РФ).

Дивиденды в декларации по налогу на прибыль

Если вы выплачиваете дивиденды российским организациям, в налоговую нужно подать декларацию по налогу на прибыль. Это касается и налоговых агентов на УСН. Кроме стандартных листов, в неё включаются:

Заполнить, проверить и сдать декларацию по налогу на прибыль через интернет

Разберём заполнение раздела «А» листа 03 на примере.

Пример. АО «Омега» — единственный учредитель ООО «Сигма». В декабре текущего года «Омега» получает дивиденды 70 000 рублей.

В сентябре текущего года АО «Омега» начисляло и выплачивало промежуточные дивиденды своим акционерам — 253 000 рублей. При этом 55 000 рублей выплатили через депозитария, а 198 000 рублей самостоятельно:

В листе 03 декларации по налогу на прибыль это отражается так:

Сумма дивидендов для исчисления налога (строка 091) определяется следующим образом:

Общая сумма дивидендов — 253 000 рублей, из них:

Распределяемая сумма дивидендов — 183 000 рублей (253 000 — 70 000).

В декларацию включаем налог на прибыль с дивидендов юрлицам:

Если дивиденды выплачиваются иностранной компании, то в декларации по налогу на прибыль отражается только сумма начисленных дивидендов. В ФНС также представляется «Расчёт сумм выплаченных иностранным организациям доходов и удержанных налогов». Его представляют в те же сроки, что и декларации по налогу на прибыль, — не позднее 28 календарных дней со дня окончания отчётного периода (п. 4 ст. 310 НК РФ, письмо Минфина от 10.10.2016 № 03-08-05/58776).

Дивиденды в 6-НДФЛ

При выплате дивидендов физлицам налоговые агенты сдают расчёт 6-НДФЛ. С 2021 года действует обновлённая форма. Подробный разбор изменений смотрите в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

В 6-НДФЛ дивиденды входят в разделы 1 и 2 расчёта за период, в котором проведена выплата:

Сумма налога, удержанная за последние три месяца отчётного периода, указанная в поле 020 раздела 1 должна быть равна сумме значений всех полей 022. То есть сумма налога, удержанная в прошлые периоды, несмотря на то, что срок уплаты наступил в текущем периоде, в новой форме в I квартале 2021 года не указывается. Поэтому организации следует отразить выплаченные в декабре дивиденды в разделе 2 расчёта 6-НДФЛ за 2020 год.

Порядок заполнения 6-НДФЛ при выплате более 5 млн рублей ФНС проговорила в письме от 30.03.2021 № БС-4-11/4206@.

Дивиденды, полученные физлицом, за вычетом суммы налога на прибыль к зачёту, включите в поле «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Код дохода — 1010 (письмо ФНС от 13.04.2021 № БС-4-11/4999).

Заполнить актуальную форму 6-НДФЛ с подсказками и проверкой по контрольным соотношениям

Что изменилось в 2021 году

В 2021 году появились новые формы декларации по налогу на прибыль и расчёта 6-НДФЛ, введена прогрессивная ставка налога на доходы и изменились правила расчёта дивидендов.

Изменение № 1. Новые правила расчёта Д2

С 2021 года из показателя Д2 (дивиденды, полученные самим налоговым агентом) исключаются любые дивиденды, облагаемые согласно НК РФ по ставке 0 %, а также дивиденды от иностранных лиц, на которые российский налогоплательщик имеет фактическое право и которые освобождались от обложения налогом в России (Федеральный закон от 23.11.2020 № 374-ФЗ, п. 5 ст. 275 НК РФ).

Изменение № 2. Повышенные ставки НДФЛ

Расчёт НДФЛ по дивидендам будет производиться нарастающим итогом с начала налогового периода (Федеральный закон от 23.11.2020 № 372-ФЗ). Ставка НДФЛ по дивидендам:

С 2023 года будет рассматриваться совокупность налоговых баз. Если сейчас мы смотрим отдельно на дивиденды, отдельно на оплату труда — превысило/не превысило, то будем смотреть на общую сумму.

Изменение № 3. Зачёт налога на прибыль с полученных дивидендов в счёт НДФЛ по выплаченным

Это изменение только для резидентов РФ.

Сумма налога на прибыль, которая может уменьшить НДФЛ, определяется по формуле: БЗ × 0,13, где БЗ — это наименьший из двух показателей (Федеральный закон от 17.02.2021 № 8-ФЗ):

Пример. Дивиденды АО «Омега» в текущем году выплачены в сумме 253 000 рублей. Из них в пользу физлиц-резидентов — 88 000 рублей. Налог с дивидендов 11 440 рублей (88 000 × 13%). Мы должны сравнить, что меньше: сумма доходов (88 000 рублей) или К × Д2.

Сумма дохода 88 000 рублей, что больше К × Д2. Значит мы можем получить вычет.

По новой формуле зачитывается только та часть налога на прибыль, которую организация реально удержала с выплачиваемых конкретному человеку дивидендов в текущем периоде или ранее.

Теперь нельзя зачесть налог на прибыль в счёт уменьшения НДФЛ, исчисленного по дивидендам, которые указаны в подп. 1.1 п. 1 ст. 208 НК РФ. То есть когда физлицо косвенно участвует в российской организации через иностранную компанию, в которой оно имеет свою долю.

Спикер вебинара: Елена Данякина, налоговый консультант и президент территориального представительства ИБПР.

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.