как узнать когда придет кэшбэк тинькофф блэк

Как и когда начисляется кэшбэк на карту Тинькофф Блэк?

Многие банки пытаются привлечь внимание потенциальных клиентов уникальными тарифными пакетами дебетовых и кредитных карт. Сегодня просто предложить бесплатное обслуживание карты недостаточно, поэтому маркетологи предложили новую услугу – кэшбэк.

Речь пойдёт об удобной и выгодной услуге для клиентов – возврату части от потраченных денежных средств к себе на бонусный счет. В этой статье рассмотрим, когда начисляется кэшбэк Тинькофф Блэк и как потом можно будет потратить сэкономленные средства.

Как пользоваться картой Tinkoff Black — настройка кэшбэка

Главным преимуществом карты стандарта «Black» от банка Тинькофф является то, что деньги будут возвращены на счет клиента в виде денежных средств. Важно знать, что в других тарифных планах и пакетах других банков-конкурентов система кэшбэка работает по принципу бонусов, которые потом можно потратить лишь при определенных условиях.

Подобная система не всегда приносит выгоду клиенту, ведь некоторые банки могут предлагать потратить «бонусные» деньги на оплату авиабилетов или скидку на услуги салонов красоты, которыми держатель карты попросту не пользуется.

Рассмотрим принцип действия услуги кэшбэка от Тинькофф банка более детально. Первым делом следует сказать несколько слов о том, при каких условиях будут начисляться «бонусы». Держатели карты Black будут приятно удивлены тем, что кэшбэк будет начисляться практически за все покупки и оплаты услуг в обычных или онлайн магазинах.

К таким операциям не относятся расходы по карте, которые были выполнены через меню «Платежи и переводы» в личном кабинете клиента. Иными словами, нельзя будет получить возврат, если клиент просто кому-то переведет деньги на другой банковский счет.

В условиях обслуживания физических лиц написано, что клиент может получать 1% кэшбэка от всех покупок на свой счет. Тут нужно читать внимательно, чтобы заметить детали.

В договоре также и прописана максимальная сумма получаемого «бонуса» от покупок, а именно – не более 3 тысяч рублей за 1 календарный месяц. Если же карточка оформлена в иностранной валюте, то лимит будет установлен в 100 долларов США/Евро.

Для того, чтобы узнать, сколько на данный момент получено денежных средств с кэшбэка, потребуется зайти в свой личный кабинет. Затем в меню управления банковским счетом выбрать раздел «Карты».

При выборе карты Black, пользователю система покажет список всех совершенных операций за последний месяц. Чтобы более детально изучить, сколько же было начислено кэшбэка, достаточно просто нажать на кнопку «Начислено за месяц».

Что такое «повышенный кэшбэк» и как его установить?

Для держателей дебетовых карт Блэк есть дополнительная услуга, которую они могут сами активировать при желании.

Повышенный кэшбэк позволяет получать увеличенный процент возврата денег за покупки определенной категории товаров или услуг. Выбрать категорию можно сразу же после активации карточки, а вот сменить можно будет только в следующем квартале текущего года, т.е. через 3 месяца.

Чтобы активировать опцию, понадобится зайти в личный кабинет через интернет-банкинг или мобильное приложение и перейти в раздел «Бонусы».

В этом разделе будет несколько вариантов различных категорий товаров, на которые банк может предложить увеличенный кэшбэк. Затем остается только выбрать ту категорию, которая больше всего подпадает под ваши расходы. Максимально допустимый бонус за покупки из выбранной категории товаров – 5%.

Поскольку у Тинькофф огромное количество партнеров, то назвать полный их список будет весьма проблематично. Система может автоматически выставить приоритет кэшбэка на покупки из той категории услуг и товаров, которыми клиент пользуется чаще всего.

Из этого исходит, что для каждого клиента подбирается индивидуальный список магазинов, в которых действует повышенный процент возврата.

Если же по какой-то причине покупателю на начислились бонусы мгновенно при оплате товара карточкой, то необходимо зайти в личный кабинет и нажать на кнопку «Компенсировать» возле платежа из выписки по карте. Если система действительно проигнорировала кэшбэк, то он будет моментально начислен на счет.

Функционал личного онлайн-банкинга позволяет увидеть, с каких групп товаров будет начислен обычный бонус, а с каких повышенный. Для этого достаточно зайти в меню управления картой и выбрать раздел «Бонусы». В этом разделе собрана вся информация о бонусной системе кэшбэка.

В подразделе «Спецпредложение» будут более детально расписаны категории товаров и какой процент клиент будет получать возврата за каждую покупку (стандартный – 1%, в выбранных категориях – до 5%). Это очень удобный инструмент, который поможет сэкономить денежные средства.

Причины, по которым банк имеет право списать бонусы без предупреждения

Если внимательно прочитать условия договора по обслуживанию дебетовой карточки Блэк, то можно увидеть, что банк может списывать бонусы со счета клиента в таких случаях:

Средства будут списаны в автоматическом режиме при обнаружении ошибки. Также банк вправе исключить клиента из бонусной программы, если тот будет замечен в нарушении правил пользования, в том числе и проведении мошеннических махинаций.

На какие операции не действует программа Cash back?

Теперь вы знаете, когда начисляется кэшбэк Тинькофф Блэк. Сейчас рассмотрим все операции, на которые не распространяется действие программы:

Также возврат денег не будет оформлен при использовании сервисов денежных переводов стандарта Card2Card.

Когда начисляется кэшбэк в Тинькофф Банке

Банки мотивируют клиентов чаще пользоваться банковскими картами при помощи ряда дополнительных опций. Главная из них — кэшбэк. Клиент оплачивает покупки картой, за что банк начисляет в виде бонусов реальные деньги. Когда начисляется кэшбэк Тинькофф Банка, подробно расскажет Бробанк.ру — финансовый портал с самой актуальной информацией.

| Стоимость от | 0 Р |

| Кэшбек | 1-30% |

| % на остаток | 4-6% |

| Снятие без % | От 3 000 руб. |

| Овердрафт | Есть |

| Доставка | 1-2 дня |

Условия опции cashback от Банка Тинькофф

Если речь идет о кэшбэке в реальных рублях, а не в милях или бонусах, то начисляется он по отдельным видам дебетовых и кредитных карт. Размер начислений зависит от вида карты.

В зависимости от наименования карты, а также от того, какая покупка оплачивается клиентом, банк начисляет до 30% от стоимости оплаченного товара. Также предусматривается кэшбэк в размере 1%, 2%, 5% от стоимости покупок. Начисления бывают трех видов: обычный кэшбэк — за все покупки: повышенный — за покупки в специальных категориях; максимальный — за покупки по специальным предложениям.

Чтобы увидеть, за какие именно покупки и в каком размере начисляется кэшбэк по определенной карте, необходимо более подробно ознакомиться с договором банковского обслуживания. Все актуальные значения в обязательном порядке прописываются в документе.

При этом алгоритм начисления бонусных рублей по картам банка одинаковый. На примере самой популярной карты банка Tinkoff Black будут даны ответы на основные вопросы. Эту информацию можно применять и к другим картам банка.

Когда начисляется кэшбэк Тинькофф Банка

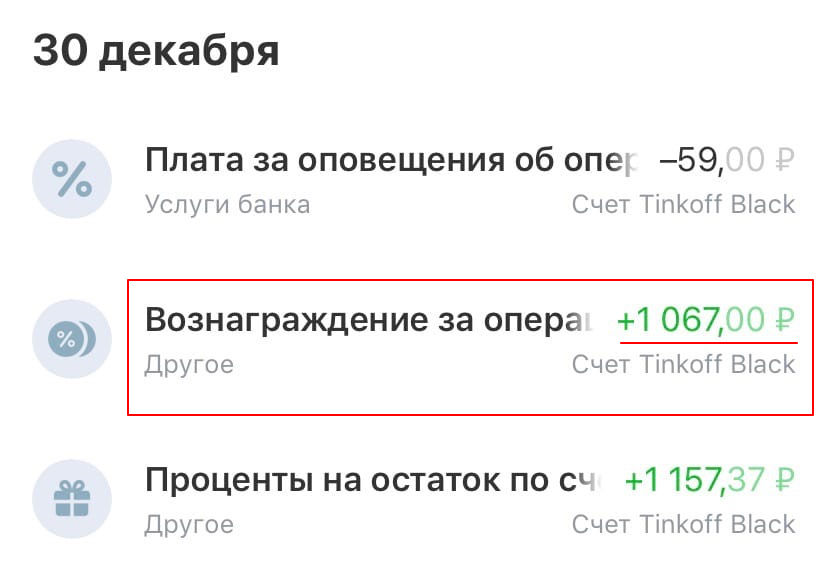

Тинькофф Банк начисляет кэшбэк в конце расчетного периода. Раз в месяц банк формирует выписку по счету. Одновременно с выпиской банк начисляет cashback за покупки во всех указанных в договоре категориях.

По дебетовым картам банк так же присылает выписку раз в месяц, так как по ним действует расчетный период. И в этом случае клиенту высылается смс-сообщение.

Уведомление о начислениях высылается в смс-сообщении раз в месяц. Изменить сроки начисления бонусных рублей нельзя. Таковы правила Тинькофф Банка, с которыми клиент соглашается при оформлении банковской карты.

За что банк начисляет cashback

В Тинькофф Банке действует три вида кэшбэка. Действуют они за покупки по рублевым счетам, а также в евро и долларах. Предусматривается следующая схема начислений:

Информация об актуальном списке магазинов-партнеров, кафе и сервисах периодически обновляется в разделе «Бонусы» в интернет-банке. В этом же разделе клиент самостоятельно выбирает под себя категории, в которых он планирует получать повышенный кэшбэк.

При этом в одной категории сумма возврата по двум отдельным покупкам может существенно разниться. Именно поэтому банк в описании программы указывает, что начисление возможно в размере «до» 30%. Соответственно, конечная сумма может составлять, к примеру, 10%, 15%, 20%, и так далее.

За какие операции Тинькофф Банк не начисляет кэшбэк

Сумма возврата положена не за все операции по карте. Повышенный кэшбэк и начисления по специальным предложениям доступны при соблюдении главного правила — приобретение товаров / пользования услугами в конкретных категориях. Cashback за прочие покупки в размере 1% не начисляется по следующим предложениям:

Такие правила действуют не только в Тинькофф Банке. Кредитные организации заключают партнерские отношения с торговыми точками с той целью, чтобы получать от них комиссионные вознаграждения за привлеченных клиентов. Клиент совершает покупку, магазин выплачивает вознаграждение банку, клиент получает свой процент в виде cashback.

Какой максимальный размер кэшбэка в Тинькофф Банке

Максимальная сумма возврата зависит от наименования карты. По карте Tinkoff Black действует ограничение — за обычные покупки в месяц можно получить не более 3000 рублей в виде cashback. Деньги сверх указанной суммы — «сгорают».

За покупки по специальным предложениям максимальная сумма кэшбэка за расчетный период составляет не более 6000 рублей. При этом в данном случае сумма сверх данного лимита переносится на следующий месяц. К примеру, если в месяц по карте рассчитано 7000 рублей за покупки по специальным предложениям, то 1000 рублей будут начислены на бонусный счет в следующем месяце.

Почему часть кэшбэка по карте «сгорает»

В Тинькофф Банке кэшбэк начисляется по условиям, прописанным в договорах банковского обслуживания. Перед оформлением карт клиенты должны ознакомиться с условиями их правильного использования.

Cashback — это часть вознаграждения, получаемого банком от партнерства с торгово-производственными предприятиями. Какая-то часть отходит банку, а оговоренный процент — достается клиенту. 3000 рублей — экономически выверенный потолок по обычным покупкам, который банк может себе позволить выплачивать клиентам без ущерба для своего финансового положения.

Как проверить начисления кэшбэк по картам Тинькофф

Наиболее простой и быстрый способ — использование личного кабинета или мобильного приложения. Итоговую сумму начислений за интересующий период можно посмотреть в выписке по счету.

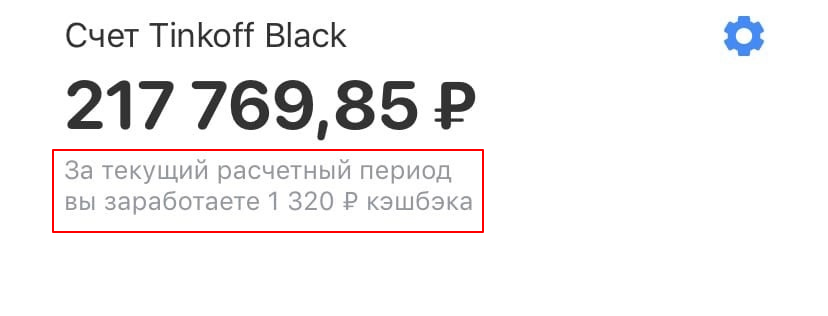

Если клиента интересует, сколько бонусных рублей он заработал на текущий момент, то при открытии конкретного счета в приложении, под отображением суммы, будет указана сумма кэшбэка, начисленная на текущий день.

Эти данные имеют информационный характер, так как начисление реальных денег производится банком по истечении расчетного периода. После того, как банк начисляет бонусные рубли, клиент может оплатить ими покупку снять, перевести, либо использовать в любом другом доступном виде.

Комментарии: 2

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

10 лайфхаков для владельцев карты Tinkoff Black от Тинькофф Банка

Владельцы карты Tinkoff Black получают процент на остаток и кэшбэк за покупки. Но у карты есть и другие особенности, которые позволяют сделать её использование ещё более выгодным. Рассказываем о лайфхаках, которые помогут сэкономить.

1. Можно не платить за обслуживание

Обслуживание карты стоит 99 ₽ в месяц (1188 ₽ в год).

Бесплатно можно обслуживаться, если выполнять одно из этих условий:

иметь вклад или кредит в Тинькофф Банке на сумму от 50 тысяч ₽;

хранить на карте как минимум 30 тысяч ₽ в течение месяца.

Найти карту другого банка

2. Каждый месяц можно выбирать категории повышенного кэшбэка

Повышенный кэшбэк начисляется при сумме покупок от 20 ₽. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 мая можно выбрать категории на июнь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

3. Мелкие покупки лучше оплачивать другой картой

За обычные покупки банк начисляет 1% от потраченной по карте суммы. На практике это 1 ₽ с каждых 100 ₽ в чеке. Но стоит учитывать, что кэшбэк начисляется только с каждых полных 100 ₽. Если сумма меньше, то бонуса не будет. Например, банк не начислит кэшбэк за покупки на 10, 20, 50 и 99 ₽. Если сумма покупки будет 199 ₽, то кэшбэк составит 1 ₽.

В реальной жизни покупки редко будут равны сумме, кратной 100 ₽, и часть кэшбэка с потраченных за месяц денег вы не получите. Так что мелкие покупки с чеком до 100 ₽ лучше оплачивать другой картой, по которой есть бонусы за такие операции. Например, картой «Польза» от Хоум Кредита.

4. При крупных тратах нужно следить за лимитом кэшбэка

Максимальная сумма кэшбэка в обычной и повышенной категориях покупок ограничена 3000 ₽ в месяц. Чтобы получить эти деньги за обычные покупки, нужно потратить 300 тысяч ₽, а если тратить только в выбранных категориях с кэшбэком 5%, то потребуется всего 60 тысяч ₽. За б о льшие траты кэшбэк начисляться не будет.

Максимальный размер бонусов за покупки у партнёров может составлять 6000 ₽ в месяц.

Итого каждый клиент может возвращать до 9000 ₽ кэшбэка каждый месяц. Как только у вас закончился лимит кэшбэка по карте Tinkoff Black, начинайте тратить деньги по другой карте с бонусами.

Кэшбэк по карте Tinkoff Black

За обычные покупки

До 3 тысяч ₽ в месяц

За покупки в выбранной категории

До 3 тысяч ₽ в месяц с учётом кэшбэка за обычные покупки

За покупки у партнёров

До 6 тысяч ₽ в месяц

5. Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Банк позволяет без комиссии снимать от 3 до 100 тысяч ₽ «в любых банкоматах по всему миру». Но это не всегда работает за границей, где нужно снять местную валюту. Иногда комиссию может взять иностранный банк, через банкомат которого снимаются наличные.

В разделе «Помощь» на сайте Тинькофф есть пояснение: «Иностранные банкоматы могут брать свою комиссию, к сожалению, с этим мы ничего поделать не можем».

Избежать комиссии помогут такие советы:

выбирайте банкоматы крупных и известных банков;

если банкомат предупреждает о комиссии, то попробуйте найти другой;

найти банкомат, который не берёт комиссию, можно на сайте Тинькофф Банка или через его приложение (на главном экране выбрать «Ещё», затем «Инфо» и опцию «Банкоматы»).

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Дебетовая карта Тинькофф Блэк в 2021 году: условия пользования, проценты на остаток, тарифы и кэшбэк

Карта Tinkoff Black – удобный финансовый инструмент для безопасного хранения средств и получения дохода. Ее создатели действительно смогли приятно удивить и порадовать всех, кто предпочитает держать деньги защищенными на счету банка. Они разработали все условия для ее комфортного использования (интернет-банкинг, бесконтактная оплата и пр.) и дополнили список преимуществ выгодными предложениями от партнеров.

Ежемесячно начисляется доход в размере 3% годовых на остаток, дополнительно действует повышенный кэшбэк на выбранные категории покупок. Причем начисляется он не бонусами, а сразу рублями. Условия действительно соблазнительные, осталось только разобраться в чем секрет успешного воплощения в жизнь этих и некоторых других преимуществ дебетовой карты «Тинькофф Блэк».

Условия обслуживания в 2021 году

Стоимость обслуживания может быть полностью бесплатным или оплачиваться в символичном размере 99 рублей в месяц.

Стоимость обслуживания счета — бесплатно, при условиях:

Оповещение обо всех денежных операциях — в месяц составит 1 доллар или 1 евро ежемесячно, в зависимости от валюты счета.

Отличительной особенностью обслуживания дебетовой карты является возможность открыть дополнительные карты для родных и близких. Это позволит тщательно контролировать семейный баланс (например, можно использовать функцию ограничения лимита), зарабатывать больше процентов и бонусов. Чтобы было проще контролировать перемещение средств по счету и траты с разных карт, стоит подключить моментальное оповещение на телефон. Кроме того, можно без дополнительного посещения банка оформить выгодное страхование имущества или здоровья.

Обслуживание в банке «Тинькофф» действительно комплексное и выгодное не только для держателя, но и для всей семьи. Любые проблемы (утеря карты, уточнение баланса и пр.) решаются с помощью всего одного СМС-сообщения.

Тарифы карты «Тинькофф Блэк»

Поскольку карта «Тинькофф Блэк» позволяет распоряжаться деньгами в разной валюте, условия и проценты могут отличаться для держателей с разными целями и потребностями. Все детали по тарифам подробно расписаны на официальном сайте банка.

Внизу страницы с общими условиями для держателей также можно изучить или скачать максимально детализированную информацию по всем тарифным планам. Также сразу можно ознакомиться с общими правилами и рекомендациями банка, которые позволят составить личное впечатление и сделать правильный выбор.

Организация не утаивает от своих клиентов никакие нюансы, поэтому они могут не переживать о рисках начисления скрытых платежей или комиссий.

Что важного следует отметить по поводу тарифов «Тинькофф Блэк»?

Тарифы за дополнительную дебетовую карту

Любая дополнительная дебетовая карта Тинькофф предоставляется клиентам на платных условиях. Каждый пользователь имеет возможность оформить вспомогательную карточку для родных и близких людей. Стоимость сервисного обслуживания согласно текущему тарифу составляет 590 рублей в год и является фиксированной. При этом плата за обслуживание может осуществляться в любой другой валюте в сумме эквивалентной рублям.

Как заказать и получить карту «Тинькофф Блэк» в 2020 году?

Для этого нет необходимости тратить свое время на личное посещение отделения, где еще придется выстаивать очереди. Вся процедура подачи заявки на оформление занимает не более 10 минут и происходит полностью в режиме онлайн (даже статус обработки можно проверять прямо на сайте). При оформлении анкеты необходимо лишь указать номер мобильного и паспортные данные.

Если банку потребуется уточнить детали, его менеджеры оперативно свяжутся с вами. Обычно решение об оформлении выносится уже в течение нескольких минут, а спустя всего 1—2 дня курьер доставляет карту на дом. Причем заказать карту «Тинькофф Блэк» таким простым способом можно не только в Москве и любом другом крупном городе, а в любом уголке страны.

Как активировать карту «Тинькофф Блэк»?

Карта доставляется в не активированном виде, поэтому перед началом его использования важно выполнить следующие действия:

Эти простые процедуры помогут обеспечить безопасность и правомерность использования карты. Они не займут много времени, но позволят избежать массы неприятностей в будущем. До того, как он проведет активацию с помощью секретной информации, карта не может быть использована.

«Тинькофф Блэк»: личный кабинет

Для входа в личный кабинет необходимо указать логин (свой номер мобильного) и пароль. Для подтверждения прав владельца карты банк вышлет на указанный телефон СМС-сообщение с одноразовым кодом.

В личном кабинете можно получить исчерпывающие данные о состоянии счета, начисленных процентах и размере кэшбэка. До начала активного пользования картой, основные статистические события не будут отображаться в кабинете.

Но сразу после первой операции появятся детальные данные в разделах «События» и «Действия». В будущем именно здесь можно будет подробно проконтролировать все движения средств (снятие, перевод, пополнение и пр.). Также стоит сразу настроить важные параметры использования карты:

В личном кабинете стоит сразу активировать максимальный кэшбэк и участие в специальных предложениях. Все данные о доступных вариантах получения приятных бонусов теперь будут всегда под рукой.

Как снимать наличные с карты?

Есть подводные камни, о которых нужно знать, если вы планируете снимать деньги в банкоматах других банков:

Фактически, бесплатно вы можете снимать только сумму более 3 000 рублей.

Как пополнить карту «Тинькофф Блэк» (с комиссией и без)?

Самый простой и выгодный способ пополнения – в банкоматах «Тинькофф» или посредством банковского перевода в той валюте, к которой подключен счет (картвалюте). При других способах пополнения может возникнуть необходимость оплаты комиссии в зависимости от места пополнения и размера суммы.

Как пополнить дебетовую карту Тинькофф Блэк?

Благодаря сотрудничеству со многими компаниями Тинькофф Банк обеспечивает максимальное удобство для пополнения дебетовой карты Tinkoff Black. Поддержка более 20 способов внесения средств на личный счет положительно отражается на скорости проведения транзакций и общей доступности сервиса.

Пополнение в банкоматах и терминалах Тинькофф

Быстрое пополнение карты Тинькофф Блэк возможно через стационарные банкоматы и терминалы, которые компания активно устанавливает во всех регионах страны. Каждый клиент банка может пополнять карту на любые суммы без ограничений.

Через терминалы Тинькофф возможно пополнение по:

В терминалах есть ограничение на одну операцию — 15 000 руб. После пополнения на эту сумму, терминал предложит повторить операцию.

Банковским переводом

Банковский перевод возможен из любого банка. При этом в системе отсутствуют ограничения по сумме транзакции. Процедура зачисления на счет занимает 1—2 дня. Реквизиты для осуществления банковского перевода доступны на сайте, в вашем интернет-банкинге, а также в мобильном приложении Тинькофф. Узнать детальнее о том, как пополнить дебетовую карту Тинькофф можно на официальной странице банка.

Через банковскую карту другого банка

Быстро положить деньги на дебетовку можно с любой карты любого отечественного банка. При этом Tinkoff поддерживает максимальную сумму перевода до 300 000 рублей. Осуществление переводов возможно при помощи интернет-банкинга или приложения. Процедура выполняется без комиссии до 300 тысяч рублей.

Наличными через партнеров

Клиенты Тинькофф банка могут снимать деньги наличными через партнерские компании, которые на текущий момент предоставляют порядка 300 000 точек для пополнений. Поддерживаются транзакции в рублях, долларах и евро. Перевод без комиссий возможен при сумме до 300 тысяч рублей. Сроки перевода — в течение 1 дня. Просмотреть доступные точки пополнения можно на карте на сайте тинькофф.ру.

Терминалы

Наиболее часто при пополнении наличными владельцы карт прибегают к помощи банкоматов и терминалов, принадлежащих как банкам, так и работающим в России платежным системам. В большинстве случаев при этом используются:

Салоны связи Евросеть, Связной, МТС и другие

Тинькофф Банк заключил договоры со всеми крупными компаниями, имеющими салоны связи. В результате, пополнение карт организации доступно в следующих местах:

Помимо перечисленных компаний, для пополнения баланса карты Тинькофф можно воспользоваться услугами МТС, Связной и другими.

Какие условия и проценты на кэшбэк?

Дебетовая карта позволяет получать кэшбэк за любые покупки. Контролировать начисление вознаграждений можно в интернет-банкинге или приложении, где самые выгодные и интересные предложения регулярно обновляются и отмечаются специальным значком: %.

Размер кэшбэка будет зависеть от места и вида покупок:

Особенностью кэшбека по карте «Тинькофф Блэк» является возврат сразу в деньгах, а не баллах, и возможность их обналичивать в банкомате. Но есть некоторые нюансы его начисления. Средства, возвращаемые по разным алгоритмам, суммируются, но их максимальный размер за один расчетный период не может превышать установленный банком лимит.

Для обычных покупок действует ограничение в 3 000 рублей, все начисления сверх этой суммы сгорают. Кэшбэк по спецпредложениям ограничивается суммой в 6 000 рублей, а все вознаграждения сверх данного лимита переносятся на следующий месяц.

Как выбрать категории повышенного кэшбэка?

За обычные покупки банк возвращает 1% от потраченной суммы. Но каждый месяц можно выбрать три категории из пяти, по которым будет начисляться повышенный кэшбэк — 5%. Категории для каждого человека подбираются индивидуально. Это могут быть, например: аптеки, транспорт, супермаркеты, одежда и обувь, рестораны и так далее.

Найти их можно в приложении через раздел Ещё > Повышенный кэшбэк.

Повышенный кэшбэк начисляется при сумме покупок от 20 руб. Если не выбрать категорию кэшбэка, то он начисляться не будет.

Возможность выбора новых категорий повышенного кэшбэка появляется в последний день каждого месяца. Например, 31 мая можно выбрать категории на июнь.

Чтобы получить максимум кэшбэка — выбирайте категории, в которых вы тратите больше всего денег.

Ещё Тинькофф начисляет бонусы за покупки у партнёров. Там кэшбэк может достигать до 30%. Найти такие предложения можно через приложение банка в разделе Еще > Бонусы > Спецпредложения.

Не забывайте, что кэшбэк из раздела «Спецпредложения» нужно активировать перед оплатой. Иначе она пройдёт как обычная покупка.

Кэшбэк начисляется рублями, а не бонусами или баллами. Деньги возвращаются на счёт по итогам месяца. Их можно снять через банкомат или потратить по карте.

Какие существуют категории повышенного кэшбэка?

«Транспорт» — включает в себя возвращение части средств за пользование общественным транспортом, пригородными автобусами, паркингом, услугами лизинга и проезда на электричках.

Сюда также входят поездки на такси. К примеру, если вы используете для своего передвижения сервис «Gett», являющийся партнёром Тинькофф банка, вы получите более повышенный кэшбэк.

«Рестораны» – категория, которая включает бонусы, зачисляющиеся за оплату счета в ресторанах, кафе, барах и иных точек питания, являющимися партнёрами банка. Если вы часто обедаете в ресторанах, то рекомендуем выбрать именно данную категорию – это позволит вам возвращать в виде бонусов значительное количество потраченных средств.

«Кино» – отвечает за возврат средств, потраченных на приобретение билетов или товаров в кинотеатрах и видеопрокатах.

«Спорт» – категория, включающая в себя кэшбэк за приобретение товаров в магазинах спортивной одежды, спортивного питания или инвентаря. Существуют и другие категории, их список постоянно продолжает расти, ознакомиться с полным списком и MCC кодами транзакций можно по cсылке https://static.tinkoff.ru/documents/debit/black_loyaltyprogram.pdf.

Когда начисляют кэшбэк?

В последний день расчетного периода. Расчетный день индивидуален для каждого клиента. Обычно это первые числа месяца.

Как начисляются проценты на остаток?

Доход на личный остаток по счету можно сравнить с выгодным вкладом в банке.

Tinkoff значительно упростил условия получения дохода, обеспечив каждого держателя дебетовой карты возможностью зарабатывать 4% годовых без строгих ограничений. Выплата дохода осуществляется ежемесячно если:

Как открыть счёт в другой валюте?

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

Переводы с карты

Большинство банков начисляют комиссию за такие переводы. Тинькофф Банк предлагает держателям дебетовой карты платить по счетам, не заботясь о том, что будет снято больше средств. Но и здесь есть подвох. Бесплатно осуществляются переводы, размер которых не превышает 20 000 рублей. Большие суммы облагаются комиссией в 1,5% (не менее 30 рублей).

Вы можете бесплатно пополнять свой счёт, переводя средства со счёта другого банка. Но было бы странным, если бы Тинькофф и здесь не «зарыл» некоторые ограничения. Комиссия на переводы на карту не взимается, если используются сервисы Тинькофф Банка или его партнёров (сетей «Связной», «Евросеть»). Даже таким образом вы сможете перевести не более 150 000 руб. за месяц использования карты. Вам придётся заплатить 2% за всё, что выйдет за пределы указанного лимита.

Магазины партнеры карты «Тинькофф Блэк»

К сотрудничеству с компанией подключились тысячи организаций из разных уголков страны и даже всемирно известные бренды. Партнеры банка – это не только магазины с продуктами питания и одеждой. Среди них встречаются также заправки, аптеки и медицинские центры, рестораны, службы доставки цветов и разнообразные интернет-магазины (например, популярный AliExpress).

Это значит, что уже сейчас держатели «Тинькофф Блэк» получают доступ к выгодным спецпредложениям и могут возвращать часть денег за самые разные виды покупок.

Актуальный список партнеров и условий получения вознаграждения при оплате товаров можно просмотреть в любое удобное время через мобильное приложение или в личном кабинете на сайте банка. Для участия в программе кэшбэка и акционных предложениях достаточно всегда выполнять лишь одно простое условие — оплачивать покупку непосредственно с карты, а не после снятия денег в банкомате.

Как заблокировать карту?

Заблокировать карту можно тремя способами:

Эти способы подходят для обеспечения безопасности при перевыпуске, утере или краже карты, но они не позволят разорвать полностью сотрудничество с банком. Аннулирование договора и полное закрытие счета происходит иным образом.

Как закрыть карту Tinkoff Black?

Для начала необходимо обнулить баланс на карте. Это значит, что потребуется оплатить обслуживание и все дополнительно используемые платные услуги (например, моментальные оповещение на телефон), а также снять с карты все личные средства.

Далее необходимо позвонить в колл-центр и оставить заявку на расторжение договора. Процедура закрытия осуществляется не моментально, может занять до 45 дней. Все детали об индивидуальной ситуации будут разъяснены клиенту квалифицированными специалистами компании. Настаивать на продолжении сотрудничества они не будут, лишь проверят успешное выполнение обязательств обеих сторон и составят итоговую выписку по счету.

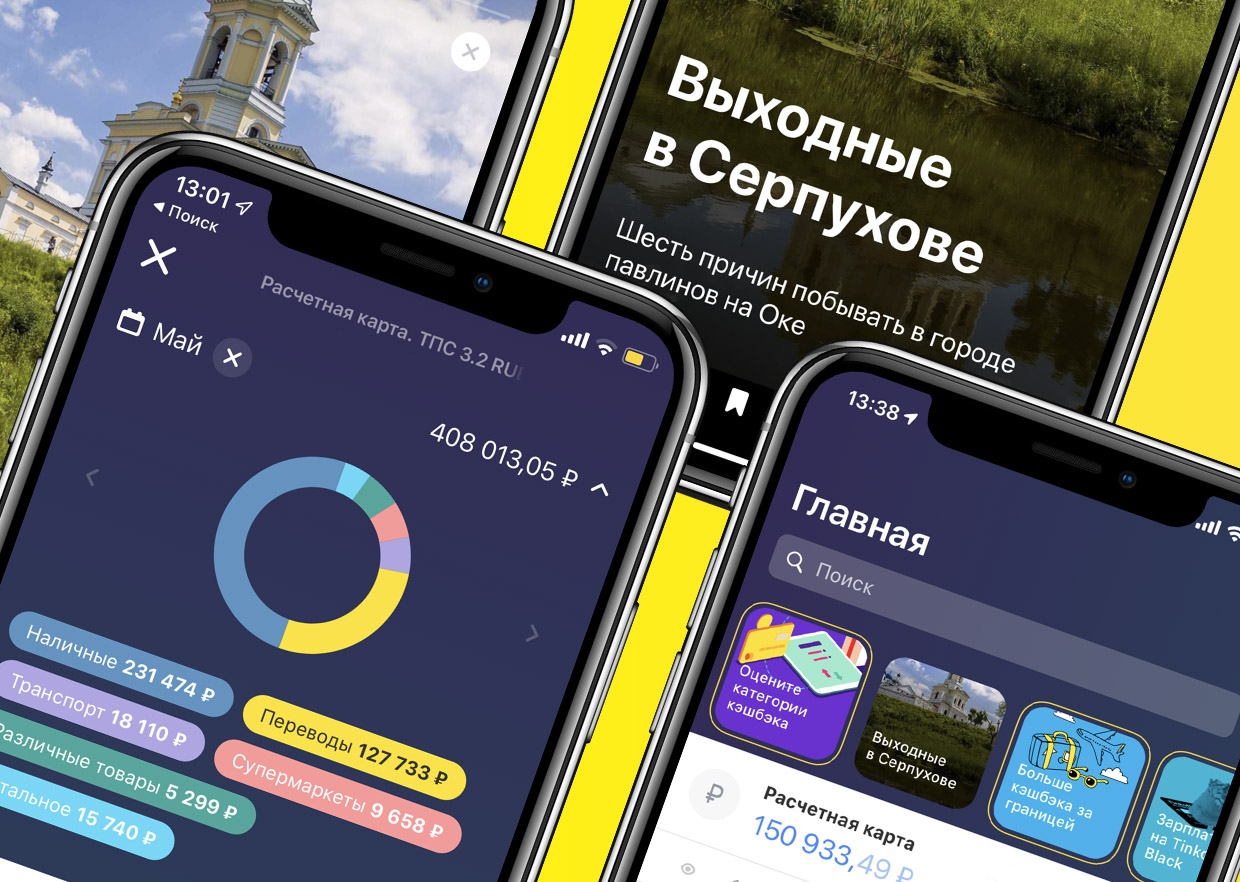

Приложение Тинькофф — главная причина брать их карту

За любыми оплатами, переводами, вообще финансовыми вопросами я иду в приложение «Тинькофф».

То, что у «Тинькофф» отличное мобильное приложение – вещь очевидная и вообще неоспоримая. Не буду вспоминать, на что были похожи банковские приложения в России, когда Тинькофф въехал на коне со своей Black.

Испокон веков сложилась такая ситуация:

1. Тинькофф что-то внедряет в мобильное приложение. Например, сториз;

2. Остальные бросаются делать то же самое (с разной долей успешности);

3. У остальных появляется то же, что есть в Тинькофф уже как полгода;

4. Тинькофф за это время успел внедрить еще что-то.

…и так до бесконечности.

Вот пример. Относительно недавно в приложении Тинькофф появилось бронирование ресторанов с мега-кэшбеком до 33%. Работает так: бронируете, едите, оплачиваете картой, в следующую выписку автоматически получаете повышенный % кэшбека от суммы в чеке.

Ещё можно покупать билеты в кино и театр, даже на концерт с кэшбеком до 15%. Даже заказать такси до места можно, не выходя из банковского приложения Тинькофф.

Или вот, в прошлом году добавили возможность автоматически платить за ЖКХ и электричество. Очень удобно. Плюс я подписался на уведомления о налогах (как физлицо). То же самое можно сделать для штрафов ГИБДД.

Новиночки, конечно, всегда интересны, но по факту 90% времени в банковском приложении я решаю другие задачи. Кинуть деньги на телефон, с карты на карту, заплатить за интернет и тому подобные бытовые вещи.

И вот эту часть приложение Тинькофф довело до идеала уже давно.

Чего стоит один раздел Избранное, куда можно добавить любой вид перевода, оплату чего угодно или просто пополнение счета. С ним на пополнение, скажем, транспортной карты «Тройка» уходит 5 секунд. Сумму ввёл, готово.

Тут всё понятно, разложено по категориям-полочкам, запутаться нереально. Более того, есть отлично работающий поиск, который ищет не только по назначениям платежей, но и вообще всей вашей истории операций. Если что, можно повторить любую в два касания.

Не совру, если скажу, что у Тинькофф даже не банковское приложение сейчас, а финансовая экосистема. Такое место, где решаются денежные вопросы – быстро и удобно.

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Овердрафт – еще одна полезная возможность для держателей карты, которые столкнулись с непредвиденными финансовыми сложностями. Идеальное решение проблем с деньгами, когда нет времени или возможности занять в долг или оформить кредит.

Чтобы воспользоваться овердрафтом в «Тинькофф Банке», достаточно в личном кабинете или приложении перейти в раздел «Настройки» и активировать подключение: «Подключить овердрафт». Ответ об одобрении или отклонении запроса поступает буквально в течение нескольких минут, а его размер и стоимость можно выбрать в приложении.

Преимуществом использования овердрафта в Tinkoff является отсутствие комиссий при тратах в пределах 3 000 рублей, а также удобный срок погашения задолженности – 25 дней после завершения расчетного периода, в который были израсходованы заемные средства.

Tinkoff Black Premium, она же Tinkoff Black Metal

Рассмотрим тарифы еще одной дебетовой карты Тинькофф – премиальной или металлической карты Tinkoff Black Metal. Этот пластик открывает массу привилегий для владельцев. Пользователям доступен персональный менеджер, который в любое время проконсультирует по возникшему вопросу, при необходимости осуществит денежный перевод, платеж и другую финансовую операцию.

Личный консьерж составит график встреч и деловых мероприятий, организует проведение праздника, отдыха или поездки. Персональный Автоконсьерж будет обслуживать до трех автомобилей своего клиента, он лично доставит авто в сервис, а также проконтролирует качество услуги и вернет автомобиль владельцу. Однако такая услуга действует только для жителей Москвы.

Бесплатное обслуживание дебетовой карты только при условии, если на счетах клиента в данном банке не менее 3 миллионов рублей или сумма покупок более 200 000 руб. в месяц. В противном случае, стоимость месячного обслуживания составляет 1 990 рублей, что можно смело назвать недостатком данной карты. Но есть и другие достоинства, к примеру, бесплатное страхование до 5 членов семьи на время путешествий, кэшбэк до 10%, а также свободный доступ два раза в месяц в VIP-залы Lounge Key (каждый следующий проход обойдется в 30 долларов).

Как использовать Тинькофф Блэк за границей?

Удобство использования карты за границей:

Недостатки карты

Основные минусы карты Тинькофф Блэк:

Выводы

Обобщив информацию, которая изложена выше, можно сделать логичные выводы. Пользоваться Tinkoff Black удобно не всем. Впрочем, это нормально. Заказывайте карту, если вы:

Удобно пользоваться Tinkoff Black активным людям, которые любят пользоваться специальными предложениями.

Больше всего карта понравится путешественникам, которые помимо возвратов смогут экономить, отказавшись от многоразовой конвертации валюты.

Если у вас хороший уровень стабильного дохода, не раздумывая заказывайте Tinkoff Black. Помните, что вам понадобится некоторое время, чтобы разобраться с тарифами и лимитами. Но, разобравшись, вы сможете использовать все возможности, которые вам предоставляет Тинькофф Банк.

Если же от зарплаты до зарплаты вы с трудом «дотягиваете», лучше поискать более спокойный вариант пластика. Удачи!