как узнать количество шортистов и лонгистов

Что такое шорт и лонг на бирже и как на них заработать инвестору

Я в шортах, зашортил акцию, ушел в лонг и пр.

От инвестора-трейдера часто можно услышать непонятные для чайников выражения: я в шортах, зашортил акцию, ушел в лонг и пр. Начинающему игроку на фондовом рынке важно знать, что стоит за этими словами. Это поможет оградить себя от неправильного выбора стратегии и потери денег. В статье разберемся, что такое шорт и лонг на бирже, что значит играть на повышение и понижение, как на этом можно заработать.

Одни инвесторы счастливы, когда котировки ценных бумаг идут вверх, другие – когда вниз. Как такое возможно? Все дело в виде заключенных сделок. Кто-то зарабатывает на повышении, а кто-то – на понижении. Объясню обе стратегии простыми словами.

Термин “шорт” произошел от английского short – короткий. В разговоре используют разные вариации: короткая продажа, короткая сделка, короткая позиция, сделка шорт и пр.

Понятие короткой позиции

Шорт – это биржевая сделка, в результате которой инвестор хочет заработать на снижении котировок акций, которыми он не владеет, а берет в долг у брокера. Фактически это продажа активов, которых у инвестора нет.

Суть торговли в следующем. Инвестор предполагает, что котировки акции компании А будут снижаться. Он берет в долг необходимое количество ценных бумаг у своего брокера и продает их по текущей цене. Далее выжидает момент, когда котировки снизятся, покупает по сниженной цене и возвращает бумаги брокеру. Разницу в стоимости кладет в карман.

На словах выглядит все просто и понятно. Но на практике операция очень рискованная. О рисках мы еще поговорим ниже. Но главный из них – это то, что ни один инвестор не может с вероятностью 100 % знать, куда двинется котировка.

Иногда один твит большого политика может обрушить или возвысить как ценную бумагу, так и весь фондовый рынок. Тогда все выводы по фундаментальному или техническому анализу окажутся бесполезны. А иногда макроэкономические показатели указывают, куда двинется рынок. В этом случае инвестор должен обладать определенными знаниями, чтобы верно расшифровать их значения и определить направление.

Есть такое понятие – игра на понижение. На мой взгляд, оно отражает суть стратегии. Это игра в прогнозистов, аналитиков и просто любителей адреналина. Иногда получается выигрывать, а иногда и не везет. Стратегия шорт активно используется в трейдинге. Главное, чтобы инвестор шел на риск сознательно и был готов к проигрышу.

Механизм игры на понижение

Для понимания механизма игры на понижение приведу простой бытовой пример. Возьмем такой сезонный продукт, как сноуборд. Цена на него растет в преддверии зимы и падает в конце сезона. Допустим, вы берете у владельца сноуборд (он все равно у него простаивает, потому что тот пересел на горные лыжи) в декабре и продаете его. Когда наступает весна, покупаете аналогичный, но дешевле. Возвращаете соседу сноуборд. Разницу между ценой продажи и покупки берете себе.

Точно так же действует трейдер, который хочет зашортить акцию. Допустим, он прочитал аналитические отчеты экспертов, провел свои исследования и расчеты и определил, что компания Яндекс сильно переоценена и в ближайшем будущем ее ждет падение стоимости акций.

На 3.12.2020 котировка равна 5 230 руб. Трейдер берет у брокера 100 акций в долг. Для этого надо:

После открытия сделки на брокерском счете трейдера появится запись о поступлении 523 000 ₽ и минус 100 акций Яндекса. Через какое-то время прогнозы оправдались и котировка снизилась до 5 100 ₽. Инвестор покупает 100 бумаг на сумму 510 000 ₽ и возвращает их брокеру. Разницу в 13 000 ₽ (523 000 – 510 000) забирает себе. В примере не учтены комиссии брокера и биржи, налоги.

Посмотрите график Башнефти. Если кто-то из аналитиков предсказал, что в феврале 2020 г. начнется обвал цен, то на самом пике он мог продать акции за 1 860 ₽. А уже в марте ценные бумаги торговались по 1 041 ₽. Прибыль составила более 800 ₽ с одной штуки.

Особенности сделки шорт

Что нужно знать инвестору, если он хочет проводить сделки шорт?

Список инструментов, по которым доступна короткая позиция, составляет брокер. Он может отличаться у разных посредников. Поэтому до оформления сделки лучше ознакомиться с перечнем ценных бумаг для шорта. Как правило, в него входят самые ликвидные акции российского фондового рынка.

За то, что брокер дает ценные бумаги в долг, он берет комиссию. Например, у ВТБ она равна 13 % годовых. Но если сделка осуществляется в течение одного торгового дня, то комиссия не взимается. За возможность выставить короткую позицию трейдер заплатит комиссию бирже и брокеру по самой сделке (смотрите свой тариф) и за получение акций в долг.

Некоторые компании выплачивают дивиденды. После закрытия реестра акционеров, которые получили право на получение дохода, котировки ценных бумаг компании падают примерно на величину объявленных дивидендов. Хорошая возможность до падения открыть короткую позицию, чтобы потом купить по более низкой цене и закрыть сделку шорт. Но заработать не получится.

Одни брокеры прямо запрещают открывать короткую позицию незадолго до дивидендной отсечки. Другие разрешают, но с уплатой дивидендов и налога с них. Объясню, что имею в виду.

Для того чтобы выдать трейдеру акции в долг, брокер берет их у другого инвестора (сделка РЕПО). Этот инвестор даже не подозревает, что его активами пользуется другой человек. Естественно, он рассчитывает на дивиденды и брокер их заплатит, только возьмет с трейдера-шортиста.

Что такое margin call

Margin call – требование брокера закрыть сделку или пополнить счет для покрытия убытка от сделки. Это может случится, если на счете трейдера сумма достигнет критической отметки и ее не будет хватать, чтобы купить и вернуть взятые в долг ценные бумаги.

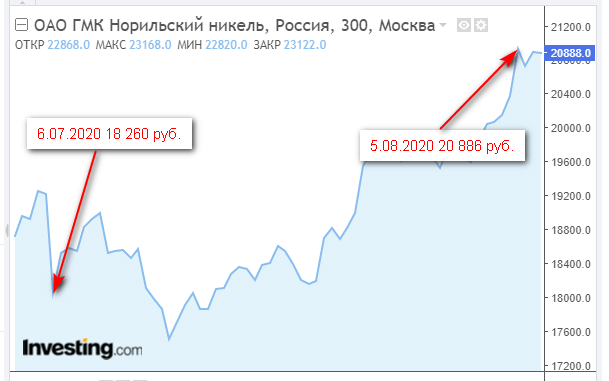

Рассмотрим реальную ситуацию. В мае 2020 г. на предприятии, которое принадлежит компании Норникель, произошла экологическая катастрофа с разливом нефтепродуктов. Ожидаемо, что акции рухнули в цене. Вряд ли кто-то из аналитиков мог предвидеть такое развитие событий и уйти в шорт.

Но ущерб, который определял Росприроднадзор, уже был ожидаем. Не исключаю, что некоторые инвесторы вошли в короткую позицию после объявления суммы штрафа в июле 2020 г. Но котировка упала незначительно буквально на несколько дней, а потом стала расти и продолжает это делать до сих пор. Кто не успел в короткое время купить подешевевшие акции, мог нарваться на margin call.

Например, на счете трейдера 200 тыс. ₽, а шорт открыт 6 июля на 10 акций по 18 260 ₽/шт. (182 600 ₽). Общий счет 382 600 ₽. Если инвестор пропустил время покупки на снижении с 8 по 14 июля, а протянул, например, до 5 августа, цена выросла до 20 886 ₽. И денег на счете уже не хватает для покупки ценных бумаг и возврата их брокеру. В этом случае трейдер может получить уведомление о внесении дополнительных средств.

Лонг с английского переводится как “длинный”. Это традиционная игра на повышение. Используют следующие выражения: встать в лонг, открыть длинную позицию. Срок не ограничен никакими временными рамками. Если за шорт инвестор платит брокеру проценты помимо комиссий по своему тарифу, то в лонге при использовании собственных денег никаких дополнительных расходов нет.

Понятие длинной позиции

Лонг – это биржевая сделка, в результате которой инвестор хочет заработать на повышении котировок ценных бумаг. Действует принцип: купил дешевле – продал дороже.

Большинство инвесторов, кто покупает акции для своих долгосрочных портфелей, можно назвать игроками на повышение. Но трейдеры тоже зарабатывают на лонге. Необязательно ждать годы, чтобы увидеть рост активов.

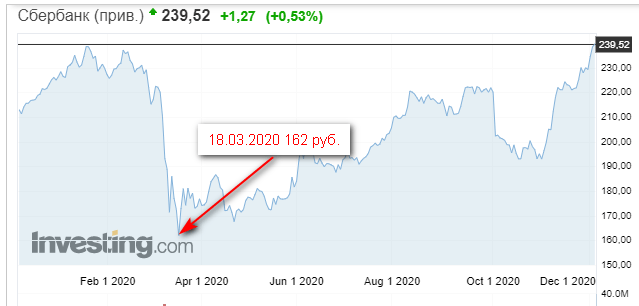

Например, многие инвесторы в марте 2020 г. покупали подешевевшие акции. Уже сейчас некоторые ценные бумаги выросли в цене. Посмотрите на график Сбербанка. В марте цена достигала 162 ₽ за штуку. На 3 декабря 2020 г. она равна 239,52 ₽.

Механизм игры на повышение

Суть стратегии проста. Инвестор ожидает, что акции компании А скоро вырастут в цене. Он их покупает сегодня (для этого даже может воспользоваться кредитным плечом от брокера), ждет какое-то время и продает по более высокой цене, если прогнозы оправдались. Ожидание может быть как очень большим – месяцы и годы, так и очень коротким – 1 день.

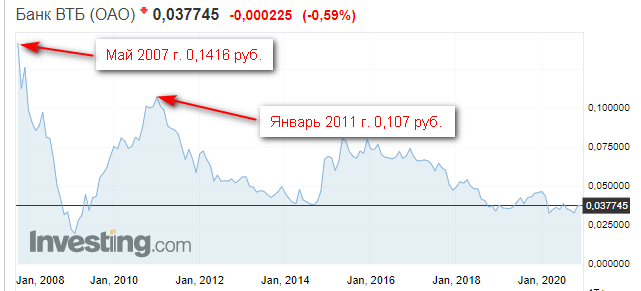

Механизм лонга кажется проще, чем шорта. Но это только кажется. Прогнозировать повышение так же сложно, как и понижение. Те, кто купили акции банка ВТБ в мае 2007 г. или в январе 2011 г., до сих пор ждут возврата хотя бы к цене приобретения.

Долгосрочные инвесторы чаще используют стратегию лонг, потому что их портфели рассчитаны на 10 и более лет. Если выдерживается принцип диверсификации, применяется хотя бы какой-то фундаментальный анализ для выбора активов, то доходность неизбежна. Снижение возможно, но в долгосрочной перспективе фондовый рынок растет.

С понятиями long и short связаны еще два интересных слова из сленга трейдера – быки и медведи. Быками называют тех, кто торгует в лонг. Аналогия с быком, который поднимает на рога своего противника. Так и трейдеры покупают акции, котировки которых в перспективе должны вырасти. Медведи – это шортисты. Медведь бьет лапой противника, а любители шорта опускают котировки продажей акций.

Сравнение рисков при шорте и лонге

Обе операции считаются рискованными. Но риск по короткой сделке выше. Разберемся почему.

Для начала рассмотрим стратегию лонг. Инвестор покупает 1 000 акций по цене 1 000 ₽/шт. Он уходит в лонг и ждет роста котировок. Самый большой риск – это банкротство компании и потеря 1 млн ₽, риск поменьше – бесконечно долгое ожидание прибыли. Больше чем миллион инвестор денег не потеряет, а вот прибыль может быть в разы выше, особенно в долгосрочной перспективе.

Возможный убыток ограничен той суммой, что вложена в покупку ценных бумаг, и ниже нуля не опустится. Например, вы купили акцию за 1 000 ₽. Потом цена упала до 500. Бумажный убыток равен 500 ₽ (50 %). Если вы уверены, что цена вырастет, то необязательно фиксировать убыток, держите бумагу до роста котировок. Ниже 0 цена не упадет. Вы можете потерять вложенные деньги, но не будете должны брокеру.

В случае с шортом все наоборот. Прибыль ограничена, а возможный убыток – нет. Например, вы зашортили акцию по 500 ₽. Но цена выросла до 1 000 ₽. Бумажный убыток составляет 500 ₽. Цена может расти и дальше, а вместе с ней и убыток. За каждый день шорта брокер будет взимать проценты. Когда убыток достигнет критического уровня, наступит margin call. Если требование по закрытию сделки или пополнению счета не исполнено, брокер может закрыть позицию принудительно.

Заключение

Короткую продажу стоит совершать только в том случае, если у вас есть четкая стратегия торговли и вы просчитали все риски. Шорт часто используют трейдеры. Инвесторы предпочитают находиться в лонге. Вам решать, какую стратегию выбрать.

Что такое Short и Long в трейдинге?

Возможность заключения сделок шорт и лонг на бирже криптовалют позволяет зарабатывать как на росте, так и на падении стоимости монет. Главное – знать, куда будет двигаться цена. Более подробно об этом мы расскажем в сегодняшней статье.

Лонг: покупаем подешевле, продаем подороже

Начнем с самого популярного вида ордеров. Лонг или, как его еще называют, длинная позиция, предполагает покупку актива с целью дальнейшей продажи по более высокой цене. Как правило, с таких сделок и начинают новички.

Порядок действий при открытии длинных позиций следующий:

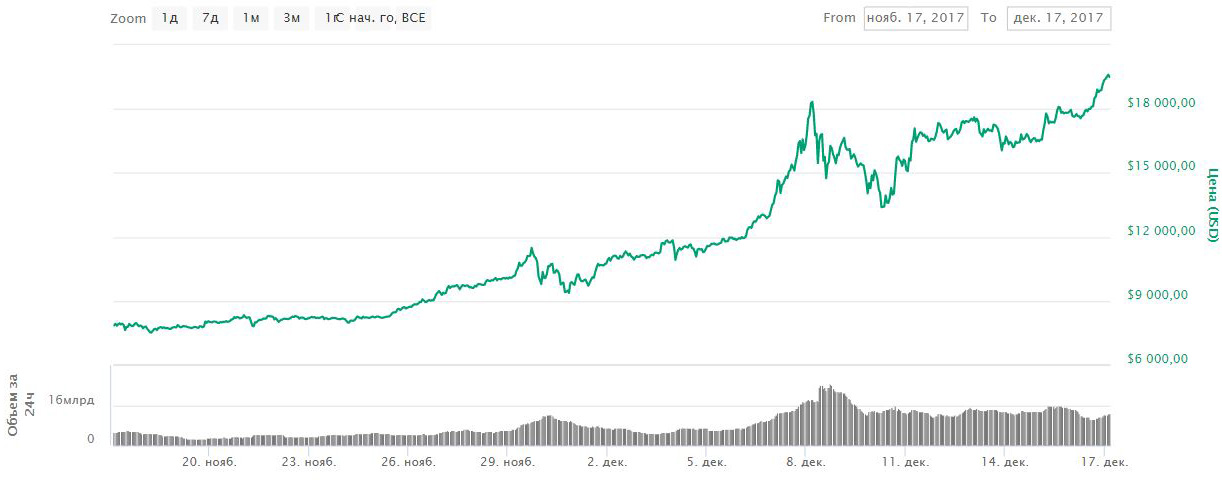

Проходит месяц, и мы решаем, что цена достигла максимального значения и дальше возможно падение.

К сожалению, такой бурный рост не может продолжаться вечно. В середине декабря биткоин достиг своих ценовых максимумов. У тех, кто решил открыть длинные позиции на этих уровнях, было два варианта:

Шорт: зарабатываем на падении

Несмотря на несколько периодов роста, большую часть времени цена снижалась. Лонговать в такой ситуации очень опасно. Но существует еще один вид сделок – шорт. Именно они позволяют зарабатывать на падающем рынке.

Шорт (короткая позиция) – это продажа актива, которого у нас нет, с целью купить его в будущем по более низкой цене. Особенность данного вида сделок заключается в том, что падающий в цене актив нам придется взять в долг. После этого, мы сможем его продать. Как это сделать, мы поговорим ниже.

Фондовый рынок

Именно на фондовом рынке трейдерам пришла в голову мысль, что дешевеющие акции можно взять в долг и продать, а потом перезакупиться ими по более низким ценам.

Биржа криптовалют

Принцип работы здесь примерно такой же. Единственное отличие – на биржах криптовалют нет брокеров. Поэтому в долг может дать только сама площадка. Схема работы будет выглядеть следующим образом:

На каких биржах можно шортить криптовалюту

Если лонг является классическим видом сделок и доступен на любой бирже, то шортить криптовалюту можно далеко не везде.

Маржинальная торговля

Как уже отмечалось выше, чтобы открыть короткую позицию необходимо взять криптовалюту в долг у биржи. А для этого нужно искать площадки, поддерживающие маржинальную торговлю. На большинстве криптовалютных бирж у трейдеров есть такая возможность. Исключение составляют EXMO и ряд более мелких площадок.

Список бирж, на которых доступна маржинальная торговля:

Мы перечислили только самые крупные и надежные биржи. Полный перечень включает в себя не один десяток названий, но вряд ли кому-то придет в голову торговать на Bit-Z или Cobinhood.

Как шортить на Binance

Для получения доступа к маржинальной торговле необходимо, чтобы была подключена 2-факторная авторизация и пройдена проверка личности.

В пункте меню «Баланс» переходим на вкладку «Маржа» и жмем кнопку «Открыть маржинальный счет».

После его активации появляется возможность переводить средства между биржевым и маржинальным счетом. Для этого жмем «Перевод» напротив выбранной валюты на маржинальном счете. В открывшемся окне вводим сумму и нажимаем кнопку «Подтвердить перевод».

Валюта, находящаяся на маржинальном счете может быть использована в качестве обеспечения по займу. Таким способом можно увеличить в 3 раза доступную для трейдинга сумму. Именно заемные средства будут использоваться для открытия коротких позиций.

Торговые сделки заключаются в пункте меню «Биржа». Пары, для которых доступна маржинальная торговля, помечены значком «М» в окне выбора валют (в правой верхней части экрана). При их выборе становится доступной вкладка «Маржа», располагающаяся под курсовым графиком. Трейдеры могут выставлять лимитные, рыночные и стоп-лимитные ордера. Порядок действий уже был описан выше:

Погасить долг можно путем нажатия на кнопку «Займ/погасить». В открывшемся окне на вкладке «Погасить» указываем сумму и жмем «Подтвердить погашение».

Шорт или лонг: что выбрать новичкам

Торговля на бирже в любом случае связана с риском. Причем это относится не только к криптовалютам. Задача трейдера заключается в том, чтобы найти оптимальный баланс между риском и доходностью. Рассмотрим 2 типа сделок.

С шортом все обстоит иначе. Во-первых, использование кредитного плеча означает, что рост стоимости очень быстро обнулит баланс трейдера. А во-вторых, размер прибыли в таких сделках ограничен. Ведь монета не может упасть ниже нуля.

Эти два примера показывают, насколько опасными могут быть сделки с открытием коротких позиций. Такие операции способны принести неплохую прибыль в условиях падающего рынка, но они подходят для опытных трейдеров. Новичкам же лучше сосредоточиться на классической торговле и не пытаться подражать профессионалам.

Заключение

Лонг – это классический тип сделок, доступный на любой криптовалютной бирже. Он заключается в покупке недооцененных монет с целью их дальнейшей перепродажи по более высокой цене. Именно с таких сделок рекомендуется начинать торговлю новичкам.

Шорт – это более продвинутый метод заработка, позволяющий зарабатывать на падающем рынке. Его суть заключается в том, что трейдер берет у биржи в долг и продает дешевеющие монеты, чтобы в дальнейшем приобрести их по более низкой цене. Такой вариант торговли не рекомендуется использовать новичкам по причине ограниченности заработка и высокого риска получения убытка.

Базовые понятия на бирже. Что такое шорт, и как он влияет на падение и рост котировок

Уровень сложности: статья написана непрофессиональным инвестором для начинающих.

Время прочтения: 7-9 минут

Цель статьи: объяснить простыми словами часть терминов. В конце статьи есть описание терминов и использованного сленга.

Московская биржа поставила рекорд в этом году. Количество брокерских счетов, которые были открыты к сентябрю этого года, составило 6.8 млн.

Причина проста: ЦБ РФ снизил ключевую ставку и банки вынуждены давать доходность по вкладам около цифры в 3-4%. Многие известные российские компании, которые торгуются на бирже платят высокие дивиденды и привлекают розничных инвесторов. Информационное сопровождение не успевает за потоком, которых хлынул на биржу. Я решил написать эту статью, для того чтобы человек, который недавно пришел на фондовый рынок, смог разобраться в нескольких базовых понятиях, и природе роста и падения акций.

1. Лонг

Когда человек покупает акции с рынка, обычно говорят что он встает в длинную позицию. Считается, что на рынке скорость роста акций медленнее, чем обвальные падения во время панических распродаж. Тех, кто покупает акции в расчёте на дальнейший рост зовут быками. На франкфуртской бирже даже установлен памятник быкам и медведям.

Многие известные инвесторы заработали состояния в долгосрочной торговле. Они покупали недооцененные акции, и держали их годами.

Короткая позиция, или шорт выглядит несколько сложнее. Предположим, что акция Х стоит 100 рублей. Вы прогнозируете, что акция будет падать.

А)Мы занимаем акцию у брокера

Б)Мы сразу же продаем акцию на рынке.

С)В итоге мы должны 1 акцию брокеру, и у нас образовался свободный кэш в размере 100 рублей после совершенной операции.

Предположим после этого, что ценник на акцию упал до 80 рублей. Мы можем выкупить акцию с рынка за 80, и вернуть долг брокеру в виде акции. В итоге мы остались в плюсе на 20 рублей.

Операция проходит мгновенно. Вы выставляете заявку по цене, которую считаете приемлемой для шорта. Как только находится покупатель, брокер проводит автоматом операцию А и Б.

Продавцы считают, что цена слишком высока и вскоре упадет, а покупатели думают, что она чересчур низка и должна подняться. … В действительности уверенность большинства трейдеров – всего лишь иллюзия

Как только мы продаем акцию по цене ниже чем купили, то мы фиксируем убыток. Аналогичная ситуация работает и в обратную сторону: мы фиксируем прибыль только тогда, когда продали акцию по цене выше чем купили. Пока мы это не сделали, наша прибыль остается лишь на бумаге.

Т.к. в краткосрочной перспективе никто не может знать, как поведут себя котировки, то покупка привлекательных активов выглядит выигрышно. Если вы правильно провели фундаментальный анализ, то в долгосрочной перспективе акции будут расти.

Если краткосрочно акция падает, можно совершить дополнительные покупки, тем самым уменьшая среднюю стоимость актива. Данная операция называется усреднением.

В случае с шортом мы не можем сохранять позицию долго, т.к. платим брокеру % за использование денежных средств. Рассмотрим основные риски для открытых коротких позиций:

Сценарий 1. Мы зашортили акцию, а она в боковике.

Наш риск заключается в том, что с акцией может не происходить каких-то серьезных изменений в плане стоимости, и мы в данном случае вынуждены платить % брокеру за акции, которые взяли в займы.

Сценарий 2. Мы зашортили акцию, и цена идет вверх.

Мы принимаем решение зафиксировать убыток, и закрыть позицию шорт. В итоге мы потеряли часть денег. Грустно но не смертельно.

Сценарий 3. «Срыв стопов»

Для того, чтобы ограничить убытки, мы можем выставить так называемый «стоп лосс». Стоп лосс позволяет нам выбрать уровень потерь, при достижении которого шорт автоматически закрывается. Таким образом мы можем ограничить возможный убыток.

Недавно бумаги компании VTB начали мощный интенсивный рост на больших объемах. В то время, как весь рынок лежал в боковике, на отсутствии новостного фона акция начала интенсивно расти.

Я предполагаю на том месте, которое я выделил как раз произошел срыв стопов участников рынка. Симметричные свечи покупок, и последующих продаж как раз могут указывать на ситуацию, когда маркетмейкер совершил огромную покупку, сорвал стопы и зафиксировал прибыль выше.

Срыв стопов всегда обиден, но при активной торговле стопы помогают прогнозировать и ограничивать убытки. Конечно если вы шортите.

Сценарий 4. Маржинколл + Стопаут😞

Загадка трейдеру:

— Светит, но не греет?

— Маржин-колл!

Более ужасного слова на брокерском сленге, чем маржинколл или стоп аут найти нельзя. В случае шорта с плечами брокер закрывает все позиции трейдера(а значит скупает акции с рынка), что заставляет акцию расти еще более интенсивно, чем при срыве стопов.

Маржинколл может случиться только при торговле с заемными средствами.

Как себя обезопасить от данных ситуаций? Есть три простых правила.

Разбираем самыми простыми словами понятия «short» и «long» для начинающего трейдера

Что такое лонг и шорт в трейдинге?

Друзья, пожалуй, эти два понятия самые важные для торговли после риск-менеджмента. Каждому трейдеру обязательно нужно разобраться, что такое шорт и лонг в трейдинге!

Сейчас я с улыбкой освещаю эту тему, а когда-то я вообще никак не могла понять, как работает «short». С лонгом все понятно было, а вот «short»- это был космос!

И самое смешное, что мне было принципиально разобраться, как же этот чертов шорт работает.

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь.

Важно! А надо было сосредоточиться именно на технике торговли, ее бесконечных тестов и на сохранении капитала для торговли.

Не надо углубляться и разбираться досконально во всем. Важно понять, что и как работает, откуда берутся деньги, и кто эти счастливчики, научившиеся зарабатывать на бирже. Как они думают? Как торгуют? Как управляют деньгами?

Ну а пока мы разберем короткую и длинную позиции и будем двигаться дальше. При этом уже понимая, как лонговать и шортить.

Для финансовых рынков актуальна формула получения прибыли, применяемая в бизнесе — купил дешевле, продал дороже.

Тем самым, автоматически уже дает статус трейдингу, как серьезного бизнеса!

В принципе, на этом статью можно уже закончить и всем нам разойтись по делам, но будем разбираться.

Быки и медведи на бирже что это такое?

Чтобы получить прибыль, трейдеры совершают сделки продажи и покупки активов на бирже. Но есть ряд терминов, свойственных только трейдингу.

Ликвидность, лонг, шорт, торговля фьючерсами на московской бирже – это финансовые термины, которые применяются в трейдинге. Поэтому, если вы стремитесь стать инвестором с большим доходом, вам следует понимать, что именно происходит на бирже.

И, для этого необходимо владеть всеми основными понятиями, которые используют участники фондовых рынков.

Рассматриваемые в данной статье торговые термины пришли из английского языка и переводятся просто:

Применительно к торговле акциями термин «short» приобретает несколько иное значение:

Обозначает короткую позицию (продажа), в которую входит на бирже трейдер. Он преследует цель получить прибыль от падения цены акции на рынке. Сделка часто осуществляется в кредит.

Опять же повторюсь, что с покупкой все очень похоже на обычную куплю/продажу из торговли.

Приобрести товар как можно дешевле и дорого продать – разница остается у вас.

С продажей сложно понять. Здесь акцент нужно сделать на разнице цены от продажи до выкупа обратно. Эта разница нам приносит прибыль, если цена ушла ниже цены продажи.

А если цена ушла выше цены продажи, то это наши убытки.

Они делают тоже самое: заключают сделки, ориентируясь на повышение, т.е. лонгуют. А ориентируясь на снижение актива начинают шортить.

И вот на этом зарабатывают участники рынка ценных бумаг на бирже!

А откуда взялись термины: быки и медведи?

Быки на бирже – это трейдеры, покупающие ценные бумаги в надежде на их рост.

Они предполагают, что купили дешево, а продадут дорого. Но причем здесь бык? Да просто это ассоциация с быком, который свою жертву закинул на рога и подбрасывает вверх.

Медведи на бирже – это трейдеры, которые продают ценные активы, предполагая, что цена уйдет ниже.

И они смогут заработать на разнице цены. Почему медведи? Потому что медведь считается крупным зверем, который ударом одной лапы продавливает цены на рынке.

В чем суть: «short» или «long»?

Лонг удобен для всех трейдеров – легкая схема прибыли. А вот шортить – это значит очень часто надо продать активы, взятые у брокера по высокой стоимости, дождаться их спада и снова выкупить. Ну и прибыль оставить себе.

С фьючерсами конечно все проще. Там не надо взаймы брать. Но это другая тема.

Конечно же, брокер та сторона, которая даст эти акции под проценты. И если вы будете переносить акцию через ночь, то вам уже придется выплатить брокеру комиссию. А чтобы не лишиться своей прибыли, вам нужно будет закрыть сделку в плюс. Но так бывает не всегда!

Я не знаю ни одного трейдера, который бы все шорты закрывал в плюс.

Такого трейдера в принципе не существует.

Если ценные бумаги достигли минимальной стоимости, то можно совершить лонг и приобрести активы по низкой цене. После покупки, трейдеру остается лишь ждать роста котировок, а затем продать ценные бумаги и получить доход с разницы, применяя простую схему получения прибыли.

Пример шорта:

Трейдер занимает у брокера 100 акции компании по цене 960 условных единиц (у.е.) за штуку и продает их за 96000 у.е.

Термин «лонг» обозначает открытие трейдером длинной позиции (покупка). Трейдер просчитал, что рынок акций ожидает стабильный рост в перспективе. Он покупает акции с целью их последующей продажи по более высокой цене.

Пример лонга:

Трейдер заключает договор с брокером о покупке 100 акции по цене 60 у.е (6000 у.е.). Спустя некоторое время они демонстрируют бурный рост. Трейдер считает, что акции достигли своего пика и продает их уже по цене 126 у.е. за штуку. Его прибыль составит 66 у.е. с одной акции или итоговые 6600 у.е.

Следует отметить особо, что эти понятия совершенно не связаны с временем осуществления торговых операций.

«Короткая» сделка может длиться недели и месяцы, а «длинная» закрыться за одну торговую сессию или даже через минуту после открытия.

Короткая позиция на бирже что это?

Продажа акций в «short» – это довольно сложный алгоритм действий. У вас нет акций, которые вы собираетесь продать. Поэтому, шорт подходит опытным инвесторам, которые умеют торговать. А новичку лучше обезопасить собственные средства и торговать от лонга.

Да никакой! Если вы не представляете торговлю на рынке, не имеете четких целей, не знаете, что именно вы хотите от такого рода деятельности, вы будете везде терять деньги. Будь то лонг или шорт, и на том и на этом будете терять деньги.

Для открытия короткой позиции трейдеру нужно в точности также, как и при лонге уметь:

Но все же, сделки такого вида не рекомендуется открывать новичку на акциях.

Дело в том, что при открытии «шорта» трейдер рискует гораздо больше, чем при «длинных» позициях.

Если цена акции пойдет вверх, против «короткой» позиции трейдера, существует теоретический большой риск того, что взятые в долг акции вернуть не удастся. Биржевой счет трейдера может просто обнулиться.

На практике же брокер закроет очень убыточную позицию на таком уровне цены, на котором уже есть риски, что трейдер не сможет расплатиться за заем этих акций. Это называется маржин-коллом.

В этом и состоит преимущество длинных позиций-на руках всегда остаются акции, а заемные активы на рынке трейдер не брал. Акции же всегда можно реализовать, дождавшись разворота рынка, пусть он будет даже через год.

Хотя так тоже делать нельзя. Но всегда найдется такой трейдер из вновь прибывших, которые не хотят закрывать убыточную позицию и ждут, когда цена вернется к этим ценам.

Откуда брокер берет акции для шортов клиентов?

Не всегда мы можем шортить ту или иную акцию, потому что у брокера может просто не оказаться этих акций. Он бы рад вам дать взаймы, но у него их нет. Брокер тщательно отслеживает акции, для которых доступны «короткие» позиции.

Для каждого трейдера доводится информация о тех акциях, которые возможно «шортить». Брокер дополнительно может указать требования к счету.

Отсутствие некоторых акций для шорта объясняется их низкой ликвидностью, что делает потенциальные «короткие» торговые операции практически безнадежными.

Доступны всегда для шорта «голубые фишки»-акции крупнейших компаний с большим ежедневным оборотом.

Брокер дает акции взаймы как со своего счета, так и со счета клиентов. То есть, если на вашем счету находятся акции или деньги, брокер использует их в займе «overnight», а вы получаете свой процент в годовом расчете.

Брокер занимает акции в долг для своих клиентов. У тех клиентов, кому они сейчас не нужны или у других фондов. Проводят через Репо. В договоре с брокером есть даже пунктики об этом.

Ведь крупные долгосрочные инвесторы могут давать свои акции брокеру за вознаграждение. Но это обычно в договоре прописывается. Можно и отказаться от этого пункта. Но это не значит, что вы продали акции, и мгновенно у кого-то их нашли и дали вам взаймы, это только сама биржевая сделка. А все остальное уже с задержками, но точно происходит. И клиринг Т+2 дает возможность поставок не в день совершения шорта.

Акции брокер берет у своих клиентов, либо самостоятельно выходит на рынок РЕПО. На РЕПО он выступает заемщиком уже самостоятельно и получает акции у других участников фондового рынка.

Какие акции можно шортить на Московской бирже

Посмотреть можно список маржинальных бумаг на сайте вашего брокера. Обычно это можно найти в разделе “Маржинальные бумаги”:

Выбираем список таких бумаг для вашего уровня риска. Обычно рядовые частные трейдеры работают со стандартным уровнем риска.

Для визуального примера давайте посмотрим список маржинальных бумаг у брокера БКС. Это 54 акции.

У брокера Финам это 58 акций. Все можно зашортить без проблем в любое время.

Важно! Если вы не можете найти список маржинальных бумаг, то спросите у своего брокера. Вам подскажут, где его найти.

А в целом, вы всегда найдете на сайте брокерской компании полный список акций, доступных для шорта.

Следует отметить в список маржинальных инструментов входят еще депозитарные расписки и облигации.

Шорт и дивидендный гэп

Стоит помнить о таком интересном моменте как дивидендный гэп. Он возникает после закрытия реестра. Рынок реагирует на следующий день падением стоимости акции ровно на сумму выплаченных дивидендов.

Среди трейдеров часто ходят споры-можно ли заработать на дивидендном гэпе, если зашортить перед снижением стоимости акции. Но для этого нужно продать бумагу перед отсечкой, а к самим дивидендам это отношение не имеет никакого. Это обычная спекулятивная сделка на такой эффективности, как дивидендный гэп, который случается всегда.И заработать здесь можно.

Вот только шортистам дивиденды не выплатят. Дивиденды выплатят тем, кто купил акции перед отсечкой или у кого они уже были давно. Не обязательно перед самой отсечкой прям покупать. Вы могли давно уже в лонге сидеть с этими акциями позиционно.

В 2019 году Сбербанк выплачивал рекордные дивиденды по 16 руб за акцию. И последний день, когда можно было купить акции, чтоб получить дивиденды был 10 июня 2019 года.

Давайте посмотрим, когда этот лонг можно было бы закрыть, чтоб был толк от этих дивидендов. Самая ближайшая точка закрытия убыточного лонга-это закрытие гэпа через несколько дней.

Можно было закрыть убыточную позицию по комфортной цене хоть и с убытком, понимая, что возможно отсюда цена продолжит дальше падать и несколько месяцев можно будет не закрыть убыточную позицию.

Многие из трейдеров смогли закрыть свои убыточные лонги по Сбербанку только в декабре 2019 года. Но профессиональные трейдеры не работают так с дивидендами, такой исход больше свойствен новичкам, которые нахватались знаний по дивидендным гэпам и хотят заработать просто.

Профессионалы могут для покрытия убытков от такого лонга еще и зашортить фьючерс на эту акцию. И тем самым компенсировать убытки от лонга.

Вот теперь можно говорить, что сделка на получение дивидендов оказалась прибыльной.

После гэпа на акции фьючерс отреагирует нейтрально. Между прочим, такое состояние в других торговых ситуациях не наблюдается. Обычное состояние фьючерса по отношению к акции — контанго. То есть котировки фьючерса превышают стоимость акции.

Те трейдеры, которые смогли купить эти акции когда-то намного дешевле и уже, получив прибыль на росте, могут сразу после отсечки закрыть свой лонг с прибылью, да еще и дивиденды получить. Классная ситуация!

Можно ли одновременно открывать лонги и шорты?

С технической точки зрения, человек может одновременно открыть «long» и «short». Например, любой трейдер может открыть длинную позицию — приобрести 50 акций компании на фондовом рынке. Кроме того, одновременно он может открыть и короткую позицию вообще на другом активе.

Трейдер таким образом при грамотном подходе может остаться в нуле. Потери лонга компенсируются прибылью шорта, и наоборот. Но так бывает не всегда, и тем более ни тогда, когда вам это надо.))

Правда, такие ходы используются для перекрытия рисков: если на одном рынке будет «short», а на другом — «long» сделки скомпенсируют ценовые риски.

Этой комбинацией также пользуются арбитражники — трейдеры. Они покупают актив за дешевую цену на одной бирже, а затем продают ее на другой, тем самым получая прибыль за разницу.

Если же трейдер просто торгует и акциями и фьючерсами и его торговая стратегия не преследут целей, описанных выше, то варианты событий могут быть такие:

Как правильно шортить на бирже?

В «шорте», в прочем как и в лонге, огромное значение приобретает стратегия и индикаторы, которые использует трейдер. Его цель — найти оптимальную точку входа в позицию.

Субъективное мнение о том, что цена имеет тенденцию к завышению, не является причиной «шортить».

Многие трейдеры внимательно изучают индикаторы, которые говорят о перекупленности акций. Скользящие средние дают определенный сигнал для начала изучения свечного графика. Графический анализ и поиск образовавшихся фигур, таких как «голова и плечи», подает уже более явные сигналы.

Опытные трейдеры советуют входить в «короткую» сделку только после перекрестного подтверждения сигналов о том, что цена акции готова к падению. Иными словами, множество сигналов совпадающих с направлением повышают шансы успеха.

Этапы «шорта» на бирже

1.Определите цель и точку входа

Неважно шортите вы или лонгуете, вам необходимо знать заранее какой результат вы хотите получить. Но так оно так, но на практике цена может и не дойти до цели прибыли. Для такого варианта событий у вас всегда должен быть четкий план действий. Ведь ваша задача не получить супер прибыль в каком-то одном шорте, а статистически уметь зарабатывать и в лонг и в шорт.

2. Уточните всю необходимую информацию

Если вы будете шортить акциями, уточните список акций, которые доступны у вашего брокера. А затем проведите полный анализ ценных бумаг и разработайте торговую стратегию.

Помните:брокер предоставляет акции для «шорта» под обеспечение.

Важно! Шортить можно не только акциями. Можно шортить фьючерсами. А для этого вообще не надо никакого маржинального списка у брокера смотреть.

3. Определитесь с рисками

До начала сделки, вам следует определиться, где именно вы будете фиксировать убыток – если вы потерпите неудачу.

Что делать с ошибкой?

Если вы совершили ошибку, и вместо короткой позиции открыли длинную — закрывайте их сразу после обнаружения. Проанализируйте свою ошибку и двигайтесь дальше.

Выводы

Шорт и лонг может осуществлять совершенно любой человек. Любое физическое лицо может открыть брокерский счет торговать на Московской фондовой бирже хоть чем.

Наиболее распространена торговля акциями и фьючерсами.

Бытует мнение, что новичку не рекомендуется шортить акциями, так как короткие сделки более рискованные, чем лонги.

Правда здесь есть коварный нюанс для новичка. Совершая только лонги, он может просто напросто видеть их везде где ему кажется. Ведь шортить он боится, а денег заработать хочется очееень много!

Поэтому не бойтесь продавать и покупать на фондовой бирже. Все проще, чем вы думаете. Это всего лишь профессия. А в любой профессии всегда все сложно на стадии обучения и изучения.