как узнать номер платежного поручения

Нумерация платежных поручений

Нумерация платежных поручений

Похожие публикации

Законодательством не установлено конкретных правил нумерации платежных поручений. Соответственно, и ответственности за ее нарушение тоже нет. Однако, правильно, если нумерация – возрастающая и сквозная, без пропусков и хаотичного расположения цифр. Налоговая инспекция может обратить на это пристальное внимание, так как нумерация платежных поручений зачастую искажается по причине ошибки и, как следствие, не учета операций по перечислению денег.

Нумерация платежных поручений: общие особенности

Номер платежного поручения ставится в поле № 3 платежки (формы 0401060 по ОКУД) и является обязательным реквизитом.

Обычно, организации оформляют платежные поручения через специальные банковские и бухгалтерские программы. Нумерация платежных поручений здесь происходит автоматически. Поэтому, задумываться над номерами нет нужды.

Закон не устанавливает определенного правила нумерации платежек. Однако, есть определенные требования к виду номера:

Платежки с номерами больше трех цифр, могут привести к определенным сложностям, связанным с отражением документа в другой документации. К примеру, в счетах-фактурах.

При налоговых проверках инспектор обращает особое внимание на номер платежки, он подтверждает факт оплаты и играет роль в формировании НДС. Если данные платежного поручения отсутствуют в определенных видах документации, инспекция может не принять их для расчета, тогда придется с ней судиться, чтобы доказать свою правоту.

Нумерация платежных поручений с нового года или с середины отчетного периода

Согласно практике, предприятия ежегодно начинают нумерацию платежных поручений с начала года заново. Двойных номеров платежек быть не может, так как каждый год отличается друг от друга. Это необязательное условие, если платежей немного, то и сквозная нумерация не запрещена.

Центробанк устанавливает только одно ограничение – последние 3 цифры не могут содержать цифру ноль, как выше было сказано, платежки идентифицируются по 3 последним цифрам, и, например, №1000 – неправильный номер платежного поручения, т.к. в банке его прочтут «нулевым» – 000. Верное указание – №1001 или №1002.

Кстати, нередко у хозяйствующих субъектов возникает вопрос, можно ли в счете-фактуре указать трехзначный номер платежки, если она содержит изначально 4 цифры (к примеру, платежка прошла под номером 2323, а в банковской выписке значится 323). Да, можно. Об этом, в частности, сказано в письме Минфина от 19.09.2014 №03-07-09/46986 со ссылкой на все то же письмо ЦБ №59-Т. По мнению финансистов, так как платежка идентифицируется по трем последним цифрам, указание в счете-фактуре 3 цифр вместо 4-х не является основанием для отказа в принятии к вычету НДС.

Если с середины года на предприятии возникла необходимость начать нумерацию с нуля, сделать это можно закрепив действие специальной справкой, с указанием причин. Объективными причинами выступают:

Изменения в регистрах бухучета рекомендуется подтверждать справками с обозначением причины. Если есть сомнения о правомерности составления подобной документации, можно проконсультироваться по этому поводу в налоговую инспекцию.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Особенности номера платежного поручения

«Запретные» цифры номера платежки

Номер платежного поручения — обязательный реквизит, и в форме 0401060 (по ОКУД) для его отражения отведено поле 3. Он занимает почетное место между названием платежного документа и датой его оформления.

ВАЖНО! С 10.09.2021 форма платежного поручения и его содержание определены положением Банка России от 29.06.2021 № 762-П, до этой даты — положением ЦБ РФ от 19.06.2012 № 383-П. С изменением регулирущего НПА форма платежки не изменилась. Подробнее см. здесь.

Обычно предприниматели для оформления платежек используют бухгалтерские или банковские программы, в которых нумерация происходит автоматически, и задумываться над этим процессом нет необходимости.

Однако существуют определенные требования к тому, как должен выглядеть номер платежного документа, и определены «запретные» цифры в его составе.

Во-первых, определено максимальное количество цифр в номере платежного поручения:

Во-вторых, последние 3 цифры номера платежного поручения не должны выглядеть следующим образом: 000, так как банковскими программами все номера платежных документов, содержащие более 3 цифр в своем составе, идентифицируются по 3-м последним разрядам номера (письмо Центробанка РФ «О значении реквизита «номер»» от 03.04.2013 № 59-Т).

В 2021 г. при отправке бюджетных платежей необходимо очень внимательно проверять реквизиты, ведь с 1 мая порядок их заполнения существенно изменился. Готовое решение от экспертов КонсультантПлюс поможет правильно заполнить платежку на уплату налогов. Чтобы воспользоваться подсказками, оформите бесплатный онлайн-доступ к справочно-правовой системе.

Платежки с номерами, содержащими более 3 цифр в составе, могут создать для плательщика определенные сложности, связанные с последствиями отражения этих номеров в реквизитах других документов (например, счетов-фактур).

Номер платежного поручения и графа 5 счета-фактуры

Информацию о номере платежного поручения счет-фактура содержит в тех случаях, когда он оформлен на предоплату или на реализацию (при наличии предварительных авансовых платежей). В соответствии с п. 5.1 ст. 169 НК РФ номер платежки отражается в счете-фактуре в графе 5 «К платежно-расчетному документу».

Подробнее об обязательных реквизитах счета-фактуры читайте в статье «Какие обязательные реквизиты у счета-фактуры?».

Если предприниматель использует в своей деятельности нумерацию платежных документов, содержащую в своем составе не более 3 цифр, проблем с заполнением графы 5 счета-фактуры возникнуть не должно. Но если этот номер длиннее, могут возникнуть разногласия с налоговиками по поводу правильности отражения в счете-фактуре информации о номере платежного поручения. По мнению инспекторов, вычет НДС по предоплате по счету-фактуре, в котором не заполнена графа 5 или она содержит недостоверные сведения, предприниматель заявить не вправе.

Невозможность вычета налоговики связывают с тем, что для счета-фактуры на предоплату графа 5 является обязательным к заполнению реквизитом, ошибки в котором препятствуют вычету. Так, если покупатель оформил платежный документ № 7657, а в выписке получатель видит № 657 (3 последние цифры номера) и отражает эту информацию в счете-фактуре, то споры с налоговыми органами неизбежны.

Отстоять право на вычет поможет позиция Минфина России по этому вопросу (письмо от 19.09.2014 № 03-07-09/46986). В указанном письме говорится, что 3-значный номер платежного поручения в графе 5 счета-фактуры не препятствует вычету. Свою точку зрения чиновники обосновали тем, что сокращенный номер платежки не мешает налоговикам идентифицировать продавца, покупателя, наименование товаров, их стоимость, ставку и сумму налога (п. 2 ст. 169 НК РФ).

Если же поставщик совсем не отразил в счете-фактуре на предоплату номер платежного поручения или сократил до 2 или 1 цифры его длину — доказать право на вычет возможно только в суде (постановление ФАС Московского округа от 27.08.2012 № А40-17985/12-140-80).

Как связан номер платежки с книгой продаж и книгой покупок

И в книге покупок, и в книге продаж присутствуют графы для отражения номера и даты платежного документа.

ВАЖНО! Формы книг покупок и книг продаж содержатся в постановлении Правительства «О формах и правилах оформления документов, связанных с НДС» от 26.12.2011 № 1137.

В книге покупок графа 7 предназначена для отражения информации о номере и дате документа, подтверждающего уплату налога (приложение 4 к постановлению № 1137).

В книге продаж тоже имеется аналогичная графа 11 «Номер и дата документа, подтверждающего оплату» (приложение 5 к постановлению № 1137).

О том, когда необходимо оформлять записи в книгах покупок и продаж и как это сделать правильно, читайте в материале «Книга покупок и книга продаж: ведение и оформление для расчетов по НДС».

Например, в соответствии с п. 17 раздела II приложения 4 к постановлению № 1137 в книге покупок должны найти отражение платежные документы, свидетельствующие об уплате НДС на таможне (при ввозе товаров в нашу страну). А на основании абз. 2 п. 23 раздела II приложения 4 к постановлению № 1137 в книге покупок необходимо отразить реквизиты платежных поручений на перечисление НДС в бюджет, оформленные налоговыми агентами при покупке имущества должников-банкротов.

Роль номера платежного документа в акте сверки взаиморасчетов

Расчеты с контрагентами обычно подтверждаются составлением двусторонних актов сверки, из которых можно понять, когда и в каких размерах товар реализован и оплачен. Роль этого документа не стоит преуменьшать. Своевременно оформленный акт сверки помогает достоверно отразить в бухгалтерской отчетности дебиторскую и кредиторскую задолженности — от этого зависит достоверность этой отчетности и последующее наказание за искажение ее строк.

О том, какое наказание ждет предпринимателя, если его отчетность искажена, читайте в материале «Штраф за грубое нарушение правил учета доходов и расходов».

Если акт сверки изначально составляет покупатель, то в графу «Основание» он вносит реквизиты первичных документов на отгрузку, полученных от продавца, и своих платежных поручений, которыми подтверждает факт оплаты полученного товара.

Если акт сверки формируется продавцом, обычно в качестве подтверждения оплаты указывается дата банковской выписки за тот день, когда оплата поступила на его расчетный счет от покупателя.

Если какой-то платеж затерялся, и суммы взаиморасчетов по акту сверки у продавца и покупателя расходятся, то по указанным номерам платежек можно быстро восстановить хронологию платежей и учесть пропущенное перечисление.

О том, как без ошибок заполнить платежное поручение, читайте в этой статье.

Итоги

Номер платежного поручения — не только обязательный, но и полезный реквизит. Информация о нем находит отражение во многих важных документах (счетах-фактурах на аванс и отгрузку, книгах покупок и продаж, актах сверки взаиморасчетов).

Чтобы номер платежного документа не доставлял плательщику и получателю денег особых хлопот, требуется соблюдать основные правила его формирования, заключающиеся в присутствии не более 6 символов в его составе и недопустимости указания в 3 последних цифрах сочетания 000.

Платёжное поручение. Пошаговая инструкция заполнения

Платежное поручение – это документ, с помощью которого владелец расчетного счета дает распоряжение банку совершить перевод денежных средств на другой указанный счет. Таким способом можно рассчитаться за товары или услуги, выплатить аванс, вернуть заем, совершить госплатежи и взносы, то есть, фактически обеспечить любое разрешенное законом движение финансов.

Платежные поручения должны составляться в соответствии с установленным Министерством финансов порядком, так как они обрабатываются автоматизировано. При этом не имеет значение, в бумажной ли форме подана платежка в банк или отправлена по интернету.

Сложный бланк, разработанный Центробанком РФ и утвержденный федеральным законодательством, должен быть заполнен грамотно, так как цена ошибки может оказаться слишком высокой, особенно если это распоряжение на налоговые выплаты.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Чтобы избежать проблем, связанных с неправильным заполнением полей платежного поручения, разберемся с особенностями каждой ячейки.

Код заполнения платежки

Реквизиты будущего платежа и информация о нем располагаются в специально отведенных для этого полях бланка платежки. Многие сведения отмечаются в закодированном виде. Код един для всех участников процесса:

Это дает возможность автоматизировано учитывать платежи в электронном документообороте.

Пошаговая инструкция по заполнению платежного поручения

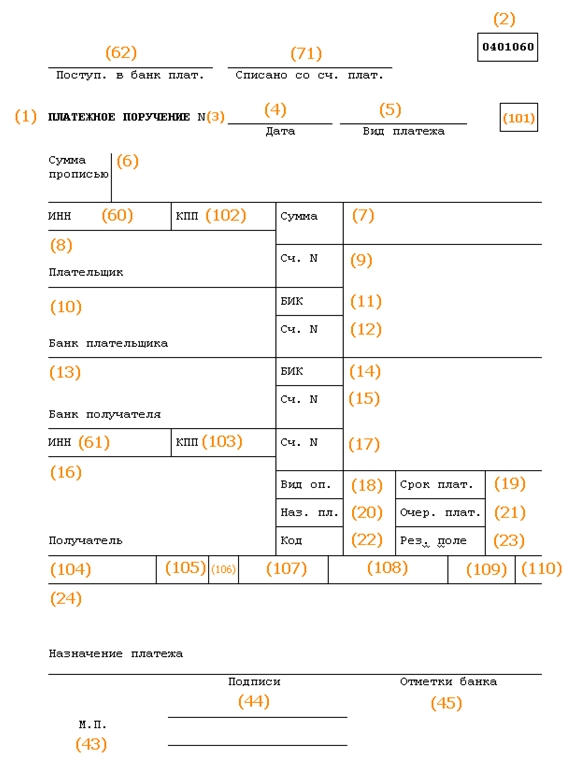

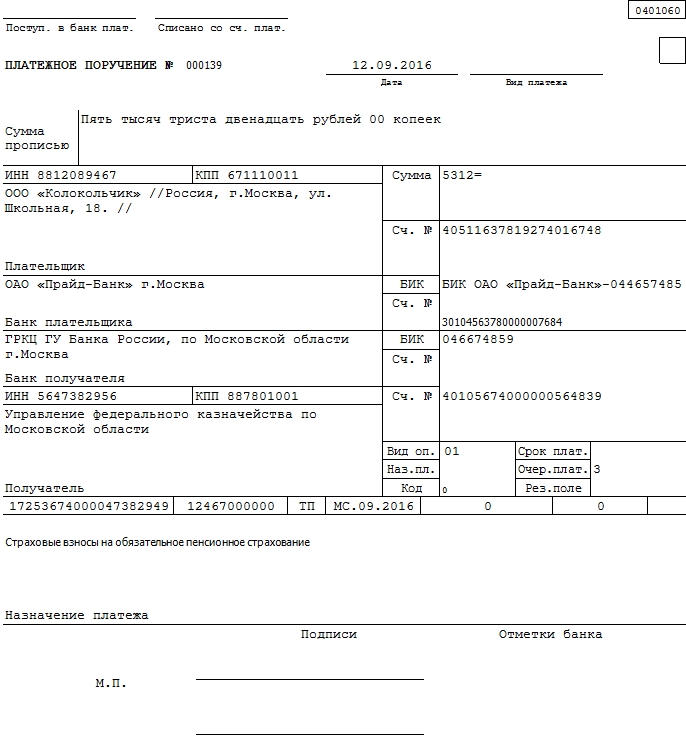

На образце бланка каждой ячейке присвоены условные номера, чтобы легче было разъяснить ее значение и уточнить, как именно необходимо ее заполнять.

Проверьте, используете ли вы актуальный бланк платежного поручения, обновленный в 2012 г. Новая форма утверждена Приложением 2 к Положению Банка России от 19.06.2912 г. № 383-П.

Сверьте номер, указанный вверху справа. Кому бы ни предназначались деньги, отправляемые посредством платежного поручения, будут указаны одинаковые цифры – 0401060. Это номер формы унифицированного бланка, действительного на сегодняшний день.

Начинаем заполнять поля документа по очереди.

Поле 3 – номер. Плательщик указывает номер платежки в соответствии со своим внутренним порядком нумерации. Физлицам проставить номер может банк. В этом поле не может быть более 6 знаков.

Поле 4 – дата. Формат даты: две цифры числа, две цифры месяца, 4 цифры года. В электронной форме дата форматируется автоматически.

Поле 5 – вид платежа. Нужно выбрать, как будет произведен платеж: «срочно», «телеграфом», «почтой». При отправлении платежки через банк-клиент нужно указать закодированное значение, принятое банком.

Поле 6 – сумма прописью. С заглавной буквы словами пишется количество рублей (это слово не сокращается), копейки пишутся цифрами (слово «копейка» тоже без сокращений). Допустимо не указывать копейки, если сумма целая.

Поле 8 – плательщик. Юрлицам надо указать сокращенное наименование и адрес, физлицам – ФИО полностью и адрес регистрации, занимающимся частной практикой, помимо этих данных, в скобках надо отметить вид деятельности, ИП – ФИО, правовой статус и адрес. Имя (название) от адреса отделяется символом //.

Поле 9 – номер счета. Имеется в виду номер р/с плательщика (20-значная комбинация).

Поле 10 – банк плательщика. Полное или сокращенное название банка и город его расположения.

Поле 11 – БИК. Идентификационный код, принадлежащий банку плательщика (по Справочнику участников расчетов через ЦБ России).

Поле 12 – номер корреспондентского счета. Если плательщика обслуживает Банк России или его подразделение, это поле не заполняется. В других случаях нужно указать номер субсчета.

Поле 13 – банк получателя. Название и город банка, куда направляются средства.

Поле 14 – БИК банка получателя. Заполняется аналогично п.11.

Поле 15 – номер субсчета получателя. Если деньги отправляются клиенту Банка России, ячейку заполнять не надо.

Поле 16 – получатель. Юрлицо обозначают полным или сокращенным наименованием (можно оба сразу), ИП – статусом и полным ФИО, частно практикующим ИП нужно дополнительно указать вид деятельности, а физлицо достаточно полностью именовать (не склоняя). Если средства перечисляются банку, то дублируется информация из поля 13.

Поле 17 – № счета получателя. 20-значный номер р/с адресата средств.

Поле 18 – вид операции. Шифр, установленный ЦБ РФ: для платежного поручения он всегда будет 01.

Поле 19 – срок платежа. Поле остается пустым.

Поле 20 – назначение платежа. См. п. 19, пока ЦБ РФ не указал другого.

Поле 21 – очередь платежа. Указывается цифра от 1 до 6: очередь в соответствии со ст.855 ГК РФ. Чаще всего используется цифра 3 (налоги, взносы, зарплата) и 6 (оплата закупок и поставок).

Поле 22 – код УИН. Уникальный идентификатор начисления введен в 2014 году: 20 цифр для юрлица и 25 – для физлица. Если УИН нет, ставится 0.

Поле 23 – резерв. Оставьте его пустым.

Поле 24 – назначение платежа. Напишите, за что перечисляются средства: название товара, вид услуги, номер и дату договора и т.п. НДС указывать не обязательно, но лучше перестраховаться.

Поле 43 – печать плательщика. Ставится только на бумажном варианте документа.

Поле 44 – подписи. На бумажном носителе плательщик ставит подпись, совпадающую с образцом на карточке, поданной при регистрации счета.

Поле 45 – отметки банка. На бумажном бланке банки отправителя и получателя средств ставят штампы и подписи уполномоченных лиц, а в электронном варианте – дату исполнения поручения.

Поле 60 – ИНН плательщика. 12 знаков для физического, 10 – для юридического лица. Если ИНН отсутствует (такое возможно для физлиц), пишем 0.

Поле 61 – ИНН получателя. Аналогично п.60.

Поле 62 – дата поступления в банк. Заполняет сам банк.

Поле 71 – дата списания. Проставляет банк.

ВАЖНО! Ячейки 101-110 надо заполнять, только если платеж предназначается для налоговой или таможни.

Поле 101 – статус плательщика. Код от 01 до 20, уточняющий лицо или организацию, перечисляющих средства. Если код находится в промежутке от 09 до 14, то поле 22 или поле 60 должно быть заполнено в обязательном порядке.

Поле 102 – КПП плательщика. Код причины постановки на учет (при наличии) – 9 цифр.

Поле 103 – КПП получателя. 9-значный код, если он присвоен. Первыми двумя цифрами не могут быть нули.

Поле 104 – КБК. Новшество 2016 года. Код бюджетной классификации отражает вид дохода бюджета России: пошлина, налог, страховой взнос, торговый сбор и т.п. 20 или 25 знаков, все цифры не могут быть нулями.

Поле 105 – код ОКТМО. Указывается с 2014 года вместо ОКАТО. Согласно Общероссийскому классификатору территорий муниципальных образований, нужно написать в этом поле 8 или 11 цифр, присвоенных вашему населенному пункту.

Поле 106 – основание платежа. Код состоит из 2 букв и обозначает различные основания уплаты, например, ОТ – погашение отсроченной задолженности, ДЕ – таможенная декларация. В 2016 г. введены несколько новых буквенных кодов для оснований платежа. Если в списке кодов не указан тот платеж, который производится в бюджет, в ячейке ставится 0.

Поле 107 – показатель налогового периода. Отмечается, как часто производится уплата налога: МС – ежемесячно, КВ – раз в квартал, ПЛ – каждое полугодие, ГД – ежегодно. После буквенного обозначения пишется дата. Если платеж не налоговый, а таможенный, в этой ячейке пишется код соответствующего органа.

Поле 108 – номер основания платежа. С 28 марта 2016 г. в этом поле нужно написать номер документа, на основании которого производится платеж. Документ выбирается в зависимости от кода, указанного в поле 107. Если в ячейке 107 стоит ТП или ЗД, то в поле 108 надо проставить 0.

Поле 109 – дата документа-основания платежа. Зависит от поля 108. При 0 в поле 108 в данной ячейке также пишется 0.

Поле 110 – тип платежа. Правила заполнения этого поля сменились в 2015 году. Эту ячейку не нужно заполнять, так как в поле 104 указан КБК (14-17 его разряды как раз отражают подвиды бюджетных доходов).

Дополнительные нюансы

Обычно платежку нужно составлять в 4 экземплярах:

ОБРАТИТЕ ВНИМАНИЕ! Банк примет платежку, даже если на р/с плательщика недостаточно денег. Но поручение будет исполнено, только если средств для этого хватит.

Если плательщик обратится в банк за информацией о том, как исполняется его платежное поручение, ему должны ответить на следующий рабочий день.

Как заполнить платёжное поручение по налогам и взносам в 2021 году

Если заполнить платёжку с ошибками, деньги не дойдут до получателя. С 1 мая 2021 года закончился переходный период и все перешли на новые реквизиты, будьте внимательны. Ещё больше новых правил начнёт действовать с июля 2021 года. Мы подготовили подробный разбор всех нововведений.

Новые реквизиты платёжных поручений

С начала 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках мы теперь указываем два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения коснулись четырёх полей платёжного поручения:

В Экстерне платёжки по налогам формируются автоматически.

ФНС говорила о переходном периоде с 1 января по 30 апреля 2021 года. На практике же он все равно почти ни у кого не работал. С 1 мая платёжки со старыми реквизитами принимать окончательно перестанут, они будут попадать в невыясненные.

Для каждого региона будут свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Вот часть из них:

| Субъект РФ | Наименование банка получателя | БИК банка получателя | Номер счёта банка получателя | Номер казначейского счёта |

|---|---|---|---|---|

| поле 13 | поле 14 | поле 15 | поле 17 | |

| Москва | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва | 004525988 | 40102810545370000003 | 03100643000000017300 |

| Московская область | ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО МОСКОВСКОЙ ОБЛАСТИ г. Москва | 004525987 | 40102810845370000004 | 03100643000000014800 |

| Санкт-Петербург | СЕВЕРО-ЗАПАДНОЕ ГУ БАНКА РОССИИ//УФК по г. Санкт-Петербургу г. Санкт-Петербург | 014030106 | 40102810945370000005 | 03100643000000017200 |

| Ленинградская область | ОТДЕЛЕНИЕ ЛЕНИНГРАДСКОЕ БАНКА РОССИИ//УФК по Ленинградской области г. Санкт-Петербург | 014106101 | 40102810745370000006 | 03100643000000014500 |

| Свердловская область | УРАЛЬСКОЕ ГУ БАНКА РОССИИ//УФК по Свердловской области г. Екатеринбург | 016577551 | 40102810645370000054 | 03100643000000016200 |

| Краснодарский край | ЮЖНОЕ ГУ БАНКА РОССИИ//УФК по Краснодарскому краю г. Краснодар | 010349101 | 40102810945370000010 | 03100643000000011800 |

| Новосибирская область | СИБИРСКОЕ ГУ БАНКА РОССИИ//УФК по Новосибирской области г. Новосибирск | 015004950 | 40102810445370000043 | 03100643000000015100 |

| Ростовская область | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОССИИ//УФК по Ростовской области г. Ростов-на-Дону | 016015102 | 40102810845370000050 | 03100643000000015800 |

| Челябинская область | ОТДЕЛЕНИЕ ЧЕЛЯБИНСК БАНКА РОССИИ//УФК по Челябинской области г. Челябинск | 017501500 | 40102810645370000062 | 03100643000000016900 |

Образец платёжного поручения с новыми реквизитами с 1 мая 2021 года

Новые правила заполнения полей платёжного поручения

Поправки к правилам оформления платёжек о переводах в бюджет утверждены Приказом Минфина РФ от 14.09.2020 № 199Н. Изменения вступают в силу с 1 января, но часть из них начнёт действовать позже.

Поле 60 «ИНН»

Иностранные организации и физлица смогут указывать «0» в поле «ИНН плательщика», если они не состоят на учёте в налоговой. Исключение — платежи, администрируемые налоговыми органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение задолженности, указывайте его ИНН в поле «ИНН плательщика». Вписывать ИНН организации нельзя с 17 июля 2021 года.

Если платёжное поручение составило физическое лицо без счёта и собирается перечислить по нему деньги в бюджет, в реквизитах нужно указывать именно ИНН физлица или «0», если номер не присвоен. Указывать ИНН кредитной организации запрещено. Это правило действует с 1 октября 2021 года.

Поле 101 «Статус налогоплательщика»

Главное изменение касается индивидуальных предпринимателей, нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо них перечисленные выше налогоплательщики будут указывать код «13», которые соответствует налогоплательщикам-физлицам.

Также часть кодов будет удалена или отредактирована. Добавятся и новые коды:

Поле 106 «Основание платежа»

С 1 октября перечень кодов основания платежа уменьшится. Исчезнут коды:

Вместо них нужно будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное. Раньше этот код применялся исключительно для добровольного закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица, уплачиваемый со своего счёта.

Поле 108 «Номер документа — основания платежа»

В этом поле указывается номер документа, который является основанием платежа. Его заполнение зависит от того, как заполнено поле 106.

Новый код для основания платежа в четырёх утративших силу случаях — «ЗД». Но несмотря на это, удалённые коды будут фигурировать в составной части номера документа — первые два знака. Заполняйте поле в следующем порядке:

Например, «ТР0000000000237» — требование об уплате налога № 237.

Поле 109 «Дата документа — основания платежа»

Порядок заполнения поля 109 меняется для погашения задолженности по истекшим периодам. При указании кода «ЗД» нужно вписать в поле дату одного из документов, который является основанием платежа:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.