как узнать номер счета самозанятого

Счет от самозанятого: порядок оформления и образец

Счет от самозанятого — это документ, содержащий банковские реквизиты плательщика НПД, по которым покупатель произведет оплату товаров, работ или услуг.

Должен ли самозанятый выставлять счет покупателю

До сих пор в законодательстве нет четкого порядка взаимодействия юридических лиц и самозанятых физических лиц. Многие моменты носят неоднозначный характер. Так, вопрос, как самозанятому выставить счет организации, требует детального рассмотрения. В нормативных актах не указана обязанность самозанятых граждан формировать требование об оплате товаров или услуг в рамках заключенного соглашения. Но большинство организаций привыкли работать с данным бланком и требуют его от плательщика НПД, с которым сотрудничают.

Какой бланк использовать

Основным приложением для работы физического лица — плательщика налога на профессиональный доход является «Мой налог». Данная программа не имеет функции для выставления счетов. При необходимости плательщик налога на профессиональный доход вправе заполнить требуемый бланк в другой программе или использовать шаблон счета для самозанятых, скачанный из интернета, также самозанятый вправе попросить образец документа у контрагента.

Документ, передаваемый покупателю, по которому он оплачивает товар или услугу, не имеет строго установленной формы, так как не относится к первичным бухгалтерским документам. Однако чтобы бланк имел юридическую силу, необходимо заполнить обязательные поля:

Оптимальный способ, как выставить счет самозанятому юрлицу, — использовать шаблон.

«Расчетный счет для самозанятых: кому и когда открыть»

Нужен ли расчетный счет для самозанятых

Существует два вида банковских счетов: расчетный и лицевой. Лицевой счет открывают простые граждане для решения бытовых нужд. Например, через лицевой счет можно оплатить коммунальные услуги, купить товар через интернет-магазин, получить детское пособие из фонда социального страхования, пенсию из ПФР и прочее. Лицевой счет открыть просто. Нужно прийти в банк с паспортом, заполнить заявление, и через 10-15 минут карта будет готова.

Плательщик НПД имеет статус физического лица. Поэтому, согласно закону № 422-ФЗ от 27.11.2018, самозанятому не нужно иметь расчетный или другой специальный счет. Все расчеты с клиентами можно осуществить через приложение «Мой налог». Там же самозанятый следит за своими доходами и платит в бюджет налог на профессиональную деятельность.

Если у банка возникнут вопросы о поступлении денег на лицевой счет самозанятого, то физлицу достаточно предоставить справку о постановке на учет. Её можно оформить в мобильном приложении «Мой налог» или в личном кабинете на сайте налоговой инспекции. Тогда банк не будет придираться к плательщику НПД. Это рекомендует Центробанк в информационном письме от 19.12.2019 № ИН-014-12/94.

По собственному желанию самозанятый может открыть расчетный счет. Разберем, кто и как это может сделать.

Может ли самозанятый открыть расчетный счет в банке

Самозанятый на спецрежиме может работать как обычное физлицо без статуса или как предприниматель, который перешел на самозанятость. Так, например, во время пандемии 2020 года многие ИП стали плательщиками налога на профессиональный доход. Они приостановили свой бизнес, но не готовы закрываться. Переход позволил им сэкономить на уплате страховых взносов и не потерять статус предпринимателя. Но ИП нужно помнить, что спецрежим имеет ограничения по видам деятельности. Например, они не могут продавать акцизные товары.

По законодательству обе категории самозанятых могут работать без расчетного счета. Если у ИП на НПД много клиентов среди малого и среднего бизнеса, ему выгоднее открыть расчетный счет. Каждый новый платеж ИП придется дублировать в приложение «Мой налог».

Сделать это просто:

Кроме безналичного расчета, самозанятому ИП можно принимать оплату другими способами — через сервис интернет-эквайринга, с помощью корпоративной банковской карты через POS-терминал или наличными деньгами.

Новую карту нужно будет связать с приложением «Мой налог». К сожалению, автоматически это сделать нельзя и карту придется привязывать вручную. Это удобно: при каждом платеже от заказчика в приложении автоматически формируется чек, а в следующем месяца с карты списывается налоговый платеж.

Обратите внимание! За самозанятого могут заплатить налог на профессиональный доход и третьи лица. Например, его родители, супруг/а, родственники, друзья и другие.

Как самозанятому открыть расчетный счет

ИП желательно принести копии и оригиналы документов. Дополнительно в банке придется оформить карточку с образцами подписей. Если ИП пользуется печатью, то на карточке необходимо оставить ее оттиск.

Однако, предпринимателю нужно учитывать, что после открытия расчетного счета его расходы вырастут. Придется платить за открытие счета, комиссию за обслуживание, использование онлайн-банка, снятие наличных в кассе банка и прочие затраты. Взамен банк может предлагать свои бонусы. Например, дополнительно начислять проценты на остаток денег на счете.

Список 5 банков, где открыть банковский счет самозанятому ИП через мобильное приложение:

Три главных совета, как самозанятому открыть расчетный счет

Расчетный счет для самозанятых

В России появился новый специальный налоговый режим для самозанятых — налог на профессиональный доход. Граждане, желающие легально оформить свой заработок интересуются: может ли самозанятый открыть расчетный счет для проведения безналичных денежных операций. Разбираемся, нужен ли самозанятому расчетный счет, и как его оформить.

Кто такие самозанятые

Понятие «самозанятость» появилось в российском законодательстве в 2017 году. С 2019 года заработал новый специальный налоговый режим — налог на профессиональный доход (НПД).

Профессиональным доходом называют доходы физлиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества.

Самозанятыми считаются предприниматели и физлица, на которых распространяется налог на профессиональный доход. При этом годовой доход ведущего свое дело не должен превышать 2,4 млн рублей. У работающего на себя не должно быть наемных сотрудников.

Пилотный проект по специальному налоговому режиму был запущен с 1 января 2019 года в четырех регионах: Москве, Московской и Калужской областях, Республике Татарстан. Эксперимент, который признали удавшимся, было решено распространить еще на 19 субъектов РФ. С 1 июля текущего года остальные регионы смогут присоединиться к эксперименту, начав применять НПД. Решение будут принимать региональные власти.

Какой налог платят самозанятые

Налог самозанятому рассчитывается с доходов и назначается в зависимости от того, как он получил деньги: ставка составит 4%, если услуга была оказана физлицу, 6% — если ИП.

Учитывается и оплачивается налог в специальном приложении ФНС «Мой налог». Каждый месяц налоговая до 12 числа направляет через сервис уведомление о сборе за прошлый месяц. Оплатить налог нужно до 25 числа следующего месяца. В случае если сумма налога не превысит 100 рублей, уведомление не придет. Эту величину приплюсуют к следующему месяцу. Здесь же в приложении формируются чеки.

Нужен ли самозанятому расчетный счет

Многих граждан интересует вопрос, как открыть расчетный счет для самозанятых. Для того, чтобы на него ответить, обратимся к законодательству.

На данный момент открыть расчетный счет может ООО или ИП. Самозанятый не обязан регистрироваться в качестве индивидуального предпринимателя, однако без статуса ИП открыть счет для совершения безналичных денежных операций не получится. Возможно в ближайшее время закон о самозанятых будет доработан.

Деятельность самозанятых регламентируется ФЗ от 27.11.2018 №422-ФЗ. В законе не установлена обязанность открывать расчетные счета, значит, можно этого не делать.

В то же время, расчетный счет для самозанятых граждан в банке удобен, если плату за свои услуги те собираются принимать безналичными платежами, а также на электронные кошельки.

Еще одно большое преимущество подобного счета — возможность совершить привязку к личному кабинету в приложении «Мой налог». Таким образом все данные будут отображаться, налоги рассчитываться и списываться автоматически.

Отдельные банки предлагают бесплатное обслуживание расчетных счетов в течение 1-3 лет с момента открытия. К расчетному счету привязывается карта, которой можно расплачиваться за покупки. Подтверждение своего дохода может потребоваться для получения Шенгенской визы. В этом случае расчетный счет также пригодится.

Принимать безналичные средства самозанятый, конечно, может и на свою банковскую карту. Однако, важно, чтобы деньги поступали не по ее номеру, а по полным реквизитам карты. Также самозанятому нужно будет сформировать чек, иначе платеж не сможет быть учтенным в бухгалтерии юрлица. Так что, расчетный счет для самозанятых был бы удобнее обеим сторонам.

Как пользоваться приложением «Мой налог». Инструкция для самозанятых

Чтобы стать самозанятым, достаточно иметь смартфон. Не придется идти в налоговую инспекцию, писать заявление и что-то платить. Для самозанятых работает мобильное приложение «Мой налог». Оно нужно тем, кто хочет и может использовать новый спецрежим «Налог на профессиональный доход».

Если вы еще не знаете, что это такое, почитайте наши статьи:

Закон о налоге на профессиональный доход вступил в силу 1 января 2019 года. Чтобы платить налог по льготным ставкам и работать без кассы, положено зарегистрироваться — для этого и нужны приложение «Мой налог» и личный кабинет самозанятого. Вот самая подробная инструкция, как всем этим пользоваться.

Регистрация через приложение «Мой налог»

Применять новый спецрежим «Налог на профессиональный доход» смогут только те, кто подаст заявление через приложение или веб-кабинет и получит подтверждение от налоговой. Никаких бумаг заполнять и относить в налоговую не нужно, все только через интернет.

Вот как зарегистрироваться через приложение «Мой налог».

Скачайте мобильное приложение. Оно доступно в Эпсторе и Гугл-плее. Не попадитесь мошенникам: в интернете уже есть приложения-подделки. Вот правильные ссылки от ФНС:

Выберите способ регистрации. Их два — по паспорту и через личный кабинет налогоплательщика. Для регистрации по паспорту нужен разворот вашего паспорта с фотографией и работающая камера на телефоне. Для регистрации через личный кабинет — ИНН и пароль, который дают в налоговой и который вы вводите для проверки имущественных налогов.

Укажите номер телефона. В ответ придет код подтверждения. То есть телефон должен быть реальный и к нему нужен доступ. Без кода номер не подтвердят и регистрации не будет.

Выберите регион. Налог на профессиональный доход действует только в четырех регионах: Москве, Московской и Калужской областях, Татарстане. Здесь учитывается не место жительства, а место ведения деятельности. Можно жить в Орле, а работать в Москве. Вы сами решаете, какой регион выбрать, но он должен быть только один.

Если пароля от личного кабинета у вас нет, а в налоговую за ним идти не хочется, можно зарегистрироваться по паспорту. Понадобится разворот с фотографией.

Вводить данные не придется, приложение будет само сканировать документы и заполнять заявление

Подтвердите регистрацию. Если вы согласны, то сейчас станете самозанятым. По крайней мере, получите доступ к функциям приложения: сможете отправлять чеки и следить за начислениями налога.

Еще нужно ввести пин для доступа. Дальше настраивайте вход по отпечатку пальца или фейс-айди — в зависимости от телефона. Но на работу приложения это уже не влияет.

Еще в приложении можно зарегистрироваться по учетной записи на госуслугах.

Иногда после регистрации появляется сообщение, что у вас тестовый доступ. Это значит, что налоговая проверяет данные. У нее на это есть шесть дней. Но чеки можно формировать и отправлять покупателям уже сейчас. Следите за статусом: если что-то пойдет не так, в регистрации могут и отказать.

Регистрация через веб-кабинет для самозанятых

На сайте nalog.ru есть личный кабинет налогоплательщика, о котором все и так знают. Но — внимание! — это не тот личный кабинет, через который регистрируются самозанятые. У них свой сервис и отдельный личный кабинет.

Вот правильная ссылка для доступа и регистрации: https://lknpd.nalog.ru/

Через веб-кабинет можно зарегистрироваться только по ИНН и паролю. По паспорту нельзя. Зато этот вариант подходит тем, у кого нет смартфона или кто не хочет скачивать приложение. Личный кабинет для спецрежима «Налог на профессиональный доход» доступен со стационарного компьютера, даже если у вас кнопочный телефон. Приложение «Мой налог» тут не пригодится.

При регистрации через сайт тоже нужно подтвердить номер телефона и выбрать регион.

Можно зарегистрироваться через приложение, а чеки отправлять через сайт — и наоборот. Когда вы стали самозанятым, то можно пользоваться любым сервисом. Информация о доходах тоже доступна везде.

В веб-кабинете доступна и регистрация по паролю от госуслуг. Если есть подтвержденная учетная запись, можно использовать ее для входа в личный кабинет. Но здесь нужно быть очень внимательным: при первой же авторизации таким способом произойдет автоматическая постановка на учет в качестве самозанятого.

Как сформировать и отправить чек

На каждое поступление от клиентов нужно сформировать чек. Как вы получили деньги, не имеет значения. На счет в банке, наличными или на карту — это ваше дело. Чек вы формируете сами.

Делать это нужно через приложение или на сайте.

Хочу принять на работу самозанятого: как составить договор и подтверждать расчёты

Работать с самозанятыми выгодно: не надо платить за них НДФЛ 13%, страховые взносы и сдавать отчётность, а оплату их работ и услуг можно относить к расходам — и уменьшать налоги к уплате. Но если неправильно оформить отношения с такими сотрудниками, работодатель рискует: налоговая доначислит налоги, страховые взносы и выпишет штраф.

Если вам некогда читать всю статью, смотрите блок «Коротко» в конце материала.

Чтобы начать работать с самозанятым, проверьте его статус, заключите договор и собирайте чеки после каждой оплаты. Вот как это сделать.

Проверьте, что сотрудник действительно самозанятый

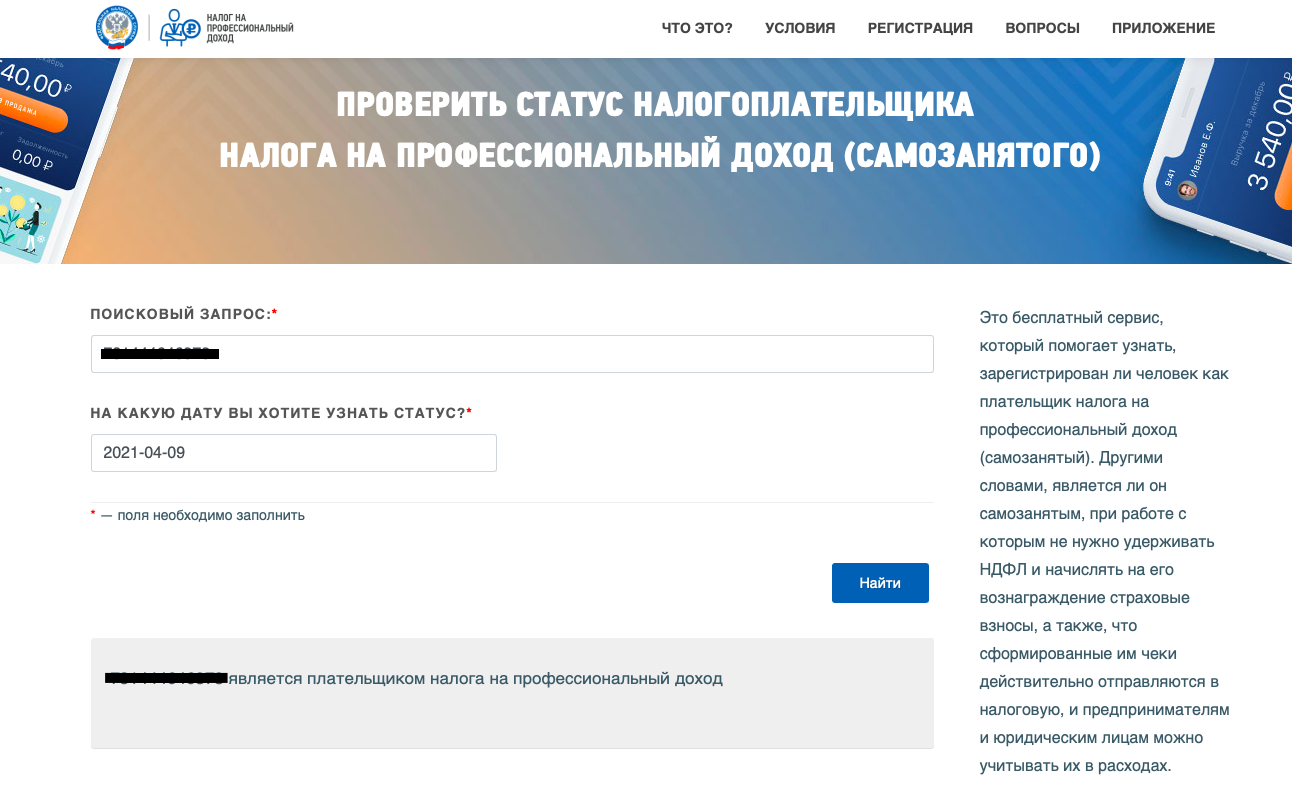

Если вы только начинаете сотрудничать с самозанятым, удостоверьтесь, что он действующий плательщик налога на профессиональный доход. Бывает, что некоторые становятся самозанятыми, а потом снимаются с учёта. Работодатели, не зная этого, продолжают работать с ними как с самозанятыми: не платят за сотрудников подоходный налог и страховые взносы. Если налоговая об этом узнает, вам нужно будет заплатить за бывшего самозанятого НДФЛ и внести взносы в Пенсионный фонд и Фонд обязательного медицинского страхования.

Проверить статус самозанятого можно двумя способами: попросить сотрудника прислать справку о постановке на учёт или пробить самозанятого по ИНН на сайте налоговой. Обе проверки равнозначны и бесплатны. Выбирайте тот способ, который удобнее.

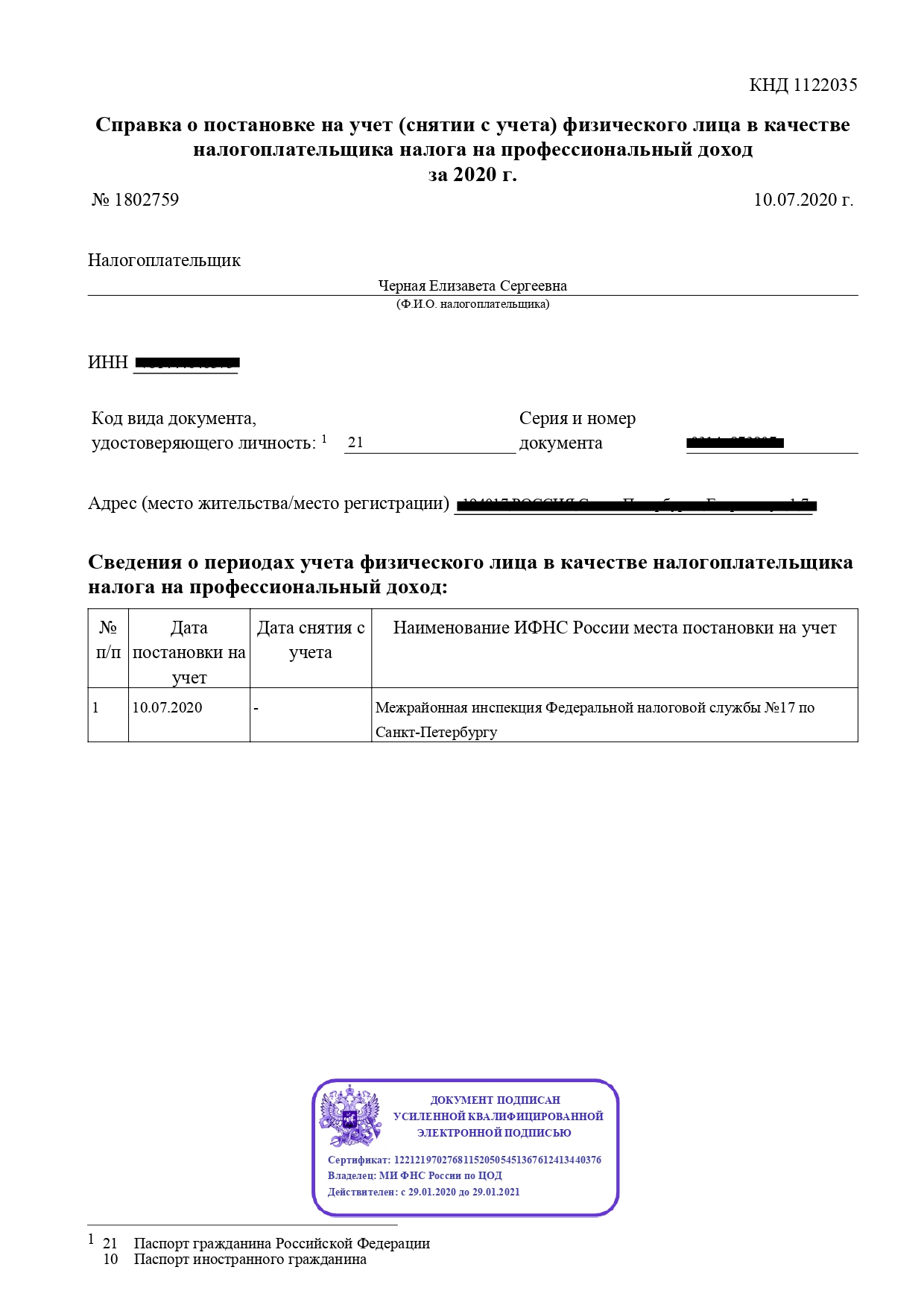

Справка о постановке на учёт. Попросите самозанятого прислать справку из приложения «Мой налог». Такая справка формируется бесплатно.

Справка о постановке самозанятого на учёт

Проверка статуса самозанятого на сайте налоговой

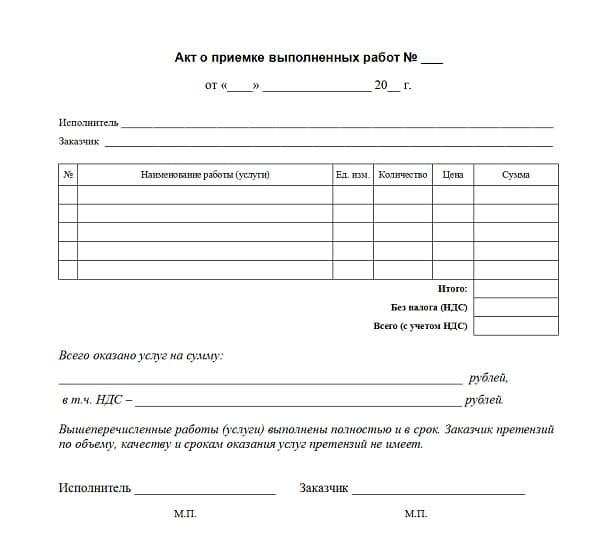

Составьте договор

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Договор с самозанятым немного отличается от того, который работодатель подписывает с обычными сотрудниками. Вот примеры формулировок, которые содержит договор с самозанятым. Используйте их или подобные.

Сафонова Ольга Сергеевна, являющаяся плательщиком налога на профессиональный доход на основании справки о регистрации плательщика налога на профессиональный доход № ХХХXX, именуемая далее «Исполнитель», с одной стороны, и Общество с ограниченной ответственностью «Космос», в лице Генерального директора Бухарова Ивана Олеговича, действующего на основании Устава, далее именуемое «Заказчик», с другой стороны (далее «Стороны»), заключили настоящий договор (далее – «Договор») о нижеследующем.

Работодатель не платит НДФЛ и страховые взносы

Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ.

Самозанятый обязан выдавать чеки

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Самозанятый обязан сообщить об утере статуса самозанятого

В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия с такого учета.

Важно. Отношения с самозанятым регулирует гражданско-правовой договор, а не трудовой. Поэтому в договоре с самозанятым не должны быть прописаны должностные обязанности, штатное расписание, режим рабочего времени и времени отдыха. Если включить эти пункты в договор с самозанятым, при проверке налоговая может посчитать такой договор трудовым — и обязать работодателя доплатить за сотрудника налоги и взносы.

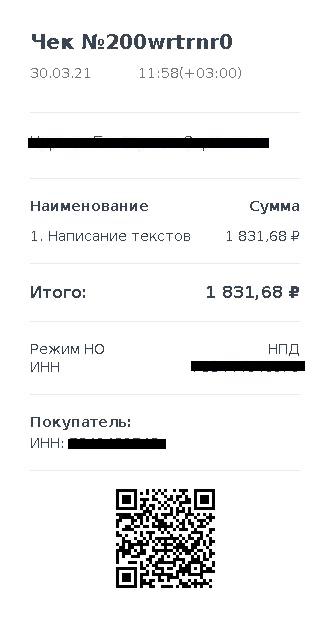

Запрашивайте чеки после каждой сделки

После того, как самозанятый выполнил работы или услуги, он должен прислать чек из приложения «Мой налог». Чек — подтверждение оплаты и гарантия того, что работодателю не надо платить НДФЛ и взносы. Без чека вы не можете отнести сумму, которую перевели самозанятому, к расходам и провести её в бухгалтерии. А если налоговая во время проверки на увидит чеки по выплатам, то обяжет работодателя доплатить за сотрудника НДФЛ и страховые взносы, а также оштрафует. Штраф составит 20% от суммы, недоплаченной в бюджет.

Чек из приложения «Мой налог»

По закону самозанятый обязан отправить чек не позднее 9 числа месяца, следующего за месяцем оплаты. Например, если вы оплатили работу в марте, самозанятый должен прислать чек не позднее 9 апреля. Но лучше договориться, чтобы сотрудник отправлял чеки после каждой оплаты: так вы не запутаетесь в документах.

Проверьте чек. Получив чек, убедитесь, что он верный. Если вы заплатили самозанятому 5 тысяч рублей, а он выдал чек на 4 тысячи, то вы не сможете подтвердить расходы в бухгалтерии. Проверьте на чеке вид работ, сумму, ИНН заказчика и исполнителя. Если обнаружите ошибку, попросите самозанятого аннулировать чек в приложении «Мой налог» и выбить его заново.

Как хранить чеки. Самозанятый может выдавать чеки в электронном и бумажном виде. Хранить чеки вы можете в любом удобном формате. Например, можно складывать электронные чеки в папку сотрудника в облачном хранилище. Так вы не рискуете потерять документы при переустановке системы или очистке компьютера от вирусов.

Сколько хранить чеки. ИП обязаны хранить чеки четыре года, а компании — пять лет.

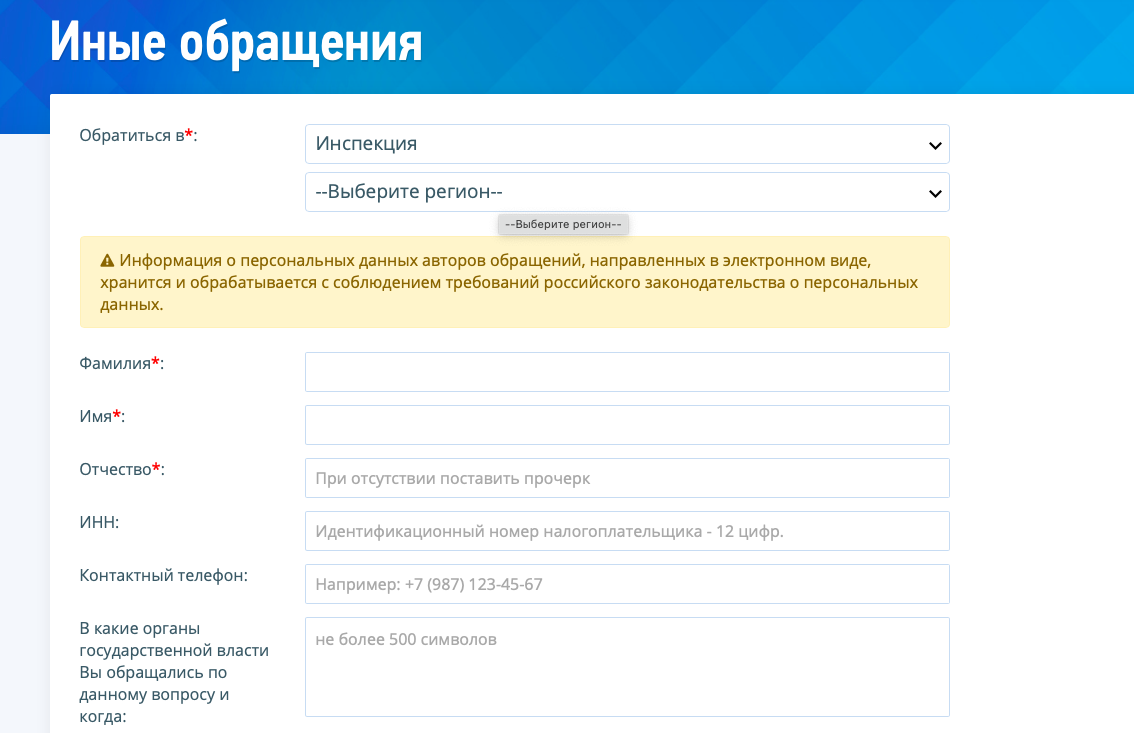

Чтобы оставить жалобу на самозанятого, выберите раздел «Иные обращения»

Чек обязателен, акт — на ваше усмотрение. Некоторые работодатели регулярно подписывают с самозанятым акт выполненных работ: это добавляет бумажной работы. Подписывать акты не обязательно, так как закон разрешает работать с самозанятым без них. Акт в этом случае — способ подстраховки для работодателя. То есть гарантия того, что исполнитель выполнил работу и у вас нет взаимных претензий. Такой акт пригодится в спорной ситуации, например, его можно использовать как доказательство в суде.

Так выглядит акт, который подписывают с самозанятым

Коротко: как принять на работу самозанятого

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг, или договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что работодатель не платит НДФЛ и страховые взносы за сотрудника.

После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправить его работодателю.

ИП обязаны хранить чеки четыре года, ООО — пять лет.

Закон разрешает работать с самозанятым без актов выполненных работ. Акты можно собирать для подстраховки.