как узнать о единовременной выплате средств пенсионных накоплений через госуслуги

Как узнать о своих пенсионных накоплениях?

Проще всего узнать о своих сформированных пенсионных накоплениях можно на сайте Пенсионного фонда (www.pfr.gov.ru) в Личном кабинете (https://es.pfrf.ru).

Также можно воспользоваться Единым порталом государственных и муниципальных услуг (www.gosuslugi.ru). Там вы можете сформировать выписку о состоянии индивидуального лицевого счета в ПФР, где отражена самая актуальная информация о средствах пенсионных накоплений гражданина и результатах их инвестирования. В Личном кабинете также можно узнать о результате заявлений о переводе пенсионных накоплений от одного страховщика к другому или об изменении управляющей компании.

Кроме того, о своих накоплениях можно узнать, обратившись лично в клиентскую службу ПФР, в МФЦ или к своему работодателю.

Отделение Пенсионного фонда по Республике Мордовия напоминает, что застрахованные лица, у которых формируются средства пенсионных накоплений, могут передавать их страховщику по обязательному пенсионному страхованию для инвестирования на финансовом рынке. Страховщиком может быть Пенсионный фонд Российской Федерации (ПФР) и негосударственный пенсионный фонд (НПФ), являющийся участником системы гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования. Выбранный страховщик (ПФР или НПФ) обязан формировать, назначать и выплачивать накопительную пенсию застрахованному лицу.

Смена страховщика происходит при переходе из ПФР в НПФ и обратно, при переходе из одного НПФ в другой.

Менять страховщика можно ежегодно (досрочный переход). Однако обращаем внимание, что при смене страховщика чаще, чем раз в пять лет, накопления переводятся без учета инвестиционного дохода с даты последней фиксации, а в случае отрицательного результата инвестирования возможно уменьшение средств пенсионных накоплений. При подаче заявления о досрочном переходе к новому страховщику гражданин обязательно письменно уведомляется о сумме потери инвестиционного дохода.

Подать в ПФР заявления о переходе (досрочном переходе), уведомление об отказе и от смены страховщика можно несколькими способами:

— лично либо через представителя, действующего на основании нотариально удостоверенной доверенности;

— в форме электронного документа через Единый портал государственных и муниципальных услуг (gosuslugi.ru).

Смена страховщика не происходит, если гражданин, формирующий пенсионные накопления в ПФР, решил сменить управляющую компанию, включая государственную, или инвестиционный портфель управляющей компании. В данном случае потеря инвестиционного дохода не происходит и перевод пенсионных накоплений можно производить ежегодно.

Через МФЦ до 31 декабря текущего года можно подать только три вида заявления:

Важно! Выбор страховщика – это личное решение каждого. Требовать перевода средств пенсионных накоплений в НПФ не имеют права ни работодатель, ни агентства по трудоустройству, ни коммерческие банки, ни агенты НПФ или других организаций.

Консультацию специалистов ПФР можно получить по телефону 8(8342) 32-75-61.

Как узнать размер накопительной пенсии

Этот материал обновлен 11.02.2021.

До 2002 года в России действовала распределительная пенсионная система: все страховые взносы уходили на формирование страховых пенсий. Размер пенсионных выплат зависел только от трудового стажа.

С 2002 года заработала распределительно-накопительная система, которая поделила пенсионные сбережения на три части: фиксированную, или базовую, страховую и накопительную.

Фиксированная часть. Это гарантированная выплата от государства, тот минимум, который будет получать пенсионер. Размер фиксированной выплаты устанавливает государство. Он может изменяться в зависимости от возраста пенсионера, количества иждивенцев, региона проживания и состояния здоровья.

Страховая часть. Формируется из страховых взносов, которые за работника платит работодатель, а за ИП — он сам. Взносы на обязательное пенсионное страхование можно уплачивать и лично на добровольной основе.

Страховая часть выплачивается не всем пенсионерам. Размер страховой части зависит от ИПК — индивидуального пенсионного коэффициента. ИПК измеряется в баллах. Чем больше стаж и больше размер уплаченных страховых взносов, тем на большее человек может рассчитывать в старости.

Понять, как формируется страховая пенсия и сделать расчет можно с помощью «Пенсионного калькулятора» на сайте ПФР.

Что вы узнаете

Что такое накопительная часть пенсии

Накопительная часть — это прибавка к пенсионным выплатам по старости. Она формировалась на специальном лицевом счете с 2002 года за счет страховых взносов от работодателя — 6% со всех взносов.

С 2014 года власти ввели мораторий: заморозили накопительную часть пенсии и все страховые взносы стали уходить на формирование только страховой части. Мораторий периодически продлевают. В декабре 2020 года его продлили до конца 2023 года. Накопительный компонент пенсии со взносов работодателя сейчас не формируется ни у кого. Но те деньги, что успели накопиться, остались за вами и составят прибавку к страховой пенсии.

Накопительная пенсия растет за счет инвестиционного дохода. С пенсионными накоплениями работают негосударственные пенсионные фонды (НПФ) и Пенсионный фонд России (ПФР). Эти организации называют страховщиками по обязательному пенсионному страхованию. Страховщики вкладывают накопления в акции и облигации, инвестиции приносят доход — будущая пенсия увеличивается.

Еще можно пополнять пенсионные накопления добровольно:

Участники программы государственного софинансирования пенсионных сбережений вносят деньги на накопительную часть самостоятельно, а государство удваивает их взносы. Но есть лимит: удваиваются взносы только от 2 до 12 тысяч рублей.

Кто родился в 1966 году и раньше. Страховая пенсия начислялась с 2002 по 2004 год по умолчанию, если застрахованный работал официально и работодатель делал взносы в пенсионный фонд.

Чем накопительная часть отличается от страховой

Страховая и накопительная части пенсий отличаются друг от друга способом формирования, формой, индексацией и правом наследования.

Способом формирования. Страховую пенсию государство считает по своим правилам при помощи коэффициентов, а накопительная растет по аналогии с банковским вкладом — за счет инвестиционной доходности.

Формой. Страховая часть формируется в баллах — пенсионных коэффициентах, накопительная — в деньгах. Когда приходит время для назначения пенсионных выплат, накопленные баллы умножаются на стоимость одного балла и превращаются в деньги.

До этого момента баллы — это просто обязательства государства перед будущим пенсионером. Взносы, которые работодатель платит на страховую часть, идут на выплаты нынешним пенсионером. Поэтому страховую пенсию называют еще солидарным компонентом пенсионной системы.

Накопительная часть — это всегда рубли, она копится на специальном лицевом счете в ПФР или негосударственном пенсионном фонде. Она не идет на выплаты нынешним пенсионерам, выплачивать ее будут вам по достижении пенсионного возраста.

Способом индексации. Пенсионные сбережения увеличиваются на процент, который устанавливает государство или зарабатывает пенсионный фонд.

Страховая пенсия индексируется по правилам, которые установило государство в зависимости от демографической ситуации. На накопительную пенсию начисляют доходность, которую дает управляющая компания Пенсионного фонда России или НПФ.

Правом наследования. Накопительную часть можно наследовать, страховую — нет.

Как узнать размер накопительной части

Чтобы узнать размер накопительной составляющей пенсии, закажите выписку из индивидуального лицевого счета застрахованного на госуслугах, сайте ПФР или в отделении, через работодателя, в МФЦ или банках.

В ПФР и на госуслугах

На сайте ПФР. Зайдите в личный кабинет в раздел «Управление средствами пенсионных накоплений»:

Через работодателя

Если вы официально трудоустроены, напишите в бухгалтерии заявление на получение сведений о состоянии лицевого страхового счета. Работодатель передаст заявление в пенсионный фонд, а тот отправит выписку со счета работодателю и вам.

В пенсионном фонде

В МФЦ

В банках

Получить выписку с лицевого счета можно в банке, у которого есть договор с ПФР : в отделении, в банкомате, терминале, приложении или в личном кабинете на сайте банка.

Банки, в которых можно получить выписку: Сбербанк, «Уралсиб», «Газпромбанк», «Банк Москвы», ВТБ-24

В личном кабинете или приложении НПФ

Если вы передали накопительную пенсию в управление НПФ, то информация о ее размере, размере инвестиционного дохода, начислениях представлена в личном кабинете пользователя на официальном сайте и в специальном приложении НПФ, если оно есть у пользователя. Чтобы получить эти сведения, зарегистрируйте личный кабинет или авторизуйтесь.

Как рассчитывается накопительная часть пенсии

Для расчета накопительной части используют следующую формулу: пенсионные накопления делятся на количество месяцев ожидаемого периода выплаты. Ожидаемый период — это норматив, на 2021 год он составляет 264 месяца. Норматив пересматривается каждый год.

Накопительный компонент пенсии будет больше, если обратиться за ее назначением не сразу. Каждый год ожидаемый период будет уменьшаться на 12 месяцев, и таким образом сумма по формуле получится больше. Если выйти на пенсию не в 60 лет, а в 63 года, пенсионные накопления будут делиться на 222 месяца, а не на 258.

Если накопительная пенсия не больше 5% от суммы страховой, то получить ее можно единовременно.

Накопительная пенсия по нормативу 2021 года

| Накопленная сумма на момент наступления пенсии | Сумма ежемесячной прибавки к страховой пенсии |

|---|---|

| 264 000 Р | 977,27 Р |

| 400 000 Р | 1515,15 Р |

| 700 000 Р | 2651,51 Р |

| 1 000 000 Р | 3787,88 Р |

Индексация и перерасчет пенсионных сбережений

Индексируется только страховая пенсия. Накопительная увеличивается в зависимости от доходности управляющей компании или НПФ.

Накопительная часть пенсий формируется из взносов и результатов инвестирования. Взносы делаете вы, инвестирует управляющая компания или пенсионный фонд, который вы выбрали.

Если вы ничего не делали или выбрали ПФР, то накопительную пенсию инвестирует управляющая компания «Внешэкономбанка» — «Вэб-рф».

Накопительная часть пенсии растет в зависимости от доходности портфеля: у «Внешэкономбанка» она в среднем равна 7,7%, у НПФ — 6,9% за 2011—2019 годы. Для расчета я взяла только фонды, которые работали по ОПС с 2011 по 2020 год. Данные об инвестдоходе за 2020 год будут к апрелю 2021 года.

Перерасчет. Если пенсионные выплаты уже назначены, их размер корректируется каждый год 1 августа при условии, что:

Накопительная часть пенсий корректируется по формуле: сумму общих накоплений на 31 июля того года, в котором происходит корректировка, и количество поступивших денег на 1 июля делят на оставшийся ожидаемый период выплаты накопительного компонента пенсии на 31 июля того же года.

У нее останется: 400 000 Р − 15 151,5 Р = 384 848,5 Р накоплений.

Из ожидаемого периода выплаты отнимаем 10 — останется 254 месяца.

Что происходит с накопительной пенсией после смерти

Если застрахованный умер до выхода на пенсию, накопительной частью его пенсионных выплат могут распорядиться правопреемники. Правопреемник может быть по заявлению или по степени родства.

Правопреемники по степени родства делятся на две очереди: первую и вторую.

К первой очереди относятся дети, родные и усыновленные, супруги и родители. Ко второй — братья, сестры, дедушки, бабушки, внуки.

Если умерший не оставил заявления о распределении накопительной части, деньги распределяются между преемниками из первой очереди в равных долях. Если таких нет, то деньги распределяются между правопреемниками из второй очереди.

Если заявление о распределении пенсионных накоплений есть, в пенсионный фонд за накопительной частью пенсии идут те, кому это завещали.

Если правопреемник подает документы для получения накопительной части лично, ему нужно принести оригиналы документов. Если почтой — копии, заверенные нотариусом.

Если на накопительной части пенсии умершего был материнский капитал, то получить его могут только второй родитель или дети.

Как узнать сумму накопительной части пенсии умершего

Если есть доступ к личному кабинету умершего на госуслугах, посмотрите пенсионные начисления там. Выписку с лицевого счета умершего со своего кабинета не заказать.

Если доступа нет, обратитесь в пенсионный фонд, в котором лежат накопления умершего. Получить сведения о лицевом счете застрахованного могут только правопреемники из заявления умершего или его родственники.

Когда можно единовременно получить накопительную часть пенсии?

Единовременная выплата накопительной пенсии – один из трех способов получить свои пенсионные сбережения. Причем воспользоваться возможностью получить всю сумму можно независимо от повышения пенсионного возраста. Для женщин и мужчин условия остались теми же – 55 и 60 лет соответственно. С наступлением этого возраста вы можете обратиться в свой фонд, который в идеале не только накопил, но и приумножил ваши средства. Инвестиционный доход пополнит вашу пенсию, если на протяжении своей жизни вы не злоупотребляли частой сменой страховщиков.

Пенсионные накопления можно получить однократно и всей суммой, растянуть на срок от десяти лет (120 месяцев) или – на всю жизнь, назначив себе так называемую «пожизненную пенсию». Разберемся сначала с теми вариантами, которые предполагают ежемесячные выплаты.

Как рассчитывается ежемесячная выплата накопительной пенсии?

Размер ежемесячной «накопительной» прибавки к пенсии будет равен всей сумме накоплений (разумеется, вместе с доходом от их инвестирования), разделенной на количество месяцев, в которые вы будете ее получать. Чтобы прикинуть размер пожизненных выплат, нужно провести простые расчеты. Ежемесячная сумма будет равна размеру накоплений, поделенному на так называемый «период дожития». «Период дожития» в России корректируется каждый год и постепенно растет. В 2020 году он был равен 258 месяцам (21,5 лет), а в 2021-ом оценивается в 264 месяца (22 года). Увеличение этого показателя обусловлено ростом средней продолжительности жизни.

Сейчас около 90% от всех выплат в системе обязательного пенсионного страхования (ОПС) – единовременные. Причин несколько. Кто-то получал небольшую или «серую» зарплату, кто-то постоянно терял инвестиционный доход, меняя страховщиков и так далее. Сегодня размер средней единовременной выплаты варьируется в зависимости от региона и составляет 13-14 тысяч рублей.

Кто имеет право на единовременную выплату?

Единовременная выплата назначается, если расчетный размер накопительной пенсии составляет 5% и менее по отношению к сумме размера страховой пенсии и размера накопительной пенсии. Претендовать на единовременную выплату могут граждане, которые родились в 1967 году или позже. А также:

Таким образом, мужчины 1952 года и старше, а также женщины, родившиеся раньше 1957 года, не имеют права на единовременную выплату, поскольку их пенсионные отчисления шли на пополнение только страховой часть пенсии, а не накопительной.

Кроме того, рассчитывать на выплату не могут лица, которые уже получают или получали накопительную пенсию.

Чтобы понять, положена ли вам единовременная выплата накоплений, нужно сложить ежемесячную страховую и накопительную пенсии и поделить общую сумму на 20 (чтобы получить пороговую величину в 5%). Пример при выходе на пенсию в 2020 году (обратите внимание: расчет может измениться с учетом индивидуальных параметров):

Складываем страховую и накопительную части ежемесячной пенсионной выплаты, делим общую сумму на 20 (чтобы получить пороговую величину в 5%):

Если, как в примере выше, Z больше, чем Y, накопления вы получите единовременно, ведь размер накопительной пенсии составил менее 5% от суммы страховой и накопительной пенсий. Если же размер накопительной пенсии превышает 5% от суммы страховой и накопительной пенсий, вы сможете выбрать срочное или пожизненное получение.

Обратите внимание: если размер накопительной пенсии менее 5% от суммы накопительной и страховой, она будет выплачена только единовременно, «растянуть» ее не получится. Верно и обратное: если она больше 5%, то единовременно получить ее не удастся. То есть выбора тут как такового нет.

Получив заявление, фонд обязан в течение месяца его рассмотреть. Если оно будет одобрено, то, по закону, деньги вы получите в срок, не превышающий двух месяцев с момента принятия решения.

Как обратиться в Пенсионный фонд с заявлением о выплате средств пенсионных накоплений

В целях реализации прав на получение выплат за счет средств пенсионных накоплений органами ПФР проводится информирование граждан, являющихся получателями страховых пенсий и не обратившихся за их выплатой.

Финансирование указанных выплат предусмотрено Федеральным законом от 30 ноября 2011 г. № 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений».

В марте 2021 года Отделением проведена массовая рассылка СМС сообщений о необходимости обращения за выплатой средств пенсионных накоплений в личный кабинет сайта ПФР. СМС-оповещения направлены гражданам, у которых сумма страховых взносов на накопительную пенсию, без учета инвестиционного дохода, составляла от 260 руб. до 50 000 руб. Предварительную (на дату запроса) сумму средств пенсионных накоплений и инвестиционного дохода можно уточнить в личном кабинете на сайте ПФР запросив справку о состоянии индивидуального лицевого счета.

Заявление на выплату средств пенсионных накоплений необходимо направлять через личный кабинет на сайте ПФР www.pfr.gov.ru

Также заявление можно подать непосредственно через клиентскую службу органа ПФР по предварительной записи. Предварительно записаться на прием или получить консультацию можно по телефону горячей линии контакт-центра Отделения.

Напоминаем номера телефонов горячей линии регионального контакт-центра:

8(800) 600-05-74 – бесплатный для жителей города и области и доступен для звонков с различных операторов сотовой связи или стационарной телефонной сети;

61-19-44 – бесплатный для абонентов телефонной сети города Астрахани.

Как по СНИЛС узнать свои пенсионные накопления

Карточка СНИЛС, содержащая одиннадцатизначный индивидуальный код, является страховым свидетельством регистрации гражданина России в Пенсионном фонде.

Обеспечение своей будущей пенсии волнует каждого работающего человека. Людям непросто разобраться со своими пенсионными накоплениями, особенно в современных условиях, когда пенсионная система в течение нескольких последних лет подвергается серьезным реформам. Принципы, по которым начисляются накопления, уже несколько раз были изменены:

Нововведений множество, и если человек теряется в них, стараясь понять, какие средства и где именно накапливаются для его будущей пенсии, СНИЛС может прийти на помощь.

Итак, обо всём по порядку.

Варианты поиска информации о пенсии по СНИЛС

Информация о средствах на расчетном счете в государственном или негосударственном пенсионном фонде является конфиденциальной. Однако, владелец счета, зарегистрированный в ПФР или НПФ, имеет на нее полное право. Это право подтверждается номером СНИЛС, находящимся на унифицированной именной карточке. Поэтому этот номер является ключом к получению сведений о пенсионных накоплениях.

У граждан РФ есть несколько способов прояснить для себя интересующий их вопрос.

ВАЖНО! Информация о накопительной доле пенсии, если она размещена в негосударственном пенсионном фонде, не будет отражена на портале госуслуг. Запрос об интересующих сведениях надо производить только на соответствующих официальных сайтах тех или иных НПФ.

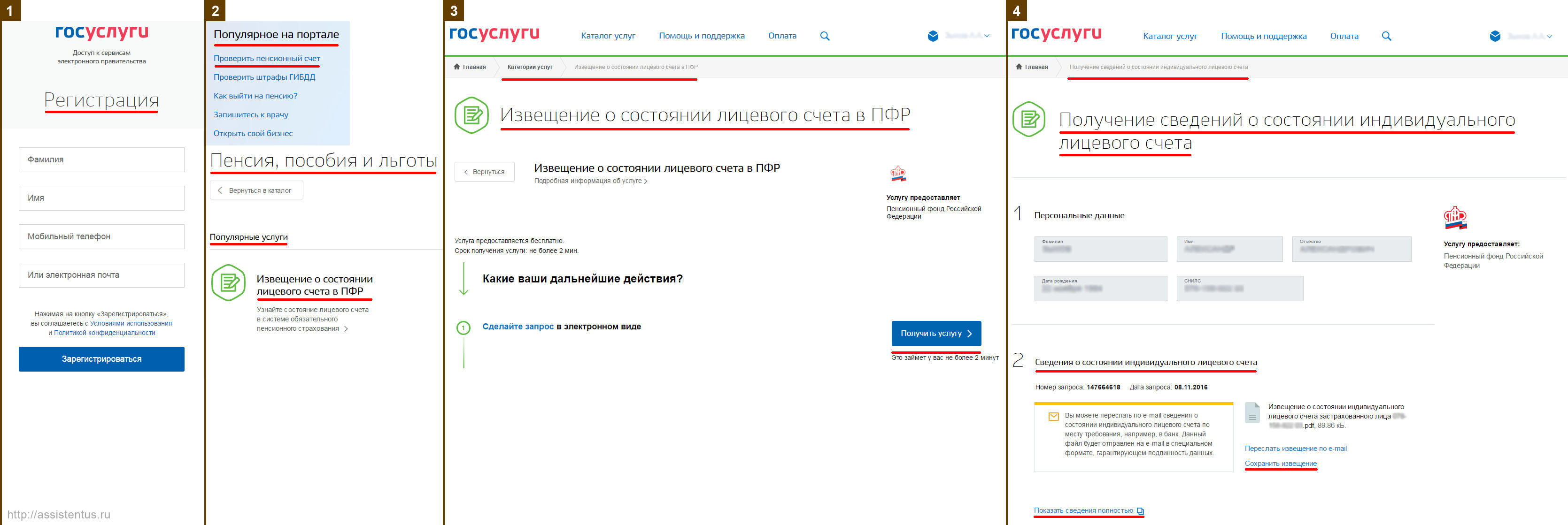

Инструкция по проверке пенсионных накоплений онлайн через «госуслуги»

Вот эти 4 шага на скриншоте:

Узнаём про будущую пенсию через сайт ПФР

Если вы предпочитаете воспользоваться прямым поиском информации, обратившись к «первоисточнику», то можно воспользоваться официальным сайтом ПФР. С января 2015 года в нем функционирует новый раздел «Личный кабинет застрахованного лица». С его помощью можно уточнить, какое количество ИПК (индивидуальных пенсионных коэффициентов) накопил гражданин, а также какой у него на данный момент стаж.

Новые возможности для пользователей позволяют рассчитать приблизительные ИПК для каждого года. Кроме этого, вам доступны:

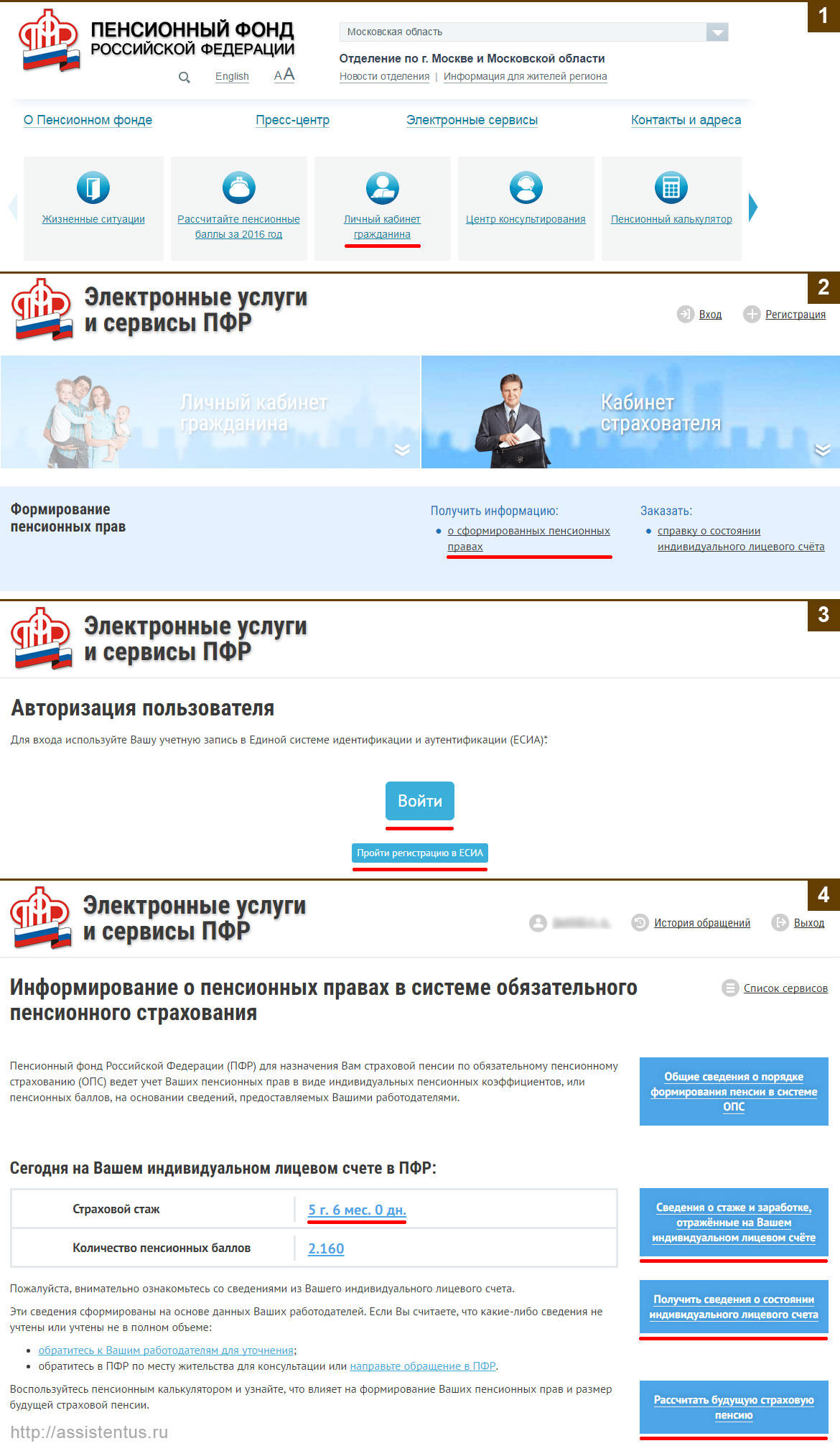

Получение информации о «пенсионном кошельке» через сайт ПФР

Представляем пошаговый инструктаж для пользователей Интернет.

Вот эти 4 шага на скриншоте:

ДОПОЛНИТЕЛЬНЫЕ ВОЗМОЖНОСТИ! Вы можете, кроме получения информации о пенсионных накоплениях, с помощью Личного кабинета обратиться в Пенсионный фонд, записаться на прием на определенное время и др.

Как просто было до 2013 года

До 2013 года работающие граждане не беспокоились о своих пенсионных накоплениях. Потому что регулярно получали от Пенсионного фонда письменные уведомления – отчеты о поступивших за предыдущий год средствах. После этого года этот порядок отменили. Такие документы Пенсионный фонд стал направлять только по специальным запросам (письменным заявлениям), поэтому для граждан снова стал актуальным вопрос о получении этой информации.