как узнать о выпуске новых облигаций

ЖИЗНЬ ПУБЛИЧНОЙ

КОМПАНИИ

Юрий Олегович Денисов

РУКОВОДСТВО ДЛЯ ЭМИТЕНТА: КАК ВЫЙТИ НА РЫНОК ПУБЛИЧНОГО ДОЛГА.

Размещение облигаций – наиболее распространенный способ приобретения бизнесом информационной открытости широкому кругу инвесторов. Этот шаг знаменует переход на качественно новый уровень жизненного цикла организации. Структуру собственности необходимо сделать понятной и прозрачной, повысить стандарты корпоративного управления, регулярно готовить и аудировать финансовую отчетность, выстроить отношения с инвестиционным сообществом. В большинстве случаев размещение облигаций сопровождается получением кредитного рейтинга, зачастую – от международного рейтингового агентства, что является своеобразным «знаком качества» для компании. Иногда размещение облигаций называют «первым шагом к IPO», так как в процессе подготовки облигационного выпуска осуществляется существенная часть шагов, необходимых для выхода на публичный рынок акционерного капитала.

Московская Биржа занимает лидирующие позиции в мировой биржевой торговле облигациями: по итогам 2020 г. мы занимаем второе место в мире. Так исторически сложилось, что в России доминирует биржевая торговля облигациями, что, прежде всего, является заслугой того, что наша инфраструктура удобна участникам рынка. Мы постоянно идем в ногу со временем и непрерывно совершенствуем инфраструктуру, чтобы удовлетворять самым высоким мировым стандартам надежности, скорости и удобства. Сейчас можно с уверенность утверждать, что мы стали площадкой №1 для размещения облигаций российских заемщиков: если до 2014 г. по объемам первичных размещений наблюдался приблизительный паритет между внутренним и международным публичным долговым рынком, то в 2014 г. более 80% объема первичных размещений состоялось на Московской Бирже. В последующие годы эта цифра еще больше увеличилась: с 2017 г. доля локальных облигаций составляет более 90%. По итогам 2020 года объем размещения облигаций российскими компаниями вырос на 26% и составил почти 4 трлн рублей.

Спектр долговых инструментов, доступных заемщикам на Московской Бирже, соответствует лучшей мировой практике. Эмитенты могут выпускать как простые инструменты, так и более сложные: ипотечные и неипотечные секьюритизации, концессионные облигации, структурные инструменты с привязкой купона к цене разнообразных активов, зеленые облигации. Эмитентами могут становиться как российские, так и иностранные компании. Также доступен листинг инструментов, выпущенных по иностранному праву.

Московская Биржа заинтересована в том, чтобы на рынок выходило больше эмитентов с более разнообразными и сложными долговыми инструментами. С этой целью мы постоянно находимся в контакте с эмитентами, текущими и потенциальными. Наше взаимодействие осуществляется как непосредственно, так и в виде тематических конференций. При Бирже действует Комитет эмитентов облигаций, который позволяет выявить наиболее актуальные проблемы, которые волнуют эмитентов. Мы постоянно выступаем с инициативами по совершенствованию рынка перед регуляторами и органами государственной власти.

«Руководство для эмитента: как выйти на рынок публичного долга», которое Вы держите в руках, адресовано как потенциальным эмитентам, которые пока только рассматривают возможность выхода на публичный рынок, так и опытным участникам рынка, которые намерены больше узнать о новых инструментах и возможностях, которые предоставляет современный долговой рынок. Мы постарались охватить все этапы, с которыми может столкнуться компания в процессе подготовки, размещения, обращения и погашения облигаций: от решаемых бизнес-задач и получения рейтингов до маркетинга, раскрытия информации и маркет-мейкинга.

Мы постоянно общаемся со всеми участниками процессов, связанных с облигационными займами, и знаем, сколько «подводных камней» может ожидать эмитентов на этом пути. Мы бы очень хотели поделиться этим опытом и надеемся, что данный материал поможет эмитентам выйти на публичный долговой рынок с максимальной эффективностью и минимумом затруднений.

Выражаю особую благодарность ведущим инвестиционным банкам, юридическим консультантам, рейтинговым агентствам, аудиторам – всем тем, кто участвовал в подготовке данной книги.

Как купить облигации при первичном размещении

Что такое первичное размещение облигаций?

Прежде чем ценные бумаги начнут участвовать в торгах, они обязательно должны быть размещены эмитентами (то есть заёмщиками) на первичном рынке.

Справка. В качестве эмитента может выступать компания, муниципалитет, регион либо государство.

Порядок первичного размещения бумаг:

Внимание! Покупатель, приобретающий впервые размещённые бонды, становится их держателем и впоследствии может либо продать их на рынке обращения бумаг (вторичном), либо дождаться погашения, получая до наступления срока определённый доход (в %).

В какой форме проходит?

Размещение облигаций возможно по открытой подписке, когда их продают любому числу покупателей в результате публичного предложения на первичном рынке, а также по закрытой, когда бумаги не предлагаются публично, а их продажа производится конкретным инвесторам через посредника, организующего размещение.

Размещают бонды чаще всего способом букбилдинга, но также проводят и аукционы (конкурсы).

Аукцион

Проведение аукциона, в процессе которого устанавливается цена размещения, обычно применяют при крупной эмиссии и благоприятной рыночной ситуации, надеясь на хороший спрос.

Ставку первого купона определяют на конкурсной основе: инвесторы выставляют в системе купон на своё усмотрение, а далее организаторы, подсчитав, по какому купону закрывается весь объём эмиссии, определяют размер купона на установленный срок. Инвестор может лишь единожды выставить в системе купон, и тот, кто поставил наиболее низкий, получает, тем не менее, более высокий купон отсечения.

Важно! При поступлении большого количества заявок с одной и той же ценой (ставкой) преимущество отдаётся поданным раньше.

Букбилдинг

При этом способе заранее проводится премаркетинг эмиссии, когда эмитент общается с инвесторами, предоставляя им информацию о себе, а в дату размещения организатор рассылает диапазон по купону и формирует книгу заявок на покупку облигаций, чтобы их цена была определена наиболее эффективно.

Заявки принимаются в течение определённого времени (обычно нескольких часов, если эмитента хорошо знают на рынке).

Если заявителей слишком много, диапазон доходности бумаг, объявленный изначально, может быть снижен организатором, а при обратной ситуации создаётся синдикат профессиональных участников рынка, гарантов (андеррайтеров), которые на оговоренных условиях обеспечивают размещение выпуска бондов с заранее определённой доходностью.

Различают биржевой и внебиржевой букбилдинг:

Справка. В отличие от аукциона, при котором результат предсказать заранее невозможно, букбилдинг уже в период поступления заявок даёт заёмщику и организатору понимание о том, с какой доходностью и в каком объёме будут проданы бумаги в день размещения.

Первичное размещение ОФЗ

Там же можно получить информацию об итогах процедуры.

Заявки подают через брокера по телефону, либо при посещении офиса.

При подаче сообщают трейдеру, что подают в аукцион по ОФЗ, а также:

О том, как купить облигации федерального займа на вторичном рынке, мы уже рассказали.

Первичное размещение муниципальных и корпоративных облигаций

Информацию о сроках приёма можно получить на сайте эмитента или Московской биржи.

При подаче сообщают:

Когда приём окончен, объявляют аллокацию (размер купона и долю заявок, которые будут исполнены). При высоком спросе возможно снижение величины купона, и сделка состоится при условии, если размер купона заявителя соответствует объявленному или же более низкий.

При подходящей величине купона инвестор выставляет в дату размещения заявку на приобретение облигаций представителю эмитента.

О том, на что обратить внимание при выборе корпоративных облигаций, можно узнать у нас на портале.

Может ли физическое лицо поучаствовать в первичном размещении облигаций?

В последние годы отмечается заметный рост доли физических лиц среди инвесторов, и корпоративные эмитенты, выпуская свои облигации, всё больше ориентируются именно на таких покупателей.

Справка. Комиссия за участие в размещении на первичном рынке составляет около 1500 рублей. Денежные средства предварительно резервируются на брокерском счете.

Условия, по которым размещаются эти бумаги на первичном рынке, привлекают физических лиц, но их покупка доступна только клиентам данного банка.

Внимательно изучив все за и против, потенциальный инвестор, будь то юридическое или физическое лицо, может поучаствовать в покупке ценных бумаг на первичном размещении, чтобы обеспечить себе стабильный дополнительный доход. А чтобы избежать ошибок, в качестве посредника лучше выбрать надёжного проверенного брокера.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Новые ценные бумаги на Мосбирже за август 2021

В августе на Московской бирже появились новые облигации российских компаний и акции иностранных компаний. Также начали торговаться несколько биржевых фондов.

Часть новых облигаций мы не упоминаем. Это бумаги для квалифицированных инвесторов, облигации с погашением более чем через 10 лет с даты публикации этого материала, очень короткие бумаги, например однодневные, инвестиционные облигации с привязкой доходности к каким-то активам и бумаги, у которых на момент подготовки дайджеста были явные проблемы с ликвидностью.

Учтите, что сейчас не все облигации доступны всем желающим — по крайней мере, без статуса квалифицированного инвестора:

Мы пишем размер купона и доходность до налогов. Если вы резидент РФ и не применяете вычет типа Б на ИИС, размер купона для вас будет на 13% меньше, то есть 0,87 от указанного в дайджесте. Если вы нерезидент — на 30% меньше, или 0,7 от указанного. Соответственно, доходность будет ниже примерно на эту же величину.

Облигации отсортированы по дате погашения: от коротких к длинным. Акции и биржевые фонды — в конце материала.

Это обзор, а не инвестиционная рекомендация. Все решения вы принимаете самостоятельно.

А где эти бумаги в Тинькофф-инвестициях?

Читатели в комментариях спрашивают, почему многие новые бумаги нельзя купить в Тинькофф-инвестициях. Дело в том, что новые бумаги попадают туда не сразу: в первую очередь появляются те, по которым стабильная высокая ликвидность. Если бумага из обзора уже доступна в Тинькофф-инвестициях, мы поставим на поля ссылку на нее.

Но дайджест Т—Ж не привязан к Тинькофф-инвестициям: мы рассматриваем новости биржи в целом и не можем обходить стороной тех читателей, кто пользуется услугами других брокеров.

Эмитент — ПАО «Банк „ВТБ“».

Погашение — 1 августа 2022 года.

1 сентября эта облигация в среднем торговалась за 100,22% номинала. Текущая доходность при такой цене равна 6,62%, простая доходность к погашению — 6,34%, эффективная доходность к погашению — 6,53% годовых.

Эмитент — ПАО «Сбербанк».

Погашение — 4 августа 2023 года.

1 сентября эта облигация в среднем торговалась за 100,03% номинала. Текущая доходность при такой цене равна 7,3%, простая доходность к погашению — 7,23%, эффективная доходность к погашению — 7,4% годовых.

Эмитент — АО «Россельхозбанк».

Погашение — 1 августа 2024 года.

1 сентября эта облигация в среднем торговалась за 100,2% номинала. Текущая доходность при такой цене равна 7,58%, простая доходность к погашению — 7,47%, эффективная доходность к погашению — 7,65% годовых.

Как я ищу ликвидные облигации на Московской бирже

Написал свой скрипт в гугл-таблице и очень доволен

Я сделал новую версию таблицы

С 2021 года с купонов всех облигаций удерживается налог 13%, поэтому параметры поиска поменялись. И еще я улучшил несколько моментов. Все обновления расписал в новой статье.

Когда не можешь купить определенную облигацию на бирже из-за отсутствия ликвидности, это обидно. Особенно если потратил время на ее анализ и подбор.

При этом обычно получается именно так: выбираешь через сервисы бумагу, подходящую по доходности, погашению и другим параметрам, а про ликвидность узнаешь только потом, когда собираешься покупать.

Какие сервисы я использовал

На мой взгляд, в некоторых из них требуется слишком много исходных параметров, а их указание не ведет к желаемым результатам. У меня есть четкое представление о том, что для меня важно, и этих пунктов всего пять. К тому же на этапе покупки может оказаться, что торгов по бумаге не было уже несколько дней. Только в одном сервисе из шести — Rusbonds — можно в явном виде указать желаемый оборот бумаг, в остальных эта информация недоступна.

Какие параметры для меня важны

Мне было важно иметь возможность указать определенные параметры, какие-то — диапазоном, какие-то — минимальным порогом.

Диапазон текущей доходности. В Т—Ж уже есть хорошая статья про доходность облигаций. От себя добавлю, что для поиска парковки денег на несколько месяцев доходность — один из важных параметров.

Диапазон текущих цен. Обычно я ищу варианты именно для парковки денег на несколько месяцев и держу облигации до погашения. Для этого случая слишком высокая цена скорее отпугивает, ведь эмитент при погашении заплатит только 100% номинала. Поэтому при поиске указываю не более 101% от номинала.

Диапазон дюрации. Дюрация — это эффективный срок до погашения облигации. Учитываю, чтобы видеть только те облигации, что погасятся в нужные мне сроки.

Минимальный объем сделок за последние несколько дней. Это самый важный параметр, из-за которого и был написан скрипт. Я хотел иметь возможность указать пороговый средний объем сделок за последние 15 дней, чтобы сервис показывал только то, что проходит фильтр.

Есть ли налоговая льгота для корпоративных облигаций. На текущий момент еще действуют льготы по налогу на купонный доход с облигаций федерального займа (ОФЗ), муниципальных и субфедеральных облигаций, а также выпущенных после 1 января 2017 года корпоративных облигаций со ставкой не выше ставки ЦБ + 5 п. п. Пока что этот параметр тоже важен.

Все эти критерии я учел в своей таблице со встроенным поиском.

Инвестиции — это несложно

Как работает таблица

Если попроще: я уже во всем разобрался. Вникать в программный код, чтобы воспользоваться таблицей, вам не придется.

Чтобы таблица была не просто очередным безымянным шаблоном, я дал ей собственное имя: Поиск ликвидных облигаций на Мосбирже 🔎 [SilverFir 🌲]. Название говорит о том, что делает эта таблица, а silver fir отсылает к разновидности вечнозеленых деревьев: ведь некоторые облигации торгуются не только в рублях.

Сам код скрипта можно посмотреть через панель «Инструменты» → «Редактор скриптов». Расскажу вкратце, что делает скрипт:

Работа скрипта полностью зависит от сервера Московской биржи

Это означает, что если Мосбиржа поменяет формат выдачи, или организует другие режимы торгов, или изменит что-то в существующей системе, то для корректной работы скрипта потребуется его доработка.

Пошаговое руководство по использованию

После корректировки параметров скрипту необходимо авторизоваться для работы. Для этого перейдите на вкладку меню «Инструменты» → «Макросы» и выберите любой из двух пунктов: «Открыть описание работы таблицы» или «Искать по параметрам».

Далее потребуется разрешить такие действия:

Выглядит это разрешение так.

Посмотреть список всех приложений, которые уже имеют доступ к вашему аккаунту, можно здесь. При необходимости можно закрыть доступ или изменить его настройки.

После авторизации можно пользоваться таблицей: указать на листе с вводными данными свои требования к облигациям.

В меню этой гугл-таблицы появится новый пункт «Поиск облигаций v. 3», а в нем кнопка «Искать по параметрам». Она запустит работу скрипта, который закончит свою работу примерно за минуту, вставив результаты работы на лист «Результат».

Облигации: доходнее вклада, надежнее акции

В апреле 2017 года государство начало продажу облигаций ОФЗ-н. Буква «н» в их названии расшифровывается как «народные». Министерство финансов разрабатывало эти бумаги так, чтобы непрофессиональные инвесторы могли понять, в чем прелесть такого вида инвестиций.

Одна бумага стоит 1 тыс. руб., минимум, который можно приобрести — 30 штук. Вложенные деньги государство возвращает в апреле 2020-го, однако продать бумагу по цене приобретения можно в любой момент в офисе Сбербанка и ВТБ.

Раз в полгода инвестор получает процент от вложений — купонный доход. Этот процент постепенно увеличивается от 7,5% до 10,5% годовых, в среднем он составит 8,5% годовых. То есть покупка таких облигаций равносильна размещению трехлетнего банковского вклада со ставкой 8,5%. При этом в январе 2018 средняя ставка в топ-10 российских банков составила 7,83% и ближайшие два года будет только падать — вслед за снижением ключевой ставки ЦБ.

Трехлетние ОФЗ имеют самый высокий уровень надежности внутри России. Выплаты по ним гарантированы государством — как и по вкладам. Получаем инструмент, сопоставимый с депозитом по надежности, и более выгодный с точки зрения доходности.

Строго говоря, выбирать и не нужно.

Акции обычно позволяют больше зарабатывать, но и вероятность получить убыток при инвестициях в них выше. Поэтому сравнивать игру на акциях и облигациях бессмысленно: они дополняют друг друга. Если инвестор решил составить грамотный портфель, включающий акции, без облигаций ему не обойтись. Они — своеобразный амортизатор рисков.

Из чего сделана облигация

У облигации есть три основных параметра:

Существует много разновидностей облигаций. У некоторых, например, вообще нет купонов: во время размещения их продают со скидкой, а доход инвестор получает в момент погашения — по полному номиналу. Есть бумаги с амортизацией долга, по ним эмитент выплачивает не только купоны, но и часть номинала. Есть бессрочные («вечные») облигации, по которым эмитент вообще не обязан выплачивать номинал, а платит только купоны. У облигаций с переменным купоном выплаты привязаны к какому-нибудь макроэкономическому параметру, например, ставке межбанковского кредитования. Пока мы остановимся на наиболее распространенных параметрах этого инструмента: бумага с фиксированным купоном и сроком выплаты.

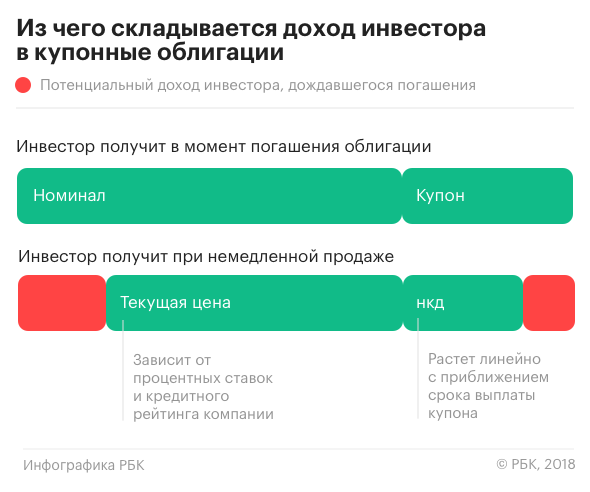

Как считается доходность облигации

Таких доходностей используется две, и обе они, как правило, указаны на сайте биржи или в торговом терминале:

Сколько стоит облигация

Облигации, как и акции, торгуются на бирже. Расчеты происходят в рублях или иностранной валюте, но курс этой бумаги обычно измеряется в процентах от номинала. Перейти от процентов к деньгам, впрочем, несложно: если на сайте биржи текущий курс бумаги равен 95,5%, а номинал — 1000 руб., то цена облигации 955 руб. На РБК Quote цена облигаций сразу рассчитана в рублях.

Бумага, за которую эмитент обещает 1000 руб., стоит 955 руб. Возможно ли такое вообще, и нет ли подвоха? Да, такое возможно, и да, подвох тоже вполне может быть.

Цена облигации зависит от трех факторов:

Облигации как Оракул

Доходность облигаций зависит от сроков погашения. Если выстроить доходности государственных бондов с различными сроками погашения в один ряд, получится такой график:

Как на них заработать

Первый способ пассивный: купить облигации и получать купонные выплаты вплоть до погашения. Такой способ почти не требует усилий: если эмитент надежен, а рыночные ставки стабильны, инвестор поможет получить небольшую, но почти гарантированную реальную (то есть выше инфляции) доходность. На РБК Quote мы специально ограничили набор доступных инструментов несколькими выпусками с ближайшими датами погашения.

Более агрессивный путь — выбирать бумаги с ценой заметно менее 100% в расчете на то, что эмитент будет стабильно выплачивать купоны, а в конце срока вернет и номинал. Доходность таких облигаций заметно выше рыночных ставок, и риски тоже немалые. В какой-то момент они становятся сопоставимы с рисками инвестиций в акции, и возникает вопрос в целесообразности таких вложений.

Как определить надежность эмитента

Надежность эмитентов облигаций неодинакова.

Итак, на облигациях можно зарабатывать, получая купоны, или купить дешевле, продать дороже. Кроме того, облигации могут быть государственными (федеральными, региональными, муниципальными) или корпоративными. От вида дохода и типа эмитента зависит налогообложение.

В случае с государственными облигациями инвестор полностью освобожден от уплаты налогов.

Если облигация корпоративная, 13%-ным налогом облагаются:

В целом подходы к налогообложению дохода от облигаций и банковского вклада максимально похожи. И это еще один повод задуматься о том, как распорядиться накоплениями.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее