как узнать открыт счет в банке или нет

Справка о наличии открытых счетов – это один из инструментов контроля имущественного положения юридических и физических лиц.

Справка об открытых счетах сообщает не только о наличии счетов в банковских учреждениях, но и о дате их регистрации и валюте счета. Хранящиеся на счетах суммы в справке не указываются, но такую информацию можно получить от российских банков, имея соответствующие права для этого.

Наряду со справкой наличии расчетных счетов, которую могут выдавать банки и налоговые органы, часто запрашивается и справка о состоянии расчетного счета. Этот документ выдает банк, в нем указывается текущая сумма остатков по определенному счету на конкретную дату.

Кому выдается справка об открытых расчетных счетах?

Тайна банковских операций физических и юридических лиц охраняется законом. Потому разглашать информацию о состоянии счетов и самом их наличии, ни банки, ни налоговая служба, ни прочие органы не станут. Но исключения из этого правила есть, и они тоже законодательно оформлены.

А сейчас перечислим круг лиц имеющих право получать справки об открытых расчетных счетах из налоговой инспекции и банков. Это:

Также в Законе «О банках» есть список других лиц имеющих право на получение такой информации.

Еще одной категорией получателей справки из ИФНС об открытых расчетных счетах становятся взыскатели имущества по результатам судебных решений.

Зачем нужна справка об открытых расчетных счетах?

Причин, по которым справку получают государственные органы, по большому счету всего две: контроль финансового состояния и взыскание имущества.

Но сами владельцы счетов тоже нуждаются в этих справках по разным основаниям. Справка из налоговой инспекции об открытых счетах нужна:

Последнее бывает необходимо при отсутствии внутренней отчетности или недоверии к ней.

Справка о наличии открытых счетов не дает достаточной информации об активах предприятия. В ней не отмечены остатки средств по счетам. Но это было бы сложно сделать, если счета не арестованы и по ним идет движение средств. Справка о наличии счетов дает информацию о направлении поиска, сообщает, в каких кредитных учреждениях находится самое ликвидное имущество организации, т.е. денежные средства.

Как получить справку об открытых расчетных счетах?

Справку можно получить в налоговой или в банке — для этого нужно подать заявление. Рассказываем, как его составить, и даем пошаговый план действий

Анастасия Фетисова

Маркетолог Тинькофф Бизнеса

Читатель Владимир спрашивает: «Как получить справку об открытых расчетных счетах для госзакупок? Какие документы нужны и как долго ее делают?»

Подайте заявление в налоговую или банк

В налоговой справку делают бесплатно, но ждать обычно приходится от 5 до 30 дней. В банке быстрее: иногда справку дадут за 10 минут, но услуга платная — цену каждый банк устанавливает сам.

Кроме того, в справке из налоговой будут перечислены все счета, которые есть у компании или ИП. А банк даст информацию только об открытых в нем. То есть если у компании или ИП несколько счетов, нужно будет запросить справку в каждом банке отдельно.

Рассказываем, какие документы подготовить, как написать и подать заявление.

Для чего нужна справка о расчетных счетах

В справке об открытых расчетных счетах указаны название и реквизиты банка, номер, вид и дата открытия счета. Из нее нельзя узнать, сколько денег на счете.

Справка об открытых счетах обязательно нужна, чтобы делать вот что:

Иногда справка может понадобиться, чтобы подать заявку на получение субсидии или гранта. Также ее может запросить прокуратура для решения имущественных споров. А еще некоторые контрагенты просят предоставить справку при заключении крупных сделок с новым партнером, чтобы убедиться, что он добросовестный.

Справку можно получить в бумажном и электронном формате. Бумажная обычно нужна, чтобы закрыть, реорганизовать или продать бизнес — ее прикладывают к документам компании. Во всех остальных случаях можно использовать электронную — она обладает полной юридической силой.

Кому могут выдать справку

Справку может получить владелец счета или его представитель, если у него есть доверенность. Руководителю и главному бухгалтеру компании доверенность не нужна.

Информация об открытых счетах конфиденциальная, поэтому кроме владельца и его представителей справку могут получить только госорганы:

В случае смерти владельца счета справку выдадут человеку, который указан в завещании. Она может понадобиться наследнику, чтобы продать или закрыть бизнес.

Как получить справку

Справку можно получить в налоговой или банке. Для этого нужно написать заявление. Установленной формы нет, можно составить его самостоятельно. Рассказываем, что стоит включить в заявление, чтобы его приняли.

Реквизиты компании или ИП. В правом верхнем углу нужно указать данные того, кто запрашивает информацию об открытых счетах.

Какая именно справка нужна. Есть несколько видов справок о состоянии расчетного счета. Чтобы получить правильную, нужно написать: «Прошу выдать справку о наличии открытых расчетных счетов».

Цель получения справки. Например, «для участия в госзакупках» или «для оформления оборотного кредита».

Способ получения. Если не указать, как вы хотите получить справку, ее выдадут в отделении налоговой в бумажной форме. Если вам это не подходит, можно указать, что нужно отправить ее «Почтой России по указанному адресу» или «на указанную электронную почту».

Дата составления заявления. У налоговой есть 30 дней на рассмотрение заявления. Если за это время вам не придет ответ, можно будет обратиться в прокуратуру и использовать дату на заявлении как доказательство, что срок ответа уже вышел.

Подпись и печать. ИП достаточно поставить подпись. Если пишете заявление от лица компании, нужны печать и подпись владельца счета, руководителя компании или главного бухгалтера.

Если вы отправляете заявление в электронной форме, используйте электронную подпись.

Мы подготовили для вас шаблон заявления. Вы можете сохранить его в свои «Гугл-документы» и заменить выделенный желтым текст на свой.

Как долго делают справку

По закону справку выдают максимум за 30 дней. Обычно быстрее, но конкретные сроки зависят от того, где вы будете ее получать. В налоговой справку изготавливают от 5 дней, а в банке — за 2—5 дней, иногда быстрее. Например, в Тинькофф электронную справку можно получить уже через 10 минут.

Как получить справку в налоговой

В налоговой справку выдают бесплатно. Ее можно получить в отделении, Почтой России или по электронной почте — способ нужно указать в заявлении.

В зависимости от того, как вы подадите заявление, будут отличаться шаги. Рассмотрим все варианты.

В отделении налоговой. За справкой можно обратиться в любое отделение. Ее можно получить в три шага:

Номер обращения выдают в тот же день. Он нужен на случай, если справку не выдадут в течение 30 дней: поможет подтвердить в прокуратуре дату подачи заявления.

По почте. План получения такой:

К письму нужно приложить выписку из ЕГРЮЛ или ЕГРИП и копию паспорта владельца счета. Его нужно отправить с описью вложения и уведомлением о вручении: 30 дней будут отсчитываться с момента, как налоговая получит письмо.

Через портал госуслуг. Для этого надо войти в личный кабинет индивидуального предпринимателя или юридического лица и заполнить форму заявления.

Справка появится в личном кабинете в виде PDF-файла. Она подписана электронной подписью, поэтому имеет такую же силу, как бумажная.

Как получить справку в банке

Большинство банков предлагает оформить заявку на получение справки онлайн: не нужно идти в отделение и подавать документы, а справку сделают быстрее, чем в налоговой. Эта услуга платная, цену каждый банк устанавливает сам.

Рассказываем на примере Тинькофф, как получить справку об открытых счетах в приложении банка:

Способ доставки и срок получения справки зависят от того, какой формат вы выбрали. В Тинькофф бумажную справку доставит Почта России за 1—2 недели или привезет представитель в удобное время на любой адрес.

Электронную справку с факсимильной подписью пришлют в личный кабинет через 10 минут — она обладает такой же юридической силой, как и бумажная.

В зависимости от тарифа справка в Тинькофф стоит 290, 190 ₽ или выдается бесплатно. Доставка оплачивается отдельно.

Как еще можно получить справку

Если справка нужна побыстрее и у вас счета в разных банках, вы можете обратиться в юридические или бухгалтерские компании. Они требуют те же документы, что и налоговая, но в электронном виде. Нужно оставить заявку и оплатить услугу, а они сделают все за вас.

Изготовление справки за 5 дней в среднем стоит 3000 ₽, а за день — 5000 ₽. Справку могут отправить на электронную почту, Почтой России или доставить с помощью курьера. Часто за это тоже надо платить.

Расчетный счет в Тинькофф

Бесплатно откроем расчетный счет для ИП или ООО:

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Неиспользуемые счета в банках: как через Госуслуги узнать, в каких открыты

О том, почему нужно закрывать неиспользуемые счета в банках и как быстро узнать, где они открыты

Сколько на ваше имя выпущено банковских карт? Дебетовых? Кредитных? Сколько из них вы носите с собой, а сколько разбросано по всей квартире? Не в курсе и не знаете? А зря! Такую важную информацию нужно знать! Добавили бы — такую информацию знать даже обязательно!

При этом количество активных банковских карт в I квартале 2020 года составило всего 194,7 млн штук. То есть почти 90 миллионов карт (треть от общего количества) попросту не используются держателями (денежных средств на счете нет, кредит взят и погашен), хотя карты не деактивированы, а банковские счета, к которым «пластик» привязан и которыми точно так же не пользуются, не закрыты.

Помимо дебетовых и кредитных карт, у россиян также есть вклады и кредиты, которые тоже привязаны к банковским счетам

Что со всем этим «добром» делать? Оставить, как есть — само со временем аннулируется? Или же стоит взять инициативу в свои руки и закрыть все неиспользуемые счета? Мы бы настоятельно рекомендовали пойти вторым путем и закрыть все «балластные» счета, которыми вы не пользуетесь. Спросите, почему? Все упирается в деньги, а точнее в возможные финансовые потери, с которыми вы можете столкнуться!

Какие могут быть долги перед банком за карту, которой не пользуешься?

С одной стороны, абсолютно логичный вопрос: а правда, какие долги могут появиться перед банком, когда вы не пользуетесь дебетовой картой на данный момент (то есть использовали ее очень давно) или не пользовались никогда?

Ответим так: все будет зависеть от условий заключенного договора. Именно в сопроводительной документации к вашей карте — а это может быть «Заявление на открытие текущего банковского счета» в том или ином банке или «Заявление-анкета на получение банковской расчетной карты…» и так далее (документация может быть озаглавлена по-разному) — и будут прописаны условия предоставления услуг, в том числе, возможно, и плата за обслуживание карты/или счета, комиссии или какие-либо иные платежи (будут прописаны в договоре).

Если проигнорировать поставленные вам условия, под которыми вы ставили подпись, то по итогу внезапно может оказаться, что баланс счета ушел в минус и просто так карту уже не закрыть. Придется гасить задолженность и только после этого закрывать счет.

Обычно комиссия за обслуживание карты начисляется только при ее использовании. Если на карту никогда не поступали средства, то, скорее всего, долгов на ней не будет

Вот пример жизненной ситуации с сайта, посвященного банковской деятельности и всему, что связано с банками (www.banki.ru), от пользователя gajmakova:

Можно сказать, перед нами хрестоматийный пример неподобающего отношения к банковским картам, в который, увы, попадают миллионы наших соотечественников, считающих, что за их счетами должны следить банки и кредитные организации, а не они сами. Это в высшей степени финансово безграмотно. Не нужно так делать!

Каким образом банк может привлечь держателя карты за долг?

Отвечая на вопрос владельца карты, форумчане описали главные проблемы, которые могут возникнуть в результате появившейся задолженности, а именно:

Хотя, безусловно, по-человечески гражданина/гражданку жаль. Но, как мы говорили выше, читать договор нужно сразу (затратив столько времени, сколько потребуется), и особенно обращать внимание на раздел тарифы/комиссии/пени/штрафы и мелкий шрифт.

Опять же, в зависимости от условий оказания услуг банком, при отсутствии денег на счету, услуги могут отключаться до погашения задолженности, в других случаях баланс может уходить в минус, и вы становитесь должным банку. В-третьих, комиссия банком списывается с кредитной карты в кредит, а это означает, что по долгу начнут начисляться проценты.

Не путайте: блокировка дебетовой карты не является закрытием счета, за обслуживание которого банк также может взимать денежную плату. Чтобы закрыть счет, нужно обратиться в банк с заявлением о закрытии счета карты

Чем опасны долги по кредитке?

А вот с кредитными картами нужно быть еще осторожнее! Там может появиться не только задолженность, но и могут начать «капать» проценты по долгу.

«Практически все банковские карты имеют годовое обслуживание, которое будет списано с карты. В случае если деньги за годовое обслуживание будут сняты, то на кредитной карте образуется минус, на который, в свою очередь, будет начисляться процент за использование кредита», — говорится в статье на сайте БанкСправка.ру

Надеемся, мы вам полностью разъяснили необходимость в закрытии лишних банковских счетов. Если вы ими активно не пользуетесь, эта обуза вам точно не нужна! Переходим к вопросу закрытия счетов.

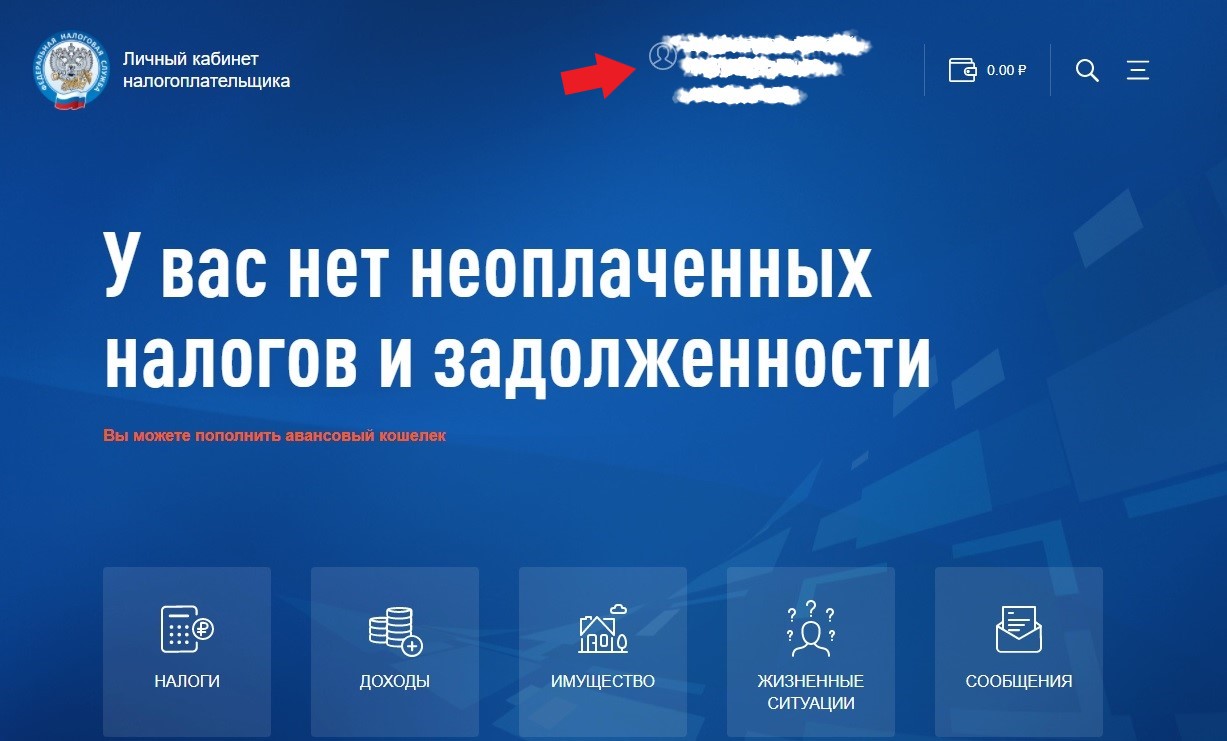

Как через Госуслуги узнать, в каких банках открыты счета?

Это можно сделать простым способом, не покидая привычный портал Госуслуг, ведь с прошлого года пользователи портала Госуслуг теперь могут зайти в «Личный кабинет налогоплательщика для физических лиц» на сайте налоговой службы (nalog.ru) по логину и паролю портала Госуслуг.

К сожалению, непосредственно с сайта Госуслуг нет отдельной кнопки для перехода в личный кабинет Федеральной налоговой службы, но данные от Госуслуг вам точно понадобятся. Пользователи портала Госуслуг могут зайти в личный кабинет на сайте налоговой службы по логину и паролю портала Госуслуг (с помощью учетной записи Единой системы идентификации и аутентификации (ЕСИА)).

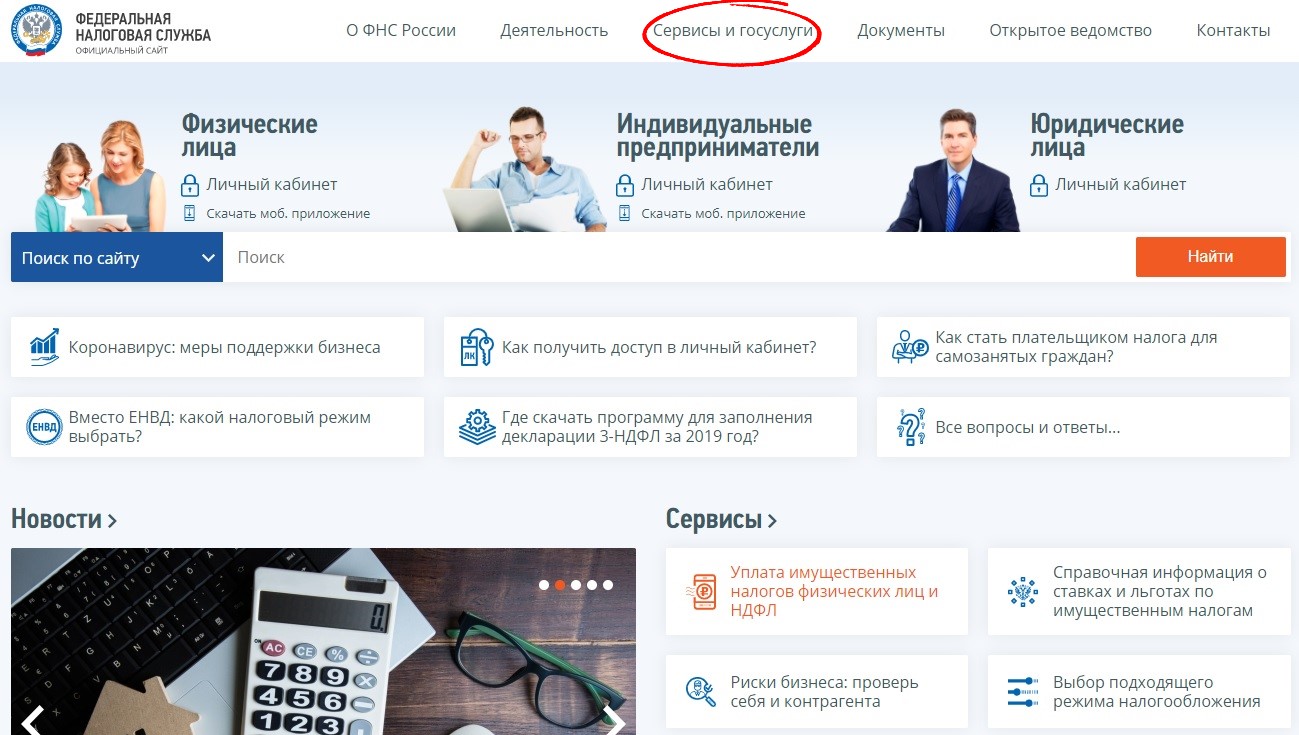

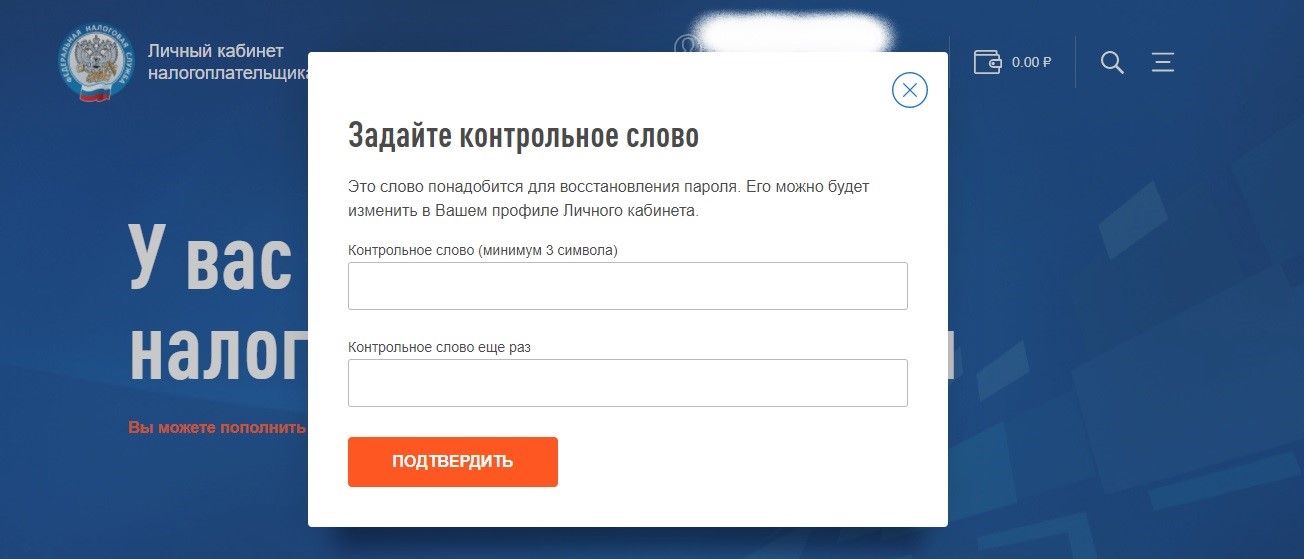

1. Для этого заходим на сайт www.nalog.ru

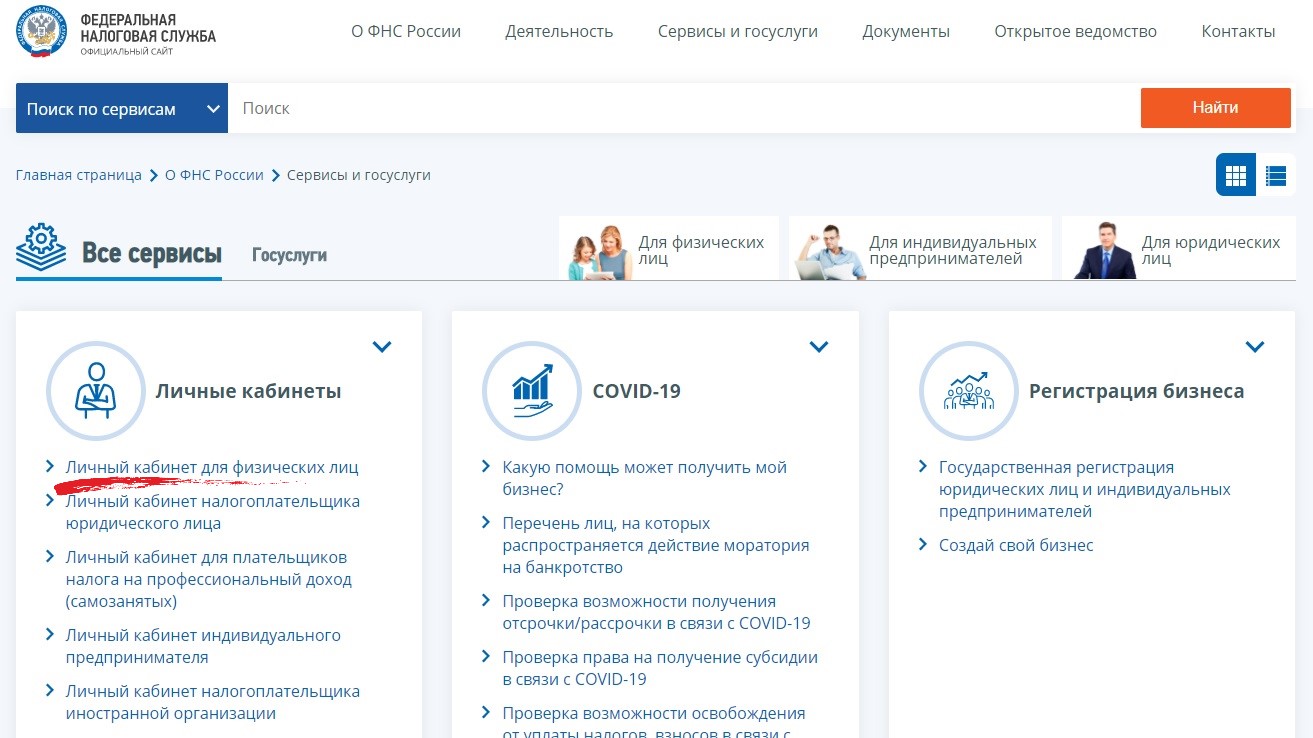

2. Выбираем раздел «Сервисы и госуслуги» > электронный сервис «Личный кабинет налогоплательщика для физических лиц»;

3. В поле регистрации выбираем «Войти через госуслуги (ЕСИА)»;

4. Если вы впервые «логинитесь» на сайте ФНС через ЕСИА, вас, скорее всего, будет ждать такая форма-предупреждение:

Дождитесь, когда система запустит вас на сайт.

ВАЖНО! Если банковский счет был открыт до 1 июля 2014 года, сведений о нем в личном кабинете ФНС не будет. До этого числа банки не сообщали в ФНС о счетах, открытых физическими лицами.

Аналогично вторую часть инструкции можно пройти, если зарегистрировать аккаунт в личном кабинете налогоплательщика на сайте ФНС России и зайти на сайт через личный кабинет налоговой службы.

Как закрыть счет

Закрыть счет можно, только лично придя в отделение:

О блокировке расчетного счета можно узнать заранее. Но не от банка

На днях в этих наших интернетах всплыл скриншот с сообщением якобы от одного из банков. Клиента предупреждали о блокировке расчетного счета. То есть налоговая уже приняла решение, но банк его еще не получил. И вот он заранее говорит клиенту, как бы намекая: друг, скоро ты не сможешь пользоваться деньгами, есть время себя обезопасить.

О каких блокировках речь?

Налоговая может заблокировать расчетный счет предпринимателя или фирмы. Это не те блокировки, когда компанию заносят в так называемый черный список. Закон 115- ФЗ здесь ни при чем, и банк на эти решения вообще никак не влияет: он обязан их исполнять.

Причины и нюансы блокировки подробно описаны в ст. 76 НК :

Пример с отчетностью. Вы должны были сдать отчет, но забыли или не захотели. Налоговая сразу это отслеживает, просит предоставить отчет, ждет еще несколько дней, а потом блокирует счет. И не разблокирует его, пока вы не предоставите отчет. Остановлены будут все расходные операции. Деньги от клиентов приходить будут, а снимать или перечислять их поставщикам вы не сможете. На некоторые нужды их все-таки разрешат использовать, но это не всегда удобно.

Кого это касается?

Налоговая может списать недоимку с расчетного счета ИП или ООО без суда. А со счета физлиц — нет. Придется обращаться в суд, но это можно сделать в упрощенном порядке, так что бюджет свое получит.

Как узнать о блокировке счета в банке?

Решение о приостановлении операций налоговая пришлет в банк и вам. Скорее всего, вы получите его позже. Но если у вас заботливый банк, он сразу сообщит вам в смс, в личном кабинете и мобильном приложении, что к нему пришло решение из налоговой.

В любом случае сообщить о блокировке по решению налоговой банк сможет, только когда сам получит решение. Исполнить его он обязан сразу. То есть вы узнаете от банка о фактическом приостановлении операций и причине блокировки, а не о планах налоговой.

Еще решение может прийти вам через систему для отправки отчетности, но это зависит от настройки. И это все равно не поможет вам разблокировать счет без исполнения требований налоговой.

Банк может предупредить до блокировки? Это же забота о клиентах.

Честный и законопослушный банк не может так сделать. А если какой-то банк так сделает, это ничего не говорит о его заботе — скорее, это подвох и повод создать клиенту серьезные проблемы. И может быть, даже всем клиентам.

Блокировка — это одна из крайних мер со стороны налоговой. К ней прибегают, когда напоминания о недоимке и требования ее погасить не сработали. И когда срок отчета наступил, а налогоплательщик его не предоставил. Налоговой больше ничего не остается, как заблокировать счет. Обычно после этого налоги сразу платятся, а отчеты сдаются. Иногда блокировка — это единственный способ общения с налогоплательщиком, если письма по почте он не получает, на звонки не отвечает, а лично не приходит.

Если банк предупреждает клиента о предстоящей блокировке, фактически он так помогает уйти от ответственности перед государством. Причины и обстоятельства приостановления операций по счету бывают разные, а иногда ошибается и налоговая. Но банк не имеет права в это лезть и разбираться, кто виноват.

Что может сделать заботливый банк — так это быстро сообщить о приостановлении операций, описать причину и помочь клиенту решить проблему.

Некоторые банки все-таки предупреждают?

У нас нет подтверждения этой информации. Есть только пост в мессенджере, из которого нельзя определить достоверность сообщения. Возможно, это ложная новость или повод привлечь внимание. «Коммерсант» пишет, что банк свою причастность к этому сообщению не подтвердил.

Даже если это правда, ничего хорошего в таком сервисе нет. Одному клиенту такое предупреждение поможет, а другого подведет.

Откуда банк вообще может заранее узнать о блокировке счета?

Заранее узнать о решении налоговой по поводу приостановления операций может кто угодно: банк, сам налогоплательщик, конкурент, партнер или просто любопытный человек. На сайте налоговой есть сервис для информирования банков. Там даже логиниться не нужно — вводите ИНН фирмы или ИП и БИК банка и узнаете о приостановлениях по счету.

Все банки проверяют наличие решений через этот сервис еще до того, как открыть счет. И потом тоже им пользуются. Так могут делать и налогоплательщики.

Иногда в системе информация уже есть, а само решение в банк еще не поступило. Получается разрыв между наличием информации о решении и обязанностью его исполнить. Если налогоплательщик сам узнает о приостановлении и успеет подстраховаться, это не нарушение, а пробел в законодательстве и порядке обмена информацией. Но банк в этом помогать не должен.

Но ведь можно не исполнять решение налоговой. Заботливый банк разрешит провести срочный платеж?

Нет, не разрешит. Дело не в заботе, а в ответственности перед законом и клиентами. Исполнять решение налоговой обязательно. Нет ни одной причины, чтобы банк смог разрешить клиенту провести платеж, если налоговая приостановила расходные операции и излишка денег нет. Налоги заплатить можно, перечислить зарплату тоже, а снять наличные или оплатить товар нельзя.

А открыть второй счет в банке получится?

По закону нельзя открывать счета, если у клиента есть приостановление от налоговой. Если один счет заблокировали, второй открыть не получится ни в этом банке, ни в другом.

Нельзя будет открыть новую корпоративную карту и перевести на нее деньги, потому что это тоже счет.

Как разблокировать расчетный счет?

Сначала нужно вовремя об этом узнать. Желательно получить информацию не перед проведением важной платежки в пятницу вечером и не в последний день месяца, когда нужно закрывать квартал. Банк должен сообщить об этом, как только получил такое решение и приостановил операции.

Как только вы узнали о приостановлении, нужно разобраться, в чем дело. В этом тоже поможет банк. Как минимум вы узнаете, что делать дальше. Выполните требования налоговой. Если дело в задолженности — оплатите.

Если не сдали отчет — предоставьте. Счет разблокируют в течение нескольких дней. Иногда это можно законно ускорить: все зависит от вашей заинтересованности, причины и суммы блокировки.

Как проверить лицевой счет в Сбербанке

Многие граждане пользуются финансовыми услугами Сбербанка, чуть ли не каждый второй россиянин имеет здесь карту или расчетный счет. Понятно, что и вопросов у этой большой аудитории много. И если нужно узнать баланс лицевого счета Сбербанка, главный банк страны предлагает несколько каналов получения информации, включая дистанционные.

Рассмотрим, как проверить лицевой счет Сбербанка, все способы получения информации. Банк наладил много каналов связи с клиентами, вы можете выбрать любой. Есть как классические, так и те, что актуальны для граждан, которые “дружат” с современными технологиями и активно ими пользуются. Подробная информация — на Бробанк.ру.

Что такое лицевой счет

Это персональный счет каждого клиента Сбербанка. Если вы планируете пользоваться услугами этого банка, то открываете там личный счет, через который и будут проходить все операции. Номер лицевого счета уникальный, он принадлежит строго одному клиенту.

Варианты лицевых счетов:

Мы рассмотрим, как проверить лицевой счет Сбербанка в случае, если он открыт на имя физического лица. У юрлиц обычно таких вопросов не возникает, они прекрасно знают все методы, пользуются банкингом или держат в штате бухгалтера, который и занимается этим вопросом.

Хорошо, если к счету привязана карта, тогда для получения информации можно использовать любой банкомат: просто вставите в него карточку и получите информацию. Если же речь просто об открытом счете, тогда актуальными будут другие варианты.

Как проверить счет в Сбербанке через интернет

Если вы заводили счет в банке, скорее всего, вам сразу предложили подключение бесплатного интернет-банка. Если вы на это соглашались, у вас есть учетные данные для входа в Сбербанк Онлайн. В этом случае проверить лицевой счет Сбербанка можно в любое время суток, просто войдя в систему.

Обратите внимание, что доступ к Сбербанк Онлайн дается только держателям карты. Если карточка к лицевому счету не привязана, этот вариант не подходит.

По информации на сайте Сбербанка для подключения банкинга нужна сама карточка с привязанной услугой СМС Банк. Далее регистрацию можно провести в банкомате Сбера или самостоятельно при входе в систему, указав номер карточки.

Если карта к лицевом счету привязана, порядок получения информации такой:

Проверить лицевой счет в Сбербанке через интернет можно и с помощью его специального мобильного приложения. Оно несет тот же функционал, что и Сбербанк Онлайн, но просто предназначено для использования со смартфона. Можете скачать приложение, в любой момент открывать его и просматривать информацию по картам и счетам.

Как узнать баланс лицевого счета Сбербанка по телефону

Если у вас нет привязанной к счету карточки, можете использовать для получения информации горячую линию банка. В целом этот вариант нельзя назвать особо удобным: если человек ждет поступления средств на счет, может понадобиться несколько звонков. Все же гораздо проще зайти в банкинг и отслеживать информацию там.

Но если вам подходит вариант получения сведений по телефону, можете воспользоваться им. Чтобы проверить лицевой счет Сбербанка России, позвоните на бесплатный телефон 900. Потребуется указать данные о себе, назвать кодовое слово — эта информация нужна для идентификации клиента.

Информация о состоянии баланса будет озвучена оператором или отправлена клиентом в СМС-сообщении. Звонки на горячую линию принимаются круглосуточно, ваш регион и время на часах значения не имеют.

Обращение в офис банка

Чаще всего такой вариант проверки лицевого счета используют пенсионеры, получающие пенсию именно на счета без привязанной к ним карты. В дни получения пенсий в офисах Сбербанка можно встретить достаточно много пожилых людей, которые ждут заветную информацию о зачислении пенсии.

При проверке информации через офис можно тут же снять деньги со счета. Если карта к нему не привязана, выполнить операцию через банкомат будет невозможно.

Если к счету привязана карта

Теперь рассмотрим, как проверить лицевой счет в Сбербанке, если к нему привязана карта. Обычно это актуально для зарплатных клиентов, держателей дебетовых карт, получателей пенсий или пособий. Если счет заводится для разового получения каких-то средств, например, пособия, то граждане обычно не заводят карту, так как за ее обслуживание придется платить.

Если же пластик есть, посмотреть свой счет в Сбербанке можно так:

Как видно, с картой все же гораздо проще получить информацию по счету, поэтому лучшее ее завести, если речь о регулярном или даже периодическом зачислении средств.

Какую карту лучше привязать к счету в Сбербанке

Если счет нужен для разового использования, смысла в оформлении карты нет. Если же он будет использоваться регулярно, лучше подумать о привязке карточки.

Для простого использования подойдут такие варианты:

При наличии карты решить вопрос, как узнать состояние лицевого счета в Сбербанке, гораздо проще. Тем более, если подключить услугу СМС-информирования (по Классической карте стоит 60 рублей в месяц). Тогда при каждом движении средств на счету клиент будет получать сведения о деталях операции и об остатке денежных средств. Как только деньги придут на счет, клиент тут же получит уведомление.

Источник информации:

Комментарии: 8

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь: