как узнать отзовут ли лицензию у банка

Ликвидация кредитных организаций

Кредитная организация, у которой отозвана или аннулирована лицензия на осуществление банковских операций, должна быть ликвидирована в соответствии с законодательством.

Добровольная ликвидация возможна в случае принятия учредителями (участниками) кредитной организации решения о ликвидации кредитной организации и при отсутствии у данной кредитной организации оснований для отзыва лицензия на осуществление банковских операций. При этом Банк России по ходатайству кредитной организации аннулирует у нее лицензию на осуществление банковских операций и согласовывает ликвидационную комиссию.

Принудительная ликвидация происходит, когда у кредитной организации отозвана лицензия на осуществление банковских операций, но ко дню отзыва лицензии отсутствовали признаки банкротства, предусмотренные законом о банкротстве. При принятии арбитражным судом решения о введении в отношении кредитной организации процедуры принудительной ликвидации арбитражный суд утверждает ликвидатора.

Банкротство означает, что кредитная организация не способна удовлетворить требования кредиторов или обязанности по уплате обязательных платежей. При принятии арбитражным судом решения о признании кредитной организации банкротом и об открытии конкурсного производства арбитражный суд утверждает конкурсного управляющего.

Основная цель при прекращении деятельности кредитной организации — удовлетворение требований кредиторов в максимально возможном размере в сжатый срок. Для этого проводятся мероприятия по формированию конкурсной (имущественной) массы за счет реализации и взыскания активов ликвидируемой кредитной организации.

Отзыв лицензий у кредитных организаций — суровая, но необходимая мера, которая направлена на оздоровление всего сектора. Через нее Центробанк (ЦБ) повышает регулятивные требования к банкам, источникам формирования их капиталов и качеству активов. В итоге от процедуры выигрывают все — и банки, и банковские клиенты. В 2021 году за отзывом лицензий Bankiros.ru следит как и в предыдущие годы.

Какие банки ЦБ лишил лицензии в 2021 году — список

Сетевая Расчетная Палата

Красноярский Краевой Расчетный Центр

Современные Стандарты Бизнеса

Важно! Центробанк отзывает лицензии у кредитных организаций в течение всего года, поэтому таблица будет регулярно обновляться — вслед за новостями на банковском рынке.

Причины отзыва лицензии у банков

Есть два списка оснований, по которым регулятор отзывает лицензии: когда он обязан и когда может это сделать (ФЗ №395-1 «О банках и банковской деятельности»).

Случаи, когда Центробанк обязательно отзовет лицензию:

Оставшиеся случаи — те, в которых регулятор может отозвать лицензию, но сделает это необязательно:

Но на практике основания у отзыва лицензий обычно такие: нарушение федеральных законов и нормативных актов о банковской деятельности, недостоверность финансовой отчетности, неспособность погасить кредитные задолженности.

Например, так в 2016 году рухнула пирамида Внешпромбанка. У кредитной организации отозвали лицензию за неоднократное нарушение Федерального закона «О противодействии (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Также у банка был недостаточным размер собственного капитала — в совокупности это привело к громкому судебному разбирательству и аресту собственников.

Что происходит c банком, лишенным лицензии

В первую очередь ЦБ назначает временную администрацию, а впоследствии берет ее функции на себя. Затем в течение 15-ти дней регулятор подает в арбитражный суд заявление с требованием:

В течение месяца суд должен вынести одно из двух решений. Если суд удовлетворяет первое требование ЦБ, то назначается ликвидатор. Чаще всего им выступает АСВ — Агентство по страхованию вкладов. Если кредитная организация признается банкротом, назначается конкурсный управляющий.

Что происходит внутри банка с отзываемой лицензией? В этот период приостанавливается расчетно-кассовое обслуживание, запрещаются любые сделки, операции и выплаты, закрываются отделения. Клиентам возвращают имущество, оформленное по договору хранения или доверительного управления. Если у банка достаточно средств, они возвращаются вкладчикам и кредиторам. В противном случае имущество банка продается, а вырученные деньги идут на погашение долгов. Если полученных от реализации имущества средств не хватает для закрытия задолженностей, банк признается банкротом.

Как узнать, что банк попал в черный список ЦБ?

Все о деятельности российских банков — их лицензиях, структурных подразделениях, финансовой отчетности, надвигающейся ликвидациях — можно узнать на сайте Центробанка. Для этого:

В перечне вы увидите все банки, когда-либо прекратившие работать в РФ (их названия и регистрационные номера). Здесь же можно прочитать приказ об отзыве лицензии: документ, который в подробностях раскрывает, что стоит за ликвидацией конкретного банка.

О том, что у кредитной организации отозвали лицензию, Центробанк также пишет на главной странице сайта cbr.ru — в разделе новостей.

Как узнать, что у банка могут отозвать лицензию

Специального списка банков, находящихся на грани закрытия, не существует. Центробанк проводит проверку финучреждений в отдельные периоды времени — после того, как последние сдадут финансовую отчетность о своей деятельности. Если у регулятора возникают сомнения, более тщательную проверку проводят в конкретных банках. Но публикации такие сведения не подлежат: об отозванных лицензиях клиенты узнают, когда соответствующее решение уже принято в ЦБ.

Но есть косвенные признаки, которые указывают, что банк испытывает трудности. Например:

Поэтому перед тем, как брать очередной кредит или открывать вклад, важно выбрать надежный банк. Предпочтительно — с многолетним присутствием на рынке, наличием развитой сети филиалов и хорошей клиентской поддержкой. Отсутствие негативной информации в СМИ также будет дополнительным плюсом.

Как проверить лицензию банка

В России на начало 2020 года 442 лицензированные коммерческие организации в банковской сфере. Это 402 банка, из которых 266 с универсальной лицензией и 136 с базовой, а также 40 небанковских КО. Также в РФ 371-а коммерческая организация включена в реестр банков, участвующих в системе страхования вкладов.

Бробанк расскажет, как проверить лицензию банка и на что еще обращать внимание при выборе и сотрудничестве с кредитно-финансовыми учреждениями.

Лицензирование банков

Лицензия банка может находиться в разных состояниях:

Банкам оформляют разные виды лицензий:

Большая часть банков стремится оформить генеральную лицензию. Если заинтересовало предложение небольшого банка, следует заранее проверить тип лицензии и право данной компании на осуществление определенной операции.

Генеральная лицензия становится доступна банку не сразу, а при выполнении ряда условий и определенного периода работы в сфере банковских услуг. Для ее получения компания проходит несколько этапов, на каждом из которых получает разные виды лицензий:

Все банки, которые получают генеральную лицензию в обязательном порядке проходят комплексную проверку Центробанка. При нарушении определенных банковских нормативов ЦБ вправе отозвать ранее выданную лицензию и сузить перечень разрешенных операций.

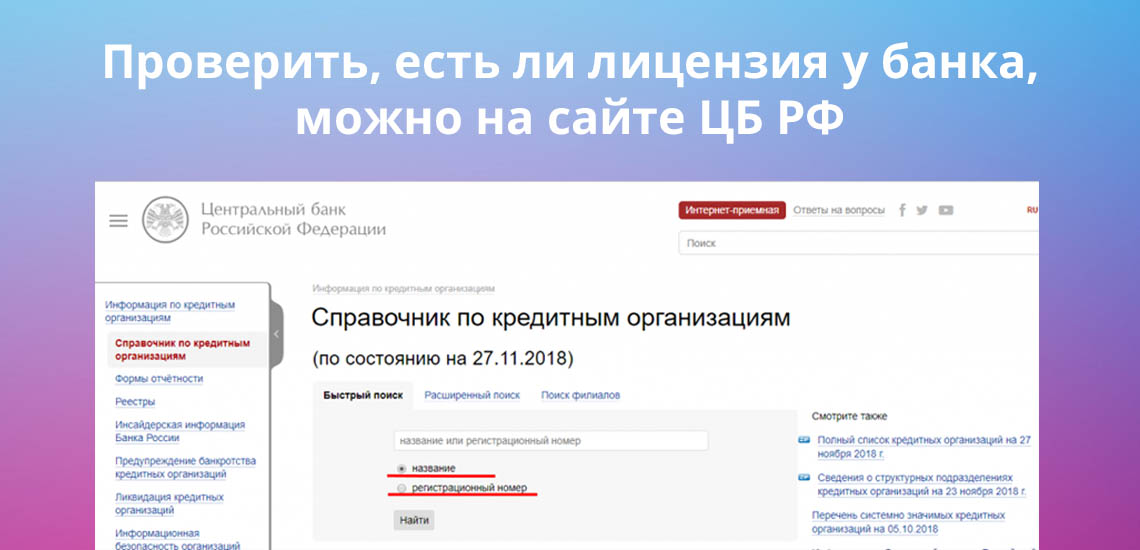

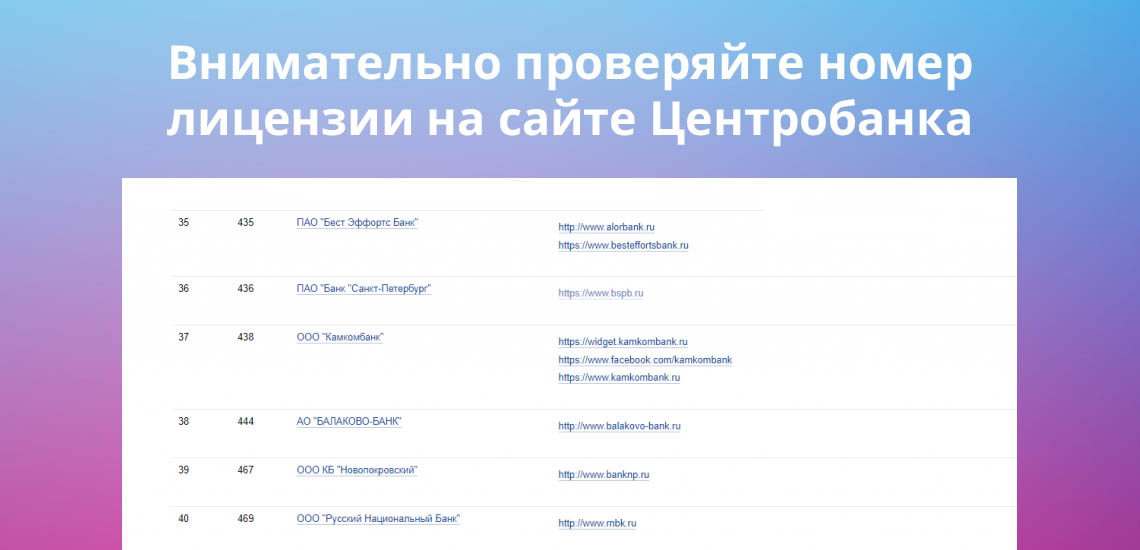

Проверка банковской лицензии на сайте ЦБ РФ

Центробанк регулярно размещает на официальном сайте призыв проверять наличие лицензии у того банка, в котором предстоит обслуживание частным лицам или компаниям. Так происходит потому, что в России до сих пор случаются ситуации, когда учреждение не имеет права оказывать определенные банковские услуги, но делает это. Чаще всего мошенники находят жертв в интернете. Чтобы не попасть в руки к аферистам, следует заранее проверить наличие лицензии и регистрацию в госреестре юридических лиц.

На официальном сайте Центробанка России создана специальная страница, где можно проверить любой банк на наличие лицензии. Это можно сделать за 5 шагов:

В результатах поиска будут выданы все совпадения, где встречался заданный параметр. В столбце примечаний у компаний, у которых отозвана лицензия или прошла ликвидация, стоит пометка «отз.***» или «лик.***», где *** — дата отзыва или ликвидации. На эти параметры следует обращать наиболее пристальное внимание, потому что наименования таких банков (ликвидированных или с отозванной лицензией) чаще всего используют мошенники.

Если искать через сайт ЦБ РФ по каким-либо причинам неудобно, то можно позвонить в приемную по номеру 8 (800) 250-40-72. Звонки по РФ бесплатные. Сотрудник Банка России подскажет, если ли у интересующего банка лицензия или ее нет.

Проверка через поисковик Яндекс

Яндекс и Банк России наладили прямое сотрудничество для облегчения жизни россиян. При выдаче ответов на поисковые запросы пользователей, рядом с банком, который зарегистрирован официально, появится специальная галочка с надписью «Реестр ЦБ РФ». Если компания не получила лицензию в Центробанке, значка не будет.

Некоторые мошенники используют наименования известных банков и создают сайты-зеркала или другие подобные площадки, которые к реальному банку не имеют никакого отношения. Поэтому прежде чем перейти на такой ресурс, обратите внимание, что выбранный сайт оснащен специальной меткой. Только после этого переходите по ссылке и обменивайтесь какой-либо информацией с компанией.

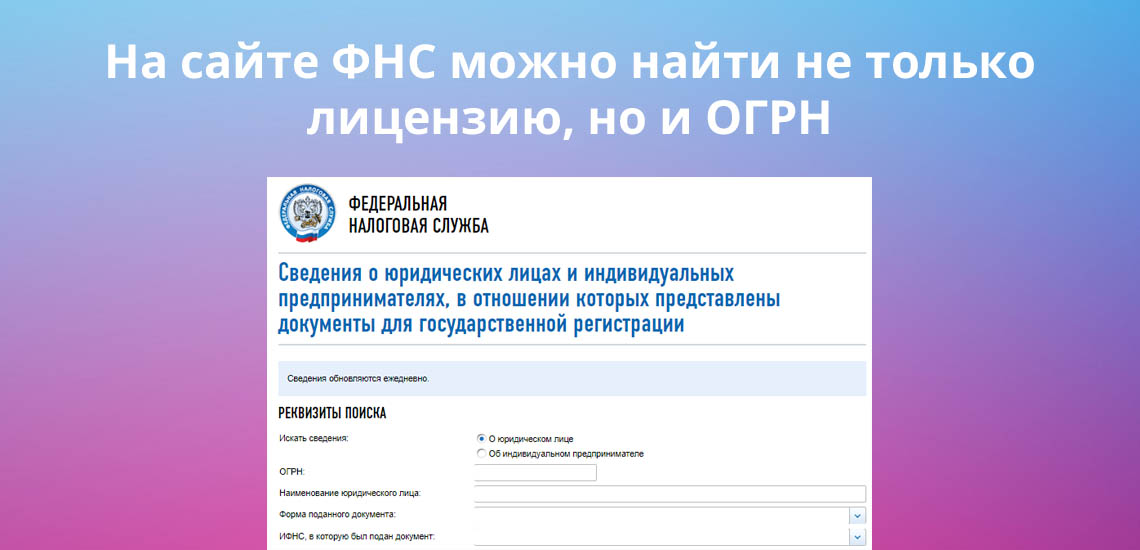

Проверка других юридических данных банка через госреестр

У банка можно проверить не только наличие действующей лицензии, но и другие идентификационные данные, например, ИНН и ОГРН. Эту информацию размещают на сайте ФСН в Едином государственном реестре юридических лиц. Данные ИНН и ОГРН находятся также на официальном сайте банка, в реквизитах или в платежных документах.

Проверку юридических данных банка можно провести на официальном сайте ФСН:

В результатах поиска сформируется список банков, который содержит:

Если компания закрыта, то в конце будет дополнительная запись, которая содержит дату прекращения деятельности банка.

7 признаков, что у банка скоро отзовут лицензию

Столкнуться с мошенничеством или укрывательством информации можно не только в интернете. Некоторые банки работают с отозванными лицензиями, что противозаконно. Либо скрывают информацию, что лицензию скоро отзовут или по действующей лицензии запрещено осуществление всех видов банковских операций.

Чтобы не пострадать от недоинформированности, можно самостоятельно оценить степень угрозы до того, как начать обслуживание. Также можно и нужно проводить оценку устойчивости банка даже в то время, когда уже заключен договор на обслуживание.

Отзыв лицензии у банка не происходит в одночасье. До того, как Центробанк проведет такую процедуру, возникают некоторые предпосылки.

Очевидные признаки

Профессиональные признаки

Однако все описанные признаки относительны. В России бывали случаи, когда отзыв лицензии происходил без явных предпосылок. Но перечисленные условия служат индикатором ухудшения положения банка, которое может повлечь крах. Кроме того, описанные признаки могут встречаться одновременно или по отдельности.

При выявлении 2-3 пунктов одновременно лучше сменить обслуживающий банк. Или хотя бы уменьшить объем размещенных средств до суммы в 1,4 млн рублей, которая застрахована государством и будет возвращена даже при банкротстве компании.

Признаки мошенничества

Ни один банк в РФ не может работать без официального сайта. Если компания не может предоставить ссылку на собственный ресурс или говорит о его отсутствии, следует прекратить общение с учреждением. Если сайт есть, то оценивайте такую информацию:

Даже если банк одобрил кредит и переводит деньги по просьбе заемщика в стороннюю коммерческую организацию или на карту другого банка, то комиссию кредитор удерживает из заемных средств.

Перед важными финансовыми решениями проверяйте лицензию у банка. Она важна не только для вкладчиков, которые доверяют свои деньги компании, но и заемщику. Такой ответственный подход поможет избежать вовлечения в мошеннические схемы, сбережет личные накопления и время на последующие разбирательства с нелегальными учреждениями.

Комментарии: 30

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Риски и вероятность отзыва лицензии у банка

При сотрудничестве с банком, особенно если речь идет о долгосрочных услугах или операциях, очень важно быть уверенным в таких его качествах как безопасность и надежность.

Риски и вероятность отзыва лицензии у банка в большей или меньшей степени существуют практически всегда, но сегодня в 2021 году она особенно реальна. И, конечно же, лишение лицензии банка и его ликвидация оборачиваются проблемами, и часто, очень серьезными для его клиентов.

Что такое отзыв лицензии у банков?

Ответить на вопрос, почему отзывают лицензии у банков, достаточно просто – регулирующий ситуацию Центробанк должен следить за добросовестным исполнением другими участниками своих обязанностей. Основной целью принятия подобного закона является защита клиентов банковского сектора. На практике порой играют роль причины иного характера, однако о справедливости принятых мер в этом случае обывателю судить крайне сложно.

Чем регулируется отзыв лицензии?

Принятие решения по вопросу о том, может ли продолжить свою деятельность то или иное банковское учреждение, возложено на Центральный Банк Российской Федерации. Происходит процедура отзыва лицензии у банка согласно нормам соответствующего законодательного акта, принятого на федеральном уровне еще в 1990 году.

В этом документе представлены два списка причин, которые рассматриваются в качестве основания для ликвидации деятельности организации по инициативе Центробанка. При возникновении условий, прописанных в первом из них, регулятор обязан принять меры из-за допущения грубого нарушения, во втором – имеет право это сделать по своему усмотрению в зависимости от обстоятельств, однако не обязан.

Причины отзыва лицензии банка

В качестве причины для лишения лицензии банка может выступать любой пункт из имеющегося перечня нарушений.

К числу случаев, при которых лицензии лишают в обязательном порядке, относятся такие как:

Следует отметить, что пункт, касающийся объема своего капитала, начинает действовать в отношении только тех организаций, которые проработали больше двух лет.

Что касается неисполнения своих требований, то этот момент считается в качестве основания отзыва лицензии у банка, если их размер достиг определенной величины.

Когда ЦБ может, но не обязан лишать лицензии?

Также установлен перечень условий, при которых Банк России наделен правом, но не обязан отозвать лицензию на ведение деятельности. Другими словами, в данном случае решение о тяжести последствий принимает регулятор по своему усмотрению. К числу таких нарушений относятся:

Отметим, что временная администрация назначается регулятором максимум на следующий день после принятия решения о применении крайних мер.

Такая процедура ведет только к одному – ликвидации компании. Она может происходить различными способами. Если имеется достаточный объем средств, то происходит добровольная ликвидация. В том случае, если ресурсов нет, проводится процедура банкротства.

Какие проблемы могут возникнуть у клиентов при отзыве лицензии у банка?

Так как банковские вклады и счета юридических лиц не имеют возможности страхования, лишение банка лицензии приводит к потере денег, помещенных в этот банк. И часто к потере всей суммы вложенных средств. Банк, лицензию которого отозвали, прежде всего должен расплатиться с государством, а также вкладчиками, являющимися физическими лицами и только после этого очередь доходит до юридических лиц. Но к этому моменту денег, как правило, остается крайне мало. Но и эту небольшую сумму нужно будут ожидать достаточно долго, в некоторых случаях процесс может растянуться на несколько лет. Результатом часто становится банкротство предприятий.

Кроме того, при банкротстве банка обязательства перед банком клиента, являющегося юридическим лицом, нельзя сальдировать. В частности, когда клиент имеет задолженность по кредиту, а лишившийся лицензии банк, стал должником своего клиента, невозможно выполнить взаимозачет этих требований.

Климент все так же должен вернуть кредит, уже в процессе конкурсного производства. При этом его счет в банке останется заморожен, и только спустя долгое время ему может быть удастся вернуть хоть какую-нибудь часть средств.

Как узнать, кто следующий на отзыв лицензии банка?

В числе последствий нынешнего кризиса – значительное увеличение случаев лишения лицензий банков. Тем не менее, полностью отказаться от банковских услуг невозможно и несмотря на потенциальный риск банкротства банка, открывать счета все же нужно. Но перед тем как принять окончательное решение необходимо провести тщательный анализ риска отзыва лицензии у банка.

Существует возможность заранее предсказать отзыв лицензии у банка, который может произойти в ближайшее время. Клиенту следует обращать внимание на общий характер информации, касающейся банка. На то, что у банка могут отозвать скоро лицензию указывают:

Конечно же нельзя оставлять без внимания возбуждение уголовных дел в отношении представителей руководства банка или другие следственные действия.

Пристального интереса заслуживает процентная политика банка. Активно предлагаемые банком чрезмерно высокие проценты по вкладам указывают на то, что банк чрезвычайно нуждается в ликвидности, однако, Центробанк может предписать существенно снизить ставки накануне отзыва лицензии.

Факторы, заблаговременно указывающие на высокую степень риска лишения банка лицензии также достаточно многочисленны. В частности, банки, которых лишат лицензии, в относительно недалеком будущем могут получить запрет ЦБ на прием вкладов. Таким способом делаются попытки ограничения наращивания банком обязательств перед своими вкладчиками. Скорее всего речь идет о лишении лицензии спустя несколько недель или месяцев.

Однако такая же участь способна постигнуть и банк, за которым не замечено ни единого настораживающего признака. И наоборот, банк, внешне не отличающийся надежностью может продолжать вести свою деятельность.

Временами очень сложно предсказать, как именно сложится ситуация.

Можно ли вернуть деньги из лопнувшего банка?

И как устроено агентство по страхованию вкладов

Банковской картой в России пользуется каждый второй. Получает зарплату, оформляет вклады, ведет предпринимательские дела.

Оформить вклад или карту предлагают сотни банков. Некоторые из них играют не по правилам Центрального банка и могут в любой момент потерять лицензию. Суд начнет ликвидацию банка, его имущество распродадут, а клиенты останутся один на один с агентством страхования вкладов.

Рассказываем, как оно устроено и кому возвращает деньги.

Что такое АСВ и кто его контролирует?

Агентство страхования вкладов — это корпорация, которую создало государство для обслуживания системы страхования вкладов. Такие «подушки безопасности» формируют национальные и крупные частные банки большинства развитых стран. Например, в США работает федеральная корпорация по страхованию вкладов, в Индии — корпорация по страхованию вкладов и гарантированию кредитов, а в Японии — сразу две самостоятельные корпорации страхования депозитов.

Система страхования вкладов защищает частные вложения в банки. Если с банком случается беда, агентство возвращает вкладчику застрахованные деньги.

Работу агентства регулирует федеральный закон о страховании вкладов физических лиц в российских банках.

Чьи деньги страхует АСВ?

Еще под страховую защиту попадают счета опекунов или попечителей, деньги на которых официально предназначаются подопечным (банк называет их бенефициарами).

На особых условиях застрахованы средства на эскроу — условных счетах для расчетов по сделкам купли и продажи недвижимости во время их регистрации.

Чьи деньги АСВ не страхует?

Неиспользованный кредитный лимит тоже не страхуется. Если у вас была кредитная карта с доступным лимитом, после отзыва лицензии у банка вы не сможете использовать эти деньги.

Не попадают под страховую защиту и обезличенные металлические счета. Все, что измеряется в весовых единицах (граммах, унциях и т.д.) — не застраховано.

Сколько денег вернет АСВ, если банк лопнет?

Если вы хранили в лопнувшем банке менее 1,4 миллиона рублей, то АСВ вернет вам всю сумму вклада, включая проценты.

Если хранили более 1,4 миллиона — получите только 1,4 миллиона.

Если у вашего супруга вклад в том же банке, то АСВ выплатит каждому до 1,4 миллиона рублей.

Сумма страховых выплат — 1,4 миллиона рублей для одного банка. Если вы храните деньги в трех банках и ЦБ отнял лицензии у всех трех, то вы получите до 1,4 с каждого.

Вернут ли проценты по вкладу?

Если у вашего банка отозвали лицензию, агентство страхования вкладов вернет вам и сумму вклада, и набежавшие проценты. К сумме вклада агентство прибавит ту сумму, которую вы заработали на процентах ко дню наступления страхового случая. День отзыва лицензии обычно совпадает с этой датой.

Что будет со вкладом в долларах или евро?

Вклад в валюте вернется к вам по курсу того дня, когда у банка отозвали лицензию. Если рубль в этот день подешевеет — вы потеряете часть денег. АСВ выдаст всю сумму рублями.

А если вкладов в банке несколько и сумма больше 1,4 миллиона?

Агентство вернет понемногу от каждого вклада, если их сумма превысит 1,4 миллиона рублей. Считать будет пропорционально: от большого вклада — побольше, от маленького — поменьше.

Закроет ли банк мой кредит?

Что будет со счетом для покупки квартиры?

Размер возмещения по договору счета эскроу, открытого для сделки с недвижимостью, рассчитывается и выплачивается отдельно. Сумма страховки будет максимальной, если на счете лежало не более 10 миллионов рублей. Вклады, деньги на карточках и все остальное из этой суммы не вычитаются.

Не случится ли так, что меня нет в реестре вкладчиков?

Если есть подозрение, что ваш банк — ненадежный, возьмите за правило хранить все договоры, выписки и прочие банковские документы — вплоть до чеков из банкомата. Если агентство откажется включать вас в реестр вкладчиков задним числом, все они пригодятся в суде.

Как получить страховку?

В феврале агентство решилось на эксперимент и позволило вкладчикам банка «Интеркоммерц» подать заявление через мобильное приложение. Возможно, скоро это станет привычной практикой.

Причитающуюся вам сумму страховки банк-агент выплачивает наличными или на специальный счет в банке. Способ выплаты нужно указать в заявлении. Индивидуальные предприниматели получают деньги только на расчетный счет.

Сколько времени это займет?

Так как процедура банкротства банков длится около двух лет, подать заявление о возврате денег вы можете в течение года или больше. По закону, выплаты вкладчикам начинаются через 14 дней после наступления страхового случая и продолжаются до тех пор, пока суд не обанкротит банк. Приняв ваше заявление, АСВ обязано выплатить страховку в течение 3 дней.

Откуда у АСВ деньги?

Кредиты Центрального банка России. Когда в страховом фонде заканчиваются деньги, АСВ берет кредит в Банке России. Недавно совет директоров агентства одобрил получение третьего кредита — на 170 миллиардов рублей. Меньше 10 миллиардов рублей в фонде никогда не бывает.