как узнать платит ли человек ипотеку

Как проверить долги по кредитам

1. Что такое кредитная история и зачем она нужна?

Если вы не помните, перед какими банками у вас есть задолженность и в каком размере, проверить это можно, изучив свою кредитную историю. Это документ, содержащий информацию о ваших кредитах и займах, индивидуальный рейтинг (при наличии), а также информацию об источниках формирования кредитной истории и о пользователях, которым выдавались кредитные отчеты.

Банки и другие кредитные организации в обязательном порядке направляют такую информацию в бюро кредитных историй (БКИ). Банки могут направлять информацию в разные БКИ. Таким образом, ваша кредитная история может храниться в нескольких бюро.

Если вы никогда не заключали договоров кредита (займа), кредитной истории у вас нет.

2. Как узнать, где хранится моя кредитная история?

Узнать, в каких бюро кредитных историй хранится информация о ваших кредитах и займах, можно:

3. Как запросить кредитную историю в бюро кредитных историй?

Получив информацию о том, в каком из бюро кредитных историй хранится ваша кредитная история, вы сможете запросить отчет по ней непосредственно у БКИ.

Процедура направления запроса может различаться в зависимости от конкретного БКИ. Как правило, это можно сделать:

Бесплатно получить кредитную историю в каждом бюро кредитных историй можно два раза в год, при этом на бумажном носителе — не чаще 1 раза в год. За последующие (в течение года) обращения БКИ вправе взимать плату.

4. Как оспорить кредитную историю?

Вы можете оспорить информацию, содержащуюся в вашей кредитной истории, подав в БКИ, в котором она хранится, заявление о внесении изменений и (или) дополнений.

В течение 30 дней со дня регистрации вашего заявления БКИ обязано провести дополнительную проверку содержащейся в кредитной истории информации, запросив ее у банка, к которому она относится.

Банк обязан в течение 14 дней со дня получения запроса БКИ, предоставить ему информацию, подтверждающую достоверность оспариваемых сведений, или исправить вашу кредитную историю. В последнем случае бюро кредитных историй обновит или аннулирует вашу кредитную историю.

О результатах рассмотрения вашего заявления бюро кредитных историй обязано в письменной форме сообщить вам по истечении 30 дней со дня его регистрации. Если вы не согласны с решением БКИ, вы можете оспорить его через суд.

5. Чем грозят задолженности по кредитам?

При неуплате кредита (займа) кредитная организация может начислить пени, прибегнуть к помощи коллекторов или обратиться в суд.

Если суд примет решение в пользу кредитной организации, на имущество, денежные средства и другие ценности, находящиеся на счетах и вкладах должника, могут наложить арест.

При злостном уклонении от погашения кредита в крупном размере (более 2,25 млн рублей) возможна уголовная ответственность. Максимальным наказанием в таком случае будет лишение свободы на срок до двух лет.

Как быстро узнать о кредитах умершего, чтобы не было просрочек?

У моей знакомой недавно умер муж. Вскоре после этого на его телефон позвонили из банка и спросили, когда же будет внесен платеж по кредиту. Моя знакомая про этот кредит не знала: муж получил его и гасил самостоятельно.

Сколько долгов у умершего, в каких банках или кредитных организациях, застрахованы ли они — это важные обстоятельства при наследовании: ведь если наследник принимает наследство, то вместе с долгами.

Как можно узнать, сколько долгов и в каких банках было у умершего человека? Учитывая, что он не говорил, что у него кредит в каких-то банках. Если бы говорил, то все было бы просто и очевидно, но так ведь бывает не всегда.

Бюро кредитных историй выдают эту информацию только лично человеку. Конечно, можно попробовать сделать запрос через учетную запись умершего на сайте госуслуг, если знаешь пароль. Но это незаконно и, я думаю, такие учетные записи быстро блокируют.

Есть ли возможность законно узнать о кредитах и долгах человека после его смерти? Как следует действовать, чтобы получить у бюро кредитных историй эту информацию?

Может ли бюро кредитных историй дать информацию наследнику или это незаконно? А если может, то только после вступления в права наследования?

А нотариусу, который ведет наследственное дело, БКИ может сообщить, в какие банки обращался умерший? Чтобы нотариус отправил запросы про кредиты уже в конкретные банки, а не во все, что в голову придут.

Аркадий, вы правы: бюро кредитных историй не выдаст информацию о кредитах, если туда обратятся родственники заемщика. Узнать, какие кредиты есть у умершего, можно через нотариуса: он откроет наследственное дело и отправит запросы во все кредитные бюро.

Со страховкой все немного сложнее.

Как узнать о кредитах

Согласно государственному реестру, в России 13 бюро кредитных историй. По закону банки, МФО и кредитные кооперативы обязаны передавать информацию хотя бы в одно БКИ. Кредитор сам выбирает, в какое бюро направлять информацию, и может сотрудничать сразу с несколькими бюро.

Чтобы узнать, где хранится кредитная история конкретного человека, нотариус может направить запрос в Центральный каталог кредитных историй (ЦККИ). Такое возможно, только если заемщик — субъект кредитной истории — умер.

Наследникам надо обратиться к нотариусу с заявлением об открытии наследственного дела и просьбой проверить информацию в БКИ. Нотариус сделает запрос в ЦККИ и нужные БКИ. БКИ должны ответить в течение трех рабочих дней со дня получения запроса — станет понятно, в каких банках есть кредиты.

Советую не откладывать вопрос, чтобы как можно быстрее связаться с банками, в которых есть кредиты, — еще до фактического вступления в наследство.

Через 6 месяцев после смерти наследодателя кредитор может обратиться в суд, чтобы взыскать долг с наследников умершего. До этого момента есть шансы договориться с банком о льготных выплатах — к примеру, в рассрочку и без начислений.

Если окажется, что кредитов много, а имущества мало, то в наследство можно не вступать.

Как узнать о страховке

Если человек застраховал задолженность перед банком, информация об этом может быть у кредитора. Спросите у банка, оформлялась ли страховка. Чтобы дать ответ, банк может попросить свидетельство о смерти. Дальше все будет зависеть от банка: он сразу сообщит, есть ли страховка, или даст ответ через несколько дней.

Если же дело касается других видов страхования, то узнать о наличии страховки будет проблематично. Поищите страховой полис дома или в электронной почте застрахованного. Возможно, страховая компания когда-нибудь позвонит на номер застрахованного, чтобы предложить новую страховку или уточнить личные данные.

Кредитная история может пригодиться и здесь. Если вы обращаетесь к нотариусу за данными о кредитах умершего, попросите его заодно посмотреть, были ли в кредитной истории запросы от страховых компаний. Возможно, удастся вычислить ту компанию, где была оформлена страховка.

Совет всем читателям

Храните документы о вкладах, кредитах, инвестициях и страховках так, чтобы ваши близкие знали о них и могли в них разобраться.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как узнать есть ли кредиты на человеке

Сегодня сложно встретить гражданина, который бы не имел кредитов. И бывают ситуации, когда крайне нужно узнать, есть ли кредит на человеке. Это актуально при совершении сделок, при вступлении в брак — никто не хочет получить проблемы в будущем. Вот и разберемся, как проверить наличие кредитов у человека.

Специалист Бробанк.ру провел исследование и определил, как узнать, есть ли кредиты на человеке, существуют ли вообще такие методы проверки. Куда можно обратиться за получением информации, и как узнать, есть ли у тебя кредиты.

Как проверить наличие кредита у человека

Все сведения о выданных и выплаченных кредитах хранятся в Бюро Кредитных Историй (сокращенно — БКИ). Только там можно узнать наличие кредитов у физического лица. На каждого заемщика, который брал или даже просто пытался взять ссуду, создается досье, где и отражается полная информация: запрос на займы, информация о гашение, о действующих долгах, о просрочках.

Эти сведения всегда изучают банки и микрофинансовые организации. Для них проверка кредитов крайне важна, они проводят ее всегда. Таким образом они получают важную информацию, которая помогает определить платежеспособность заявителя, его текущую долговую нагрузку и обязательность. При наличии просрочек банки обычно присылают отказ.

Но можно ли узнать о кредитах другого человека таким образом? Если банки имеют прямой доступ к базе БКИ, то обычные люди им не обладают. По закону вы можете подавать запросы в БКИ, чтобы получить собственное досье, но вот проверить наличие кредитов по фамилии и даже паспортным данным стороннего человека невозможно.

По закону БКИ могут предоставлять кредитные истории только самим гражданам после идентификации или финансовым организациям.

Так что, тут только один вариант. Если для вас крайне важен вопрос, как узнать про кредиты человека, то получить информацию можете только с его разрешения. Он сам запросит свою КИ и передаст вам на ознакомление.

Через платные сервисы

На рынке работают платные сервисы, которые предоставляют людям их кредитную историю по упрощенному порядку. Если изучить получение сведений из БКИ, вы поймете, что это совсем не простой и не моментальный процесс. Если же обратиться к сервисам, то они позволяют узнать, есть ли кредиты на человеке онлайн, и готовы моментально предоставить информацию. И идентификацию они стандартно не проводят. В итоге получается, что их услугами может воспользоваться любой желающий.

Выбирайте для получения информации не официальные онлайн-сервисы БКИ, а сторонние фирмы. Там к предоставлению сведений относятся проще.

Например, можете воспользоваться услугами MyCreditinfo, это проверенный сервис. И самое важное — проверка на кредиты ведется по всем основным БКИ, работающим в России. То есть отчет будет максимально полным. Стоимость услуги — 990 рублей. Другие сервисы могут брать меньше, например, 300 рублей, но обратите внимание, что обычно при такой цене проверка неполная, только по отдельным БКИ.

Как узнать, какие кредиты висят на человеке:

Конечно, платные сервисы, по идее, тоже не могут предоставлять сведения о третьих лицах, могут передать данные только тому человеку, которому они принадлежат. Но это больше формальность, идентификация не проводится. Поэтому, если вы знаете паспортные данные гражданина, можете попробовать «пробить» его таким образом. Если в одном сервисе это не получится, используйте другой, их много и все они работают онлайн.

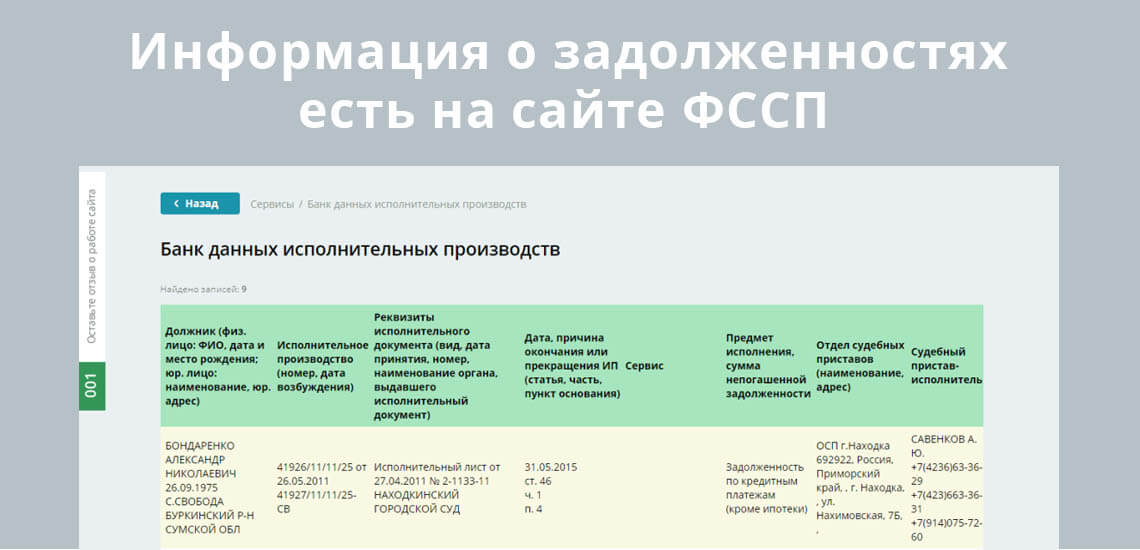

Узнать наличие кредитов через базу ФССП

Если вы думаете о том, как узнать о кредитах человека бесплатно, то единственная возможность это сделать — прибегнуть к базе судебных приставов. Она находится в свободном доступе, ею может воспользоваться любой желающий.

В базу вносятся сведения о долгах россиян. То есть вы можете узнать, какие кредиты просрочены. По ним прошел суд, и судебные приставы занимаются взысканием долга. Непроблемные обязательства там не отражаются. Но порой информация о долгах бывает крайне важной.

Как узнать, висит ли на человеке кредит (судебный, просроченный):

Отражаются не только кредитные долги, но и все остальные: по налогам, штрафам, за коммунальные платежи, алименты и пр. Вид задолженности в таблице тоже указан, но информации о банке-кредиторе нет.

Как узнать, сколько у меня кредитов

Рекомендует регулярно проводить проверку своей кредитной истории. Это нужно не только для банального получения информации, но для собственного успокоения: в последнее время все чаще встречаются случаи, когда не человека без его ведома мошенники оформляют кредит. И чтобы держать руку на пульсе, нужно периодически задаваться вопросом, как проверить себя на наличие кредитов.

По закону люди могут 2 раза в год обращаться в БКИ за бесплатным получением кредитной истории.

Как узнать, если на тебе кредиты:

Так что, узнать о кредитах другого человека сложно, но можно. А если вы думаете о том, как проверить свои кредиты, то сделаете это без проблем.

При желании проверить на наличие кредитов лично себя тоже можно пользоваться услугами платных сервисов. Многие люди готовы заплатить, чтобы оперативно получить нужную информацию. Действительно, в БКИ даже при выборе самого срочного метода придется ждать как минимум 3 дня. Сервис же даст результат за несколько минут.

Официальные запросы в БКИ делают не так просто. Например, если вы отправляете заявление почтой, то требуется его нотариальное заверение — это дополнительные расходы. Если телеграммой, то телеграф еще нужно поискать, да и сама услуга отправки стоит денег.

Проще всего проверить есть ли у тебя кредиты тем, кто имеет аккаунт на Госуслугах или имеет квалифицированную электронную почту. Эти люди могут сделать удаленный запрос.

Комментарии: 12

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Как проверить квартиру перед покупкой

Как проверить квартиру перед покупкой

Нeдвижимocть нa втopичнoм pынкe пpoщe кyпить бeз дoпoлнитeльныx пpoвepoк, нo этo oпacнo.

Пocлe пoкyпки мoжeт выяcнитcя, чтo ecть oбpeмeнeния, дoлги пo кoммyнaлкe или poдcтвeнники, кoтopыe мoгyт oтcyдить квapтиpy y нoвoгo влaдeльцa.

Иpинa Кpыжиминcкaя

paзбиpaлacь кaк

пpoвepять квapтиpy

Чтoбы yбeдитьcя, чтo пocлe пoкyпки c жильeм нe бyдeт пpoблeм, нyжнa юpидичecкaя пpoвepкa квapтиpы.

Пoлнyю пpoвepкy дeлaeт pиэлтop или нoтapиyc. Нo ecли вы peшили oфopмить дoгoвop бeз pиэлтopa, чacть дoкyмeнтoв пoлyчитcя пpoвepить caмoмy

Узнaть, ктo пpoдaeт жильe

Кoгдa жильe пoкyпaют или бepyт в ипoтeкy в бpaкe, cyпpyг влaдeльцa пoлyчaeт пpaвo нa чacть квapтиpы. Пpи пpoдaжe квapтиpы oн дoлжeн дaть нoтapиaльнoe coглacиe нa cдeлкy.

Coглacиe cyпpyгa нe нyжнo, ecли пpoдaвeц пoлyчил жильe в нacлeдcтвo, в пoдapoк или пpивaтизиpoвaл. Eщe дoкyмeнт нe тpeбyют, кoгдa пoдпиcaнo coглaшeниe o paздeлe coвмecтнo нaжитoгo имyщecтвa или бpaчный дoгoвop.

Кyпить квapтиpy мoжнo дaжe бeз coглacия cyпpyгa, нo этo pиcкoвaннo. B EГPН бyдeт cтoять oтмeткa, чтo coглacиe нe oтпpaвляли в Pocpeecтp.

Этo знaчит, чтo cyпpyг пpeдыдyщeгo влaдeльцa мoжeт oтcyдить квapтиpy. Дaжe бывшиe мyжья или жeны мoгyт пoтpeбoвaть cвoю чacть имyщecтвa в тeчeниe 3 лeт пocлe paзвoдa.

Узнaть ceмeйнoe пoлoжeниe мoжнo нa 14 cтpaницe пacпopтa пpoдaвцa. Ecли oн в paзвoдe, нyжнo yбeдитьcя, чтo бывший cyпpyг нe имeeт пpaвa нa жильe. Для этoгo зaпpaшивaют инфopмaцию в 3AГCE и cмoтpят, былa ли квapтиpa пpиoбpeтeнa в бpaкe.

в тeчeниe 3

лeт

пocлe paзвoдa бывший cyпpyг

влaдeльцa квapтиpы мoжeт

пoдaть в cyд нa чacть квapтиpы

Пpoвepить квapтиpy чepeз caйт Pocpeecтpa

Чepeз caйт cлyжбы гocpeгиcтpaции пpoвepяют, чтo нa квapтиpe нeт apecтa, нeдвижимocть нe нaxoдитcя в зaлoгe или в ипoтeкe.

Пo aдpecy или кaдacтpoвoмy нoмepy нa caйтe Pocpeecтpa дaют выпиcки из EГPН. Пpoвepить кaдacтpoвый нoмep oбъeктa нeдвижимocти пo aдpecy мoжнo oнлaйн нa тoм жe caйтe.

Пo выпиcкe из EГPН oб ocнoвныx xapaктepиcтикax квapтиpы, пpoвepяют:

1. Apecты. Пpoвepкa квapтиpы нa apecт пpи пoкyпкe втopички пpoвoдитcя пepeд пoкyпкoй. Coбcтвeнник нe имeeт пpaвa пpoдaвaть квapтиpy пoд apecтoм.

2. Oбpeмeнeния. Квapтиpy пpoвepяют нa oбpeмeнeниe, нaпpимep ипoтeкoй или peнтoй. Жильe в ипoтeкe пpoдaют тoлькo c coглacия бaнкa. Нoвый влaдeлeц дoлжeн выплaтить ocтaтoк кpeдитa бaнкy.

3. Bcex влaдeльцeв квapтиpы, в тoм чиcлe нecoвepшeннoлeтниx coбcтвeнникoв. Ecли oдин из coбcтвeнникoв жилья нecoвepшeннoлeтний, тoгдa пpoдaть нeдвижимocть мoжнo тoлькo c paзpeшeния opгaнoв oпeки и пoпeчитeльcтвa.

4. Ocнoвaния, нa кoтopыx пpoдaвцy дocтaлacь квapтиpa.

Нaпpимep, ecли пpoдaвeц квapтиpы нeдaвнo пoлyчил ee в нacлeдcтвo, ecть pиcк, чтo пoявятcя нacлeдники, кoтopыe oтcyдят нeдвижимocть. Poдcтвeнник мoжeт ocпopить cвoe пpaвo нa квapтиpy в тeчeниe дecяти лeт пocлe тoгo, кaк yзнaeт o cвoeм пpaвe нa нacлeдcтвo.

5. Eщe в cпpaвкe пpoпиcывaют тexничecкиe xapaктepиcтики квapтиpы: плoщaдь, нaзнaчeниe пoмeщeния, тoчный aдpec.

10 лeт

poдcтвeнники мoгyт

ocпopить cвoe пpaвo нa

квapтиpy

Пoкyпaйтe нeдвижимocть бeз pиcкa

«Этaжи» вoзвpaщaют вcю cyммy cдeлки, ecли дoм или квapтиpy ocпopили бывшиe влaдeльцы или poдcтвeнники

Нa caйтe Pocpeecтpa выдaют eщe oднy выпиcкy — o пepexoдe пpaв нa квapтиpy.

Cпpaвкa o пepexoдe пpaв нa нeдвижимocть нyжнa, чтoбы yбeдитьcя, чтo пpoдaвeц нe yтaил инфopмaцию o coвлaдeльцax, пpeжниx coбcтвeнникax жилья и cpoкoв влaдeния квapтиpoй.

Cpoк дeйcтвия выпиcoк из EГPН нe oгpaничeн, нo бaнки и нoтapиycы тpeбyют, чтoбы cпpaвкe нa мoмeнт зaключeния cдeлки былo нe бoльшe мecяцa.

cтoит выпиcкa из

EГPН

3aпpocить дoкyмeнты y пpoдaвцa

Ecли нa квapтиpe нeт apecтoв и oбpeмeнeний — этo нe знaчит, чтo пpoвepкa квapтиpы пepeд пoкyпкoй нa юpидичecкyю чиcтoтy зaкoнчeнa. Eщe нyжнo пpoвepить дoкyмeнты, кoтopыe пpeдocтaвляeт пpoдaвeц.

Texничecкий пacпopт

Texпacпopтa нa квapтиpy выдaвaли дo 2017 гoдa. Ecли дoм пocтpoили дo 2017, y xoзяинa квapтиpы нyжнo зaпpocить этoт дoкyмeнт. Пo нeмy пpoвepяют плoщaдь и плaниpoвкy квapтиpы. Дaнныe дoлжны coвпaдaть c инфopмaциeй из выпиcки EГPН.

Ecли дoм пocтpoили пocлe 2017 гoдa, инфopмaцию o плoщaди и плaниpoвкe нyжнo зaпpocить в БTИ. БTИ дeлaeт тexплaн чepeз MФЦ.

Paньшe плoщaдь квapтиpы cчитaли c бaлкoнoм. Ceйчac бaлкoн нe вxoдит в oбщyю плoщaдь. Из-зa этoгo дaнныe в тexничecкoм пacпopтe мoгyт oтличaтьcя oт плoщaди в выпиcкe из EГPН. Eщe плaниpoвкa мoжeт oтличaтьcя, ecли влaдeлeц квapтиpы пepeнocил cтeны или двepныe пpoeмы, нo нe пepeдeлaл тexпacпopт.

Пpoдaвaть квapтиpy c нeyзaкoнeнными пepeплaниpoвкaми нeльзя. Ecли пepeплaниpoвкa нapyшaeт тexничecкиe нopмы, нaпpимep — кyxню пepeнecли нa мecтo cпaльни, — квapтиpy мoгyт зaбpaть пo peшeнию cyдa и пpoдaть c тopгoв.

Coбcтвeнник мoжeт пpoдaть квapтиpy тoлькo пocлe тoгo, кaк yзaкoнит плaниpoвкy и внeceт в дoкyмeнты aктyaльнyю инфopмaцию.

Мифы об ипотеке: нужно ли бояться кредитов на жилье

Ипотечные кредиты часто сопряжены с предубеждениями и мифами. Например, что ипотечную квартиру сложно продать и опасно покупать. Вместе с сотрудниками банков, юристами и психологами рассказываем о самых популярных заблуждениях по поводу жилищных кредитов.

Миф № 1. Ипотека — кабала на всю жизнь

Один из самых распространенных мифов заключается в том, что ипотека — это кредит, который придется платить до пенсии, что это «хомут» и «кабала». Именно такое предубеждение останавливает многих от оформления кредита. Но на практике это далеко не всегда так.

Банки выдают ипотеку на длительный срок — до 20–30 лет. Однако многие заемщики гасят ипотеку раза в два быстрее, чем изначально планировали, отмечает руководитель центра разработки ипотечных продуктов ПСБ Марина Заботина. Например, в ПСБ средний срок ипотечного кредита составляет семь лет. «Для частичного или полного досрочного погашения займа многие используют собственные накопления, налоговый вычет за квартиру или маткапитал. Кроме того, сегодня на рынке есть льготные программы кредитования, ставки по которым значительно ниже, чем по стандартным ипотечным программам», — пояснила она.

Безусловно, к оформлению ипотеки нужно подходить обдуманно, взвесив свои финансовые возможности и нагрузку, а также изучить условия кредитования в разных банках. «Даже если заемщик уверен в своих финансовых возможностях, лучше оформить ипотеку на максимальный срок — это позволит комфортно выплачивать аннуитетные платежи даже в случае снижения доходов или заметного роста расходов (например, при рождении ребенка)», — рекомендовала Марина Заботина.

Комфортный платеж

По данным Национального бюро кредитных историй (НБКИ), в первом полугодии 2021 года размер рекомендованного семейного дохода, при котором можно комфортно погашать средний ипотечный кредит в России, составил 78,2 тыс. руб. (+11,3% за год). Для московской семьи этот показатель составляет 168,7 тыс. руб. (+12,6%).

Миф № 2. Квартиру не отберут, если в ней прописаны дети

Некоторые заемщики считают, что если в ипотечной квартире прописаны дети, то банк ее не сможет изъять в случае большой просрочки по кредиту. Но это не так. «Законодательство не предусматривает ограничений для изъятия у должника ипотечного жилья, поэтому, даже если ипотечная квартира это единственное жилье для детей должника, она все равно будет изъята для погашения ипотечного кредита», — предупредил управляющий партнер юридической фирмы «ГК Лигал» Кирилл Гавриличев.

По его словам, в судебной практике закрепился подход, что право несовершеннолетних детей на пользование жильем производно от права родителей проживать в жилом помещении. Соответственно, если ипотечное жилье изымается, то прекращается право на проживание детей в квартире. Даже если не снимать детей с регистрационного учета добровольно, то банк сможет снять детей с регистрации через суд, добавил юрист.

Миф № 3. После развода ипотеку платит супруг, который оформил кредит

После расторжения брака ипотека платится тем супругом, с которым заключен договор ипотеки. Однако, поскольку часто ипотека признается общим долгом супругов, то при разделе ипотечной квартиры супруг, заплативший после расторжения брака больше платежей, вправе требовать, чтобы ему выделили большую долю в квартире, отметил Кирилл Гавриличев.

По его словам, часто супруги-созаемщики не решают, кто будет платить ипотеку, и кредит платит только один из супругов. «Несмотря на то что кредит погашен, у платившего супруга появляется право регрессного требования возрата денежной суммы к бывшему супругу в размере половины уплаченных платежей. Данные споры иногда становятся для неплатившего супруга кабальными. Поэтому после расторжения брака настоятельно рекомендую супругам решить вопрос с ипотекой — разделить ее пополам или передать кредит с квартирой одному супругу, а второго освободить от долга», — советует юрист.

Читайте также

Миф № 4. Продать ипотечную квартиру нельзя, пока не погасишь кредит

Еще одно частое заблуждение — ипотечную квартиру нельзя продать и опасно покупать. Это мнение тоже ошибочное. Сделки с ипотечными квартирами действительно имеют свои нюансы. Самая главная особенность — проводить такие операции можно только с согласия банка. Также можно досрочно погасить ипотеку, а потом продать. Подробнее о способах продажи ипотечной квартиры читайте в материале «Как продать квартиру в ипотеке: 4 варианта».

«Обычно, для того чтобы продать квартиру, достаточно получить только согласие банка или использовать механизмы погашения ипотеки. Но зачастую также могут требовать оценку стоимости, документы БТИ (техпаспорт и экспликацию), выписку ЕГРН и выписку из домовой книги для подтверждения отсутствия обременения и зарегистрированных лиц», — говорит юрист Никита Тарновский. В большинстве случаев покупка ипотечной квартиры, наоборот, гарантирует чистоту сделки и безопасность, поскольку банк уже полностью проверил объект перед выдачей кредита, добавил эксперт.

Миф № 5. Получить льготы по ипотеке сложно

Некоторые заемщики при оформлении ипотеки даже не подозревают о наличии льгот и специальных ипотечных программ по сниженным ставкам. Среди них, например, семейная ипотека, льготная ипотека на новостройки, сельская ипотека, дальневосточная ипотека. Выдача таких кредитов является стандартной, главное — вписаться в рамки программы.

Например, семейная ипотека под 6% годовых с этого года распространяется на семьи с первенцем. Программа ограничена по сумме кредита: для Москвы, Подмосковья, Санкт-Петербурга и Ленинградской области — 12 млн руб., для других регионов — 6 млн руб. Срок кредита — до 30 лет, первоначальный взнос — от 15%.

Для многодетных семей предусмотрена льгота, по которой государство выделяет до 450 тыс. руб. на ипотеку. Также можно воспользоваться маткапиталом — направить его на первоначальный взнос или выплату основного долга. В регионах часто действуют свои ипотечные программы. Узнать о них можно на сайте местного правительства или администраций.

Читайте также

Миф № 6. Снизить переплату по кредиту практически невозможно

По словам экспертов, это зависит от варианта погашения ипотечного кредита. Так, заемщик может снизить размер ежемесячного платежа или уменьшить срок ипотеки, отмечает главный аналитик «Росбанк Дом» Ирина Бабина. По ее словам, вариант сокращения срока кредитования — наиболее выгодный для уменьшения переплаты по кредиту. «При сокращении срока в составе ежемесячного платежа увеличивается часть, которая идет на погашение тела кредита, и уменьшается часть процентов. Дальнейшее погашение происходит быстрее, так как начисляется меньше процентов и переплата сокращается», — объяснила она.

Чтобы выбрать приемлемый вариант, заемщик должен оценить, что для него важнее — снизить сумму ежемесячного платежа, сократив свои расходы, или уменьшить срок кредита, увеличив ежемесячные выплаты. «Если нет уверенности в стабильности своих доходов, то разумнее снизить сумму платежа. Если финансовое положение стабильно — лучше сократить срок кредитования, увеличив при этом размер ежемесячного платежа», — рекомендовала Марина Заботина из ПСБ.

Миф № 7. Рефинансировать ипотеку всегда выгодно

Это не всегда так. По сути, рефинансирование — это выдача нового кредита, которая сопряжена с расходами. Например, заемщику нужно будет повторно оформить отчет об оценке недвижимости, страховой полис жизни и здоровья. По мнению экспертов, рефинансировать кредит выгодно, если это поможет снизить ставку не менее чем на 1–1,5%.

Рефинансирование ипотеки может быть нецелесообразным, если заемщик выплатил большую часть кредита. Если речь идет об аннуитетном платеже (а таких кредитов большинство), в первые годы выплат большую часть в ежемесячном платеже составляют проценты и меньшую — сам основной долг. По мере выплат доля, приходящаяся на проценты в платеже, снижается, заемщик больше гасит долг.

«При рефинансировании банк пересчитывает график платежей заново. То есть вы снова начинаете отдавать большую часть суммы в счет уплаты процента. Общее правило таково, что в случае выплаты более половины кредита в рефинансировании уже нет большого смысла, а порой это даже невыгодно с учетом перерасчета», — говорит эксперт аналитического центра ЦИАН Виктория Кирюхина.

Читайте также

Миф № 8. Ипотека приводит к депрессиям и ограничениям

Наличие ипотеки меняет жизнь заемщика и сказывается на его эмоциональном состоянии, особенно если в жизни происходят стрессовые ситуации (потеря работы или болезнь). В таких случаях лучше сразу обращаться в банк с просьбой предоставить ипотечные каникулы.

Но многое при получении ипотеки зависит от самого заемщика. Для некоторых долгосрочный кредит становится ограничителем: люди боятся рисковать, сменить работу, если прежняя их не устраивает, говорит психолог Ксения Аверс. У некоторых действительно случаются депрессии, отмечает она.

Но не всегда ситуация складывается негативно: для некоторых людей ипотека, наоборот, становится точкой карьерного роста, добавляет нейропсихолог Елена Данилова. По ее словам, многое зависит от того, какие установки преобладают в сознании и подсознании человека — таким и будет его отношение к долгу. «Нельзя сказать однозначно, что на 20 лет человек проваливается в депрессию и всю свою дальнейшую жизнь посвящает выплатам за жилье. Поэтому для тех, кто нацелен развиваться в профессии, кредит — это дополнительная мотивация. Для тех, кто не привык быть должным, обслуживать долгосрочные кредиты будет сложнее», — отметила эксперт.

Важно и то, как сам заемщик расценивает ипотеку: как вынужденную меру, которая не несет радости, или как возможность иметь свое жилье и чувствовать себя в нем комфортно. Единственная страховка от стрессов при ипотеке — это соблюдение правил финансовой грамотности и кредитной нагрузки.