как узнать платит ли организация ндс по инн

Как узнать является ли организация плательщиком НДС или нет: инструкция по поиску

Как известно, при расчете НДС к уплате в бюджет компания вправе уменьшить его на входящий НДС, полученный в счетах от ее контрагентов. Но если в ходе проверки представленной информации ИФНС посчитает контрагента недобросовестным налогоплательщиком, то она вправе отказать в оформлении вычета или в возмещении НДС из бюджета.

Чтобы снизить свои риски и не допустить подобного негативного сценария налогоплательщикам рекомендовано проявлять должную осмотрительность при выборе бизнес-партнеров и предварительно осуществлять их проверку. В частности, стоит убедиться, что контрагент не относится к фирмам-однодневкам и реально ведет хозяйственную деятельность.

Данный аспект особо важен ввиду того, что ФНС с 2015 года существенно ужесточила контроль за уплачиваемым НДС. При поступлении к налоговикам декларации по НДС данные из нее проходят перекрестную сверку по всем покупателям/продавцам. В результате запись из Книги продаж продавца обязательно должна найтись в Книге покупок его покупателя.

Если в ходе данной проверки будет выявлено, что существуют разногласия по сумме НДС или реквизитам счета-фактуры, от налогоплательщика потребуют внесение уточнений.

А если контрагент отвечает признакам однодневки, вычет может быть аннулирован.

Как узнать у контрагента

Нередко в ходе проверки у потенциального партнера просят предоставить

Дело в том, что специальной формы информписьма, которое бы подтверждало факт применения общей системы налогообложения и уплаты НДС в бюджет не предусмотрено. Получить такое письмо могут только налогоплательщики на упрощенке и тем самым подтвердить правомерность выставления счетов без выделенного НДС.

Но у контрагента можно запросить другие документы у контрагента, официально указывающие на его статус плательщика НДС.

Также можно попросить у потенциального партнера письмо на ее фирменном бланке о применяемой системе налогообложения. Данное письмо составляется в свободной форме и содержит реквизиты организации, контактные данные и начало работы на ОСНО. Подписывается документ главным бухгалтером или руководителем.

Важно понимать, что предоставление всех указанных сведений контрагентом осуществляется на добровольной основе. Но обычно в бизнес-сообществе с пониманием относятся к подобным просьбам при заключении договора и предоставляют имеющиеся у них документы только если они не содержат сведений, представляющих коммерческую тайну.

Самостоятельная проверка контрагента

Какие меры компания может предпринять, чтобы обезопасить себя от недобросовестных контрагентов и на что важно проверить контрагента?

В числе критериев, на которые стоит обратить внимание, можно отметить:

Сегодня существенный массив сведений о юридическом лице можно получить из электронных сервисов ФНС (они объединены в блоке «Проверьте, не рискует ли ваш бизнес?»).

Сервис «Сведения о госрегистрации юрлиц, ИП, крестьянских/фермерских хозяйств» (https://egrul.nalog.ru) позволяет понять, зарегистрирована ли компания в принципе, данные о ее руководстве и пр. Здесь же доступна для скачивания выписка из ЕГРЮЛ/ЕГРИП.

Сервис проверки счетов-фактур (http://npchk.nalog.ru) позволяет проверить корректность представленного счета-фактуры. Так как по новым правилам с 2015 года сведения в декларацию по НДС должны содержать данные из Книги покупок и продаж, то указанный ресурс позволит сэкономить время на выявление ошибок в декларации.

Поиск может вестись по ИНН/КПП организации.

Поиск сведений в реестре дисквалифицированных лиц

(https://service.nalog.ru/disqualified.do) позволяет по ФИО, наименованию и реквизитам юрлица проверить, не входит ли руководитель в список дисквалифицированных.

Одними из признаков того, что компания является фирмой-однодневкой являются: то, что по ее юрадресу зарегистрировано сразу нескольких юридических лиц (так называемые «адреса массовой регистрации», проверка по данному критерию может вестись по адресу https://service.nalog.ru/addrfind.do); то, что ее руководитель является учредителем одновременно нескольких юрлиц (проверить эти данные можно по адресу https://service.nalog.ru/mru.do).

Сервис «Сведения о юрлицах, имеющих задолженность по уплате налогов/не представляющих отчетность» позволяет выявить юрлиц с задолженностью перед бюджетом. Если компания есть в данном списке, это повышает риски того, что она не перечислит НДС и его невозможно будет зачесть в дальнейшем.

Обращение в налоговую

Обращение в ФНС в целях уточнения информации, является ли поставщик плательщиком НДС и насколько добросовестно им исполняются его обязательства по уплате налогов и представлению отчетности, будет обычной тратой времени. ФНС не обязана разглашать подобные сведения по запросу налогоплательщиков и скорее всего оставит запрос без внимания. Подтверждением такой позиции налоговиков является распространенное им в 2015 году письмо о наличии всей информации, не представляющей коммерческую тайну, в открытом доступе.

В 2016 году Налоговая инспекция сообщила о своих планах сделать информацию о применяемых компанией спецрежимах общедоступной. Т.е. сервис позволит узнать, уплачивает ли налогоплательщик НДС или он освобожден от него на законных основаниях. Но пока данный ресурс не доступен рядовым налогоплательщикам.

Какие банки предлагают ипотеку на покупку земельного участка? Узнайте об этом, прочитав нашу статью.

Иногда при покупке земельного участка требуется составить договор аванса. Как это сделать, вы можете узнать в материале.

Контур-Фокус

Система «Контур.Фокус» позволяет бухгалтеру произвести предварительную комплексную проверку контрагента для снижения рисков снятия вычета по НДС. При этом бухгалтер сам выбирает перечень критериев (от 1 до 12) для проверки своих потенциальных партнеров на предмет их благонадежности.

В число указанных критериев входят, в частности:

Если в результате проведенной проверки выяснится, что компания получила отрицательную оценку сразу по нескольким критериям, то у проверяющей организации всегда будет возможность отказаться от заключения сомнительных контрактов.

Еще одним преимуществом ресурса является возможность отслеживать динамику оценки по всем указанным критериям по наиболее важным параметрам.

Также автоматизировать сверку данных по выставленным и полученным счетам фактурам можно через систему «Контур.Сверка». Эта система отслеживает, чтобы в документах не было ошибок в реквизитах, расхождений по суммам, датам и номерам выставленных счетов-фактур. Но для того чтобы пользоваться сервисом «Контур.Сверка» оба контрагента должны быть зарегистрированы в системе, чего удается добиться далеко не всегда.

Таким образом, проверка организации на предмет перечисления ею НДС в бюджет не входит в круг прямых обязанностей налогоплательщиков. Но она требуется для того чтобы избежать возможных убытков, связанных с отказом в принятии НДС к вычету. Спектр доступных ресурсов для предварительной проверки контрагента у организации ограничен и ни один из них не сможет гарантировать того факта, что поставщик перечислит в бюджет полученный от покупателя НДС.

Как проверить, является ли компания плательщиком НДС

Необходимость проверки плательщиков НДС обычно возникает у их контрагентов. Если поставщик признан недобросовестным плательщиком налогов, фирме отказывают в вычете или возмещении НДС. То есть проверка позволит избежать негативных последствий сделки.

Для чего требуется проводить проверку

Перед сотрудничеством с новым контрагентом нужно проверить его благонадежность. В первую очередь нужно удостовериться в том, что потенциальный партнер не является фирмой-однодневкой. Важно подтвердить, что контрагент исправно уплачивает налоги.

Закон не обязывает фирму осуществлять проверку. Это право каждой компании, а не обязанность. Однако нужно учитывать, что накладная, предоставленная поставщиком, признается недействительной в том случае, если он лишен свидетельства налогоплательщика. То есть нельзя будет получить вычет входного НДС. Следовательно, у фирмы будет убыток.

Закон не предусматривает никакой ответственности фирмы, заключившей договор с недобросовестным налогоплательщиком. На нее не накладываются санкции. Однако на практике у фирмы есть ответственность. В частности, это следующие негативные последствия:

То есть у фирмы есть основания для проявления осмотрительности.

Как узнать нужную информацию у контрагента

Для проверки необязательно обращаться за помощью к специальным сервисам напрямую. Можно запросить всю нужную информацию у самого контрагента. В частности, нужно попросить бумагу из налоговой инспекции о том, что лицо является плательщиком налогов.

Однако подобный запрос может поставить контрагента в затруднение. Не существует установленного документа, подтверждающего уплату НДС. Запросить такие документы могут только лица, использующие упрощенку. Это следующие бумаги:

Все эти бумаги официально указывают на налоговый статус лица. Однако не все компании готовы их предоставить. В частности, редкий контрагент даст заказчику копию книг продаж, так как в ней есть информация коммерческого значения (перечень партнеров, обороты). Контрагент также может предоставить справку об отсутствии долгов по налогам. Получить ее можно в ФНС по адресу регистрации.

ВАЖНО! Все перечисленные документы предоставляются контрагентом исключительно на добровольной основе. Потребовать их нельзя. Однако обычно получить все эти бумаги, если они не составляют коммерческую тайну, можно без особых проблем.

Самостоятельная проверка плательщика НДС

В первую очередь заказчику нужно проделать эти действия:

Нужную информацию можно взять из электронных сервисов ФНС. Она содержится в блоке «Проверьте, не рискует ли ваше дело?».

Рассмотрим прочие сервисы для проверки:

Желательно обратиться сразу к нескольким сервисам. Они бесплатны, а потому это не составит особого труда.

Можно ли обратиться в налоговую?

Обращение в налоговую является самым логичным действием. Именно этот орган владеет всей необходимой информацией. Однако это обращение не имеет смысла. Дело в том, что ФНС не имеет обязанности разглашать сопутствующую информацию. То есть запрос вероятно просто останется без ответа. Отсутствие обязанности инспекторов предоставлять информацию подтверждается Письмом ФНС №ЕД-4-2/13005@ от 24 июля 2015 года.

Системы «Контур-Фокус» и «Контур.Сверка»

Система «Контур-Фокус» является комплексным инструментом, позволяющим проверить контрагента перед началом сотрудничества с ним. Предназначается и для уменьшения рисков отказа в вычете НДС. Пользуется этой системой сам бухгалтер. Он может самостоятельно подобрать перечень критериев для проверки контрагентов на надежность. Это могут быть следующие критерии:

К СВЕДЕНИЮ! Если контрагент получит негативную оценку сразу по ряду критериев, имеет смысл отказаться от заключения контрактов с ним. Система отличается целым рядом преимуществ. Она обеспечивает отслеживание динамики оценки, быстрое получение всех сведений.

Существует также система «Контур.Сверка». Она обеспечивает автоматизацию сверки сведений по выставленным и полученным счетам-фактурам. Система позволяет проверить достоверность предоставленных сведений, наличие ошибок, расхождений. Однако для пользования сервисом в нем нужно регистрироваться не только самой фирме, но и ее контрагенту.

Что будет, если не проверить плательщика НДС

Игнорирование необходимости проверки контрагента приводит к этим негативным последствиям:

Для углубленной проверки плательщиков НДС можно обратиться в специализированные фирмы. Однако в большинстве случаев в этом нет необходимости. Все требуемые сведения можно получить из бесплатных сервисов.

Может ли ИП работать с НДС?

Может. Обязанность уплаты НДС не зависит от формы регистрации бизнеса

Виктор Подгорский

Читатель спрашивает: «Я планирую открыть ИП. Должен ли я буду платить НДС?»

Должен ли ИП платить НДС, зависит от выбранной системы налогообложения и от вида бизнеса

НДС — это налог на добавленную стоимость. Обязанность по уплате НДС не зависит от формы бизнеса: его могут платить и компании, и индивидуальные предприниматели. Тут важно, какой налоговый режим вы выберете и какие у вас будут особенности бизнеса. Разберем дальше подробно все ситуации.

Когда ИП должен платить НДС

Предприниматель обязан уплатить НДС и подать декларацию в таких случаях:

Применяет ОСНО или ЕСХН. Все предприниматели на ОСНО и ЕСХН обязаны раз в квартал подавать декларацию и платить НДС в бюджет. Если ИП работает на этом режиме, он обязан всегда отчитываться по НДС.

Выступает в качестве налогового агента. Предприниматель может стать налоговым агентом, например, если арендует недвижимость напрямую у государства или покупает в России товары у иностранной фирмы, которая не зарегистрирована в РФ. Подробный список случаев, когда ИП может стать налоговым агентом по НДС, есть в ст. 161 Налогового кодекса РФ.

ИП купил в России велосипеды у иностранной фирмы, не зарегистрированной в налоговой на территории РФ, за 1 000 000 ₽ без учета НДС. В этом случае он становится налоговым агентом и должен перечислить в бюджет НДС по ставке 20% от суммы покупки.

НДС к уплате = 1 000 000 ₽ × 20% = 200 000 ₽.

В результате ИП заплатит 1 000 000 ₽ продавцу велосипедов и 200 000 ₽ НДС в бюджет.

Налоговым агентом может стать любой предприниматель, независимо от выбранной системы налогообложения.

Ввозит товар границы. Когда предприниматель ввозит товары границы, он обязан уплатить НДС на таможне. Если же ввозит из стран ЕАЭС — Армении, Беларуси, Казахстана и Кыргызстана, — НДС надо платить в налоговой по месту учета. Как и в случае с налоговым агентом, НДС при импорте платят предприниматели на всех системах налогообложения.

Включил НДС в счет-фактуру. Все ИП могут добровольно начислять и отчитываться по НДС. Если предприниматель выставляет счет-фактуру и включает в него НДС, то он обязан подать декларацию и уплатить этот налог в бюджет.

Когда ИП освобожден от НДС

Предприниматель может не платить НДС в таких случаях:

Работает на спецрежиме. Предприниматели и компании, применяющие специальные режимы налогообложения, не обязаны платить НДС. К таким режимам относятся УСН — упрощенная система налогообложения, ПСН — патентная система налогообложения, НПД — налог на профессиональный доход.

Применяет ОСНО или ЕСХН и получил освобождение от НДС. На ОСНО и ЕСХН можно получить освобождение, если выручка меньше определенного уровня. Для этого нужно подать уведомление в налоговую.

Занимается бизнесом, которому по закону разрешено не платить НДС. Некоторые виды деятельности и операции освобождены от уплаты НДС. Например, медицинские услуги, перевозка пассажиров или прокат музыкальных инструментов.

Как отчитываться по НДС и в какие сроки перечислять налог

Декларацию по НДС нужно подавать в электронном виде. Ее подают раз в квартал — до 25-го числа месяца, следующего после отчетного квартала.

Заплатить налог можно сразу полностью, но это не обязательно. По закону ИП может перечислять НДС тремя равными частями: ежемесячно до 25-го числа в квартале, следующим за отчетным.

Штрафы. Если не подать декларацию вовремя, за каждый месяц просрочки могут назначить штраф — 5%, но не больше 30% от суммы налога к уплате в этой декларации и не менее 1000 ₽.

За несвоевременную уплату НДС налоговая начислит пени за каждый день просрочки.

За занижение налога в декларации, даже ошибок в расчетах, можно получить штраф — 20% от суммы налога. Если же налоговая докажет, что ИП занизил налог умышленно, штраф удвоят.

Плюсы и минусы работы с НДС

Платить НДС по собственному желанию чаще всего невыгодно. Это сложный налог, можно легко ошибиться в расчетах. Единственный плюс от работы с НДС — возможность сотрудничать с крупными контрагентами и заниматься видами деятельности, которыми нельзя заниматься на УСН или патенте.

Минусов при работе с налогом на добавленную стоимость гораздо больше.

Большая налоговая нагрузка. Размер НДС к уплате может достигать 20% от выручки.

Больше отчетности, чем на спецрежимах. Например, предприниматели на УСН подают только налоговую декларацию по УСН раз в год. При работе с НДС декларацию нужно подавать каждый квартал, а если регулярно ввозите товары из стран ЕАЭС, то каждый месяц.

Надо нанимать бухгалтера — самому разобраться, как платить НДС и правильно заполнить декларацию, сложно, и это отнимает много времени.

Нужно заключить договор с оператором электронного документооборота и получить квалифицированную электронную подпись — без этого подать налоговую декларацию нельзя.

Самое важное

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Как узнать систему налогообложения ООО

Вопрос о системе налогообложения ООО может возникнуть, как ни странно, не только у контрагентов, но и у сотрудников (например, бухгалтеров) самого Общества. Все дело в том, что документы имеют свойство теряться, информация может быть утрачена за давностью лет или по иным причинам. Что же делать в этой ситуации? Давайте попробуем разобраться, как узнать, какая система налогообложения у ООО.

Какие системы бывают

Если директор ООО не подал уведомление в Налоговую инспекцию о том, что он переходит на иной режим налогообложения, автоматически будет применяться ОСНО — общая система налогообложения. Это основной режим, как ясно из его названия. Наряду с ним есть еще упрощенные, которые позволяют:

Три способа определить налоговый режим на сайте ФНС

Способ № 1

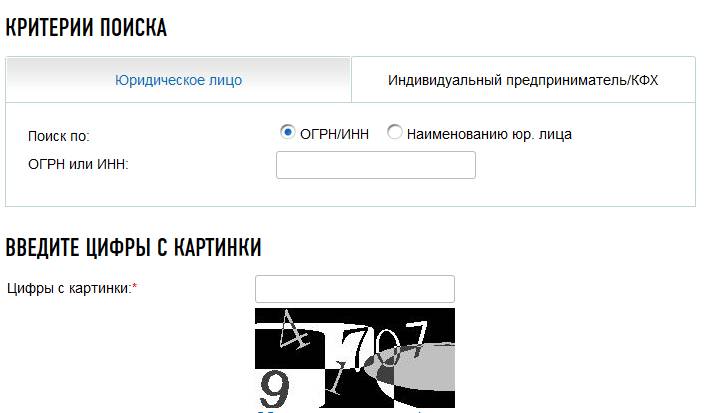

Проще всего это сделать на официальном сайте ФНС, используя сервис «Сведения о госрегистрации юридических лиц. ». Разыскивать сведения можно как по ИНН или ОГРН, так и по названию.

Напомним, что ИНН — код, состоящий из 12 знаков, — обычно присутствует на договорах, счетах-фактурах, иных исходящих документах. Там же указывается и ОГРН (государственный регистрационный номер компании).

Если эти коды неизвестны, их можно узнать по названию компании, об этом мы рассказывали в статье «Как узнать реквизиты компании по названию».

Итак, ниже, под ИНН, нужно ввести цифры с картинки (это так называемая капча, или тест, который проверит, кто запрашивает информацию: человек или компьютер) и нажать на кнопку «Найти».

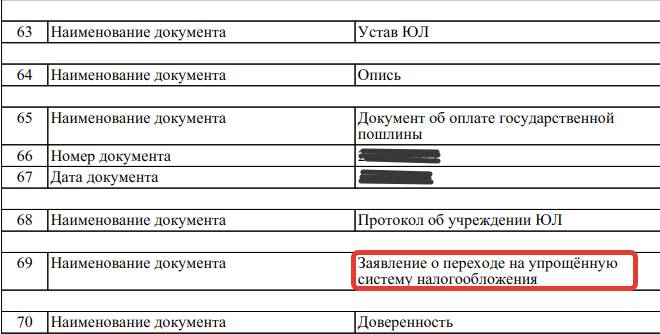

Через секунду появятся результаты поиска — файл pdf, в котором будет очень много информации о запрашиваемом ООО, в том числе можент быть и такая:

Из этого документа можно сделать вывод, что ООО работает на основе упрощенки, или УСН.

Способ № 2

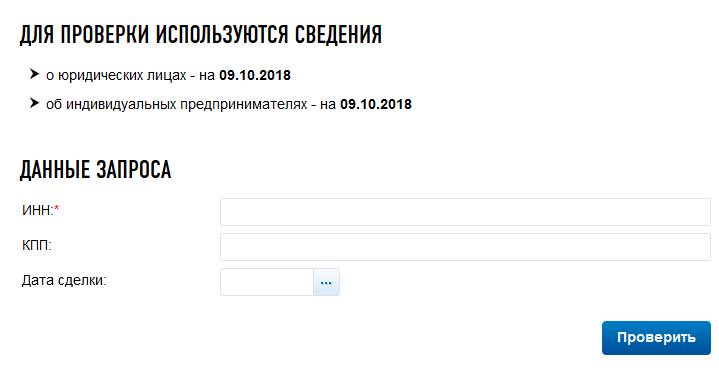

Также на портале ФНС есть специальный сервис «Проверь контрагента». Правда, надо отметить, что пока он работает в тестовом режиме и не всегда позволяет получить нужную информацию.

Обратите внимание на красную звездочку рядом с ИНН. Она означает, что для проверки контрагента достаточно ввести ИНН, остальные поля необязательны. Естественно, можно ввести ИНН не контрагента, а собственного ООО и получить искомую информацию.

Способ № 3

Не так давно ФНС России анонсировала запуск портала «Прозрачный бизнес», на котором планировала публиковать сведения, ранее считавшиеся налоговой тайной. Однако запуск портала много раз переносился, и в конце концов было объявлено о замораживании проекта. Однако кое-какие сведения ФНС все же публикует. Так, данные о том, какую упрощенную систему налогообложения использует юридическое лицо, можно найти на странице «Сведения о спецрежимах, применяемых налогоплательщиками». Но работать с данными непросто: по ссылке придется открыть заархивированный файл и искать ООО там.

Четыре способа получения информации

Зная ИНН, можно получить нужные сведения следующими способами:

Ко всем иным сайтам, предлагающим подобные услуги, стоит относиться с осторожностью, источники их информации неясны.

Дополнительные способы

Если вопрос возникает у работника Общества, он может быть быстрее и оптимальнее решен при просмотре внутренней документации. Если не составлялось уведомления о переходе на упрощенную СН, то применяется основная. Также можно проверить прошлую отчетность, из которой станут ясны нужные данные.

Некоторые организации с определенными видами деятельности, например, ломбарды или страховые компании, могут применять только ОСН.

Кто является плательщиком НДС

Автор статьи — Копирайтер Контур.Бухгалтерии

Коротко об НДС

Налог на добавленную стоимость — косвенный. Бизнес платит его не из собственной выручки: налог прибавляют к стоимости товаров или услуг, и его оплачивает конечный покупатель. Покупатель уплачивает НДС, а предприниматель или компания передает эту сумму в бюджет. Обычно есть целая цепочка из покупателей и продавцов, и каждый следующий поставщик вычитает из своего налога сумму НДС, которую он заплатил предыдущему.

НДС платят с добавленной стоимости, то есть с той надбавки на себестоимость товара, которую сделал продавец, чтобы заработать. По-другому НДС можно рассчитать так: из исходящего НДС вычитают входящий НДС. Поясним на примере.

Компания покупает арбузы оптом, а потом продает в розницу, ставка НДС — 20%. Закупили партию за 100 тыс. рублей + 20 тыс. рублей входящего НДС, которые начислил продавец. Компания продала арбузы за 150 тыс. рублей + 30 тыс. исходящего НДС.

Теперь вычитаем входящий НДС из исходящего: 30 000 — 20 000 = 10 000 рублей. Эту сумму надо уплатить в налоговую. Мы видим, что 10 000 рублей — это 20% от добавленной стоимости — то есть, от 50 000 рублей, которые продавец добавил к себестоимости арбузов.

У НДС есть три ставки: 0%, 10% и 20%, для пониженных льготных ставок есть списки случаев, когда их можно применять. У расчета НДС есть много тонкостей, в них может разобраться профессиональный бухгалтер. Мы же расскажем, кто и в каких случаях обязан платить НДС.

Плательщики НДС

Также НДС платят все импортеры — это плательщики “ввозного” НДС при импорте товаров и услуг на территорию России.

От уплаты НДС освобождаются ИП и компании, у которых в 3 предыдущих предшествующих месяца подряд суммарная выручка не превысила 2 млн рублей. Такие компании и предприниматели могут подать уведомление и освободиться от обязанности платить НДС (ст. 145 УК РФ).

Также не обязаны платить НДС компании и предприниматели на специальных налоговых режимах: УСН, ЕНВД, ЕСХН, ПСН, а также участники “Сколково”. Но если такие предприятия импортируют товары или выставляют счет-фактуру с выделенным НДС, им придется уплатить налог.

Объект налогообложения

Налог на добавленную стоимость платят при продаже товаров, услуг, работ имущественных прав на территории России и при импорте всего перечисленного на территорию России. Например, компания на ОСНО продала грузовик огурцов или новую научную разработку, ввозит сумки из Китая для продажи в России — она должна уплатить НДС.

НДС надо платить, даже если компания как плательщик ОСНО передает товар или услугу безвозмездно: например, за покупку дрели дарит набор сверл или передает в пользование другому юрлицу промышленное помещение — уплатить НДС с набора сверл или цеха все равно придется.

Если компания или ИП на ОСНО выполняет работы, услуги, строит здания, проводит ремонт или передает товары для нужд собственного бизнеса, со всех этих операций тоже надо уплатить НДС.

Налоговые агенты по НДС

Выше мы писали, что НДС должны платить ИП и организации на общей системе налогообложения. Но даже для тех, кто работает на спецрежимах, есть исключение: НДС платят все, кто становится налоговым агентом.

Налоговые агенты — это компании или предприниматели, которые платят налог в бюджет не за себя, а за другого налогоплательщика. Часто такой налоговый агент покупает товары или услуги у другой компании и платит налог из суммы, которая этой компании причитается. Сумму налога агент удерживает заранее и сам перечисляет в налоговую, то есть становится посредником между государством и налогоплательщиком. Эта схема существует, потому что не всегда налогоплательщик может сам заплатить налог.

Ситуации, в которых компания становится налоговым агентом, перечислены в ст. 161 НК РФ. Вот некоторые случаи:

Налоговый агент должен не только правильно рассчитать и в срок уплатить налог, но и сдать отчетность по НДС. Если сделка происходит в иностранной валюте, сумму пересчитывают по курсу рубля на день сделки. Придется определить ставку НДС и сумму НДС, выставить самим себе счет-фактуру от имени контрагента.

Сделка с иностранцем. Одна из самых частых ситуаций, когда компания становится налоговым агентом, — покупка у иностранцев товаров и услуг. При этом должны выполняться три условия.

Первые два момента проверить довольно легко. Также несложно определить место реализации товара: если в момент отгрузки товар находится в России, то это и есть место его реализации; если же поставщик отправляет товар из-за границы, вы не будете налоговым агентом, а уплатите НДС на таможне.

Сложнее определить место реализации услуг: это зависит от вида услуги (ст. 148 НК РФ). Например, если вы заказали услуги из следующего списка, то место их реализации — Россия:

Другие услуги определяются по месту их реального оказания (например, образовательные услуги), по месту нахождения имущества или товара (например, услуги по ремонту этого имущества или по транспортировке товара).

Рассчитывайте НДС в веб-сервисе Контур.Бухгалтерия: система поможет учесть все правила, уменьшить НДС к уплате, благодаря грамотному учету, и подскажет, что именно сделать для снижения налога. В Бухгалтерии есть учет, зарплата, отчетность и другие инструменты для бухгалтера и руководителя бизнеса. Всем новичкам дарим две недели бесплатной работы в сервисе.