как узнать платят ли налоги соседи за сдачу квартиры

Может ли налоговая узнать, что раньше квартира сдавалась нелегально?

Хочу сдавать квартиру как самозанятая. Будет налоговая выяснять, сдавала ли я ее раньше, и пытаться получить налог? Если да, каких санкций ждать?

И еще вопрос про приложение «Свое дело». Правильно ли я понимаю, что оно дублирует приложение «Мой налог» и только в нем сейчас можно зарегистрироваться?

Будет или нет налоговая инспекция выяснять, сдавали ли вы квартиру раньше и платили ли налоги, зависит от решения налоговой. Здесь можно только гадать.

Но такой исход маловероятен. Налог на самозанятость ввели в том числе для того, чтобы дать людям возможность выйти из тени, получать доходы законно и платить налоги.

Если бы налоговая стала массово проверять всех зарегистрировавшихся, вряд ли бы число самозанятых активно росло. Тем более что сдача квартир — в числе лидеров среди видов деятельности и количеству налогоплательщиков НПД.

Кроме того, фактически налоговые проверки самозанятых сейчас приостановлены, и каждую нужно согласовывать с ФНС в Москве.

Однако если вы опасаетесь проверок, расскажу, как ИФНС выявляет тех, кто сдает квартиры и не платит налоги. Это будет полезно знать.

Как выйти из тени

Как налоговики узнают, что квартиру сдавали, а налоги не платили

Давайте исходить из того, что вы сами не собираетесь сообщать ИФНС о том, что сдавали квартиру. Поэтому опасность может исходить только от других источников, например от бывших арендаторов, если между вами были конфликты или они остались чем-то недовольны.

Если кто-то сообщит в ИФНС, что квартира сдается нелегально, налоговики могут проверить эту информацию.

Еще о неуплате налогов инспекторы могут узнать совершенно случайно. Например, если квартиру сдавали компании для ее работников, и при проверке организации налоговая нашла договор аренды и решила встречно проверить арендодателя. Тогда она выяснит, что сейчас вы получаете доход законно, но вот за прошлые периоды могут зацепиться — проверить и начислить налог.

Или еще один пример. Допустим, квартиросъемщик задолжал наймодателю или причинил ущерб. Наймодатель подал в суд иск о взыскании денег. В ходе разбирательства выяснилось, что квартира сдавалась без договора и собственник не платил налоги с доходов.

Если суд установит нарушение закона, он вправе вынести частное определение и направить его в ИФНС, чтобы там проверили наймодателя. То есть налоговой, можно сказать, случайно станет известно о незаконном получении дохода и неуплате НДФЛ.

Частное определение — это специальное распоряжение суда, которое обращает внимание какого-то органа на нарушение закона

Что будет, если налоговики выявят нарушение

Если в ИФНС поступит информация, что квартиру сдавали нелегально, инспекция может провести проверку. И первое, с чего начнут, — вызовут собственника для дачи пояснений.

На этом этапе вам надо определиться, признаваться или нет. На этот счет лучше проконсультироваться с юристом, который изучит все обстоятельства и нюансы, даст им правовую оценку и подскажет, какая позиция будет предпочтительнее.

Вот какие есть основные варианты:

Признаетесь вы или нет, это не будет смягчающим или отягчающим обстоятельством. Поэтому можно спокойно все отрицать. Докажут — значит, докажут. Но не факт, что налоговикам удастся установить всю сумму полученного дохода. Таким способом можно уменьшить сумму недоимки и всех рассчитываемых на ее основе штрафов.

Вот когда сложно выявить и доказать всю сумму дохода:

Как сообщить в налоговую что соседи сдают квартиру и не платят налоги?

Содержание статьи

Владельцы нескольких квартир иногда используют объекты недвижимости для получения дополнительной прибыли – сдают их в аренду. Они могут не платить за это налоги. Для обеспечения соблюдения налогового законодательства, необходимо знать, если соседи сдают квартиру и не платят налоги, куда жаловаться. Как узнать платят ли налоги соседи за сдачу квартиры, куда можно обратится и какие меры предпринимает государство для борьбы с такой деятельностью?

Как сообщить в налоговую что соседи сдают квартиру и не платят налоги

Если установлен факт незаконной сдачи квартиры в аренду, можно действовать несколькими способами. Жалобу по факту нарушения следует подать в жилищное управление, которое должно связаться с хозяином и проверить факт получения незаконной прибыли. Если управление бездействует, обращаться следует в правоохранительные органы.

Проверка выполняется участковым, результаты сообщаются человеку который обратился с заявлением.

В том случае, если жилье арендуют иностранцы можно написать заявление в отделение миграционной службы. Если зафиксировано нарушение санитарных норм в соседнем помещении следует направить заявление в Роспотребнадзор.

Основным органом, отвечающим за проверки уклонений от уплаты сборов, является налоговая служба. Написать заявление по факту серой сдачи квартиры в аренду можно в местное отделение этого органа. Жалоба в отделение налоговой подается в установленной форме, по месту регистрации. Документ может быть подан как одним жильцом, так и несколькими. Уполномоченный орган обязан провести проверку факта нарушения налогового законодательства и наказать владельца в соответствии с установленным законодательством.

Основные моменты

Иногда незаконное получение прибыли от аренды беспокоит соседей, не только как законопослушных граждан, но и непосредственно как жителей многоквартирного дома. Шум, антисанитарные условия и другие причины побуждают соседей решать вопрос, прибегая к крайним мерам.

Обратите внимание! Собственник может распоряжаться своим имуществом по своему усмотрению. Но если владелец принял решение передать собственность в аренду третьим лицам, он должен не только своевременно уплачивать налог, но и контролировать арендаторов.

Как доказать вину

Прежде чем обращаться с жалобами в одну из инстанций, необходимо иметь подтверждение того, что квартиру могут сдавать незаконно. В случаях когда осуществляется посуточная аренда или аренда иностранными гражданами, ясно – соответствующего договора на аренду, скорее всего, нет.

В остальных случаях доказать факт нарушения закона весьма проблематично. Для проведения проверки необходимы доказательства нарушения налогового законодательства. Основой для нее может стать жалоба арендаторов, но такие случаи встречаются крайне редко.

Если в квартире проживают мигранты, вопросом займется миграционная служба. Она же проведет все требуемые проверки и передаст фаты нарушения в соответствующие органы.

Обратите внимание! Соседи могут обратиться в правоохранительные или налоговые органы, которые должны отреагировать на жалобу и провести проверку собственника.

Какие последствия имеет незаконная аренда для собственника

Если факт нарушения налогового законодательства был выявлен в результате проверки, владельца ждет разбирательство с налоговым органом. Основная мера пресечения – штраф. Если прибыль была получена в особо крупных размерах, владелец может быть привлечен к уголовной ответственности.

Штрафные налоговые санкции предусмотрены в следующих случаях:если владелец своевременно не подал декларацию о доходах, если собственник не зарегистрирован как предприниматель, если не производились отчисления сбора на прибыль.

В случае не уплаты налогового сбора, предусмотрен штраф от суммы налога в размере от двадцати до сорока процентов. Если были пропущены сроки подачи декларации о доходах, предусмотрен штраф в размере пяти процентов.

Уголовная ответственность в виде ареста, принудительных работ или лишения свободы предусмотрена в случае получения незаконной прибыли в крупных или особо крупных размерах. Крупными считаются доходы полученные незаконным путем в размере более девяносто тысяч рублей. Особо крупными являются незаконные доходы свыше трехсот пятидесяти тысяч рублей.

Обратите внимание! Если собственник добровольно оплатит все налоговые сборы в полном объеме, он может быть освобожден от ответственности.

Даже если собственник не понес наказания или заплатил минимальный штраф, сам факт проверок отнимет достаточно времени и сил для того чтобы продолжать осуществлять незаконные действия в будущем. В некоторых случаях для спокойствия соседей этого вполне достаточно.

Кому жаловаться

Соседи могут подать индивидуальную или коллективную жалобу в жилищный комитет, налоговые или миграционные органы или обратится к правоохранителям.

Как государство борется с серой арендой

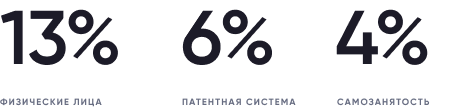

Для владельцев жилья предусмотрено два законных варианта получения прибыли от сдачи недвижимости в аренду: приобретение патента или оплата налогового сбора в размере тринадцати процентов от суммы.

Приобретение патента стоит шестьдесят тысяч рублей. На его оплату владельцу может быть предоставлена рассрочка. Выгодой приобретения патента для собственника является освобождение от уплаты имущественного сбора.

Некоторые собственники предпринимают меры для легализации получения прибыли от аренды. Другие, хоть и на законных основаниях, уклоняются от полной налоговой ответственности. Например, сознательно снижают сумму аренды.

Налоговые органы принимают и рассматривают жалобы от жильцов многоквартирных домов. Также проводится разъяснительная работа. На жилых домах размещается информация о правилах сдачи квартир в аренду и предупреждения о санкциях в случае выявления незаконных действий.

Для того чтобы аренда была оформлена в соответствии с нормами закона, владелец должен заключать договор с арендаторами по установленной форме, своевременно подавать декларацию о доходах и платить налоговый сбор.

Незаконной считается деятельность, которая ведется без оформления договора. Договор составляется сроком на один год. Если срок аренды превышает двенадцать месяцев, его необходимо перерегистрировать.

Не только арендодатель несет ответственность при обнаружении факта незаконной деятельности, арендатор должен встать на временный учет по месту регистрации съемного жилья. Если этого сделано не было, он также будет нести ответственность по установленным в законе правилам.

Временное уклонение от налогового сбора, повлечет существенные материальные затраты со стороны владельца при обнаружении факта неуплаты налога. Проверки отнимут у собственника много времени и сил. Арендатор также будет нести ответственность за нелегальное проживание.

При обнаружении факта серой аренды, в той или иной мере, пострадают все участники незаконной сделки. Если арендатор будет вынужден съехать на время проведения проверок, деньги оплаченные за проживания возможности вернуть не будет.

Обратите внимание! Заключение договора, позволяет защитить свои права в судебном порядке как арендатору, так и владельцу.

Как написать жалобу, что соседи сдают жилье

Для того чтобы заявление приняли к рассмотрению, его необходимо оформить правильно. Образец жалобы предоставляется тем органом в который было подано заявление.

В независимости от инстанции в которую подается жалоба необходимо обязательно указать следующее:

Наиболее детально необходимо описать причину обращения, предоставить данные о незаконной деятельности. В случае если есть доказательства любого рода, подтверждающие нарушение закона, их необходимо приложить к жалобе.

Обратите внимание! Если жалоба подается несколькими соседями, необходимо указать личные и паспортные данные каждого обратившегося.

Как легально сдавать квартиру в аренду

Неофициальная сдача квартиры в аренду чревата проблемами. Если соседи пожалуются в налоговую инспекцию, то последует проверка, и арендодателя уличат в уклонении от налогов. Его заставят уплатить НДФЛ за всё время аренды и ещё наложат штраф. Платить придется примерно 20 % от всего дохода.

Ещё нелегальная сдача грозит конфликтами с жильцами. Например, они могут что-то сломать и отказаться восстанавливать за свой счет. Или вовсе убегут, задержав оплату. Возможны различные ситуации.

Что нужно предусмотреть заранее

Давайте разберемся, как сдавать квартиру, не нарушая закон, и какую схему уплаты налогов выбрать.

Договоритесь с другими владельцами жилья

Если вы не единоличный собственник, то просто отдать свою долю в аренду не получится — нужно спросить разрешения у других владельцев жилья. Если кто-то отказывается идти навстречу, сдавать квартиру нельзя.

Если же другие собственники не против, следует взять у них письменное согласие и заверить его у нотариуса. Только после этого вы можете самостоятельно искать жильцов.

Заключите с жильцами договор

Обычно при нелегальной аренде договор не заключают, чтобы не афишировать доход. Однако отсутствие договора налоговиков не останавливает — доказать факт получения дохода и неуплаты налогов можно и другими способами.

Отсутствие договора вредит всем сторонам. Если отношения не оформлены, собственнику будет сложнее предъявить претензии арендатору и требовать в суде компенсацию за повреждения в квартире или просрочку оплаты.

При наличии договора проще выстраивать отношения с соседями и управляющей компанией — можно открыто заявить, что пускаете жильцов, и не бояться проверок и жалоб в полицию.

Арендатор без договора не сможет зарегистрироваться в квартире.

Как правильно оформить договор с жильцами

Термин «аренда» юридически корректно использовать, когда квартира сдается организации или предпринимателю. В этом случае заключается договор аренды жилого помещения.

Если квартиру арендует физическое лицо, то правильно говорить о найме. И тогда тот, кто сдает квартиру, будет наймодателем, а арендующий — нанимателем. Заключать при этом нужно договор найма жилого помещения. Процесс регулируется гл. 35 ГК РФ.

Но если вы по незнанию заключите договор аренды, то с ним всё равно можно обращаться в суд за восстановлением прав и платить налоги. Неточность в формулировке скорее всего признают технической ошибкой.

Установленной законом конкретной формы нет, нужно придерживаться общих требований гражданского законодательства. При этом нужно обязательно указать ФИО, паспортные данные и контакты обеих сторон, прописать условия.

Кто будет проживать

В договоре нужно указать человека, с которым вы заключаете сделку, а также тех, кто будет проживать в квартире — это не всегда одни и те же люди.

Например, вы можете пустить жить студентов, но договор заключить с их родителями, так как именно они будут отвечать за состояние квартиры и оплачивать проживание.

Срок действия

В ст. 683 ГК РФ указано, что максимальный срок договора — 5 лет. Есть два варианта сдачи жилья в аренду:

Предполагает возможность дальнейшей пролонгации. То есть вы можете оформить договор на 11 месяцев, а затем перезаключать его.

Такой договор необходимо регистрировать в Росреестре, так как возникает ограничение (обременение) права собственности.

Условия оплаты

В них оговаривается, как и когда наймодатель будет переводить вам оплату. Вы можете брать деньги наличными, но тогда лучше писать расписку о получении. Это поможет избежать казусов, когда наниматель утверждает, что уже оплатил, а вы «просто этого не помните». Нет расписки — не было и оплаты.

Лучше принимать деньги на карту, тогда все платежи легко отслеживаются.

Штрафы за просрочку платежей

Если не указать в договоре конкретное правило расчета неустойки за просрочку, то будет действовать ст. 395 ГК РФ — размер процентов будет определяться ключевой ставкой ЦБ на день расчета.

Наниматель может отказаться от выплаты неустойки, тогда придется взыскивать её через суд.

Условия оплаты ЖКУ

В договоре стоит прописать, кто оплачивает все коммунальные услуги и каким образом.

Например, владелец помещения может взять на себя основные платежи по содержанию жилья, а наниматели платить по счетчикам за газ, воду и электричество. Сюда же стоит добавить штрафы за просрочку таких оплат.

Предмет договора

Следует указать, что сдается квартира по такому-то адресу, принадлежащая такому-то гражданину. Внесите в договор технические характеристики жилья: площадь, этаж, подъезд.

Обеспечительный платеж

Обычно его называют депозитом. Это сумма, которую жильцы дают владельцу квартиры на случай, если они что-то сломают или иначе нарушат договор.

Иногда под депозитом подразумевают оплату аренды за последний месяц. Но здесь есть риск: арендаторы могут прожить последний месяц, что-то испортить и съехать, а вам придется взыскивать с них компенсацию через суд и полицию.

Пропишите объем обеспечительного платежа и причины, по которым собственник жилья может оставить его себе. Это могут быть нарушение договора, сломанная мебель, поврежденная квартира, неоплаченные счета за коммунальные услуги.

Условия одностороннего расторжения

Каких-то особых требований закон не предъявляет, поэтому можно договариваться. Например, указать, что наниматели платят за месяц вперед, поэтому вправе расторгнуть договор в любой момент, но деньги владелец помещения оставит себе.

Добавьте условие, как именно расторгается договор. Например, нужна личная встреча для проверки состояния квартиры.

Акт приема-передачи

Укажите в договоре обязанность подписывать такой акт, когда жильцы въезжают и выезжают. Добавьте шаблон к договору.

В самом акте перечислите всю информацию о состоянии квартиры:

Прикладывайте к акту фотографии квартиры и находящихся в ней вещей. Еще можно добавить пункт об уборке. Например, если жильцы въезжают в чистую квартиру, то и оставить её нужно такой же чистой.

Дополнительные условия

Еще в договор можно добавить пункт о том, что наниматели жилья самостоятельно разбираются с повреждением имущества соседей в случае затопления или иных повреждений по их вине или что они обязаны оплачивать годовую страховку от затопления и пожара.

Как зарегистрировать договор

Если срок аренды составляет меньше года, договор достаточно распечатать в двух экземплярах и подписать.

Если больше, то в течение 30 дней после подписания его нужно зарегистрировать в Росреестре — в самом органе регистрации, в МФЦ или онлайн, если у вас есть электронная подпись. Придется заплатить пошлину — 2 000 руб.

Что делать, если квартира в ипотеке

Убедитесь, что по условиям ипотечного договора вам разрешено сдавать квартиру. Встречаются банки, которые косвенно запрещают использовать такое жилье для аренды — например, включают в договор условие, что если вы начнете сдавать квартиру, то досрочно погасите за неё долг.

Есть несколько вариантов для сдачи ипотечной квартиры:

Что делать, если жильцы не хотят выезжать

Еще одно преимущество краткосрочного договора — решение проблемы в случае, если жильцы откажутся платить и не захотят съезжать.

Сейчас расторжение договора найма возможно только в случаях, предусмотренных ст. 687 ГК РФ. Суть в том, что наниматель может прекратить договор, уведомив владельца жилья об этом за 3 месяца. Наймодателю же сложнее — договор расторгается только в судебном порядке. Должны быть веские доводы, например, порча имущества.

Ещё через суд можно расторгнуть договор, когда арендаторы не платят за проживание. Если договор у вас зарегистрирован в Росреестре, просрочка может быть за срок в 6 месяцев. Если договор краткосрочный, достаточно не получать платежи 2 месяца.

Можно попробовать избежать таких проблем — прописать в договоре возможность наймодателя расторгать этот договор во внесудебном порядке. Например, уведомив нанимателя за 1 месяц до расторжения заказным письмом по этому адресу и добавив, что сам факт уведомления означает согласие арендатора прекратить договор найма.

Скорее всего, в суде такие пункты признают недействительными, но, как показывает практика, часто их наличия достаточно, чтобы найти компромисс с жильцами.

Стоит ли оформлять регистрацию жильцам

Когда вы сдаете квартиру физическим лицам на срок более 90 дней, необходимо уведомить об этом органы МВД:

В противном случае вы нарушите ст. 19.15.2 КоАП, которая предусматривает штраф в размере 2 000 — 5 000 руб. или 5 000 — 7 000 руб., если квартира в Москве или Санкт-Петербурге. Проблем не возникнет, если жилье арендуют люди с пропиской в том же регионе.

Регистрация дает нанимателю только одно право — временно проживать в квартире. Снять регистрацию можно, обратившись в МФЦ или МВД с заявлением. Это тоже бесплатно.

Как уплачивать налоги

Всё зависит от того, кем является наймодатель — физлицом, самозанятым или ИП.

Физические лица

Им достаточно заключить договор и до 30 апреля сдавать декларацию о доходах за прошлый год.

Доходы, полученные арендодателями от сдачи внаём жилья, облагаются НДФЛ (п. 1 ст. 210 НК РФ). Физлица платят НДФЛ в размере 13 %. Налог следует уплатить не позднее 15 июля года, следующего за истекшим налоговым периодом.

С 2021 года ставка налога вырастет до 15 % на доходы тех, кто зарабатывает свыше 5 млн руб. в год.

Самозанятые

Вы можете зарегистрироваться как плательщик налога на профессиональный доход с помощью приложения «Мой налог». С 1 июля 2020 года этот налоговый режим действует практически во всех регионах.

Если сдаете квартиру физическим лицам, платите 4 % от дохода, если юридическим лицам — 6 %. Главное не забывать сформировать чек через приложение на каждую выплату и передавать его арендатору.

Индивидуальный предприниматель

Здесь точная сумма налога зависит от того, какой налоговый режим ИП выбирает. Если вы будете только сдавать квартиру, то онлайн-касса не понадобится. Согласно абз.17 п.2 ст. 2 Федерального закона № 54-ФЗ сдача ИП в наём жилых помещений, принадлежащих ему на праве собственности, освобождена от ККТ бессрочно.

Можно принимать деньги на расчетный счет, но за его обслуживание придется заплатить.

Ставку нужно уточнять в налоговой инспекции конкретного региона, так как там может быть предусмотрена специальная ставка на этот вид деятельности.

Обычно ставки такие:

ИП нужно платить за себя обязательные взносы, в 2020 году их размер составляет 40 874 руб. плюс 1 % сверх 300 000 руб. Их можно покрыть за счет вовремя уплаченных налогов — предпринимателю уменьшают налог на эту сумму. Но если квартира будет простаивать, взносы всё равно придется платить.

Онлайн-бухгалтерия для самостоятельных предпринимателей. Подходит ИП и ООО на УСН, ЕНВД и патенте.

Налоги уплачиваются от суммы, указанной в договоре. Получается, если вы включили в сумму аренды коммунальные услуги, с них тоже придется платить налог — учитывайте это, договариваясь о цене.

Есть нюанс: из дохода можно вычесть сумму, которую жильцы передали вам для оплаты коммуналки по счетчикам, так считает Минфин РФ.

Поэтому если нет счетчиков, это доход. Если есть, то можно вычитывать сумму из доходов, приложив к декларации подтверждение расхода.

Как выгоднее сдавать квартиру

Самым выгодным вариантом кажется сдача квартиры через самозанятость — вы платите 4 % налога, и на этом всё. Но есть особенность: плательщики этого налога не делают взносы в Пенсионный фонд. Если пенсия не нужна, можно остановиться на этом варианте.

Если вы рассчитываете на пенсию, придется покупать пенсионные баллы самостоятельно или регистрировать ИП и платить взносы. О том, как это сделать, мы ранее писали в статье «Как самозанятому не остаться без пенсии».

Дороже всего быть физлицом и платить 13 %.

Что будет, если сдавать квартиру нелегально

Возможно, никаких проблем не будет и дальше, если жильцы адекватные, с соседями нормальные отношения, а деньги вы берете наличными, то про аренду может никто и не узнать.

Если же управляющая компания, соседи или кто угодно напишет заявление в налоговую инспекцию или местную администрацию, арендатора могут оштрафовать.

Штраф для физического лица за отсутствие декларации — 5 % от общей суммы дохода, также учитывается скрытие налогов, а это 40 % от всей суммы. И дополнительно нужно будет покрыть всю задолженность, как правило, за последние 3 года. Ещё могут оштрафовать за незаконную предпринимательскую деятельность без юрлица или ИП — это от 500 до 2 000 руб.

Лучше сдавать квартиру легально.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как платить налог со сдачи квартиры: пошаговая инструкция

Сдавая квартиру в аренду, вы получаете доход. А любой доход облагается налогом.

Какие существуют варианты уплаты налогов на доходы со сдачи жилья?

Существует 3 способа:

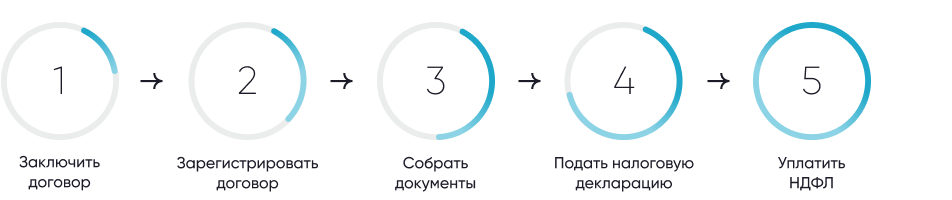

Как заплатить налог от сдачи квартиры в виде НДФЛ?

Шаг 2. В случае необходимости зарегистрируйте договор в Росреестре.

Если договор аренды или найма заключен на срок более 1 года, зарегистрируйте его в Росреестре через МФЦ или портал «Госуслуги». Это необходимо сделать в течение месяца после заключения договора.

Если срок договора менее одного года, регистрация в Росреестре не требуется.

Шаг 3. Соберите документы для подачи налоговой декларации.

Документы, подтверждающие право собственности на квартиру или возможность ею распоряжаться, например, свидетельство о регистрации права собственности (выдавалось до июля 2016 года), выписка из Единого государственного реестра недвижимости или договор социального найма

Шаг 4. Подайте налоговую декларацию в налоговую инспекцию по месту постановки на учет.

Заполнить декларацию можно от руки, если вы лично приедете в налоговую, или в электронном виде, например, с помощью сервиса «Личный кабинет налогоплательщика на сайте ФНС». На основании поданной декларации и приложенных документов налоговая начислит сумму НДФЛ к уплате (13% от дохода, полученного от сдачи жилья).

Идти в налоговую сразу после заключения договора не нужно: подать декларацию за доходы в текущем году необходимо до 30 апреля следующего года. Внимательно отнеситесь к срокам подачи декларации: за каждый полный или неполный месяц просрочки вам грозит штраф в размере 5% от суммы налога.

Шаг 5. Уплатите НДФЛ.

Форму квитанции можно скачать на сайте ФНС, заполнить ее самостоятельно и оплатить в банке, а можно воспользоваться сервисом «Уплата налогов физических лиц». В этом случае платеж можно провести онлайн в личном кабинете.

Сколько налогов я должен платить от сдачи квартиры в России, если проживаю за рубежом?

Если вы сдаете квартиру в аренду или внаем и проживаете в России более 183 дней в году, вам необходимо уплачивать налог на доходы физических лиц (НДФЛ) по ставке 13%. Если же вы находитесь в России менее 183 дней в году, налоговая ставка составит 30%.

Подтвердить статус налогового резидента можно, получив специальный документ через сервис ФНС России. К заявлению на подтверждение статуса можно приложить копии документов, подтверждающие ваше пребывание в России за последние 12 месяцев, например, копии страниц загранпаспорта с отметками о пересечении границы.

Выгоден ли патент при уплате налогов со сдачи квартиры?

Еще один способ сдавать жилье легально — использовать патентную систему налогообложения (ПСН). Эта опция доступна только индивидуальным предпринимателям. Стоимость патента устанавливается государством и составляет 6% от суммы примерного годового дохода, который может получить предприниматель от сдачи недвижимости в аренду. Патент приобретается на срок от 1 до 12 месяцев. При наличии патента вам не придется платить НДФЛ с доходов, полученных от использования имущества и налога на данное имущество.

В Москве, и ряде крупных городов стоимость патента на сдачу квартиры рассчитывается исходя из ее площади и района, где она находится. В остальных регионах это фиксированная сумма за количество объектов, которое вы планируете сдавать. Стоимость патента можно рассчитать на сайте.

Заявку на оформление патента можно подать лично или в электронном виде на сайте ФНС. Обратитесь в налоговую не позднее чем за 10 дней до предполагаемого начала действия патента. Патент выдадут в течение 5 дней, он вступает в силу с момента выдачи.

Патентная система налогообложения позволяет сэкономить за счет более низкой процентной ставки, чем НДФЛ. Например, если вы сдаете квартиру за 30 тыс. рублей в месяц, сумма, которую вам придется перевести в Налоговую службу при использовании патента составит 21 тыс. рублей. В случае с НДФЛ общая сумма будет почти в два раза больше — 47 тыс. рублей (и может вырасти еще до 50 тыс. с учетом налога на имущество).

Выгодна ли самозанятость для арендодателей (наймодателей)?

Еще один способ оптимизировать налоги от сдачи квартиры — зарегистрировать статус самозанятого. В данном случае ставка налога составит 4% при сдаче квартиры внаем физлицу и 6% при сдаче ее в аренду компаниям. Новый налоговый режим доступен тем, чьи доходы не превышают 2,4 млн рублей в год, то есть доход от сдачи недвижимости не должен быть больше 200 тысяч рублей в месяц.

Самозанятость можно совмещать с работой по найму и с наличием ИП. Сейчас специальный налоговый режим «Налог на профессиональный доход» доступен в 80 регионах России.

Еще один плюс режима самозанятости — отсутствие страховых взносов. Отчисления в Пенсионный фонд и на медицинское страхование — дело каждого самозанятого, при этом закон гарантирует им минимальную социальную пенсию даже при отсутствии отчислений. Кроме того, самозанятым доступен один налоговый вычет в размере не более 10 тысяч рублей, что позволит сократить сумму налоговых отчислений в первые месяцы.

Встать на учет в качестве самозанятого можно с помощью мобильного приложения «Мой налог». В нем же нужно регистрировать платежи, на основе которых налоговая будет ежемесячно начислять сумму налога к оплате.

Закон не требует перезаключать договор найма, если арендодатель уже в процессе сдачи квартиры получит статус самозанятого.