как узнать применяется ли повышающий коэффициент

Когда применение повышающих коэффициентов влияет на объём КР на СОИ

Применение повышающих коэффициентов при расчёте платы за коммунальные услуги регламентировано ПП РФ № 354. Наш постоянный эксперт Елена Шерешовец рассказала, в каких случаях такие коэффициенты влияют на объём коммунальных ресурсов, потреблённых на содержание общего имущества в МКД.

Повышающие коэффициенты условно делятся на две группы

Наш эксперт, практикующий юрист Елена Шерешовец посвятила новый выпуск онлайн-журнала «ЖКХ: Мечты сбываются» теме применения повышающих коэффициентов при расчёте платы за коммунальные ресурсы и разбору случаев, когда такие расчёты влияют на плату КР на СОИ, которую управляющая организация вносит поставщику ресурсов при прямых договорах:

Группы коэффициентов различны не только по случаям их применения, но и по влиянию на объём КР на СОИ. Существуют два варианта: в одном случае размер платы управляющей организации снижается, а в другом – нет. Разберёмся, от чего это зависит.

Повышающий коэффициент 1,5 не изменяет объём КР на СОИ

Если в жилом помещении собственника индивидуальный прибор учёта вышел из строя или утрачен, истёк срок его эксплуатации, то исполнитель КУ в течение трёх расчётных периодов производит начисление платы исходя из среднемесячного объёма потребления (п. 59 ПП РФ № 354).

После истечения указанного срока исполнитель КУ в соответствии с п. 60 ПП РФ № 354 рассчитывает плату исходя из установленного норматива и применяет повышающий коэффициент 1,5.

Елена Шерешовец заострила внимание на том факте, что при этом объём ресурса, потреблённый собственником в помещении, не меняется – он равен нормативу. Ведь при расчёте платы норматив умножается на тариф, и лишь потом полученный размер платы умножается на коэффициент 1,5. То есть увеличивается сумма, а не объём ресурса, который должен оплатить собственник.

Это важно, поскольку расчёт платы, которую вносит УО в РСО за коммунальные ресурсы, потреблённые на содержание общего имущества, привязан к данным об объёмах потребления. Он производится в соответствии с п. 21.1 ПП РФ № 124: из объёма, определённого по показаниям общедомового прибора учёта, отнимается объём, подлежащий оплате потребителями.

– объём КР, определённый по ОДПУ

– объём КР, подлежащий оплате потребителями

Поскольку коэффициент 1,5 применяется к сумме оплаты, а не к нормативу, взятому за основу при расчётах, то в данном случае он никак не влияет на объём КР на СОИ.

Коэффициент 10 увеличивает объём индивидуального потребления и уменьшает объём КР на СОИ

Второй случай применения повышающего коэффициента – если составлен акт о несанкционированном вмешательстве в работу прибора учёта. Коэффициент значительно выше: не 1,5, а уже 10 (п. 81(11) ПП РФ № 354).

Несанкционированным вмешательством в работу ИПУ признаются любые действия, которые могли повлиять на его работу и исказить фиксируемые счётчиком данные: механическое повреждение корпуса счётчика или заводских пломб, антимагнитных пломб, установка магнитов, подключение к сети и трубопроводу в обход счётчика и другое.

Если при проверке ИПУ исполнитель коммунальных услуг установит факт такого вмешательства, то составляется акт и плата за коммунальный ресурс рассчитывается в соответствии с п. 62, абз. 6 п. 81(11) ПП РФ № 354: исходя из объёма, рассчитанного на основании нормативов с применением повышающего коэффициента 10.

То есть в основу расчётов ложится не норматив, а объём потребления, который рассчитывается как норматив*10. Затем на такой повышенный объём начисляется плата за коммунальную услугу по утверждённому тарифу.

Получается, что коэффициент за несанкционированное вмешательство в работу ИПУ, в отличии от коэффициента предыдущей группы, увеличивает объём коммунальных услуг, израсходованных потребителем. Тогда объём, подлежащий оплате управляющей организацией за КР на СОИ, уменьшается.

Следовательно, когда ресурсоснабжающая организация выставляет УО плату за коммунальный ресурс на содержание общего имущества, такой размер платы уменьшается за счёт коэффициента.

Запомнить

ПП РФ № 354 регламентирует случаи, когда исполнитель коммунальной услуги имеет право применять повышающие коэффициенты при расчётах платы за индивидуальное потребление ресурсов. Их применение по-разному отражается на объёмах КР на СОИ, что должны учитывать управляющие организации в своей работе.

Повышающий коэффициент транспортного налога — что это такое?

Повышающий коэффициент транспортного налога (ТН) был введен в НК РФ в 2014 году. Он применяется в отношении некоторых категорий транспортных средств (ТС) и зависит от средней стоимости авто и его возраста.

Так, п. 2 ст. 362 НК РФ предусмотрены следующие коэффициенты (для 2020-2021 годов):

Порядок расчета средней стоимости определяет Минпромторг России. Он же размещает на своем сайте в интернете перечень легковых автомобилей средней стоимостью от 3 млн руб., налог по которым нужно считать с повышающим коэффициентом. Отслеживать обновления перечня Минпромторга можно на сайте ведомства.

Актуальный перечень Минпромторга можно скачать здесь.

Возраст автомобиля определяется с учетом года его выпуска (письмо Минфина России от 23.01.2015 № 03-05-05-04/1817).

Заметим, что размер повышающего коэффициента принципиально знать только плательщикам ТН — организациям, т. к. они уплачивают налог самостоятельно (п. 1 ст. 362 НК РФ). За «физика» коэффициент применит инспекция.

О том, как заполнить декларацию, читайте в этом материале.

Начиная с отчетности за 2020 год, декларацию по транспортному налогу сдавать не нужно. При этом за организацией остается обязанность рассчитывать транспортный налог и авансовые платежи по нему. Учтите, что сроки уплаты налога и авансовых платежей по ТН изменились. Получите пробный доступ к системе КонсультантПлюс и бесплатно изучите нововведения.

Повышающий коэффициент транспортного налога в 2020–2021 годах

Повышающий коэффициент по транспортному налогу следует учитывать при расчете не только суммы налога за год, но и авансов по нему (п. 2.1 ст. 362 НК РФ).

О процедуре расчета налога на транспорт подробнее читайте в статье «Как рассчитать транспортный налог на автомобиль?».

Если на вашу компанию зарегистрирован дорогой автомобиль, прежде чем рассчитать транспортный налог, проверьте:

Если хотя бы одно из условий не выполняется, повышающий коэффициент не применяется.

О том, применяется ли повышающий коэффициент к налогу, если автомобиль не указан в опубликованном Минпромторгом перечне, читайте в материале «Как платить транспортный налог, если дорогого авто нет в перечне Минпромторга?».

Если условия выполняются, при расчете транспортного налога по легковому автомобилю средней стоимостью более 3 млн руб. необходимо применить формулу:

где ТПоп — сумма транспортного налога, рассчитанная по общим правилам (произведение налоговой базы на ставку налога и коэффициент владения транспортным средством);

Кп — повышающий коэффициент.

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

Для определения срока применения повышающего коэффициента ояень важен год выпуска автомобиля. В Перечне указаны: количество лет, прошедших с года выпуска. Например «2 года». В этом случае применять повышающий коэффициент надо в отношении. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Платить налог с учетом повышающего коэффициента нужно и в тех случаях, когда описание модели (версии) для соответствующей марки легкового автомобиля в перечне Минпромторга содержит меньше либо больше сведений по сравнению со сведениями из ГИБДД (письмо ФНС от 18.07.2017 № БС-4-21/14024@).

Итоги

Повышающий коэффициент по транспортному налогу применяется в том случае, если автомобиль указан в перечне Минпромторга и срок использования автомобиля не превышает срок, установленный в НК РФ для целей применения повышающего коэффициента.

Перечень дорогих автомобилей средней стоимостью свыше 3 млн руб. ежегодно обновляется на сайте Минпромторга не позднее 1 марта. Если транспортное средство в этом перечне отсутствует, повышающий коэффициент в расчете транспортного налога не участвует.

Определение повышающего коэффициента для расчета транспортного налога по «дорогим» авто

Рассмотрим особенности определения повышающего коэффициента для «дорогих» авто и установки его в 1С для корректного расчета транспортного налога.

- Проверка наличия авто в перечне Минпромторга Определение границы средней стоимости авто в Перечне Определение количества лет, прошедших с года выпуска авто Определение повышающего коэффициента Информация о повышающем коэффициенте в 1С

Пошаговая инструкция

Организация зарегистрировала «дорогой» автомобиль Porsche Cayenne в ГИБДД 11 января 2016г. Как правильно платить транспортный налог за него в 2017г.?

Для того, чтобы определить как платить налог по дорогому авто за текущий год необходимо:

Ежегодно Минпромторг России публикует на своем сайте не позднее 01 марта перечень легковых автомобилей, транспортный налог по которым считается с учетом повышающего коэффициента.

Необходимо определить, присутствует ли марка и модель автомобиля в Перечне Минпромторга России.

Получите понятные самоучители 2021 по 1С бесплатно:

Если автомобиль присутствует в этом перечне, то вне зависимости от того, по какой цене мы его купили или какая его балансовая стоимость, мы определяем границу его средней стоимости в соответствии с перечнем.

Если автомобиля нет в этом перечне, то транспортный налог необходимо платить в общем порядке, без повышающего коэффициента.

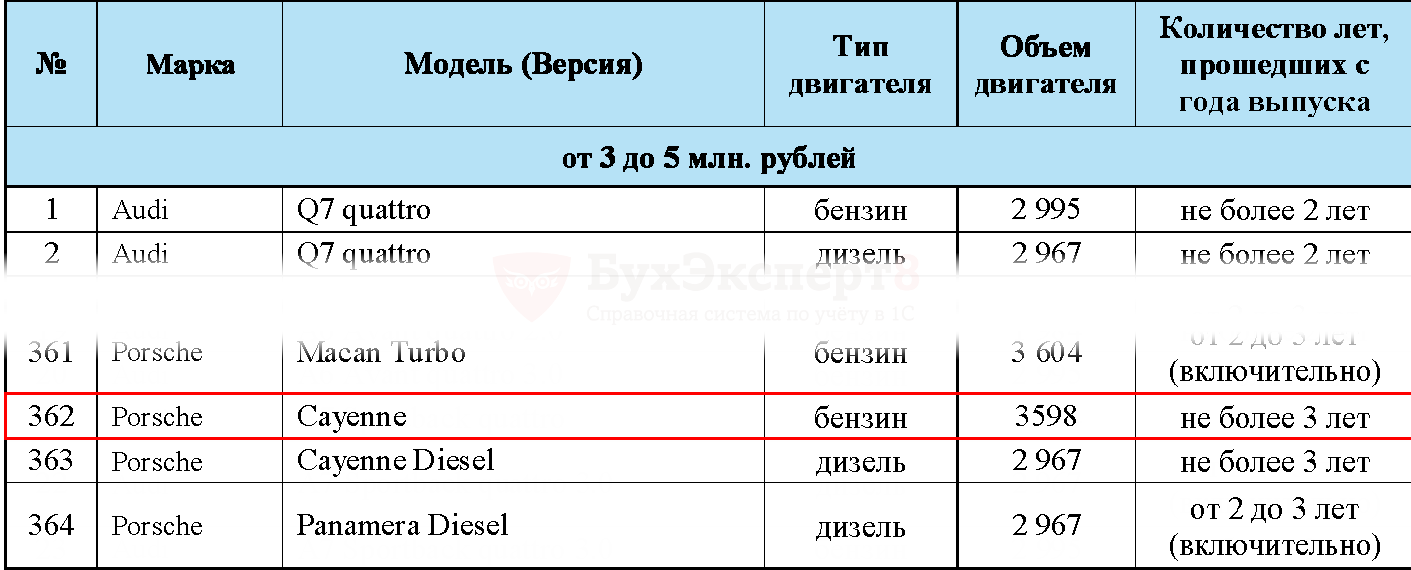

Автомобиль Porsche Cayenne содержится в Перечне Минпромторга для налогового периода 2017 года под № 362. PDF

Когда авто присутствует в перечне Минпромторга, необходимо определить границу средней стоимости авто по перечню, т.к. от этого будет зависеть, какой повышающий коэффициент для уплаты транспортного налога нужно применять. Средняя стоимость может быть:

Согласно Перечню Минпромторга, автомобиль Porsche Cayenne относится к авто средней стоимостью от 3 млн.руб. до 5 млн.руб.

Расчет срока, прошедшего с года выпуска до года отчета, следует производить с учетом разъяснений Минфина РФ (Письма от 11.06.2014 N 03-05-04-01/28303, от 12.02.2015 N 03-05-05-04/6188) и ФНС РФ (Письмо от 02.03.2015 N БС-4-11/3274@).

Автомобиль Porsche Cayenne – 2015 года выпуска. Считаем годы, начиная с 2015 года: т.е. 2015, 2016, 2017 = 3 года прошло с года выпуска авто.

Определение повышающего коэффициента для расчета транспортного налога производится в соответствии с п. 2 ст. 362 НК РФ:

Porsche Cayenne относится к авто средней стоимостью от 3 млн.руб. до 5 млн.руб. С его года выпуска прошло 3 года, т.е. применяем коэффициент 1,1 — «от 2 до 3 лет».

С 01.01.2018 года повышающий коэффициент закреплен на одном уровне и составляет «1,1» для «дорогих» автомобилей, стоимостью от 3 до 5 млн.руб. вне зависимости от количества лет, прошедших с года выпуска авто (абз. 4 п. 2 ст. 362 НК РФ).

В связи с частыми изменениями законодательства, а также ежегодными изменениями списка «дорогих» авто, БухЭксперт8 советует определять повышающий коэффициент согласно вышеуказанному алгоритму ежегодно.

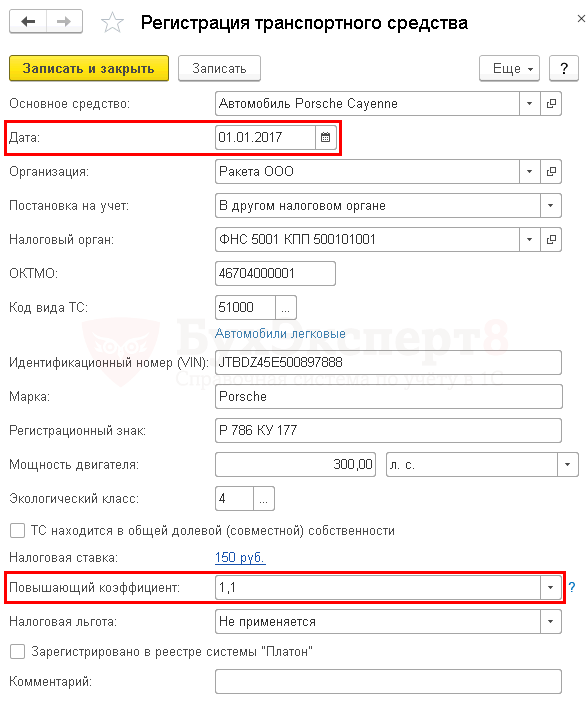

Изменения в данный регистр вносятся с помощью новой записи.

В регистре Регистрация транспортных средств указывается новая информация и дата, с которой изменения вступают в силу.

Для Porsche Cayenne с 2017 года применяется новый коэффициент 1,1.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 3,00 из 5)

Транспортный налог 2021: кто должен платить

И как на нем сэкономить

Этот материал обновлен 06.08.2021

До 1 декабря 2021 года физлицам нужно заплатить транспортный налог.

Владелец Форда Фокуса из Москвы заплатит около трех тысяч рублей, за Пежо 408 в Брянске начислят чуть больше двух тысяч, а за Тойоту Камри в Хабаровске могут насчитать почти 15 тысяч налога.

Что это за налог, как его посчитать, как заплатить и можно ли сэкономить — обо всем в одной статье.

Что вы узнаете

Что такое транспортный налог

Транспортный налог — это один из трех имущественных налогов, которые должны платить граждане. Еще его платят фирмы, но у них свои условия и сроки. В статье рассказываем о транспортном налоге для физлиц, включая ИП.

Этот налог касается только собственников транспортных средств, а не вообще всех. Если у вас нет машины, мотоцикла или яхты, можете не читать эту статью. Почитайте лучше, как пользоваться каршерингом. А если только задумываетесь о покупке, посчитайте, выгодно ли вообще содержать машину.

Транспортный налог — региональный. Это значит, что деньги налогоплательщиков не поступают в федеральный бюджет, а остаются в регионах. Потом их тратят на строительство дорог, школ, больниц, зарплату губернатора и еще какие-то важные для области, республики или края цели. Этот налог не идет на содержание армии, материнский капитал или выплату пенсий по выслуге лет.

Кто платит транспортный налог

Транспортный налог платят собственники транспортных средств. То есть не те, кто ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам, если это разные люди.

Этот налог начисляют владельцам такого транспорта:

Есть виды транспорта, на которые налог не начисляют. Например, если автомобиль специально оборудован для инвалида. Или если у машины мощность меньше 100 лошадиных сил и ее купили через соцзащиту. На весельную лодку и молоковоз налога тоже нет.

Дальше мы будем говорить об автомобилях, но правила универсальные для всех транспортных средств.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

После этого в течение 10 дней информация о смене собственника попадает в налоговую инспекцию. Теперь там знают: машина больше не принадлежит тому человеку, а принадлежит вот этому. Значит, и транспортный налог за эту машину мы теперь начислим новому владельцу. За тот год, когда продали машину, налог начислят обоим владельцам. Каждый заплатит за тот период, когда он был собственником.

Расчет транспортного налога

Владельцам автомобилей не нужно считать транспортный налог самостоятельно. Для физлиц это делает налоговая инспекция. Она сама узнает, что кому принадлежит из транспорта, какая мощность двигателя у автомобиля и как долго он находится у владельца. Каждый год сумму налога указывают в уведомлении.

Налоговое уведомление присылают налогоплательщику по почте или через личный кабинет на сайте nalog.gov.ru. Указанную там сумму нужно просто заплатить, а считать ничего не придется. Но это касается только физлиц, включая ИП: компания считает транспортный налог сама и платит его чаще раза в год.

При исчислении транспортного налога инспекция учитывает такие показатели:

Все это учитывается автоматически. Но все равно стоит проверять налоговые уведомления: какая мощность двигателя там указана, нет ли давно проданной машины и за сколько месяцев начислен налог.

Если хотите узнать, сколько надо будет заплатить за конкретную машину, используйте калькулятор на сайте nalog.gov.ru — там уже все учтено.

Ставки транспортного налога

Каждый регион сам решает, сколько его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но регионы могут их менять, например уменьшить или увеличить, но не более чем в десять раз.

Обычно ставка зависит от мощности двигателя. Каждая лошадиная сила стоит сколько-то рублей. Еще ставка может быть установлена в зависимости от тяги, вместимости и даже просто на единицу транспортного средства.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

Кому применять повышающий коэффициент для транспортного налога

Кто платит?

Транспортные средства, которые не являются объектом обложения транспортным налогом, приведены в пункте 2 статьи 358 НК РФ. Это:

Транспортный налог в случае угона или кражи транспортного средства

Кроме того, новые правила регистрации автомототранспортных средств в органах ГИБДД МВД России, утвержденные приказом МВД России от 26.06.2018 N 399, упростили порядок прекращения регистрации транспортных средств, находящихся в розыске. Согласно новым правилам регистрацию разыскиваемого автомобиля в органах ГИБДД можно прекратить. Для этого владельцу автомашины надо подать заявление в органы ГИБДД о прекращении регистрации транспортного средства, находящегося в розыске. В этом случае органы ГИБДД передают информацию о снятии с регистрации транспортного средства в налоговые органы. На основании таких сведений налоговые органы прекращают исчисление транспортного налога владельцу транспортного средства независимо от периода розыска автомашины.

Сколько платить налог?

Однако, данное ограничение не касается автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно. По таким транспортным средствам налоговые ставки могут быть уменьшены законами субъектов РФ более чем в 10 раз. Такое послабление сделано для стимулирования приобретения маломощных транспортных средств. Так как такие транспортные средства меньше наносят вред окружающей среде.

Также налоговая ставка может быть разная в отношении каждой категории транспортных средств. Кроме того, ставка транспортного налога может зависеть от количества лет, прошедших с года выпуска транспортных средств и (или) их экологического класса.

Расчет количества лет, прошедших с года выпуска транспортного средства, производится с года, следующего за годом выпуска транспортного средства. Количество лет определяется по состоянию на 1 января текущего года в календарных годах.

Базовые ставки транспортного налога применяются, если законами субъектов РФ налоговые ставки не определены.

Транспортный налог с дорогостоящих легковых автомобилей

1,1 — в отношении легковых автомобилей средней стоимостью от 3 млн до 5 млн руб. включительно, если с года выпуска таких автомобилей прошло не более 3 лет;

2 — в отношении легковых автомобилей средней стоимостью от 5 млн до 10 млн руб. включительно, если с года выпуска таких автомобилей прошло не более 5 лет;

3 — в отношении легковых автомобилей средней стоимостью от 10 млн до 15 млн руб. включительно, если с года выпуска таких автомобилей прошло не более 10 лет;

3 — в отношении легковых автомобилей средней стоимостью от 15 млн руб., если с года выпуска таких автомобилей прошло не более 20 лет.

При наличии таких легковых автомобилей нужно сверится с перечнем легковых автомобилей средней стоимостью от 3 млн руб., подлежащий применению в очередном налоговом периоде, утвержденным Минпромторгом России. Перечень утверждается на каждый налоговый период и размещается не позднее 1 марта очередного налогового периода на официальном сайте Минпромторга России в информационно-телекоммуникационной сети Интернет. На 2018 год такой перечень устережен Информацией Минпромторга России «Перечень легковых автомобилей средней стоимостью от 3 млн руб., подлежащий применению в очередном налоговом периоде».

В Порядке приведены формулы расчета средней стоимости автомобиля определенной базовой версии автомобиля. Расчет средней стоимости автомобиля отличается в зависимости от того, представлены ли в РФ производитель или уполномоченное лицо производителя, представлены ли данные о рекомендованной розничной цене производителем или уполномоченным лицом производителя.

Если не представлены данные о рекомендованной розничной цене производителем или уполномоченным лицом производителя или в РФ не представлены производитель или уполномоченное лицо производителя, то расчет средней стоимости автомобилей основывается на определении средней стоимости автомобилей, исходя из розничных цен на новые автомобили данной марки, модели и года выпуска соответствующих базовых версий автомобилей по состоянию на 31 декабря соответствующего налогового периода, указанных в российских каталогах.

Как видим, цена приобретения налогоплательщиком дорогостоящего автомобиля для применения повышающего коэффициента значение не имеет. Если средняя стоимость авто равно и выше 3 млн руб., то нужно рассчитать возраст легкового автомобиля.

Возраст таких автомобилей исчисляется с года выпуска соответствующего легкового автомобиля. Например, если у налогоплательщика есть Audi A6 Limousine quattro с типом двигателя «дизель» и объемом двигателя 2967 автомобиль с годом выпуска в 2017 году, то по такому автомобилю повышающий коэффициент применяется при расчете транспортного налога за 2017, 2018 и 2019 года, а за 2020 год уже не применяется, так как перечнем количество лет, прошедших с года выпуска такого автомобиля, установлен равным 3 годам.

По дорогостоящим легковым автомобилям авансовые платежи по транспортному налогу также уплачиваются с учетом повышающего коэффициента.

Если транспортное средство зарегистрировано или снято с регистрации в течение налогового периода

Месяц регистрации принимается за полный месяц, если регистрация транспортного средства произошла до 15-го числа соответствующего месяца включительно или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло после 15-го числа соответствующего месяца.

Месяц регистрации не учитывается, если регистрация транспортного средства произошла после 15-го числа соответствующего месяца или снятие транспортного средства с регистрации (снятие с учета, исключение из государственного судового реестра и так далее) произошло до 15-го числа соответствующего месяца включительно.

Транспортный налог по большегрузам

Но, согласно пункту 4 статьи 2 Федерального закона от 03.07.2016 N 249-ФЗ, такой порядок действовал до 31.12.2018 года. В связи с чем с 01.01.2019 года такие организация уплачивают транспортной налог в общем порядке, то есть уплачивать авансовые платежи, если иное не установлено законами субъектов РФ, и сам налог.

Когда платить транспортной налог?

В Москве, например, организации уплачивают транспортный налог не позднее 5 февраля года, следующего за истекшим налоговым периодом (п. 1 ст. 3 Закона г. Москвы от 09.07.2008 г. № 33). При этом авансовые платежи по налогу в течение налогового периода организация не уплачивают.

Физические лица уплачивают транспортный налог не позднее 1 декабря года, следующего за истекшим налоговым периодом.

Налог на прибыль

Из статьи 270 «Расходы, не учитываемые в целях налогообложения» НК РФ признан утратившим силу пункта 48.21, который не позволял уменьшить налог на прибыль в размере, на который в соответствии с пунктом 2 статьи 362 НК РФ была уменьшена сумма транспортного налога, исчисленного за налоговый (отчетный) период в отношении большегрузов.

Аналогичные изменения в отношении учета в расходах сумм транспортного налога с большегрузов внесены по системам налогообложения ЕСХН и УСН (пп. 45 п. 2 ст. 346.5, пп. 37 п. 1 ст. 346.16 НК РФ).