как узнать размер дивидендов по акциям

Как и зачем рассчитывать дивидендную доходность акций

Чтобы узнать предполагаемую прибыль и снизить риски от инвестирования, стоит внимательно изучить активы, в которые будут вкладываться средства. Например, перед приобретением акций среди прочих показателей нужно узнать их дивидендную доходность. Где найти этот показатель и как его рассчитать самостоятельно, читаем далее.

Что такое дивидендная доходность?

Справка: традиционно за временной интервал берут 1 год. Некоторые компании, исходя из своей политики, выплачивают дивиденды раз в квартал, и тогда инвестор может посчитать реальный квартальный процент и ориентировочный годовой.

Дивидендная доходность показывает коэффициент, по которому можно судить, насколько высока отдача от полученных дивидендов по отношению к инвестициям в акционерный портфель. Этот инструмент наглядно показывает количество прибыли на каждую единицу валюты, инвестируемую в акционерный капитал. Если прибыль не прогнозируется на динамику роста, то это понятие помогает просчитать окупаемость вложений.

Когда нужно знать дивидендную доходность акций?

Знание коэффициента DY обязательно:

Руководство компании всегда имеет право сменить курс, отменить выплату дивидендов или перераспределить прибыль на другие цели, например, на развитие.

Что влияет на размер дивидендов?

Основными факторами, которые влияют на размер выплат, являются:

Это могут быть привилегированные акции (по ним обычно фиксированный объём выплат) или обычные (здесь дивиденды выплачиваются по остатку прибыли после вычитания из неё выплат для первого вида акций).

О каких датах должен помнить инвестор?

Получать дивиденды владелец ценных бумаг может уже через день после покупки. Однако есть три важных даты, о которых следует помнить, чтобы воспользоваться этим правом:

Как посчитать доходность дивидендов?

Для расчёта доходности стоимость дивиденда за акцию (до удержания налогов) делят на цену акции и умножают на 100. Полученное число будет считаться процентом дохода.

Формула

Пример

Средняя дивидендная доходность российских акций

Для примерного расчёта дивидендной доходности акционерам доступно много популярных инвестиционных источников в интернете, где вся информация носит открытый характер. Там же можно посмотреть историю и проанализировать динамику выплат.

Важно: как повлияет на российский рынок кризис, вызванный нефтяным обвалом и пандемией, спрогнозировать сложно.

Средняя дивидендная доходность зарубежных акций

Европейский рынок работает по примерно такой же схеме. Для более высоких отметок по дивидендной доходности можно рассмотреть страны, где экономика находится в самом начале своего развития. При этом не стоит забывать про риски, которые неизбежны при инвестициях в компании таких стран.

Статистика, история и аналитика зарубежных компаний тоже доступна в открытых источниках на известных порталах.

А если сравнить доходность дивидендов и доходность депозита?

Для проведения такого сравнения нужна определенная дистанция и реальная компания. Поэтому для наглядности возьмём открытые данные по компании «Сургутнефтегаз».

Представим, что в далёком 2007 году условный инвестор вложил 100 000 рублей в акции этой компании и такую же сумму отправил в банк на депозит. Более никаких вливаний денежных средств наш условный инвестор не делал, не снимал проценты с депозита и не тратил дивиденды, реинвестируя всё обратно.

Кризис 2008 года сильно ударил по стоимости акций: от вложенных денег осталось чуть больше половины (почти 53 000 рублей), а депозит принёс свой стабильный годовой процент в размере 7 000 сверху.

Прорывной 2012 год помог инвестору получить в общей сложности 228 000 рублей за пакет акций, а на депозите тем временем числилось всего 143 000. Кризис 2013 года внёс коррективы в котировки акций. Держатель получил лишь 34 000 сверху к имеющимся деньгам по стоимости акций, банк же исправно начислил обязательный процент, и на счету получилось 155 000. Далее шел подъём экономики в течение 2014-2016 годов.

Внимание: по итогу 2016 года общая стоимость акций у инвестора достигла 695 000 рублей, что в процентном отношении составит 595 %. На депозите тем временем скопилась сумма в размере 202 000, следовательно, прибыль по этому активу стала около 100 %.

Это яркий пример того, что намного выгоднее покупать акции и считать доход от них по всем показателям, в том числе и дивидендную доходность, нежели получать фиксированный процент за пользование банком вашими деньгами.

Рейтинг акций по дивидендной доходности – 2020

Рассмотрим топовые компании, у которых самые высокие результаты по проценту дохода от дивидендов.

Российских компаний

«Дочка» «Роснефти». Для привилегированных акций доходность составила примерно 16,8 %.

Дивидендный аристократ русского рынка. На конец 2020 года ожидается доходность в районе 10 %.

По заявлениям руководства ожидаемая прибыль 2020 года будет находиться на уровне 20 млрд рублей, что позволит оценить DY примерно в 11,5 %.

Несмотря на сложности прогнозирования графика на рынке металлов, общие итоги позволяют заявить о возможной доходности около 10-11 %.

Американских компаний

Это фонд по торговле и строительству недвижимостью. Акционеры этого фонда получат примерно по 11,5 % дивидендной доходности.

Крупный ритейлер, прогнозирующий своим инвесторам уровень DY в размере 9 %.

Нефтяной «магнат». Несмотря на кризис, доходность от полученных выплат варьируется на уровне 8 %.

Лидер в информационном менеджменте. Владение их акциями способно принести 7,8 % DY.

Аутсорсинг и оказание финансовых услуг. Инвесторы этой компании получат дивидендную доходность в районе 7,5 %.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как рассчитать дивиденды по акциям

Среди способов, используемых для получения дохода на фондовых биржах, одним из наиболее популярных являете вложение средств в компании, выплачивающие своим акционерам дивиденды. Однако стоит учитывать, что дивидендная политика у всех эмитентов разная. Чтобы не ошибиться и приобрести действительно стоящие дивидендные бумаги, инвестору нужно уметь находить нужную информацию и рассчитывать размер дохода.

Как узнать о дивидендной политике эмитента

Найти компании, регулярно выплачивающие дивиденды, можно в специальном «Календаре дивидендов».

Узнать, как они будут выплачиваться, поможет «дивидендная политика» компании. Это документ, где зафиксированы положения о распределении дохода между акционерами.

Чтобы знать величину и дату выплат, нужно следить за собраниями акционеров, мониторить необходимые сведения на сайте фирмы и фондовой биржи.

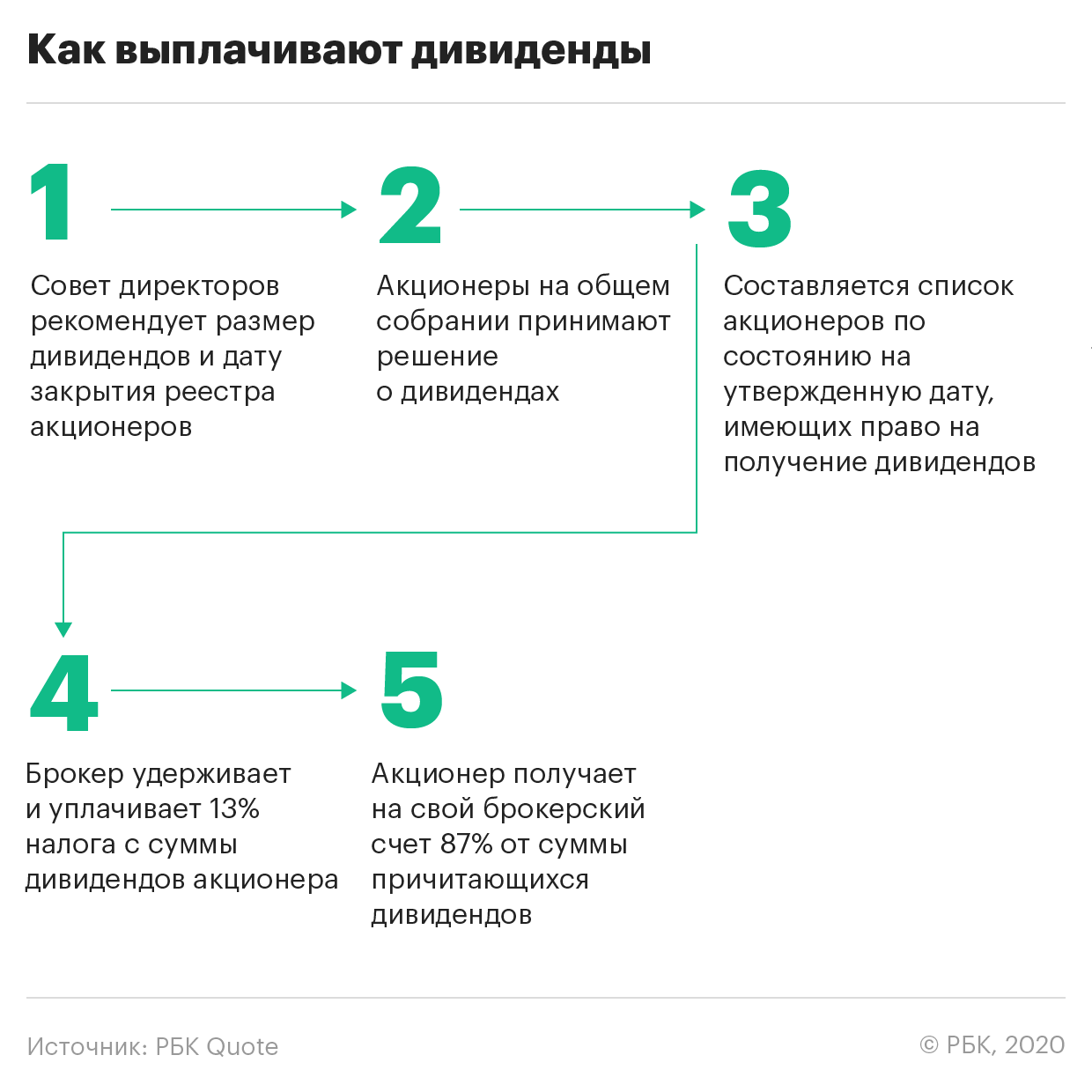

Решение о выплате дивидендов принимают акционеры на общем собрании компании. До этого рекомендуемый процент утверждает совет директоров. Дата проведения мероприятия размещается на сайте компании в разделе «Для инвесторов» или «Инвесторам и акционерам».

ВНИМАНИЕ! Параметры дивидендных выплат могут быть зафиксированы в Уставе компании – в этом случае они исполняются неукоснительно.

Что такое рекомендуемый размер дивидендов

Законом не устанавливается максимальная или минимальная величина дивидендов либо обязанность регулярной их выдачи. Они могут выдаваться периодически или не выплачиваться вовсе, если средства необходимы, например, на развитие предприятия. Когда и в каком размере платить ренту, решает совет директоров компании. Именно он рассматривает финансовые показатели и предлагает рекомендуемый размер выплат. А акционеры только утверждают его решение.

В протоколе по итогам собрания фиксируется «дата отсечки», размер и сроки выплаты.

Где искать данные для расчета

Эмитенты обязаны предоставлять информацию по результатам деятельности компании, она должна быть размещена на сайте в свободном доступе. Размер доходов можно узнать из «Отчета о прибылях и убытках».

Здесь же размещается Устав эмитента и положение о дивидендной политике. Это делается для доступа к учредительным документам, бухгалтерской отчетности и порядку выплаты дохода.

Для расчета дивидендов на одну акцию нужно знать:

Размер чистого дохода можно узнать из отчетности бухгалтерии компании, в частности из формы № 2 «Отчет о прибылях и убытках».

Пример расчета дивидендов по привилегированным акциям

Акции бывают обыкновенные и привилегированные.

ВАЖНО! Привилегированная бумага дает больше прав на получение дохода, чем обыкновенная. Выплаты по ней производятся в первоочередном порядке.

По привилегированным активам уже при их выпуске может устанавливаться фиксированная сумма дивиденда. Она не зависит от размера чистой прибыли и выплачивается в первую очередь из специально созданного резерва или других источников. Рассчитывать ничего не придется, если на каждую привилегированную бумагу уже закреплен размер ренты, например, 15 руб.

Другое дело, если он установлен в виде зафиксированного процента от номинальной стоимости бумаги.

Пример расчета дивидендов по обыкновенным акциям

Обычно такая информация уже есть в отчетности фирмы. Сумма ренты за предыдущий отчетный период показывается в отчете «Сведения о начисленных доходах по эмиссионным ценным бумагам эмитента», который находится в открытых источниках.

Дивиденд на одну бумагу рассчитывается как прибыль, оставшаяся после выплаты привилегированных дивидендов, разделенная на количество обыкновенных акций, при необходимости умноженная на установленный коэффициент. Поделив размер дивиденда на рыночную стоимость актива, получим дивидендную доходность в процентах.

Например, ПАО «Сахарный завод» эмитировало 1000 акций, из них:

Если эмитент направляет на выплату дивидендов не всю прибыль, а определенный процент, методика расчета размера выплат немного изменяется:

Иногда в более сложных формулах расчета учитывается денежный поток, долговая нагрузка и другие финансовые показатели предприятия.

Зачем инвестору просчитывать размер дивидендов

Это нужно, чтобы знать размер возможного дохода и исключить риски перед тем, как инвестировать в активы с целью получения ренты.

К тому же бумаги, которые стабильно приносят доход в виде дивидендов, реже падают в цене.

Не забываем про налоги

НДФЛ по акциям российских компаний удерживается брокером. Ставка налога с дивидендов равна 13 %. По американским активам 10 % обычно удерживает брокер по форме W8-Ben, по оставшимся 3 % придется отчитаться самостоятельно. Если не заплатить налог по данной схеме, есть вероятность уплатить 30 %. В этом случае обращаться в налоговую уже не нужно.

ВНИМАНИЕ! Никаких льгот или вычетов к налогу на прибыль от дивидендов не применяется.

Покупая акции, многие инвесторы надеются заработать не только на росте котировок, но и на получении дивидендов. Это – один из самых несложных способов извлечения стабильного дохода при условии, что инвестор правильно просчитал соотношение рисков и доходов.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как зарабатывать на дивидендах

С Владимиром Петровичем и Алишером Бурхановичем

Мы уже говорили подробно о бирже, облигациях и фондах. Есть еще один способ заработать на вложениях в ценные бумаги.

Сегодня поговорим о дивидендах: что сделать, чтобы их получить, как они выплачиваются и почему влияют на решение инвестировать в акции той или иной компании.

Мы обновили эту статью

Со времени выхода статьи Артема кое-что поменялось: какие-то компании из примеров ушли с биржи, какие-то ссылки стали неактуальными, кто-то перестал платить дивиденды.

Поэтому инвестредакция обновила статью. Теперь она актуальна на 27 апреля 2021.

Что такое дивиденды простыми словами

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Когда вы покупаете акции компании на бирже, вы получаете право на дивиденды по этим акциям до тех пор, пока остаетесь акционером.

Вы держите акции, а компания выплачивает вам часть прибыли деньгами.

Еще реальный пример. По итогам 2019 года компания МТС трижды выплачивала дивиденды. Сначала в октябре 2019 года выплатила 8,68 Р за первые полгода, в январе 2020 — 13,25 Р за первые девять месяцев, а в июле 2020 — 20,57 Р по итогам всего 2019 года. В сумме получилось 42,5 Р на акцию, или чуть меньше 37 Р после налога.

Законодательство не определяет минимальный размер дивидендов или обязанность регулярно их выплачивать. Их могут выплачивать по результатам года, полугодия, квартала или по особым случаям. Или не выплачивать вообще, если деньги нужны компании на другие цели, например на развитие.

Сколько выплачивать дивидендов и когда — решают акционеры компании, ориентируясь на рекомендации совета директоров.

Дивиденды — это когда меняется цена акций?

Нет. Когда меняется цена акций — это не дивиденды. Красивые графики роста котировок акций на бирже и дивиденды — это две параллельные истории.

Чтобы деньги появились, вы должны продать акции на бирже. Тогда у вас на руках будут деньги. Так вы заработаете на изменении цены акции.

Дивиденды — это когда вы держите акции и компания выплачивает вам как акционеру часть прибыли деньгами. Чтобы получить дивиденды, не нужно ничего делать: деньги автоматически поступят на брокерский счет, ИИС или банковский счет — смотря как вы настроили свой брокерский счет или ИИС.

Вы сами решаете, что делать с полученными дивидендами. Можно потратить эти деньги или купить на них новые активы: вложить в акции, облигации, валюту или во что-то еще.

На бирже много компаний, которые не платят дивиденды, а котировки их акций растут. Или падают. Это не связанные напрямую вещи.

Как получить дивиденды по акциям

Чтобы получать дивиденды, нужно быть владельцем акций на определенную дату — дату фиксации реестра. Если знать ее заранее, то можно успеть купить акции и быстро получить дивиденды. Но часто акции дорожают, как только компания утверждает размер дивидендов, поэтому лучше покупать акции еще раньше.

Реестр — это список акционеров компании с информацией о количестве принадлежащих им акций. Фиксация нужна, потому что на бирже кто-то постоянно покупает и продает акции. Поэтому для удобства компания говорит: «Все, вот кто в такую-то дату будет акционером — тем заплатим. Кто не акционер в ту дату — пардон, в следующий раз».

По закону компания должна выплатить дивиденды в течение максимум 25 рабочих дней с даты фиксации реестра. Если же дивиденды направляются в депозитарий брокера или в управляющую компанию, то выплатить их надо в течение 10 рабочих дней.

Фиксация реестра под дивиденды «Норильского никеля» за шесть месяцев 2018 года состоялась 27 сентября 2018 года. Все, кто был владельцем акций на эту дату, получили право на дивиденды.

Обычно акции растут, когда компания утверждает размер дивидендов. Могут упасть, если дивиденды окажутся ниже, чем ожидалось. Могут не отреагировать, если размер дивидендов такой же, как ожидали аналитики и участники торгов.

Если у вас договор с российским брокером, вы купили акции через него и попали в реестр, то дивиденды зачисляются на брокерский счет без каких-либо дополнительных действий с вашей стороны.

Брокер не мгновенно обработает выплаты — может потребоваться несколько дней на распределение денег по брокерским счетам и ИИС акционеров. В итоге дивиденды вы получите примерно через 2—4 недели после того, как компания сформирует реестр акционеров.

9 октября 2018 года дивиденды «Норникеля» поступили инвесторам, кто владел акциями по состоянию на 27 сентября 2018 года. Перед этим с дивидендов удержали налоги. О завершении выплат «Норникель» отчитался 6 ноября 2018 года.

Как победить выгорание

Как узнать размер дивидендов и дату фиксации реестра

Чтобы быть в курсе, сколько и когда компания будет платить, нужно следить за экономическими новостями. Размер дивидендов и дату выплаты можно найти на сайте самой компании, на сайте биржи или на сайте обязательного раскрытия информации.

Вот где будут искать информацию о дивидендах акционеры «Норильского никеля»:

Следить за собраниями акционеров. Обычно размер дивидендов и решение об их выплате являются пунктами повестки общего собрания акционеров. Такие собрания бывают годовыми (годовое общее собрание акционеров — ГОСА) и внеочередными (внеочередное общее собрание акционеров — ВОСА). Хотя собрания могут и не включать вопрос выплаты дивидендов.

Прежде чем провести ВОСА или ГОСА, совет директоров утверждает рекомендуемый размер дивидендов. Мол, ребята, прибыли столько, предлагаем акционерам выплатить вот столько. На собрании ребята-акционеры, скорее всего, с этим согласятся. Когда состоится собрание — будет опубликовано на сайте компании.

Российские компании, как правило, контролируются мажоритарным акционером — это один или несколько человек, которые имеют достаточную долю в компании, чтобы единолично принимать решение за всех акционеров. В таких компаниях нам, миноритарным акционерам, участвовать в голосовании бессмысленно.

Когда будут собрания, на какую дату будет фиксироваться реестр — пишут в разделе «Для инвесторов» или «Инвесторам и акционерам» на сайте компании.

В случае с дивидендами «Норильского никеля» за шесть месяцев 2018 года процесс был таким:

Что такое дивиденды и как их получить частному инвестору

Как узнать размер дивидендов

Компании публикуют новости о дивидендах и финансовых результатах на своих корпоративных сайтах в специальном разделе для акционеров и инвесторов. В нем можно узнать о том, как рассчитывается размер дивиденда, периодичность выплат и дивидендную историю. Информацию о российских компаниях также можно найти на сайтах специализированных агентств, например на портале e-disclosure.ru или на сайте биржи.

Размер дивидендов и дату закрытия реестра рекомендует совет директоров компании или наблюдательный совет, а окончательное решение о выплате дивидендов утверждает общее собрание акционеров. На этом собрании владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем.

Как получить дивиденды частному инвестору

Для получения дивидендов инвестору нужно открыть и пополнить брокерский счет, а потом купить акции не менее чем за два рабочих дня до составления списка акционеров, имеющих право на получение дивидендов. Это связано с тем, что акции на Московской и Санкт-Петербургской биржах торгуются в режиме T+2, то есть покупатель становится обладателем бумаг через два рабочих дня после сделки.

В индекс, например, входят производитель газированных напитков Coca-Cola и производитель лекарств и потребительских товаров Johnson & Johnson, которые повышают дивиденды 56 лет подряд. Сеть гипермаркетов Target увеличивает дивиденды 51 год подряд, биофармацевтическая компания AbbVie поднимает дивиденды 46 лет, телекоммуникационный гигант AT&T — 35 лет, а нефтяная компания Chevron — 31 год подряд.

S&P исключает компании из индекса «дивидендных аристократов», если им не удается увеличить выплаты дивидендов по сравнению с предыдущим годом или они по каким-то причинам покидают индекс S&P 500. Агентство пересматривает состав индекса ежегодно в январе. Ребалансировку долей акций в индексе S&P 500 Dividend Aristocrats компания делает в конце января, апреля, июля и октября.

Среди российских компаний размер дивидендов на акцию в течение последних 20 лет увеличивает компания ЛУКОЙЛ.

РБК Quote определила 15 российских акций, которые принесли наибольшую дивидендную доходность в 2019 году:

Дивидендная доходность рассчитана как процентное отношение суммы дивидендов, выплаченных в течение года на одну акцию, к цене акции на начало 2019 года.

После составления списка акционеров, имеющих право получить дивиденды, котировки акций чаще всего падают. Обычно это снижение сопоставимо с размером дивидендов. Такое падение цены называют дивидендным гэпом.

Самые распространенные инвестиционные стратегии, связанные с дивидендами:

Купить акции американских дивидендных аристократов или надежных российских компаний можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что такое дивидендная политика

И какие нюансы учитывать инвестору, собирающему дивидендный портфель

Среди российских инвесторов популярна инвестиционная стратегия, направленная на получение дивидендов.

Такая стратегия позволяет организовать пассивный доход, превышающий в процентном соотношении текущие ставки по банковским депозитам.

Размер дивидендов, которые инвестор получает по каждой акции в портфеле, определяется дивидендной политикой ее эмитента — компанией, выпустившей эти акции. Рассмотрим, что такое дивидендная политика и как она может помочь инвестору прогнозировать свой доход.

Популярность дивидендной стратегии

Процентные ставки по банковским депозитам в последние годы неуклонно падали, следуя за снижением ключевой ставки со стороны ЦБ — сейчас она составляет 4,25%. Кроме того, с 2021 года вступает в силу новый налог на доходы по облигациям и банковским вкладам.

Многих вкладчиков не устраивает такое положение дел, и они начинают искать альтернативу вкладам главным образом на фондовом рынке.

Статистика подтверждает это: только за период с января по декабрь 2020 года количество уникальных клиентов на Московской бирже выросло почти в два раза, с 4,14 до 8,19 миллиона.

Многие эмитенты сегодня дают дивидендную доходность выше банковских депозитов. В том числе это относится к голубым фишкам — известным компаниям с многолетней историей и растущими финансовыми показателями, таким как «Сбербанк» или «Лукойл». А на Западе выделяют даже отдельную категорию акций — дивидендные аристократы. Это крупные компании из индекса S&P 500, которые на протяжении минимум 25 лет стабильно выплачивают и повышают дивиденды.

Для инвестора дивиденды остаются единственной возможностью получать живые деньги, не продавая при этом активы из своего портфеля. Особенно это актуально для людей, которые используют финансовые поступления с инвестиций для покрытия текущих нужд — то есть живут с пассивного дохода.

Долгосрочные инвесторы также выбирают дивидендную стратегию и потому, что она дает возможность реинвестировать денежный поток, то есть докупать на поступающие дивиденды новые акции. Это запускает сложный процент.

Например, инвестору могут не требоваться деньги на жизнь прямо сейчас, но он покупает акции для того, чтобы через 20—30 лет иметь существенную прибавку к пенсии. Тогда реинвестирование дивидендов на длинном горизонте позволяет существенно увеличить капитал.

Уровень дивидендных выплат можно прогнозировать, если обратиться к дивидендной политике той или иной компании. Именно в ней менеджмент раскрывает основные условия выплат.

Что такое дивидендная политика

Это часть финансовой политики компании, где указано, как будет распределяться ее прибыль: какая часть пойдет акционерам в виде дивидендов, а какая будет направлена на развитие бизнеса. Например, американские фонды недвижимости REIT обязуются не менее 90% выручки отдавать акционерам. А молодые технологичные компании предпочитают вовсе не платить дивиденды — это так называемые акции роста.

Подобные компании работают на перспективу, направляя весь свой денежный поток на исследования, совершенствование продукции и дальнейшую экспансию рынка. В целом такой вариант распределения средств более эффективный: вся прибыль остается внутри компании, а в случае с выплатой дивидендов — до 30% их объема в итоге уходит государству в виде налогов.

Далее в статье речь пойдет про дивидендную политику именно российских компаний, так как они действуют в знакомом нам правовом поле.

Положение о действующей дивидендной политике — это внутренний документ акционерного общества, который утверждается советом директоров. Это свод правил, в котором определяются:

Важно учитывать, что положение о дивидендной политике носит рекомендательный характер. То есть компания только ориентируется на него при принятии решений, но вправе и отклониться от документа, если это делается в рамках законодательства.

В России такая практика отклонения от дивполитики не редкость. Например, дивидендные выплаты компании АФК «Система» в 2018 и 2019 годах оказались значительно ниже, чем предусматривала действующая на тот момент дивидендная политика организации. Ведь компании предстояли большие выплаты по долговым обязательствам, поэтому руководство предпочло нарушить дивидендную политику, чтобы сохранить финансовую устойчивость холдинга.

Инвестиции — это несложно

От чего зависит размер рекомендуемых дивидендов

Есть несколько факторов, которые определяют соотношение между той частью прибыли, которая направляется на дивиденды, и той, что реинвестируется в развитие компании. Расскажу о них подробно.

Нормативные документы, которые регулируют порядок дивидендных выплат. В первую очередь речь идет о федеральном законе «Об акционерных обществах» и уставе эмитента — учредительном документе, который фиксирует основные сведения о компании и регламентирует ее деятельность.

Кроме того, для компаний с государственным участием размер дивидендов может регулироваться специальным распоряжением правительства.

Наличие или отсутствие у компании свободных денежных средств, которые могут быть направлены на дивиденды акционерам. Если у компании есть желание платить, но нет денег, дивиденды могут выплатить собственными акциями или даже произведенным товаром. Сегодня подобные примеры практически не встречаются, но в 90-е это было довольно распространенной практикой.

Например, крупный ретейлер «Обувь России» впервые с момента выхода на IPO в 2017 году отказался от выплат дивидендов по итогам 2019 года несмотря на наличие рекордной чистой прибыли за отчетный период в размере 1,7 млрд рублей. Хотя по итогам 2017 и 2018 года выплачивали около 20% от чистой прибыли.

Такое решение принял совет директоров на фоне ухудшения финансового положения компании после закрытия части ее торговых точек. Решение Совета директоров «Обувь России» от 15.05.2020 постановило: «…чистую прибыль Общества, полученную по результатам 2019 финансового года, не распределять, дивиденды по размещенным акциям не выплачивать».

Дивидендная история группы «Обувь России»

| Отчетный период | Размер дивидендов на 1 акцию | Доля от чистой прибыли |

|---|---|---|

| 2017 | 2,32 Р | 20% |

| 2018 | 2,36 Р | 20% |

| 2019 | Не выплачивались | 0 |

Инвестиционная программа компании. Наличие перспективных проектов развития и их стоимость, а также объем денег, который должен быть направлен на восстановление основных средств производства.

Основными средствами являются материальные активы бизнеса, такие как здания, оборудование, инструменты, приборы, транспортные средства. Они задействованы в производственном процессе компании и при оказании услуг. Со временем эти активы изнашиваются, поэтому компания вынуждена тратить деньги на их поддержание в рабочем состоянии — чтобы объемы и качество выпускаемой продукции не снижались. В то же время если менеджмент компании хочет добиться роста операционных показателей, он должен дополнительно инвестировать в модернизацию производственных мощностей и создание новой инфраструктуры.

Например, инвестиционная программа «Русгидро» предполагает, что компания потратит на реконструкцию и модернизацию оборудования существующих электростанций и электросетей, а также строительство новых мощностей 111,3 млрд рублей. Соответственно, эта часть денежного потока не пойдет на выплату дивидендов акционерам.

Финансовая устойчивость компании. Главным образом речь идет о текущем уровне долговой нагрузки, доступности привлечения заемных средств и стоимости их обслуживания. Иногда для компании безопаснее снизить дивиденды или вовсе на время отказаться от них, пока финансовая ситуация не улучшится.

Доступность перекредитования может падать, когда снижается кредитный рейтинг эмитента. Это сигнал для кредиторов, что риски вложений в такую компанию выросли. Поэтому бизнесу с низким кредитным рейтингом сложнее взять деньги в долг, а процент по кредиту будет выше.

В самом негативном варианте долг компании может вырасти настолько, что вся прибыль будет уходить на его обслуживание — денег на собственное развитие и выплату дивидендов не будет оставаться.

Текущая рыночная конъюнктура, а также прогноз менеджмента относительно будущих финансовых показателей компании. Например, в начале 2020 года многие компании снизили дивидендные выплаты, так как опасались резкого падения операционных и финансовых потоков из-за надвигающейся рецессии.

База расчета дивидендов

В качестве базы расчета дивидендных выплат российские компании обычно используют один из следующих параметров.

Чистая прибыль компании за соответствующий период, чаще всего за год, полугодие или квартал. Для расчета используют, как правило, скорректированную чистую прибыль. Это когда из последней вычитают неденежные или разовые статьи, например прибыль от продажи крупного актива. Также это может быть доход или убыток, появившиеся в результате курсовой разницы или переоценки дочерних предприятий, чьи акции котируются на рынке.

Показатель EBITDA. Он определяется как прибыль компании до уплаты налогов, процентных платежей по кредитам и облигационным займам, а также до учета амортизации — затрат, идущих на компенсацию износа активов.

Как и в случае с чистой прибылью, для EBITDA тоже могут применять различные корректировки, которые способны повлиять на итоговый результат.

Например, на финансовые показатели «Русской аквакультуры», крупнейшего производителя атлантического лосося и форели в России, влияет такая статья финансовой отчетности, как переоценка справедливой стоимости биологических активов. Дело в том, что компании, которые занимаются аквакультурой, обязаны отражать справедливую стоимость выращиваемой рыбы, которая только набирает массу и еще не пошла в переработку и продажу. Из-за этого периодически у бизнеса возникают огромные неденежные убытки или прибыли.

Так, по итогам первых 6 месяцев 2020 года эта статья «съела» практически всю валовую прибыль компании за полгода: из-за холодной весны и лета большое количество выращиваемой рыбы не успело набрать нужную массу. Таким образом, эти активы пришлось переоценить в меньшую сторону. Однако этот убыток отражает не реальные потери бизнеса, а лишь переоценку вероятной стоимости живой рыбы на 30 июня 2020 года, поэтому менеджмент не учитывает этот убыток при расчете показателя EBITDA.

Свободный денежный поток. Он рассчитывается как разница между операционным денежным потоком и капитальными затратами компании. В последние годы этот показатель становится все более популярным, поскольку отражает способность компании платить дивиденды, не наращивая долг.

Отношение чистого долга к EBITDA. Еще один критерий, который отражает уровень долговой нагрузки компании и часто используется для расчета будущих дивидендных выплат. Чистый долг при этом определяется как сумма всех кредитов компании за вычетом денежных средств на ее счетах, а также быстрореализуемых активов.

На что обратить внимание инвестору

Есть несколько полезных коэффициентов, которые могут помочь инвестору определиться с выбором дивидендной компании.

Payout ratio — коэффициент показывает, какую долю от чистой прибыли компания направляет на выплату дивидендов. Обычно для дивидендных компаний этот параметр составляет от 20% до 50%. Когда коэффициент очень высокий — достигает 100% или превышает его, — это означает, что компания не может поддерживать уровень дивидендных выплат за счет текущей прибыли. Ей, вероятно, придется брать в долг, чтобы расплатиться с акционерами, либо снизить выплаты. Так, значение Payout для «Черкизово», согласно данным Simply Wall St., составляет 35%, а ММК — 194%.

Индекс стабильности дивидендов DSI, который отражает стабильность и рост дивидендных выплат на длинном временном горизонте — чем выше этот показатель, тем стабильнее компания выплачивала дивиденды в прошлом. Для российских компаний параметр DSI можно посмотреть на сайте управляющей компании «Доходъ».

Примеры дивидендных политик российских компаний

Дивидендная политика ММК предполагает, что на дивиденды направляется либо половина свободного денежного потока, либо весь — в зависимости от уровня долговой нагрузки.

Параметры дивидендной политики ММК

| Чистый долг / EBITDA | Сколько направят на дивиденды |

|---|---|

| 1 | ≥ 50% свободного денежного потока |

В дивидендной политике «Черкизово» говорится о том, что компания может платить не менее 50% от скорректированной чистой прибыли. При этом из расчета убираются доходы и расходы от переоценки биологических активов и сельхозпродукции, которые компания выращивает на продажу. Ведь колебания рыночных цен на мясо животных и растения могут сильно повлиять на итоговые показатели прибыли.

«Норникель» в положении о дивидендной политике предлагает направлять акционерам не менее 30% от показателя EBITDA, а в стратегии развития уточняет, что выплаты могут составить от 30 до 60% EBITDA, и это будет зависеть от мультипликатора «чистый долг / EBITDA».

Параметры дивидендной политики «Норникеля»

Дивидендная политика «Фосагро» предполагает направлять на дивиденды от 50% до более чем 75% от свободного денежного потока, но не менее 50% от скорректированной чистой прибыли. Этот уровень зависит от коэффициента «чистый долг / EBITDA». Компания платит дивиденды 4 раза в год по итогам каждого квартала.

Параметры дивидендной политики «Фосагро»

| Чистый долг / EBITDA | Сколько направят на дивиденды |

|---|---|

| 1,5 | Не более 50% свободного денежного потока |

Дивидендная политика «Энел Россия» на ближайшие три года прописана в новой стратегии развития на 2020—2022 годы и предполагает выплаты фиксированного размера дивидендов — 3 млрд рублей, или 0,08 Р на акцию.

Как видно, дивидендные политики разных компаний могут сильно отличаться и строиться на разных принципах. Именно поэтому важно внимательно изучать каждую конкретную компанию и отслеживать историю дивидендных выплат в прошлом.

Что такое дивидендная доходность

Для инвестора, который в своей стратегии ориентируется на дивидендные выплаты, одним из важнейших показателей является дивидендная доходность — соотношение выплачиваемых дивидендов и рыночной стоимости акций.

Зачем нужна дивидендная политика

Понятная и прозрачная дивидендная политика дает инвесторам ориентир по размеру будущих дивидендов, а также по частоте их выплат. Если компания предоставляет прогнозные финансовые показатели или уже опубликовала фактические результаты по отчетному периоду, то на основании дивидендной политики можно рассчитать вероятные будущие дивиденды.

Публичные компании обязаны публиковать финансовые отчетности на своем сайте в разделе «Инвесторам или акционерам» и на специальном сервисе «Интерфакс» в разделе «Отчетность».

Для компании дивидендная политика — это возможность найти баланс при распределении прибыли между выплатами акционерам и развитием. Кроме того, наличие у эмитента понятной дивидендной политики повышает ее инвестиционную привлекательность, что положительно влияет на рыночную капитализацию и способствует привлечению нового капитала.

Какие бывают типы дивидендной политики

Дивидендная политика любой компании — это поиск компромисса между максимизацией выплат акционерам и возможностью компании вкладывать средства в свое развитие.

На этом основании обычно выделяют три основных типа дивидендной политики: консервативный, агрессивный и компромиссный.

Консервативный тип. Предполагает, что основная прибыль компании идет на развитие бизнеса и прочие нужды, а дивиденды начисляются акционерам по остаточному принципу. Другой вариант — когда компания стабильно платит дивиденды, но они составляют невысокую долю общей прибыли. Данный тип характерен для компаний, которые все еще находятся в стадии роста и вкладывают в перспективные проекты с высокой потенциальной отдачей на инвестиции.

Например, дивидендная политика энергетической компании «Интер РАО» предполагает направлять на дивиденды не более 25% от чистой прибыли по МСФО. Такая норма сохраняется на протяжении четырех последних лет, а раньше платили еще меньше.