как узнать рейтинг по кредиту

Узнайте бесплатно свой кредитный рейтинг

Сервис Банки.ру рассчитает для вас кредитный рейтинг на основе вашей кредитной истории

Для чего нужен кредитный рейтинг?

Оцените свои шансы на получение кредита

Экономьте время

После расчета кредитного рейтинга мы бесплатно подберем только те банки, которые готовы выдать вам кредит

Как работает сервис

Частые вопросы

Вы отличный заемщик, шансы получить кредит максимальны!

У вас хорошие шансы получить кредит.

Получение кредита возможно, но не гарантированно.

Вероятность получения кредита крайне мала.

Узнайте свой кредитный рейтинг

Воспользуйтесь удобной возможностью, чтобы узнать кредитный рейтинг бесплатно — оцените шансы на успешное получение нового займа. Онлайн-сервис Banki.ru предлагает сделать расчет на основе вашей кредитной истории.

Как узнать свой рейтинг по кредитной истории?

Воспользуйтесь удобным алгоритмом:

Зачем знать кредитный рейтинг?

Проверить кредитный рейтинг необходимо, чтобы заранее узнать, насколько высока вероятность одобрения нового запроса. Данные о клиентах банки передают в БКИ — бюро кредитных историй, где хранится вся информация о предоставленных займах, их успешном погашении, наличии просрочек в прошлом. Узнайте, как банки оценивают вашу благонадежность.

Как формируется кредитный рейтинг и что на него влияет?

На кредитный рейтинг влияют следующие факторы:

Как обновляется кредитный рейтинг?

Онлайн-проверка на сайте позволит получить актуальную информацию о текущем индивидуальном статусе заемщика. Обновление персональных данных в БКИ проводится при изменении финансового или семейного положения клиента, успешном погашении долговых обязательств или, напротив, возникновении просрочек. Узнайте свой рейтинг на текущий момент и выберите наиболее подходящее кредитное предложение!

Персональный кредитный рейтинг

Что важно знать о своем кредитном рейтинге

Под кредитным рейтингом понимается оценка потенциального заемщика с точки зрения его кредитоспособности и возможности добросовестно исполнять взятые на себя финансовые обязательства. На практике этот показатель используется при принятии решения об одобрении кредита конкретному клиенту.

Наш сервис предлагает получить информацию о собственном кредитном рейтинге совершенно бесплатно. Для этого достаточно:

Что из себя представляет кредитный рейтинг?

Какие данные нужны, чтобы проверить кредитный рейтинг?

Для того, чтобы проверить свой кредитный рейтинг, нужно ввести следующие персональные данные:

Указанная информации используется для идентификации заемщика и получения данных из его кредитной истории.

Что влияет на кредитный рейтинг?

Кредитный рейтинг определяется на основании данных параметров:

Что делать, если кредитный рейтинг низкий?

Для того, чтобы повысить кредитный рейтинг, необходимо:

Как повысить кредитный рейтинг?

Для повышения кредитного рейтинга необходимо воспользоваться одним или несколькими из следующих способов:

Оптимальный и самый эффективный вариант – действовать сразу по всем перечисленным направлениям.

Какой кредитный рейтинг нужен для получения кредита?

В большинстве случае банк одобряет выдачу кредита, если значение кредитного рейтинга потенциального заемщика превышает 600 баллов. Возможно получение займа и при меньшем уровне показателя, но вероятность выдачи кредита в этом случае заметно ниже.

Как формируются скоринговые баллы?

Скоринговые баллы по конкретному клиенту формируются путем анализа и цифрового выражения нескольких параметров, оценивающих добросовестность, возможности и активность заемщика на финансовом рынке. Они рассчитываются автоматически по заранее заданным алгоритмам.

Получить информацию о кредитном рейтинге пользователя, проще всего, на нашем сайте. Для этого достаточно зарегистрироваться в онлайн-сервисе, а затем ввести данные для идентификации заемщика.

Как формируется кредитный рейтинг

Кредитный рейтинг представляет собой оценку финансовой добросовестности потенциального заемщика. Она выражается в условных баллах и формируется с использованием нескольких ключевых параметров. В их числе:

Любые просрочки или невыплаты кредитных обязательств негативно сказываются на рейтинге клиента банка. В то же время добросовестное и своевременное исполнение обязательств, а также активное использование кредитных продуктов обеспечивают увеличение итоговой оценки платежеспособности заемщика.

Информация о заемщике собирается и обобщается специальными организациями – бюро кредитных историй. Наш сайт сотрудничает с ОКБ (Объединенным кредитным бюро), входящим в топ-4 участников рынка.

Какие данные нужны, чтобы проверить кредитный рейтинг

Наш сервис предоставляет возможность оперативного получения информации о кредитном рейтинге пользователя. Для этого достаточно зарегистрироваться на сайте, что требует предоставления следующих данных:

После авторизации в личном кабинете необходимо перейти на страницу, где размещается сервис определения персонального кредитного рейтинга. Для получения необходимых данных достаточно ввести номер указанного при регистрации телефона.

Можно ли повысить рейтинг

Для повышения кредитного рейтинга необходимо предпринять следующие действия:

У каждого есть свой кредитный рейтинг. Как его проверить, чтобы выгодно взять кредит

Крупный кредит и ипотека выдаются не каждому человеку.

Банк оценивает платежеспособность и благонадежность клиента. Если к ним есть вопросы, банк поднимет процент, ограничит максимальную сумму или вовсе откажет в выдаче займа любого рода.

Разберемся, что это вообще такое, где посмотреть свой кредитный рейтинг, и как его можно повысить.

Что такое кредитный рейтинг?

Кредитный рейтинг — это оценка благонадежности клиента банком на основании информации из кредитной истории. Чем выше балл, тем банк более расположен к клиенту.

Кредитный рейтинг рассчитывается на основе кредитной истории. Банк или кредитное бюро решает, одобрять ли человеку займ на основании его предыдущих кредитов.

А кредитная история — это список всех займов, которые оформлял клиент, и то, насколько добросовестно он их погасил.

Зачем нужен кредитный рейтинг?

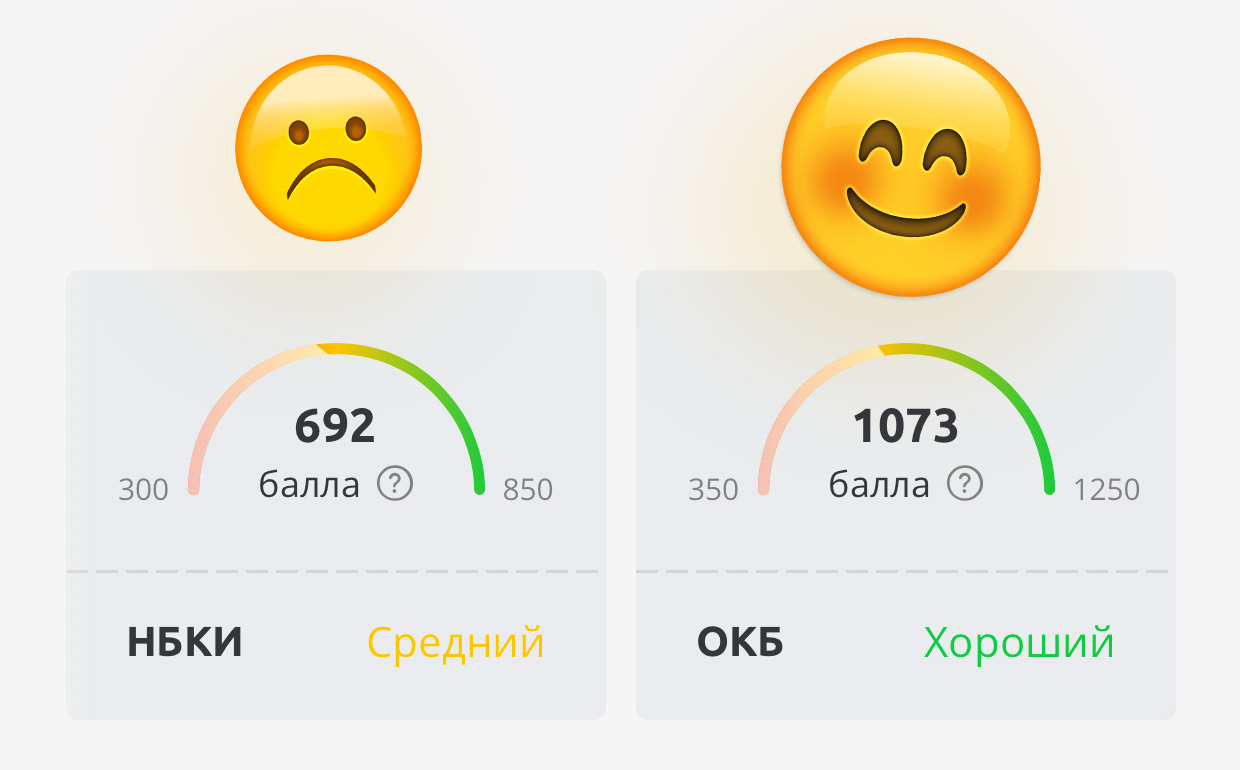

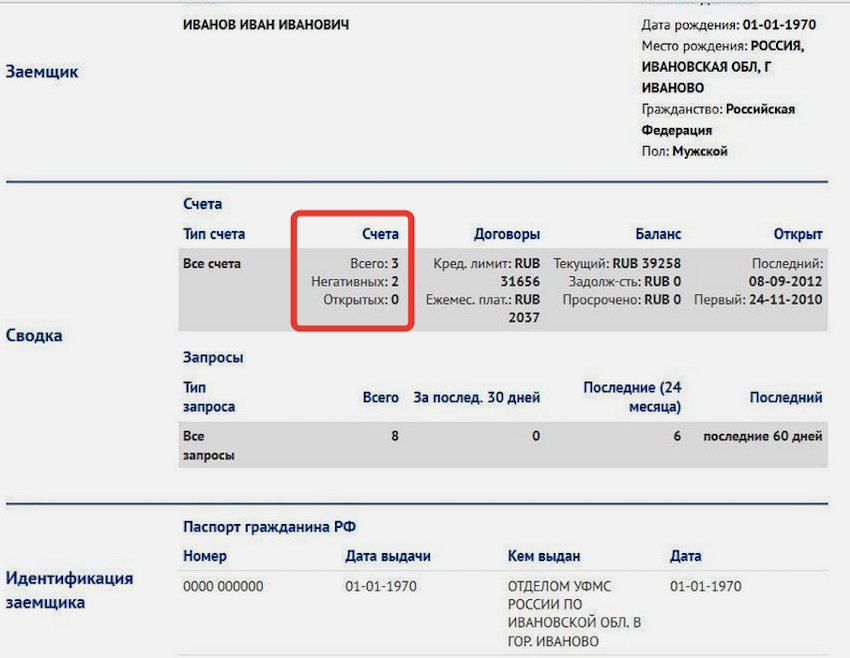

Пример хорошего кредитного рейтинга с сайта Сравни.ру.

При принятии решения о кредитовании клиента, индивидуальный кредитный рейтинг является одним из ключевых факторов для банка.

Для заемщика это отличная возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки или другого крупного займа.

Личный кредитный рейтинг важно знать ещё и потому, что так вы увидите запросы мошенников. Кредитный рейтинг отображает все действия, связанные с получением займов. Если кто-то пытался взять займ на вас,

Высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. С учетом темпов развития финансовых продуктов в России, этот показатель может стать более весомым в ближайшие два-три года.

Например, в США кредитный рейтинг человека уже учитывается при совершении практически любой финансовой операции — например, при установлении арендной платы за квартиру!

Как рассчитывается кредитный рейтинг?

Он формируется на основе пяти показателей:

▶ своевременного погашения кредитов

▶ диверсификации кредитов (однотипные кредиты – плохо)

▶ продолжительности кредитной истории

▶ возраста. До 22 лет сложно получить займ, а возрасте с 28 лет легче

▶ временного промежутка с момента обновления кредитной истории — свежие кредиты сильнее влияют на ПКР

Как выглядит показатель кредитного рейтинга?

Кредитные бюро используют разные шкалы расчета кредитного рейтинга. Но основным является шкала НБКИ. Это Национальное бюро кредитных историй, одно из крупнейших российских бюро кредитных историй, куда входит ряд ведущих коммерческих банков.

Информация о клиенте берется из базы данных Национального бюро кредитных историй на основании записей кредитной истории. Она позволяет оценить кредитоспособность каждого клиента в диапазоне от 300 до 850 баллов.

Это очень плохой кредитный рейтинг. Данные с НБКИ.

Есть три основных уровня кредитного рейтинга:

▪ 701-850 баллов: отличный показатель. Обладатели такого рейтинга могут рассчитывать на получение кредита на более выгодных условиях, большую сумму займа и бонусы

▪ 600-850 баллов: хороший показатель. При нем можно рассчитывать на стандартные условия кредитования в любом банке и низкую вероятность отказа.

▪ 300-600 баллов: удовлетворительный или плохой показатель, при котором повышается риск отказа, а также ухудшаются условия выдачи займа.

При расчете рейтинга учитываются все записи кредитной истории с момента ее формирования. Средний кредитный рейтинг по стране в июне этого года составил 632 балла.

С ростом финансовой грамотности и интереса к кредитным продуктам, средний показатель по России растет. Впрочем, даже если ваш собственный далек от нормы или вовсе отсутствует, нестрашно. Его можно поднять. Главное — понимать, как улучшить свой кредитный рейтинг.

Какой кредитный рейтинг нужен для оформления ипотеки?

В зависимости от суммы и особенностей скоринга конкретного банка, оптимальный показатель меняется.

По неофициальным данным, можно выделить пять уровней соотношения стоимости квартиры и наиболее подходящего рейтинга:

▶ менее 1 млн руб.: 702

▶ от 1 до 3 млн руб.: 709

▶ от 3 до 5 млн руб.: 715

▶ от 5 млн руб.: 718

▶ По всем ипотечным кредитам: 709

Как узнать свой кредитный рейтинг?

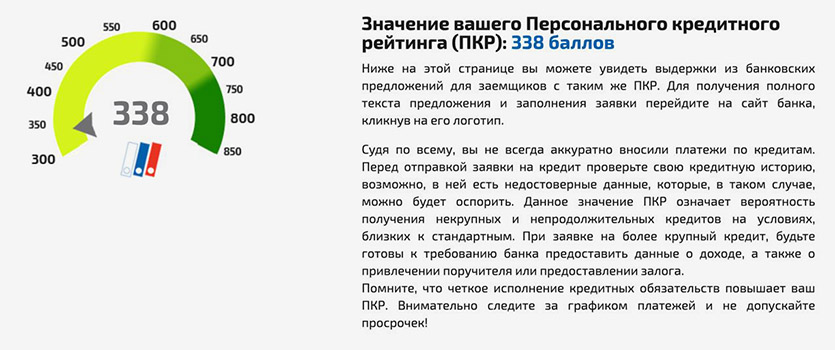

Система анализирует персональную кредитную историю на основе базы данных Национального бюро кредитных историй и выдает показатель от 300 до 850 баллов. Услуга бесплатна.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Также узнать свой кредитный рейтинг можно и на Сравни.ру. Показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же выдаются персональные рекомендации по тому, как улучшить рейтинг.

▪ База данных Национального бюро кредитных историй РФ: nbki.ru

▪ Кредитный рейтинг на Сравни.ру: Sravni.ru

Частый вопрос: без кредитной истории мне выдадут ипотеку?

Такая вероятность есть.

Если кредитная история отсутствует, то возможен один из двух исходов: вы получите более высокий процент по ипотеке, или же банк не одобрит большую сумму кредита.

Хуже отсутствия кредитной истории только испорченная кредитная история.

Не факт, что ни один банк не одобрит вам ипотеку без кредитной истории. Скорее всего вы получите одобрение, но сумма кредита будет небольшой, а процент установят выше обычного. Негативный расклад вероятен, если ваш первоначальный взнос не превышает от 10 до 15%. Именно такой требуется большинством российских банков для подачи заявления на ипотеку.

Ситуация будет существенно лучше, если первоначальный взнос составляет 35-40% от стоимости недвижимости. Но банк все равно может отклонить запрос на крупную сумму.

Как начать кредитную историю?

С малого. Если в общем, то брать мелкие кредиты и погашать их своевременно или досрочно.

Вариантов начать кредитную историю масса, в том числе:

▪ покупка товаров в рассрочку. Например, купить новый телефон или бытовую технику в кредит и погашать постепенно в течение указанного срока.

▪ потребительский кредит в банке. Скажем, взять небольшой кредит наличными на потребительские нужды.

Чтобы не испортить кредитный рейтинг, нужно соблюдать два правила: использовать средства карты безналичным способом и возвращать потраченное в срок.

Как улучшить свой кредитный рейтинг?

Пять лучших способов:

1. Досрочно погасить один или несколько кредитов, взятых ранее в микрофинансовых компаниях или банках.

2. Рефинансировать кредитные обязательства, заменив несколько соглашений с банками и МФО на один договор с более выгодными условиями.

3. Не брать микрозаймы.

4. Исправно вносить текущие выплаты по договорам кредитования.

5. Оформить кредитную карту, активно пользоваться ею в пределах трети или четверти кредитного лимита, своевременно внося текущие платежи.

Соблюдая эти правила, вы удержите свой кредитный рейтинг на показателях выше 600 пунктов и сможете пользоваться заёмными средствами банков практически без ограничений.

Персональный кредитный рейтинг: что нужно знать перед оформлением ипотеки

Спрос на ипотечном рынке после карантина постепенно восстанавливается. По данным Росреестра, количество ипотечных сделок в Москве в июне выросло на 255%. Безусловным триггером на рынке ипотечного кредитования стала льготная ставка банков. Почти 40% россиян назвали текущий момент подходящим для покупки жилья.

Помимо первоначального взноса для оформления ипотеки, необходимо знать свой персональный кредитный рейтинг. Его высокие показатели позволяют получить заем на выгодных условиях.

Вместе с представителями кредитных бюро рассказываем, что такое персональный кредитный рейтинг и как он влияет на сумму кредита.

Как формируется личный кредитный рейтинг

С января 2020 года россияне могут бесплатно два раза в год получить кредитную историю и персональный кредитный рейтинг (скоринг). Соответствующие изменения закреплены в поправках к Федеральному закону «О кредитных историях». Согласно данным аналитиков, свыше 60 млн россиян имеют высокий кредитный рейтинг.

Индивидуальный, или персональный кредитный рейтинг (ИКР, или ПКР) — это аналог скоринга, активно используемого банками и микрофинансовыми организациями (МФО) при принятии решения о выдаче кредита. Каждое кредитное бюро использует определенный набор переменных, которые учитываются при расчете данного рейтинга. Такой инструмент позволяет будущему заемщику оценить шансы на получение кредита, в том числе ипотечного.

Сам рейтинг формируется на основе данных кредитной истории заемщика. Он учитывает множество факторов — например, количество открытых и закрытых кредитов, общую долговую нагрузку. Важно, как человек обслуживал или обслуживает кредиты, что это были за займы, на какие суммы и сроки.

«Но самым важным является наличие или отсутствие просрочек. В итоге формируется некий балл. Чем выше этот балл — тем ниже уровень кредитного риска заемщика», — отметил генеральный директор Объединенного кредитного бюро (ОКБ) Артур Александрович.

Исходя из уровня индивидуального кредитного рейтинга, банки принимают решение, выдавать кредит или нет. Для самого заемщика это возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки.

«Заемщик не только понимает, насколько качественной является его кредитная история, но и на какие конкретно условия по кредитам банков он может рассчитывать», — пояснил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

Многие банки дают дополнительные бонусы и специальные кредитные предложения для заемщиков с высокими значениями ПКР. Эти предложения можно увидеть сразу после получения своего ПКР.

Как узнать персональный кредитный рейтинг

Персональный кредитный рейтинг можно узнать на официальных сайтах бюро кредитных историй. Эксперты предупреждают, что в последнее время появилось много мошеннических ресурсов, предлагающих услуги от имени БКИ, в том числе кредитные рейтинги. Поэтому перед получением услуги, следует удостовериться в надежности кредитного бюро. Полный список БКИ есть на портале госуслуг.

Например, получить данные по кредитный рейтинг можно на сайте НБКИ в личном кабине заемщика. «Для этого понадобится подтвержденная регистрация на портале государственных услуг — это требование для обеспечения безопасности персональных данных. Сама процедура получения при наличии такой регистрации занимает не больше одной минуты. При этом НБКИ сделала доступ к своему рейтингу бесплатным для любого заемщика неограниченное количество раз», — пояснил Волков из НБКИ.

Шкала индивидуального кредитного рейтинга

Разные эксперты в определении кредитного рейтинга используют свою шкалу оценки. Но в целом логика проста: чем выше значение персонального кредитного рейтинга, тем выше вероятность получить одобрение со стороны банка.

Например, по методике ОКБ, наиболее надежными заемщиками считаются те, чей кредитный рейтинг превышает 961 балл. По оценкам экспертов, в этой категории менее 2% заемщиков допускали длительную просрочку (90 и более дней). Заемщику с низким ИКР банки могут отказать в кредите, со средним ИКР — одобрить, с высоким — скорее всего, одобрят по наиболее привлекательной процентной ставке.

«Хорошим можно считать и индивидуальный кредитный рейтинг в диапазоне 901–960 баллов. Выше среднего считается балл в диапазоне 800–900. Но кредиторы принимают решения о выдаче кредитов самостоятельно и могут одобрить ипотеку и при иных значениях ИКР», — пояснил Артур Александрович из ОКБ.

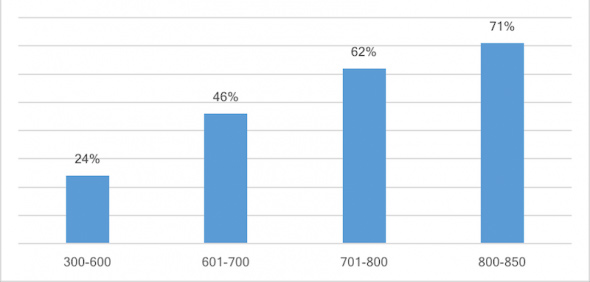

Согласно расчету НБКИ, персональный кредитный рейтинг в диапазоне от 800 до 850 баллов (максимальные значения по их методике) считается наилучшим, а такие заемщики — надежными. «Заявления заемщиков с ПКР от 800 до 850 баллов одобряются в 71% случаев, а заемщиков с количеством баллов до 600 — в 24%», — отметил Алексей Волков из НБКИ.

Однако, по словам эксперта, это не значит, что заемщику с низким кредитным рейтингом откажут в займе. Кредит могут одобрить, но изменить условия — повысить ставку или понизить сумму.

Сумма кредита и ПКР

Персональный кредитный рейтинг также напрямую влияет на сумму кредита: чем выше его значение, тем на большую сумму может рассчитывать заемщик. «Так, если среднее значение ПКР по всем ипотечным кредитам 709 баллов, то для кредитов более 5 млн руб. — 718 баллов, а менее 1 млн руб. — 702 балла», — добавил Алексей Волков.

Поэтому перед тем как оформить ипотеку (речь, как правило, идет о больших суммах), нужно проверить персональный кредитный рейтинг. Узнать его можно, например, на сайте НБКИ. Для этого потребуется регистрация на сайте и авторизация на портале госуслуг. В дальнейшем получать свой ПКР и контролировать его динамику можно непосредственно в своем личном кабинете.

Как узнать кредитный рейтинг

В большинстве случаев заранее знать, одобрят ли заявку на кредит, со стопроцентной точностью нельзя. Ответ банка зависит от многих факторов. Не последнюю роль в одобрении заявки играет скоринговый балл клиента. Те, кто не раз обращался за услугами банков или МФО, знают, что он влияет на окончательное решение. Рассмотрим, как узнать свой кредитный рейтинг онлайн, в каких случаях это можно сделать бесплатно. Разберемся с тем, как он формируется и каким способом его можно повысить. Также коснемся вопроса, чем кредитный рейтинг отличается от скорингового балла и кредитной истории.

Что такое кредитный рейтинг

Кредитная история и кредитный рейтинг – не одно и то же. КИ дает представление о том, как заемщик относится к своим долговым обязательствам. С учетом этой информации банки и другие финансовые организации могут сделать вывод о том, стоит ли давать кредит клиенту. Рейтинг – это готовый показатель благонадежности клиента. Чем выше скоринговый балл, тем с большей вероятностью банк или МФО одобрит заявку заемщика.

На основе этих данных банки или МФО делают вывод о благонадежности клиента, который хочет получить заемные деньги.

Что влияет на кредитный рейтинг

Каждая кредитно-финансовая организация трезво оценивает платежеспособность потенциального клиента. Если заемщиком хочет стать гражданин, у которого есть текущие (пусть и не просроченные) долги, рейтинг будет низким. В связи с этим лучше обращаться за новым кредитом тогда, когда вы уже погасили действующий. Как исправить ситуацию, расскажем ниже.

Как формируется кредитный рейтинг

Универсальной формулы вычисления кредитного рейтинга нет. Каждое БКИ рассчитывает его на основе тех критериев, которые считает важными.

Между этими основными цветами встречаются категории оранжевого (негативный рейтинг), салатового цвета (хороший показатель). Серым, как правило, показан скоринг клиента, который ни разу не обращался за кредитом.

Кредитный рейтинг – это количественный показатель, который высчитывается по определенной формуле на основе отчета о кредитной истории. В России работает несколько БКИ, у каждого из них своя шкала оценки. Так, в бюро «Эквифакс», максимальный балл — 999, «Русский стандарт» оценивает максимальную благонадежность заемщика в 620 баллов, в НБКИ лучший результат — 850 и т. п.

Банки и МФО по закону обязаны передавать информацию о клиенте хотя бы одному БКИ. Некоторые кредиторы отправляют данные онлайн сразу в несколько бюро. Выбор БКИ – на усмотрение банка.

При этом оценка в разных бюро, с которыми сотрудничает финансовая организация, может отличаться.

Чтобы узнать кредитный рейтинг, банк или МФО отправляет запрос в БКИ, в котором хранятся сведения о клиенте.

Если на все эти вопросы можно ответить да, кредитный рейтинг клиента будет негативным. И наоборот.

Как бесплатно проверить cвой кредитный рейтинг

Каждый гражданин два раза в год имеет право проверить свой кредитный рейтинг бесплатно.

После второго запроса сведения о кредитном рейтинге будут предоставляться только платно. Если вы получили выписку и с тех пор не оформили новых займов (и не расплачивались по долгам с банком или МФО), на момент оформления новой заявки ранее полученные данные останутся актуальными.

Информация о кредитном рейтинге также поступит на электронную почту.

Как платно узнать свой кредитный рейтинг

Платной услуга будет в том случае, если за год вы обращаетесь в одно и то же БКИ больше двух раз. Стоимость зависит от бюро и может разниться от менее чем 100 до 1000 рублей.

Кроме того, вы можете обратиться в банк, в котором ранее оформляли кредит. Услуга также будет платной. К примеру, в Сбербанке стоимость выписки — 580 рублей.

Как повысить кредитный рейтинг

Рассмотрим две ситуации. Первая — когда скоринговый балл находится на среднем уровне и вы собираетесь взять кредит, например ипотеку или заем на автомобиль. В этой ситуации достаточно много способов поднять рейтинг, чтобы таким образом повысить шансы на одобрение заявки. Вторая — когда КИ испорчена и необходимо просто улучшить свою репутацию как заемщика, чтобы иметь возможность оформлять займы в банках или МФО.

Подходы повышения кредитного рейтинга в этих двух случаях будут отличаться.

В первой ситуации возможны разнообразные шаги: от смены работы до получения образования. Следует проверить, не числятся ли за вами какие-то символические задолженности в банке или МФО (возможно, в несколько копеек). Если они есть — внесите нужную сумму. Также проверьте баланс кредитных карт, которыми вы пользуетесь. Чтобы повысить скоринговый балл, лучше всего пополнить счет на 100% лимита.

Все актуальные предложения по кредитным картам есть на портале Выберу.ру.