как узнать систему налогообложения организации по инн на сайте налоговой службы

Как узнать налоговую систему контрагента

В российской налоговой системе предусмотрено несколько режимов. Для их применения установлены определенные ограничения, однако большая часть организаций и предпринимателей все же имеют возможность выбора. Эти режимы периодически можно менять. Например, компания вправе с начала следующего календарного года перейти с основной системы на упрощенную или обратно. Поэтому не всегда можно знать наверняка, какой режим применяет ваш контрагент. Рассмотрим, как узнать систему налогообложения по ИНН, если такая информация необходима.

Когда требуется узнать систему налогообложения

Знание налогового режима партнера — важное условие для начала сотрудничества. В первую очередь это связано с правом возмещать предъявленный НДС.

Суть в следующем: если поставщик является плательщиком этого налога, то фирма может заявить к вычету сумму НДС, указанную в счете-фактуре. А вот если поставку осуществил контрагент, применяющий один из специальных режимов, то права на вычет не возникает. Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Кроме того, знать, какая система налогообложения применяется контрагентом, необходимо и для общей оценки его добросовестности. Такая проверка должна проводиться в отношении каждого потенциального, а периодически — в отношении действующего партнера. Ее отсутствие может привести к тому, что ФНС переложит ответственность за неуплату таким субъектом НДС на его контрагентов. Вот почему всегда следует проявлять осмотрительность и не вести бизнес с «однодневками», созданными для ухода от налогов.

Сведения о СНО могут косвенно свидетельствовать о размере бизнеса, о примерном объеме дохода и количестве сотрудников, о том, какие налоги должен платить субъект и какую отчетность подавать.

Наконец, иногда компания или ИП не знает даже собственную налоговую систему. Это бывает, если регистрация производилась через посредников. Конечно, таких ситуаций лучше не допускать, ведь доходность бизнеса не в последнюю очередь зависит от выбора режима. Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Для справки добавим, что у компаний выбор систем таков: основная или упрощенная, ЕНВД (до конца 2020 года), ЕСХН (для сельхозпроизводителей). У предпринимателей возможностей больше, поскольку им теоретически доступны все существующие режимы налогообложения. Кроме уже перечисленных, это патентная система (ПСН) и налог на профессиональный доход (НПД).

Как узнать СНО по ИНН

В настоящее время налоговая служба ведет множество реестров с открытой информацией о компаниях и ИП, а также предлагает сервис для проверки бизнеса. Казалось бы, при такой доступности данных узнать систему налогообложения любого субъекта по ИНН на сайте ФНС — не самая большая проблема. Но это не совсем так. Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

Поэтому чтобы точно узнать применяемый режим налогообложения по ИНН, лучше обратиться в любую инспекцию ФНС. Составляется запрос в произвольной форме, указывается ИНН субъекта и обратный адрес, на который будет получен письменный ответ с печатью налогового органа. Этот документ сможет послужить весомым доказательством при возникновении споров.

Еще проще получить нужные данные, если у вас уже оформлена электронная подпись для работы с ФНС и есть доступ в личный кабинет. Тогда запрос о СНО контрагента можно направить в электронной форме.

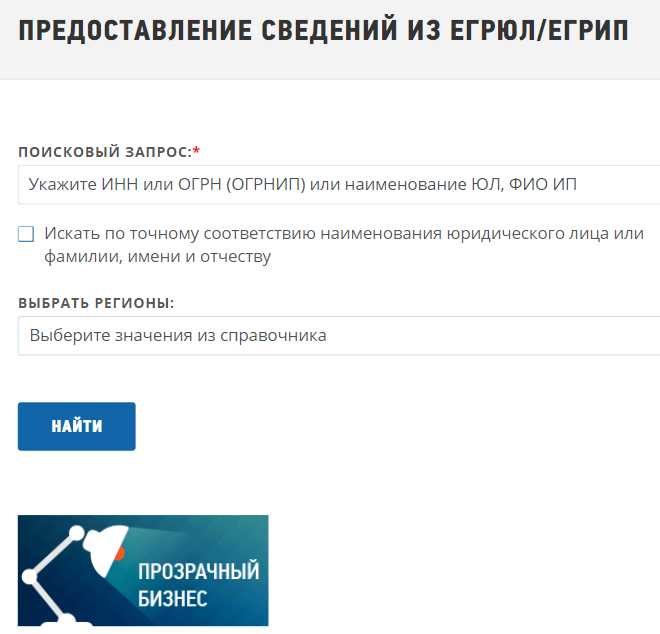

Также можно обратиться к сервису « Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» на сайте налоговой службы. Он не предоставит официального ответа на вопрос о налоговой системе, но все же даст представление о ней по косвенному признаку.

В поисковой строке достаточно ввести ИНН бизнес-субъекта. Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

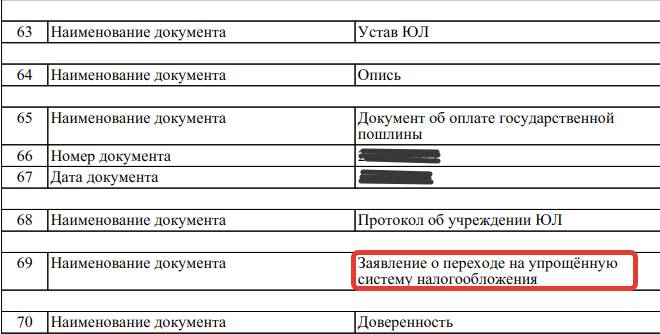

На картинке видно, что подавалось уведомление о переходе на УСН. Следовательно, применяется упрощенка. Если же никакое уведомление не подавалось, то субъект применяет основную систему.

Правда, некоторые режимы можно совмещать. Например, перейдя на УСН, предприниматель может купить патент, а эти сведения в реестре не фигурируют. То есть точно узнать режим налогообложения по выписке из реестра можно не всегда. Однако из нее можно сделать вывод о том, должен ли в силу применяемой налоговой системы контрагент платить НДС или нет (на всех спецрежимах, кроме ЕСХН, его не платят). А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

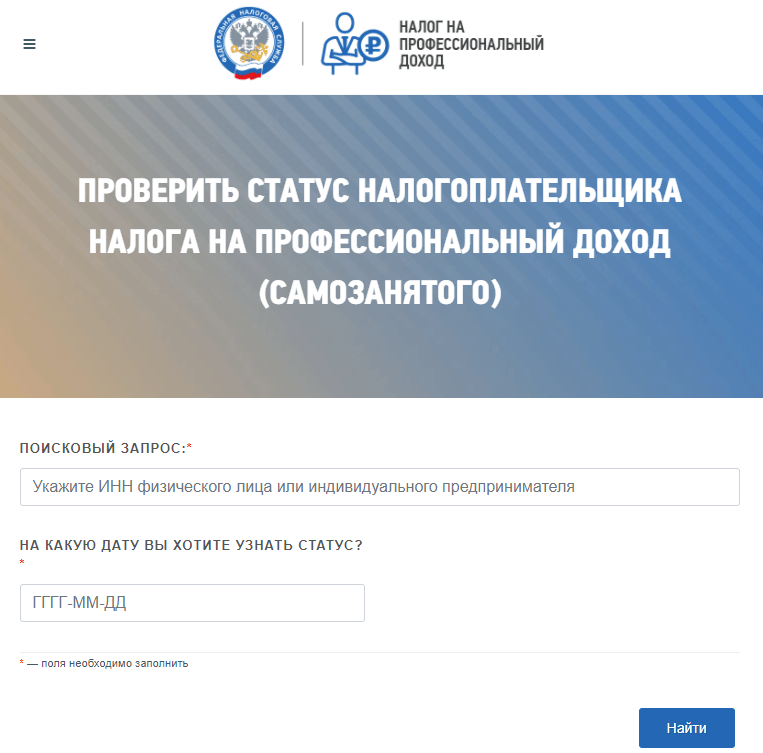

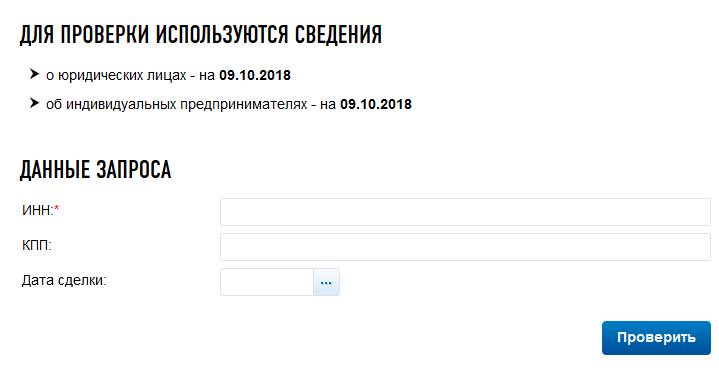

Единственная налоговая система, о применении которой можно получить точную информацию — это НПД для предпринимателей и самозанятых лиц. Для этого ФНС разработала специальный сервис. Для проверки статуса самозанятого достаточно ввести ИНН ИП /самозанятого и дату, на которую нужна информация. Если гражданин среди плательщиков НПД не найден, значит, он им не является. Вот как выглядит этот поисковый сервис:

О том, как проверить сторону по сделке перед тем как заключить договор, мы рассказали в этой статье.

Как узнать систему налогообложения ООО

Вопрос о системе налогообложения ООО может возникнуть, как ни странно, не только у контрагентов, но и у сотрудников (например, бухгалтеров) самого Общества. Все дело в том, что документы имеют свойство теряться, информация может быть утрачена за давностью лет или по иным причинам. Что же делать в этой ситуации? Давайте попробуем разобраться, как узнать, какая система налогообложения у ООО.

Какие системы бывают

Если директор ООО не подал уведомление в Налоговую инспекцию о том, что он переходит на иной режим налогообложения, автоматически будет применяться ОСНО — общая система налогообложения. Это основной режим, как ясно из его названия. Наряду с ним есть еще упрощенные, которые позволяют:

Три способа определить налоговый режим на сайте ФНС

Способ № 1

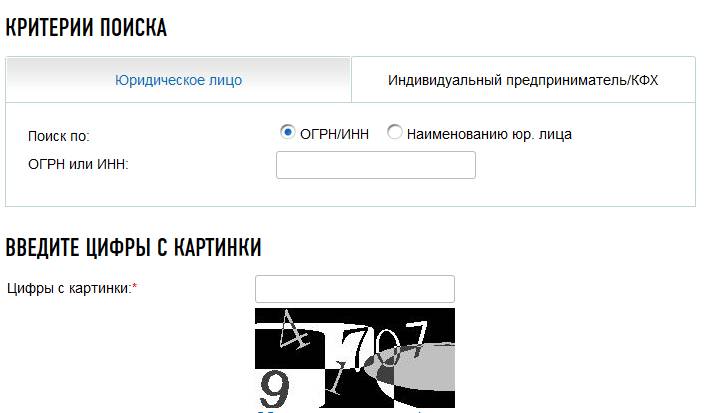

Проще всего это сделать на официальном сайте ФНС, используя сервис «Сведения о госрегистрации юридических лиц. ». Разыскивать сведения можно как по ИНН или ОГРН, так и по названию.

Напомним, что ИНН — код, состоящий из 12 знаков, — обычно присутствует на договорах, счетах-фактурах, иных исходящих документах. Там же указывается и ОГРН (государственный регистрационный номер компании).

Если эти коды неизвестны, их можно узнать по названию компании, об этом мы рассказывали в статье «Как узнать реквизиты компании по названию».

Итак, ниже, под ИНН, нужно ввести цифры с картинки (это так называемая капча, или тест, который проверит, кто запрашивает информацию: человек или компьютер) и нажать на кнопку «Найти».

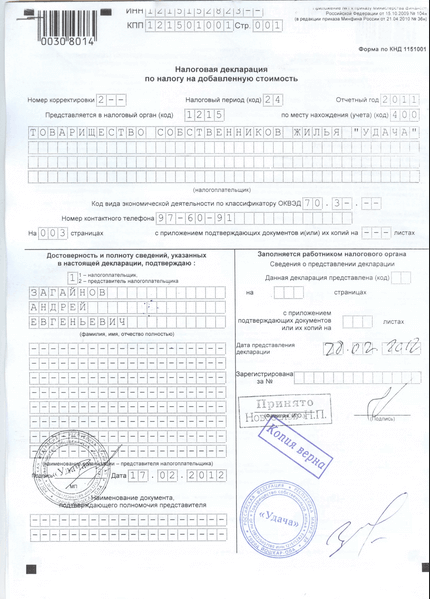

Через секунду появятся результаты поиска — файл pdf, в котором будет очень много информации о запрашиваемом ООО, в том числе можент быть и такая:

Из этого документа можно сделать вывод, что ООО работает на основе упрощенки, или УСН.

Способ № 2

Также на портале ФНС есть специальный сервис «Проверь контрагента». Правда, надо отметить, что пока он работает в тестовом режиме и не всегда позволяет получить нужную информацию.

Обратите внимание на красную звездочку рядом с ИНН. Она означает, что для проверки контрагента достаточно ввести ИНН, остальные поля необязательны. Естественно, можно ввести ИНН не контрагента, а собственного ООО и получить искомую информацию.

Способ № 3

Не так давно ФНС России анонсировала запуск портала «Прозрачный бизнес», на котором планировала публиковать сведения, ранее считавшиеся налоговой тайной. Однако запуск портала много раз переносился, и в конце концов было объявлено о замораживании проекта. Однако кое-какие сведения ФНС все же публикует. Так, данные о том, какую упрощенную систему налогообложения использует юридическое лицо, можно найти на странице «Сведения о спецрежимах, применяемых налогоплательщиками». Но работать с данными непросто: по ссылке придется открыть заархивированный файл и искать ООО там.

Четыре способа получения информации

Зная ИНН, можно получить нужные сведения следующими способами:

Ко всем иным сайтам, предлагающим подобные услуги, стоит относиться с осторожностью, источники их информации неясны.

Дополнительные способы

Если вопрос возникает у работника Общества, он может быть быстрее и оптимальнее решен при просмотре внутренней документации. Если не составлялось уведомления о переходе на упрощенную СН, то применяется основная. Также можно проверить прошлую отчетность, из которой станут ясны нужные данные.

Некоторые организации с определенными видами деятельности, например, ломбарды или страховые компании, могут применять только ОСН.

Налоговая служба рассказала, где найти информацию по организациям и физлицам

| ra2studio / Depositphotos.com |

ФНС России дала разъяснения по вопросу получения информации о юридических и физических лицах (письмо ФНС России от 17 июня 2020 г. № ПА-19-6/133).

Так, например, представленную в налоговую службу отчетность организаций, а также аудиторские заключения по ней можно найти на государственном информационном ресурсе бухгалтерской (финансовой) отчетности. Ресурс является общедоступным – размещенная в нем информация доступна для просмотра и скачивания всем заинтересованным пользователям. Более того, отчетность можно скачать с сайта с электронной подписью ФНС России с той же юридической значимостью, что и заверенная печатью налогового органа. Для анализа большего объема данных можно получить абонентское обслуживание, подав соответствующий запрос на сайте ФНС России.

Если банкам необходимо получить информацию о наличии (отсутствии) задолженности по уплате налогов, сборов, пеней и штрафов за нарушение законодательства Российской Федерации о налогах и сборах, то они могут воспользоваться соответствующим сервисом в системе межведомственного электронного взаимодействия.

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Сведения по доходам физлиц по форме 2-НДФЛ с указанием соответствующих кодов доходов налогоплательщик может получить в личный кабинет на ЕПГУ. Подтвердить постановку на учет, а также получить информацию о сумме полученных доходов, облагаемых НПД, самозанятые могут в мобильном приложении «Мой налог» и в веб-кабинете «Мой налог», размещенном на сайте налоговой службы. Достоверность сведений, содержащихся в предоставляемых документах, подтверждается электронной подписью налогового органа.

Как узнать систему налогообложения по ИНН: определение налогового режима

Статья рассматривает различные способы, как узнать систему налогообложения по инн Они доступны онлайн на официальных веб-сайтах государственных органов, а также третий раздел перечисляет другие консервативные методы проверки. Читателю предлагаются адреса источников в Интернете, а также скриншоты с опциями для выбора формирования запроса о системе налогообложения, сделанные для быстрой ориентации пользователя.

Можно ли получить такие данные

Иногда надо не просто найти фирму по ИНН, а узнать какую НС она использует. Рассмотрим гипотетические случаи, когда может понадобиться определение придерживаемой системы налогообложения для интересующегося лица:

Вспомним, какие существуют системы налогообложения в соответствии с НК РФ:

Для того, чтобы узнать систему налогообложения понадобится ИНН организации или индивидуального предпринимателя, который можно найти в договорах и другой первичной документации заключаемой и представляемой контрагентом. Рассмотрим, каким образом и где можно узнать выбранную систему налогообложения с помощью ИНН в следующем разделе.

Получение информации о системе налогообложения по ИНН

Наиболее простым способом узнать свою систему налогообложения является обращение в налоговую службу. Это можно сделать лично или воспользоваться онлайн сервисом.

Если нет возможности посетить ФНС лично, то можно осуществить процедуру через сайт. Для этого нужно быть в курсе, как узнать систему налогообложения ИП на сайте ФНС. Пошаговая инструкция действий следующая:

· зайти на сайт налоговой службы (использовать только официальный ресурс с адресом www.nalog.ru);

· зайти в личный кабинет – при регистрации права на предпринимательство человеку предоставляется доступ от личного кабинета на сайте. Если данных нет, то можно повторно запросить их у сотрудников налоговой службы;

· в личном кабинете представлена полная информация о предпринимательской деятельности, включая систему налогообложения.

Получение информации посторонними людьми невозможно, поскольку доступ имеется только у пользователя. Как узнать систему налогообложения ИП по ОГРНИП – также предоставляется возможным только предпринимателям. Сделать это можно только при предъявлении документов и при посещении налоговой службы лично. Если ввести номер ОГРНИП на сайте ФНС, то система выдаст лишь общую информацию об ИП, которой достаточно для составления представления о нем, как о контрагенте.

Личный опыт: как на практике, узнать систему налогообложения по ИНН?

Как имея ИНН, быстро узнать систему налогообложения предприятий и предпринимателей?

Если вы решите, поискать в интернете информацию о том, как узнать систему налогообложения по ИНН? То это, будет как раз тот самый случай, когда интернет вас точно подведет! Почему? Рассказываю.

Недавно знакомая, возглавляющая отдел продаж торговой компании, спросила у меня совета. Как можно узнать систему налогообложения своего покупателя?

Ну, наверное, подумав сказала я. Можно спросить у самого покупателя. Если, они применяют специальный режим, то попросить копию уведомления.

А если спросить не получится? Настаивала знакомая.

Сказать по правде, лично я никогда до сих пор не сталкивалась с необходимостью проверять именно систему налогообложения своих партнеров. Но, услышав предысторию конечно, захотела ей помочь.

«Голодные игры» отдела продаж

Оказывается, для того, чтобы при агрессивной и жесткой конкуренции выполнить не слабый план продаж и получать очень хорошую для этого города заработную плату, менеджеры вынуждены идти на риск.

А в данном случае, риск выражается в отгрузке товара без оплаты. Под гарантийное письмо.

Естественно, сто раз это схема прокатывала. А на сто первый, как это и бывает, покупатель товар взял и «потерялся».

Знакомая работает в филиале крупной, московской компании расположенной в регионе. Отгрузок много. Штат урезан. Юриста вообще нет. План делайте как знаете! Менеджер и старалась как могла. А могла она, по сути, гарантийное письмо, да доверенность запросить. Это то и сделала. В итоге, возникла недостача превышающая 1 млн руб!

Недостача легла на плечи трех сотрудников, причастных к этой отгрузке. Кто залез в свою кубышку, кто в кредит. Сумму в кассу вернули не ставя центр в известность о происшествии. Почему? Да потому, что на такую зарплату за забором стоит очередь. Допускаешь ошибки? Компания не нуждается в некомпетентных сотрудниках…Терять пусть такую адскую, но хорошо оплачиваемую работу никому не хотелось.

Вот и получается, что проверять контрагента стали не до ЧП, а постфактум.

А теперь, почему моей знакомой было важно узнать систему налогообложения потерявшегося покупателя?

В процессе выяснили, что ИП которому отгрузили товар всего 2 месяца от регистрации….Само ИП оформлено на живущего в селе маргинала.

При этом, данному покупателю при отгрузке выписали полный пакет документов. Продавец находился на общей системе налогообложения то есть, с выделением НДС. Было важно понимание, оприходуют ли эти жулики товар у себя? Будет ли разрыв цепи НДС или нет? Не всплывут ли позднее обвинения от налоговиков о сотрудничестве с откровенными «однодневками»? И не получиться ли так, что центр узнает о грубом и глупом просчете сотрудников филиала?

В чем налоговики видят один из самых страшных грехов?

В настоящий момент ИФНС это не только контролирующая структура, а еще и крупнейшая IT-компания, с соответствующими инструментами в виде программных комплексов АСК НДС-2 и АСК НДС-3.

АСК НДС позволяет налоговикам полностью автоматизировать процесс контроля за движением средств между счетами юридических и физических лиц и повысить его продуктивность с 10 до 100%.

Алгоритм интеллектуального поиска дает возможность автоматически выстраивать цепочки движения денег между юридическими и физическими лицами и видеть, в числе прочего, уплачен ли НДС в этих цепочках.

На практике это означает, что находить взаимозависимые компании и связанные с ними физические лица станет гораздо проще. Уловив разрыв в цепочке, программа подает сигнал, который должны уже дополнительно проверить сотрудники налоговой службы.

Уже сейчас в штате у налоговиков появилось новое подразделение, насчитывающее порядка 6 тысяч аналитиков.

С 2018 года комплекс внедрен во всех субъектах страны и получил качественно новые возможности.

ВНИМАНИЕ! Программный комплекс АСК НДС-3 автоматически формирует отчет, который с ноября 2017 года является достаточным основанием для возбуждения уголовного дела в случае, если сумма нарушений превышает установленный законом размер.

То есть если раньше для возбуждения уголовного дела Следственный комитет России должен был провести доследственную проверку, запросить встречные документы у контрагента, сверить данные и сделать выводы, то сейчас этого делать не требуется, инспектору ИФНС достаточно нажать одну кнопку.

Как видим, сейчас все связанное с НДС очень жестко фиксируется и проверяется. Поэтому, отсутствие разрывов в цепи НДС важно и продавцу, и покупателю.

Если твой деловой партнер мудрит с НДС. Не сомневайся. Прилетит и тебе!

Безусловно, бОльший риск несут, конечно, покупатели, работающие под НДС. Потому, что как только вы купили товар, то приняли к учету НДС. Соответственно, вы тем самым уменьшили сумму налогов к уплате. А вот именно это, меньше всего хотелось бы видеть налоговикам.

Ваши затраты, отнесенные на расходы- красная тряпка для любого инспектора.

Свою проверку они начнут, перетряхивая именно ваши расходы. И там уже достанут не то, чтобы лупу, а просто электронный микроскоп. Тут то и выяснится, что фирма, продавшая вам товар, применяла не ОСНО (общую систему налогообложения), а спец режим.

Соответственно, плательщиком НДС не являлась. Что это значит?

А то, что полученные от нее и поставленные на учет документы не действительны!

Вашего партнера продавца давно и след простыл. Виноватым, априори, будете вы.

Привет доначислению налогов. Штрафам. Пеням. И обвинению в сотрудничестве с компанией однодневкой!

Быстро узнать систему налогообложения по ИНН: миссия не выполнима?

Кажется, что информации по теме проверки налогообложения своих партнеров с помощью ИНН в интернете масса.

Как оказалось, это заблуждение!

В действительности не один ресурс в интернете, так и не помог быстро узнать систему налогообложения по ИНН.

Переписанные друг у друга. Однотипные советы, обещают получение информации легко и быстро в Выписке из ЕГРЮЛ.

Выписку действительно, получить было довольно просто. Но каково же было мое удивление. Никакой информации о применяемой системе налогообложения там нет!

Перепроверив эти сведения в двух платных сервисах по проверке контрагентов. Я была мягко сказать, сильно удивлена. Нужной информации по налогообложению ИПэшек, действительно не было. Даже за деньги!

Консультант сервиса конечно, озадачился моим вопросом. Она рассказал, что налоговики, вот-вот. Буквально только начали, открывать сведения по применяемому налогообложению. Но пока, что только в отношении предприятий.

По предпринимателям данная информация пока является закрытой.

Учитывая тот факт, что налоговики если что нароют, то на любое твое оправдание, непременно ткнут носом в предписанную налоговым кодексом необходимость. Осуществлять свою деятельность, проявляя должную осмотрительность и осторожность!

И при этом закрывают нужные и важные сведения! Это как?

Какие все-таки, документы подтвердят режим налогообложения партнера?

Если применение специальных режимов налогообложения:

Можно подтвердить копией уведомления о возможности применения этого спец режима. Ее выдает налоговая при регистрации.

То, документа, подтверждающего право работать на общей системе, с выделением НДС, получается в природе просто НЕТ.

В принципе, можно запросить у предприятия-партнера письмо о применяемой системе налогообложения. В произвольной форме. Но заверенное печатью и подписью руководителя

Кроме того, копия Декларации по НДС с отметкой налоговой службы, то же является подтверждением применения общей системы налогообложения.

Но, во-первых. Точно знаю. Фотошоп рулит!

Если ты держишь в руках копию, то далеко не факт, что она соответствует оригиналу.

Во-вторых, на практике, что то тебе подтверждать, будут только если ты крупный оптовик или статусный заказчик. Запрос той же копии Декларации по НДС, я встречала только на крупных тендерах больших предприятий.

Банальная, рядовая купля/продажа не сопровождается на практике, таким документооборотом.

Ну и зачем самим налоговикам так все усложнять?

Але! Налоговая на проводе?

Дождавшись утра. Я позвонила на горячую линию ИФНС.

Оператор ответила приветливым голосом. Предварительно записав (за чем то?) мое полное ФИО. Телефон. И город.

Она несколько раз переключал меня на разные отделы.

Наконец, консультант, отвечающий за Выписки из ЕГРЮЛ и ЕГРИП, безапелляционно подтвердил, что да. Эта информация закрыта!

Как же мне тогда проявлять осмотрительность? Если Выписка не показывает систему налогообложения по ИНН. По этому вопросу, оператор заученными фразами, предложил обратиться в центральный аппарат ФНС России.

И все таки, узнать по ИНН систему налогообложения своего партнера можно!

Для этого нужно лично или через представителя обратиться с запросом в налоговую инспекцию. Можно через личный кабинет налогоплательщика. А можно и через Госуслуги. И получить ответ знаете когда?

Кто работает в торговле, тот знает не понаслышке, как отчаявшиеся продавцы, в условии невероятно просевшего рынка, бьются за клиентов.

Кто будет ждать месячный запрос что бы начать сотрудничество? Да никто!

Еще в интернете, мне попался совет позвонить в ИФНС, где зарегистрирована интересующая компания. И попытаться спросить нужную информацию по телефону. Объяснив свой интерес необходимостью, продиктованной Налоговым кодексом.

Для меня теперь, узнать, как проверять систему налогообложения, стало принципиально.

Интересующий, мою знакомую контрагент был из другого региона страны.

Дозвониться до Межрайонной ИФНС, по Астраханской области, у меня вышло не стразу. Объяснив оператору свой вопрос, я долго ожидала дальнейшее соединение с нужным специалистом. Я потратила кучу времени. Оплатила услуги связи по межгороду. Но пробиться дальше администратора, распределяющего звонки так и не смогла.

Господи, уж какой у нас многострадальный малый бизнес!

Учитывая любовь налоговиков нещадно доначислять НДС. Сложность быстрого получения данных о системе налогообложения контрагентов, сейчас, совсем не кажется случайной.

Открывать данные, не влияющие на налоги. И скрывать то, что способно прямо на них повлиять, согласитесь, крайне неправильно!

Собственную систему применяемого налогообложения можно узнать либо посмотрев (при его наличии) в Уведомление о применяемом спец. режиме налогообложения, либо в Личном кабинете налогоплательщика.

Как открыть Личный кабинет налогоплательщика написано тут

Надо сказать, что недавно, заглянув в этот кабинет на сайте налоговой, я вместо упрощенного увидела общую систему налогообложения. Сделав там же запрос на уточнение, получила устный ответ по телефону: система глючит…

Безусловно, подобные «глюки» очень напрягают. Но делать нечего. Сейчас ситуация у малых бизнесов, как в той поговорке, про собственное спасение утопающих. Так что, деваться-то некуда, товарищи! Работаем!

P.S. Безопасность ТВОЕГО бизнеса-это зона только ТВОЕЙ ответственности!

(Иными словами, если вы простой человек, обычный предприниматель, в случае недобросовестных партнеров, даже не рассчитывайте на какую-то помощь правовых структур. ЕЕ НЕ будет. Совсем.)

Касательно проверок своих партнеров, неважно покупателей или продавцов, в том же самом Контуре, есть тариф «Разовый» 1300 руб/сутки, а есть тариф «Бизнес» 22000 руб/год. Есть сервисы и подешевле, есть и подороже. Для новых бизнесов, даже минимального пакета хватит с головой.

В деловом мире сейчас «кидал» меньше не стало, поэтому, на мой взгляд, если нет опыта и времени самостоятельно выискивать информацию в различных открытых источниках, все же лучше заплатить пусть даже разовые 1300 руб/сутки и сразу видеть с кем ты имеешь дело, чем распрощаться с суммой в десятки/сотни раз больше, а еще и получить обвинение за применение «серых» схем ведения бизнеса.

Тот же самый тариф «Бизнес», в месяц выходит менее 2000 рублей. Стоит ли наша безопасность таких денег? Вопрос риторический.

Имея договор о сотрудничестве с сервисом по проверке контрагентов, мы легко можем доказать тому же налоговому инспектору, что не работаем с компаниями «однодневками» и проявляем должную осмотрительность при выборе делового партнера.

P.S. В последнее время мошенничество в бизнес-среде стало еще более изощренное. Дело, которое сейчас ведет юридическое бюро Маргариты Назаренко поражает своей наглостью и полной уверенностью мошенников в своей неуязвимости. В одной из последующих своих статей я об этом расскажу.

К вопросу, который мне пишут в личку знаю ли я хорошего юриста? Да. Знаю. Контакты на баннере ниже.

Просто помним, что наша безопасность в наших руках!

Читайте следующие статьи автора: