как узнать состояние налогового вычета через госуслуги

Как узнать статус проверки налогового вычета? Доступные способы

Краткое содержание:

Вы предоставили документы на налоговый вычет в ФНС. Как узнать о статусе налогового вычета?

Этим вопросом многие интересуются. Вот об этом и поговорим.

Способы

Самый доступный способ – позвонить в отделение ФНС. Как правило, для идентификации достаточно назвать ФИО (иногда — ИНН, адрес прописки).

Специалист налоговой службы вам скажет, на какой стадии находится проверка и когда предположительно вам выплатят деньги. Но этот способ связан с одним значительным минусом – трудно дозвониться.

Второй способ – можно воспользоваться онлайн-сервисом «Личный кабинет налогоплательщика».

Для проверки статуса необходимо в «Личном кабинете» найти форму запроса, связанную с камеральной проверкой деклараций 3-НДФЛ.

Необходимо получить электронную подпись, для того чтобы пользоваться «Личным кабинетом», для этого придется прийти в налоговую с паспортом.

Третий способ — это портал «Госуслуги», позволяет обратиться в государственные органы власти с заказом тех или иных справок, документов, разрешений или с целью обращения по какому-либо вопросу. Там же вы можете сделать запрос в ФНС.

Вам потребуется обратиться в МФЦ с паспортом, чтобы пользоваться порталом «Госуслуг».

Вы можете сами выбрать, способ который вам удобен. Но исходя из своего опыта, советую обратиться в налоговую службу и получить ЭП. Потому что, один раз посетив ФНС, в дальнейшем у вас появляется удивительная возможность делать все онлайн.

Налоговый вычет через Госуслуги

При некоторых обстоятельствах россияне могут оформить налоговый вычет — вернуть уплаченный с заработка НДФЛ, который по действующему законодательству составляет 13%. Возмещением занимается ФНС на основании предоставленного пакета документов и справки 3-НДФЛ. Последнюю можно заказать на Госуслугах.

Рассмотрим, как оформить налоговый вычет через Госуслуги, пошаговый порядок действий, сбор необходимых документов, ключевые условия получения возмещения НДФЛ. Полностью удаленного способа оформления нет, но часть процедуры можно провести через госпортал. Подробно обо всем — на Бробанк.ру.

За что дается налоговый вычет

Налоговый вычет предоставляется при некоторых расходах гражданина. То есть сначала он тратит деньги, а после подает заявление в ФНС на получение налогового вычета.

Существуют два основных налоговых вычетов:

Стандартно налоговый вычет на Госуслугах желают получать как раз граждане, которые купили недвижимость, прошли платное лечение или обучение. Но есть и другие виды вычетов, которые оформляются реже. Это инвестиционный, профессиональный и стандартный.

Стандартный налоговый вычет — это вычет для тех, у кого есть дети. Если зарплата родителя меньше 350 000 руб/год, он может через работодателя оформить вычет. Из налогооблагаемой базы ежемесячно будут убирать по 1400 на первого ребенка и по 3000 на последующих.

Кто может получить налоговый вычет

Прежде чем подать заявление на налоговый вычет через Госуслуги или иным способом, убедитесь, что вам положена эта льгота. Вычеты положены только резидентам РФ, которые имеют официальный заработок. Работодатель выплачивает каждый месяц за работника НДФЛ, его и можно вернуть путем оформления вычета.

Вы можете оформить вычет, если:

Налоговый вычет — это возврат ранее уплаченного работником налога НДФЛ. Сумму вычета ограничивает государство. Максимальные 390 000 актуальны при покупке жилья в ипотеку.

Как получить налоговый вычет через Госуслуги

Для примера рассмотрим самый популярный среди россиян вычет — при покупке недвижимости. Закон говорит о том, что при покупке или строительстве жилья стандартным образом можно вернуть максимально 260 000, а если речь об ипотеке, то 390 000.

Если это простая покупка жилья, то предельная сумма для расчета вычета — 2 000 000 рублей. То есть можно получить 13% от нее, а это 260 000 рублей. Если на квартиру потрачен 1 000 000, соответственно, можно получить максимум 13% от него, то есть 130 000. При цене жилья более 2 000 000 гражданин все равно получит предельно 260 тысяч.

Если речь об ипотеке, вычет рассчитывается с суммы до 3 000 000, в которую может входит и цена недвижимости, и начисленные банком проценты.

В пакет обязательных документов для получения имущественного налогового вычета входит справка 3-НДФЛ, вот как раз ее и можно заказать через государственный портал. Сам же вычет через Госуслуги не оформляется.

Как заказать 3-НДФЛ через Госуслуги:

Необходимо зайти на госпортал под своими учетными данными и найти через поиск страницу “Подача налоговых деклараций физлиц 3-НДФЛ”. Далее нажать кнопку “Получить услугу”:

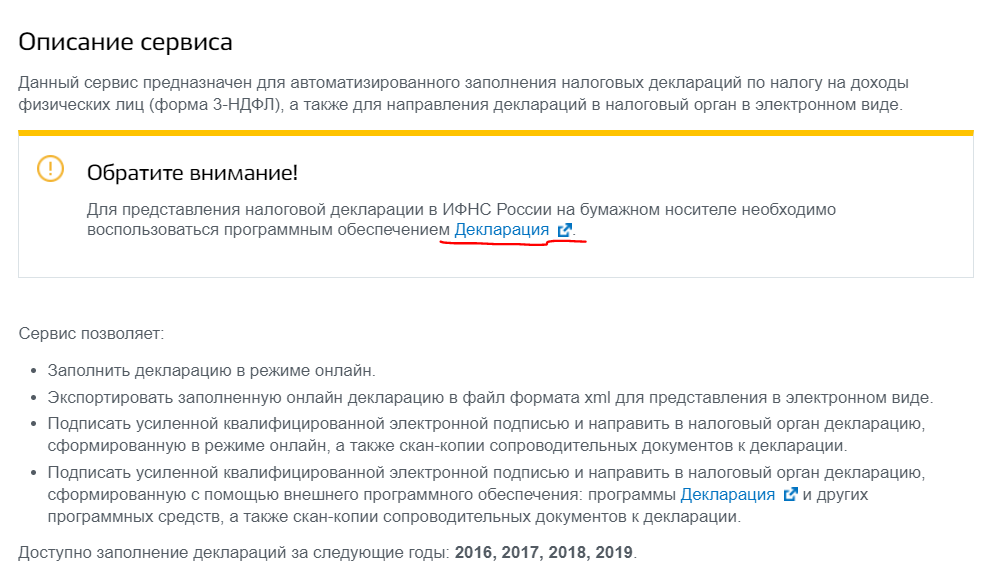

Система откроет страницу с пояснением, что для формирования справки 3-НДФЛ необходимо воспользоваться специальным сервисом от ФНС “Декларация”. Нужно кликнуть по этой ссылке:

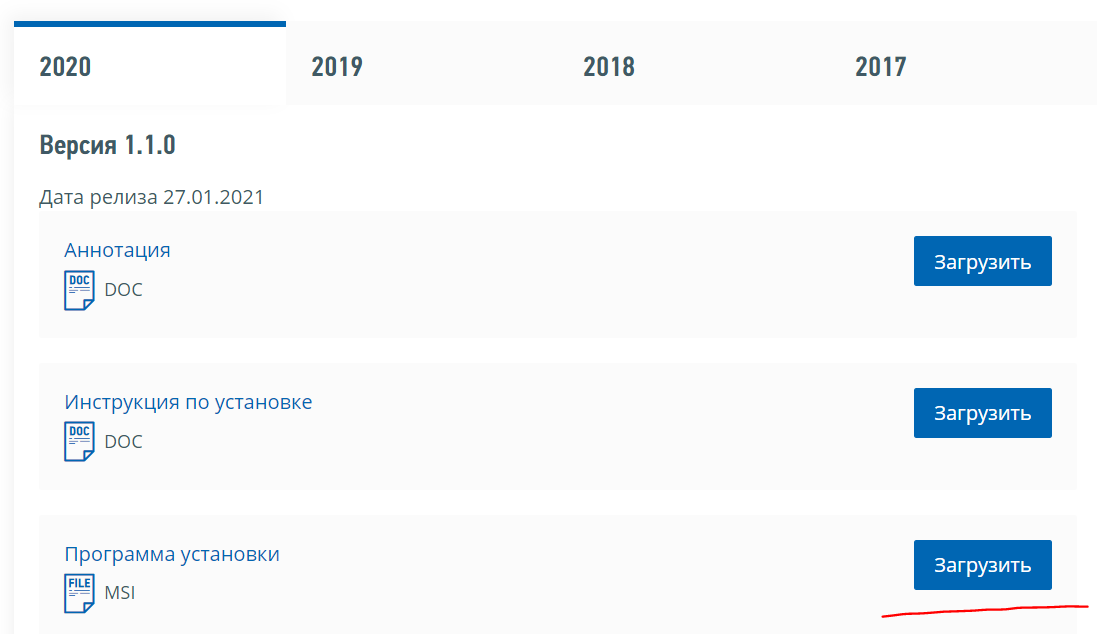

Портал Госуслуги перенаправит пользователя на сайт ФНС, откуда нужно установить программу Декларация на свое устройство. Установка стандартная и бесплатная:

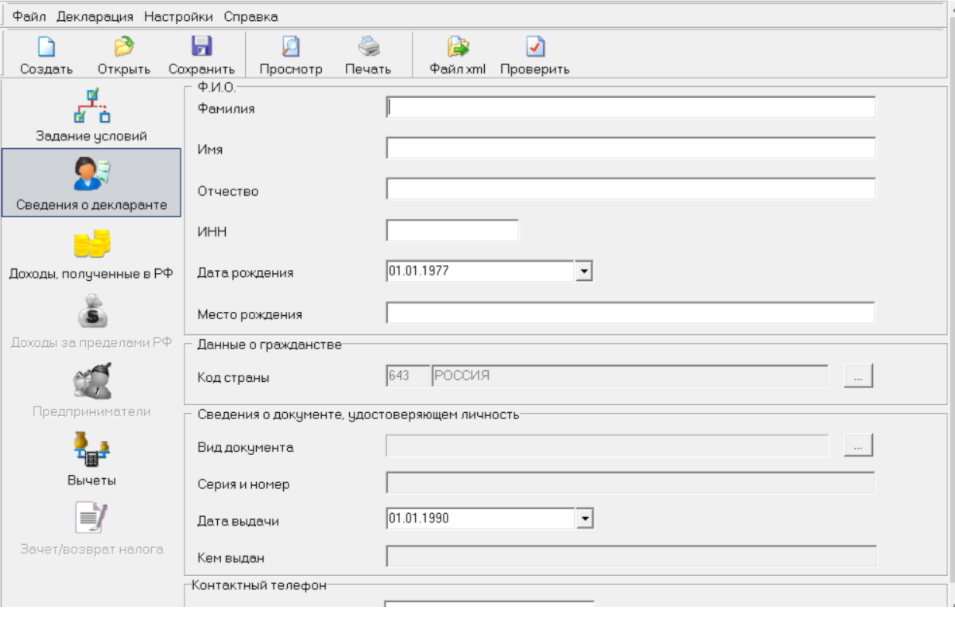

После скачивания открываете программу и начинаете заполнение декларации уже через нее. Сначала указываете данные о себе, потом о доходах и так далее.

Программа формирует справку на основании представленных данных. Ее можно распечатать и приложить к пакету документов для передачи в ФНС.

Получить налоговый вычет через Госуслуги за квартиру, лечение или оплату образования нельзя. Единственное, что возможно, — это заказать справку 3-НДФЛ, которая нужна при оформлении имущественного вычета.

Как действовать дальше

Подать на налоговый вычет на Госуслугах невозможно, нужно контактировать непосредственно с Налоговой службой. Перед обращением нужно собрать пакет документов, который будет отличаться в зависимости от вида вычета.

Стандартно заявление подается гражданином на следующий год после покупки квартиры/оплаты лечения/обучения. Декларацию можно подать и за три предыдущих года. Например, в 2021 году подать за 2018, 2019 и 2020.

Если речь об имущественном вычете, гражданин предоставляет:

Сумму отложенного налогового вычета считает гражданин и указывает ее в заявлении. Сотрудники расчетов не ведут, но при проверке документов все будет проверено.

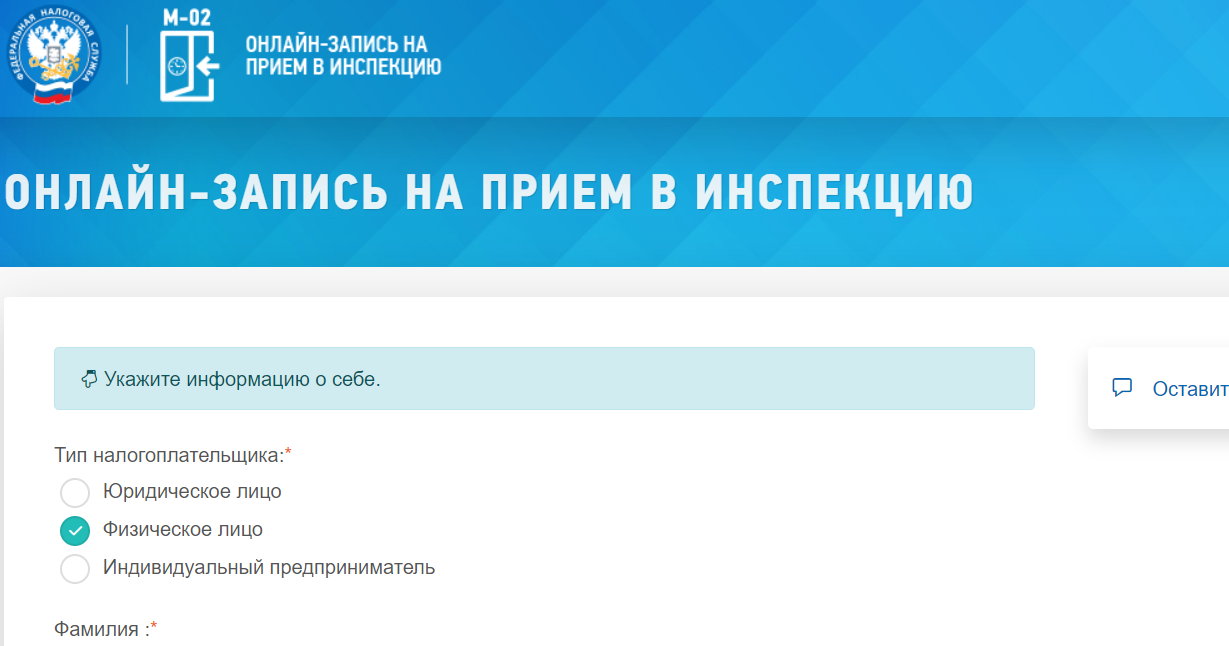

После сбора документов можно посещать ФНС по месту проживания. Предварительно можно записаться на прием на сайте налоговой службы:

Обратите внимание, что вычет можно получать несколько раз. Например, вы купили квартиру за 1 800 000 рублей, вам положен вычет в размере 234 000 рублей. Но если в этом прошлый год вы уплатили в виде НДФЛ 100 000, остальные 134 000 переносятся на следующие периоды.

После подачи документов налоговая выполняет проверку. Если все верно, вычет положен, он зачисляется на счет заявителя. Период ожидания — до 4 месяцев (через 3 дается отчет по итогу проверки, еще месяц дается ФНС для передачи средств).

Проверить возврат налога на госуслугах

Самое важное на тему: «Проверить возврат налога на госуслугах» с полным описанием и выводами. Если в процессе прочтения возникнут вопросы, то вы всегда можете их задать дежурному юристу.

Как узнать о состоянии проверки декларации 3-НДФЛ и возврате налога в режиме онлайн через интернет

Для облегчения информирования налогоплательщиков ФНС разработала специальный интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

С помощью «личного кабинета» можно узнать о суммах начисленных и уплаченных вами налогов, оплатить задолженность по налогам через интернет, обратиться в налоговую инспекцию и отслеживать статус камеральной проверки налоговой декларации по форме № 3-НДФЛ.

Интернет сервис позволяет налогоплательщикам, заполнившим декларацию на получение имущественных или социальных налоговых вычетов, узнать о результатах камеральной налоговой проверки поданной декларации 3-НДФЛ, а также узнать в режиме онлайн статус рассмотрения заявления на возврат налога. Раздел содержит информацию о регистрационном номере поданной декларации, дате регистрации в ИФНС, дате начала и завершения камеральной проверки, стадии камеральной проверки «Начата» или «Завершена».

Заполнить декларацию 3-НДФЛ можно, например, воспользовавшись бесплатной компьютерной программой «Декларация», разработанной ГНИВЦ ФНС России.

Где на Госуслуги отслеживать налоговый вычет 3-НДФЛ?

Отследить стутус ход проверки представленной налоговой декларации по форме 3-НДФЛ

Зарегистрированные в сервисе граждане без личного обращения в налоговый орган могут получать актуальную информацию о задолженности по налогам перед. В меню «Статус проверки 3-НДФЛ» отображается состояние проверки декларации

Данной услугой можно воспользоваться только если у Вас есть личный кабинет налогоплательщика в который Вы можете заходить с учетной записью сайта госуслуг.

Чтобы подключится к личному кабинету налогопплательщика Вам необходимо с паспортом прийти в любую ближайшую налоговую инспекцию.

На сайте госуслуг в дальнейшем через каталог услуг при помощи поиска можете найти «Прием налоговых деклараций физических лиц (3-НДФЛ)» нажимаете «получить услугу» (справа, синяя кнопка) и если Вы уже сдавали декларацию в налоговую у Вас будет видна вся информация по ней, ключая Ваше завление на возврат.

Простые налоги

О налогах и взаимоотношениях с государством на простом языке

Поможем оформить налоговые вычеты. Нажмите здесь для связи с нами.

Отслеживание хода проверки налоговой декларации в личном кабинете

Из этой статьи вы узнаете, как в личном кабинете налоговой инспекции проверить ход проверки вашей сданной декларации.

Очень часто мои читатели задают вопрос: » У меня появилась переплата в личном кабинете! Это значит, что мне подтвердили суму вычета и завтра выплатят?»

Не совсем так. Если появилась сумма переплаты, это значит только лишь то, что ваша декларация введена в базу данных инспекции. То есть оператор ее ввел в вашу личную карточку. Но проверка еще не закончена, она может быть даже не начата. На проверку декларации у налоговой есть 3 месяца с момента сдачи документов.

Давайте разберемся где и каким образом смотреть даты.

Открываем меню «Налог на доходы ФЛ», затем «3-НДФЛ». Появится статус проверки 3-НДФЛ.

Вы увидите номер, присвоенный вашей декларации, дату сдачи, дату регистрации. Нас интересует «Ход камеральной проверки». Когда статус станет «ЗАВЕРШЕНА», то от этой даты завершения мы считаем один месяц для перечисления денег. Дата, как вы видите на рисунке, появляется рядом со статусом.

Также вы можете посмотреть результат проверки, все ли вычеты подтверждены, а также сумму к возврату.

Второй по частоте вопрос: «Проверка завершена и декларация полностью одобрена! Какие мои дальнейшие действия?»

Когда статус проверки поменяется на «завершено», у налоговой инспекции есть 1 месяц на перечисление денег, при условии, что вы уже подавали заявление на возврат.

Если вы не подавали его раньше, (или подавали, но если после проверки изменилась сумма к возврату), то придется сформировать его снова. Подробнее инструкция «Как сформировать заявление на возврат«.

Подача на налоговый вычет онлайн через Госуслуги: пошаговая инструкция

Заявление на получение налогового вычета могут заполнить пользователи портала, имеющие подтверждённую учётную запись. Документ необходимо будет подписать электронной подписью: усиленной квалифицированной или усиленной неквалифицированной.

Декларация может проверяться органом ФНС в течение трёх месяцев.

Как проверить статус налогового вычета онлайн?

Портал Госуслуг не предоставляет функцию уточнения статуса проверки декларации. Сделать это можно на сайте nalog.ru (портал Федеральной налоговой службы). Вы можете зарегистрироваться на нём через Госуслуги (для этого необходимо, чтобы на портале Госуслуг был указан ваш номер ИНН).

Другие способы подачи НДФЛ-3

Дополнительная информация о налоговом вычете

Основные виды налогового вычета

Налоговый вычет существует в нескольких форматах:

Когда можно подать налоговую декларацию?

Налоговая декларация подаётся в любое время по окончании года, в котором были доходы или расходы, в связи с которыми вы хотите сделать налоговый вычет.

Когда будет возвращена сумма излишне уплаченного налога?

После подачи заявления по форме НДФЛ-3 денежная выплата осуществляется в течение одного месяца, но не раньше, чем декларация будет проверена (проверка проводится до трёх месяцев).

Пошаговая инструкция, как отследить статус декларации 3-НДФЛ через Госуслуги

Портал государственных услуг предоставляет гражданам множество услуг, в том числе и составление 3-НДФЛ и их отслеживание. Всю необходимую информацию о текущем состоянии декларации можно отследить в электронном режиме, используя личный кабинет сайта госуслуги.

Плюсы и минусы проверки статуса декларации 3-НДФЛ онлайн

Портал государственных услуг значительно упрощает жизнь гражданам, так как он позволяет выполнять многие действия, не выходя из дома. Сайт предоставляет возможность заполнения и отправки декларации 3-НДФЛ непосредственно через личный кабинет, не обращаясь лично в уполномоченный орган. То же самое касается и проверки статуса декларации.

Благодаря тому, что сайт работает круглосуточно, гражданин может зайти в кабинет налогоплательщика и получить желаемую услугу в любое наиболее удобное для него время. Как правило, проблем с заполнением формы декларации не возникает, так как каждый этап сопровождается подробным объяснением. У каждого пункта имеется информация о том, что именно требуется от пользователя.

Пошаговая инструкция, как отследить статус (приняли/доработка) декларации 3-НДФЛ через Госуслуги

Проверить статус декларации 3-НДФЛ могут только зарегистрированные в системе пользователи. Для этого заполняется простая форма, где указываются личные и паспортные данные, а также номер мобильного телефона или СНИЛС. Если у пользователя уже имеется учетная запись, он может приступать к выполнению основных действий.

Шаг 1. Для получения доступа ко всем возможностям сайта необходимо авторизоваться в системе. Для этого для начала потребуется нажать на клавишу «Личный кабинет».

Затем в открывшейся форме указать данные от своей учетной записи, а именно номер мобильного телефона или СНИЛС, а также личный пароль.

Шаг 2. В разделе «Услуги» необходимо выбрать пункт «Налоги и финансы».

Далее будет представлен список всех возможных услуг, из которых нужно выбрать «Предоставление налоговых деклараций».

Далее пользователь должен выбрать пункт «Прием налоговых деклараций физических лиц 3-НДФЛ».

Шаг 3. После этого откроется список возможных действий, связанных с 3-НДФЛ.

На этой странице можно сформировать онлайн декларацию, отправить ее в налоговую службу наиболее удобным способом, или записаться на личный прием. Для того, чтобы отследить декларацию, необходимо выбирать первый пункт из всех предложенных. Также на этой странице можно ознакомиться с подробной информацией о получении услуги, ознакомиться с правилами получения и изучить ответы на самые распространенные вопросы.

Важно учитывать, что отследить декларацию в электронном формате смогут лишь те пользователи, которые уже сформировали документ и отправили его в налоговую службу. После нажатия на кнопку «Получить услугу» у них автоматически откроется страница с отслеживанием.

Какие могут возникнуть трудности при получении информации

Как правило, у пользователей не возникает сложностей с отслеживанием декларации, так как при наличии составленной 3-НДФЛ страница с отслеживанием открывается самостоятельно, для этого достаточно выполнить несколько простых действий.

Проблемы могут возникать, если на самом сервере ведутся профилактические работы. Иногда не все возможности сайта доступны пользователю. Это связано с тем, что на сервере возникают ошибки. В этом случае необходимо подождать, служба поддержки достаточно быстро устраняет все неполадки.

Как проверить статус налогового вычета на госуслугах

Как можно узнать статус налогового вычета

Наиболее проверенным способом, позволяющим узнать статус налогового вычета, был звонок в отделение Федеральной налоговой службы. Сотрудники инспекции имеют право предоставлять данные заявителю по телефону, если он назовет свою фамилию, имя и отчество. Хотя иногда для уточнения требуются дополнительные сведения:

Как узнать статус налогового вычета

Во-первых, ввести логин и пароль, которые есть в регистрационной карте, выданной в ФНС. Чтобы получить карту, нужно прийти к налоговикам с паспортом и оригиналом свидетельства с ИНН. Если логин и пароль налогоплательщик потерял, восстановить их несложно, обратившись в офис ФНС еще раз с теми же документами, что и при регистрации.

Как оформить налоговый вычет через портал Госуслуги

Часто бывает так, что из-за отсутствия должного финансового образования в нашей стране некоторые граждане упускают возможность воспользоваться своими правами в определенных сферах жизни. В этой статье мы поговорим о способах вернуть часть налогов, уплаченных государству от вашей официальной заработной платы.

Как узнать когда перечислят налоговый вычет за квартиру

С момента подачи декларации государственному органу отводится три месяца для камеральной проверки прикладываемых бумаг. По истечении этого срока, инспекция обязана вынести решение о предоставлении имущественного вычета при покупке жилья или отказать в предоставлении льготы. Каким бы не было решение государственного органа, налогоплательщик получает уведомление.

Узнать статус налогового вычета

Во-вторых, войти в «Личный кабинет» можно, используя Универсальную электронную карту (точнее, привязанную к ней электронную подпись). Получить ключ с ЭЦП можно в одном из удостоверяющих центров (как правило, их функцию выполняют региональные отделения Сбербанка). Одно из преимуществ второго способа — пароль можно задавать и менять самостоятельно.

Процедура оформления налогового вычета через Госуслуги

Начиная с 2015 года пользователи Госуслуги могут сдавать отчетность в ИФНС прямо через портал. Все сведения будут переданы напрямую в ФНС России. Причем пользоваться этой услугой могут не только жители крупных мегаполисов и областных центров, но и люди, проживающие в небольших городках, отдаленных от столицы. Возможность получения налогового вычета в электронном виде через gosuslugi.ru по достоинству оценят те, кто не может обращаться в ведомство лично, к примеру, люди, часто уезжающие из города или имеющие плотный рабочий график.

Как оформить налоговый вычет и подать декларацию 3-ндфл через личный кабинет налогоплательщика

Если Вы хотите проконтролировать, что происходит с Вашей декларацией, в каком виде она дошла до ифнс, то необходимо перейти в раздел: Декларация по форме 3-НДФЛ (смотрим 8-9 шаг). Внизу Вы видите раздел мои декларации. После того, как будет статус с зеленой галкой и фразой: «получена квитанция о приеме», то можно быть уверенным, что комплект документов дошел до ИФНС.

Оформляем налоговый вычет через госуслуги

Как получить налоговый вычет через МФЦ или личный кабинет налогоплательщика на Госуслугах

Также государством снимается часть налогового бремени, если налогоплательщик потратил свои средства на покупку квартиры, дома для всей семьи, вложил деньги в жилищное строительство, оформил ипотечный кредит на покупку квартиры или земельного участка для возведения дома. Также льгота распространяется на приобретение части жилого помещения в многоквартирном доме или частном строении.

Как узнать, когда перечислят налоговый вычет за квартиру

Максимальный срок на выплату налогового вычета за квартиру и другое приобретенное имущество составляет 3 календарных месяца, именно после данного срока деньги должны поступить на ваш счет от налоговой службы, вы можете контролировать данный процесс зарегистрировавшись в личном кабинете на сайте налоговой службы России.

Оформляем налоговый вычет за обучение через «Госуслуги»

Право на возврат подоходного налога в размере 13% с суммы, уплаченной за образование, имеют граждане, получающие официальный доход. Подать заявление на налоговый вычет через «Госуслуги» или иным способом могут как сами учащиеся, так и их родители (законные представители).

Куда обращаться

За возвратом подоходного налога нужно обращаться в ФНС по месту регистрации. Сделать это можно лично или онлайн. При этом вычет предоставляется на следующие образовательные услуги:

При этом у образовательного учреждения обязательно должна быть лицензия.

Сумма возврата

Размер возвращаемого налога рассчитывается исходя из суммы, фактически уплаченной налогоплательщиком за образование. При этом существует максимальная граница выплат:

Если стоимость обучения в течение одного календарного года превышает максимально установленный лимит, то сумма возврата будет рассчитываться только на 120 или 50 тысяч, в зависимости от заявителя. Оставшаяся часть не переносится на последующие годы.

Получить налоговый вычет через «Госуслуги» могут все зарегистрированные пользователи. Для заполнения 3-НДФЛ нужно авторизоваться на портале www.gosuslugi.ru и перейти в раздел «услуги». В перечне выбрать «Налоги и финансы», а затем «Прием налоговых деклараций».

Далее нужно кликнуть «Получить услугу». Если пользователь заполняет 3-НДФЛ на портале впервые, то ему следует нажать кнопку «Заполнить новую декларацию».

3-НДФЛ состоит из четырех разделов:

Данные налогоплательщика заполняются автоматически из профиля пользователя. Вкладку «доходы» можно заполнить двумя способами:

Раздел «вычеты» состоит из пяти подразделов:

Справка: Для возврата налога через «Госуслуги» за обучение нужно выбрать подраздел социальные вычеты.

В соответствующей графе следует поставить сумму, фактически уплаченную за обучение. Размер оплаты должен быть подтвержден квитанциями из банка.

Во вкладке «итоги» рассчитаны следующие данные:

Готовый документ можно скачать на ПК в формате pdf для последующего представления в инспекцию лично. Помимо этого доступна отправка файла онлайн, через портал государственных услуг.

Важно знать: Для получения налогового вычета за обучение через «Госуслуги» необходимо заверить декларацию электронно-цифровой подписью и только после этого отправить в ФНС.

Чтобы инспектор смог провести проверку правильности заполнения 3-НДФЛ и расчета суммы налога, необходимо прикрепить к электронному файлу документы:

Если заявителем является родитель учащегося, то дополнительно представляются;

Для прикрепления перечисленных документов к декларации на портале нужно кликнуть «Добавить документ».

Полезно: Объем файлов для отправки не должен превышать 20 МБ.

3-НДФЛ можно подать в течение трех лет с момента получения образовательной услуги и оплаты за нее.

Другие возможности портала

На сайте государственных услуг можно не только подать декларацию 3-НДФЛ на компенсацию расходов по образованию, но и получить налоговый вычет за квартиру через «Госуслуги». Для этого следует выбрать соответствующую вкладку в категории «расходы».

Имущественный вычет предоставляется на покупку или строительство жилого объекта, приобретение земельных участков, а также выплату процентов по ипотечному кредиту. Для этого необходимо заполнить сведения о недвижимости:

| Видео (кликните для воспроизведения). |

Сумма расходов складывается из стоимости объекта и процентов, уплаченных кредитной организации.

Сайт налоговой

Помимо портала госуслуг подать декларацию 3-НДФЛ можно на сайте налоговой инспекции www.nalog.ru. Для заполнения формы нужно авторизоваться в личном кабинете одним из способов:

На открывшейся странице расположены категории доступных сервисов:

Декларация 3-НДФЛ размещена в разделе «жизненные ситуации».

В личном кабинете доступны следующие действия с декларацией:

После нажатия кнопки «Подать декларацию 3-НДФЛ» пользователю становятся доступны три способа:

Внимание: При установке программы на ПК необходимо выбрать версию в соответствии с годом, за который пользователь хочет подать декларацию.

Чтобы заполнить и отправить 3-НДФЛ в онлайн-режиме, необходимо получить ключ ЭЦП. Сделать это можно в личном кабинете на сайте налоговой.

Заполнение в программе

Для скачивания программного обеспечения на ПК следует кликнуть «загрузить», а после этого установить ее на компьютер. По завершению процесса на рабочем столе отобразится ярлык «Декларация».

Для начала работы нужно выбрать:

Во вкладке «Сведения о декларанте» указывается личная информация пользователя:

В разделе «Доходы, полученные в РФ» нужно заполнить информацию о работодателе, а также суммы заработной платы и предоставляемых вычетов.

В последнем разделе «Вычеты» нужно выбрать вкладку «Социальные» и поставить галочку в чекбоксе «Предоставить социальные налоговые вычеты».

В графе «Суммы» указать фактически затраченные средства на оплату обучения. В конце заполнения следует кликнуть «Создать».

Программа предлагает сохранить документ на ПК. Декларацию можно отправить через сайт налоговой или «Госуслуги», а также распечатать и подать в отделение ФНС лично или через представителя, по доверенности.

Подавать декларацию для получения налогового вычета можно онлайн или при личном посещении ФНС. Для направления пакета документов через интернет пользователю необходимо получить ключ ЭЦП. После передачи данных в инспекцию начинается камеральная проверка достоверности сведений, продолжительностью 90 дней. По ее окончанию налогоплательщик получает уведомление о сумме возврата подоходного налога. Денежные средства перечисляются на счет заявителя в течение 30 календарных дней. Таким образом, с момента подачи 3-НДФЛ до даты выплаты проходит более четырех месяцев.

Остались вопросы?

Проконсультируйтесь у юриста (бесплатно, круглосуточно, без выходных):

Внимание! Юристы не записывают на приём, не проверяют готовность документов, не консультируют по адресам и режимам работы МФЦ, не оказывают техническую поддержку по порталу Госуслуг!

Узнать статус налогового вычета

Получив от гражданина документы на налоговый вычет, ФНС должна произвести всю необходимую работу с ними (проверку, оценку и вынесение решения по выплате) в течение трех месяцев. Есть несколько способов узнать состояние налогового вычета.

Первый, самый доступный способ — позвонить в отделение ФНС. В практике работы большинства территориальных органов налоговой службы допускается предоставление данных о рассмотрении заявок на вычеты по телефону. В большинстве случаев для идентификации достаточно назвать ФИО (иногда — ИНН, адрес прописки, дату подачи заявления). Специалист, имеющий доступ к нужным базам данных, посмотрит сведения сам или переключит вас на другого специалиста, который занимается вычетом.

Личный кабинет налогоплательщика

Отследить налоговый вычет в режиме реального времени, не беспокоя сотрудников ФНС частыми звонками, можно воспользовавшись онлайн-сервисом «Личный кабинет налогоплательщика».

Этот ресурс позволяет гражданам:

Чтобы узнать статус налогового вычета, следует найти среди онлайн-инструментов «Личного кабинета» форму запроса, связанную с камеральной проверкой деклараций 3-НДФЛ.

Попасть в «Личный кабинет» можно двумя способами.

Во-первых, ввести логин и пароль, которые есть в регистрационной карте, выданной в ФНС. Чтобы получить карту, нужно прийти к налоговикам с паспортом и оригиналом свидетельства с ИНН. Если логин и пароль налогоплательщик потерял, восстановить их несложно, обратившись в офис ФНС еще раз с теми же документами, что и при регистрации.

Во-вторых, войти в «Личный кабинет» можно, используя Универсальную электронную карту (точнее, привязанную к ней электронную подпись). Получить ключ с ЭЦП можно в одном из удостоверяющих центров (как правило, их функцию выполняют региональные отделения Сбербанка). Одно из преимуществ второго способа — пароль можно задавать и менять самостоятельно.

Оба способа войти в «Личный кабинет налогоплательщика» бесплатны. Сейчас в России порядка 2 миллионов держателей УЭК.

Схожие по назначению с «Личным кабинетом» ФНС онлайн-сервисы — это портал «Госуслуги», база данных Службы судебных приставов, а также сервис «Узнай свою задолженность», также принадлежащий ФНС.

Портал «Госуслуги» позволяет обратиться в государственные органы власти с заказом тех или иных справок, документов, разрешений или с целью обращения по какому-либо вопросу. Нужна предварительная регистрация в уполномоченных центрах (как правило, это отделения Ростелекома).

На сайте ФССП граждане РФ могут проверить, нет ли их имени в базе данных исполнительных производств. Этот сервис очень полезен для людей, позволяющих выехать за границу: если обнаружится, что у человека есть подлежащий взысканию долг более чем в 5 тыс. рублей, то пограничники могут не выпустить его из страны. Регистрация для пользования сервисом не нужна.

Сервис «Узнай свою задолженность» позволяет гражданам, претендующим на право получить налоговый вычет, проверить по ИНН задолженность по уплате НДФЛ. Если таковая обнаружится, то ФНС, скорее всего, откажет в выплате вычета и потребует предоставить новый пакет документов — где будут отражены скорректированные цифры, учитывающие задолженность.

Пошаговая подача заявления на налоговый вычет через Госуслуги

В 2009 году Правительством РФ было принято решение о создании единого портала по предоставлению государственных услуг. Прошло 10 лет. На портале зарегистрировалось более 65 миллионов граждан России. Их число продолжает расти. Ресурс избавляет от длительного ожидания в очередях. На Госуслугах посетитель самостоятельно выполняет операции, во имя которых раньше нужно было ехать в учреждение. Количество услуг на портале расширяется. В том числе появилась возможность подачи заявления на налоговый вычет через Госуслуги. Эту тему мы и рассмотрим в статье ниже.

Что такое налоговый вычет и декларация о доходах

Ежегодно граждане нашей страны обязаны подать декларацию об уплате налога на доходы физических лиц – НДФЛ. Рабочие и служащие оплачивают его ежемесячно через бухгалтерию предприятия. 13% этого налога снимается с заработной платы. Предприниматели оплачивают взнос ежегодно. 13% исчисляются из годового дохода. В Налоговом кодексе РФ есть такое понятие, как налоговый вычет. Под ним понимается сумма, которая налогом не облагается.

В случае с сотрудниками предприятий такой суммой будет минимальная оплата труда. С этой суммы налог не взимается. Налоговая ставка применяется только к суммам, превышающим прожиточный минимум. Налоговым вычетом так же называется возврат денег за понесённые расходы. К ним относятся:

Кто получает

Налоговый вычет оформляют люди:

Как подготовить документы к подаче заявления на получение вычета

Для оформления налогового вычета понадобятся следующие документы:

Эти документы необходимы в любом случае. Далее следуют документы, подтверждающие причину требования о возврате. Если это покупка жилья, прилагаются:

При оформлении налогового вычета, связанного с лечением, прилагают договор об оказании медицинских услуг или квитанцию об оплате с печатью медицинского учреждения.

Претендовать на налоговую компенсацию можно не только за оплату собственного лечения, но и при расходах на медицинские услуги для членов семьи

В пакет документов при оформлении вычета за обучение входит договор, заключенный обучаемым с учебным заведением и квитанции об оплате. Важно знать, что налоговый вычет предоставляется только в том случае, если учебное заведение имеет лицензию на образовательные услуги. Находиться оно может как в России, так и за границей.

Что и как нужно сканировать

В паспорте сканируются страницы:

Военнообязанным требуется сделать скан военного билета

У остальных документов сканируются все заполненные страницы. Для сканирования выбирается формат с сильным сжатием — jpg (jpeg). Качество сканирования — 200 DPI (точек на дюйм) или 130 на сантиметр. Размер конечного файла должен получиться не меньше 50 Кб. Отсканированные копии сохраняются в компьютере.

Как подать документы через сайт Госуслуг

Самый первый шаг – регистрация на сайте Госуслуг. Она стандартная, но требует подтверждения. Для подтверждения нужно подойти с логином и паспортом в МФЦ к администратору. Процесс не занимает более 5 минут. Подтверждается аккаунт только один раз. Далее в личном кабинете становятся доступны все услуги.

Входим в личный кабинет. В верхней части страницы выбираем «Услуги».

В открывшемся окне нажимаем «Налоги и финансы».

Кликаем по надписи. Открывается следующее окно. В нём выбираем «Приём налоговых деклараций».

Кликаем надпись. В открывшемся окне выбираем «Электронные услуги. Приём налоговых деклараций физических лиц (3НДФЛ)».

Кликнув на надпись, переходим на новую страницу. Здесь можно выбрать два варианта. «Сформировать декларацию онлайн» подойдёт в том случае, если декларация ещё не написана. Функция «Отправить заполненную декларацию в электронном виде» нужна тогда, когда декларация готова и отсканирована. Важно! 3НДФЛ подаётся по итогам года. Воспользоваться услугой электронной подачи можно не чаще одного раза за 12 месяцев.

Поскольку все документы сканировались, то отправляем готовыми файлами.

Далее кликаем по кнопке «Получить услугу». Она синего цвета, расположена справа и сразу бросается в глаза. На открывшейся странице выбираем «загрузка декларации».

Здесь можно перетащить файл или загрузить его. Если файл перетаскивается, нужно свернуть страницу, захватить файл мышью и перенести его к свёрнутой странице. Как только мышь с файлом коснётся ярлыка, страница развернётся и файл окажется на месте. Для загрузки файла следует нажать на «Загрузите вручную». При этом откроется окно с документами, хранящимися на компьютере. Выбираете нужный файлы, открываете их. Они загружаются автоматически. Сведения о приёме декларации поступают в личный кабинет в виде сообщения.

Перед отправкой документов не забудьте поставить галочку о согласии на обработку данных.

Для налогового вычета на сайте есть отдельная ссылка. Возвращаемся в личный кабинет. Кликаем на «Услуги». Переходим в «Налоги и финансы». Продвигаем страницу вниз. Находим «Жизненные ситуации». В разделе кликаем «Имущественный налоговый вычет».

Кликнув по этой кнопке, переходите на страницу с полной информацией по налоговому вычету. Далее остаётся следовать рекомендациям. Заявление подаётся на сайте nalog.ru. Перейти на него можно по ссылке с Госуслуг. Декларация проверяется 3 месяца. Право на вычет проверяют 30 суток. О готовности уведомления о праве на вычет налоговый инспектор извещает звонком на указанный телефон. Полученный документ передаётся работодателю лично заявителем.

Как записаться в налоговую

Если появилось желание посетить налоговый орган лично, то сайт Госуслуг поможет сократить время визита. Возвращаемся в личный кабинет. Кликаем «Услуги». Переходим в «Налоги и финансы». Выбираем «Приём налоговых деклараций физических лиц (3НДФЛ). Все эти действия были описаны выше. В типе получения услуг выбираем «Личное посещение налоговой инспекции». Кликаем «Записаться на приём».

В открывшемся окне появятся персональные данные. Опускаемся ниже. Находим «Куда вы будете подавать оригиналы документов».

Выбираете свой регион. Открывается новое окно.

Находите нужный налоговый орган и нажимаете кнопку выбрать. В открывшемся окне появляются возможные дни записи и время. Остаётся выбрать удобный вариант и подтвердить свои действия.

Видео удалено.

| Видео (кликните для воспроизведения). |

Сайт Госуслуги помогает экономить время и нервы.