как узнать соц отчисления в казахстане

Как проверить пенсионные, страховые и другие отчисления от работодателя в Казахстане

Иллюстративное фото: prostooleh / freepik.com

Наличие пенсионных накоплений, медицинской страховки и оплата налогов обеспечиваются отчислениями из заработной платы. Поэтому для казахстанцев важно, чтобы данные платежи осуществлялись работодателем своевременно. О том, как проверить историю своих социальных отчислений, читайте в материале Нурфин.

Из заработной платы казахстанцев удерживаются определенные платежи еще до момента выдачи оклада. Эти платежи производятся у источника выплаты – работодателя.

Так, в трудовом договоре может быть указана одна сумма, а на руки работники получают меньшее значение. То есть имеются зарплаты брутто (оклад без отчислений) и нетто (деньги, выплачиваемые на руки).

Это объясняется тем, что работодатель производит отчисления в виде:

Как оформить соцвыплаты, если работодатель был освобожден от соцотчислений в Казахстане

Эти платежи обеспечивают наличие будущей пенсии, медицинских услуг и покрывают налоги. Однако иногда могут возникнуть ситуации, когда работодатель не производил подобные отчисления.

Как сообщает Комитет государственных доходов РК, работники могут самостоятельно проверить наличие социальных платежей и других взносов от работодателя.

Иллюстративное фото: pixabay.com

Как проверить свои отчисления

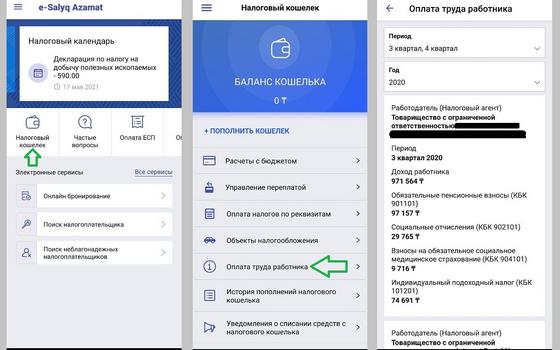

Для проверки своих социальных отчислений необходимо наличие приложения «e-Salyq Azamat».

Регистрацию или вход в приложение можно провести через ЭЦП или sms-пароль. При этом потребуется наличие регистрации в базе мобильных граждан.

После входа в приложении необходимо открыть вкладку «Налоговый кошелек». В нем можно получить информацию о своих налоговых платежах, задолженностях и так далее.

Далее выбираем вкладку «Оплата труда работника». Здесь откроется страница с двумя данными:

В каком случае могут вернуться удержанные с зарплат казахстанцев взносы за ОСМС

После выбора нужного года и периодов приложение выдаст список квартальных или полугодовых данных.

Как проверить социальные отчисления. Приложение: e-Salyq Azamat

В каждом из этих отчетов отражаются суммы:

При отсутствии сведений или несоответствии данных необходимо обратиться к работодателю для корректировки налоговой отчетности.

Как уточнили в Комитете госдоходов, свои данные могут просматривать физические лица, работодатели которых применяют общеустановленный режим или специальный налоговый режим на основе упрощенной декларации.

Кто пополняет пенсионные счета ушедших в декрет казахстанцев и влияет ли это на размер соцвыплат

Напомним, что в приложении пока доступны данные только за 2020 год.

Для тех, кто хочет проверить свои социальные отчисления за текущий год, Нурфин предлагает следующие инструкции:

Узнавайте обо всем первыми

Подпишитесь и узнавайте о свежих новостях Казахстана, фото, видео и других эксклюзивах.

Как проверить свои социальные и пенсионные отчисления РК?

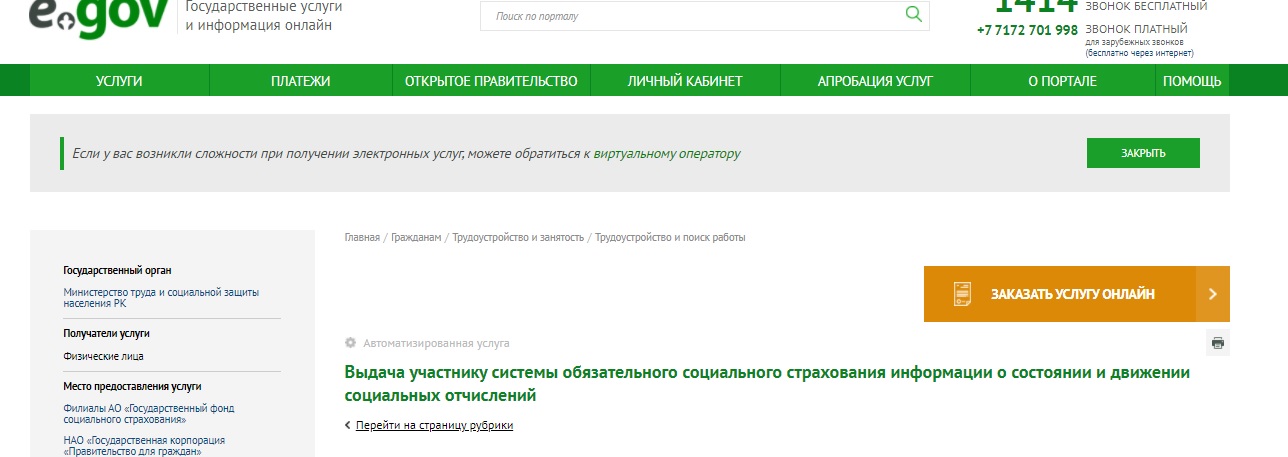

Министерство труда и социальной защиты населения Республики Казахстан заявило о внедрении новой электронной услуги “Выдача участникам системы обязательного социального страхования сведения о текущем состоянии и направлении социальных отчислений”. Воспользоваться могут все граждане в любое удобное для себя время.

Что содержит

Документ включает в себя исчерпывающие сведения о налогоплательщике, среди которых выделяют:

Воспользоваться ресурсом могут все без исключения граждане при условии наличия доступа к интернету.

Проверка пенсионных отчислений ЕНПФ

Дальнейший порядок действий включает в себя несколько этапов:

Такой вариант считается наиболее удобным, поскольку позволяет существенно экономить время на личное посещение ведомства и необходимости простаивать живую очередь – все можно сделать бесплатно в удаленном режиме.

Быстрый способ проверки пенсионных отчислений

Проверка Социальных Отчислений

На портале EGOV вам необходимо в поиске вбить это предложение «Выдача участнику системы обязательного социального страхования информации о состоянии и движении социальных отчислений» и далее переходим на услугу.

Как рассчитать «чистый» доход от зарплаты Версия для печати

Смотрите также:

Еще раз отметим, что ежемесячно работодателем от суммы оклада вычитываются обязательные пенсионные взносы (ОПВ) в счет будущей пенсии и индивидуальный подоходный налог (ИПН).

Прочитав нашу статью, вы сможете самостоятельно, без помощи бухгалтера, рассчитать итоговую сумму «чистой» зарплаты.

Итак, в первую очередь, от зарабатываемого оклада отнимаются пенсионные отчисления в размере 10% от оклада на основании ст. 25 Закона РК «О пенсионном обеспечении в Республике Казахстан». Однако, существуют ограничения в виде максимально возможного дохода для исчисления обязательных пенсионных взносов, который равен 50-ти минимальным размерам заработной платы (50 МЗП (2 125 000 тнг на 2021 год)).

Индивидуальный подоходный налог (ИПН) также составляет 10% (согласно ст. 320 Налогового кодекса РК) от оставшейся суммы после удержания ОПВ, но он рассчитывается немного по-другому. Налоговым кодексом предусмотрена сумма, не облагающаяся подоходным налогом, в размере 1 МЗП (42 500 тнг на 2021 год), который ежегодно меняется в большую сторону.

Рассмотрим это в формуле расчета. Пример: оклад в размере 90 000 тенге.

*Данный расчет предусмотрен для работников чей начисленный доход превышает 25-кратный размер месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года.

Единый совокупный платеж – кто платит, размер, срок и порядок уплаты Версия для печати

С 2019 года в Казахстане введен Единый совокупный платеж (ЕСП), который предусматривает упрощенный порядок регистрации в налоговых органах деятельности неформально занятых.

Он объединяет в себе четыре обязательных вида платежа:

Размер ЕСП

Ежемесячный размер единого совокупного платежа в 2019 году составляет:

Кто платит ЕСП

Согласно ст.774 раздела 24 Налогового кодекса РК, плательщиками ЕСП признаются физические лица, осуществляющие предпринимательскую деятельность без регистрации в качестве индивидуального предпринимателя, которые одновременно соответствуют следующим условиям:

При этом, размер дохода плательщиков ЕСП не должен превышать 1175 МРП в год.

Как и когда платить ЕСП

Уплачивать ЕСП необходимо отдельно за каждый месяц, в котором был получен доход. Также предусмотрена возможность уплаты авансом за последующие месяцы.

Уплатить ЕСП можно в кассе любого банка Казахстана, а также в отделениях «Казпочты». Для этого нужно предъявить свое удостоверение личности и произвести платеж по КНП «183» на банковский счет НАО ГК «Правительство для граждан».

Национальным Банком РК для ЕСП выделены коды назначения платежей – КНП 183 при уплате единого совокупного платежа и КНП 184 при уплате ошибочно перечисленных/зачисленных сумм единого совокупного платежа. В платёжных сообщениях формата МТ 102 в поле «OPV» (поле 70 детали платежа) будет буква «G».

НАО Государственная корпорация «Правительство для граждан»

Социальный налог в Казахстане

Социальный налог — это термин, который применяется в Казахстане и некоторых других странах. Данный вид налогообложения имеет отношение к субъектам, совершающим хозяйственную деятельность на территории РК. В январе 2018 года в законодательную базу касательно социального налога были внесены изменения.

Пересмотрены налоговые ставки, что должны взять во внимание сотрудники компаний и предприятий, занимающиеся ежемесячным отчислением средств в государственные фонды.

Кто является плательщиком социального налога

По состоянию на 2021 год социальный налог (СН) государство обязывает перечислять из своих доходов следующих субъектов государства:

В категорию, которой вменяется в обязанности производить ежемесячные социальные отчисления, могут входить структурные подразделения юридических лиц, в зависимости от доходов, получаемых его сотрудниками.

Законом также предусмотрен перечень хозяйственных субъектов РК, которые не являются плательщиками данного вида платежей в полной мере. К таковым относятся:

Первая категория учреждений должна соответствовать п.3 ст.290 НК (можно скачать здесь).

Более подробно про специальные налоговые режимы в 2021 году предлагаем ознакомиться в следующем видео:

Что представляет собой объект данного вида налогообложения

Для всех перечисленных в предыдущем пункте субъектов, за исключением юридических лиц, объектом СН является количество людей, которые на отчётный период трудятся в штате предприятий. В это количество входят и сами плательщики соцналога.

Что касается юридических лиц, для них объектом налогообложения служат расходы, которые выплачиваются сотрудникам и уже с их стороны рассматриваются как доходы.

В данном случае не берутся во внимание следующие виды доходов:

Изменения, внесённые в налоговое законодательство РК в 2018 году, коснулись выплат компенсационного характера, выплачиваемых гражданам в случае расторжения трудового контракта, а также за неиспользованные дни ежегодного отпуска.

С 2018 года и они подлежат социальному налогообложению.

По закону Республики Казахстан, если облагаемый СН объект будет менее 1 МЗП, налог следует исчислять от 1 МПЗ.

Налоговые ставки в 2021 году для СН

Согласно изменениям текущего года начиная с января и вплоть до 01.01.25, ставка НС будет равняться 9,5%. С 01.01.25 она будет увеличена до 11%. Данное требование не относится к ИП, которые работают по СНР. Эта категория рассчитывается с государством по отдельной формуле.

Плательщики СН, не являющиеся юридическими лицами, производят исчисления налога 1 МРП (месячный расчётный показатель) за каждого сотрудника и 2 МРП за себя.

В том случае, когда ИП в отчётный период не получал доходов, он освобождается от необходимости уплаты социального налога. Это же относится и к налогоплательщикам, приостановившим предоставление отчётности в налоговые органы.

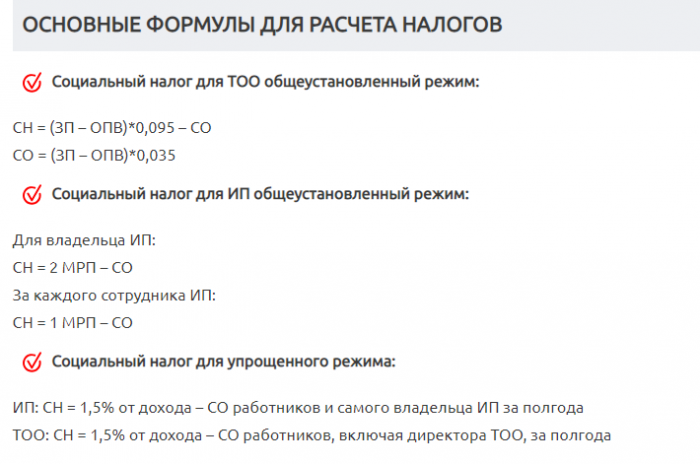

Формулы для расчета налогов

Другие налоговые ставки для СН

Как уже было отмечено выше, ставка 9,5% предусмотрена не для всех хозяйственных субъектов Республики Казахстан. А также применяются ставки:

4,5% платят специализированное организации, в которых трудоустроены инвалиды, потерявшие зрение, слух, речь или имеют нарушения в опорно-двигательной системе. Данную категорию предприятий определяет Налоговый Кодекс РК, Статья 135, пункт 3 (скачать можно здесь).

6,5% должны перечислять в казну государства юридические лица, занимающиеся сельскохозяйственной деятельностью и рыболовством. Эта категория также выделена в Налоговом Кодексе страны в статье 147, пункте 2 (скачать здесь).

В статьях 358 (П.4) и 445 (скачать) говорится о налогоплательщиках, на которых возлагается обязанность платить 20% от МРП. Это индивидуальные предприниматели (крестьянские и фермерские хозяйства), которые применяют СНР. Отчисления делаются за каждого работника хозяйства, за гражданина его возглавляющего и совершеннолетних членов его семьи, проживающих вместе с ним.

Сроки сдачи отчётности и сроки перечислений соответствуют срокам, предусмотренным для всех плательщиков социального налога.

Как производятся уплата и исчисление

Расчет социального налога производится следующим образом:

налоговая ставка умножается на налогооблагаемый объект

Хозяйственный субъект обязан выплатить в казну государства разницу между полученными исчислениями и социальными отчислениями, о которых говорится в законе «Об обязательном социальном страховании».

Если при расчётах получается цифра с минусовым значением, предприятие ничего не перечисляет в государственную казну.

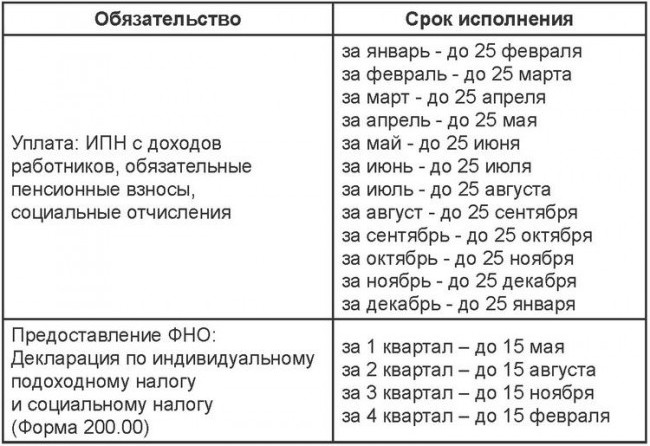

Важно не только правильно рассчитать сумму, но и уложиться по срокам. Перечисления делаются не позднее 25 числа месяца, который следует сразу после окончания обозначенного законодательством РК отчётного периода.

Если расчёты производятся отдельным структурным подразделением крупной компании, оплата должна производиться по месту нахождения структурного подразделения.

Юридические лица могут воспользоваться одним из 2 способов начислений СН:

ИП также могут действовать по одной из 2-х предусмотренных для них схем:

Второй способ делает возможным использование коэффициентов МРП (если организация зарегистрирована как физическое лицо).

Для расчётов можно использовать онлайн-калькулятор, с помощью которого проще выбрать оптимальный вариант.

Как производится сдача налоговой отчётности

По налоговому законодательству, в качестве налогового периода рассматривается каждый календарный месяц. Главным отчётным документом является форма 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу» (скачать можно здесь). Если предприятие имеет структурные подразделения, по ним составляются отдельные отчёты.

Декларацию следует сдавать 4 раза в году, ежеквартально, не позднее 15-го числа 2-го после отчётного периода месяца.

Другие социальные отчисления

Помимо того, что налог социального характера начисляется непосредственно на предприятие, граждане, совершающие трудовую деятельность, обязаны также выплачивать различные социальные отчисления со своих доходов.

Социальные отчисления дают право гражданам, их выплачивающим на социальные выплаты. Это своего рода страховка от государства, фонд в который собираются средства со всех, а затем распределяются между теми, кто в них нуждается — социально незащищёнными слоями населения (плательщиками социальных отчислений).

Размер социальных выплат — 5% от МЗП. В этом объёме платят участники ОСС и самостоятельно занятых лиц.

Далее в видео: “ИПН и Социальный налог c 2018 года”

Налоговое законодательство Республики Казахстан постепенно приводится к международным нормам. Основным документом, определяющим размеры выплат и тех, кто обязан их производить, в какие сроки и на базе какой отчётности, является Налоговый Кодекс государства. Этот документ подкреплён дополнительными решениями и постановлениями.К примеру, заполнение форм подробно описано в «Бухгалтерии 8 для Казахстана». Для осуществления расчётов за основу берутся минимальная заработная плата и месячный расчётный показатель.