как узнать свой огрн самозанятому

ОГРН по ИНН

Проверяем ОГРН

Каждое зарегистрированное юридическое лицо имеет свидетельство ОГРН. Основной государственный регистрационный номер (ОГРН) как один из главных идентификаторов юрлица есть во всех документах организации, указывается в сведениях о госрегистрации и во всех записях в ЕГРЮЛ по данному юридическому лицу.

Если юрлицо ликвидируется, то свидетельство ОГРН и сам номер становятся недействительными.

В основной государственный регистрационный номер зашиты определенные сведения о юрлице. Например, в каком году была создана компания, в каком субъекте РФ она зарегистрирована и в какой межрайонной налоговой инспекции.

Перед тем как заключить договор с новым контрагентом, необходимо обязательно проверить действительность ОГРН, чтобы удостовериться, что юрлицо на самом деле существует, а документы, которые поступают от контрагента, достоверны.

Как узнать ОГРН по ИНН

Найти данные об организации можно на сайте налоговой службы. На главной странице nalog.ru в разделе «Электронные сервисы» выберите ссылку «Риски бизнеса: проверь себя и контрагента». Далее введите наименование и ИНН юрлица. Через несколько секунд вы увидите полное название фирмы, дату регистрации в налоговом органе, ОГРН и КПП.

Узнайте ОГРН по ИНН через Контур.Фокус. Моментально получайте нужные данные о любой компании

Что такое ОГРНИП

Индивидуальные предприниматели при регистрации также получают ОГРН, а точнее ОГРНИП — основной государственный регистрационный номер индивидуального предпринимателя. Он включает 15 цифр, а не 13, как ОГРН.

Чтобы узнать ОГРНИП, можно также обратиться к официальному сайту ФНС, перейти по ссылке «Риски бизнеса: проверь себя и контрагента» и ввести в форму наименование предпринимателя и ИНН. Система моментально выдаст следующие сведения: ФИО предпринимателя, дата регистрации в налоговом органе, ОГРН и КПП.

Как узнать свой огрн самозанятому

Как проверить регистрационный номер

Перед началом партнёрских отношений рекомендуем удостовериться, что компания-контрагент существует на самом деле и предоставляет реальные документы. Объясняем, как проверить организацию по номеру, который она получила при регистрации.

Что такое регистрационный номер и зачем его знать

У любого предприятия есть основной государственный регистрационный номер (ОГРН/ОГРНИП), который содержит основную информацию о юридическом лице или ИП.

По номеру можно проверить адрес компании, дату регистрации, ФИО учредителя и ИНН. И узнать, есть ли у контрагента долги по налогам и своевременно ли они оплачиваются. Эта информация полезна в партнёрских отношениях, особенно если речь заходит о торговых кредитах или авансовых платежах.

Как «разобрать» регистрационный номер

Цифры номера в Листе записи из едином реестра уникальны для каждой компании и несут в себе довольно много информации. Например, по ним можно узнать форму собственности бизнеса и дату регистрации.

Государственный регистрационный номер записи — это последовательность цифр.

ОГРН (номер юрлица) состоит из 13 знаков вида: С Г Г К К Х Х Х Х Х Х Х Ч

ОГРНИП (номер ИП) — из 15 знаков вида: С Г Г К К Х Х Х Х Х Х Х Х Х Ч

П. 7 Приложения к приказу Министерства финансов РФ от 30.10.2017 №165н

1

С (1-й знак) — кому присвоен регистрационный номер:

1

ГГ (2-й и 3-й знаки) — последние цифры года внесения записи в госреестр;

1

КК (4-й, 5-й знаки) — порядковый номер региона России, где зарегистрирован бизнес;

1

ХХХХХХХ (с 6-го по 12-й знак) — номер записи, внесённой в течение года в ЕГРЮЛ; ХХХХХХХХХ (с 6-го по 14-й знак) — в ЕГРИП;

1

Ч (последний) — контрольная цифра. Она равна младшему разряду остатка от деления числа, состоящего из первых 12 цифр, на 11 (для юрлиц) или 14-значного числа на 13 (для ИП). Если остаток больше 9, контрольная цифра равна последней цифре остатка.

Пример

Разберём ОГРН Сбербанка — 1027700132195

1 — юридическое лицо

02 — год внесения записи — 2002

77 — Московский регион

0013219 — номер записи, внесённой в государственный реестр юридических лиц в 2002 году

5 — контрольная цифра

Как самостоятельно проверить ОГРН

Простой способ — рассчитать контрольную цифру регистрационного номера с помощью онлайн-калькуляторов контрольного числа. Или вручную вот так:

Поделите ОГРН без последней контрольной цифры на 11.

ОГРН Сбербанка — 1027700132195. Отбрасываем контрольную цифру (5) и делим число на 11:

102770013219 / 11 = 9342728474,45

От получившегося числа, не округляя его, отбросьте остаток и умножьте на 11.

9342728474 * 11 = 102770013214

Отнимите от исходного числа то, которое получили на шаге 2. Если результат больше 9, вас интересует последняя цифра.

Сверьте полученную цифру с контрольным числом (13-м знаком) проверяемого ОГРН. Если цифры совпадают, ОГРН корректен.

Для проверки ОГРНИП алгоритм тот же, только исходным будет 14-значное число, а делить и умножать нужно на 13.

Как проверить организацию по ОГРН на сайте налоговой

Узнать основной государственный регистрационный номер можно по ИНН или названию юридического лица, а найти и проверить данные — на сайте Федеральной налоговой службы.

Если при проверке ошибка всё-таки обнаружилась — например, неверно указан юридический адрес, — уточните у контрагента, как давно компания обновляла сведения о себе в ЕГРЮЛ. Если искомого ОГРН в реестре вообще нет, стоит насторожиться и как минимум запросить у контрагента документы, подтверждающие государственную регистрацию.

Таков же порядок проверки ИП по ОГРНИП, и точно так же можно проверить и свою компанию. В случае неточностей обратитесь в отделение налоговой, где проходила регистрация. Нужно подать заявление в свободной форме и указать, какие изменения внести.

Информация в разделе «Риски бизнеса: проверь себя и контрагента» обновляется не реже раза в неделю.

Как проверить статус самозанятого

Если компания платит самозанятому, который на самом деле не самозанятый, налоговая может выставить штрафы за отчеты и потребовать доплатить взносы и НДФЛ. Рассказываем, как проверить статус исполнителя.

Зачем проверять регистрацию самозанятого

Компания вправе работать с исполнителями-физлицами и самозанятыми. Самозанятые — те, кто зарегистрировались как плательщики налога на профессиональный доход.

С гонорара самозанятому компания не платит налоги, взносы и не сдает отчеты. Заплатили, и всё. Но, когда компания переводит деньги, например дизайнеру-физлицу, она должна вместе с переводом оплаты:

Если заплатить исполнителю и не отчитаться, будут штрафы.

Штрафы, если заплатить исполнителю и не отчитаться

С самозанятыми ничего этого делать не надо, достаточно просто напрямую оплатить услуги. Но если фрилансер говорит, что самозанятый, а на самом деле он не самозанятый, то однажды налоговая это заметит и попросит заплатить за всё время работы. Поэтому лучше всё-таки проверить статус фрилансера самим.

Как проверить, самозанятый исполнитель или нет

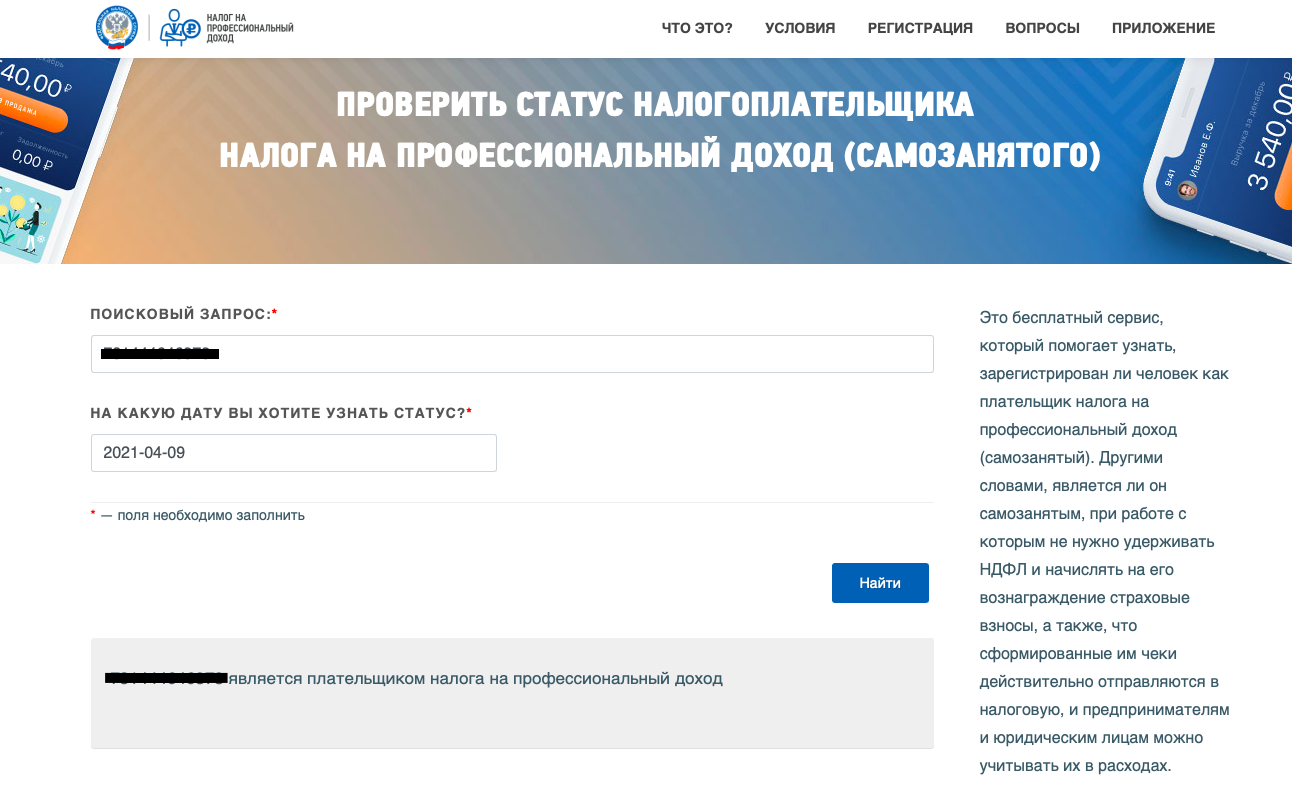

У налоговой есть сервис для проверки самозанятых. Чтобы узнать статус исполнителя, компании понадобится его ИНН.

Для проверки переходим по ссылке, открывается окно с двумя строками: поисковый запрос — сюда вводим ИНН исполнителя — и дата.

Вводим ИНН и дату, нажимаем кнопку «Найти». Если исполнитель зарегистрировался как самозанятый, ответ будет таким:

Второй вариант ответа сервиса — «не является плательщиком налога на профессиональный доход». Значит, исполнитель не самозанятый.

Советуем проверить статус самозанятого перед оплатой и сделать скриншот результатов. На всякий случай.

Код ОГРН по ИНН

Также вы можете определить код

Чтобы узнать коды статистики, введите ИНН

Для идентификации организаций, действующих на территории России, государство ввело систему кодов и номеров. Они присваиваются предприятию при регистрации и действуют до ликвидации. Такие понятия, как ОГРН или ОГРНИП могут вызывать непонимание. В статье разберем, что это такое, для чего они нужны, как их узнать и какую информацию они содержат.

Что такое ОГРН

ОГРН — это основной государственный регистрационный номер. Его присваивают налогоплательщикам, ведущим деятельность в РФ, при регистрации. Для предпринимателей такой номер тоже предусмотрен — это ОГРНИП.

При постановке на учет, в налоговой выдают лист записи из ЕГРЮЛ по форме Р50007, в котором указан регистрационный номер. До 2017 года организации получали свидетельство о регистрации, включающее ОГРН. Для ИП выдают аналогичный лист записи из ЕГРИП.

Наличие у организации ОГРН, говорит о том, что она действует легально и состоит на учете в налоговой. Регистрационный номер уникален как для организаций, так и для ИП. Две организации не могут иметь одинаковый номер, даже если у них одинаковое название или один учредитель.

Структура кода ОГРН

Регистрационный номер юрлиц включает 13 знаков. ИП регистрируется больше, поэтому их код включает 15 знаков. Расшифровка кода позволит узнать является контрагент юрлицом или ИП, в каком году и регионе зарегистрирована организация и к какой налоговой инспекции относится.

Разберем расшифровку ОГРН на примере: 1-02-66-05-60662-0.

Проверочный код позволяет проверить подлинность номера самостоятельно. Это поможет защититься от мошенников, выдающих себя за легальную организацию. Первые 12 цифр кода, нужно разделить на 11. На 13-ю позицию в ОГРН записывается остаток от деления. В данном случае это 0. Если остаток равен 10, то последней цифрой тоже пишется ноль. Несовпадение контрольной цифры даст понять, что в коде ошибка или он ненастоящий.

Для чего нужен ОГРН

Законодатель ввел ОГРН с целью систематизации и контроля предприятий, действующих в России. С помощью номеров, создают единую базу данных и реестры, содержащие сведения о налогоплательщиках.

ОГРН содержит немало информации. Он позволяет проверить достоверность предоставленной отчетности, узнать легально ли действует предприятие, получить информацию об учредителях и юридическом адресе. С его помощью можно проверить, не находится ли компания на стадии ликвидации или банкротства и не включена ли она в черный список налоговой.

Свой ОГРН понадобится вам для указания его в качестве реквизитов, составления заявлений в банки, налоговую и другие организации. Принято указывать регистрационный номер наряду с наименованием организации. Кроме того, ОГРН пригодится для предоставления сведений о себе контрагенту, его запрашивают в рамках проверки контрагентов.

Где указан ОГРН организации

Государственный регистрационный номер присваивается организации и предпринимателю при регистрации. Выданное свидетельство или лист записи — важнейший учредительный документ. Так как ОГРН присваивается юрлицу на весь период действия, при утере можно получить дубликат документа.

Чтобы получить дубликат, подайте заявление в налоговую, где укажите:

Дубликат выдадут после уплаты пошлины — 20 % от суммы, уплаченной при регистрации.

Кроме того, ОГРН указан в едином государственном реестре, который находится в открытом доступе. Вы можете запросить выписку из реестра на контрагента или на себя. Получить выписку на себя можно бесплатно, за выписку на контрагента придется уплатить взнос 200 рублей. Однако можно получить её бесплатно онлайн на сайте ФНС.

Как узнать ОГРН по ИНН

Выяснить ОГРН контрагента легко, главное знать о нем самую базовую информацию. Самым быстрым, удобным и надежным способом найти ОГРН по ИНН остается официальный сайт ФНС. Чтобы сделать это:

В результате, с помощью ИНН вы сможете получить подробную информацию о контрагенте и проверить легальность его деятельности. Кроме того, проверяя себя, вы сможете самостоятельно оценить привлекательность своего финансового имиджа и вовремя обнаружить и устранить недочеты.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия подходит для малых предприятий и ИП. Ведите учет и отправляйте отчетность не отходя от компьютера. Начисляйте зарплату, работайте с контрагентами и пользуйтесь поддержкой наших экспертов. 14 дней бесплатно для всех новых пользователей.

Хочу принять на работу самозанятого: как составить договор и подтверждать расчёты

Работать с самозанятыми выгодно: не надо платить за них НДФЛ 13%, страховые взносы и сдавать отчётность, а оплату их работ и услуг можно относить к расходам — и уменьшать налоги к уплате. Но если неправильно оформить отношения с такими сотрудниками, работодатель рискует: налоговая доначислит налоги, страховые взносы и выпишет штраф.

Если вам некогда читать всю статью, смотрите блок «Коротко» в конце материала.

Чтобы начать работать с самозанятым, проверьте его статус, заключите договор и собирайте чеки после каждой оплаты. Вот как это сделать.

Проверьте, что сотрудник действительно самозанятый

Если вы только начинаете сотрудничать с самозанятым, удостоверьтесь, что он действующий плательщик налога на профессиональный доход. Бывает, что некоторые становятся самозанятыми, а потом снимаются с учёта. Работодатели, не зная этого, продолжают работать с ними как с самозанятыми: не платят за сотрудников подоходный налог и страховые взносы. Если налоговая об этом узнает, вам нужно будет заплатить за бывшего самозанятого НДФЛ и внести взносы в Пенсионный фонд и Фонд обязательного медицинского страхования.

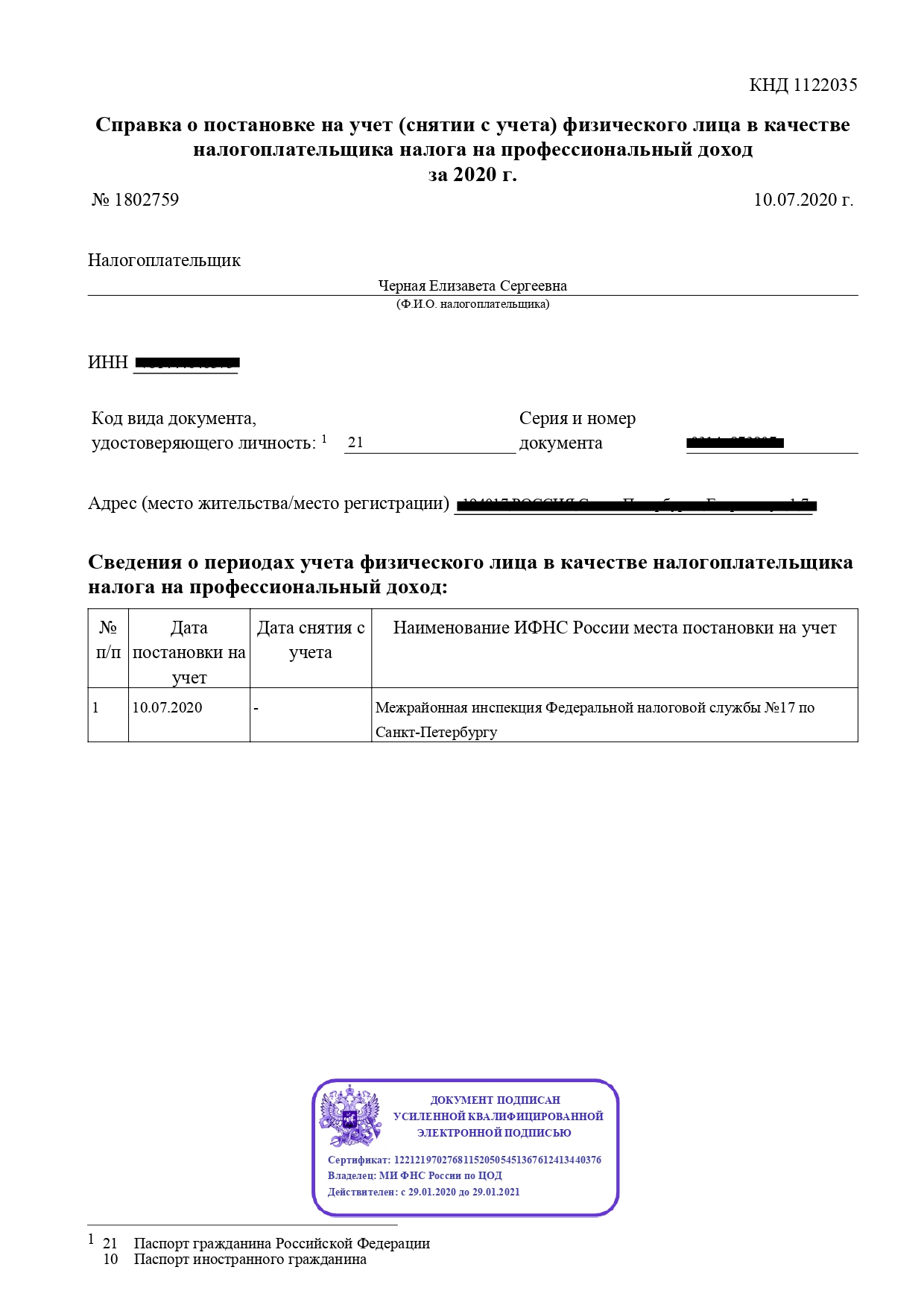

Проверить статус самозанятого можно двумя способами: попросить сотрудника прислать справку о постановке на учёт или пробить самозанятого по ИНН на сайте налоговой. Обе проверки равнозначны и бесплатны. Выбирайте тот способ, который удобнее.

Справка о постановке на учёт. Попросите самозанятого прислать справку из приложения «Мой налог». Такая справка формируется бесплатно.

Справка о постановке самозанятого на учёт

Проверка статуса самозанятого на сайте налоговой

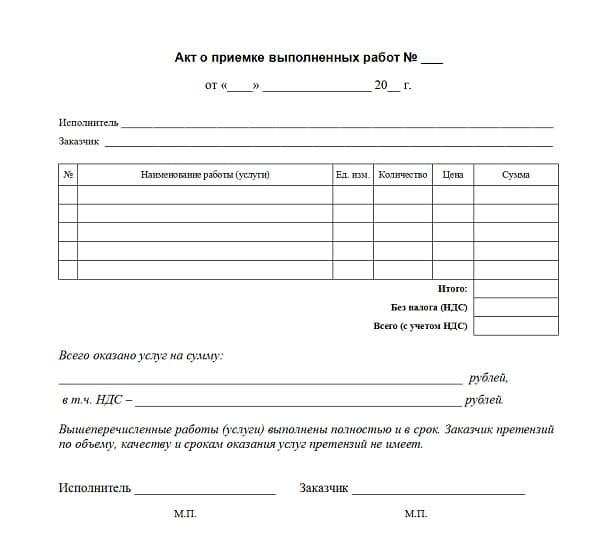

Составьте договор

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг. Можно подписать такой договор один раз перед началом работы или подписывать его перед каждой оплатой в виде договора-счёта-акта. Второй способ подойдёт, если вы будете оформлять с самозанятым акты выполненных работ.

Договор с самозанятым немного отличается от того, который работодатель подписывает с обычными сотрудниками. Вот примеры формулировок, которые содержит договор с самозанятым. Используйте их или подобные.

Сафонова Ольга Сергеевна, являющаяся плательщиком налога на профессиональный доход на основании справки о регистрации плательщика налога на профессиональный доход № ХХХXX, именуемая далее «Исполнитель», с одной стороны, и Общество с ограниченной ответственностью «Космос», в лице Генерального директора Бухарова Ивана Олеговича, действующего на основании Устава, далее именуемое «Заказчик», с другой стороны (далее «Стороны»), заключили настоящий договор (далее – «Договор») о нижеследующем.

Работодатель не платит НДФЛ и страховые взносы

Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п.8 ст.2 Федерального закона от 27.11.2018 № 422-ФЗ.

Самозанятый обязан выдавать чеки

Исполнитель обязуется при получении оплаты от Заказчика предоставлять чеки из приложения «Мой налог».

Самозанятый обязан сообщить об утере статуса самозанятого

В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 дней с даты снятия с такого учета.

Важно. Отношения с самозанятым регулирует гражданско-правовой договор, а не трудовой. Поэтому в договоре с самозанятым не должны быть прописаны должностные обязанности, штатное расписание, режим рабочего времени и времени отдыха. Если включить эти пункты в договор с самозанятым, при проверке налоговая может посчитать такой договор трудовым — и обязать работодателя доплатить за сотрудника налоги и взносы.

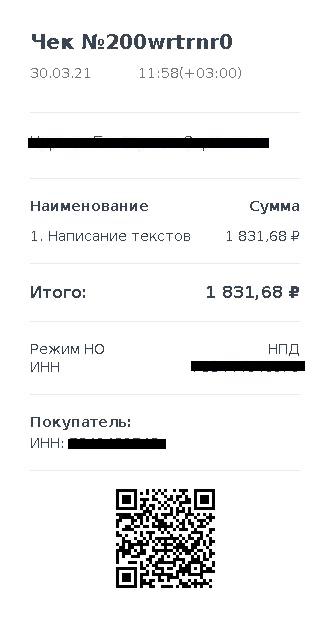

Запрашивайте чеки после каждой сделки

После того, как самозанятый выполнил работы или услуги, он должен прислать чек из приложения «Мой налог». Чек — подтверждение оплаты и гарантия того, что работодателю не надо платить НДФЛ и взносы. Без чека вы не можете отнести сумму, которую перевели самозанятому, к расходам и провести её в бухгалтерии. А если налоговая во время проверки на увидит чеки по выплатам, то обяжет работодателя доплатить за сотрудника НДФЛ и страховые взносы, а также оштрафует. Штраф составит 20% от суммы, недоплаченной в бюджет.

Чек из приложения «Мой налог»

По закону самозанятый обязан отправить чек не позднее 9 числа месяца, следующего за месяцем оплаты. Например, если вы оплатили работу в марте, самозанятый должен прислать чек не позднее 9 апреля. Но лучше договориться, чтобы сотрудник отправлял чеки после каждой оплаты: так вы не запутаетесь в документах.

Проверьте чек. Получив чек, убедитесь, что он верный. Если вы заплатили самозанятому 5 тысяч рублей, а он выдал чек на 4 тысячи, то вы не сможете подтвердить расходы в бухгалтерии. Проверьте на чеке вид работ, сумму, ИНН заказчика и исполнителя. Если обнаружите ошибку, попросите самозанятого аннулировать чек в приложении «Мой налог» и выбить его заново.

Как хранить чеки. Самозанятый может выдавать чеки в электронном и бумажном виде. Хранить чеки вы можете в любом удобном формате. Например, можно складывать электронные чеки в папку сотрудника в облачном хранилище. Так вы не рискуете потерять документы при переустановке системы или очистке компьютера от вирусов.

Сколько хранить чеки. ИП обязаны хранить чеки четыре года, а компании — пять лет.

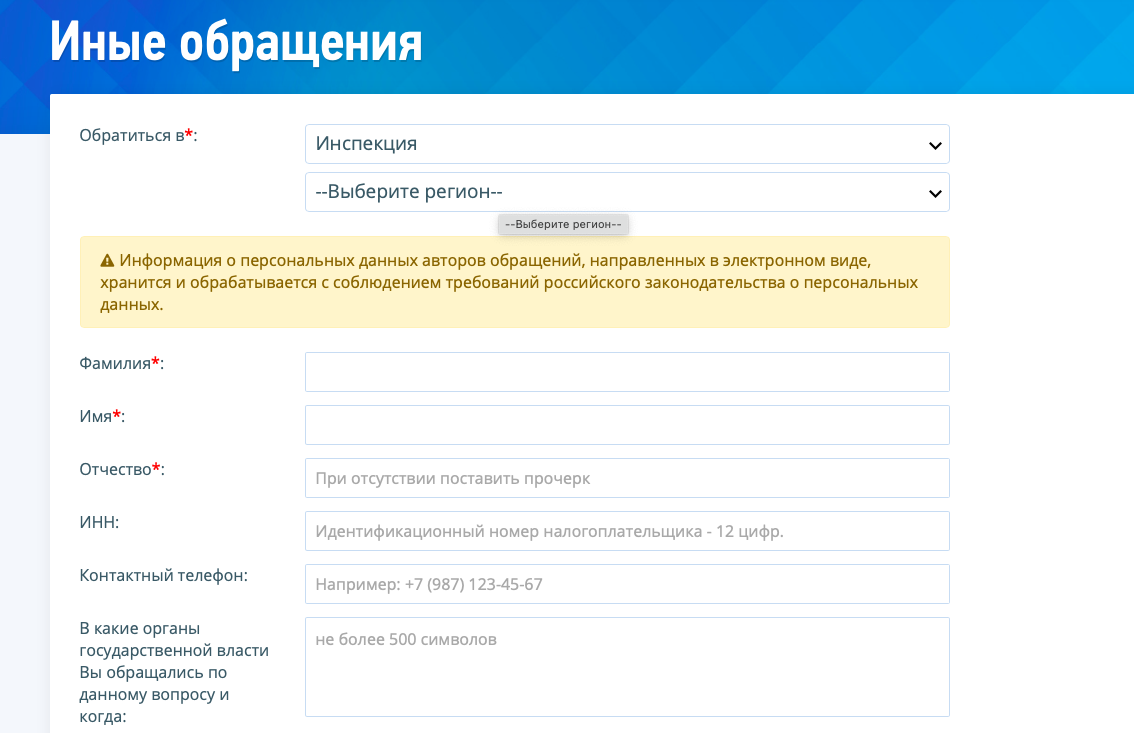

Чтобы оставить жалобу на самозанятого, выберите раздел «Иные обращения»

Чек обязателен, акт — на ваше усмотрение. Некоторые работодатели регулярно подписывают с самозанятым акт выполненных работ: это добавляет бумажной работы. Подписывать акты не обязательно, так как закон разрешает работать с самозанятым без них. Акт в этом случае — способ подстраховки для работодателя. То есть гарантия того, что исполнитель выполнил работу и у вас нет взаимных претензий. Такой акт пригодится в спорной ситуации, например, его можно использовать как доказательство в суде.

Так выглядит акт, который подписывают с самозанятым

Коротко: как принять на работу самозанятого

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например договор оказания услуг, или договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что работодатель не платит НДФЛ и страховые взносы за сотрудника.

После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправить его работодателю.

ИП обязаны хранить чеки четыре года, ООО — пять лет.

Закон разрешает работать с самозанятым без актов выполненных работ. Акты можно собирать для подстраховки.