как узнать свой пкр на госуслугах

Как узнать кредитный рейтинг через «Госуслуги»

Недавние законодательные поправки основного документа, регламентирующего работу с кредитными историями — Закон №218-ФЗ от 30.12.2004, — внесли значимые изменения для заемщиков. С 31 января 2019 года для пользующихся кредитами и займами расширены варианты по запросу информации о персональной финансовой репутации. На специальном портале доступно получить сведения о собственной кредитной истории (КИ) и узнать кредитный рейтинг: «Госуслуги» дополнены новой функцией предоставления личных данных субъекту КИ. Вся процедура выполняется электронным путем.

Кому понадобится кредитный рейтинг

Разберемся, для кого предназначена услуга и кому понадобится узнать кредитный рейтинг через «Госуслуги», но для начала необходимо понять терминологию.

Рейтинговая оценка заемщика — это индивидуальный балл субъекта КИ, рассчитываемый по результатам обслуживания кредита (займа). Итоговая величина образуется по ряду параметров:

Иначе говоря, это уровень риска, оценка заемщика. Выше рейтинг — ниже риск и выше шанс одобрения новой заявки на кредит.

Сегодня стало доступно узнать свой кредитный рейтинг, а бесплатно онлайн через «Госуслуги» узнать, в каком бюро хранится кредитная история. Так можно оценить вероятность получение займа до обращения с новой заявкой. Способ самостоятельно проверить персональные баллы дает шанс соискателю кредита посмотреть на себя «взглядом кредитора». При этом высокий личный балл не гарантирует заключение кредитного договора. Вместе с тем опция личного кредитного рейтинга на «Госуслугах» нацелена повысить финансовую дисциплину пользующихся займами россиян и упростить отслеживание собственных показателей.

Полученный персональный кредитный рейтинг на госуслугах или через БКИ будет интересен не только тем, кто выдает и получает займы. Работодатели, принимающие сотрудников, в частности, на ключевые посты, смогут воспользоваться информацией для контроля финансовой дисциплины претендента на работу.

Пошаговая инструкция

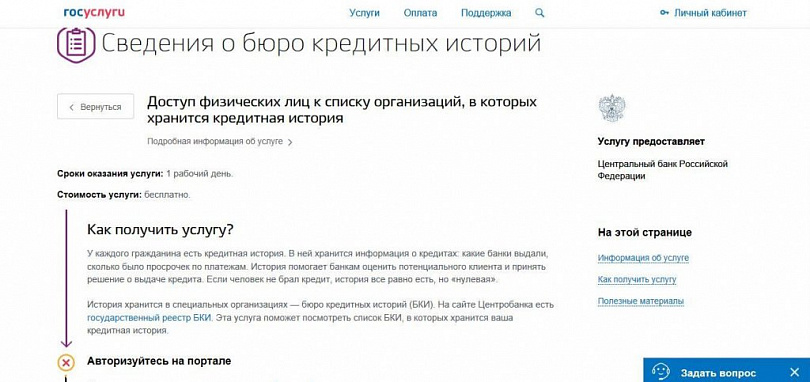

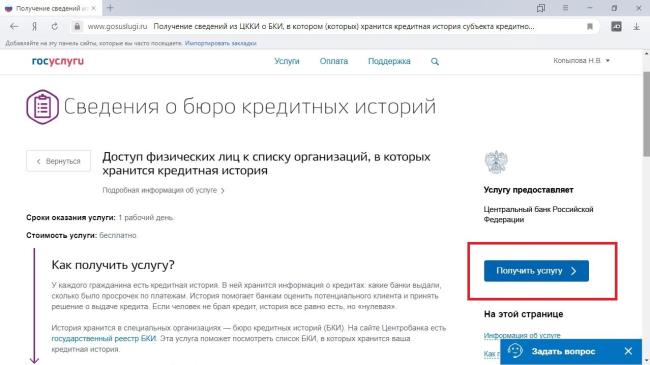

Услуга предоставляется регулятором финансового рынка Центральным Банком РФ, на сайте которого размещен реестр БКИ. Благодаря открытой онлайн-функции можно посмотреть кредитный рейтинг, узнать бесплатно через «Госуслуги» о бюро, формирующем и хранящем историю заемщика.

Авторизация

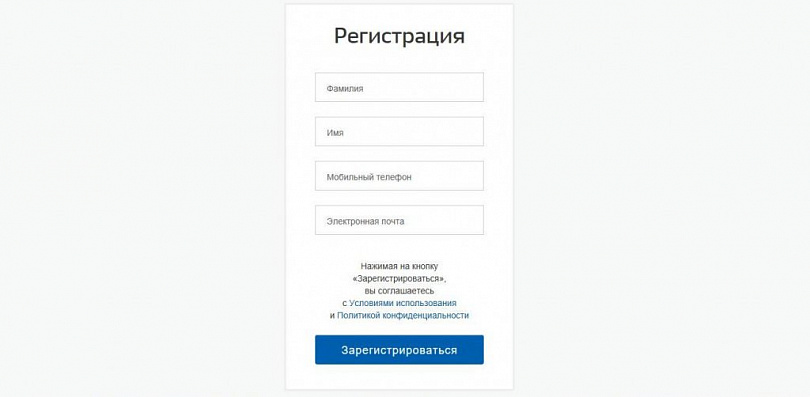

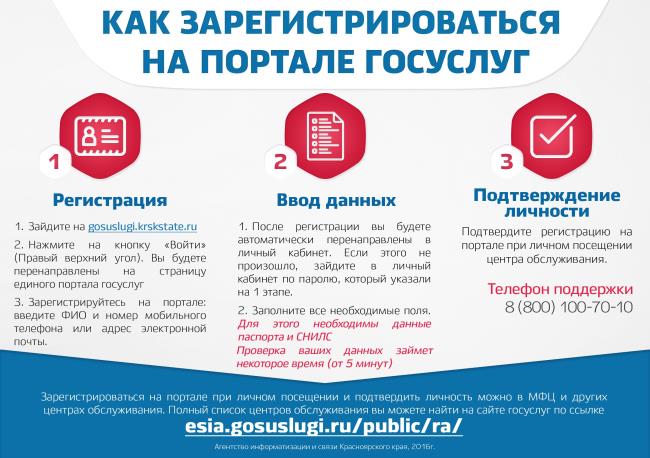

Первый шаг, чтобы узнать свой кредитный рейтинг на «Госуслугах», — авторизация на портале. Для этого необходимо зайти на сайт, введя пароль. Новому пользователю необходимо создать собственный кабинет, учетную запись на портале, заполняя данные регистрационной формы.

Заявка

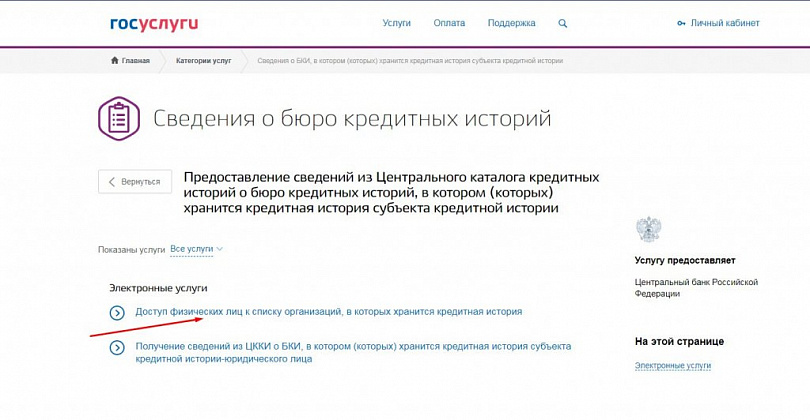

После авторизации перейдите в раздел «Налоги и финансы». В перечне видов выберите «Доступ физических лиц к списку организаций, в которых хранится кредитная история» для физлица. После чего открывается страница «Доступ физлиц к списку организаций, в которых хранится КИ».

Далее, чтобы проверить кредитный рейтинг через «Госуслуги» и получить отчет, необходимо заполнить электронное заявление. Понадобятся паспортные данные и СНИЛС, но специально заполнять поля не нужно, сведения заносятся автоматически из личного кабинета. Сама форма соответствует образцу для запроса о БКИ, установленного нормативными требованиями. После отправки в ленте уведомлений отразится сообщение «Заявление отправлено. Сроки оказания услуги — один час».

Отчет

Обработав запрос в указанный срок (один час), ЦБР присылает в личный кабинет пользователя перечень организаций, хранящих кредитную историю, их адреса и контактные телефоны. Сам отчет можно получить в отделениях БКИ, предъявив удостоверение личности (паспорт).

Новшества, внесенные Законом №327-ФЗ от 03.08.2018 г. «О внесении изменений в Федеральный закон «О кредитных историях», разрешают делать это дважды в год бесплатно. Электронным путем без оплаты можно запрашивать данные об источниках формирования КИ, сам отчет, включая кредитный рейтинг (п. 2 ст. 8, п.7, 7.1 ст.13 Закона №218-ФЗ от 30.12.2004). Периодичность по запросу бесплатного бумажного отчета оставлена без изменений — это разрешено осуществить один раз в году.

Особенности услуги

На момент написания статьи рейтинг кредитной истории на «Госуслугах» можно уточнить путем получения данных о бюро, где хранится КИ. После чего субъект обращается в такую организацию за отчетом. На портале заявлен максимальный к исполнению срок — один день. Пользователь как направляет заявку, так и получает результат электронным образом через «Госуслуги». Воспользоваться услугой могут граждане России и иностранные граждане, в том числе ИП.

Для последующего получения кредитного рейтинга бесплатно через «Госуслуги» заявление принимается при наличии реквизитов, которые персонифицируют заявителя. Данные автоматически переносятся из личного кабинета, поэтому при открытии учетной записи проверяйте, корректно ли заполнены поля:

Оснований, чтобы отказать в государственной услуге, нормами права не предусмотрено. По результатам обработки заявки пользователю предоставляется сведения о бюро КИ, куда субъект может обратиться за отчетом и персональными рейтинговыми баллами. На сегодня узнать свой кредитный рейтинг бесплатно через «Госуслуги» доступно только таким способом.

Как через Госуслуги посмотреть свою кредитную историю

Нередко возникают ситуации, что множество банков отказывают в предоставлении кредита. Причина отказа может быть в плохой кредитной истории. Для того чтобы ознакомиться с ней, можно просто сделать запрос на портале Госуслуги. К тому же, кредитная история влияет и на другие жизненные ситуации.

Почему важно регулярно просматривать свою кредитную историю

Кредитную историю просматривают самые разные организации, поэтому причины ее запроса на портале могут быть самыми разными. Среди них:

По этим причинам получение информации о кредитной истории через Госуслуги будет важной во многих ситуациях. Станут понятны случаи, почему получаете отказ в предоставлении кредита или трудоустройстве в бюджетную организацию.

Как посмотреть кредитную историю через Госуслуги

Каждый гражданин имеет свою кредитную историю, в которой содержится информация о ранее выданных кредитах. На основе этих сведений банки принимают решение о том, стоит ли одобрять кредит. Поэтому на сайте Госуслуги можете заранее ознакомиться со своей кредитной историей. Данную услугу можно получить бесплатно 2 раза в год. Это закреплено на законодательном уровне. Для того чтобы заказать кредитную историю необходимо пройти ряд шагов:

Обычно эта процедура занимает один час, но иногда ожидание может незначительно затянуться. Саму информацию предоставляет Банк России.

Какая информация перечислена в справке о кредитной истории

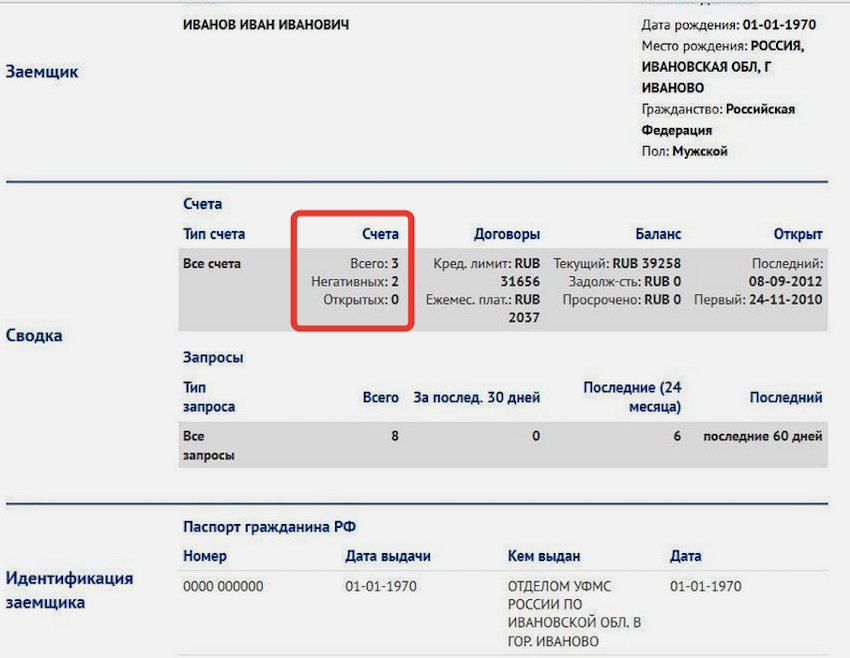

Запрашиваемый документ отобразится в уведомлениях. Его можно скачать или нажать на строку Переслать на email. В полученном файле будет несколько пунктов:

Нажав на ссылку, необходимо будет дать согласие на обработку персональных данных. Далее откроется сайт, где необходимо выбрать бесплатное получение отчета. Отобразится вся кредитная история. В том числе:

После того, как ознакомитесь с информацией, где имеются кредиты, можете самостоятельно обратиться именно в эти организации для получения более подробных сведений. Если никогда кредитов не брали, то кредитная история просто будет «нулевой». В уведомлении будет указано, что информация по кредитным платежам отсутствует.

Как получить кредитную историю по учетной записи на портале госуслуг

Если у вас есть учетная запись на портале госуслуг, можно узнать кредитную историю без визита в банк, оформления электронной подписи и переписки с Центробанком. Вот как это сделать быстро и бесплатно.

Зачем проверять кредитную историю?

Кредитная история — это отчет, в котором видно, сколько у человека кредитов, как он их платит, есть ли просрочки, сколько было запросов с проверками от кредиторов. Из кредитной истории можно узнать свой рейтинг — эту оценку банки могут учитывать при рассмотрении заявки на кредит.

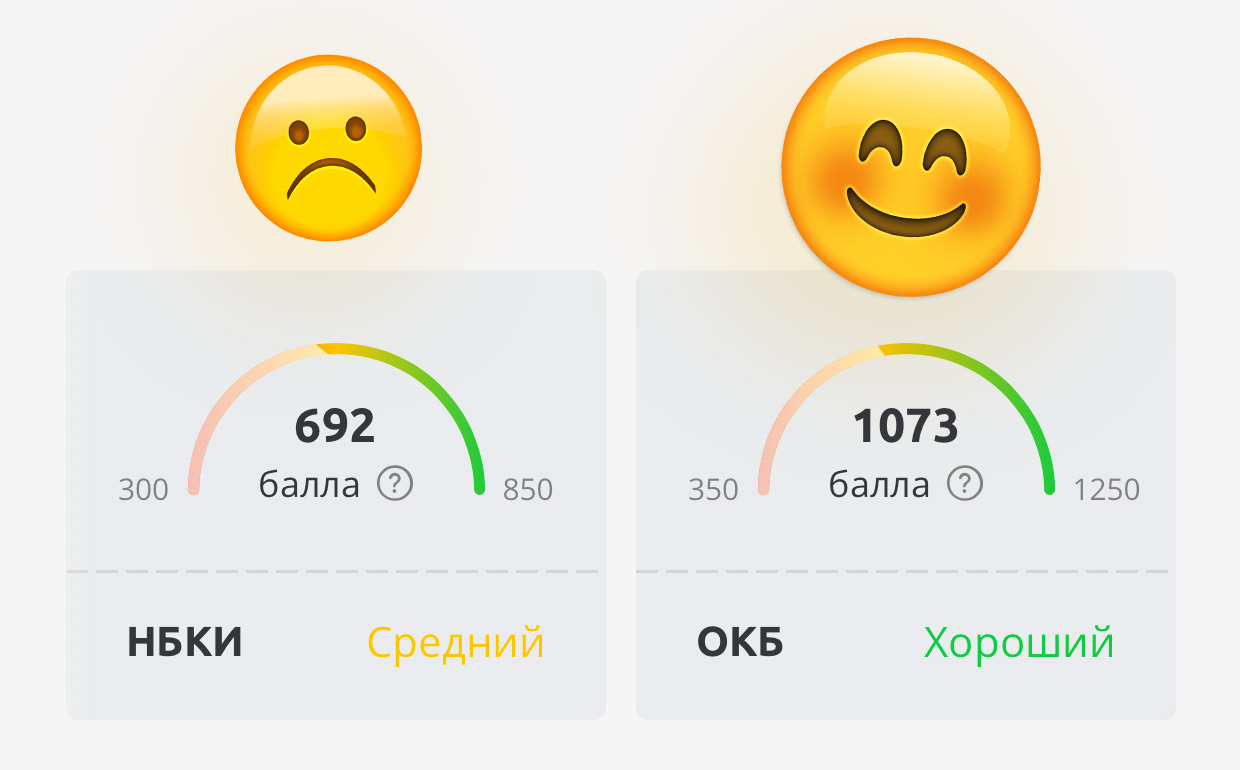

Кредитные истории хранятся в бюро. Всего в России 13 таких бюро, их контролирует Центробанк. Каждый человек может два раза в год бесплатно запросить свою кредитную историю в каждом бюро, где хранятся его отчеты. У кого-то кредитные истории лежат в двух бюро, у кого-то — в пяти. Рейтинги там тоже могут быть разными: каждое бюро пока считает их по своим критериям.

Чтобы проверить кредитную историю, нужно знать свой персональный код, иметь электронную подпись, слать телеграммы или обращаться к нотариусу. Потому что для запроса нужно подтвердить личность.

Но в некоторых кредитных бюро отчеты выдают по учетной записи портала госуслуг. Пока не везде, но услуга уже работает. На самом портале, вопреки слухам, кредитные истории не выдают.

Оформите учетную запись на портале госуслуг

Для проверки кредитной истории нужна подтвержденная учетная запись. Для этого нужно создать простую — то есть зарегистрироваться. А потом подтвердить личность.

Для подтверждения личности можно сходить с паспортом в МФЦ или удостоверяющий центр. Но проще всего сделать это через банк. Пока учетные записи подтверждают не все банки, но у клиентов Тинькофф-банка такая возможность точно есть. Они могут подтвердить учетную запись в приложении или на сайте — лично никуда идти не нужно.

Закажите список БКИ, где хранится ваша история

Внимание! Сами БКИ предлагают получить такой список за деньги. На портале госуслуг это бесплатно и доступно всем.

Проверьте, есть ли на сайте БКИ авторизация через сайт госуслуг

Если на сайте БКИ есть авторизация по учетной записи портала госуслуг, это самый простой и быстрый способ подтвердить личность. С учетной записью не нужно лично идти в банк или к нотариусу. Если вы прошли авторизацию, бюро получает информацию, что вы это и правда вы, а ваши данные именно такие: при авторизации вы соглашаетесь на то, чтобы портал госуслуг передал эту информацию в бюро. По закону так можно.

Проверить кредитную историю через Госуслуги

Начиная с 31.01.19 у граждан России появилась возможность проверки своей кредитной истории (КИ) через интернет-портал Госуслуг. Но необходимо понимать, что этот ресурс не предоставляет конкретной информации. Лицо, обратившееся сюда по данному вопросу, получает ссылки на официальные сайты Бюро кредитных историй (БКИ), которые, в настоящее время, сотрудничают с данной государственной структурой (предварительно здесь необходимо зарегистрироваться). В последствии официальная регистрация на портале Госуслуг сократит время получения кредитной истории из интересующего вас БКИ.

Кредитная история и кредитный скоринг

Официально сотрудничают с порталом Госуслуг только четыре основных (наиболее крупных). Для получения информации из остальных потребуется обращаться непосредственно в данные БКИ. Необходимость обращения в каждое из существующих бюро объясняется тем, что в них хранится разная информация по конкретному человеку. И оценивают кредитный рейтинг (КР) они по собственным методикам.

Поэтому для получения полной картины требуется весь объём информации, которую в дальнейшем можно проанализировать (с получением информации об усреднённом рейтинге кредитоспособности и перечнем кредитных организаций, которые, с высокой степенью вероятности, смогу предоставить ему кредит). Для этого в интернет существует несколько ресурсов, наиболее востребованным, из которых, является сервис «ПРОГРЕССКАРД™».

Недостатком данного варианта является тот факт, что данная система работает только с четырьмя основными БКИ, которые сотрудничают с порталом Госуслуг. (Информация о данных бюро приведена ниже, в разделе, посвящённом порядку получения КИ).

При получении кредитной истории следует понимать значение специального термина «кредитный скоринг». Так именуется, используемая кредитными организациями методика оценки кредитных рисков (кредитоспособности) конкретного заёмщика, в основе которой лежит использование численных методов статистики. Эта версия является упрощённым вариантом анализа заёмщика. Это позволяет сделать её более объективной и независимой от субъективного мнения конкретного кредитного инспектора, рассматривающего вашу заявку.

Для чего нужен отчет из БКИ

Наличие данного документа позволяет человеку ещё до обращения в кредитную организацию оценить шанс на положительное принятие ей решения о предоставлении необходимой суммы в качестве кредита. Либо, при получении отказа в кредитовании, понять мотивы принятия такого решения и его причины.

Законодательная база

Основным законодательным актом, регламентирующим все вопросы, касающиеся КИ, включая их бесплатное получение, является закон 218-ФЗ, принятый 30.12.04, который действует в настоящее время в редакции от 01.05.19, и с учётом изменений, вступивших в законную силу, начиная с 29.10.19.

Все остальные нормативные и подзаконные акты по данному вопросу приняты во исполнение именно этого закона.

Госуслуги

Единый портал предоставления Государственных услуг (ЕГПУ) представляет информационно-справочный сайт, который обеспечивает гражданам России (после официальной регистрации) возможность доступа к информации о муниципальных и государственных услугах, включая БКИ, официально действующих на территории России.

Для каждой из них предусмотрены собственные перечни доступных услуг.

Порядок регистрации предусматривает первоначальное оформление упрощённой записи, что делает вас владельцем собственного аккаунта в системе. После этого потребуется ввести информацию о документах, подтверждающих вашу личность, перечень которых приведён на портале.

Нажимаете кнопку «Зарегистрироваться», заполняете открывшуюся форму и подтверждаете электронную почту (номер телефона).

Вводите СНИЛС и ИНН (в личном кабинете).

Сколько стоит запрос на кредитную историю

Согласно действующему законодательству любой гражданин России имеет право дважды в год запросить свою КИ бесплатно в каждом из существующих БКИ. Если эти материалы требуются чаще, то услуга будет платной. В каждом БКИ она различна и может составлять от 250 до 1000 рублей. Услугу по предоставлению КИ оказывают также банки. Она, как правило, тоже является платной, и предоставляется только из БКИ, с которым сотрудничает данный банк.

Варианты получения отчета

Прежде, чем получить свою КИ, необходимо направить в БКИ соответствующий запрос. Юридически легитимным он будет считаться в следующих случаях:

Последний вариант гарантирует наиболее простое и доступное получение КИ в течение суток с момента обращения (если он предусмотрен для данного БКИ). Не придётся обращаться к нотариусу, оформлять собственную электронную подпись, посещать офис или отделение почты. Но только при условии, что вы официально зарегистрированы на сайте Госуслуг. Информация. Предоставленная вами при регистрации, используется БКИ для идентификации лица, обратившегося за документом.

На бумажном носителе документ предоставляется только один раз (по запросу). По умолчанию направляется выписка в формате PDF.

Плюсы и минусы использования портала Госуслуг

К числу бесспорных преимуществ работы через ЕГПУ относится оперативность получения информации обо всех БКИ, в которых содержится ваша КИ.

Кроме этого сокращаются сроки получения ответов непосредственно из бюро, так как длительный процесс верификации заменяется получением информации, оставленной на сайте Госуслуг.

Заключение

Резюмируем информацию, изложенную выше. Портал Госуслуг предоставляет только информацию о БКИ, в которых содержится ваша КИ. Получать её надо там.

Кредитная история есть у каждого гражданина России. Просто, если вы не пользовались кредитами, она является нулевой.

Регистрация на сайте Госуслуг существенно упрощает и ускоряет предоставление интересующей вас информации и исключает вероятность предоставления информации на ресурс. Не являющийся официальным сайтом БКИ.

Вы экономите до 1000 рублей на получении каждой из КИ (если они хранятся во всех 13 БКИ, то сумма получается немалая).

У каждого есть свой кредитный рейтинг. Как его проверить, чтобы выгодно взять кредит

Крупный кредит и ипотека выдаются не каждому человеку.

Банк оценивает платежеспособность и благонадежность клиента. Если к ним есть вопросы, банк поднимет процент, ограничит максимальную сумму или вовсе откажет в выдаче займа любого рода.

Разберемся, что это вообще такое, где посмотреть свой кредитный рейтинг, и как его можно повысить.

Что такое кредитный рейтинг?

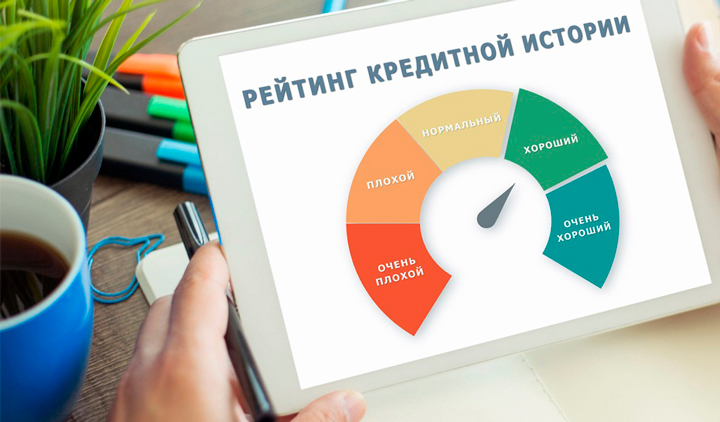

Кредитный рейтинг — это оценка благонадежности клиента банком на основании информации из кредитной истории. Чем выше балл, тем банк более расположен к клиенту.

Кредитный рейтинг рассчитывается на основе кредитной истории. Банк или кредитное бюро решает, одобрять ли человеку займ на основании его предыдущих кредитов.

А кредитная история — это список всех займов, которые оформлял клиент, и то, насколько добросовестно он их погасил.

Зачем нужен кредитный рейтинг?

Пример хорошего кредитного рейтинга с сайта Сравни.ру.

При принятии решения о кредитовании клиента, индивидуальный кредитный рейтинг является одним из ключевых факторов для банка.

Для заемщика это отличная возможность посмотреть на себя «глазами банка» и оценить свои возможности в получении ипотеки или другого крупного займа.

Личный кредитный рейтинг важно знать ещё и потому, что так вы увидите запросы мошенников. Кредитный рейтинг отображает все действия, связанные с получением займов. Если кто-то пытался взять займ на вас,

Высокий кредитный рейтинг — это не просто повышенные шансы получить займ на более выгодных условиях. С учетом темпов развития финансовых продуктов в России, этот показатель может стать более весомым в ближайшие два-три года.

Например, в США кредитный рейтинг человека уже учитывается при совершении практически любой финансовой операции — например, при установлении арендной платы за квартиру!

Как рассчитывается кредитный рейтинг?

Он формируется на основе пяти показателей:

▶ своевременного погашения кредитов

▶ диверсификации кредитов (однотипные кредиты – плохо)

▶ продолжительности кредитной истории

▶ возраста. До 22 лет сложно получить займ, а возрасте с 28 лет легче

▶ временного промежутка с момента обновления кредитной истории — свежие кредиты сильнее влияют на ПКР

Как выглядит показатель кредитного рейтинга?

Кредитные бюро используют разные шкалы расчета кредитного рейтинга. Но основным является шкала НБКИ. Это Национальное бюро кредитных историй, одно из крупнейших российских бюро кредитных историй, куда входит ряд ведущих коммерческих банков.

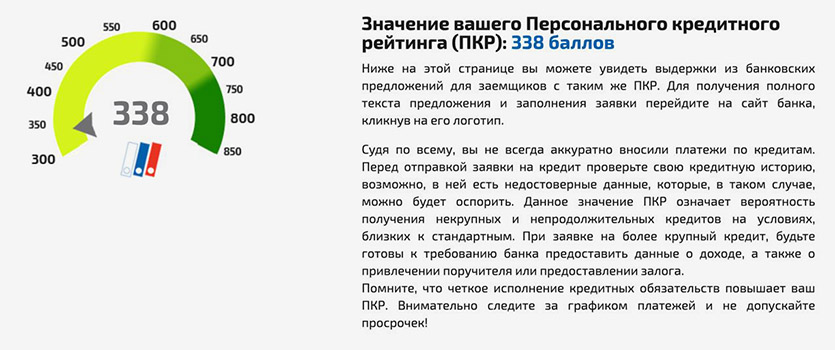

Информация о клиенте берется из базы данных Национального бюро кредитных историй на основании записей кредитной истории. Она позволяет оценить кредитоспособность каждого клиента в диапазоне от 300 до 850 баллов.

Это очень плохой кредитный рейтинг. Данные с НБКИ.

Есть три основных уровня кредитного рейтинга:

▪ 701-850 баллов: отличный показатель. Обладатели такого рейтинга могут рассчитывать на получение кредита на более выгодных условиях, большую сумму займа и бонусы

▪ 600-850 баллов: хороший показатель. При нем можно рассчитывать на стандартные условия кредитования в любом банке и низкую вероятность отказа.

▪ 300-600 баллов: удовлетворительный или плохой показатель, при котором повышается риск отказа, а также ухудшаются условия выдачи займа.

При расчете рейтинга учитываются все записи кредитной истории с момента ее формирования. Средний кредитный рейтинг по стране в июне этого года составил 632 балла.

С ростом финансовой грамотности и интереса к кредитным продуктам, средний показатель по России растет. Впрочем, даже если ваш собственный далек от нормы или вовсе отсутствует, нестрашно. Его можно поднять. Главное — понимать, как улучшить свой кредитный рейтинг.

Какой кредитный рейтинг нужен для оформления ипотеки?

В зависимости от суммы и особенностей скоринга конкретного банка, оптимальный показатель меняется.

По неофициальным данным, можно выделить пять уровней соотношения стоимости квартиры и наиболее подходящего рейтинга:

▶ менее 1 млн руб.: 702

▶ от 1 до 3 млн руб.: 709

▶ от 3 до 5 млн руб.: 715

▶ от 5 млн руб.: 718

▶ По всем ипотечным кредитам: 709

Как узнать свой кредитный рейтинг?

Система анализирует персональную кредитную историю на основе базы данных Национального бюро кредитных историй и выдает показатель от 300 до 850 баллов. Услуга бесплатна.

Расчёт персонального кредитного рейтинга на сайте НБКИ. Его предоставляют бесплатно.

Также узнать свой кредитный рейтинг можно и на Сравни.ру. Показатель рассчитывается совместно с ОКБ (Объединенное кредитное бюро) и НБКИ. Там же выдаются персональные рекомендации по тому, как улучшить рейтинг.

▪ База данных Национального бюро кредитных историй РФ: nbki.ru

▪ Кредитный рейтинг на Сравни.ру: Sravni.ru

Частый вопрос: без кредитной истории мне выдадут ипотеку?

Такая вероятность есть.

Если кредитная история отсутствует, то возможен один из двух исходов: вы получите более высокий процент по ипотеке, или же банк не одобрит большую сумму кредита.

Хуже отсутствия кредитной истории только испорченная кредитная история.

Не факт, что ни один банк не одобрит вам ипотеку без кредитной истории. Скорее всего вы получите одобрение, но сумма кредита будет небольшой, а процент установят выше обычного. Негативный расклад вероятен, если ваш первоначальный взнос не превышает от 10 до 15%. Именно такой требуется большинством российских банков для подачи заявления на ипотеку.

Ситуация будет существенно лучше, если первоначальный взнос составляет 35-40% от стоимости недвижимости. Но банк все равно может отклонить запрос на крупную сумму.

Как начать кредитную историю?

С малого. Если в общем, то брать мелкие кредиты и погашать их своевременно или досрочно.

Вариантов начать кредитную историю масса, в том числе:

▪ покупка товаров в рассрочку. Например, купить новый телефон или бытовую технику в кредит и погашать постепенно в течение указанного срока.

▪ потребительский кредит в банке. Скажем, взять небольшой кредит наличными на потребительские нужды.

Чтобы не испортить кредитный рейтинг, нужно соблюдать два правила: использовать средства карты безналичным способом и возвращать потраченное в срок.

Как улучшить свой кредитный рейтинг?

Пять лучших способов:

1. Досрочно погасить один или несколько кредитов, взятых ранее в микрофинансовых компаниях или банках.

2. Рефинансировать кредитные обязательства, заменив несколько соглашений с банками и МФО на один договор с более выгодными условиями.

3. Не брать микрозаймы.

4. Исправно вносить текущие выплаты по договорам кредитования.

5. Оформить кредитную карту, активно пользоваться ею в пределах трети или четверти кредитного лимита, своевременно внося текущие платежи.

Соблюдая эти правила, вы удержите свой кредитный рейтинг на показателях выше 600 пунктов и сможете пользоваться заёмными средствами банков практически без ограничений.