как узнать свою ставку усн по инн

Как узнать налоговую систему контрагента

В российской налоговой системе предусмотрено несколько режимов. Для их применения установлены определенные ограничения, однако большая часть организаций и предпринимателей все же имеют возможность выбора. Эти режимы периодически можно менять. Например, компания вправе с начала следующего календарного года перейти с основной системы на упрощенную или обратно. Поэтому не всегда можно знать наверняка, какой режим применяет ваш контрагент. Рассмотрим, как узнать систему налогообложения по ИНН, если такая информация необходима.

Когда требуется узнать систему налогообложения

Знание налогового режима партнера — важное условие для начала сотрудничества. В первую очередь это связано с правом возмещать предъявленный НДС.

Суть в следующем: если поставщик является плательщиком этого налога, то фирма может заявить к вычету сумму НДС, указанную в счете-фактуре. А вот если поставку осуществил контрагент, применяющий один из специальных режимов, то права на вычет не возникает. Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Кроме того, знать, какая система налогообложения применяется контрагентом, необходимо и для общей оценки его добросовестности. Такая проверка должна проводиться в отношении каждого потенциального, а периодически — в отношении действующего партнера. Ее отсутствие может привести к тому, что ФНС переложит ответственность за неуплату таким субъектом НДС на его контрагентов. Вот почему всегда следует проявлять осмотрительность и не вести бизнес с «однодневками», созданными для ухода от налогов.

Сведения о СНО могут косвенно свидетельствовать о размере бизнеса, о примерном объеме дохода и количестве сотрудников, о том, какие налоги должен платить субъект и какую отчетность подавать.

Наконец, иногда компания или ИП не знает даже собственную налоговую систему. Это бывает, если регистрация производилась через посредников. Конечно, таких ситуаций лучше не допускать, ведь доходность бизнеса не в последнюю очередь зависит от выбора режима. Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Для справки добавим, что у компаний выбор систем таков: основная или упрощенная, ЕНВД (до конца 2020 года), ЕСХН (для сельхозпроизводителей). У предпринимателей возможностей больше, поскольку им теоретически доступны все существующие режимы налогообложения. Кроме уже перечисленных, это патентная система (ПСН) и налог на профессиональный доход (НПД).

Как узнать СНО по ИНН

В настоящее время налоговая служба ведет множество реестров с открытой информацией о компаниях и ИП, а также предлагает сервис для проверки бизнеса. Казалось бы, при такой доступности данных узнать систему налогообложения любого субъекта по ИНН на сайте ФНС — не самая большая проблема. Но это не совсем так. Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

Поэтому чтобы точно узнать применяемый режим налогообложения по ИНН, лучше обратиться в любую инспекцию ФНС. Составляется запрос в произвольной форме, указывается ИНН субъекта и обратный адрес, на который будет получен письменный ответ с печатью налогового органа. Этот документ сможет послужить весомым доказательством при возникновении споров.

Еще проще получить нужные данные, если у вас уже оформлена электронная подпись для работы с ФНС и есть доступ в личный кабинет. Тогда запрос о СНО контрагента можно направить в электронной форме.

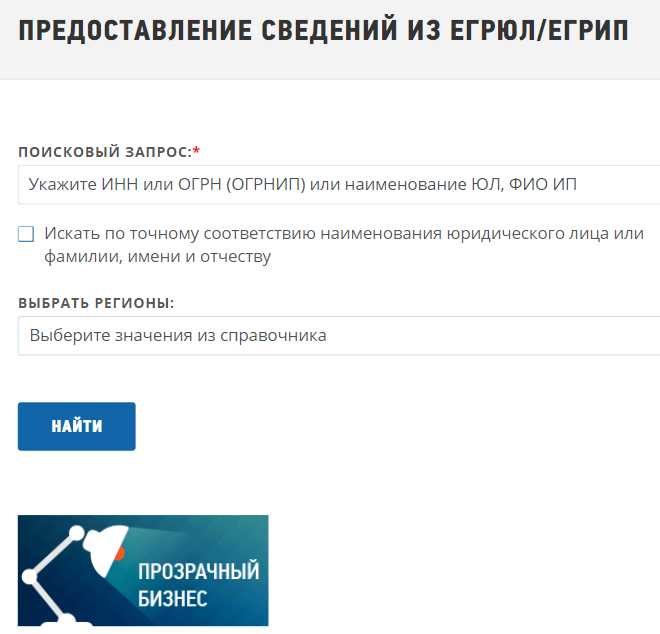

Также можно обратиться к сервису « Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» на сайте налоговой службы. Он не предоставит официального ответа на вопрос о налоговой системе, но все же даст представление о ней по косвенному признаку.

В поисковой строке достаточно ввести ИНН бизнес-субъекта. Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

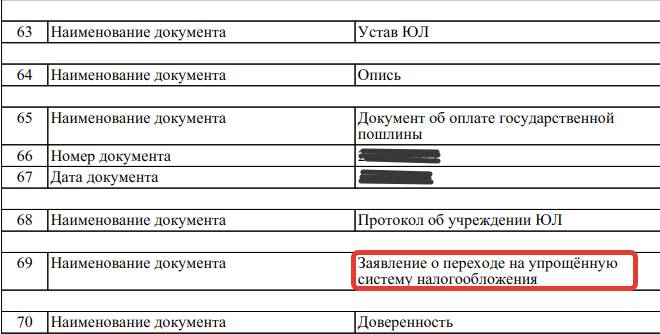

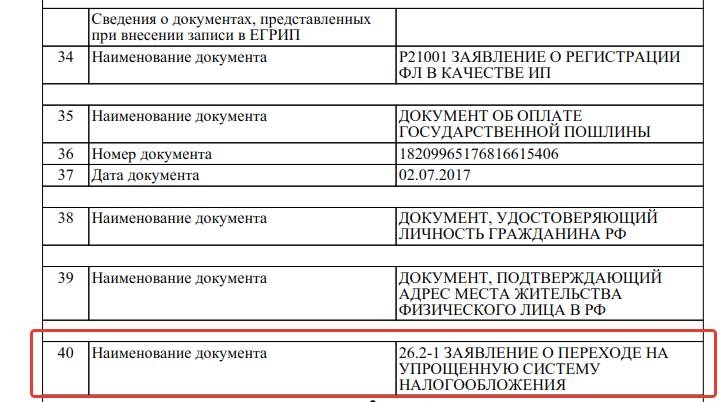

На картинке видно, что подавалось уведомление о переходе на УСН. Следовательно, применяется упрощенка. Если же никакое уведомление не подавалось, то субъект применяет основную систему.

Правда, некоторые режимы можно совмещать. Например, перейдя на УСН, предприниматель может купить патент, а эти сведения в реестре не фигурируют. То есть точно узнать режим налогообложения по выписке из реестра можно не всегда. Однако из нее можно сделать вывод о том, должен ли в силу применяемой налоговой системы контрагент платить НДС или нет (на всех спецрежимах, кроме ЕСХН, его не платят). А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

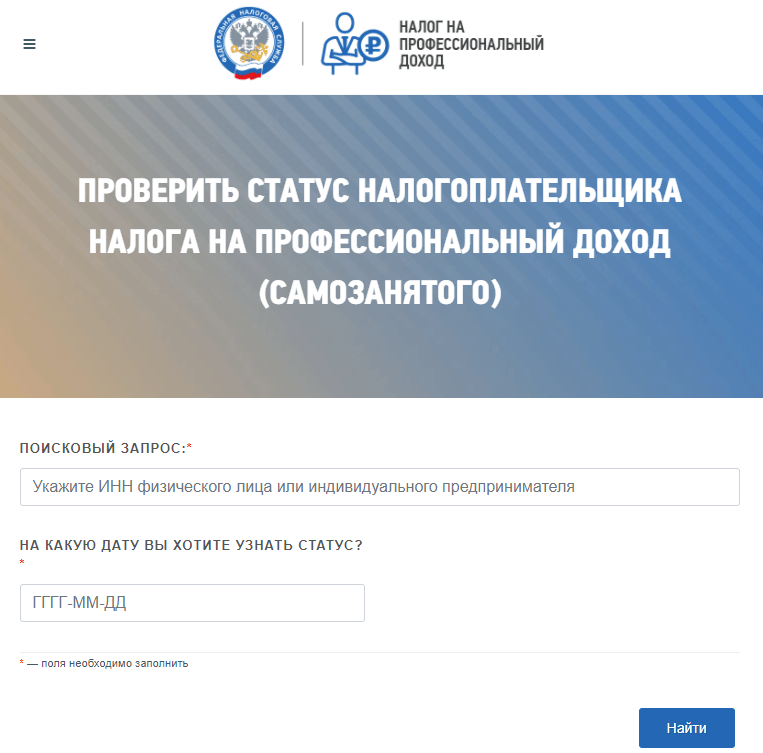

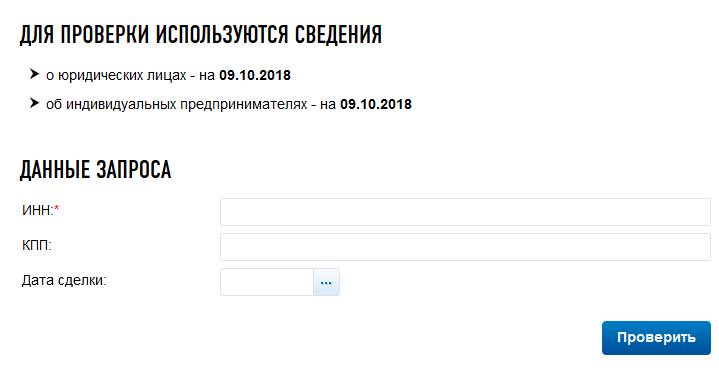

Единственная налоговая система, о применении которой можно получить точную информацию — это НПД для предпринимателей и самозанятых лиц. Для этого ФНС разработала специальный сервис. Для проверки статуса самозанятого достаточно ввести ИНН ИП /самозанятого и дату, на которую нужна информация. Если гражданин среди плательщиков НПД не найден, значит, он им не является. Вот как выглядит этот поисковый сервис:

О том, как проверить сторону по сделке перед тем как заключить договор, мы рассказали в этой статье.

Как узнать систему налогообложения ООО

Вопрос о системе налогообложения ООО может возникнуть, как ни странно, не только у контрагентов, но и у сотрудников (например, бухгалтеров) самого Общества. Все дело в том, что документы имеют свойство теряться, информация может быть утрачена за давностью лет или по иным причинам. Что же делать в этой ситуации? Давайте попробуем разобраться, как узнать, какая система налогообложения у ООО.

Какие системы бывают

Если директор ООО не подал уведомление в Налоговую инспекцию о том, что он переходит на иной режим налогообложения, автоматически будет применяться ОСНО — общая система налогообложения. Это основной режим, как ясно из его названия. Наряду с ним есть еще упрощенные, которые позволяют:

Три способа определить налоговый режим на сайте ФНС

Способ № 1

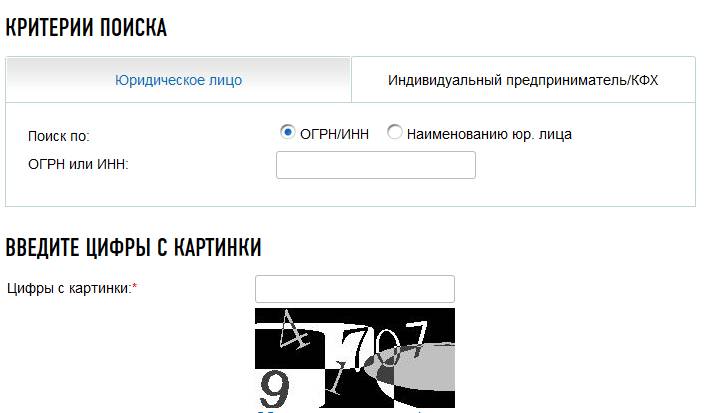

Проще всего это сделать на официальном сайте ФНС, используя сервис «Сведения о госрегистрации юридических лиц. ». Разыскивать сведения можно как по ИНН или ОГРН, так и по названию.

Напомним, что ИНН — код, состоящий из 12 знаков, — обычно присутствует на договорах, счетах-фактурах, иных исходящих документах. Там же указывается и ОГРН (государственный регистрационный номер компании).

Если эти коды неизвестны, их можно узнать по названию компании, об этом мы рассказывали в статье «Как узнать реквизиты компании по названию».

Итак, ниже, под ИНН, нужно ввести цифры с картинки (это так называемая капча, или тест, который проверит, кто запрашивает информацию: человек или компьютер) и нажать на кнопку «Найти».

Через секунду появятся результаты поиска — файл pdf, в котором будет очень много информации о запрашиваемом ООО, в том числе можент быть и такая:

Из этого документа можно сделать вывод, что ООО работает на основе упрощенки, или УСН.

Способ № 2

Также на портале ФНС есть специальный сервис «Проверь контрагента». Правда, надо отметить, что пока он работает в тестовом режиме и не всегда позволяет получить нужную информацию.

Обратите внимание на красную звездочку рядом с ИНН. Она означает, что для проверки контрагента достаточно ввести ИНН, остальные поля необязательны. Естественно, можно ввести ИНН не контрагента, а собственного ООО и получить искомую информацию.

Способ № 3

Не так давно ФНС России анонсировала запуск портала «Прозрачный бизнес», на котором планировала публиковать сведения, ранее считавшиеся налоговой тайной. Однако запуск портала много раз переносился, и в конце концов было объявлено о замораживании проекта. Однако кое-какие сведения ФНС все же публикует. Так, данные о том, какую упрощенную систему налогообложения использует юридическое лицо, можно найти на странице «Сведения о спецрежимах, применяемых налогоплательщиками». Но работать с данными непросто: по ссылке придется открыть заархивированный файл и искать ООО там.

Четыре способа получения информации

Зная ИНН, можно получить нужные сведения следующими способами:

Ко всем иным сайтам, предлагающим подобные услуги, стоит относиться с осторожностью, источники их информации неясны.

Дополнительные способы

Если вопрос возникает у работника Общества, он может быть быстрее и оптимальнее решен при просмотре внутренней документации. Если не составлялось уведомления о переходе на упрощенную СН, то применяется основная. Также можно проверить прошлую отчетность, из которой станут ясны нужные данные.

Некоторые организации с определенными видами деятельности, например, ломбарды или страховые компании, могут применять только ОСН.

Как самостоятельно определить систему налогообложения своего ИП или ООО?

Каждый день мы решаем сотни предпринимательских задач, разбираем простые и сложные вопросы, считаем, ищем, находим, заполняем, обучаем, возвращаем на землю, радуем.

Мы решили, что можно делиться частыми и интересными историями. Поэтому запускаем новую рубрику. Назовём её просто — #ответыКнопки. Будем публиковать вопрос, который когда-то задал один из наших клиентов, и тут же наш ответ. Думаем, будет полезно. Начнём 🙂

Вопрос:

Сомневаюсь, какая у меня система налогообложения. Как это проверить без обращения к бухгалтеру?

Ответ:

Отправить запрос в налоговую на сайте. Получить подтверждение таким способом просто, достаточно быстро и не надо никуда ходить 🙂

Для этого сделайте следующее:

На сайте налоговой в специальном разделе выберите «Иные обращения».

Если у вас компания, нажимайте на «Юридическое лицо». Если вы индивидуальный предприниматель — на «Физическое лицо или ИП».

Перед вами форма, которую нужно заполнить. В самом верху 3 строчки о том, куда обратиться: 1 — оставляем «Управление или Инспекцию»; 2 — выбираем свой город; 3 — выбираем номер налоговой.

Если у вас юридическое лицо, заполните название компании, ОГРН, ИНН, должность и ФИО руководителя. Телефон оставлять необязательно. Если у руководителя нет времени, отправить обращение может кто-нибудь другой, главное — заполните данные заявителя так, будто оставляет обращение руководитель.

Индивидуальному предпринимателю нужно ввести ФИО.

Прошу предоставить информационное письмо о применяемой системе налогообложения для ИП/ООО __________, ИНН _____________. В случае применения упрощенной системы налогообложения прошу предоставить информационное письмо по форме 26.2-7 с обязательной расшифровкой объекта налогообложения «Доходы» или «Доходы, уменьшенные на величину расходов». На основание п.105 “Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию… ”, утвержденного Приказом Минфина России от 02.07.2012 N 99н, просим предоставить подтверждение в электронном виде по адресу электронной почты: ________________ В случае, если ответ на запрос не может быть направлен на указанный адрес электронной почты, прошу направить ответ через ТКС.

После того, как нажмёте «Далее», нужно ввести код. Он придёт на почту, которую вы указали в форме. Код невечный, если закроете страницу с формой, то и код перестанет действовать.

Обычно налоговая обрабатывает запрос в течение 14 дней. Ответ может прийти и за сутки или задержаться до 30 дней. Вы получите подтверждение в виде скана информационного письма на указанную почту.

Это простой способ проверить систему налогообложения, чтобы быть уверенными в правильном ведении учёта в соответствии с системой.

Если хотите что-нибудь добавить, пишите 🙂

Как узнать систему налогообложения ИП

Как узнать, на каком режиме налогообложения находится ИП:

Индивидуальные предприниматели применяют различные режимы налогообложения: ОСН, УСН и другие. Переход на них осуществляется по заявлению предпринимателя, но уведомления о переводе приходят не всегда. Но ИП желательно знать, на каком налоговом режиме он работает, от этого зависит расчет и уплата налогов. Нарушение обязательств перед государством грозит серьезными штрафами. Ситуации бывают разные, нередко предпринимателям с заполнением документов для открытия бизнеса помогают посредники; некоторые ИП, в течение длительного времени не осуществляющие деятельность, просто забывают о применяемом режиме. Или необходимы сведения о контрагенте — ИП. Легко проверить систему налогообложения по ИНН на сайте ФНС России. Сделать это вправе как сам предприниматель, так и любое заинтересованное лицо.

Какие бывают системы налогообложения

Рассмотрим, какие режимы существуют и применяются ИП. Кроме общей системы налогообложения (ОСНО) индивидуальные предприниматели применяют:

Последний пункт не применим, если деятельность ИП не связана с сельским хозяйством. Но нормам Налогового кодекса РФ, какую систему налогообложения может применять ИП — его личный выбор. Предприниматель самостоятельно принимает решение о выборе и уведомляет об этом налоговиков. Это касается всех действующих режимов. Но если предприниматель перестает соответствовать требованиям льготного режима, налоговики переводят его на ОСНО с начала налогового периода. В этом случае информация о текущем режиме поможет избежать проблем.

Эксперты КонсультантПлюс рассказали, как ИП выбрать систему налогообложения. Используйте эти инструкции бесплатно.

Открытые источники информации

Если индивидуальный предприниматель забыл, на какой системе он работает сейчас, и задумывается, как узнать на упрощенке ИП или нет, ему необходимо:

Как получить нужные сведения из документов

В первую очередь следует проверить документы о получении специального статуса. Также необходимо учитывать следующие положения.

При регистрации ИП общий режим налогообложения применяется автоматически, если предприниматель не подал заявление о своих намерениях относительно выбора режима налогообложения в ФНС РФ:

Если таковые заявления предприниматель не заполнял, он находится на ОРН, если не утратил на него права по каким-либо причинам.

Кроме того, если подано заявление о постановке на учет в качестве налогоплательщика ЕНВД или о приобретении патента, налоговики присылают ответ (уведомление о постановке, патент или отказ в его выдаче). Из этого понятно, как узнать систему налогообложения ИП по ИНН на сайте налоговой — зайти в кабинет налогоплательщика или в ЕГРИП.

Кроме того, ЕНВД и ПСН применяются только в отношении указанных в Налоговом кодексе видов деятельности. Также региональные власти наделены правом сузить этот перечень. Стоит ознакомиться со списками видов деятельности в НК РФ и местных законах и сравнить их с перечисленными в выписке из ЕГРИП.

Информация на сайте ФНС

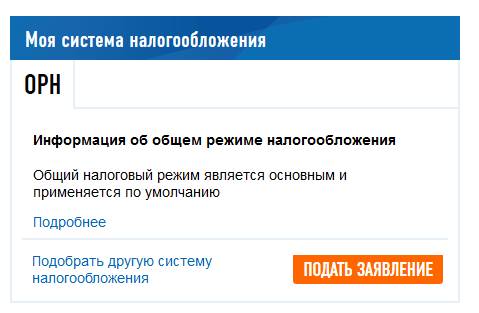

Самый верный способ проверить режим налогообложения ИП — это войти в личный кабинет на сайте Федеральной налоговой службы и найти ответ на интересующий вопрос там. Выглядит ответ так:

Посмотрим теперь, как узнать свою систему налогообложения ИП по ИНН на сайте ИФНС бесплатно не в личном кабинете налогоплательщика, а в ЕГРИП. Для этого на странице сведений из ЕГРИП вводим ИНН индивидуального предпринимателя (или Ф.И.О.) и нажимаем кнопку «Найти». Система сформирует отчет по результатам поиска. Рядом с нужным индивидуальным предпринимателем появится кнопка «Получить выписку». Выписку формируют в виде файла pdf. Она содержит все важные сведения о налогоплательщике, в том числе — перечень документов. Если ИП подавал заявку на переход, например, на упрощенную систему, в выписке содержится информация об этом.

Как запросить информацию в Налоговой инспекции

Обращение в налоговую инспекцию — пожалуй, самый действенный, быстрый и надежный способ получить нужную информацию о системе налогообложения. Законодательство не запрещает обратиться лично к инспектору с паспортом, ИНН и, объяснив ситуацию, спросить у него, как узнать о переходе на УСН или об утрате права на его применение.

Предприниматель вправе направить письменный запрос на подтверждение того факта, что применяется УСН, как будто уведомление о переходе на нее подавалось. Если оно направлено и система применятся, ФНС РФ должна ответить на этот запрос подтверждающим письмом по форме №26.2-7. Есть еще возможность запросить форму 39, справку о задолженности: в этом бланке отражена строчка налога, по которому предприниматель обязан отчитываться и уплачивать налог. Если ИП направлял уведомление о переходе на УСН, то в справке он найдет соответствующую строчку.

Проверьте ставку УСН в 2021 году

Региональные ставки меняются каждый год, поэтому предприниматели и бухгалтера следят за изменениями в законодательстве. Больше этого делать не нужно, потому что мы составили таблицу со ставками и ежегодно дополняем её. На её основе обновляем ставки всем пользователям Эльбы — но она пригодится всем, кто работает на УСН.

Что такое региональные ставки

Федеральные ставки — всем известные 6% и 15%. Регионы имеют право принимать свои: от 1% до 6% на «Доходах» и от 5% до 15% на «Доходах минус расходах».

Зачем проверять ставку

Чтобы не переплачивать налог. Когда ставка в вашем регионе уменьшается, а вы продолжаете платить по старой, налоговая получает денег больше, чем должна. Обычно она не против, поэтому не уведомляет предпринимателей.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как проверить ставку

Если решили проверить ставку за прошлый год, загляните в таблицу 2020 года. Вам поможет поиск, который вызывают клавиши Ctrl+F.

Регион

Название региона

Закон

Год ставки

Доходы

Доходы минус расходы

Республика Адыгея (Адыгея)

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Республика Адыгея (Адыгея)

Закон Республики Адыгея от 02.07.2015 № 426

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Республики Дагестан от 29.05.2020 № 27

Закон Республики Дагестан от 29.05.2020 № 27

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Республики Ингушетия от 29.12.2018 № 53-РЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон КБР от 18.05.2009 № 22-РЗ

Закон Республики Калмыкия от 30.11.2009 № 154-IV-З

Закон Республики Калмыкия от 30.11.2009 № 154-IV-З

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Республики Карелия от 30.12.1999 № 384-ЗРК

Закон Республики Коми от 08.05.2020 № 12-РЗ

Закон Республики Коми от 08.05.2020 № 12-РЗ

Республика Марий Эл

Закон Республики Марий Эл от 27 октября 2011 г. № 59-З

Республика Марий Эл

Закон Республики Марий Эл от 27 октября 2011 г. № 59-З

Закон Республики Мордовия от 04.02.2009 № 5-3

Закон Республики Мордовия от 04.02.2009 № 5-3

Республика Саха (Якутия)

Закон Республики Саха от 07.11.2013 № 1231

Республика Саха (Якутия)

Закон Республики Саха от 07.11.2013 № 1231

Республика Северная Осетия — Алания

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Республика Северная Осетия — Алания

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Республика Татарстан (Татарстан)

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Республика Татарстан (Татарстан)

Закон Республики Татарстан от 17.06.2009 № 19-ЗРТ

Закон Республики Тыва от 03.12.2020 № 658-ЗРТ

Закон Республики Тыва от 03.12.2020 № 658-ЗРТ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Республики Хакасия от 16.11.2009 № 123-ЗРХ

Закон Республики Хакасия от 16.11.2009 № 123-ЗРХ

Закон Чеченской Республики от 27.11.2015 № 49-РЗ

Закон Чеченской Республики от 27.11.2015 № 49-РЗ

Чувашская Республика — Чувашия

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Чувашская Республика — Чувашия

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Камчатского края от 19.03.2009 № 245

Закон Кемеровской области от 26.11.2008 № 99-ОЗ

Закон Кемеровской области от 26.11.2008 № 99-ОЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Ленинградской области от 12.10.2009 № 78-оз

Закон Ленинградской области от 12.10.2009 № 78-оз

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Мурманской области от 17.04.2020 № 2478-01-ЗМО

Закон Мурманской области от 17.04.2020 № 2478-01-ЗМО

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Оренбургской области от 29.09.2009 №3104/688-IV-ОЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Псковской области от 29.11.2010 № 1022-оз

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Ростовской области от 10.05.2012 № 843-ЗС

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Свердловской области от 15.06.2009 № 31-ОЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Томской области от 07.04.2009 № 51-ОЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Тюменской области от 30.11.2020 № 87

Закон Тюменской области от 31.03.2015 № 21

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Челябинской области от 28 ноября 2019 г. N 43-ЗО

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Санкт-Петербурга от 05.05.2009 № 185-36

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Ненецкого автономного округа от 11 июня 2019 года № 87-ОЗ

Закон Ненецкого автономного округа от 11 июня 2019 года № 87-ОЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Ханты-Мансийского автономного округа от 30.12.2008 № 166-ОЗ

Закон Чукотского автономного округа от 22.12.2020 № 78-ОЗ

Закон Чукотского автономного округа от 22.12.2020 № 78-ОЗ

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ

Закон Ямало-ненецкого Автономного округа от 18.12.2008 № 112-ЗАО

Закон Республики Крым от 29.12.2014 № 59-ЗРК/2014

Закон Республики Крым от 29.12.2014 № 59-ЗРК/2014

Закон города Севастополя от 03.02.2015 № 110-ЗС

Закон города Севастополя от 03.02.2015 № 110-ЗС

Как мы составили таблицу

Посмотреть ставки всех регионов в одном месте нельзя: налоговая и справочно-правовые сервисы не ведут такой справочник. Налоговая выкладывает на сайт региональные законы о ставках, но они не всегда актуальны. Поэтому мы читали законодательство каждого региона и перепроверяли в нескольких сервисах. Теперь будем делать так в конце каждого года, чтобы узнать ставки следующего.

Проверьте, подходите ли вы под льготную ставку

В таблице — только ставки, которые регион установил для всех предпринимателей. Бывают льготные ставки, которые действуют только для определённых видов бизнеса — часто это производство, образование, медицина, наука и сельское хозяйство. Если подозреваете, что ваша деятельность льготная, проверьте на сайте налоговой: выберите свой регион → «Особенности регионального законодательства». Другие варианты: связаться с налоговой по телефону, в личном кабинете на сайте nalog.ru или через Эльбу.

Статья актуальна на 01.01.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур