как узнать в какую налоговую платить усн ип

Как узнать систему налогообложения ИП

Как узнать, на каком режиме налогообложения находится ИП:

Индивидуальные предприниматели применяют различные режимы налогообложения: ОСН, УСН и другие. Переход на них осуществляется по заявлению предпринимателя, но уведомления о переводе приходят не всегда. Но ИП желательно знать, на каком налоговом режиме он работает, от этого зависит расчет и уплата налогов. Нарушение обязательств перед государством грозит серьезными штрафами. Ситуации бывают разные, нередко предпринимателям с заполнением документов для открытия бизнеса помогают посредники; некоторые ИП, в течение длительного времени не осуществляющие деятельность, просто забывают о применяемом режиме. Или необходимы сведения о контрагенте — ИП. Легко проверить систему налогообложения по ИНН на сайте ФНС России. Сделать это вправе как сам предприниматель, так и любое заинтересованное лицо.

Какие бывают системы налогообложения

Рассмотрим, какие режимы существуют и применяются ИП. Кроме общей системы налогообложения (ОСНО) индивидуальные предприниматели применяют:

Последний пункт не применим, если деятельность ИП не связана с сельским хозяйством. Но нормам Налогового кодекса РФ, какую систему налогообложения может применять ИП — его личный выбор. Предприниматель самостоятельно принимает решение о выборе и уведомляет об этом налоговиков. Это касается всех действующих режимов. Но если предприниматель перестает соответствовать требованиям льготного режима, налоговики переводят его на ОСНО с начала налогового периода. В этом случае информация о текущем режиме поможет избежать проблем.

Эксперты КонсультантПлюс рассказали, как ИП выбрать систему налогообложения. Используйте эти инструкции бесплатно.

Открытые источники информации

Если индивидуальный предприниматель забыл, на какой системе он работает сейчас, и задумывается, как узнать на упрощенке ИП или нет, ему необходимо:

Как получить нужные сведения из документов

В первую очередь следует проверить документы о получении специального статуса. Также необходимо учитывать следующие положения.

При регистрации ИП общий режим налогообложения применяется автоматически, если предприниматель не подал заявление о своих намерениях относительно выбора режима налогообложения в ФНС РФ:

Если таковые заявления предприниматель не заполнял, он находится на ОРН, если не утратил на него права по каким-либо причинам.

Кроме того, если подано заявление о постановке на учет в качестве налогоплательщика ЕНВД или о приобретении патента, налоговики присылают ответ (уведомление о постановке, патент или отказ в его выдаче). Из этого понятно, как узнать систему налогообложения ИП по ИНН на сайте налоговой — зайти в кабинет налогоплательщика или в ЕГРИП.

Кроме того, ЕНВД и ПСН применяются только в отношении указанных в Налоговом кодексе видов деятельности. Также региональные власти наделены правом сузить этот перечень. Стоит ознакомиться со списками видов деятельности в НК РФ и местных законах и сравнить их с перечисленными в выписке из ЕГРИП.

Информация на сайте ФНС

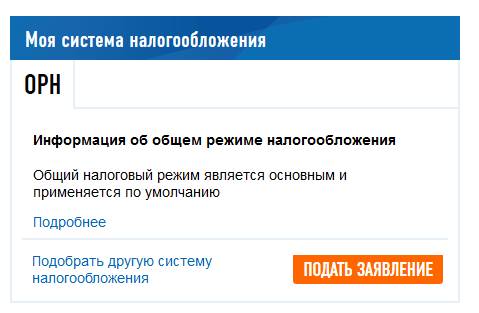

Самый верный способ проверить режим налогообложения ИП — это войти в личный кабинет на сайте Федеральной налоговой службы и найти ответ на интересующий вопрос там. Выглядит ответ так:

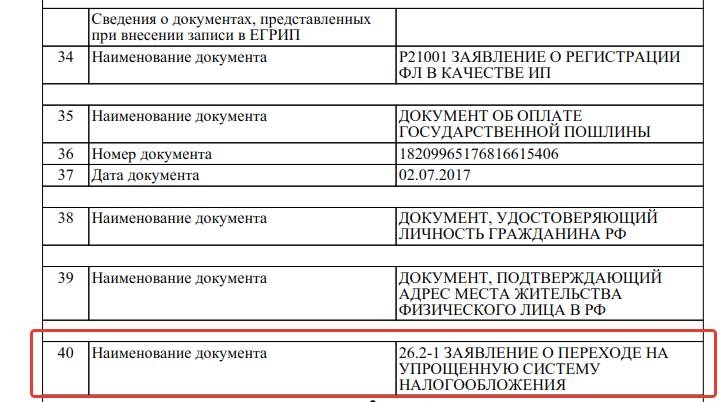

Посмотрим теперь, как узнать свою систему налогообложения ИП по ИНН на сайте ИФНС бесплатно не в личном кабинете налогоплательщика, а в ЕГРИП. Для этого на странице сведений из ЕГРИП вводим ИНН индивидуального предпринимателя (или Ф.И.О.) и нажимаем кнопку «Найти». Система сформирует отчет по результатам поиска. Рядом с нужным индивидуальным предпринимателем появится кнопка «Получить выписку». Выписку формируют в виде файла pdf. Она содержит все важные сведения о налогоплательщике, в том числе — перечень документов. Если ИП подавал заявку на переход, например, на упрощенную систему, в выписке содержится информация об этом.

Как запросить информацию в Налоговой инспекции

Обращение в налоговую инспекцию — пожалуй, самый действенный, быстрый и надежный способ получить нужную информацию о системе налогообложения. Законодательство не запрещает обратиться лично к инспектору с паспортом, ИНН и, объяснив ситуацию, спросить у него, как узнать о переходе на УСН или об утрате права на его применение.

Предприниматель вправе направить письменный запрос на подтверждение того факта, что применяется УСН, как будто уведомление о переходе на нее подавалось. Если оно направлено и система применятся, ФНС РФ должна ответить на этот запрос подтверждающим письмом по форме №26.2-7. Есть еще возможность запросить форму 39, справку о задолженности: в этом бланке отражена строчка налога, по которому предприниматель обязан отчитываться и уплачивать налог. Если ИП направлял уведомление о переходе на УСН, то в справке он найдет соответствующую строчку.

Как выбрать налогообложение для ИП

Сколько налогов платят ИП на разных системах

Этот материал обновлен 04.02.2021

При регистрации индивидуальный предприниматель должен выбрать систему налогообложения.

Если не выбрать, налоговая сама назначит общую систему, а это несколько налогов и сложный бухгалтерский учет. Разбираемся, как не прогадать.

Схема для выбора системы налогообложения

Общий план по выбору системы налогообложения такой:

А теперь подробнее о каждой системе налогообложения.

Единый налог на вмененный доход — ЕНВД

ЕНВД, или вмененка, — специальный налоговый режим, который работает для некоторых сфер деятельности. Предприниматель платит единый налог, который заменяет НДФЛ и НДС.

Сферы деятельности. В каждом муниципалитете свой перечень видов бизнеса, где можно применять ЕНВД. Вот некоторые из них:

Ограничения. На ЕНВД могут работать ИП со среднесписочной численностью сотрудников не более 100 человек. Если ИП занимается розничной торговлей или общественным питанием, торговый зал или зона обслуживания должны быть не больше 150 м².

Этот режим постепенно отменяют. С начала 2020 года предприниматели не смогут применять ЕНВД, если продают лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

Регионы могут отказываться от ЕНВД. Например, в Москве этой системы нет, а в 2021 году ЕНВД перестанет действовать вообще.

Как считают налог. Налог считают не от фактического дохода, а от вмененного — то есть предполагаемого в этой сфере. Налог зависит от условного дохода ИП, вида бизнеса, площади торгового зала и региона.

Ставка налога. От 7,5 до 15%, в зависимости от региона.

Как уменьшить налог. Можно вычесть из налога уплаченные страховые взносы.

Совмещение с другими режимами. ИП может по одним видам деятельности работать на общей системе или УСН, а по другим — на ЕНВД. Учет придется вести раздельно.

Как ИП работать на УСН

Собрали в одну статью все, что надо знать ИП на УСН: как рассчитывать налоги и страховые взносы, как платить и как вести отчетность.

Виктория Губина

Бухгалтер Тинькофф Бизнеса

Собрали в одну статью все, что надо знать ИП на УСН: как рассчитывать налоги и страховые взносы, как платить и как вести отчетность. У нас уже была большая статья про упрощенную систему, а это выжимка самого главного.

Что ИП обязан делать на УСН

УСН — специальный режим налогообложения для малого бизнеса, его еще называют «упрощенка». Этот режим подходит большинству предпринимателей.

У ИП на УСН есть вот такие обязанности:

Давайте разбираться с каждым.

Бесплатно зарегистрируем бизнес в Тинькофф

Как рассчитать налоги на УСН

На УСН есть два режима: «Доходы» и «Доходы минус расходы».

УСН «Доходы». Максимальная ставка на УСН «Доходы» — 6%. В разных регионах она будет разной, уточняйте на сайте налоговой.

При расчете налога учитываются только доходы:

Сумма налога = Доходы × Ставка налога

Если за первый квартал 2021 года вы заработали 500 000 ₽, то надо заплатить 500 000 ₽ × 6% = 30 000 ₽.

УСН «Доходы минус расходы». На этом режиме налог платят с разницы между доходами и расходами, максимальная ставка — 15%. Если расходы превышают доходы, для этого варианта УСН есть минимальный налог: 1% от суммы дохода.

Регионы по своему усмотрению могут установить пониженные налоговые ставки. Информация о том, есть ли льготы в вашем регионе, есть на сайте налоговой в разделе об УСН.

Как рассчитать страховые взносы

ИП на всех системах налогообложения платят страховые взносы на обязательное пенсионное и медицинское страхование. Есть фиксированные страховые взносы и дополнительные.

Фиксированные взносы. Сумма фиксированных страховых взносов для ИП в 2021 году — 40 874 ₽. Эти взносы идут на обязательное пенсионное страхование и медицинское страхование.

Дополнительные страховые взносы. Если доход превышает 300 000 ₽ в год, нужно заплатить дополнительные пенсионные взносы: 1% от дохода свыше 300 000 ₽.

Формулы для расчета дополнительных взносов в зависимости от системы налогообложения:

Для УСН «Доходы»: (Доходы − 300 000 ₽) × 1%

Для УСН «Доходы минус расходы»: (Доходы − Расходы − 300 000 ₽) × 1%

Дополнительные страховые взносы надо заплатить не позднее 1 июля следующего года. То есть за 2021 год их надо заплатить до 1 июля 2022 года.

За 2021 год вы заработали 5 000 000 ₽ на УСН «Доходы». Рассчитаем сумму всех страховых взносов: дополнительных и фиксированных.

Дополнительные взносы: (5 000 000 ₽ − 300 000 ₽) × 1% = 47 000 ₽.

Всего взносов за год: 47 000 ₽ + 40 874 ₽ = 87 874 ₽.

Сумма фиксированных и дополнительных взносов на пенсионное страхование в 2021 году не должна превышать 259 584 ₽. Поэтому если при расчете в сумме получилось больше, заплатите только 259 584 ₽.

Когда платить налоги и взносы

ИП должен платить налоги и взносы по определенному графику.

Налоги. Платят четыре раза в год — в течение 25 дней после окончания квартала.

| Период | Срок уплаты налога |

|---|---|

| Первый квартал 2021 года | 26 апреля 2021 года |

| Первое полугодие 2021 года | 26 июля 2021 года |

| Девять месяцев 2021 года | 25 октября 2021 года |

| 2021 год | 30 апреля 2022 года |

Взносы. Можно платить когда угодно в течение года: главное, успеть заплатить фиксированные взносы до 31 декабря текущего года, а дополнительные — до 1 июля следующего года.

У ИП есть льготы — по УСН «Доходы» можно уменьшать налог на уплаченные страховые взносы и тем самым экономить на налогах. Для этого надо разделить сумму фиксированных взносов на четыре части и платить ее четыре раза в год перед уплатой налогов за квартал.

За первый квартал 2021 года вы заработали 300 000 ₽.

Надо заплатить УСН за первый квартал — 6% от этой суммы.

300 000 ₽ × 6% = 18 000 ₽. Эту сумму нужно уплатить с 1 по 25 апреля.

Чтобы получить налоговый вычет, надо заплатить часть взносов в первом квартале до момента уплаты налогов — до 1 апреля.

Платим 10 000 ₽ в любой день до 1 апреля 2021 года.

Теперь мы можем вычесть сумму страховых взносов из авансового платежа:

Чтобы экономить на налогах, лучше всего платить страховые взносы четырьмя частями — раз в три месяца.

Когда платить налоги и взносы за 2021 год

| Период | Срок уплаты налога |

|---|---|

| Первый квартал 2021 года | ¼ взносов — до 31 марта 2021 года |

| Налоги — до 26 апреля 2021 года | |

| Первое полугодие 2021 года | ¼ взносов — до 30 июня 2021 года |

| Налоги — до 26 июля 2021 года | |

| Девять месяцев 2021 года | ¼ взносов — до 30 сентября 2021 года |

| Налоги — до 25 октября 2021 года | |

| 2021 год | ¼ взносов — до 31 декабря 2021 года |

| Налоги — до 30 апреля 2022 года |

Чтобы заплатить налоги, посмотрите реквизиты налоговой в вашем регионе на сайте.

Онлайн-бухгалтерия Тинькофф поможет упростить расчеты. Все поступления на ваш счет автоматически учитываются. Сервис сам подсчитает, сколько налогов нужно заплатить, и сформирует платежку в налоговую. Вам останется только подписать.

Какую отчетность нужно вести

На УСН ИП надо сдавать налоговую декларацию, отчетность за сотрудников, если они есть, и заполнять книгу учета доходов и расходов — КУДиР.

Если нет сотрудников, вести отчетность проще всего: достаточно сдавать налоговую декларацию один раз в год и заполнять КУДиР.

КУДиР. В книгу учета доходов и расходов записывают все операции, чтобы потом рассчитать налог по УСН. На УСН «Доходы» в КУДиР заносят только доходы и страховые взносы, на которые можно уменьшить налог. На УСН «Доходы минус расходы» записывают еще и расходы.

Сдавать КУДиР никуда не нужно, а налоговой ее предъявляют только при проверке.

Можно распечатать КУДиР и заполнять вручную, а можно вести в электронном виде и распечатать, если понадобится.

Если подключить Онлайн-бухгалтерию, сервис будет вести КУДиР автоматически.

Декларация по УСН. ИП подает декларацию в налоговую раз в год, до 30 апреля следующего года. Так, декларацию за 2021 год можно подать до 30 апреля 2022 года.

На УСН «Доходы» декларацию поможет сформировать сервис «Онлайн-бухгалтерия».

На УСН «Доходы минус расходы» декларация немного сложнее — для ее подготовки понадобится сервис «Бухгалтерское обслуживание».

Отчетность за сотрудников. По сотрудникам, с которыми заключен трудовой договор, надо сдавать несколько видов отчетности. С этим вряд ли получится разобраться без бухгалтера — рекомендуем подключить сервис «Бухгалтерское обслуживание» или нанять бухгалтера на аутсорсе.

Бухгалтерское обслуживание от Тинькофф

Сделаем все за вас. Подходит для ИП на УСН «Доходы» и патенте

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Налоги для ИП на упрощенке

Особенности УСН «Доходы» и УСН «Доходы минус расходы»

Упрощенная система налогообложения (УСН) — специальный налоговый режим, на котором предприниматели и компании платят только один налог с доходов.

Он подходит малому и среднему бизнесу и тем, кто только начинает свое дело. В этой статье мы говорим только об упрощенке для ИП.

Условия применения УСН

Для работы на упрощенке предприниматели должны сплатитоблюдать три условия:

Если предприниматель работал на упрощенке, но перестал соответствовать условиям, он автоматически переводится на общую систему налогообложения.

Виды упрощенки

Предприниматели могут выбрать один из двух вариантов работы по упрощенке.

УСН «Доходы». При расчете налога учитывают только доходы. Выгодно ИП, которые оказывают услуги. Например, редакторам, разработчикам, маркетологам. У них практически нет расходов.

УСН «Доходы минус расходы». Налог нужно платить с разницы между доходами и расходами. Подходит, если расходов больше 60% от оборота.

Предприниматель сам выбирает вариант, который ему подходит, и указывает его в уведомлении для налоговой.

Ставки и порядок расчета

C 2021 года ставка налога при УСН различается в зависимости от дохода и/или численности работников.

Если доходы не превышают 150 млн руб., а численность работников — не более 100 человек, налоговая ставка такая:

для упрощенки «Доходы» — 6%,

для «Доходы минус расходы» — 15%.

При доходах свыше 150 млн руб. и/или численности работников от 101 до 130 человек ставка составит:

для упрощенки «Доходы» — 8%,

для «Доходы минус расходы» — 20%.

Региональные власти могут снижать ставки для всех или отдельных видов деятельности.

Для некоторых впервые созданных ИП могут действовать налоговые каникулы. Это значит, что предприниматели вообще не обязаны платить налог какое-то время.

Проверить ставку налога и возможность налоговых каникул в своем регионе можно на сайте налоговой. Разберем на примере.

Предприниматель из Липецка открывает салон по пошиву штор и планирует работать на УСН «Доходы». На сайте налоговой он выбирает свой регион и переходит на страницу об УСН.

Ставка по УСН для салонов по пошиву штор — 5%. Именно ее и нужно учитывать при расчете налога.

Некоторые новоиспеченные предприниматели могут вообще не платить налог первые два года, потому что для их сфер деятельности действуют налоговые каникулы.

Например, если наш липецкий ИП только что зарегистрировался в этом статусе, то на его бизнес по пошиву штор распространяется налоговая льгота.

Налог по УСН рассчитывается по такой формуле:

УСН «Доходы»: Ставка × Доходы

УСН «Доходы минус расходы»: Ставка × (Доходы − Расходы)

Для УСН «Доходы минус расходы» действует правило минимального налога — 1% от доходов. Даже если расходы будут больше доходов, ИП все равно придется заплатить не менее 1% с дохода.

Минимальный налог придется платить, даже если ИП в убытках или у него нулевой доход.

С каких доходов ИП платит налог

В законе перечислены доходы и расходы, которые нужно учитывать при расчете налога. Доходы актуальны для всех предпринимателей на упрощенке, а расходы — только для тех, кто на УСН «Доходы минус расходы». Например, нужно учитывать доходы от продажи продукции или услуг, сдачи имущества в аренду, по процентам от банковских вкладов.

Кредитные деньги или деньги, которые ошибочно пришли на счет, при расчете налога не учитывают.

Расходы, на которые можно уменьшить доход, тоже указаны в налоговом кодексе. Например, туда входят зарплаты сотрудникам и страховые взносы за них, затраты на покупку и модернизацию оборудования, расходы на приобретение сырья и материалов для производства.

Сроки уплаты налогов по УСН

Налог на упрощенке нужно рассчитывать нарастающим итогом и оплачивать частями четыре раза в год:

Особенности в 2020 году

В 2020 году из-за коронавируса ИП из пострадавших отраслей исчисляют, но не вносят авансовый платеж за полугодие — эту сумму им спишут. Однако она все равно уменьшит аванс за 9 месяцев и годовой налог. Проверить, доступно ли вам это, можно по ИНН на сайте ФНС.

Налог за 2019 год и авансовый платеж за первый квартал 2020 года «пострадавшие» ИП из реестра малых и средних предприятий могут разделить на 12 и платить эту сумму ежемесячно с ноября 2020 года по октябрь 2021 включительно. Срок — до последнего числа каждого месяца.

Первые три платежа — авансовые. Для четвертого считают общую сумму налога по итогам года и вычитают из нее авансовые платежи.

Если финальная дата выпадает на выходной день, срок оплаты продлевается до ближайшего рабочего дня.

Как уменьшить налоги ИП на УСН

ИП могут законно уменьшить налог на сумму страховых взносов.

ИП без работников — на всю сумму страховых взносов. Сюда входят фиксированные и дополнительные взносы.

При УСН «Доходы» взносы уменьшают саму величину налога, а при УСН «Доходы минус расходы» — прибавляются к общим расходам.

ИП с работниками могут уменьшить налог на страховые взносы за себя и своих сотрудников. В этом случае уменьшить налог для УСН «Доходы» можно только на половину взносов, а ИП на УСН «Доходы минус расходы» могут включить в расчет всю сумму.

Особенности в 2020 году

ИП из пострадавших отраслей платили за себя дополнительные пенсионные взносы за 2019 год в рассрочку. Сумму нужно разделить на 12 и вносить с декабря 2020 года по ноябрь 2021 года до последнего числа каждого месяца.

Взносы с выплат сотрудникам за март 2020 «пострадавшие» ИП из реестра МСП платят в рассрочку на 12 месяцев с ноября 2020 года по октябрь 2021. А с выплат за июль — с января 2021 года по декабрь 2021. Срок — не позднее последнего числа каждого месяца. Наконец, для ИП из пострадавших отраслей тариф взносов с выплат работникам во втором квартале 2020 года — 0%.

Учет и отчетность ИП на УСН

ИП на упрощенке не обязаны вести бухгалтерский учет. Они заполняют книгу учета доходов и расходов (КУДиР) и раз в год сдают налоговую декларацию.

Налоговую декларацию подают раз в год до 30 апреля. Например, декларацию за 2020 год предприниматели должны сдать до 30 апреля 2021 года.

За 2021 год ИП-упрощенцы должны будут подать УСН-декларацию по новой форме. ФНС разъяснила, что по этой форме можно отчитаться и за 2020 год, но тогда новую декларацию надо подать не раньше 20 марта 2021 года.

Учет доходов и расходов. Все предприниматели на упрощенке обязаны вести книгу доходов и расходов. В нее записывают доходы и расходы, которые влияют на налог. ИП на УСН «Доходы» должны записывать только расходы, которые могут уменьшить налог: страховые взносы за себя и сотрудников, если они есть.

Отчетность за работников. Если ИП нанимает сотрудников, то он обязан платить за них налоги, взносы и составлять отчеты.

Кассовая дисциплина. Предприниматели на УСН, которые работают с наличными, должны соблюдать правила кассовой дисциплины. Всего их два:

Предприниматели, которые работают с платежами от физлиц, должны еще установить онлайн-кассу.

Дополнительная отчетность. В некоторых случаях предпринимателям нужно платить другие налоги и отчитываться перед налоговой. Например, при владении землей платят земельный налог, а при использовании воды из реки для полива — водный налог.

Ответственность за налоговые нарушения

Сдавать отчетность и платить налог нужно точно в срок, иначе налоговая может оштрафовать и начислить пени.

За задержку подачи декларации. Минимальный штраф — 5% от суммы неуплаченного в срок налога, но не менее 1000 Р. Если налоговая решит заняться ИП, она начислит штраф за каждый полный или неполный месяц просрочки.

Например, ИП должен был сдать отчетность до 30 апреля, но забыл об этом. Если он сдаст ее до 30 мая включительно, он получит штраф в 5% от суммы неуплаченного налога. Если сдаст до 30 июня, заплатит еще 5% — и так далее. Каждый месяц ему будут начислять новый штраф.

Максимальный штраф — 30%, если забыть о декларации на полгода или больше.

Еще налоговая может приостановить операции по счету ИП. Так бывает, если задержать декларацию более чем на 10 рабочих дней.

За просрочку платежа. Если пропустить срок платежа, налоговая может начислить пеню. Ее размер рассчитывают по специальной формуле, пеня зависит от количества дней просрочки, ключевой ставки и суммы налога.

За неуплату налога. Если налог вообще не заплатить — частично или полностью, — можно получить штраф:

Порядок перехода на УСН

Для перехода на упрощенку предпринимателям нужно подать уведомление в налоговую. Новые ИП могут приложить его к остальным документам при регистрации либо подать заявление отдельно в течение 30 дней после нее.

Остальные предприниматели могут перейти на УСН только с начала следующего года. Уведомление в таком случае нужно подать не позднее 31 декабря.

Исключение — переход в 2021 году на упрощенку с ЕНВД, который уже перестал существовать. В этом случае ИП может уведомить налоговую о применении УСН до 31 марта 2021.

Совмещение УСН с другими системами налогообложения

Упрощенку можно совмещать с патентом. А вот работать одновременно на УСН и ОСН или ЕСХН не получится. Самозанятые, которые платят налог на профессиональный доход, тоже не могут воспользоваться УСН.

Плюсы и минусы упрощенки

Главный плюс УСН — возможность выбрать, как платить налог: только с доходов или с разницы доходов и расходов. Вот другие плюсы:

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают, из-за этого потом могут быть проблемы с налоговой.

Очень странная статья. Расписано все очевидное. И абсолютно не затронут ни один мутный вопрос. Например про дополнительный социальный взнос (по сути доп налог) СО ВСЕЙ СУММЫ, а не с разницы на «доходах минус расходах» при превышении 300 тыс

И еще десяток подводных камней даже не упомянут

К чему я все это? А к тому, что есть не только мутные вопросы, но и не менее мутные схемы их решения со стороны налоговой.