В чем делать вклад в

Как открыть вклад

Вклады — удобная и практичная банковская услуга, позволяющая хранить средства на специальных счетах. Банки устанавливают по ним доходность, в итоге вкладчик увеличивает свой капитал и уберегает его от влияния инфляции. Оформление вклада — дело пары минут. Самое главное — выбрать хорошую депозитную программу.

Рассмотрим, как открыть вклад, как выбрать лучший банк и саму программу. На Бробанк.ру представлены многочисленные банки, принимающие вклады от населения. В каждом по несколько депозитных программ с самыми разными опциями. Если сделать правильный выбор, вы получите хороший уровень доходности.

Выбор программы

Прежде чем внести вклад в банк, нужно определиться с основами — что это будет за банк, какой именно депозит вам необходим. Для начала разберемся с ассортиментом программ, так как практически все банки предлагают идентичную линейку продуктов этого направления.

Какие есть вклады:

Так что, изначально определитесь, будете ли вы пополнять счет, нужно ли вам снятие средств. На основании этого и выбирайте программу. Сам же процесс открытия счета простой, все делается за один визит в банк. Более подробная информация — в материале Виды вкладов: как выбрать банковский депозит.

Еще один важный момент — как вы планируете получать начисленные проценты. Можно сделать регулярный перевод на привязанную ко вкладу дебетовую карту (раз в месяц, 3 месяца, квартал — условия могут быть разными). Если не планируете снимать проценты, можно сделать капитализацию, тогда они будут причисляться к основной сумме депозита, увеличивая ее.

Выбора банка

Это самое главное. Планируя открыть депозит в банке, обязательно рассмотрите предложения разных организаций. Причем обращайте внимание не только на продукты крупных банков типа Сбербанка и ВТБ. Топовые банки стандартно предлагают самые низкие ставки по депозитам. Поэтому оптимальнее выбрать другие, которые также надежные, просто несколько ниже по рейтингу.

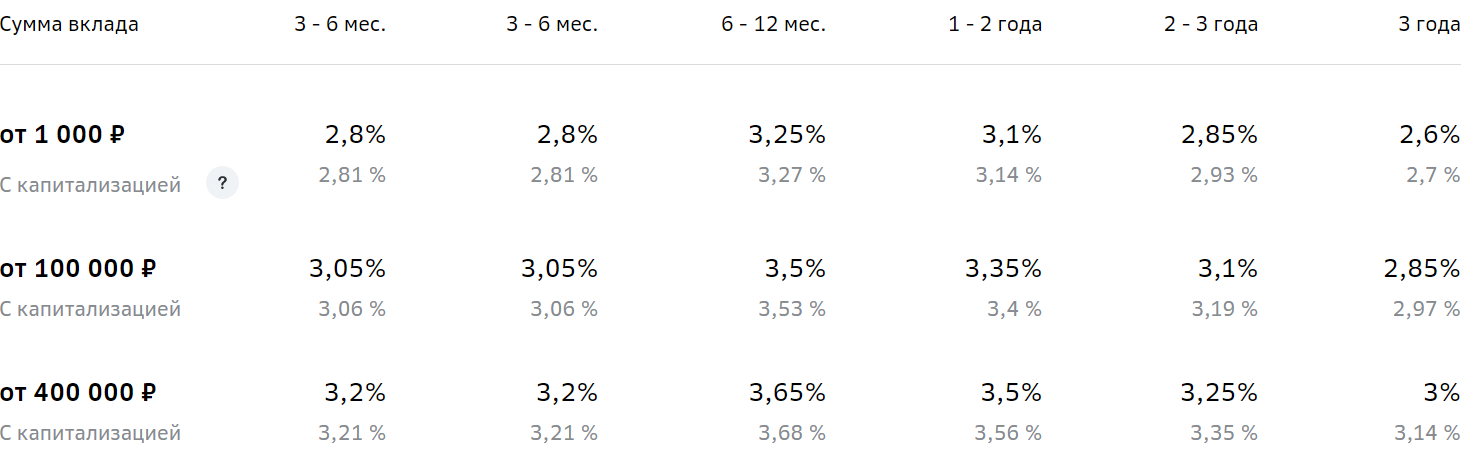

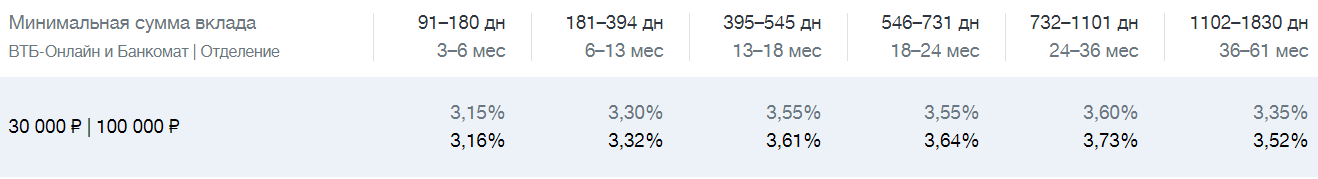

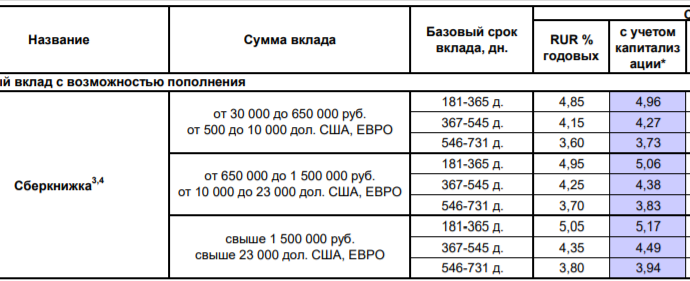

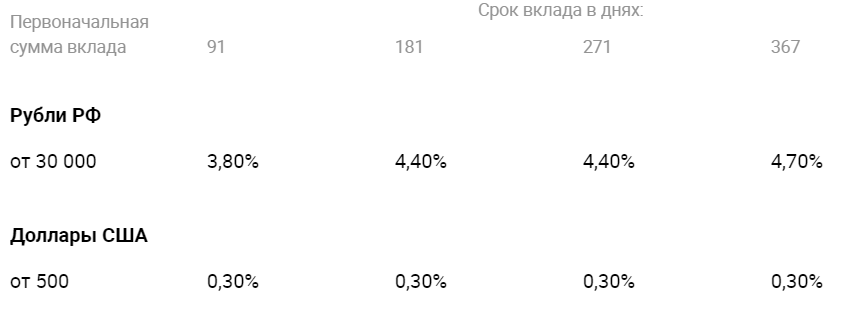

Для примера рассмотрим предложения разных банков. Чаще всего граждане выбирают программы с возможностью пополнения, их и сравним:

Это наглядный пример того, что крупные банки, занимающие лидирующие позиции по рынку, устанавливают меньшие проценты. Менее масштабные, но также крупные и надежные предлагают более интересную доходность.

При планировании открытия вклада рассмотрите предложение зарплатного банка. Обычно зарплатникам дают повышенные ставки, а сам вклад можно открыть в банкинге и пополнять его со своего действующего счета. Это удобно.

Какие документы нужны, чтобы открыть вклад

Если депозитный счет открывает действующий клиент, то ему вообще никакие бумаги не понадобятся. Даже в офис идти не нужно. Открытие вклада проводится через онлайн-банк за пару кликов. Сумма для открытия счета перечисляется с основного расчетного. Весь документооборот тоже будет электронным.

Если же рассматривать, какие документы нужны для открытия вклада в Сбербанке или любом другом банке, то стандартно достаточно только одного паспорта. Другие возможные дополнительные бумаги:

Вкладчик может составить доверенность на любое лицо, которое получит доступ к управлению счетом. Доверенность составляется на месте при открытии вклада, в ней отражаются действия, доступные третьему лицу. Полная предполагает не только пополнение, но и снятие.

Как правильно сделать вклад в банке

Если счет открывается в том же банке, где и обслуживается ваш зарплатный или просто основной дебетовый счет, рекомендуем воспользоваться онлайн-открытием. Дело в том, что практически все банки повышают ставки таким вкладчикам, доходность будет выше.

Нужен доступ в интернет-банк. Входите в него, в разделе счетов выбираете открытие вклада, фиксируете нужную программу, срок заключения договора и сумму. После подтверждения эти деньги переведутся с расчетного счета на депозитный. При необходимости можете посетить банк и попросить предоставить договор об открытии вклада онлайн.

Как правильно открыть вклад по стандартной схеме:

Если рассматривать, какие документы дают при открытии вклада, то это сам договор, заключенный с банком, и приходный кассовый ордер. Это бумага, подтверждающая пополнение счета. Если в дальнейшем вы будете делать пополнение вклада через кассу, вам также будут давать приходные ордера, их нужно хранить на всякий случай.

Как подтвердить наличие вклада в банке

В некоторых ситуациях может требоваться подтверждение того, что у вас есть личные средства на вкладе. Например, это нужно для оформления каких-то государственных выплат, для подачи заявки на крупный кредит, ипотеку.

Если рассматривать документы, подтверждающие вклад в банке, то ими будут сам договор и выписка по счету. Выписку можете заказать в банке, обычно ее формируют раз в месяц. Там будет указано и состояние счета, и доходность, если она начислялась.

Закрытие депозитного счета

Мы рассмотрели, что нужно знать, открывая вклад в банке, как его открыть. На практике это простая процедура, счет регистрируется за один визит в отделение финансовой организации. Самое главное — это выбор банка и программы. И помните, что все вклады застрахованы: даже если с банком что-то случится, вы получите возмещение вместе со всеми начисленными процентами.

10 вещей, которые вам нужно знать перед открытием вклада

Вклад — это самый простой способ вложить свои деньги, но даже у него есть подводные камни. Мы собрали для вас десять важных особенностей, которые нужно знать перед тем, как отнести деньги в банк.

Не стоит вкладывать более 1,4 миллиона ₽ в один банк

Деньги каждого вкладчика застрахованы на сумму до 1,4 миллиона ₽ во всех банках России (вот их полный список ). Если у банка отзовут лицензию или введут мораторий на удовлетворение требований кредиторов, то каждому вкладчику вернут до 1,4 миллиона ₽ (сюда входит сумма вклада и начисленные по нему проценты).

Вернуть больше 1,4 миллиона ₽ тоже можно. Но это только в случае, если у банка после процедуры банкротства останутся деньги. Процедура банкротства может занять месяцы или годы.

Важно: страхуются деньги не только на вкладах, но и на других счетах человека, например привязанных к банковской карте, и счетах «до востребования».

Если у вас больше 1,4 миллиона ₽, то разделите эту сумму между несколькими банками, чтобы не было проблем с последующим возвратом денег. Это законно.

Вклад «до востребования» стоит использовать только для временного хранения денег

Вклад «до востребования» — это счёт, который используют для временного хранения денег. Например, вы планируете в ближайшее время купить квартиру, валюту, сделать крупный перевод, и вам временно — до сделки — нужно разместить деньги на счёте. Также такой счёт можно использовать для получения процентов, начисленных по вкладу.

Особенности счёта «до востребования»:

доходность очень маленькая — в зависимости от банка она составляет 0,01–0,1% годовых;

можно в любой момент пополнить, снять или перевести любую сумму;

он бесплатный — за обслуживание не нужно платить;

он бессрочный, то есть может быть открыт десятилетиями.

Вклад отличается от накопительного счёта

Вклад и накопительный счёт очень похожи — по ним начисляется доход, но есть несколько важных отличий.

Можно ли забрать деньги

Да, но, возможно, с потерей процентов

Доходность по инвестиционным и страховым вкладам не гарантирована

Клиенты банков часто жалуются, что в отделениях им настойчиво предлагают вклады с высокой доходностью, которые в последующем оказываются полисами инвестиционного или накопительного страхования жизни (ИСЖ или НСЖ).

На самом деле ИСЖ не имеет ничего общего с вкладом, это сочетание страховки на случай смерти или инвалидности, и инвестиций (часть денег вкладывается в ценные бумаги). Если с человеком ничего не случится, то в конце срока действия договора страховая компания вернёт все деньги и инвестиционный доход, если он был.

Полис НСЖ — это тоже страховка жизни и здоровья, но накопительная. Её оформляют для накопления денег на определённую цель, например на учёбу детям или на покупку дома на пенсии. При этом клиент будет обязан пополнять счёт в оговорённые в договоре сроки (раз в месяц, раз в полгода, каждый год) на определённую сумму. В случае нарушения этого условия можно лишиться части накоплений.

Если с человеком что-то случится за время действия страховки, то он или его родные получат крупную выплату. А если всё будет хорошо, то клиент просто накопит крупную сумму денег на своём счёте.

Преимущества ИСЖ и НСЖ:

страховая защита —– в случае смерти и вреда здоровью страховая компания заплатит крупную сумму;

можно получить налоговый вычет в размере 13% от внесённой суммы, но не больше 120 тысяч ₽ в год.

Минусы этих страховок:

их могут преподнести как вклад, но доходность по ним не гарантирована и они не входят в систему страхования вкладов;

договор заключается как минимум на несколько лет, за досрочное расторжение предусмотрены крупные штрафы. Так что если вам срочно понадобятся деньги, то полностью их не вернут.

Вклад со ставкой «до», скорее всего, не даст обещанную доходность

Если в рекламе или в описании доходности вклада есть частица «до», то, скорее всего, это максимальная ставка в каком-то из периодов хранения денег на счёте, а не фактическая доходность. Иногда такие предложения называют «вкладами с плавающей ставкой».

Например, банк обещает доходность до 5,75% годовых. Но такая ставка будет действовать лишь в первые 100 дней вклада. В последующие 100 дней вам будут начислять 4,75%, а после этого периода — уже 3,75%. В итоге при вложении 100 000 ₽ за 10 месяцев вы получите доход в размере 3904 ₽, то есть фактическая доходность составит 4,75% годовых.

Вот так выглядит плавающая ставка в банке

Чтобы избежать недопонимания, спрашивайте в банке эффективную ставку по вкладу — именно она укажет на фактическую доходность.

Выгоднее всего выбирать вклады с капитализацией процентов

Капитализация — это прибавление уже начисленных процентов к сумме вклада. Она бывает ежемесячной, ежеквартальной или ежегодной.

Выгоднее всего ежемесячная капитализация процентов. В этом случае банк каждый месяц будет начислять проценты и прибавлять их к телу вклада, так что в следующем месяце доходность будет начисляться уже на большую сумму.

Проценты по вкладу без капитализации процентов начисляются в конце срока.

Доходность вкладов с капитализацией и без капитализации процентов

Доходность вклада на 100 000 ₽ под 5% на год без капитализации

Доходность вклада на 100 000 ₽ под 5% на год с капитализацией процентов

Для « подушки безопасности » стоит выбирать вклад с возможностью частичного снятия

При оформлении вклада обязательно нужно обращать внимание на наличие возможности частичного снятия денег со счёта — на случай, если возникнет такая необходимость. Например, для решения чрезвычайной ситуации или из-за потери дохода.

Если вы пока не можете строго планировать свои расходы или если речь идёт о вашей «подушке безопасности», то лучше оформить вклад с возможностью частичного снятия. Так вы не потеряете начисленные проценты.

Чтобы найти вклады с возможностью частичного снятия в разделе «Вклады» на Сравни.ру, нужно нажать «Ещё условия» — «Дополнительные условия» — «Частичное снятие».

Если у вас уже есть «подушка безопасности», из которой в случае чего вы сможете взять деньги, то тогда можно открывать вклад без частичного снятия.

При размещении денег на несколько лет лучше выбирать вклады с пролонгацией

Пролонгация — это автоматическое продление вклада на условиях, которые сейчас действуют в банке.

Например, вы положили 500 тысяч ₽ под 5% на 1 год. Если срок вклада подошёл к концу и он был без пролонгации, то банк начнёт начислять по нему доход по ставке «до востребования». Это может быть 0,1% годовых, что совсем невыгодно, если у вас нет планов забирать сейчас свои деньги.

Если вклад с пролонгацией, то деньги продолжат приносить доход по ставке, которая будет по этому вкладу на момент его продления. Она может быть ниже или выше первоначальной, но точно будет больше ставки «до востребования».

Вклады с пролонгацией выгодно открывать, если деньги в конце срока размещения вам, скорее всего, не понадобятся, то есть вы готовы хранить их в банке несколько лет.

Закрыть пролонгированный вклад и забрать деньги можно в любой момент. Но при этом вы можете потерять часть начисленных за новый срок процентов.

В некоторых случаях с дохода по вкладу нужно будет заплатить налог

Если на вашем вкладе или вкладах в разных банках больше 1 миллиона ₽, а доходность по ним — больше ключевой ставки Центробанка, то с части дохода придётся заплатить налог.

Налогом не будет облагаться доход, рассчитанный по формуле: 1 миллион ₽ * ключевую ставку ЦБ на 1 января года, в котором были начислены проценты. На 1 января 2021 года ключевая ставка ЦБ составляла 4,25% годовых, следовательно, налогом не будет облагаться доход за этот год в размере 42 500 ₽. С суммы выше этой будет браться 13%.

Например, если в 2021 году вы вложите 2 миллиона ₽ на год под 5%, то заработаете примерно 100 000 ₽. С 42 500 ₽ налог браться не будет, а с оставшихся 57 500 ₽ нужно будет заплатить 7475 ₽.

Счёт будет выставлять налоговая — в следующем году после получения процентов, то есть за выплаченные в 2021 году проценты налоговая рассчитает налог уже в 2022 году. При этом неважно, закрыт уже вклад или нет, если начислили проценты — значит, по ним рассчитают налог. Деньги нужно будет заплатить до 1 декабря.

Налог не будет браться со счетов, доходность по которым составляет не больше 1%.

Если у банка отозвали лицензию, то вернуть деньги можно будет через две недели

Периодически Центральный банк по разным причинам отзывает лицензии у банков. Например, в 2020 году так было закрыто 16 банков.

Если на ваших счетах в одном банке находится не более 1,4 миллиона ₽, то не стоит переживать. Эти деньги вам в любом случае вернут по страховке.

Не ранее чем через две недели после наступления страхового случая на сайте Агентства по страхованию вкладов появится информация о банке, в котором можно будет забрать свои деньги. Нужно будет просто прийти в отделение указанного банка с паспортом. Деньги должны вернуть в течение трёх дней после обращения. Их могут перевести на любой банковский счёт или выдать наличными.

Что необходимо знать перед тем, как сделать банковский вклад

Как сделать банковский вклад правильно?

Прежде всего, нужно понять, какие цели стоят перед человеком, открывающим вклад. А также какой суммой он обладает — говорит Сергей Кокотов, менеджер проекта Банка Оранжевый.

Если это банальное желание найти самый большой процент на рынке, то лучше инвестировать в ценные бумаги с адекватным управляющим, поскольку заработок там будет выше при сравнимых уровнях риска. А если это создание резервного фонда или сохранение капитала на пенсию, то здесь банк должен быть надежным и по меньшей мере защищать средства от инфляции. Ниже мы озвучили несколько основных вопросов и ответов на тему того, как сделать банковский вклад правильно.

Как правильно выбрать банк, и что должно вызывать подозрение?

Выбор банка представляет собой анализ его текущей ситуации на рынке, а также соответствие целям и задачам вкладчика.

• Банк должен иметь лицензию на осуществление банковских операций.

• Сведения о банке должны быть размещены на сайте ЦБ, чтобы их можно было проверить.

• Хорошо, если банк имеет рейтинг, присвоенный специализированным рейтинговым агентством, а не отзывами и, так называемым, «народным рейтингом». Это не показатель.

• Банк должен входить в систему страхования вкладов (информация об этом должна быть доступна).

Стоит проверить состав собственников банка и поискать информацию о них. Подозрение могут вызвать собственники иностранного происхождения, судимые или фигуранты сложных судебных процессов. От собственника зависит, какую политику проводит банк, поэтому важно, чтобы у него был хороший бэкграунд.

Стоит уделить внимание наличию электронных способов документооборота (интернет-банк, мобильное приложение), а также уровню сервиса в отделениях. Далеко не каждый банк может похвастаться отсутствием очередей и комфортной, «душевной» обстановкой. Эти элементарные правила безопасности позволят понять вам, как сделать банковский вклад и не ошибиться в выборе.

Делать вклад в один банк или в несколько?

За рубежом практика страхования вкладов не распространена. По статистике люди хранят не более 10% активов во вкладах: это удобно, к деньгам есть быстрый доступ, но доход едва покрывает инфляцию. В нашей стране ситуация иная: люди большую часть капитала размещают во вкладах нескольких банков, ищут где выше ставка, перекладывают из одного вклада в другой, суетятся. Это связано с низкой финансовой грамотностью населения. Часто суета и погоня за выгодой не приносят результата, потому что используются не адекватные для ситуации инструменты.

Лучше использовать один банк, надежный для клиента, с максимально удобным доступом к деньгам (в т.ч. через интернет и мобильный банк). Остальные деньги стоит инвестировать в другие инструменты: ценные бумаги, недвижимость, бизнес или искусство. Важен принцип диверсификации, т.е. распределения средств по разным активам. Как бы вы не любили банки, однообразный подход не удовлетворяет принципам безопасности, которые заключаются в распределении активов.

Повышайте финансовую грамотность и банки вообще могут перестать быть интересными с точки зрения хранения средств, которыми вы не пользуетесь. Следовательно, вопрос о том, как сделать банковский вклад отпадёт сам собой.

От какой суммы имеет смысл делать вклад?

В банке можно хранить любую сумму. Но нужно понимать цели, которые преследует клиент. Базовые основы финансовой грамотности – это иметь сумму, равную 6-месячным тратам. Не зарплату за 6 месяцев, а именно траты. Поскольку некоторые люди расходуют меньше средств, чем зарабатывают. Считается, что такой размер капитала позволит, не меняя уровня жизни найти новую работу, в случае чего. Ведь при её потере большинство из нас вынуждены продолжать содержать себя и оплачивать текущие расходы и кредиты.

При этом начинать формировать такой резерв нужно с небольших сумм, постепенно, в течение нескольких месяцев (или лет). Но лучше не растягивать, потому что жизнь непредсказуема. Не стоит думать, что небольшой заработок – это препятствие для формирования резерва. Это заблуждение, что нужно сначала много получать, а потом только начинать откладывать. Стартовать нужно с малых сумм (в качестве тренировки и выработки привычки) и тогда с большими суммами будет проще.

На какой срок отдавать деньги банку?

Срок вклада имеет значение лишь в сравнении со ставкой. Если клиенту нужно лишь передержать деньги до покупки недвижимости, стоит открыть короткий вклад. Но если клиент нацелен на заработок – нет ничего плохого в долгом сроке. Тут важнее сам процент ставки и наличие возможности по снятию/пополнению.

Если вы готовы пустить в работу деньги на более долгое время по повышенной ставке – пожалуйста. Но если вы намерены пользоваться деньгами, которые вносите на вклад, тогда скорее важен не срок, а снятия и пополнения средств без комиссии. Разумеется, ставка по таким вкладам ниже. Поэтому каждый должен понимать свои задачи и цели, прежде чем сделать банковский вклад.

Какая процентная ставка является разумной?

Процентная ставка – величина изменчивая. Она зависит не от желания конкретного банка, а от очень многих факторов. Прежде всего – от ключевой ставки ЦБ и ситуации на рынке банковских услуг. Естественно вам необходимо понимать, какова ключевая ставка и также какова средняя ставка по рынку. Если ставка по вкладу заметно превышает среднерыночные показатели – это сигнал к более осторожному отношению, поскольку банк может испытывать определенные сложности.

При этом, часто бывает так, что банки предлагают довольно высокую ставку для действующих клиентов или для тех, у кого вот-вот заканчивается вклад. Это нормальная ситуация: таким образом он удерживает вкладчиков, что гораздо выгоднее, чем привлекать новых. Поэтому есть смысл сравнить условия по вкладам для тех, кто впервые открывает вклад в банке и для тех, кто уже является клиентом. Подозрение должны вызывать как раз высокие ставки для новых клиентов, а не для действующих.

В завершение отмечу, что банковская система в РФ в данный момент меняется. Сокращается количество банков (с более 800 до менее 500 за 5 лет), ужесточаются требования ЦБ к действующим банкам. Это приводит к формированию более качественного банковского сектора. При этом, прежде чем сделать банковский вклад, стоит понимать, что банк – лишь один из инструментов для сохранения средств. И не стоит думать, что средства, инвестированные в несколько банков, имеющих страховку АСВ, полностью защищены. АСВ уже не раз занимало деньги у Центробанка, поскольку объемы выплат вкладчикам закрывшихся банков очень большие. Не получится ли так, что при закрытии очередной банковской организации, у АСВ попросту не хватит денег, чтобы возместить потери всем физлицам?

Банкам можно доверять, если разобраться в нюансах, но доверять все деньги не стоит. Повышайте финансовую грамотность, узнавайте об альтернативных инвестиционных инструментах и распределяйте активы среди них, включая банк.

Какие риски существуют при открытии вклада?

С учётом того, что лимит страхования Агентства по страхованию вкладов (АСВ) сейчас составляет 1,4 млн руб. на одного вкладчика в одном банке, именно стратегия «не превышай» является самой здравой, перед тем, как сделать банковский вклад — сообщает Наталия Яшева, управляющая петербургским филиалом ФОРА-БАНК.

Это подразумевает, что вкладчику в одном банке следует открывать вклад (или вклады), общая сумма которых, с процентами на дату окончания, не превысит 1,4 млн руб. Причём количество банков, в которых осторожный вкладчик может разместить свои средства, не ограничено. При наступлении страхового случая в одном из банков средства в соответствии с законодательством будут выплачены в течение 2 недель с даты отзыва лицензии через один из назначенных ЦБ банков-агентов.

Самый существенный риск, с которым может столкнуться вкладчик в рамках стратегии «не превышай» – это так называемые «тетрадочные» вклады, когда средства принимаются банком, но, в нарушение законодательства, не отражаются на балансе. Для создания у вкладчика видимости, что банк оформил вклад надлежащим образом, оформляются все необходимые документы. Такой вид мошенничества со стороны банков, к сожалению, был достаточно распространён в 2014-2016 годах среди банков – «пылесосов» и практически сведён на нет к настоящему времени силами регулятора (ЦБ РФ).

Тем не менее рекомендуется сохранять все документы, предоставленные банком при открытии вклада – так как именно они потом будут являться доказательством того, что вклад действительно был осуществлён и вкладчик имеет право его востребовать.

В большинстве случаев этих документов оказывается достаточно, чтобы запись о вкладе была восстановлена, а деньги выплачены вкладчику. С мошенническими действиями банка в этом случае разбирается АСВ, не втягивая в тяжбу клиента.

Какие стратегии можно применять при вложении денег в банк?

Очевидно, что, планируя размещение вклада, вкладчик хочет получить максимальную выгоду в виде процентов. Однако при выборе типа вклада следует обращать внимание не только на процентную ставку, но и на другие существенные условия: регулярность начисления процентов, возможность досрочного расторжения без потери начисленных за период нахождения во вкладе процентов, возможность довнесения и частичного снятия вклада и/или начисленных процентов. Если вкладчик не уверен, что сумма не понадобится до окончания срока вклада, лучше согласиться на меньшую процентную ставку, но с возможностью досрочного расторжения.

Не секрет, что ставки по вкладам снижаются уже в течение длительного времени. Для того, чтобы «зафиксировать» интересующую ставку, например, по акционному вкладу с возможностью довнесения средств, можно открыть этот вклад на минимальную сумму, а основную сумму вклада довнести тогда, когда у вас появятся свободные средства.

Например, если вы понимаете, что через полгода у вас заканчивается вклад в другом банке, и к моменту его окончания ставка по нему будет ниже, чем сейчас, то вы можете открыть новый вклад по акционному предложению на минимальную сумму и зафиксировать ставку, а потом перенисти средства со старого вклада на новый.

И ещё немного про риски

При выборе банка у каждого вкладчика свои приоритеты: процентная ставка, известность банка, наличие офиса рядом с домом, наличие дистанционного доступа, дополнительные бонусы от банка при открытии вклада (например, бесплатные дополнительные банковские услуги и/или подарки) и т.д. При соблюдении лимита страхования АСВ можно выбирать банк по любому из этих критериев – с учётом вышесказанного все они будут достаточно защищены и безопасны с точки зрения возвратности средств.

Однако, перед тем как сделать банковский вклад, надо убедиться в том, что вы делаете именно вклад и именно в банке. К сожалению, сейчас многие финансовые организации пытаются замаскироваться под банк, а банки пытаются замаскировать под видом вклада другие финансовые услуги, например, инвестирование. Надо четко понимать, что государство в лице АСВ страхует и гарантирует возвратность только по банковским вкладам, а размещение средств в любые другие финансовые инструменты осуществляется на страх и риск самого вкладчика.

ЦБ РФ сейчас осуществляет достаточно жесткую позицию по контролю ставок по вкладам и процентные ставки всех банков находятся примерно в одном диапазоне. И если вы увидели рекламу «вклада» с радикально отличающимися ставками – с огромной долей вероятности речь идёт о других финансовых инструментах, которые наряду с более высокой доходностью предполагают и несопоставимо более высокие риски для вкладчика-инвестора. И эти риски государство принимать на себя уже не будет. Управление деньгами требует ответственного отношения и внимательности, поэтому, прежде чем сделать банковский вклад, рекомендуем тщательно изучить вопрос.