В чем держать деньги в рублях или в валюте

В какой валюте лучше хранить деньги

Все больше граждан задаются вопросом, в какой валюте хранить деньги. Нестабильность мировой экономики и прогнозы на глубокий кризис берут свое — люди начинают переживать за сбережения. Задача — даже не приумножить, а хотя бы просто сохранить капитал от влияния внешних факторов и инфляции.

Рассмотрим, в какой валюте лучше хранить деньги, какие способы хранения выбрать. Самое главное — что советуют эксперты в преддверии кризиса. Важная информация на Бробанк.ру.

Валюта доходов

Рассматривая, в чем хранить сбережения, советуем прислушаться к экспертам, которые говорят о том, что в чем вы получаете доход, в том лучше деньги и хранить. Например, если вы получаете прибыль в рублях, нет особого смысла конвертировать их в доллары. Сначала вы потратитесь на первоначальной конвертации, потом заплатите еще, когда будете обратно переводить валюту в рубли.

Но тут все зависит от ситуации. Например, если цель сбережений — их дальнейшая трата на покупку зарубежной недвижимости, есть смысл открыть валютный вклад и конвертировать туда свои рубли. Евро и доллары — валюта, которая показала свою стабильность, в нее можно вкладываться.

Принимая решение хранить деньги в долларах, евро или в иной валюте, человек должен осознавать риски колебания валюты. Порой невозможно спрогнозировать, как будет складываться ситуация дальше, особенно сейчас, когда впереди маячит мировой финансовый кризис.

Если вы получаете деньги в рублях, расходуете их преимущественно в этой же валюте, то и хранение сбережений лучше вести в рублях, применяя инструменты инвестирования.

Что говорят эксперты

Вопрос в какой валюте лучше хранить сбережения на практике не простой, на него невозможно дать однозначного ответа. Он зависит от того, в какой валюте поступает доход, в какой ведутся расходы, от объема сбережений, от срока накоплений.

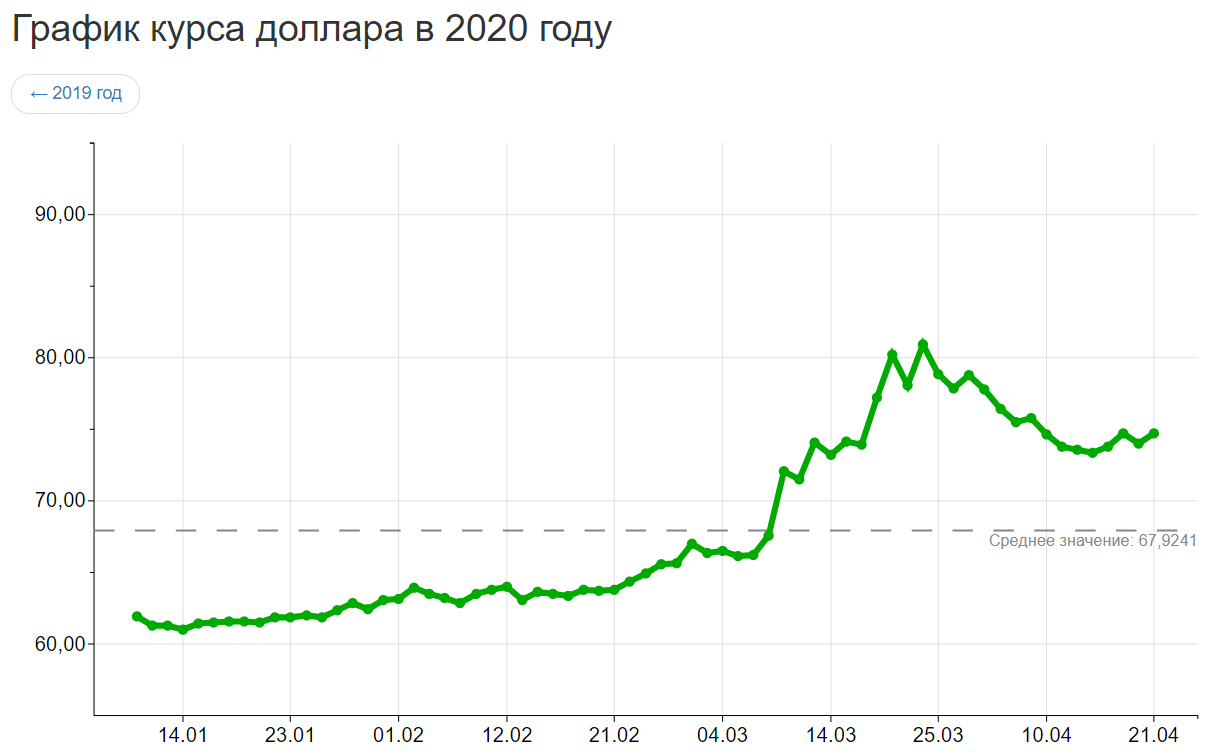

Сейчас сложно прогнозировать, как поведут себя курсы, которые в последнее время нестабильны. Внешние обстоятельства могут “спугнуть” стабильную ситуацию, как это было в начале 2020 года. Из-за сделок с нефтью курс рубля по отношению к евро и долларам серьезно упал. Это внешнее обстоятельство, которое было трудно спрогнозировать.

В итоге те, кто ранее принял решение хранить деньги в евро или в долларах, существенно выиграли. Курс того же доллара увеличился с 62-63 рублей до 75-80. Капитал валютных вложений россиян существенно вырос, некоторые приняли решение конвертировать средства обратно в рубли, пока курс позволяет это сделать с хорошей прибылью.

Ситуация по 21 апреля 2020 года:

Но все же, анализируя, в какой валюте хранить сбережения, следует отталкиваться от того, на какой срок делается вложение:

Если опыта в этой сфере недостаточно, можно обратиться к инвестиционным консультантам, которые дадут нужный вектор в зависимости от ситуации.

Распределение валют

Чаще всего вопросами хранения денег задаются люди, которые желают сохранить капитал именно в долгосрочной перспективе. И большинство экспертов говорят том, что в этом случае хранение денег в валюте нужно вести параллельно с инвестированием в рублях. То есть выбрать сразу несколько вариантов вложений.

Примерный разброс корзины накоплений:

Большинство экспертов, основываясь на текущую ситуацию с недалеким кризисом, рекомендуют держать треть — в евро, треть — в долларах, треть — в наличных рублях.

Соотношение 50/25/25 идеально в нормальной, стабильной мировой ситуации. Но сейчас, когда бушует пандемия, лучше разделить корзину на три равные части. Невозможно дать гарантированный прогноз на то, что будет с мировым валютным рынком дальше. Если обесценится одна, останутся две другие, которые будут поддерживать капитал.

Где хранить валюту

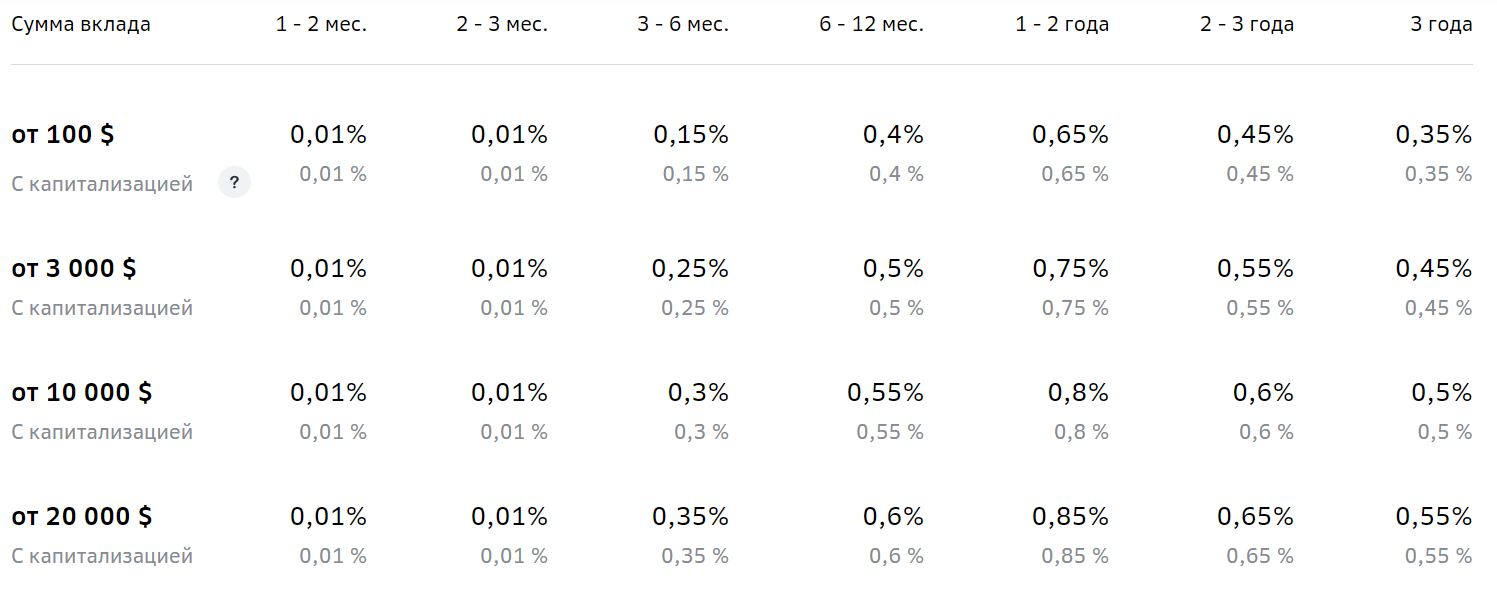

Если вы приняли решение хранить в долларах или евро, важно выбрать качественные инструменты инвестирования. Понятно, что держать деньги дома под подушкой — не лучший вариант. Это и риски хищения, и влияние инфляции. Но, все же, если рассматривать инфляцию, то для евро и долларов небольшая, потери будут невысокими.

Где хранить доллары:

Самое важное — это как сохранить сбережения. Выбирайте надежные инструменты инвестирования. Да, доходность по ним будет небольшой, не превысит 1-2% годовых, но уже это убережет ваш валютный капитал от инфляции. Наибольшая прибыль — от вложения в ценные бумаги, но без рисков не обойтись. Самые надежные — вклады, но доходность окажется минимальной.

Как лучше сохранить рубли

Большинство россиян предпочитаю открывать для этого банковские вклады. Ставки по таким депозитам в разы выше, чем по валютным, но в целом доходность едва прикрывает инфляцию. На сегодня ставки в 4-5% по рублевым вкладам — нормальная ситуация, хотя некогда они доходили до 7-8% и даже выше.

Также, рассматривая, где хранить рубли, нельзя не сказать и о вложениях в ценные бумаги и акции. Некоторые банки даже создают специальные инструменты и приложения для этого, например, Сбербанк Инвестор. В Сбербанке также можно воспользоваться услугами инвестиционных консультантов, которые помогут грамотно сделать вложение.

Вопросы и ответы

В какой валюте хранить деньги в 2020 году?

Последняя рекомендация экспертов — разделить корзину на три равные части. Это евро, рубли и доллары. Так риски потери капитала будут минимизированы: впереди мировой экономический кризис, ожидать можно чего угодно.

Выгодно ли держать деньги в долларах?

Доллар — самая надежная валюта в мире, поэтому вложения в нее — безопасные. Кроме того, доллар меньше всего подвержен инфляции. В них выгодно держать средства в долгосрочной перспективе, в краткосрочной — есть риски потерь из-за колебания валют.

В каком банке хранить валюту?

Многие банки позволяют держать деньги в валюте, обслуживают вклады в евро и долларах. Лучше выбирать для этого крупные и надежные банки: Сбербанк, Газпромбанк, Россельхозбанк, ВТБ.

Как хранить наличные доллары?

Хранение дома под подушкой — не самый лучший вариант, но он подходит, если речь о небольшой сумме. Если же сумма приличная, и есть необходимость хранения именно наличности, рассмотрите вариант ее размещения в банковской ячейке или сейфе. Многие банки предоставляют такую услугу.

Стоит ли хранить деньги в евро?

Пока что евро — устойчивая валюта, но все может измениться. Эксперты не советуют держать капитал только в евро, лучше делать корзины из них, долларов и рублей. Многие российские банки вообще перестали обслуживать вклады в евро.

«Ваши деньги обесценились». Как спасти накопления в рублях

Чаще всего россияне хранят свои сбережения в рублях — в крупных банках 89% депозитов и счетов открыто в национальной валюте. Однако курс рубля падает, а это значит, что импортные продукты и товары дорожают. Снижение курса подталкивает рост цен.

«Около 30% потребительской корзины России — импортные товары, динамика цен на которые косвенно влияет и на цены товаров российского производства», — рассказал «РБК Инвестициям» аналитик управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Александр Осин.

Это негативно сказывается на покупательной способности россиян. Если вы долго копите на отдых или крупную покупку, то из-за снижения курса рубля придется копить еще дольше. Ведь ваши накопления постепенно обесцениваются.

Во время пандемии коронавирусной инфекции COVID-19 защитить сбережения можно с помощью иностранной валюты. Ее покупка поможет уберечь деньги от обесценения. Мы узнали у экспертов, какие валюты подойдут для этого лучше всего.

Что влияет на выбор валют

По словам Осина, выгоднее хранить сбережения в валютах тех стран, в которых стабильно низкая инфляция и у которых большой золотовалютный резерв. Сама валюта должна быть высоколиквидной, чтобы ее можно было легко и быстро продать и купить.

Кроме того, нужно выбирать валюты так, чтобы они были отвязаны от факторов, влияющих на рубль. А его курс зависит, в первую очередь, от спроса на активы развивающихся стран и ситуации на рынке нефти, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир Инвестиций» Дмитрий Бабин.

Что касается числа валют, то некоторые эксперты советуют держать деньги в трех валютах, включая рубль. Бабин полагает, что для защиты от обесценения рубля можно ограничиться одной, двумя или тремя иностранными валютами.

Классический вариант

Самый популярный способ хранения сбережений — в рублях, долларах и евро. При таком портфеле ослабление одной из этих валют будет меньше влиять на ваши накопления. Кроме того, доллар и евро — самые ходовые иностранные валюты в России, их просто поменять на рубли, рассказал «РБК Инвестициям» главный аналитик Промсвязьбанка Богдан Зварич.

Обычно доллар растет по отношению к большинству валют, когда ситуация на мировых рынках ухудшается из-за глобальных негативных событий. Так случилось и в пандемию коронавируса. Поэтому доллар лучше всего подойдет для защиты от обвала рубля, акций, облигаций и других активов, отметил эксперт по фондовому рынку «БКС Мир Инвестиций».

Бабин считает, что в зависимости от ситуации на рынках некоторое время можно оставаться только в долларе, а после стабилизации внешней обстановки перевести часть средств или всю сумму в валюты, которые могут вырасти, когда рыночная ситуация улучшится. Портфельный управляющий «Альфа-Капитала» Дмитрий Дорофеев согласился, что курс доллара устойчив к глобальным шокам и кризисам.

Кроме того, основной торговый оборот между Россией и другими странами осуществляется в долларах и евро, что влияет на стоимость импортных продуктов. Они также являются основными резервными валютами, что существенно снижает риск потерять свои вложения, сообщила аналитик «Финама» Анна Зайцева.

По словам Бабина, за несколько месяцев, в конце весны и летом, евро подорожал более чем на 10% к доллару. Так что эта валюта в какой-то момент может перехватить инициативу и начать расти, несмотря на то что на нее тоже влияют глобальные негативные тренды.

Швейцарский франк

Для более консервативных и долгосрочных вложений подойдет швейцарский франк — общепризнанная защитная валюта. Он стабилен во время потрясений на мировых рынках, в эти периоды так же растет и, кроме того, способен повышаться вслед за другими рисковыми активами, сообщил Бабин. Все это подтвердила пандемия.

С начала года швейцарский франк опередил по темпам роста к доллару даже евро — 6,6% против 5,8%. Он занял второе место среди основных мировых валют после шведской кроны, которая подорожала на 7,5%.

Дорофеев отметил, что швейцарский франк относят к твердым валютам (hard currencies) наравне с долларом, евро и фунтом. Это значит, что они являются сильными национальными валютами, которые защищают сбережения от потери стоимости. За долгие годы они доказали, что способны сохранять свою ценность.

Альтернативные варианты

Еще одной популярной альтернативой является британский фунт. На эту валюту, как и на доллар с евро, можно купить большое число активов для дополнительного дохода, рассказал Дорофеев.

Кроме того, интересны вложения в китайский юань, считает Осин. КНР — вторая экономика мира, и ее руководство постепенно ремонетизирует экономику. Это значит, что государство возвращается к металлическому денежному стандарту — например, золота или другого драгоценного металла. Помимо этого, власти Китая в последние десятилетия успешно регулируют риск того, что стоимость активов или доходность инвестиций обесценятся из-за инфляции, отметил эксперт.

Где лучше покупать валюту и как ее хранить

Выгоднее всего приобрести валюту на бирже. Многие банки в основном предлагают обменять рубли на доллары и евро, и разница между курсом покупки и продажи часто слишком велика. Если валютный рынок нестабилен, то эта разница только растет, рассказал Бабин.

В сервисе «РБК Инвестиции» вы можете купить доллар, евро, китайский юань, швейцарский франк и британский фунт. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Хранить средства можно на валютном депозите, который понятен большинству людей. Государство гарантирует сохранность средств на банковских вкладах, если их сумма не превышает ₽1,4 млн, отметила Зайцева. Однако ставки по валютным депозитам существенно ниже, чем по российским. «Тем более что в евро они зачастую или отрицательные, или в этой валюте некоторые банки вообще отказываются открывать счета», — заявил Бабин.

По мнению Дорофеева, финансовые активы подойдут, если вы планируете покупать валюту на срок от одного года и больше. Он рассказал, что самыми популярными являются долларовые еврооблигации. Они притягивают инвесторов, так как имеют большое количество выпусков, так что есть из чего выбрать.

Помимо этого, можно приобрести акции компаний той страны, валюту которой вы решили купить. Бумаги топливно-энергетических компаний, предприятий металлургии и добычи, розницы и некоторых других отраслей с течением времени довольно успешно сохраняют стоимость вложений, а также приносят прибыль даже в условиях шоков, рассказал Осин.

Нужно также учитывать, что рубль способен не только падать, но и укрепляться. И в такие периоды хранение денег в валюте может привести к потерям, отметил Зварич. Например, с февраля 2016 года и до февраля 2018 года доллар ослаб по отношению к рублю на 25%. В такие периоды доходность рублевых облигаций значительно превышает аналогичные вложения в валюте, рассказал Бабин.

По его словам, нужно применить подход, который схож с другими инвестициями. «Необходимо оценить долгосрочные перспективы тех или иных вложений, а также риск, который вы готовы на себя взять», — сказал он.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

В какой валюте копить деньги на квартиру. Рекомендации экспертов

Однако, 10 августа российская валюта снизилась к доллару и евро, несмотря на позитивные настроения на мировых площадках и рост цен на нефтяном рынке. Курс доллара превысил ₽74, курс евро ₽87,1. При этом эксперты предсказали ослабление доллара ниже ₽70 к концу года.

Спросили у аналитиков, в какой валюте лучше всего копить деньги на квартиру и открывать ли депозит в банке.

«Решением может стать бивалютная корзина»

Татьяна Школьная, заместитель директора Института налогового менеджмента и экономики недвижимости НИУ ВШЭ:

— Если копить-сберегать заработанные деньги, защищать их от инфляции, рекомендуется выбирать ту валюту, которая в конкретный момент времени наиболее стабильна. Решением может стать бивалютная корзина, или можно выбрать три вида валют, например, рубль, доллар, евро. При этом важно понимать, что в текущей экономической ситуации за курсами валют стоит наблюдать более внимательно, чем раньше. Тем более, что глобальная экономика еще находится в турбулентном режиме.

Хорошим решением в данном случае могут стать депозит и/или накопительный счет. Для этих целей мы рекомендуем выбирать банки с наивысшим рейтингом надежности. Важно не забывать, что вы именно сохраняете заработанные деньги, а не пытаетесь заработать на депозитах или других инструментах. В этом случае мы не рекомендуем использовать с целью сбережения какие-либо другие инструменты, кроме депозитов и накопительных счетов.

Еще одна рекомендация — соблюдение личной финансовой дисциплины. Необходимо определить часть дохода, которую можно ежемесячно откладывать для покупки недвижимости, и строго соблюдать график в течение года, чтобы протестировать себя на возможность жить в таких условиях ближайших 10-15 лет. В любом случае этот период очень важен, как для накопления на покупку недвижимости или на первый взнос, если вы решите через год–полтора взять ипотеку. За это время у вас появится возможность проверить свою финансовую дисциплину».

«Лучше выбрать евро или доллар»

Ярослав Кабаков, директор по стратегии ИК «ФИНАМ»

— Выбор валюты для накоплений на покупку недвижимости будет зависеть многих переменных: от суммы, которую предстоит накопить, периода накопления и выбираемых инструментов. Если просто откладывать средства «под подушку», то лучше выбрать евро или доллар, инфляция в Еврозоне и США ниже, чем в России, и ваши накопления будут обесцениваться чуть медленнее, чем в рубле.

Однако если вы размещаете средства в финансовые инструменты: облигации или более рискованно — в дивидендные акции, то лучше выбирать рубль, так как процентные ставки в России выше, чем в Европе и США. Сами дивиденды с каждым годом компании платят все выше и охотнее. Если ваши накопления предполагает период более трех лет, то безоговорочным лидером будет выбор индивидуального инвестиционного счета и возможность вернуть уплаченный НДФЛ на инвестируемую сумму до 400 тыс. руб., при условии, что у вас имеется «белая» зарплата».

«Основную часть средств в рублях, а часть — в валюте»

Алексей Комисаров, директор по исследованиям аналитического центра НАФИ:

— Выбор валюты будущих накоплений на квартиру зависит от периода, в течение которого предполагается делать накопления. Если вы планируете покупать квартиру через год или раньше, можно довольно уверенно рассчитывать на то, что рубль не сдаст своих нынешних позиций и, скорее всего, даже подрастет по отношению к доллару (по причине восстановления мировой экономики после пандемического спада и намечающегося роста цен на энергоносители). Если же период накоплений больше (несколько лет), конечно, следует диверсифицировать риски и хранить основную часть средств в рублях, а часть — в валюте.

Хороший инструмент для хранения сбережений — накопительный счет. Процентная ставка не сильно отличается даже от самого выгодного срочного вклада, а возможность снятия денег в любой момент без потери процентов добавляет свободы — ведь выгодная квартира может подвернуться в любой момент, средства должны всегда быть наготове. При этом важно внимательно ознакомиться с условиями накопительного счета при его открытии. В некоторых банках привлекательная ставка применяется только при высоком обороте средств по счету. Следует обязательно сравнить условия по накопительному счету и по депозиту.

При открытии вклада в банке, нужно помнить про максимальную сумму, покрываемую системой страхования вкладов. Если эта сумма превышает 1,4 млн руб., следует открыть вклады в разных банках. Разумеется, проверив их участие в Системе страхования вкладов. Иные формы накопления: драгметаллы, ценные бумаги — более высокий риск, едва ли он оправдан в случае накопления средств на покупку квартиры».

«В трех стандартных валютах»

Андрей Соловьев, директор департамента городской недвижимости Knight Frank:

— Мы рекомендуем держать деньги в трех стандартных валютах — евро, доллары, рубли, а также в четвертой — в твердых метрах (если есть такая возможность). Открывать счета лучше в крупнейших системообразующих банках.

В настоящий момент выгодно покупать прямо сейчас, потому что рынок находится на минимальных значениях. Все мы знаем главное инвестиционное правило: покупай на минимуме, продавай на максимуме.

Таким образом, сейчас я бы рекомендовал прибегнуть к условиям банка, взять в рублях ипотечный кредит, который будет находиться на уровне 7-8% и имеет тенденцию к снижению, приобрести желаемую недвижимость и уже сейчас начать там жить и ею пользоваться. Либо можно войти в сделку по строящемуся дому, где инвестиционная составляющая точно будет более высокая, и на выходе получить определенную доходность за счет капитализации дома».

10 способов сохранить деньги в 2021 году

По данным Минэкономразвития, в мае 2020 года инфляция в России составила около 3 %, именно настолько подешевели наши сбережения на год. Это средние данные — если копить на квартиру, то инфляция составит уже 4,5 %, предупреждает Росстат. Машины подорожали еще больше — на некоторые модели из-за скачка валюты цены подняли на 10-15 %.

Все эти цифры означают лишь одно: если мы будем просто складывать накопления под подушку, то в любом случае станем беднее — минимум на уровень инфляции.

Рассказываем, какие есть варианты избежать этого, какие риски в каждом из способов и что лучше выбрать в кризисные времена.

Подготовьтесь к сохранению денег

Создайте финансовую подушку

Это условный старт для любых стратегий. Когда у нас есть запас денег на два-три месяца жизни, это помогает спокойнее принимать решения. Хранить такие средства стоит или наличными, или на вкладе в надежном банке, откуда вы всегда их сможете снять.

Владелец ГК «Залог 24», частный инвестор Ян Марчинский не советует инвестировать тем, у кого нет финансовой подушки.

С большой долей вероятности такой человек продаст акции по нужде и низкой цене. Надо понимать, что инвестиции — это не быстрое и легкое обогащение, а долгий процесс, требующий усердия и дисциплины.

Разделите подушку безопасности на три валюты

Разделите на рубли, доллары и евро. В дальнейшем старайтесь держаться этого же принципа. Это поможет сохранить основной капитал, ведь если какая-то валюта резко упадет, то другая скорее всего вырастет.

О пропорциях «корзины» накоплений разные эксперты высказывают свое мнение. Например, автор книги «Инвестировать — просто» Владимир Савенюк рекомендует в рублях хранить пятую часть капитала, а остальные деньги разделить ровно между долларами и евро. Если же считаете, что рубль может резко «отыграть» вверх, поменяйте пропорции.

Погасите все кредиты

Займы хорошо работают только в одной ситуации — когда доход от них превышает выплаты процентов. Например, если вы взяли в одном банке кредит под 5 % годовых и положили эти деньги в другой банк под 10 % годовых, без рисков и со страховкой. Тогда это грамотное финансовое решение. Как правило, таких ситуаций в мире небольших денег практически нет.

Если же кредит нужно выплачивать, а кредитные деньги ничего не зарабатывают, его нужно закрывать как можно скорее.

Банковский вклад

Это классический инструмент сохранения денег с минимальной доходностью.

Процент, который предлагает банк, зависит от ключевой ставки Центробанка — например, сейчас ее понизили до 4,5 %, значит, в ближайшее время банки также снизят предложения по вкладам. Вклад помогает получить прибыль в пределах инфляции, то есть как бы остаться на том же уровне. Если же вы планировали заработать, то скорее всего через вклад сделать это будет сложно.

Вклад называют инструментом с минимальным риском. Это так, но только частично. Если банк разорится, вкладчик попадет под программу страхования (Федеральный закон от 23.12.2003 № 177-ФЗ) — государство вернет максимум 1,4 млн руб. по общим основаниям. Остальные деньги будут потеряны. С 2004 году агентство по страхованию вкладов зафиксировало более 500 случаев, когда вкладчикам нужно было возвращать деньги.

C 1 октября 2020 года в законе о страховании вкладов произошли некоторые изменения. Размер страхового возмещения вкладчику-физлицу увеличился до 10 млн руб. (включая возмещение в размере 1,4 млн руб., выплачиваемое по общим основаниям), но при условии наличия на его счетах временно высоких остатков, которые образовались в связи с особыми жизненными обстоятельствами. К таким обстоятельствам относятся:

Чтобы получить страховое возмещение в повышенном размере, нужно предоставить документы, подтверждающие поступление средств в безналичной форме в связи с особыми обстоятельствами.

С 1 января 2021 года вступил в силу закон, который обязывает вкладчиков платить налог с суммы процентов по всем вкладам, но только с той ее части, которая превышает доход с 1 млн руб. Фактически нововведение коснется процентов, которые будут выплачены начиная с 1 января 2021 года.

Если вы решили использовать для сохранения банковский вклад, то придерживайтесь этих советов:

Облигации

Этот вид сохранения денег похож на вклады — тоже достаточно простой, с фиксированной доходностью. Смысл в том, что бизнес или государство с помощью облигаций берет у вас деньги в долг. Условия оговариваются заранее — процент дохода и дата возврата номинала или основного тела долга.

Продать облигации можно и раньше оговоренного срока, но по рыночной цене, которая меняется. То есть с помощью облигаций можно не просто сохранять деньги, но и отслеживать актуальные цены и пытаться выиграть на разнице покупок и продаж.

В России инвестировать в облигации можно от 1 000 руб. Но лучше использовать минимум 10 000 для покупки 10 разных облигаций — тогда у вас будет так называемый устойчивый портфель.

В устойчивом портфеле удельный вес каждой инвестиции составляет минимум 10 %. В каких-то непредвиденных и непрогнозируемых ситуациях в отдельной бумаге пострадает только десятая часть портфеля. Это не очень критично, такой убыток можно восстановить за один год.

Кирилл Вихлянцев

Управляющий партнер KYC и Vax Capital

В основном доходы по облигациям немного выше, чем по вкладом, но есть предложения и под десятки и даже сотни процентов. В таких случаях, объясняет Вихлянцев, рынок оценивает риск дефолта данной бумаги высоко — можно быстро приумножить свой капитал, а можно потерять вообще все, если компания разорится.

Облигации — это среднесрочный и долгосрочный финансовый инструмент. Рассматривайте их как вариант размещения минимум на год, а лучше на срок от трех лет. Если деньги вам понадобятся через полгода-год, то вклад будет надежнее.

Ведущий аналитик QBF Олег Богданов считает, что больше надежности у облигаций федерального займа, выпускаемых Минфином.

Это государственные ценные бумаги, возврат по которым обеспечен правительством. Доход гособлигаций, как правило, на несколько процентных пунктов выше ставки вклада. Плюс можно увеличить прибыль с помощью налоговых льгот — такие облигации не облагаются НДФЛ и еще можно получить налоговый вычет до 52 000 руб. при вложениях не менее 400 000 в год.

Облигации считаются устойчивым инструментом, но не гарантируют абсолютную надежность. Как и в любом другом инвестировании, вы можете потерять все.

Акции

Популярнейший и основной вид инвестиций — вы покупаете акцию и буквально становитесь одним из владельцев компании. Прибыль получают двумя способами.

За счет дивидендов

Раз в год компания распределяет часть прибыли между владельцами. Рассчитывать на устойчивые дивиденды стоит, покупая акции известных и финансово стабильных корпораций. Это могут быть нефтяные или газовые компании, банки, организации, работающие в сфере ритейла. Сколько денег будет распределено между акционерами, решают на общем собрании основных владельцев.

Есть также бездивидендные акции. Покупая их, инвестор стремится заработать на росте стоимости бумаг, а не на процентах. Компании, которые выпускают такие акции, относительно молодые и вкладывают всю прибыль в развитие вместо того, чтобы делиться ею с акционерами. Такая стратегия оправдана: она позволяет хорошему бизнесу быстро расти. Как следствие, растет и стоимость его акций. Например, акции Facebook с момента выхода компании на биржу подорожали на 658 %, при этом компания еще ни разу не платила дивиденды.

Николай Кленов

Финансовый аналитик инвестиционной компании Raison Asset Management

За счет торговли акциями

Здесь работает принцип «купи дешевле, продай дороже». Стоимость компаний, а значит и акций, постоянно меняется. На это влияет множество факторов — от новостей в СМИ до общего положения индексов на рынке.

Торговля акциями считается инвестированием с высоким риском — никто не может гарантировать вам доход. Чтобы уменьшить риски, нужно заниматься диверсификацией активов — покупать акции не одной, а нескольких компаний сразу. Плюс следить за тем, насколько надежны компании, насколько быстро они растут.

В портфеле должны присутствовать акции разных компаний в разных секторах экономики — например, финансовом, технологическом, нефтегазовом. Разбивка должна быть и по странам эмитентов. Вкладываться только в российские акции рискованно, учитывая нестабильность курса рубля. К тому же на российском фондовом рынке почти не представлены компании технологического, фармацевтического и других инновационных секторов, что обедняет выбор акций. Поэтому российским инвесторам стоит обращать внимание также на акции американских и европейских эмитентов.

Николай Кленов

Финансовый аналитик инвестиционной компании Raison Asset Management

В акциях работает главное правило экономного инвестора: использовать стоит те средства, потеря которых для вас будет не критична. При этом, даже если вы планируете «играть» на изменениях курсов, часть денег стоит вкладывать в долгосрочные акции.

Частный инвестор и владелец ГК «Залог 24» Ян Марчинский рекомендует 30 % всех денег перевести в акции, а остальные — в другие инструменты.

Инвестировать в акции надо на долгий срок — от пяти лет и более. Чтобы локальные просадки, например, как в 2015 году из-за санкций, не создавали убытка. В течение года, может быть, нескольких лет, акции могут быть в минусе, но на длительном периоде рынок и цена акций растет.

Прежде чем покупать акции, стоит проверить историю компании и отрасль, в которой она работает. Конкретный бизнес может быть с идеальной бизнес-моделью, но акции могут обвалиться из-за кризиса во всей сфере.

Важно проанализировать финансовую отчетность компании, рынок и новостной фон. Даже один твит президента США Дональда Трампа может «уронить» акции компании или целой отрасли, предупреждает Николай Кленов. Правда, потом котировки обычно корректируются. Торговые войны, санкции, новые законы и, конечно, пандемии могут драматически изменить движение рынка.

Онлайн-сервис для самостоятельных предпринимателей, которые не разбираются в бухгалтерии. Начинающим ИП — год в подарок!

Фонды

Чтобы самостоятельно инвестировать в акции, нужно изучать много данных, выбирать, что купить. Или использовать коллективные инвестиции через специальные фонды. Условно, это работает так: много людей сбрасывается, а доверенная компания собирает портфель из акций и выплачивает проценты с доходных сделок.

Это удобно — можно вкладывать в дорогие акции, не нужно думать, что купить. Но риски растут — компания может сделать неправильный выбор, и вы все потеряете. Сейчас среди таких инвестиций распространены фонды. Есть два популярных.

ETF-фонды

Нужен брокерский счет или индивидуальный инвестиционный счет. Чтобы купить что-то, нужно подать заявку брокеру. Придется платить комиссию — до 0,95 % от сделки в российских фондах.

Инструмент считается достаточно надежным, фонды контролирует Центробанк. Так как счета и акции в таких фондах в основном зарубежные, то вкладывать в них запрещено нескольким категориям граждан, в основном госслужащим, депутатам и членам их семей.

С помощью фондов можно покупать акции дешевле, чем их предлагают на бирже.

Это одно из преимуществ ETF-фондов: допустим, акции быстрорастущей компании Amazon имеют высокую стоимость на бирже, тогда как ETF-фонды, включающие их, торгуются по гораздо более демократичным ценам.

Владимир Масленников

Вице-президент QBF

Паевые инвестиционные фонды ( ПИФ)

Вы передаете деньги управляющей компании, и доход зависит от качества сделок. В отличии от ETF, начать инвестировать в ПИФ проще, не нужен даже брокерский счет. Управляющая компания занимается так называемым «активным управлением», то есть наблюдает за динамикой цен и старается как бы «обогнать» её, предугадать развитие ситуации и либо купить на падении, либо продать на максимальной точке роста. Еще в ПИФ много комиссий, в том числе за операции по покупке или продаже.

Фондов много, все они обычно делятся на виды — например, инвестируют только в европейские компании или в государственные облигации. В этом еще одно отличие — в ПИФ управляющая компания может поменять направление практически на ходу, в ETF такого не происходит.

Если решите вкладывать в фонды, помните: к риску акций вы добавляете еще один риск — доверяете деньги управляющей компании. Но и вероятность заработать растет.

Краудлендинг

Это альтернативный вид инвестирования, когда с помощью онлайн-платформы много людей сбрасываются и дают деньги бизнесу. Процесс относительно новый, законодательно только начинает регулироваться — с 1 января 2020 года вступил в силу Федеральный закон от 02.08.2019 № 259-ФЗ о привлечении инвестиций с использованием инвестиционных платформ.

Сейчас компании, которые занимались краудлендингом, приводят свои процессы в соответствие с законом.

Краудлендинг считается инвестицией с высокими рисками — достаточно почитать отзывы о проектах, которые фактически разоряются и не возвращают вложения. Нужно понимать, что онлайн-площадка, на которой вы инвестируете, является посредником и в случае дефолта какого-то проекта не будет возвращать вам деньги.

Средний чек сейчас 420 000 руб., рассказывает руководитель отдела по работе с инвесторами краудлендинговой платформы «Город денег» Олег Новиков. Минимальный порог зависит от площадки — от 5 000 до 50 000 руб. за один перевод. Инвестиции лучше собирать не в один проект, а создавать портфель из нескольких. Один из основных плюсов этого инвестиционного инструмента — доходность от 20 % до 30 % годовых.

Основной минус этого направления такой же, как и у большинства инвестиционных инструментов — риск потерять часть инвестиций или всю сумму, — отмечает эксперт. — Чтобы обезопасить себя, нужно максимально тщательно подбирать проект, в который вы хотите инвестировать, изучать максимальное количество сведений о нем. Например, мы публикуем годовую выручку, кредитную историю, место ведения бизнеса, срок, историю его создания.

Олег Новиков рекомендует проверять и площадку. Мошенничество — второй потенциальный риск. Особенно громко о нем заговорили после истории с “Кэшберри”, когда площадка фактически обманывала инвесторов и забирала их деньги.

CEO краудлендинговой платформы JetLend Роман Хорошев перед крупными вливаниями денег в этот инструмент рекомендует протестировать проекты небольшими суммами.

Практика — лучшее обучение. Для старта достаточно 10 000-30 000 руб. Распределив их между платформами, подождите 3-6 месяцев. И после этого, получив первые результаты, принимайте решение по выбору инструмента и партнера.

Негативно о таком виде инвестиций высказался предприниматель, частный инвестор и основатель холдинга «Ильич» Иван Родионов.

Это странное хобби. Тут и профессиональному бизнесмену не поздоровится, а начинающему инвестору даже лезть не стоит. Посоветовать этот способ могу разве что малому и среднему бизнесу. Выбирайте направления, в которых вы хорошо разбираетесь, смотрите, сочетаются ли ценности основателя проекта с вашими.

Когда речь идет о больших суммах, общаться с представителями проектов вы будете лично. Не пренебрегайте документами и протокольной системой договоренностей. Не будьте удобным и комфортным.

Недвижимость

Один из самых старых и традиционных способов сохранить деньги — инвестировать их в квартиры. Сейчас распространены два варианта заработка.

Покупка для сдачи в аренду

Ищите объекты с минимальной ценой и приличным ремонтом. Стоит присмотреться к отдаленным районам, в которых есть крупные вузы, обычно там лучше сочетание цены покупки и аренды. Это долгосрочная инвестиция, деньги на покупку отбиваются за 10-20 лет.

Еще можно попробовать вариант накопить первоначальный взнос и купить квартиру в ипотеку так, чтобы ежемесячный платеж можно было закрыть с арендной платы. Здесь риски выше, лучше иметь финансовую подушку на случай проблем с арендаторами.

Покупка новостройки на этапе котлована, продажа после сдачи дома

Какой-то устоявшейся разницы в ценах нет — это может быть и 5-10 %, и 50 %. Риски высокие — застройщик может задержать сдачу дома, и ваши средства окажутся заморожены. Еще нужно найти покупателя, поэтому вы зависите от спроса.

Чего нужно опасаться

Есть несколько категорий инвестиций, в которых риски потерять все деньги растут пропорционально:

Кратко о главном: как сохранить и приумножить деньги

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.