дью дил что это такое простыми словами

Duediligence: что это, как проходит процедура

Процедура due diligence (сокращенно — DueD) набирает все большую популярность среди предпринимателей. В переводе с английского термин означает следующее — «обеспечение должной добросовестности». Суть дью-дилидженс заключается в предоставлении подробной информации об инвестиционном объекте — компании, недвижимости или земельном участке.

Краткая история

Со временем оговоренные банкирами принципы получили распространение и в консалтинговом бизнесе. Основы соглашения применялись для анализа работы предприятия с юридической точки зрения, а также с позиции аналитиков в финансовом секторе и аудиторов.

В РФ не существует законов или актов, которые бы регламентировании процесс due diligence. В каждом случае решение по уровню детализации, глубине исследования и прочим параметрам принимается в индивидуальном порядке. Но отсутствие законов не пугает участников инвестиционной сферы.

Принципы due diligence активно применяются для получения детальных сведений о партнере при оформлении сделки. По мнению экспертов, через несколько лет уровень популярности DueD будет таким же, как и за границей.

Когда необходимо проведение duediligence?

Практика проведения due diligence применяется инвестором, который планирует приобрести компанию или вложить в нее деньги. В процессе осуществления крупной сделки важно иметь полную информацию о реальной цене, а также о последствиях, которые могут иметь место в случае проведения сделки. Собранные сведения в будущем могут применяться при эмиссии акций или в процессе создания плана защиты при поглощении.

Применение due diligence рекомендуется в таких ситуациях:

В процессе DueD проводятся следующие работы:

Главная задача due diligence — свести к минимуму риски предпринимательской деятельности или полностью от них защититься. Это касается также опасности, касающейся покупки ценных бумаг по чрезмерно высокой цене, невыполнения обязательств, риск потери имущества и денег. Процесс дью-дилидженс занимает от 2–3 недель до 12 месяцев. Здесь многое зависит от того, насколько крупным является бизнес.

Процесс DueD — алгоритм действий

Процедура дью-дилидженс включает в себя пять этапов, на каждом из которых выдается промежуточный результат:

Кто выполняет работу по проведению due diligence?

Плюсы такого подхода очевидны:

Минусы:

Проведение DueD своими силами актуально для небольших предприятий, ведь при необходимости комплексного анализа крупной организации требуется привлечение экспертов и больших временных расходов. Вот почему банковские учреждения и инвесторы с опытом, которые имеют собственных специалистов в распоряжении, все равно привлекают людей со стороны.

Услуги по due diligence предоставляют многие предприятия. Это может быть консалтинговая, региональная или международная компания. Плюсы сотрудничества с такими организациями в том, что заказчик получает полный пакет услуг и может не беспокоиться о качестве выполненной работы.

Существует альтернативный путь — воспользоваться услугами экспертов в своей сфере из различных предприятий. Но здесь имеется недостаток — трудности с согласованием времени и самим процессом приглашения. Кроме того, общие расходы оказываются выше. Это связано с тем, что в группу специалистов включаются представители многих сфер (юридической, финансовой, оценочной, технической и так далее).

Во сколько обойдется услуга?

Наибольшая цена услуг у консалтинговых фирм, входящих в ТОП-4. Но с такими организациями стоит работать, ведь кроме точной оценки предприятия заказчик получает доверие международных контрагентов. Кроме того, крупные компании проводят проверку по единой методике, что гарантирует корректное отражение всех необходимых сведений в отчете.

Оплата специалистов почасовая. В среднем за час налоговый консультант получает 6 000 р., эксперт в финансовой или юридической сфере — 5 000 р., бухгалтер — 3 000 р., а ассистент — 2 000 р. Чтобы точно определить расходы, компания-исполнитель должна иметь сведения о деятельности проверяемой организации и цели выполнения работ. Требуемый объем информации собирается в процессе общения с заказчиком. В среднем цена услуги составляет 70 – 140 тысяч рублей.

Due Diligence (Дью Дилидженс) — что это такое простыми словами

Здравствуйте, уважаемые читатели проекта Тюлягин! В сегодняшней статье мы разберем такое понятие как Due Diligence (Дью Дилидженс). Многих сразу отпугнет этот термин, однако под этим названием кроется достаточно обыкновенная процедура, которая по своей сути простым языком означает комплексную проверку. О том, что такое Due Diligence подробнее, в чем его суть, какие виды бувают и как проводить Due Diligence для акций и стартапов поговорим далее в этой статье.

Содержание статьи:

Что такое Due Diligence (Дью Дилидженс)?

Due Diligence — это расследование, аудит или обзор, проводимые для подтверждения фактов или деталей рассматриваемого вопроса. В финансовом мире Due Diligence требует изучения финансовой документации перед заключением предполагаемой сделки с другой стороной.

Due Diligence часто переводится дословно на русский как «должная осмотрительность» или «комплексная проверка». По своей сути, говоря кратко и простыми словами Дью Дилидженс — это и есть комплексная проверка.

Суть Due Diligence

Due Diligence стал обычной практикой (и общепринятым термином) в Соединенных Штатах с принятием Закона о ценных бумагах 1933 года, а впоследствии и во всем мире. В соответствии с этим законом дилеры и брокеры по ценным бумагам стали нести ответственность за полное раскрытие существенной информации об инструментах, которые они продавали. Неспособность раскрыть эту информацию потенциальным инвесторам влекла за собой уголовное преследование дилеров и брокеров.

Авторы закона признали, что требование полного раскрытия информации делает дилеров и брокеров уязвимыми для несправедливого судебного преследования за не раскрытие существенного факта, которым они не располагали или не могли знать на момент продажи. Таким образом, закон включал в себя юридическую защиту: до тех пор, пока дилеры и брокеры осуществляли «Due Diligence» при расследовании компаний, акции которых они продавали, и полностью раскрывали результаты, они не могли нести ответственность за информацию, которая не была обнаружена во время расследование.

Виды Due Diligence

Due Diligence проводится аналитиками фондового рынка, управляющими фондами, брокерами-дилерами, индивидуальными инвесторами и компаниями, которые рассматривают возможность приобретения других компаний. Due Diligence со стороны индивидуальных инвесторов является добровольной. Однако брокеры-дилеры по закону обязаны проводить Due Diligence ценной бумаги перед ее продажей.

Как проводить Due Diligence акций

Ниже приведены 10 шагов для индивидуальных инвесторов, которые проводят Due Diligence. Большинство из них связаны с акциями, но во многих случаях их можно применить к облигациям, недвижимости и многим другим инвестициям.

После этих 10 шагов приведем несколько советов при рассмотрении вопроса об инвестициях в стартап.

Вся необходимая информация легко доступна в квартальных и годовых отчетах компании, а также в профилях компании на финансовых порталах и на сайтах брокеров.

Шаг 1: Проанализируйте капитализацию компании

Рыночная капитализация компании, или общая стоимость, показывает, насколько волатильна цена акций, насколько широки ее права собственности и потенциальный размер целевых рынков компании.

Компании с большой и мега большой капитализацией, как правило, имеют стабильные потоки доходов и большую, разнообразную базу инвесторов, что, как правило, ведет к меньшей волатильности. У компаний со средней и малой капитализацией колебания цен на акции и прибыли обычно больше, чем у крупных корпораций.

Шаг 2. Тенденции выручки, прибыли и маржи

В отчете о прибылях и убытках компании будут указаны ее выручка, чистая прибыль или прибыль. Это нижняя строка. Важно отслеживать тенденции в динамике выручки компании, операционных расходов, рентабельности и рентабельности капитала (ROE).

Маржа прибыли компании рассчитывается путем деления чистой прибыли на выручку. Лучше всего проанализировать размер прибыли за несколько кварталов или лет и сравнить эти результаты с результатами компаний в той же отрасли, чтобы получить некоторую перспективу.

Шаг 3: Конкуренты и отрасли

Теперь, когда вы понимаете, насколько велика компания и сколько она зарабатывает, пришло время оценить отрасль, в которой она работает, и ее конкурентов. Каждую компанию отчасти определяют ее конкуренты. Due Diligence включает сравнение размера прибыли компании с показателями двух или трех ее конкурентов. Например, следует задать следующие вопросы: является ли компания лидером в своей отрасли или на определенных целевых рынках? Растет ли отрасль компании?

Проведение Due Diligence нескольких компаний, работающих в одной отрасли, может дать инвестору существенное представление о том, как работает отрасль и какие компании имеют в ней лидирующие позиции.

Шаг 4: Оценка финансовых коэффициентов и мультипликаторов

Многие коэффициенты и финансовые показатели используются для оценки компаний, но три из наиболее полезных — это отношение цены и прибыли (P/E), отношение цена/прибыль к росту (PEG) и отношение цена/объем продаж (P/S). Эти коэффициенты уже рассчитаны для вас на крупнейших финансовых скринерах и порталах.

Изучая коэффициенты компании, сравнивайте нескольких ее конкурентов. Возможно, вы заметите, что вас больше заинтересует конкурент.

Шаг 5: Управление и владение акциями

Компания по-прежнему управляется ее основателями или в совете директоров появилось много новых лиц? Молодые компании, как правило, возглавляются учредителями. Изучите биографии менеджеров, чтобы узнать их уровень знаний и опыта. Биографии и информацию можно найти на сайте компании.

Коэффициент P/E

Коэффициент P/E дает представление об ожиданиях инвесторов в отношении краткосрочной доходности акций.

Владеют ли учредители и руководители значительной долей акций и продавали ли они акции в последнее время, является важным фактором при проведении Due Diligence. Высокая доля участия топ-менеджеров — это плюс, а низкая собственность — тревожный сигнал. Акционеры, как правило, получают больше услуг, когда те, кто управляет компанией, кровно заинтересованы в доходности акций.

Шаг 6: Балансовый отчет

Консолидированный баланс компании покажет ее активы и обязательства, а также количество наличных средств.

Проверьте уровень долга компании и его сравнение с другими компаниями в отрасли. Долг — не обязательно плохо, в зависимости от бизнес-модели компании и отрасли. Но убедитесь, что эти долги высоко оценены рейтинговыми агентствами.

Некоторые компании и целые отрасли, такие как нефтегазовая, очень капиталоемкие, в то время как другие требуют небольшого количества основных средств и капитальных вложений. Определите отношение долга к собственному капиталу, чтобы увидеть, сколько положительного капитала имеет компания. Как правило, чем больше денежных средств генерирует компания, тем лучше она может быть вложения, поскольку компания может погашать свои долги и при этом расти.

Если показатели общих активов, общих обязательств и акционерного капитала существенно меняются от года к году, попытайтесь выяснить, почему. Чтение сносок, сопровождающих финансовую отчетность, и обсуждение руководством в квартальных или годовых отчетах может пролить свет на то, что на самом деле происходит в компании. Компания может готовиться к запуску нового продукта, накапливать нераспределенную прибыль или находиться в состоянии финансового упадка.

Шаг 7: История цен на акции

Инвесторы должны исследовать как краткосрочные, так и долгосрочные движения цен на акции, а также определять, были ли акции волатильными или стабильными. Сравните исторически полученную прибыль и определите, как она соотносится с движением цены.

Имейте в виду, что прошлые результаты не гарантируют движение цен в будущем. Например, если вы пенсионер и ищете дивиденды, возможно, вам не нужна нестабильная цена акций. Акции, цены которых постоянно меняются, обычно имеют краткосрочных акционеров, что может добавить дополнительный риск для некоторых инвесторов.

Шаг 8: Возможности разбавления акций

Инвесторы должны знать, сколько акций у компании в обращении и как это количество соотносится с конкуренцией. Планирует ли компания выпустить больше акций? Если это так, цена акций может сильно пострадать.

Шаг 9: Ожидания

Инвесторы должны узнать, каков консенсус прогноз аналитиков Уолл-стрит в отношении роста прибыли, выручки и оценок прибыли на следующие два-три года. Инвесторам также следует искать обсуждения долгосрочных тенденций, влияющих на отрасль, и новости конкретных компаний о партнерствах, совместных предприятиях, интеллектуальной собственности и новых продуктах или услугах.

Шаг 10: Изучите долгосрочные и краткосрочные риски

Убедитесь, что вы понимаете как отраслевые риски, так и риски, характерные для компании. Есть ли нерешенные юридические или нормативные вопросы? Есть шаткое управление?

Инвесторы должны всегда играть роль адвокатов дьявола, представляя наихудшие сценарии и их потенциальные последствия для акций. Если новый продукт не работает или конкурент предлагает новый, лучший продукт, как это повлияет на компанию? Как скачок процентных ставок повлияет на компанию?

Выполнив описанные выше шаги, вы получите лучшее представление о производительности компании и ее конкурентоспособности. Вы будете лучше информированы, чтобы принять правильное решение.

Основы Due Diligence при инвестициях в стартапы

При рассмотрении вопроса об инвестировании в стартап некоторые из 10 шагов, описанных выше, подходят, в то время как другие просто невозможны, потому что у компании нет истории и опыта работы. Вот несколько шагов, характерных для стартапов:

Другие особенности Due Diligence

В мире слияний и поглощений (M&A) существует различие между «жесткими» и «мягкими» формами Due Diligence.

«Жесткий» Due Diligence касается цифр. «Мягкий» Due Diligence касается людей внутри компании и ее клиентской базы.

При традиционных сделках слияний и поглощений приобретающая компания привлекает аналитиков рисков, которые проводят Due Diligence, изучая затраты, выгоды, структуру, активы и обязательства. В просторечии это называется жестким («hard«) Due Diligence.

Однако все чаще сделки M&A также становятся предметом изучения корпоративной культуры, менеджмента и других человеческих факторов. Это называется мягким («soft«) Due Diligence.

Тщательный или «жесткий» Due Diligence, основанный на математике и законах, восприимчив к радужным интерпретациям со стороны активных продавцов. «Мягкий» Due Diligence действует как противовес, когда числами манипулируют или преувеличивают.

Есть много факторов успеха в бизнесе, которые нельзя полностью уловить, например, взаимоотношения с сотрудниками, корпоративная культура и лидерство. Когда сделки M&A терпят неудачу, как это происходит более чем в 50% случаев, это часто происходит из-за игнорирования человеческого фактора.

Современный бизнес-анализ называет этот элемент человеческим капиталом. Корпоративный мир начал обращать внимание на его значение в середине 2000-х годов. В 2007 году Harvard Business Review посвятил часть своего апрельского выпуска так называемому «Due Diligence человеческого капитала», предупредив, что компании игнорируют его на свой страх и риск.

Выполнение «жесткого» Due Diligence

В сделке M&A «жесткий» Due Diligence — это поле битвы юристов, бухгалтеров и переговорщиков. Как правило, «жесткий» Due Diligence фокусируется на прибыли до вычета процентов, налогов, износа и амортизации (EBITDA), сроках дебиторской и кредиторской задолженности, движении денежных средств и капитальных затратах.

В таких секторах, как технологии или производство, дополнительное внимание уделяется интеллектуальной собственности и физическому капиталу.

К другим примерам «жесткого» Due Diligence относятся:

Проведение «мягкого» Due Diligence

«Мягкий» Due Diligence — это не точная наука. Он должен быть сосредоточен на том, насколько хорошо целевая рабочая сила будет соответствовать культуре приобретающей корпорации.

Когда речь идет о программах вознаграждения и поощрений, переплетаются «жесткий» и «мягкий» Due Diligence. Эти программы основаны не только на реальных цифрах, что упрощает их включение в планирование после приобретения, но их также можно обсудить с сотрудниками и использовать для оценки культурного воздействия.

«Мягкий» Due Diligence касается мотивации сотрудников, и пакеты компенсаций специально разработаны для повышения этой мотивации. Это не панацея, но «мягкий» Due Diligence может помочь приобретающей компании предсказать, можно ли реализовать программу компенсации для повышения успеха сделки.

«Мягкий» Due Diligence также может касаться клиентов целевой компании. Даже если целевые сотрудники согласятся с культурными и операционными сдвигами в результате поглощения, целевые клиенты вполне могут негодовать из-за изменение услуг, продуктов или процедур. Вот почему многие анализы слияний и поглощений теперь включают отзывы клиентов, обзоры поставщиков и тестовые рыночные данные.

Популярные вопросы о Due Diligence

Что такое Due Diligence?

Due Diligence — это процесс или усилие по сбору и анализу информации перед принятием решения. Инвесторы часто используют этот процесс для оценки риска. Он включает в себя изучение показателей компании, сравнение показателей с течением времени и сравнение их с конкурентами, чтобы оценить потенциал инвестиций с точки зрения роста.

Какова цель Due Diligence?

Due Diligence — это, прежде всего, способ снизить подверженность риску. Этот процесс гарантирует, что сторона осведомлена обо всех деталях транзакции до того, как согласится на нее. Например, брокер-дилер предоставит инвестору результаты отчета о Due Diligence, чтобы инвестор был полностью информирован и не мог возложить на брокера-дилера ответственность за любые убытки.

Какие бывают виды Due Diligence?

В зависимости от цели Due Diligence принимает разные формы. Компания, рассматривающая возможность слияния и поглощения, проведет финансовый анализ целевой компании. Due Diligence может также включать анализ будущего роста. Покупатель может задавать вопросы, касающиеся структурирования приобретения. Покупатель также, вероятно, изучит текущую практику и политику целевой компании и проведет анализ акционерной стоимости. Due Diligence можно отнести к категории «жесткий», если он касается цифр в финансовой отчетности, и «мягкий» Due Diligence, который касается людей внутри компании и ее клиентской базы.

Что такое контрольный список Due Diligence?

Контрольный список Due Diligence — это организованный способ анализа компании. Контрольный список будет включать все области для анализа, такие как собственность и организация, активы и операции, финансовые коэффициенты, акционерная стоимость, процессы и политики, потенциал будущего роста, менеджмент и человеческие ресурсы.

Какой можно привести пример Due Diligence?

Примеры Due Diligence можно найти во многих сферах нашей повседневной жизни. Например, проведение проверки собственности перед завершением покупки для оценки риска инвестиций, приобретающая компания, которая проверяет целевую команию перед завершением слияния или поглощения, и работодатель, выполняющий проверку биографических данных потенциального сотрудника.

Резюме

Due Diligence — это процесс или процедура по сбору и анализу информации перед принятием решения или проведением транзакции, поэтому сторона не несет юридической ответственности за любые убытки или ущерб. Этот термин применяется ко многим ситуациям, но в первую очередь к деловым операциям. Due Diligence проводится инвесторами, которые хотят минимизировать риск, брокерами-дилерами, которые хотят убедиться, что сторона любой сделки полностью проинформирована о деталях, чтобы брокер-дилер не был привлечен к ответственности, а также компаниями, которые рассматривают возможность приобретения другой компании. По сути, проведение Due Diligence означает, что вы собрали необходимые факты для принятия мудрого и осознанного решения.

А на этом сегодня все про Due Diligence. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Due Diligence / Дью Дилидженс: что это такое, кому нужно и зачем

Недавно мы столкнулись с необходимостью провести due diligence. После погружения в тему и испытаний на практике написали краткий обзор. Он пригодится тем, кто хочет понять суть due diligence за пять минут. Лайфхак для тех, кому некогда читать: обращайтесь в агентство «Репутация.Москва» — мы знаем о Дью Дилидженс не понаслышке.

Due diligence: что это такое простыми словами

Когда инвестор хочет приобрести бизнес, он заказывает due diligence (дью дилидженс). Это всесторонняя проверка, которая должна показать подноготную потенциального актива. Если прежние владельцы решили замаскировать проблемы, проверяющие их найдут и отразят в отчёте.

Почему может сорваться процедура дью дилидженс?Дью дилидженс заказывают не только инвесторы, но и собственники предприятий. Например, чтобы оценить общее состояние бизнеса, найти слабые места в производстве и т. д.

В команду, проводящую дью дилидженс, входят финансовые аналитики, аудиторы, юристы. Если требуется, могут пригласить и иных специалистов.

В стандартных условиях дью дилидженс длится несколько недель. В сложных — до года.

Due diligence: что это такое. Полная и всесторонняя проверка бизнеса.

Когда компании прибегают к due diligence

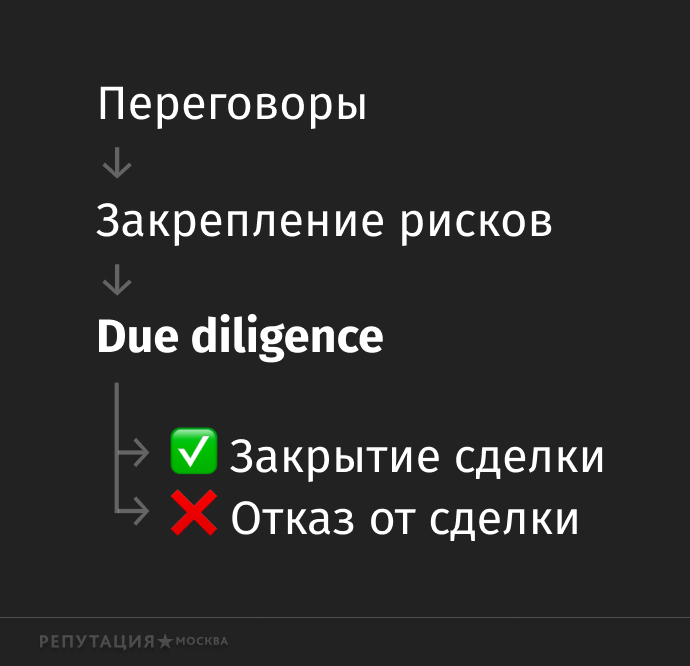

Дью дилидженс — полная проверка, а не первичный осмотр. Никто не даст провести её просто так. Поэтому важно понять, какое место проверка занимает в процессе приобретения компании.

Кратко рассмотрим каждый этап.

До переговоров. Инвестор проводит первичный аудит своими силами. Это может быть изучение открытой информации — отзывов покупателей, налоговой базы, новостей — или общение с людьми, близкими к компании.

Переговоры. Если потенциальный актив заинтересовал, начинаются переговоры. Здесь возможны различные сценарии. Как правило, инвестору предоставляют отчёты, планы и т. д.

Основная работа по оценке ведётся до дью дилидженс. Цена приобретения актива формируется во время предварительных переговоров.

Закрепление рисков. Как правило, перед проведением дью дилидженс стороны заключают соглашение. Целевая компания гарантирует, что предоставит всю необходимую информацию, а инвестор — выплату отступных, если откажется от сделки.

Due diligence. Проведение полного аудита. После него цена приобретения может быть незначительно скорректирована.

Закрытие сделки или отказ от неё. Если проверка выявила значительные проблемы, инвестор вправе отказаться от покупки. Лучше выплатить отступные, чем брать на себя проблемный актив.

Due diligence: что это такое. Подтверждение целесообразности приобретения актива, которое проводится после первичных переговоров.

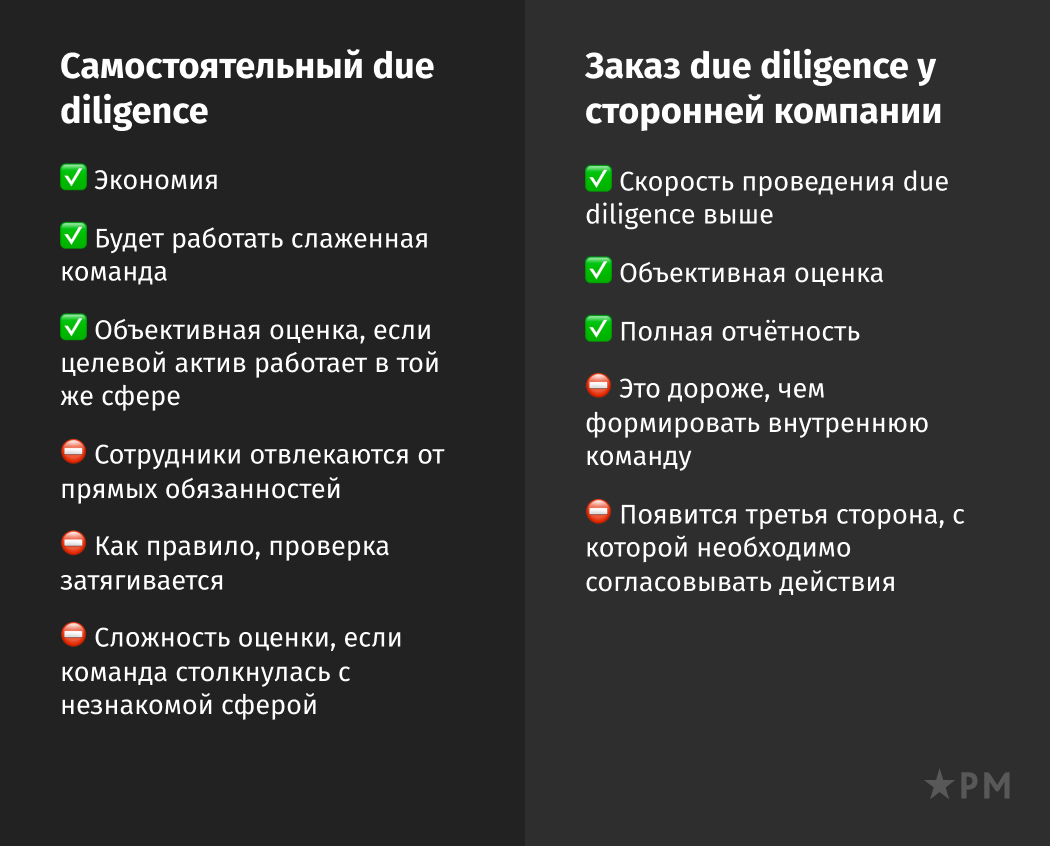

Кто может провести due diligence

При должной квалификации проверку могут провести представители инвестора либо сторонняя дью дилидженс—компания. Оценим достоинства и недостатки обоих вариантов.

К консалтинговым компаниям обращаются, когда предстоит оценить бизнес в незнакомой нише или когда нет ресурсов, чтобы провести дью дилидженс самостоятельно.

Консалтинговые компании, как правило, называют стоимость услуг после общения с клиентом и анализа его потребностей. Цена работы дью дилидженс—компаний обычно начинается от 100 тыс. рублей.

Каждая компания специализируется в своей нише. Поэтому искать подходящую придётся самостоятельно.

Due diligence: что это такое. Проверка, которую за некоторыми исключениями предпочтительнее поручить сторонней компании.

Что спросить на предварительных переговорах

Чтобы разобраться в намерениях представителя целевой компании, стоит озвучить эти вопросы на предварительных переговорах.

Почему вы продаёте бизнес? Главный вопрос, который задаёт тон остальным переговорам. Если у продавца нет чёткого ответа, это повод забеспокоиться. Возможно, бизнес убыточный, а его репутация окончательно испорчена.

Вы пытались продать бизнес раньше? Продавцы неохотно рассказывают о неудачных продажах. Однако это может пролить свет на неудовлетворительные показатели компании.

У вас есть бизнес-план? Наличие самого бизнес-плана ещё ни о чём не говорит. Важно сравнить прогнозы с фактическими показателями. Некоторые предприниматели указывают раздутые результаты исходя из прогнозов.

Насколько легко на рынок могут войти конкуренты? Этот вопрос поможет выяснить, насколько сложно начать бизнес в схожей нише. Если порог входа низкий, возможно, стоит начать бизнес самостоятельно.

Ведёте ли вы работу с репутацией? Негативные отзывы могут отпугивать до 60 % потенциальных покупателей. Поэтому стоит спросить, работала ли компания с сайтами-отзовиками и были ли в прошлом инциденты, ставшие причиной всплеска негатива.

Насколько сложна бизнес-модель? В каждом бизнесе свои подвижные части. Если дочерних компаний много, а управление переусложнено, понадобятся изменения, а это требует времени и средств.

Есть ли у вас организующая схема? По сути это срез всей компании. Инвестор увидит, как устроено управление, кто за что отвечает и кому отчитывается. Юридическая организующая схема поможет увидеть дочерние компании, структуры, а также других инвесторов.

Какова ваша географическая структура? Если организация работает во многих регионах, важно знать географическую структуру. Она покажет проблемные отделения, как обстоят дела в дистрибуции и маркетинге на местах.

Due diligence: что это такое. Представленные вопросы помогут оценить предпродажное состояние бизнеса. Если продавец запинается, скорее всего, у него есть проблемы, о которых не хочется говорить.

Due diligence: что это такое в тезисах

Еще может быть полезно: как пройти аудиторскую проверку, когда о компании полно негатива.