если не платить страховку по кредитной карте сбербанка что будет

Страхование владельцев кредитных карт

Вернут ли мне деньги, если я расторгну договор?

Да, для этого необходимо подать заявление в любом удобном офисе Банка в течение:

— 14 календарных дней с даты, следующей за датой подписания Заявления на участие в Программе страхования.

— 7 календарных дней с даты, следующей за датой списания каждой Платы. Клиенту будет возвращено 100% внесенной Платы за последний оплаченный период.

От каких рисков я защищён?

Сумма страховой защиты равна двукратной задолженности по карте на дату отчёта.

Для клиентов старше 70 лет действует только один риск «Уход из жизни в результате несчастного случая».

Срок страхования

Даты начала и окончания действия страховой защиты указываются в СМС.

Плата за страхование

Плата за страхование рассчитывается каждый месяц и зависит от размера задолженности по кредитной карте на дату отчета.

Плата за страхование списываются автоматически – вы будете получать СМС после каждой оплаты.

Если в очередном месяце ваша задолженность по кредитной карте менее 3000₽, плата за участие в программе не спишется, и страховая защита действовать не будет.

Как подключиться к программе страхования?

В СберБанк Онлайн

Оформите программу страхования к действующей кредитной карте.

В офисе Банка

Обратитесь в офис банка и сообщите о своем желании менеджеру по продажам.

Какие выплаты и в каких случаях я получу?

По страховым рискам «Уход из жизни», «Уход из жизни в результате несчастного случая», «Первичное установление инвалидности 1 или 2 группы в результате несчастного случая или заболевания», «Первичное диагностирование особо опасного заболевания (инфаркт, инсульт, онкология) выплата будет направлена страховой компанией в СберБанк на погашение общей задолженности по кредитной карте на дату наступления страхового случая.

По другим рискам – выплату получит клиент или его наследники.

При длительном больничном сумма страховой выплаты составляет 0,67% от страховой суммы в день, начиная с 16-го дня больничного, но не более 75 календарных дней нетрудоспособности включительно.

При длительном больничном по уходу за больным членом семьи сумма страховой выплаты составляет 0,67% от страховой суммы в день, начиная с 1-го дня больничного, но не более 21 календарного дня нетрудоспособности включительно.

При первичном установлении инвалидности 1 или 2 группы вследствие несчастного случая, выплата составит 100 % страховой суммы, равной двукратному размеру задолженности по кредитной карте.

Если инвалидность наступила по причине заболевания, то для 1 группы выплата составит 100%, при инвалидности 2 группы — 50% страховой суммы, равной двукратному размеру задолженности по кредитной карте.

При уходе из жизни выплата составит 100% страховой суммы, равной двукратному размеру задолженности по кредитной карте.

При первичном диагностировании особо опасного заболевания (инфаркт,

инсульт, онкологи) выплата составит 100% страховой суммы, равной двукратному размеру задолженности по кредитной карте.

Кто является страховщиком по Программе страхования?

По данной Программе страховщиком является наша дочерняя компания ООО «Сбербанк страхование жизни». Данная компания имеет наивысший рейтинг надежности среди страховщиков на рынке.

Все ли принимаются на страхование?

Все клиенты в возрасте от 18 до 70 лет вне зависимости от наличия инвалидности, направления на медико-социальную экспертизу или заболеваний (инфаркт миокарда, стенокардия, инсульт, онкология, цирроз печени) принимаются на страхование по всем страховым рискам, предусмотренным Программами страхования владельцев кредитных карт, а для клиентов старше 70 лет действует только один риск: «Смерть от несчастного случая».

Я уже являюсь инвалидом 1, 2, 3 группы

Все клиенты в возрасте от 18 до 70 лет вне зависимости от наличия инвалидности принимаются на страхование по всем страховым рискам, предусмотренным Программами страхования владельцев кредитных карт.

У меня было диагностировано заболевание

Все клиенты в возрасте от 18 до 70 лет вне зависимости заболеваний (инфаркт миокарда, стенокардия, инсульт, онкология, цирроз печени) принимаются на страхование по всем страховым рискам, предусмотренным Программами страхования владельцев кредитных карт.

Через сколько мне выплатят при наступлении страхового случая?

Максимальный срок выплаты — 15 дней от даты подачи полного комплекта документов.

Какие документы мне необходимо собрать?

Позвоните по номеру 900 (бесплатно с мобильных на территории РФ) или по номеру +7 495 500 55 50 (для звонков по всему миру, стоимость звонка – по тарифам вашего оператора связи). Расскажите, что произошло. Специалист подскажет, что нужно сделать, чтобы получить страховую выплату.

3 секрета, как отказаться от страховки по кредиту

История вопроса

C 1 июня 2016 года в России действуют новые правила добровольного страхования, которые касаются и страховки по кредиту. Вопрос – можно ли отказаться от страховки по кредиту после его получения, волновал заемщиков и ранее, но после нововведения ситуация стала еще запутанней.

В этой статье мы вместе разберемся в актуальной ситуации, а также вы получите подробную инструкцию, как отказаться от страховки по кредиту. Если вы не хотите разбираться в хитросплетениях закона по возврату страховки, рекомендуем вам воспользоваться простым тестом — он покажет, возможен ли возврат страховки.

Тест: Узнайте можно ли вернуть страховку по кредиту

Законодательная база

Деятельность банков и страховых компаний регулируется законами. Взаимоотношения между клиентами и банком регулируются договором, а он – законом. Согласно указанию ЦБ России от 20.11.2015 N 3854-У, страховщики обязаны предусмотреть возможность отказа от добровольного страхования в течение 14 суток после заключения договора. Это указание распространяется и на страховку по кредиту.

Согласно этому указанию, которое полноценно вступило в силу с 1 июня 2016-ого года, у клиентов есть возможность расторгнуть страховой договор.

Это возможно, если со дня заключения прошло не более 14 суток, а также в том случае, если в течение этих 5 суток не наступил страховой случай. Обратите внимание, что срок – 14 дней считается не календарными днями

Этот срок никак не привязан к оплате страховки, он отсчитывается именно от даты заключения договора. Поэтому, если вы заключили договор, но оплатили лишь через 13 рабочих дня, то на расторжение у вас остается всего 1 рабочий день. Указ банка России был зарегистрирован в Министерстве Юстиции под номером — N 41072 от 12.02.2016.

Страховым компаниям предоставили льготный период, в рамках которого страховщики могли подготовиться к нововведению. 01.06.2016 нововведения полноценно вступили в силу. Согласно этому указу, страховая компания обязана расторгнуть договор и возместить деньги в течение 10 дней. Сумма возмещения составляет 100% от уплаченной суммы, но за вычетом тех дней, когда клиент был застрахован. Например, если вы отказываетесь от страховки через 3 рабочих дня, то вам вернут полную сумму, уплаченную за страховку, за вычетом стоимости трех суток страхования. Страхование регулируется 935 статей Гражданского Кодекса РФ. В ней четко прописано, что страхование жизни или здоровья – это добровольное дело.

Также на стороне заемщика и закон «О защите прав потребителей». Согласно букве закона, никто не вправе связывать получение одной услуги (кредита), с приобретением другой услуги (страховки).

Если вам навязали страховку и ввели в заблуждение, что она обязательна — то нужно обращаться в суд и возвращать себе страховку

Читайте также: Возврат незаконно навязанной страховки и процентов по ней

Есть лишь одно исключение – страховка при ипотечном кредитовании. Поэтому важно разобраться, какие страховки по кредиту можно отменить, а какие являются обязательными.

Какая страховка обязательна, а какая нет?

Закон гласит, что страхование жизни – это добровольный выбор самого заемщика. Отсюда следует, что страховка является необязательной. К сожалению, практика получения кредита отличается от того, что можно было бы ожидать, опираясь на закон.

На практике оказывается, что банки заставляют своих клиентов в добровольно-принудительном порядке оформлять страховки по кредиту. Нововведение от 01.06.2016 защищает клиентов, так как позволяет отказаться от навязанной страховки, если вы успеете сделать это в установленный срок. Такие навязанные страховки, чаще всего, касаются следующих групп кредитов:

Клиентам навязывают страховку жизни и здоровья, страховку от потери работы, порчи имущества, а в случае с автомобильными кредитами – КАСКО. Все это делается с одной целью – снизить риски для банка. Страховка позволяет свести на нет риск, что вы не сможете возвращать кредит, если наступит один из страховых случаев. В России страховки воспринимаются в штыки, но этот инструмент может обезопасить и заемщика.

Из всего списка страховок, обязательными являются страховки для приобретаемого имущества от утраты. Например, при покупке квартиры в ипотеку. В этом случае банк имеет право потребовать вас приобрести страховку, этот момент регулируется законом 935 ГК РФ и 31 статей из закона «Об ипотеке». Страховка жизни, работы или титула – это необязательные страховки, даже если банк настаивает на обратном.

Условия страхования в договоре с банком

Условия страхования по кредиту прописываются в вашем договоре. Так что узнать их не сложно. Возможно, что от вас не потребуют отдельной оплаты страховки, так как банк сам переведет оплату в страховую компанию. Идеальный вариант, если вы откажетесь от страховки еще до того, как заключите договор. Для этого вам нужно узнать все условия кредитования до того, как на документах появятся ваши подписи.

Вам нужно не только расспросить работника банка, но и самому внимательно изучить договор. Например, ниже представлен договор о потребительском кредите в банке Ренессанс Кредит, согласно которому клиент получает страховку.

В подобных случаях можно попробовать отказаться от страховки до заключения. Лишь в редких случаях это не повлияет на кредит. Банк может отказать в выдаче, без разъяснения причин. Но настоящая причина будет в том, что вы отказались от страховки. Другой вариант – банк согласится, но предложит вам более высокую ставку. В связи с этим возникает вопрос, можно ли пользоваться нововведением в законах, чтобы заключить договор с банком на выгодных условиях, а потом отменить навязанную страховку?

Можно ли отказаться от страховки

Благодаря нововведениям – да, отказаться от навязанной страховки можно. Период охлаждения – так называют первые 14 дней после подписания договора. В рамках этого срока вы можете отказаться от договора страхования. В том числе, если это страхование связано с кредитом. Банки придумывают схемы, которыми стараются обойти закон. Например, банк может создать одну общую коллективную страховку для всех заемщиков.

В этом случае, заемщику не продают страховку, его просто подключают к коллективной системе страхования. Получается, что для расторжения договора страхования клиенту надо «отключиться от системы» коллективного страхования, а не напрямую расторгнуть договор. Такую страховку тоже можно расторгнуть, но по решению суда.

Как отказаться от страховки?

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

| Срок кредита | 3 года |

|---|---|

| Сумма кредита | 1 000 000 рублей |

| Годовая процентная ставка | 7,9% |

| Страхование жизни | 62 400 рублей |

| Дата заключения договора | 01.12.2016 |

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Практика показала, что банки затягивают данную процедуру и превышают законный лимит 10 рабочих дней. После того, как закончится этот срок, вы можете обратиться в страховую с новым запросом и контролировать процесс. Отзывы показывают, что средства возвращают в течение 1 календарного месяца.

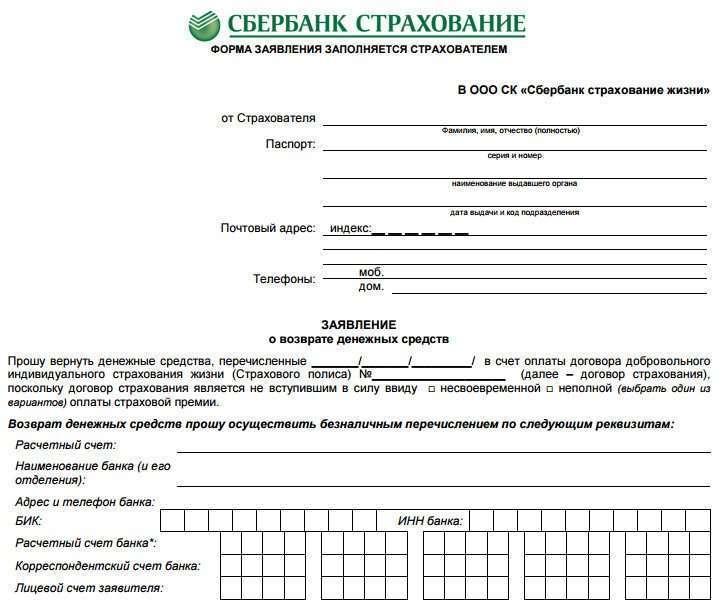

Образец заявления на отказ от страховки

Идеально, если вы обратитесь в вашу страховую компанию, чтобы они предоставили вам образец заявления об отказе от договора страхования. Вы можете составить заявление самостоятельно. В нем обязательно укажите:

Также нужна дата и ваша подпись. Вы можете указать любую причину расторжения договора, в том числе и самую простую: руководствуясь законодательством РФ, использую законное право на расторжение договора в течение 5 рабочих дней с момента подписания. Вы можете скачать образец или использовать следующий пример заявления на расторжение:

Что будет с кредитом при отказе?

Самый частый вопрос, он же и главное опасение людей – может ли банк расторгнуть кредитный договор, если вы отказались от страховки. Разумеется, что ваш отказ влияет на риски для банка, они повышаются. Но если вы уже заключили кредитный договор, то отказ от страховки, произведенный согласно закону, не является причиной для расторжения договора кредитования.

Получается, что такой шаг не должен привести к тому, что банк затребует досрочное погашение. Существует и противоположный пример. Некоторые банки не только не ищут лазейки в законе, они идут навстречу своим клиентам. Например, в некоторых кредитных договорах Сбербанка есть условие, что заемщик может отказаться от страхования в течение 14 дней после подписания.

Как вернуть страховку по кредиту Сбербанка?

Возврат денег за страховку возможен при расторжении договора страхования или при досрочном погашении кредита. Однако не все знают, что от полиса можно отказаться. В статье мы узнаем, как вернуть страховку по кредиту Сбербанка.

Что такое страховка по кредиту?

Страховка – это финансовая защита заемщика. В Сбербанке ее предоставляет дочерняя компания «Сбербанк. Страхование». При наступлении несчастного случая она будет выплачивать долг за клиента.

Какие риски покрывает страховая фирма:

Выгодна ли эта услуга?

При страховом случае кредит продолжает выплачиваться за счет страховой компании.

Клиент может бесплатно воспользоваться дистанционной консультации врача-терапевта через специальный сервис Сбербанка.

Пустая трата денег, если за все время действия соглашения несчастный случай так и не наступил.

Вероятность одобрения заявки выше (хотя банк всячески отрицает связь решения по заявкам и согласие человека на страховку).

Ограниченный перечень страховых случаев.

Ставка по кредиту меньше.

Существует много условий, при которых компания может отказать в выплате компенсации в случае потери клиентом трудоспособности или его смерти: отравление алкоголем, причинение вреда здоровью в результате военных действий и пр.

Такая услуга защищает и заемщика, и финансовое учреждение. Например, если клиент уйдет на длительный больничный, то платежи в течение этого времени будет вносить страховая компания. Если заемщик умирает, то кредитный долг не вешается на его родственников – за долговые обязательства отвечает страховщик. Банк при этом не понесет убытков в связи с болезнью или смертью своего клиента. Он получает сумму с процентами в полном объеме.

Страхование жизни и здоровья – необязательное условие для получения кредита. Покупка полиса – добровольное решение человека. Однако нередко сотрудники Сбербанка навязывают эту услугу, пугая тем, что заявку могут не одобрить без финансовой защиты.

Условия и стоимость страхования

Тариф составляет 1% в год от суммы, взятой в банке. Условия предоставления этой услуги следующие:

В договоре указано, что клиент может отказаться от страховки по кредиту, расторгнуть соглашение и вернуть деньги. Правда, условия довольно жесткие, и финансовое учреждение очень часто не хочет идти навстречу клиентам.

Как вернуть страховку по кредиту после подписания договора?

Уточним, что обязательному страхованию подлежит только ипотека. Все остальные кредитные продукты клиенты банков страхуют на добровольной основе. Есть одно «но». В период подачи и рассмотрения заявки на кредит, менеджеры кредитных отделов тонко намекают, что без страховки кредит могут не одобрить и многие подписывают кредитный договор на условиях банка. На самом деле это грубое нарушение Закона РФ «О защите прав потребителей», где прописано, что отказ от страховки не является поводом для отказа в кредитовании.

Существует два механизма возврата страховки, уплаченных за приобретение страхового полиса по кредиту:

Деньги за страховку по кредиту в Сбербанке можно вернуть в первые 14 дней после оформления в 100% объеме.

Возврат страховки после погашения кредита в Сбербанке

Клиент вправе досрочно погасить кредит в любое время и этом случае можно вернуть страховку по кредиту Сбербанка. Cмысла в страховке нет, ведь финансовые риски банка по конкретному кредиту в прошлом. Для начала, нужно изучить договор страхования и убедиться что аккредитованная страховая компания, с которой заключен договор, предусматривает такой ход событий. Если в договоре все прописано, то страховка возвращается заявителю, но не в полном объеме. Перестает полис действовать при:

В 2021 году возврат денег за страховку Сбербанка по кредиту происходит пропорционально сумме полиса на оставшийся срок кредита

Какую сумму можно вернуть?

Компенсация зависит от того, когда было подано заявление на возврат страховки по кредиту Сбербанка:

Представим в виде таблицы процент компенсации стоимости страховки в зависимости от срока подачи заявления.