как объяснить ребенку что такое дюрация на примере

Очень надеюсь, что эта статья окажется максимально понятной и полезной для сообщества инвесторов, так как сам очень долго понимал смысл дюрации.

Первое, что вам нужно знать, слово дюрация — это адаптация на русский язык слова (duration — длительность). И отсюда же вытекает второй момент. Раз у нас дюрация — это на самом деле длительность, сразу становится логично, что измеряется данный показатель во временных единицах (обычно годы, могут быть дни).

Не смотрите Википедию

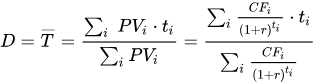

Мы все хотим, чтобы нам объясняли так, чтобы было понятно. Когда заходишь на википедию и видишь формулу дюрации — совсем непонятно:

Формула дюрации на википедии

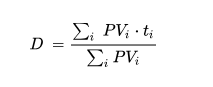

Формулу выше можете не запоминать, важно здесь осознать только первую ее часть:

Упрощенная формула дюрации

Числитель:

Сумма из (поступление по облигации * время поступления)

Знаменятель:

Сумма из поступлений

Возьмем 3 облигации с одинаковой доходностью:

Облигация с номиналом 1000 рублей без купона и выплатой процента в конце срока 1 раз (100 рублей = 10%):

D = 1 год * 1100 рублей (номинал + процент) / 1100 рублей = 1 год.

Облигация с номиналом 1000 рублей с купоном 1 раз в полгода 50 рублей:

D = 0.5 года * 50 рублей + 1 год * 1050 рублей / 1100 рублей = 0,97 года (упрощенно)

Облигация с номиналом 1000 рублей и купоном 1 раз в квартал по 25 рублей

D = 0.25 года * 25 рублей + 0.5 года * 25 рублей + 0.75 года * 25 рублей + 1 год * 1025 рублей / 1100 рублей = 0.96 года (упрощенно)

Имея 3 облигации с одинаковой доходность мы получаем разную дюрацию. Что это значит и какой же вообще смысл данной формулы

Смысл формулы дюрации:

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации. Таким образом очевидно, что при прочих равных условиях нужно выбирать облигации с меньшей дюрацией, или сроком возврата средств.

Бытовой пример:

Чтобы осознать полезность дюрации — можете представить следующую ситуацию:

К вам пришли 2 друга, оба хотят одолжить 100 000 рублей под 20% в год

Очевидно, что вам больше понравится второй вариант, так как вы свои деньги начнете получать назад уже через месяц. Дюрация во втором случае будет ниже.

Можно провести здесь аналогию с показателем P/E в акциях, который также отражает количество лет, за которые бизнес окупит себя. Как и P/E позволяет удобно сравнивать между собой акции, так и дюрация позволяет удобно сравнивать между собой облигации.

Сложная формула дюрации (из википедии) получается потому, что 100 рублей сейчас НЕ РАВНЫ 100 рублей через 1 год и т.п. Поэтому все поступления должны идти с соотвествующими коэффициентами (должны быть продисконтированы), которые зависят от процентной ставки.

Представьте, что к вам пришли те же 2 друга, но они хотят взять 100 000 рублей не на 1 год, а на 10 лет и под все те же 20% годовых

Дюрация во втором случае опять будет меньше — это понятно. Но на этот раз вероятно вы подумаете, что может быть вообще не стоит давать деньги друзьям, так как экономически ситуация может поменяться так, что если сейчас вы на эти 100 000 рублей можете всей семьей поехать в отпуск, то через 10 лет, кто знает, на эти деньги вы сможете купить разве что продуктов на вечер.

То есть временной фактор очень важен, так как еще раз повторю, 100 рублей сегодня НЕ РАВНЫ 100 рублей через год. Так вот наша сложная формула дюрации (из википедии) на самом деле учитывает и этот фактор, так как все поступления продисконтированы (взяты с коэффициентом) относительно процентной ставки. И поэтому на самом деле дюрация во втором случае будет намного меньше чем в первом, но она будет намного больше, чем когда друзья просили деньги на год.

Из этого вытекает главное, что вам нужно понять

Чем выше дюрация, тем выше неопределенность (риск) для инвестора.

На практике это оказывается очень интересно. Так как стоимость денег, как и сама дюрация, зависят от процентной ставки, собственно, как и тело облигации (а вы ведь знаете, что если ставки растут — облигации падают и наоборот), получается что есть реальная связь между изменением процентной ставки и изменением стоимости облигации в зависимости от дюрации.

Изменение процентной ставки на 1% в любую сторону вызывает изменение стоимости облигации на процент равный дюрации в противоположную сторону.

Пример:

Повысили ставку на 1%

Понизили ставку на 6.5% (так было в России несколько лет назад — правда ставку тогда повысили)

Практическая польза от понимания дюрации следующая:

Если у вас остались вопросы по этой теме — задавайте их в комментариях здесь или в нашем блоге.

Что такое дюрация облигации. Объясняем простыми словами

Тем, кто собирается вложиться в облигации, необходимо понимать, что такое дюрация. И сразу хорошая новость — для определения дюрации существуют многочисленные онлайн-сервисы и специально обученные люди — брокеры. Но финансовая мудрость гласит: на брокера надейся, а сам не плошай. Поэтому мы подготовили для вас коротенький и понятный ликбез об этом сложном, но важном понятии.

Внимание! Это статья про свойства облигаций. Если вы еще не знакомы с понятием «облигация», прочитайте для начала эту статью:

В чем суть и особенности дюрации

Дюрация облигации — период времени до момента полного возврата инвестиций.

При расчете дюрации учитываются:

На российском рынке расчет ведут в днях, на других рынках — в годах.

Пример 1

У вас попросили в долг 10 000 рублей под 10 % годовых сроком на 1 год два человека: тетя Ася и дядя Ваня.

Очевидно, что занять тете Асе выгоднее: вы начнете получать прибыль уже в первый месяц. И риск того, что долг не будет возвращен, тоже ниже.

Пример 2

Тетя Ася и дядя Ваня снова просят занять денег — 10 000 под 10 % годовых.

А вот в этой ситуации все уже не так однозначно. С одной стороны, дядя Ваня в конечном итоге выплатит вам больше: проценты за целых 10 лет + возврат долга.

С другой — мало ли, что за эти 10 лет произойдет? А вдруг дефолт? А вдруг — инфляция? Может, через 10 лет это будут уже не деньги, а просто бумажки? Риски слишком велики. Вот с тетей Асей рисков-то поменьше будет.

Аналогично работает и дюрация. При одинаковой доходности двух бумаг (с одинаковым кредитным рейтингом) облигация с наименьшей дюрацией менее рискованна.

Для чего нужна дюрация и где используется

Дюрация нужна, чтобы сравнить риски вложений в разные облигации, с разным периодом обращения, доходностью и выплатами по купонам. С ее помощью можно определить средний срок окупаемости инвестиций и восприимчивость ценных бумаг к колебаниям на рынке.

Кстати, с помощью дюрации можно сравнить не только облигации, но и другие активы с заранее фиксированными выплатами, например, кредиты.

Алексей Астапов, соавтор книги «Заметки в инвестировании»:

Дюрация — это один из ключевых параметров облигации, который показывает инвестору скорость возврата вложенных им средств.

Дюрация измеряется в днях, и каждому платежу присваивается свой вес. Вес зависит от доли этого платежа в общей сумме. Дюрация также, помимо средств от погашения облигации, учитывает и размер купонных платежей, и наличие частичных погашений номинала облигации (амортизации).

Также этот показатель тесно связан с риском изменения процентных ставок на рынке. Дело в том, что при увеличении процентных ставок в экономике цены на облигации будут снижаться. И наоборот, сокращение процентных ставок приведет к росту курсовой стоимости облигаций.

Большая дюрация — это хорошо или плохо?

Чем больше дюрация ценной бумаги, тем сильнее будет колебаться ее рыночная стоимость при изменении ставки Центробанка, и наоборот. Так что важна не только дюрация, но и прогнозы по ключевой ставке: ожидается ли в ближайшем будущем ее снижение или повышение? Давайте снова разберем на наших героях.

У долга тети Аси дюрация ниже — 2,74, у долга дяди Вани выше — 9,40. Сейчас 10 % — хорошая ставка. Но предположим, мы ожидаем, что уже через два года Центробанк поднимет ключевую ставку до 15 %. И мы сможем легко одолжить свои деньги какой-нибудь тете Моте уже минимум под 14 % годовых. Значит, давать сейчас в долг и тете Асе, и дяде Ване — недальновидно. Но если деньги от тети Аси мы вернем всего-то через год после повышения ставки (некритично), то наш долг дяде Ване явно принесет нам сильные убытки. Позволяя ему платить нам всего 10 % в год, мы практически благотворительностью занимаемся!

Совсем другое дело, если мы ожидаем, что Центробанк понизит ставку. Например, до 3 %. В этом случае получать стабильно 10 % годовых от дяди Вани и тети Аси — прекрасная перспектива. Но тетя Ася будет нам платить 10 % очень недолго, а вот дядя Ваня превращается в курицу, несущую золотые яйца! Теперь его долг нами ценится очень, ОЧЕНЬ высоко.

Михаил Королюк, доверительный управляющий АО ИФК «Солид»:

По сути, дюрация показывает, как «размазаны» во времени объемы купонных платежей до даты погашения облигации. Важность этого показателя вот в чем: доходность облигаций есть «учетная ставка + некая величина сверху».

Так вот, дюрация показывает, как именно будет изменяться «некая величина сверху» при изменении учетной ставки Центробанком: чем выше дюрация, тем больше амплитуда изменения этой «некой величины сверху».

Что это означает?

Предположим, мы ждем, что Центральный банк понизит ставку. Значит, цены на облигации повысятся. Это повышение будет неравномерным: чем выше дюрация, тем сильнее будет повышение. Соответственно, если мы хотим заработать на реализации своего прогноза, то нам следует покупать бумаги с большой дюрацией.

И наоборот, предположим, мы ждем повышения учетной ставки. Это означает, что цены на облигации понизятся, и сильнее всего они понизятся на облигации с высокой дюрацией. Если мы не хотим принимать на себя это снижение цен, то нам следует выйти из бумаг с высокой дюрацией («длинные бумаги») и перейти в облигации с невысокой дюрацией («короткие бумаги»).

Если же абстрагироваться от изменения учетной ставки, то бумаги с большей дюрацией, как правило, имеют и большую доходность (при равном кредитном качестве).

Как посчитать дюрацию

Если очень хочется, то можно рассчитать дюрацию самому с помощью формул, но это достаточно сложно, и среднестатистическому инвестору совершенно ни к чему тратить на это время. Как мы отмечали в начале статьи, сегодня есть облигационные калькуляторы, на которых можно посмотреть значение дюрации:

Как применять дюрацию при инвестировании

Понимание дюрации позволяет здраво оценивать риски ваших вложений и вовремя принимать меры: продавать дешевеющие облигации, покупать дорожающие и сохранять деньги.

Кирилл Вихлянцев, управляющий партнер консалтинговой компании KYC:

— В настоящее время в условиях высокой волатильности я бы формировал портфель из облигаций с низкой дюрацией. Лучше выбрать наименее рискованные инструменты, потому что короткие облигации сейчас выглядят предпочтительнее. Чем меньше срок до погашения, тем менее облигация подвержена колебаниям. Облигации со сроком погашения до 1 года можно рассматривать как аналог депозита. Обратной стороной медали является доходность. Короткие облигации имеют доходность ниже, чем облигации с более высокой дюрацией.

Таким образом, дюрация не может быть единственным критерием при выборе облигаций в портфель. Когда вы определились с рейтингом, эмитентом и прочими критериями, то одним из последних можно использовать именно дюрацию, так как у одной и той же компании могут быть облигации с разным сроком до погашения. Во время цикла повышения ставок я беру себе в портфель облигации с высокой дюрацией, а в период волатильности и снижения ставок, как сейчас, меняю портфель в пользу снижения дюрации до 1-3 лет.

Алексей Астапов, соавтор книги «Заметки в инвестировании»:

Действия по управлению дюрацией портфеля облигаций зависят от ожиданий конкретного инвестора. В случае если инвестор ожидает увеличения процентных ставок на рынке, то ему следует выбирать в портфель облигации с наименьшей дюрацией. Если же инвестор ожидает снижения процентных ставок, целесообразно приобрести в портфель «длинные» облигации, чтобы в полной мере воспользоваться положительным эффектом снижения ставок на цены купленных облигаций.

Выводы

Что бы вы еще хотели узнать про облигации? Напишите в комментариях.

Что такое дюрация облигации и зачем она нужна: объяснение человеческим языком на простом примере

Приветствую! Сегодня я расскажу, на что надо обращать внимание при покупке облигаций. Ошибкой будет смотреть только на доходность: есть еще один существенный показатель. Дюрация облигации – это средний период возврата вложенных денег инвестору. Этот параметр помогает оценить возможные риски.

Что такое дюрация простыми словами

Состоит из двух основных параметров:

Приведу несколько примеров, чтобы лучше разобраться в смысле этого термина:

В последнем случае вкладчик сильно рискует.

Для чего нужна и где используется

Показатель используют для оценки рисков вложений, анализа и сравнения бумаг с разными характеристиками.

Сравним бонд со сроком возврата средств через 7 лет и ставкой по купону 25 % и облигацию со сроком возврата через 3 года и такой же доходностью. В случае со второй облигацией вложенные средства вернутся через год после окончания времени действия облигации (25*4=100 %). Выбрав первый вариант, инвестор снижает свои риски.

Где смотреть

Доходность и дюрацию можно посмотреть на сайте rusbonds. Введите наименование бумаги, ее цену на текущий момент. Калькулятор сам рассчитает оба показателя.

Сервис на сайте информационного агентства cbonds похож на предыдущий. Но за использование калькулятора придется заплатить.

Формула расчета

Рассчитать показатель можно по довольно сложной формуле. Чтобы не ломать голову над сложными расчетами, начинающие инвесторы используют терминалы для торговли акциями. В них уже занесена информация о каждом выпуске и все необходимые формулы.

Дюрация Маколея

Этот термин открыл Ф. Маколей в XX веке, также он вывел первую формулу для расчета среднего срока вложения денег. Выглядит она следующим образом:

Суть метода состоит в сложении чисел, полученных в результате перемножения стоимости денежных потоков в момент получения бумаги, поделенных на стоимость облигации.

Модифицированная дюрация

Модифицированный показатель учитывает изменение процентной ставки. Вычисляется по следующей формуле:

Используя эту формулу, вычисляют изменение показателя при изменении доходности бумаги на 1 %.

Интересно, что нашли обратную зависимость между процентами и ценой облигации. Это значит, что стоимость будет снижаться при увеличении процентной ставки и наоборот.

Эффективная

При вычислении модифицированной дюрации считается, что денежные потоки всегда остаются постоянными. Вычисляя же эффективную, мы учитываем возможность изменения денежных потоков.

Формула эффективной дюрации предполагает использование процентных ставок, что делает вычисление сложнее для начинающих вкладчиков. Поэтому я рекомендую применять специальные программы для расчета показателя.

Зависимость от процентных ставок

С течением времени ставка нередко изменяется. Это оказывает прямое влияние на дюрацию и стоимость ценной бумаги. Так, если за год процентная ставка увеличивается на 1 %, то стоимость облигации уменьшается на процент, равный дюрации.

Желательно выбирать облигации с большим периодом действия, только если в последующие месяцы ожидается уменьшение процентной ставки. Рекомендую корректировать свою стратегию с учетом этих знаний.

Выпуклость облигаций и как она влияет на цену

Стоимость бумаги также зависит от ее доходности. Наглядно это можно представить в виде кривой. Из графика зависимости понятно, что при изменении ставки действительное изменение стоимости сильно отличается от теоретического. Чтобы уменьшить такую погрешность, ввели понятие выпуклости. Как видно из графика, облигация С представляет прямую линию, значит, ее цена не меняется с увеличением доходности.

Рассчитать ее также можно на сайте (https://www.rusbonds.ru/BondCalc.aspx). Положительная выпуклость может повлиять на рост стоимости. Обращая внимание на выпуклость, инвестор точнее определяет возможность изменения доходности бумаги.

Примеры применения на практике

Попробуем разобрать несколько примеров применения дюрации.

Ваши друзья Петя и Ваня попросили у вас в долг 10 тысяч под 20 %. Петя хочет вернуть всю сумму ровно через год, но проценты выплачивать каждый месяц. Ваня собирается вернуть всю сумму с процентами через тот же год. Кому бы вы дали в долг?

Естественно, Пете, потому что с ежемесячными выплатами части долга снижается риск его невозврата. Именно такой принцип и у дюрации. Если стоит выбор между несколькими облигациями с одной и той же доходностью, лучше выбрать бумагу с меньшим сроком погашения.

В другом случае Петя и Ваня снова хотят занять 10 тысяч с теми же процентами. Однако Петя обещает вернуть долг через 2 года, а Ваня – через 7 лет. Кому выгоднее дать взаймы?

Облигации: дюрация. Примеры и польза для частного инвестора

Не смотрите Википедию

Мы хотим, чтобы нам объясняли так, чтобы было понятно. Когда видишь формулу и формулировку дюрации в википедии, становится совсем непонятно:

😱😱😱 Дюрация — средневзвешенный срок потока платежей, причём весами являются дисконтированные стоимости платежей. 😱😱😱

Дюрация — термин, пришедший от английского слова duration — длительность.

И сразу становится логично, что данный показатель измеряется во временных единицах (обычно годы, могут быть дни).

В формуле дюрации важно понять ключевую часть:

D = Σi(PVi * ti) / Σi(PVi),

PV — поступление по облигации

t — время поступления,

а Σi для тех кто забыл — это сумма из всех значений по i.

Возьмем 3 облигации с одинаковой доходностью:

1. Облигация с номиналом 1000 рублей без купона и выплатой процента в конце срока 1 раз (100 рублей = 10%):

D = 1 год * 1100 рублей (номинал + процент) / 1100 рублей = 1 год.

2. Облигация с номиналом 1000 рублей с купоном 1 раз в полгода 50 рублей:

D = 0.5 года * 50 рублей + 1 год * 1050 рублей / 1100 рублей = 0,97 года

3. Облигация с номиналом 1000 рублей и купоном 1 раз в квартал по 25 рублей:

D = 0.25 года * 25 рублей + 0.5 года * 25 рублей + 0.75 года * 25 рублей + 1 год * 1025 рублей / 1100 рублей = 0.96 года

Имея 3 облигации с одинаковой доходностью мы получаем разную дюрацию. Так о чем же говорит нам эта разница?

Дюрация показывает среднее время, за которое мы полностью вернем свои вложения в облигации. Таким образом, при прочих равных условиях, нужно выбирать облигации с меньшей дюрацией (меньшим сроком возврата средств).

Представим ситуацию: К вам пришли 2 друга, оба хотят одолжить 100 000 рублей под 20% в год:

— первый отдаст вам 120 000 рублей разом через год;

— второй будет отдавать по 10 000 рублей в месяц.

Очевидно, что вам больше понравится второй вариант, так как вы свои деньги начнете получать назад уже через месяц. Дюрация во втором случае будет ниже.

Но в примере выше все и так очевидно и знать дюрацию не обязательно. А вот когда нужно выбрать из 5-10 примерно похожих по условиям облигациям, дюрация приходит на помощь.

Продолжим наш пример: к вам пришли те же 2 друга, но они хотят взять 100 000 рублей не на 1 год, а на 10 лет и под все те же 20% годовых:

— первый отдаст вам всю сумму в конце года;

— второй также будет отдавать частями каждый месяц.

Дюрация во втором случае опять будет меньше — это понятно. Но на этот раз, возможно, вы подумаете, что вообще не стоит давать деньги друзьям, так как может случиться, что сейчас на 100 000 рублей вы со всей семьей поедете в отпуск, а через 10 лет на эти деньги, разве что купите продукты на вечер.

Временной фактор очень важен, так как 100 рублей сегодня НЕ РАВНЫ 100 рублям через год.

Сложная формула дюрации (из википедии) получается как раз потому, что она учитывает временной фактор и что 100 рублей сейчас НЕ РАВНЫ 100 рублям через 1 год. Поэтому в сложной формуле дюрации все поступления идут с поправочными коэффициентами (продисконтированы), зависящими от процентной ставки.

Из этого вытекает главное, что нужно понять:

Чем выше дюрация, тем выше неопределенность (риск) для инвестора.

На практике это оказывается очень интересно. Так как стоимость денег, как и сама дюрация, зависят от процентной ставки, собственно, как и тело облигации (а вы ведь знаете, что если ставки растут — облигации падают и наоборот), получается, что есть реальная связь между изменением процентной ставки и изменением стоимости облигации в зависимости от дюрации.

Изменение процентной ставки на 1% в любую сторону вызывает изменение стоимости облигации на процент равный дюрации в противоположную сторону.

1. Повысили ставку на 1%:

— Облигации с дюрацией 2 упали на 2%

— Облигации с дюрацией 5 упали на 5%

— Облигации с дюрацией 10 упали на 10%

2. Понизили ставку на 6.5%

— Облигации с дюрацией 2 выросли на 13%

— Облигации с дюрацией 5 выросли на 32.5%

— Облигации с дюрацией 10 выросли на 65%

Практическая польза от понимания дюрации следующая:

Спасибо! Надеюсь эта статья покажется вам полезной — если так, пожалуйста поставьте лайк!

Если вам интересны подобные рассуждения, не вписывающиеся в формат полноценной статьи, подписывайтесь на мой телеграм канал.

Что такое дюрация облигаций человеческим языком

Уверен, что вы ничего не поняли из этого определения. Более запутанной выглядит и формула дюрации. Но ничего страшного. Далее простым и доступным языком, обязательно с примерами, рассмотрим, что же представляет собой этот странный термин и для чего его применяют.

Спорим, что после прочтения статьи, Вы не только поймете, но и навсегда запомните смысл дюрации и для чего она нужна.

Что такое дюрация простыми словами

Понятие дюрации включает в себя 2 важных параметра:

Общий смысл дюрации заключается в периоде времени, через который владелец облигации может вернуть свои вложения обратно. Обычно расчет происходит в годах, но на российском рынке его ведут в днях.

Дюрация облигации показывает срок полного возврата вложенных денег в покупку ценных бумаг.

Чем меньше параметр дюрации по долговой бумаге, тем меньше рисков несет инвестор.

Формула дюрации

Сама формула настолько запутана и сложна, что знать ее обычному инвестору ни к чему. Ну а производить расчеты по этой формуле по каждой облигации просто нереально. Да и не зачем. Обычно в торговом терминале уже есть подобные данные, готовые и рассчитанные автоматически по каждой ценной бумаги.

О том как правильно настроить терминал для торговли облигациями мы уже писали.

На сайте нужно выбрать любую облигацию в обращении. Во вкладке «доходность» есть вся необходимая информация.

Для ознакомления приведем формулу дюрации.

Примеры для чего нужна и где используется

Учитывая, что на долговом рынке обращаются множество бумаг с различным периодом обращения, доходностью и разными выплатами по купонам, нужен некий параметр, способный провести их сравнение.

Одним из них выступает дюрация.

Для лучшего понимания разберем на примерах их реальной жизни.

Пример 1.

У вас просят занять 100 тысяч рублей под 10% годовых сроком на год 2 человека: Иван Петрович и дядя Вася.

Иван Петрович предлагает выплачивать вам проценты за пользование каждый месяц. И возврат всей суммы долга в конце срока.

Дядя Вася не может платить ежемесячно. Но обещает вернуть всю сумму целиком с процентами через год.

Кому бы вы заняли денег?

Ответ очевиден. Конечно же Ивану Петровичу.

А почему? Вы сразу же начинаете получать прибыль уже в первый месяц. И риск того, что долг не будет возвращен полностью или частично тоже ниже.

Аналогично работает и дюрация. При одинаковой доходности 2-х бумаг (с одинаковым кредитным рейтингом), выбираем облигацию с наименьшей дюрацией.

Пример 2.

Иван Петрович и дядя Вася опять хотят денег. Снова 100 тысяч под 10% годовых. Только Иван Петрович просит дать ему в долг на 3 года. А дядя Вася на 10 лет. Оба обязуются выплачивать проценты каждый квартал.

Опять вопрос. Кого из них кредитовать?

Одолжив Ивану Петровичу, вы вернете свои деньги быстрее. Значит риски меньше. За 3-х летний срок вероятность возникновения различных ситуаций, влияющих на ценность денег гораздо ниже.

Кредитуя дядю Васю на такой длительный срок вы рискуете сильнее. Неизвестно, что может случиться за это десятилетие.

Вдруг в стране через 5 лет начнется сильнейшая инфляция и все ваши заемные средства сразу же обесценятся. Или произойдет повышение процентной ставки в стране. Когда ниже 20-30% годовых никто не будет давать в долг. И ваша доходность от дяди Васи для этого периода времени будет просто смешная. Дядя Вася может заболеть, потерять работу или просто не захотеть выплачивать вам долг.

Одолжив деньги на 3 года мы несем гораздо меньшие риски потери в будущем.

И опять все это дело показывает дюрация. По дяде Васе она будет значительно больше.

Немного про банки и кредиты

Кстати приведенные выше примеры вполне объясняют почему банки дают кредиты и требуют погашать долг с процентами каждый месяц.

Аналогично действует и процентная ставка на выдаваемые кредиты. Для каждого клиента она варьируется. Ненадежные (с точки зрения банка) заемщики получают кредит с более высокими процентами. По сравнению с платежеспособным потоком постоянных клиентов.

Риск невозврата в первом случае гораздо выше. И дабы примерно уравновесить риски по выданным кредитам в обоих категориях заемщиков, банки повышают ставки (снижают риски) для категории ненадежных.

Переводя на облигации, являющиеся долговыми расписками или кредитом, которые вы даете эмитенту, выпускающему бумагу получаем.

При повышении ставки по кредиту (купону) снижаются риски банка и соответственно дюрация.

Зависимость от процентных ставок

Как мы поняли из примеров выше, чем короче дюрация, тем меньшие риски несет инвестор.

Но мы не учитывали такой важный параметр, как изменение процентных ставок в будущем.

Существует обратная зависимость между изменением процентных ставок и стоимостью облигаций. Когда ставка поднимается, рыночная стоимость облигаций снижается. И наоборот.

На примере это выглядит так.

Допустим есть 2 страны.

В первой стране все хорошо и с каждым годом процентная ставка снижается. Сегодня она составляет 10% годовых, а через год будет всего 5.

Как это повлияет на стоимость и доходность облигаций?

Текущие облигации, обращающиеся на рынке, дают доходность 10% годовых. Спустя год, процентная ставка в стране снижается в два раза, до 5% Эмитенты, выпускающие новые долговые бумаги на рынок, будут давать за облигации тоже 5% годовых. Не больше.

Но есть бумаги, выпущенные несколько лет назад, показывающие доходность в 2 раза выше. И было бы логичнее покупать их. Но никто не будет продавать такие хорошие облигации приносящие годовой доход в 2 раза больше от номинальной цены. Чтобы уравновесить среднюю доходность по рынку облигаций, рыночная стоимость «старых» бумаг автоматически повысится.

Есть примерный расчет изменения стоимости облигации в зависимости от изменения процентной ставки.

При снижении ставки на 1%, стоимость облигаций изменятся в противоположенную сторону на 1% за каждый год до погашения.

Снижение процентной ставки всего на 2% увеличивает стоимость облигаций (указан срок до погашения):

Поэтому, в момент действующих высоких ставок в стране, выгодно брать облигации с длительной дюрацией.

Если вы прогнозируете, что в дальнейшем процентная ставка будет падать, то ее изменение приведет к увеличению стоимости облигации. И чем больше дюрация, тем на большее увеличение стоимости (и дохода) можно рассчитывать.

Обратный пример.

В стране сильная инфляция и каждый год происходит увеличение процентной ставки. А вместе с ней и средняя доходность облигаций по рынку.

Сегодня это 20%, а через пару лет ожидается все 40% и так далее.

Что же произойдет с нашими бумагами?

Купили по 1 000 рублей бумаги с доходностью 20% годовых. Через 2 года на рынок хлынули новые облигации с повышенной доходностью в 40% годовых. Ваши старые бумаги с купоном в 2 раза меньше уже никому не интересны. Дабы приблизиться к средней доходности по рынку (40% годовых) и заинтересовать покупателей, необходимо снизить рыночную стоимость бумаг.

При повышении процентных ставок в будущем, нужно обращать внимание на бумаги с минимальной дюрацией.

Выводы

Использовать ее нужно как некий конечный фильтр для отбора бумаг. Когда при прочих равных (или похожих) параметров облигаций, нужно выбрать с меньшим риском или высоким потенциалом для получения прибыли. Вот здесь и поможет дюрация.

Например, вы хотите вложить деньги на 10 лет в облигации федерального займа. На рынке их несколько десятков. У всех разные купонные платежи (размер и периодичность) и рыночная стоимость. На первый взгляд нужно обратить внимание на текущую доходность. Чем она выше, тем выгоднее для нас.

Исходя из полученной информации сведем все ключевые данные в набор правил и аксиом: