как поменять адрес прописки в налоговой базе

Нужно ли ИП предупредить налоговую при переезде

Когда ИП переезжает и получает новую прописку, то он меняет и налоговую, куда нужно подавать декларации и платить налоги. Объясняем, нужно ли дополнительно сообщать о смене города в налоговую.

Читатель Анатолий спрашивает:

У меня ИП, я переехал в другой город и получил там прописку. Как быть с налоговой? Нужно ли туда на всякий случай написать, что я сменил адрес?

Отвечаем: сообщать налоговой не обязательно

С 2011 года налоговая сама занимается такими вопросами: обновляет информацию в реестре индивидуальных предпринимателей и сообщает фондам. Об этом говорит закон и сама налоговая:

Вы получаете новую регистрацию по месту жительства, УФМС сами говорят об этом налоговой. У них есть на это 10 дней. Потом налоговая вносит изменения в ЕГРИП, и это должно занять не больше пяти дней. После этого налоговая передает информацию дальше: в Пенсионный фонд, Фонд социального страхования и Росстат.

Весь путь должен занять максимум 20 дней. За это время ведомства обменяются информацией, а предприниматель встанет на учет в новую налоговую.

Но тут, как и везде, иногда бывают сбои, поэтому лучше через пару недель после смены прописки проверить, всё ли получилось. Есть два варианта:

Если на пути от миграционной службы до налоговой что-то пошло не так, придется подавать заявление самому.

Как сообщить налоговой самостоятельно

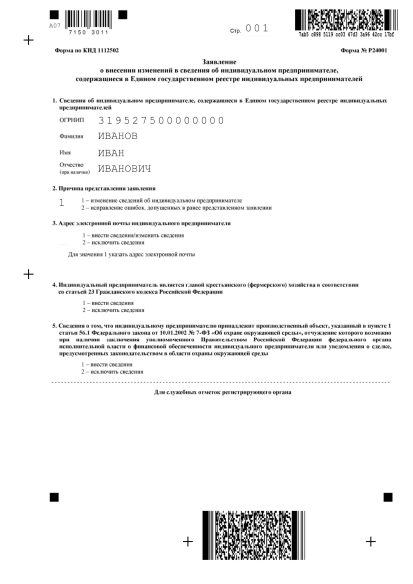

Чтобы встать на учет в новую налоговую, нужно заполнить заявление по форме Р24 001. Его нужно отнести в ту инспекцию, которая обслуживает ваш новый адрес.

Василий жил в Томске и стоял на учете в Межрайонной инспекции ФНС № 2 по Томской области. Он отправлял в эту инспекцию декларации и платил налоги. Потом Василий переехал в Санкт-Петербург и получил прописку в Невском районе. Ему нужно будет подать заявление в Межрайонную инспекцию по Невскому району.

Чтобы не мучаться с цветом ручки, можно заполнить заявление в специальной программе от налоговой. Она бесплатная. Ее нужно скачать, установить, а потом заполнить в ней заявление в электронном виде.

С заявлением есть такая проблема. Налоговая ко всем документам относится педантично и выпускает требования как правильно заполнять заявления. Там прописывается даже цвет ручки (черный) и правила переноса слов (переносить только целое и оставить одну свободную клеточку в начале). Но вот про ситуацию со сменой прописки ничего не сказано, потому что по идее, обмен информацией между ведомствами происходит автоматически.

Юристы на форумах и в блогах советуют заполнять три страницы: титульный лист и листы В и Ж. Обычно лист В заполняют, когда у человека вообще нет регистрации в России — и тогда он указывает место пребывания.

Нужно ли уведомлять налоговую о смене адреса ИП в 2021

Образец заявления по форме № Р24001 для смены адреса ИП

1. Когда подавать заявление об изменении прописки ИП

Уведомить налоговую о смене адреса индивидуального предпринимателя в 2021 году придется только в таких случаях:

Иностранные граждане при смене адреса сами несут ответственность по оповещению налоговой.

Миграционный орган должен уведомить ФНС о смене адреса в течение 5 рабочих дней. Далее сотрудники налоговой обработают информацию и внесут изменения в ЕГРИП. На это может уйти ещё несколько дней. Бывают ситуации, когда нет столько времени на ожидание. Например, когда актуальный лист записи ЕГРИП нужен вам для оформления кредита. Тогда вы можете подать заявление о смене прописки сами, не дожидаясь автоматического уведомления.

2. Как заявить в налоговую о смене адреса ИП

Если вам необходимо уведомить ФНС о смене адреса в 2021 году, подайте заявление по форме № Р24001. Нужно заполнить только титульный лист, листы В и Е.

К заявлению необходимо приложить копию документа, подтверждающего смену адреса.

Предоставить документы вы можете:

Получить обновленный лист записи ЕГРИП вы сможете через 5 дней, налоговая вышлет его на ваш адрес электронный почты. Документы в бумажном виде вы сможете получить, если проставляли соответствующую отметку на последней странице формы № Р24001. Если вы подавали документы через МФЦ или через нотариуса, лист записи ЕГРИП в бумажном виде вы получите там же.

Я сменил регистрацию. Какие документы нужно менять?

Недавно я зарегистрировался по месту жительства в другом регионе.

Кого и в какие сроки я должен уведомить, чтобы не налететь на штрафы? Речь идет, например, о военкомате, замене регистрационных данных на автомобиль, налоговой (в том числе чтобы уменьшить налог на машину) и других инстанциях.

Когда вы уведомляете всех, кого положено, вы действуете не только в интересах государственных органов или банков. В первую очередь это нужно самому гражданину. Если адрес регистрации известен всем, кому нужно, вы не пропустите налоговых уведомлений, к вам вовремя придет информация о штрафах и просрочках по платежам. Результат — вам не начислят пени, не придется общаться с судебными приставами по поводу пропущенного штрафа в 100 рублей и не нужно будет платить исполнительский сбор.

Я расскажу обо всем подробно — какие ведомства и в каком порядке уведомлять, какие документы нужно поменять, а какими можно продолжать пользоваться.

Кого уведомлять не нужно

Загс. В свидетельство о рождении и другие документы, которые выдает загс, такие данные не вносят.

Росреестр. Если сменили регистрацию — выданные ранее свидетельства о регистрации прав на недвижимое имущество остаются без изменений. Сейчас вместо них выдают выписку из ЕГРН. В информацию об объектах недвижимости, внесенную в ЕГРН до смены вашей регистрации, изменения вносить тоже не нужно.

По закону корректировка сведений в Росреестре необходима только в случае смены фамилии. Если вы при регистрации фамилию не меняли — это не ваш случай.

Федеральную налоговую службу. Сведения об изменении места жительства ФНС получает от органов, которые регистрируют физических лиц по месту жительства. Срок сообщения в ИФНС ведомством таких сведений — десять рабочих дней.

Если даже вы индивидуальный предприниматель — налоговая инспекция внесет эти сведения в ЕГРИП в течение пяти рабочих дней без вашего участия. Регистрационное дело налогоплательщика передается в новую ИФНС тоже без его участия. Новые ИНН и ОГРН при смене прописки не выдаются, поэтому идти в инспекцию не требуется.

Теперь расскажу о случаях, когда лучше сообщить, что вы переехали.

Я ИП и переезжаю в другой регион

Я индивидуальный предприниматель. Постоянно зарегистрирован по месту жительства и имею небольшой бизнес в одном городе. Бизнес привязан к месту, то есть переместить его нельзя. По семейным обстоятельствам назревает переезд в другой регион. На новом месте мне придется сделать себе постоянную прописку.

В связи с этим у меня такие вопросы. Что делать с регистрацией ИП? Можно ли остаться зарегистрированным не по месту жительства или нужно вставать на учет в ИФНС по месту новой прописки? Какие действия от меня требуются в этой ситуации?

Сергей, когда ИП меняет постоянное место жительства, это не означает, что бизнес, который был на прежнем месте, придется закрывать. С ним все останется как было.

Но ваш переезд в другой регион и смена адреса постоянного места жительства действительно повлечет за собой перерегистрацию в ИФНС и фондах — ПФР и, если есть работники, ФСС. Правда, по большей части этот процесс пройдет без вашего участия. Однако не исключено, что вам все же придется предпринять какие-то действия.

Перерегистрация в новой ИФНС

Когда вы зарегистрируетесь по новому месту жительства, миграционное управление МВД в течение 10 рабочих дней само уведомит об этом вашу новую налоговую инспекцию.

Налоговики, как только получат эти сведения, за 5 рабочих дней должны сделать следующее:

Как только обновятся данные в ЕГРИП, инспекция сама в течение 5 рабочих дней сообщит новые сведения об адресе ИП в ПФР, ФСС и Росстат. Что касается фонда обязательного медстрахования (ФОМС), то налоговики еще с 2017 года ежеквартально сами направляют туда сведения обо всех изменениях.

То есть на этом этапе в отношении налоговой перерегистрации ИП самому ничего делать не нужно.

Когда у человека меняется ИФНС, новое свидетельство о постановке на налоговый учет ему не выдают. ИНН у него тоже остается прежним. На руки выдадут либо направят по почте только уведомления о постановке на учет и о снятии с учета.

Важно. Человека снимают с учета в старой ИФНС только после того, как он зарегистрируется по новому месту жительства. Если ИП выпишется из старой квартиры и по каким-либо причинам не пропишется в новой, то так и будет числиться в своей старой налоговой.

Перерегистрация в ПФР и ФСС

Сейчас ИП может быть зарегистрирован в пенсионном фонде только как плательщик взносов за себя.

Для перерегистрации в ПФР предпринимателю ничего не нужно. Все сделают за него. Новый территориальный орган ПФР автоматом поставит его на учет в течение 3 рабочих дней после того, как получит из ИФНС данные о смене адреса. ИП придет электронное уведомление о регистрации: либо на электронную почту, если она есть в госреестре, либо на портал госуслуг. Если нужно бумажное уведомление, придется пойти в новое отделение ПФР и сделать там запрос об этом.

Важно. Если меняется регион места жительства ИП, то в уведомлении из ПФР будет указан его новый регистрационный номер как плательщика взносов, ведь в этот номер зашиты код субъекта РФ, код района (города) и порядковый номер записи о физлице в территориальном органе ПФР.

ИП указывает регистрационный номер в отчетности, которую сдает в пенсионный фонд на своих работников, если они у него есть. Если уведомление из ПФР вдруг запаздывает, можно узнать номер, запросив бесплатную электронную выписку на сайте ФНС.

На учете в ФСС предприниматели стоят в двух случаях:

Если вы стоите на учете по этим двум основаниям, то у вас есть два регистрационных номера. Но в ФСС, в отличие от ПФР, эти номера при смене места жительства не меняются.

И в том и в другом случае перерегистрация в ФСС по новому месту жительства потребует от ИП самостоятельных действий. В течение 15 рабочих дней со дня изменения данных в паспорте ему надо будет подать — лично, по почте или через госуслуги — в свое прежнее отделение ФСС заявление по одной из следующих форм:

Можно подать и оба заявления. Получив заявление, старое отделение ФСС в течение 5 рабочих дней передаст ваше учетное дело в новое отделение. А оно за 3 рабочих дня со дня получения дела должно зарегистрировать ИП и направить ему уведомление о регистрации.

Надо ли перерегистрировать ККТ, если у ИП она есть

Перерегистрация кассовой техники нужна, только если меняются какие-то данные, указанные в карточке ККТ при первичной регистрации кассы. В их числе, например, есть адрес установки кассового аппарата.

В вашем случае бизнес никуда не переезжает. То есть адрес установки кассы остается прежним. А значит, перерегистрировать ККТ не нужно.

Переоформление лицензии

Если ИП занимается деятельностью, для которой требуется лицензия, то при смене места жительства он должен переоформить текущую лицензию.

Кого еще ИП должен уведомить о новом адресе

Если ИП должен подавать такое уведомление, то об изменении адреса регистрации ему также нужно сообщить в течение 10 рабочих дней с даты внесения записи в ЕГРИП.

И конечно же, предпринимателю обязательно надо сообщить об изменении адреса постоянной регистрации в свой банк и своим контрагентам.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

НДФЛ при смене юридического адреса

Разбираемся, куда платить и как отчитываться по НДФЛ после смены юридического адреса. Инструкция будет полезна организациям и предпринимателям на УСН с сотрудниками.

Дождитесь изменений в ЕГРЮЛ / ЕГРИП

Вы сменили юридический адрес ООО или прописку ИП. Посмотрите, появились ли новые реквизиты в ЕГРЮЛ / ЕГРИП. Организациям нужно обратить внимание на ОКТМО, КПП и код налоговой инспекции. ИП — на ОКТМО и номер налоговой. Если реестр уже обновился, пора проверять реквизиты в платёжках и отчётах.

Проверьте ОКТМО — код по классификатору территорий муниципальных образований

Начисления и уплаты должны быть на одном ОКТМО. Начисления — то, что вы показали в отчёте 6-НДФЛ и должны заплатить, а уплаты — то, что вы фактически заплатили. Важно, чтобы ОКТМО в отчёте и платёжках совпадали.

Налоговая записывает начисления и уплаты в специальную карточку по расчётам с бюджетом. Новый ОКТМО означает, что вам открыли ещё одну карточку. Если продолжите платить и отчитываться, как раньше, по одной образуется переплата, а по другой — недоимка.

ОКТМО может поменяться, даже если переехали на соседнюю улицу.

После изменений в ЕГРЮЛ / ЕГРИП отчитывайтесь в новую налоговую

В идеале должно быть так: вы пишите заявление на смену юридического адреса, вас снимают с учёта в старой налоговой и передают карточку по расчётам с бюджетом в новую инспекцию. С этого момента платите и отчитываетесь только туда.

В порядке заполнения 6-НДФЛ сказано, что организации указывают код по ОКТМО того муниципального образования, где находится организация или её обособленное подразделение. Формально наличие обособки — единственная причина, когда за один период нужно сдавать отчёты с разными ОКТМО.

Но на практике бывает по-другому. Иногда из-за переезда налоговики просят сдать два комплекта отчётности.

☎️ Позвоните в новую налоговую и спросите, как сдавать 6-НДФЛ и 2-НДФЛ за период переезда.

Если скажут «сдавайте один отчёт с новым ОКТМО», измените реквизиты в Эльбе и отправляйте отчёты в новую налоговую. Правильные платёжки и отчёты будут формироваться автоматически. Больше ничего делать не нужно.

⚠️Если за период переезда попросят сдать два отчёта с разными ОКТМО, действуйте по инструкции ниже.

Как правильно заплатить НДФЛ

Предположим, запись об изменениях в ЕГРЮЛ сделана 20 мая. С этой даты перечисляйте НДФЛ и сдавайте отчёты в новую налоговую. Хронология будет такой:

Выдали зарплату за март

Заплатили НДФЛ с зарплаты за март по старым реквизитам

Выдали зарплату за апрель

Заплатили НДФЛ с зарплаты за апрель по старым реквизитам

20 мая

Появилась запись в ЕГРЮЛ: новые ОКТМО, КПП и код инспекции

Выдали зарплату за май

Заплатили НДФЛ с зарплаты за май по новым реквизитам

Чтобы в Эльбе формировались правильные платёжки, измените реквизиты на актуальные.

Как сформировать два комплекта 6-НДФЛ

В инструкции опираемся на разъяснения из письма ФНС № БС-4-11/25114@:

Отчёт 6-НДФЛ сдают поквартально. Переезд пришёлся на май, поэтому за полугодие надо сформировать два комплекта отчётности: оба в новую налоговую, с новым КПП. В первом отчёте будут начисления до переезда и старый ОКТМО, во втором — начисления после переезда и новый ОКТМО.

В разделе 2 — три начисления НДФЛ: с зарплаты за март, апрель и май. Если сдать отчёт в таком виде, то все они попадут на новый ОКТМО. Это приведёт к недоимкам и переплатам.

Перейдите в Раздел 2 и удалите июньскую выплату: клик правой клавишей мыши → удалить строку.

Сохраните файл на компьютере в формате xml (не Excel). Это будет первый комплект отчётности со старым ОКТМО.

Отчёты за 9 месяцев и за год формируйте в Эльбе как обычно, редактировать их не нужно.

Как сформировать два комплекта 2-НДФЛ

Справки 2-НДФЛ сдают по итогам года. В первом комплекте должны быть доходы до смены адреса и старый ОКТМО, во втором — суммы после смены адреса и новый ОКТМО. Принцип такой же, как с 6-НДФЛ.

Статья актуальна на 05.02.2021

Получайте новости и обновления Эльбы

Нажимая кнопку Подписаться, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур