как понять что карта зарплатная

Дебетовая и зарплатная карта: отличия

Многие люди считают, что дебетовая, зарплатная или кредитная карта — это одно и то же. На самом деле это два разных банковских продукта. Отличия между зарплатной и дебетовой картой заключаются в способе оформления и условиях использования. Мы расскажем, чем отличается дебетовая карта от зарплатной, и можно ли их объединить.

Содержание

Что такое зарплатная карта

Зарплатная карта привязана к банковскому счету, на который работник получает зарплату. Она выдается по инициативе работодателя, который подключился к зарплатному проекту. Все государственные организации и большинство частных компаний выплачивают зарплату через Сбер. Другие популярные банки для перевода зарплаты: ВТБ 24, Совкомбанк.

Работодатель может переводить:

К счету привязывается именная пластиковая карта. Владелец может снимать и тратить деньги без ограничений. Использовать карточку можно в офлайн магазинах и в интернет-магазинах. Условия использования, размер комиссий устанавливает банк. После выдачи зарплаты сотрудник вправе перевести ее на собственную карточку с более выгодным тарифом.

Что такое дебетовая карта

Дебетовая карточка оформляется по инициативе владельца. Для заключения договора следует обратиться напрямую в банк. Карта служит для доступа к накопительному или сберегательному счету. Клиент получает проценты на сумму, которая хранится в банке.

Возможности накопительного продукта:

Условия снятия наличных и перевода платежей зависят от тарифа. Иногда с накопительного счета нельзя тратить деньги, чтобы получать максимальный процент. Или на балансе должна остаться определенная сумма по условиям договора. Некоторые дебетовые продукты можно использовать без ограничений.

Многие банки предлагают подключить овердрафт. Это минимальный кредитный лимит для срочных покупок. Задолженность по овердрафту гасится автоматически при поступлении денег на баланс.

Чем отличается дебетовая карта от зарплатной

| Зарплатная | Дебетовая |

| Пополнение за счет работодателя | Держатель вносит собственные средства |

| Договор заключает работодатель | Клиент должен обратиться напрямую в банк |

| Бесплатное оформление | Нужно оплатить выдачу и годовое обслуживание |

| Выдается с нулевым балансом | Можно пополнить при оформлении |

| Дополнительных услуг изначально нет | Дополнительные услуги могут входить в пакет |

| Выдается лицам старше 18 лет | Существуют предложения для детей от 7 лет (например, детская карта Тинкофф Джуниор) |

| Меньшие лимиты на операции | Увеличенные лимиты на операции |

| Бонусные программы могут отсутствовать | Клиент может получать кэшбэк за покупки |

| Овердрафт зачастую отсутствует | Часто есть возможность подключения овердрафта |

| Доступ к управлению финансами через личный кабинет и мобильное приложение | |

| Банк обязан предоставить информацию об использовании по запросу ФНС | |

| Срок действия: от 3 до 5 лет | |

Как определить назначение карточки

По виду пластикового носителя нельзя сказать, к какому счету он привязан. На лицевой стороне указано название платежной системы, уникальный номер, имя держателя. Дизайн пластикового носителя также ни о чем не говорит.

Предложения от Сбербанка

Некоторые банки позволяют объединить зарплатный и накопительный счет. Тогда различий почти нет: выплаты от работодателя приходят на накопительную карточку. Подобная возможность есть у Сбербанка.

Сравнение 3-х популярных продуктов:

| Банковская услуга | Visa Classic | Visa Classic Аэрофлот | Visa Platinum |

| Зарплатный проект | да | да | нет |

| Перечень валют | рубли, евро, доллары | рубли, евро, доллары | только рубли |

| Обслуживание (руб. в год) | 750 | 900 | 15000 |

| Подключение дополнительного пакета услуг (руб.) | 600 | 450 | 2500 |

Клиент Сбера или другого банка может оформить сразу два продукта, или объединить их функции в одном. Бонусная программа «Спасибо» действует для всех продуктов. Для оформления почти всех карточек требуется гражданство России, возраст старше 18 лет, наличие паспорта.

Заключение

Зарплатная карта — это банковский продукт, который оформляется на сотрудника по инициативе работодателя. Дебетовая открывается по желанию клиента. Для нее характерны более выгодные условия. Клиент может использовать дебетовую карточку для получения зарплаты или заключить два разных договора с банком. Отличия в них заключаются в ряде ограничений.

Как это устроено: ваша зарплатная карта

Что за карту вам навязывают на работе

Доводилось ли вам переходить ночью железнодорожные пути, чтобы добраться до своего банкомата? Если нет — не начинайте. Это интересно только в первый раз.

Два раза в месяц работодатель платит вам зарплату. Деньги приходят на дебетовую карту — ее называют зарплатной. Если вам не повезло с зарплатным банком, эта карта может вас подвести — и дело не только в банкоматах.

Откуда берутся зарплатные карты

Почти все фирмы в России обслуживаются в банках. Банки принимают и отправляют за них деньги, помогают платить налоги и обрабатывать наличные. Это РКО — расчетно-кассовое обслуживание.

Два раза в месяц фирмы должны платить сотрудникам аванс и зарплату. Для этого нужно либо выдать деньги наличными из кассы, либо перечислить их на расчетный счет сотрудника. В обоих случаях нужен банк.

Любая платежная операция чего-то стоит. Чтобы выдать зарплату наличными, работодатель «покупает» эти наличные у банка за процент. Чтобы перевести деньги безналом, работодатель платит от 15 до 150 рублей за платежку. Если у фирмы 100 сотрудников, которым нужно в сумме выдать 5 миллионов рублей, то от 5 до 50 тысяч рублей фирма отдаст банку. В год набежит несколько сотен тысяч рублей.

Естественно, фирма захочет сократить эти расходы. Тут и появляются зарплатные проекты.

Что это такое

Зарплатный проект — это банковская услуга для работодателей. Банк предлагает открыть сотрудникам специальные внутренние счета и выплачивать зарплаты на них. К этим счетам привязываются зарплатные карты.

Для работодателя это дешево или бесплатно. Банк обслуживает эти счета и карты за свой счет.

Зарплатный проект удобен бухгалтеру: чтобы выплатить зарплату сотне сотрудников, ему достаточно оформить одну платежку, а не сто. Это проще, чем возиться с каждым сотрудником по отдельности. Это безопаснее, чем расплачиваться наличкой.

Зарплатный проект удобен фирме: меньше затраты на банк, не нужен отдельный зарплатный бухгалтер, не нужно возить наличку из банка в офис и хранить ее в сейфе за стальной дверью.

Зарплатный проект выгоден банку: у него больше клиентов, больше операций по картам, больше денег на счетах.

Как работодатели экономят на зарплатных картах

Бизнесу не так важно, в каком банке он обслуживается: главное, чтобы это было дешево и удобно. Поэтому часто работодатели выбирают банк не за бренд, инфраструктуру или технологии, а потому, что в нем дешевые платежки. Если ваш работодатель экономит на банке, то и зарплатная карта у вас будет экономная.

Для сотрудников это может означать, например, что единственный банкомат, где можно снять зарплату без комиссии, стоит посреди Битцевского парка. Или что у вас не будет интернет-банка или мобильного приложения.

Как узнать, зарплатная карта или нет: инструкция

Пластиковые карты банков уже стали частью нашей повседневной жизни. Уже практически все работодатели производят начисление заработной платы своим сотрудникам на их счет в банке, после чего деньгами можно пользоваться непосредственно через карту.

Зарплатная банковская карта предусмотрена для различных выплат от работодателя работнику, при этом организация нанимателя предварительно заключает договор с тем или иным банком в рамках зарплатного проекта. То есть сама по себе зарплатная карта является разновидностью дебетовой, но она предоставляется исключительно участникам зарплатного проекта.

Зарплатный проект представляет собой услугу для нанимателей, суть которой в том, что финансовая организация предлагает работникам открыть специальные внутренние счета и производить начисление заработной платы и иных выплат на них. К данным счетам и происходит привязка пластиковой карты банка.

Для нанимателей такой проект обходится небольшими затратами, а иногда бывает бесплатным, поскольку обслуживание счетов и карт финансовая организация берет на себя. Со стороны банка безусловно есть своя выгода: при увеличении количества клиентов возрастает число операций по банковским картам и суммы на банковских счетах.

Стоит отметить, что начиная с 2015 года каждый работник вправе выбирать банк для начисления заработной платы самостоятельно или предпочесть зарплатный проект работодателя.

Особенности зарплатного пластика

Эти банковские карты подлежат выдаче для каждого сотрудника организации, которому производится начисления заработной платы на банковский счет. Данные средства могут быть использованы как для безналичных расчетов, так и для снятия наличных в банкомате.

Плюсы и минусы зарплатных карт

Применение зарплатного пластика имеет много преимуществ и некоторые недостатки.

К достоинствам использования зарплатных карт можно отнести:

К недостаткам относятся:

Виды банковских карт для начислений от работодателя

Нанимателям предоставлена возможность выбора банковских карт для начисления заработка сотрудникам не только со стандартными условиями, но и с уникальными предложениями от финансовых организаций. В связи с эти банковский пластик может быть таких видов :

Иными словами, сотрудникам организаций предлагается на выбор несколько банковских продуктов с приемлемыми и отличающимися друг от друга условиями использования.

Применение этих банковских продуктов является надежным вариантом для сохранности личных средств, поскольку исключается необходимость носить крупные суммы наличных при себе.

Кроме того, банковские карты отличаются удобством и безопасностью, ведь пользоваться ими для оплаты покупок или осуществления иных расчетов можно в любом месте. А также сегодня существует прекрасная возможность оплачивать коммунальные услуги, сотовую связь и другое в онлайн формате или при помощи мобильного приложения.

Оплата за обслуживание карт

При оформлении банковской карты с финансовой организацией заключается договор с указанием способа оплаты за годовое обслуживание пластика. Варианты могут быть такими:

Когда сотрудник принимает решение уволиться из организации, он обязан знать порядок обращения с пластиком:

Возможности зарплатных банковских карт

Зарплатные карты имеют разные возможности, которые отличаются от условия финансовой организации и выбранного тарифного плана.

Возможности зарплатных карт могут быть такими:

Основным отличием зарплатной банковской карты является тот факт, что на нее с определенной периодичностью поступают начисления денежных средств от работодателя. Кроме того, сведения обо всех операциях известны финансовой организации, выпустившей карту, что дает возможность банку дать оценку платежеспособности держателя без необходимости предоставлять документ о заработке.

Нередко держателям банковских карт поступают предложения, суть которых в активации функции овердрафта. Это говорит о том что банк считает таких клиентов надежными и привлекательными для него. При подключении овердрафта большинство кредитных организаций предоставляют дополнительные условия для клиента, например, в виде снижения размера платы за годовое обслуживание пластика.

В чем состоит экономия для нанимателя

Работодатели в процессе выбора наиболее приемлемого по условиям банка для оформления зарплатного проекта и выпуска банковских карт сотрудникам для получения зарплаты ориентируются исключительно на предполагаемую выгоду от этого процесса. В этой связи многие наниматели выбирают банк, где годовое обслуживание карт является наиболее доступным или вовсе предоставляется на бесплатной основе.

Для экономии средств нанимателей применяются такие методы:

По этим причинам многие сотрудники отмечают, что использование подобных карт, выданных работодателем является неудобным и принимают решение открыть зарплатную карту в другой финансовой организации.

В чем привлекательность зарплатных проектов для кредитных организаций (банков)

Любой зарплатный проект несет финансовой организации определенную выгоду, поскольку она приобретает сразу много клиентов в виде держателей зарплатных карт. Новые клиенты могут использовать банковскую карту не только для получения заработной платы, но и воспользоваться иными услугами банка, в том числе и кредитами, что несет в себе высокую доходность финансовой организации.

Зачастую выпуск банковских карт в рамках зарплатных проектов производится на бесплатной основе, поэтому финансовые организации применяют другие способы заработка на своих клиентах.

Обычно банки получают прибыль от клиентов такими методами:

Чем дебетовая карта отличается от зарплатной

Два основных типа пластиковых карт доступны для оформления практически в каждой кредитной организации. Дополнительными разновидностями дебетовых и кредитных карт считаются: корпоративные, карты с овердрафтом, пенсионные, студенческие, зарплатные.

Организации и учреждения, использующие наемный труд, обязаны выплачивать вознаграждения сотрудникам на зарплатные карты. Такие карты выдаются каждой штатной единице в рамках зарплатного проекта. Крупнейший оператор по зарплатным проектам в России — Сбербанк. На карты банка №1 получают заработную плату сотрудники практически всех государственных учреждений и значительной части коммерческих и частных предприятий.

Что такое зарплатная карта

У каждого учреждения должен быть расчетный счет в любой кредитной организации, действующей на территории РФ. Организации подключаются к зарплатному проекту условного банка, после чего каждому сотруднику выдается именная карта для перечисления на ее счет вознаграждения (карты для зарплаты).

Введение в оборот зарплатных карт произошло по причине необходимости контроля доходов населения со стороны налоговых органов. Кредитные организации передают всю необходимую информацию по первому требованию территориальных органов ФНС.

Зарплатные карты выдаются с нулевым балансом. На их счету не размещается кредитный лимит или овердрафт. По умолчанию они предназначаются только для перечисления заработной платы. Наличие кредитного лимита или овердрафта исключается само собой, так как формальным получателем таких карт является организация или предприятие.

Помимо этого, на таких картах изначально отсутствуют какие-либо дополнительные или платные услуги. Учитывая, что основной поток средств на счет карты поступает в виде заработной платы, организация не может за своих сотрудников решать о подключении тех или иных платных услуг.

Зарплатные карты при этом обладают всеми ключевыми опциями, обязательными для любой пластиковой карты. По ним предусматриваются использование следующих функций:

Следовательно, имея зарплатную карту, ее владелец может пользоваться всеми стандартными опциями и услугами, и распоряжаться своими средствами по личному усмотрению. Любые другие дополнительные / платные услуги клиент подключает самостоятельно — после оформления и получения карты.

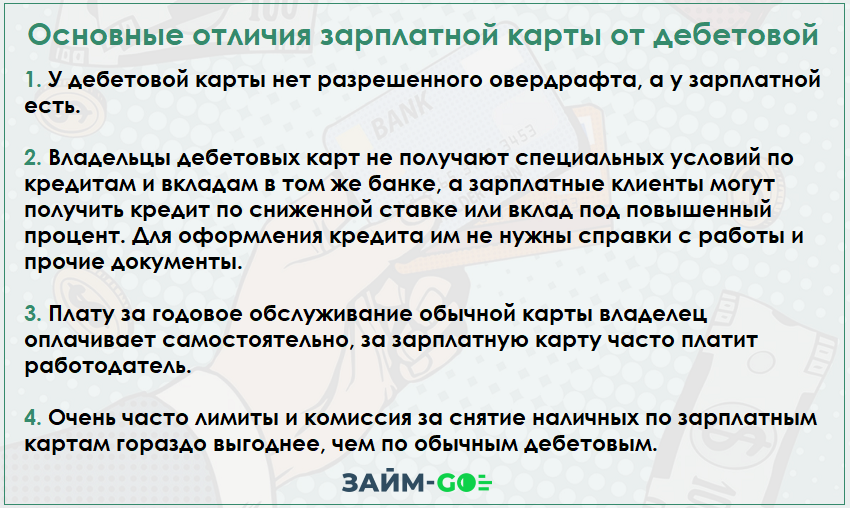

Отличие дебетовой карты от зарплатной

Беря в расчет основные признаки самой обычной зарплатной карты, можно сделать вывод, что она является дебетовой. Кардинальное отличие дебетовой карты от кредитной, заключается в отсутствии на первом типе карт кредитного лимита. Банк не доверяет свои средства клиенту, поэтому здесь предусматривается использование только личных денег. Поэтому, считается, что зарплатная карта является разновидностью дебетовой.

Вместе с этим имеется и ряд некоторых отличий. Первое — дополнительные опции. По большинству зарплатных проектов автоматически исключается действие таких программ как Cash-back, накопительные (бонусные) баллы, начисление процентов на остаток по счету и прочие. Кредитные организации выпускают «пустые» зарплатные карты, чтобы доходы клиента было легче контролировать.

Второе отличие заключается в обеспечении безопасности и контроле операций со стороны кредитной организации. Зарплатные карты обладают всеми инструментами, направленными на сохранность средств и безопасное проведение операций. Именно зарплатные проекты контролируются кредитными организациями особенно тщательно, так как сами банки находятся под контролем территориальных органов ФНС.

Это правило упоминается по той причине, что все зарплатные карты одного проекта связаны между собой. К примеру, если бухгалтер организации намерено или по ошибке совершит операции, подпадающие под вид подозрительных, кредитная организация будет обязана провести проверку, итогом которой может стать блокировка расчетного счета компании.

С блокировкой расчетного счета блокируются и все привязанные к нему зарплатные карты. Пока будет длиться разбирательство, клиент не сможет пользоваться своей зарплатной картой. Сколько именно может продлиться выяснение причин — не известно. И в течение всего этого времени владельцы карт не будут иметь доступа к своим средствам.

Следовательно, зарплатная карта, по сути, не является личной картой пользователя, так как за любое нарушение, допущенное другими лицам, участвующими в проекте, карта и счет будут заблокированы без фактической вины остальных пользователей. Учитывая эти обстоятельства, можно резюмировать следующее:

По зарплатным картам предусматриваются меньшие лимиты на снятие средств и на совершение переводов, чем по дебетовым. Именно поэтому пользователи на одну карту получают заработную плату, а другую используют в личных целях.

Чем отличается дебетовая карта от зарплатной у Сбербанка

По большинству своих программ Сбербанк делает приоритет на сотрудничество с корпоративными или зарплатными клиентами. К примеру, потенциальный клиент нуждается в получении обычного потребительского кредита или кредитной карты из линейки банка. Шансов получить искомый продукт будет намного больше, если соискатель является зарплатным клиентом банка.

В этом случае не потребуется подтверждать ни стаж работы, ни уровень платежеспособности, так как банк все это «видит» без предоставления лишних документов со стороны клиента. Если не учитывать набора опций и некоторых отличий в правилах пользования картами, то кардинального отличия в дебетовых и зарплатных картах Сбербанка — нет.

Для удобства использования собственных средств держатели оформляют дополнительные дебетовые карты к зарплатной. Делается это для того, чтобы, получив заработную плату, деньги можно было бы перевести на личную карту, которая не будет блокирована банком по вине сотрудника бухгалтерии или другого участника зарплатного проекта. Целесообразнее всего оформлять дополнительную дебетовую карту в другой кредитной организации.

Применительно к Сбербанку действует правило, согласно которому программа «Спасибо» действует и в рамках зарплатных проектов. Для этого обладателю карты необходимо позвонить на линию банка и воспользоваться помощью оператора.

По дебетовым картам программа «Спасибо» подключается тем же самым образом. Следует также помнить, что зарплатные карты автоматически блокируются банком при прекращении трудовых отношений держателя карты со своим работодателем.

Зарплатные и дебетовые карты – в чем сходство и различия? Особенности оформления и использования

Согласно данным ЦБ РФ, российские банки выпустили около 290 млн банковских карт, 195 миллионов из них продолжают оставаться активными, а половина от этого – зарплатные. С помощью карт в первом квартале 2020 года было совершено операций на 23 триллиона рублей. Работодатели активно отказываются от использования наличных и переходят на безналичный расчёт с персоналом. Такой способ удобнее, поскольку сотруднику не придётся ежемесячно лично приходить за деньгами. Помимо зарплатной, все желающие имеют право завести дебетовую карту. На первый взгляд предложения кажутся идентичными. Однако между ними существует большая разница.

Что такое зарплатная карта?

В статье 136 ТК РФ говорится, что организация обязана выплачивать заработную плату сотрудникам не реже 1 раза в полмесяца. Период предоставления денег фиксируется правилами внутреннего распорядка, коллективным или трудовым договором.

Работодатель может выдавать зарплату наличными или перечислять на банковский счет (в том числе карточный). Первый способ слишком сложный и дополнительно нагружает бухгалтерию – а если у фирмы нет кассы, она не может официально выдавать зарплату наличными. Поэтому работодатели массово переходят на использование банковских карт для перечисления зарплаты сотрудникам.

Эти карты выпускают и предоставляют банки в рамках зарплатного проекта – так принято называть эту услугу для работодателей. В рамках проекта кредитные организации открывают специальные карточные счета, и работодатели ежемесячно перечисляют на них деньги. Владельцы счетов – сами сотрудники организации, благодаря чему они могут получать деньги в любое удобное время, не отвлекая бухгалтерию фирмы.

Для работодателя такая услуга часто выгодна – банки, как правило, открывают зарплатные проекты практически бесплатно. Например, Сбербанк предлагает подключить услугу онлайн за 0 рублей и готов помочь перечислять зарплаты сотрудникам без выходных. Работодатели, если верить отзывам, довольны зарплатными проектами.

Банки тоже остаются в плюсе – они получают новых клиентов, которые совершают операции по картам. В результате на балансе банка аккумулируется большее количество денежных средств.

Сходства с дебетовой картой

Вообще существует 2 типа банковских карт – кредитные и дебетовые, и отличаются они наличием (или отсутствием) кредитного лимита. По этой логике зарплатные карты относятся к дебетовым. Продукты, действительно, очень похожи. Оба вида обеспечивают доступ клиенту к стандартным операциям, с их помощью можно:

Как и к дебетовой, так и к зарплатной картам некоторые банки предлагают подключить овердрафт – это превращает карты в разновидность кредитных карт, а сотрудник организации получает возможность «залезать» в минус, чтобы оплатить товары или услуги.

Правда, услуга овердрафта не всегда удобна – всегда есть риск ошибочного списания в минус. Например, держатель карты Газпромбанк решил пополнить карточный счет и внес деньги через банкомат. Система выдала ошибку, но в приложении клиент увидел, что деньги пришли. В течение нескольких дней он активно использовал карту, но потом получил уведомление о том, что баланс по карте ушел в минус. В результате по звонку на горячую линию выяснилось, что из-за ошибки системы деньги на счет не пришли, и клиент использовал овердрафт. В итоге ему пришлось гасить долг перед банком.

И дебетовые, и зарплатные карты могут принимать участие в акциях. Пример – бонусная программа Спасибо от Сбербанка, по которой клиенты получают скидки на покупки. При оплате картой за товары и услуги клиент копит бонусы, которые можно списать вместо реальных денег при оплате в магазинах-партнерах. Пользователи, если снова верить отзывам, в целом довольны программой.

Отличия от дебетовой карты

Тем не менее, говорить, что дебетовые и зарплатные карты – это одно и то же, нельзя. Несмотря на схожесть услуг, эти банковские продукты имеют ряд существенных отличий. Они состоят в следующем:

Поэтому чаще всего клиенты банков оформляют сразу два варианта карт: зарплатную – для получения зарплаты, а дебетовую – для использования в личных целях.

Можно ли оформить дебетовую карту, если есть зарплатная?

В законодательстве и правилах банков не говорится, что клиент имеет право оформить только 1 карту. Более того, оба вида карт могут быть выпущены в одном банке. Однако процесс выпуска платежных средств имеет отличия.

Если нужна дебетовая карта, изначально нужно убедиться, что клиент соответствует требованиям для её получения. Карту могут выдать, если:

Срок оформления зависит от места проживания клиента. Чем оно дальше от крупных городов, тем больше времени потребуется. На своем сайте Сбербанк приводит подробную таблицу сроков изготовления карт в зависимости от региона. Период варьируется от 2 до 15 дней.

Отзывы это подтверждают – банки обычно успевают изготовить карты в этот срок. Оформлением зарплатной карточки занимается работодатель. Он самостоятельно заключает договор с банком. Сотрудникам на руки выдают готовые карты (и часто в массовом порядке).