как узнать дебиторскую задолженность

Как правильно в 1С посмотреть дебиторскую задолженность

Какие отчеты по дебиторке есть в 1С

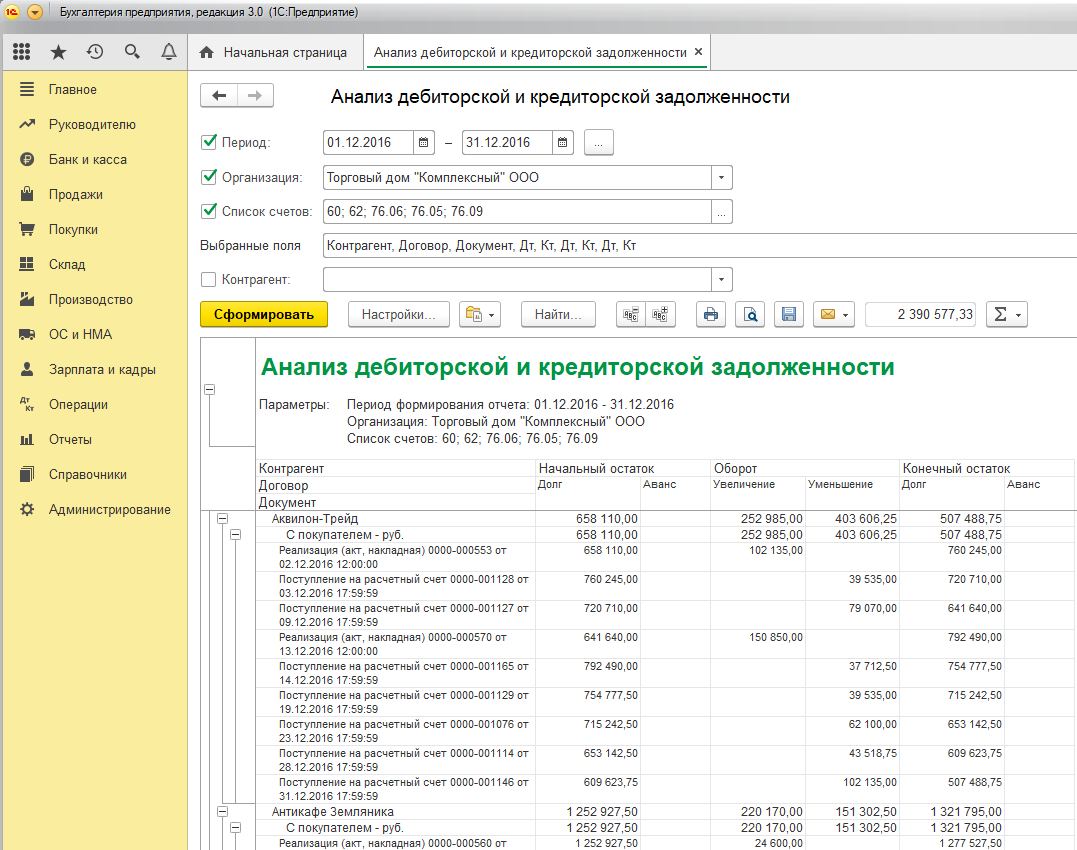

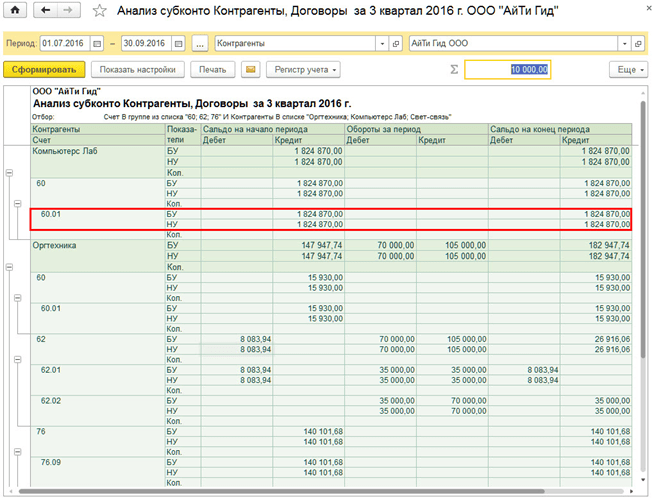

В программе «1С 8» (далее мы будем рассматривать эту версию программы как наиболее актуальную и распространенную) существует большое количество различных отчетов, в которых можно увидеть состояние дебиторской задолженности контрагентов.

Условно их можно поделить на 2 группы:

Нажав в открывшейся форме отчета на кнопку «Показать настройки», можно формировать отчет по своему желанию в разрезах:

В этих подгруппах представлены сводные аналитические отчеты по группам задолженностей. Создатели «1С» посчитали, что нужны они в первую очередь менеджменту предприятия, однако ничто не мешает пользоваться ими и другим сотрудникам. О некоторых сводных отчетах поговорим подробнее.

Что такое дебиторская задолженность и как правильно ее отразить в бухгалтерском учете, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе и переходите в готовое решение.

Как выполнять отслеживание задолженности по срокам долга

По срокам можно отслеживать задолженности поставщиков и покупателей. Поскольку дебиторская задолженность чаще образуется по группе покупателей, рассмотрим отчет на ее примере.

Обратите внимание! По поставщикам тоже может появляться дебиторка, например, когда они работают по предоплате. Тогда по ним можно формировать отчет через «Расчеты с поставщиками».

Меню «Руководителю» — подгруппа «Расчеты с покупателями» — отчет «Задолженность покупателей по срокам долга».

Появившуюся форму отчета необходимо настроить — пройти по кнопке «Показать настройки» и установить:

Важно! Значения можно ставить любые, добавляя или удаляя строки с интервалами во вкладке настроек отчета.

Важно! Единожды установленные параметры отчета можно зафиксировать, чтобы далее отчет автоматически строился по указанным принципам. Для этого, не выходя из меню настроек, следует нажать кнопку «Сохранить настройки».

После установки настроек задаем дату, на которую следует сформировать отчет, и нажимаем «Сформировать». В получившейся таблице данные по долгам будут разнесены по столбцам с назначенными интервалами задолженности.

Отчет можно представить в виде сводной диаграммы по назначенным интервалам возникновения долгов. Для этого в форме отчета в левом нижнем углу надо поставить галочку:

О том, как в «1С» настроить учетную политику, читайте здесь.

Если у вас есть доступ к «КонсультантПлюс», узнайте как провести анализ дебиторской задолженности. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как посмотреть динамику дебиторки за период

Еще одним полезным сводным отчетом для анализа задолженности, который «работает» со сроками, является отчет по динамике дебиторки.

Он находится в той же подгруппе, что и отчет по срокам долгов. Принцип установки настроек тоже похож на отчет по срокам. Только при установке интервала задается период из выпадающего списка: минимально — день, максимально — год.

Получившийся в итоге отчет представит дебиторскую задолженность в разрезе:

Итоги

В «1С» существует много вариантов получения данных по дебиторской задолженности в нужном разрезе. Если требуется детализация (по контрагенту, договору), лучше пользоваться отчетами, которые мы представили как бухгалтерские. Если требуются сводные данные, дающие общую картину и позволяющие выполнять анализ, лучше воспользоваться отчетами из меню «Руководителю».

Дебиторская и кредиторская задолженность в 1с 8 3

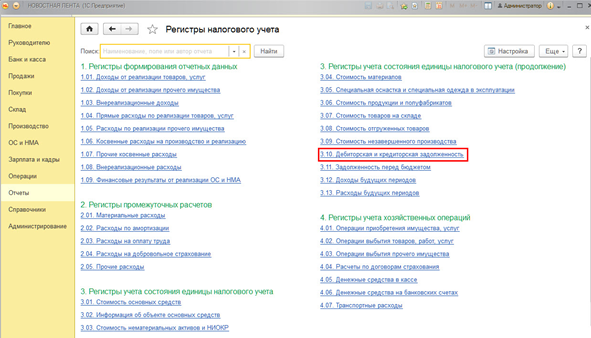

В 1С: Бухгалтерия 8.3 реализовано несколько способов анализа кредиторской и дебиторской задолженности. О том, какие отчеты можно использовать, как оценить расчеты с контрагентами, а также провести инвентаризацию и пойдет речь в статье.

С помощью, каких отчетов в программе 1С: Бухгалтерия 8.3 удобнее проанализировать дебиторскую или кредиторскую задолженность?

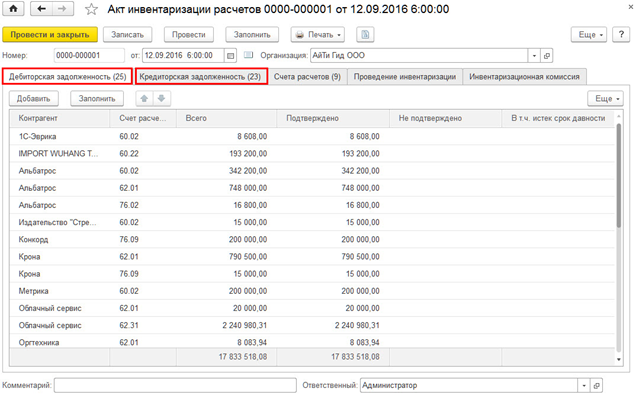

В товароучетной программе можно воспользоваться несколькими средствами. Если анализ задолженности проводится для целей БУ, можно использовать Акт инвентаризации расчетов. Отчет создается следующим образом:

Информация со счетов расчетов с контрагентами вносится в закладки «Кредиторская задолженность» и «Дебиторская задолженность». Акт инвентаризации расчетов можно распечатать из документа.

Для целей налогового учета в 1C представлена возможность формирования регистра НУ «Кредиторская и дебиторская задолженность»:

В настройках можно выбрать конкретный вид задолженности – кредиторскую или дебиторскую.

Доступен еще один удобный инструмент, который поможет проанализировать задолженность одновременно для налогового и бухгалтерского учета. Унифицированный отчет можно сформировать следующим образом:

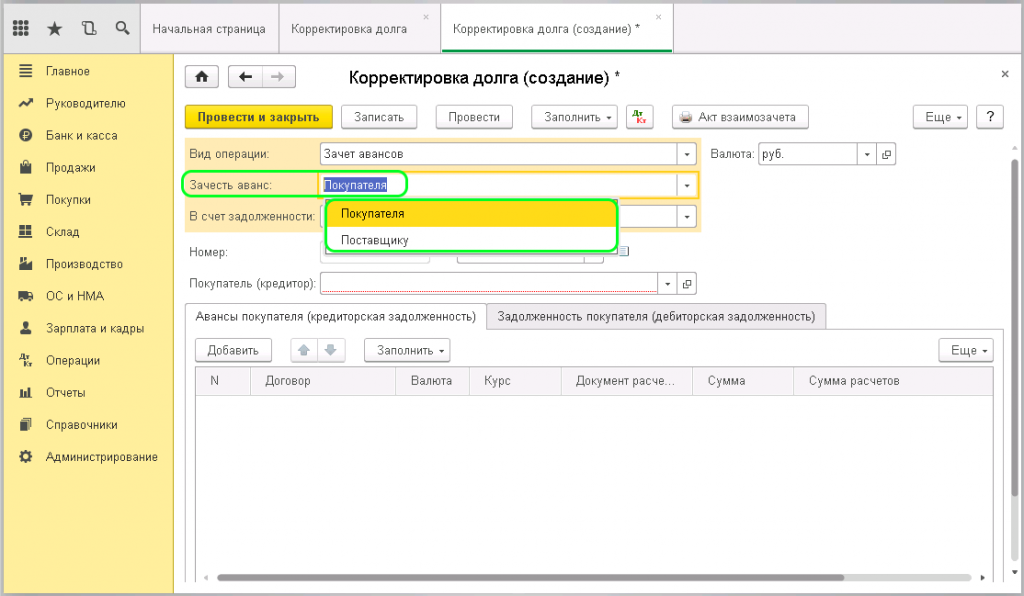

С помощью отчета можно оценить расчеты с поставщиками и клиентами в разрезе договоров. Сводную информацию можно получить в разрезе договоров и контрагентов, для этого достаточно:

Инвентаризация дебиторской и кредиторской задолженности в 1С

Проведение инвентаризации всех обязательств и активов предприятия – обязательное условие для составления годовой бухгалтерской отчетности. Согласно Методическим указаниям, задолженность перед дебиторами выступает имуществом предприятия, а к финансовым обязательствам относится задолженность кредиторов.

Инвентаризация в 1C проводится для подтверждения остатков задолженности на определенную дату, к примеру, в конце года. С помощью сверки можно:

Инвентаризация понадобится не только для составления годовой финансовой отчетности предприятия, отчет также составляют при смене ответственных лиц и ликвидации субъекта хозяйственной деятельности.

Проводится проверка и в других случаях:

В программе представлена возможность определения просроченной задолженности в разрезе договоров и кредиторов. В случае ликвидации кредитора или истечении срока давности долга, его можно списать.

Для проведения инвентаризации должна быть создана комиссия. В ее состав входят сотрудники бухгалтерии, администрации компании. Могут быть привлечены и представители других организаций, к примеру, аудиторы, но такое решение должно принимать руководство предприятия.

В приказе о проведении инвентаризации отражается время проведения, а также состав комиссии. Инвентаризация проводится в несколько этапов:

После того как все данные из приказа или распоряжения будут введены, можно сохранить инвентаризацию. Достаточно выбрать «Записать» и «Провести». Для распечатки акта необходимо выбрать «Печать», а затем – «Акт инвентаризации расчетов» форма ИНВ-17. В открывшейся печатной форме акта нужно нажать на кнопку «Печать».

Анализ дебиторской и кредиторской задолженности в 1С 8.3

На первом этапе необходимо перепровести документы:

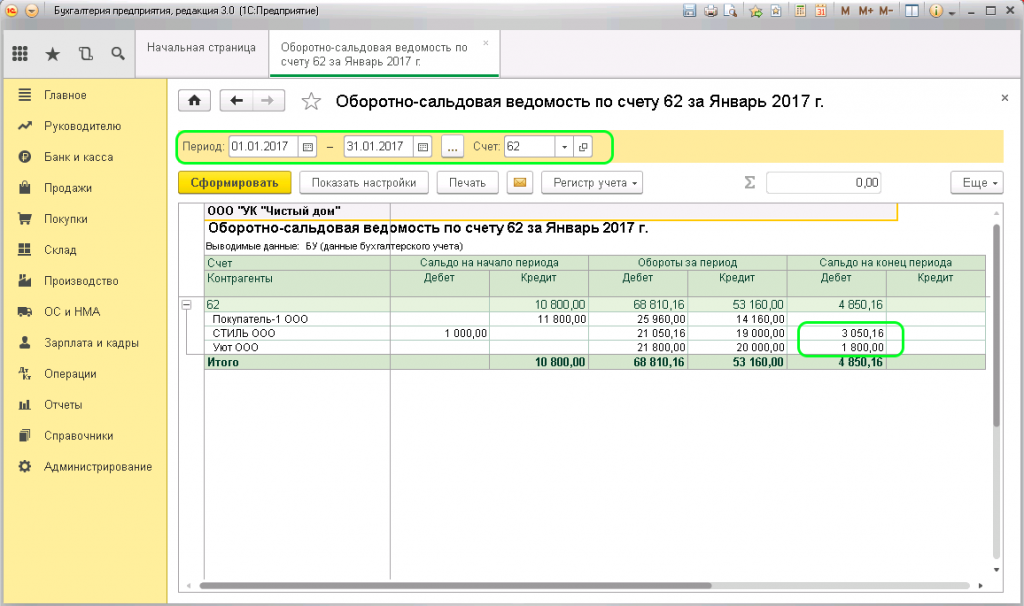

Затем проводится формирование оборотно-сальдовой ведомости в разделе «Отчеты»:

В отчете отразится задолженность по конкретным счетам.

Для проведения инвентаризации расчетов с контрагентами нужно создать документ:

Далее необходимо заполнить закладки «Кредиторской задолженности» и «Дебиторской задолженности»:

К примеру, компания «Прогресс» внесла предоплату в размере 50%. Общество с ограниченной ответственностью отгрузило товар на сумму 95 100, 00 рублей. Но предприятие получило уведомление о ликвидации контрагента до выполнения условий договора. КЗ списана в прочие доходы в БУ. В налоговом учете сумма отражена как внереализационные доходы.

В 1C списание проводится следующим образом:

Как контролировать дебиторскую задолженность: методы и инструменты

Дебиторская задолженность представляет собой сумму долгов, причитающихся предприятию со стороны юридических и физических лиц, которые являются его должниками. По сути, она является активом предприятия, поэтому очень важно держать ее под контролем. В противном случае компания неизбежно столкнется с постоянным и неуправляемым ростом задолженности.

Дебиторская задолженность классифицируется:

В зависимости от масштабов деятельности компании могут устанавливать свои собственные классификации дебиторской задолженности.

Как не допустить появления сомнительных и безнадежных долгов

Существует несколько способов предотвращения появления плохих долгов или их минимизации.

1. Предоплата

Если есть риск возникновения проблем с покупателем, лучше заключить с ним договор на условиях предоплаты. Причем предоплата в этом случае должна быть 100 %. Тогда у вас, как у поставщика, не возникнет проблем с долгами.

2. Обеспечение в виде залога, поручительства, банковской гарантии

3. Встречная задолженность (кредиторская)

Когда есть встречная задолженность, можно относительно спокойно отгружать продукцию без предоплаты, без обеспечения и прочих подстраховочных вариантов. Если есть кредиторская задолженность и возникает дебиторская задолженность, всегда возможно перекрыть их путем взаимозачета.

4. Аккредитив

Это довольно экзотический вариант, хотя и незаслуженно забытый. Аккредитив — одна из форм безналичных расчетов, смысл которой заключается в следующем: когда обе стороны договора (допустим, на осуществление поставок) не доверяют друг другу (то есть поставщик не доверяет покупателю, так как боится, что он его не оплатит, а покупатель боится делать предоплату, потому что не уверен, что поставщик отгрузит товар), проблему может решить третья независимая сторона в лице банка (банк-эмитент).

В этом случае банк открывает аккредитив: часть денежных средств расчетного счета покупателя переводятся на специальный счет в этом банке, и покупатель в течение определенного срока не имеет права распоряжаться этими деньгами. Затем банк сообщает поставщику о том, что деньги для него «зарезервированы» на отдельном счете и эти деньги ему будут перечислены, как только он представит документы, подтверждающие отгрузку.

К сожалению, эта услуга не пользуется особой популярностью. Вероятно, потому, что она недешевая. Но с точки зрения финансовой и гражданско-правовой это хороший вариант для предотвращения накопления долгов.

6 методов внутреннего контроля дебиторской задолженности

Сразу нужно сказать, что универсальных методов контроля дебиторской задолженности не существует. Все очень специфично, и многое зависит от деятельности предприятия, его масштаба, сумм, которые проходят, клиентов, рынка, на котором предприятие работает. Приходится учитывать слишком много факторов. Тем не менее можно ориентироваться на несколько важных критериев.

1. Плановый уровень дебиторской задолженности

Максимально допустимый размер дебиторской задолженности определяется расчетным путем. Он выражается в абсолютных величинах и / или в процентах по отношению к выручке.

Речь идет о сумме долгов, которую предприятие может себе позволить без серьезного ущерба для финансово-хозяйственной деятельности. Размер этот лучше устанавливать в твердой сумме, то есть в рублях. Дополнительно можно установить и в проценте от выручки.

2. Условия предоставления отсрочки платежа (кредита) клиентам

У компании может быть принят какой-то конкретный срок — 15 или 30 дней, например. Но один срок не может быть универсальным для всех, с кем она работает.

Если речь идет о ключевом или постоянном клиенте, то для него срок может быть длиннее. Ведь он, как правило, делает большие заказы и регулярно выполняет свои обязательства.

Если появляется новый клиент, в котором компания пока еще не уверена, то срок имеет смысл пересмотреть в сторону уменьшения. Проблемному клиенту срок нужно устанавливать либо минимальный, либо вообще настаивать на предоплате.

3. Мотивация сотрудников

Желательно разработать систему, при которой заработная плата сотрудника будет зависеть от срока дебиторской задолженности.

4. Процедура предоставления отсрочки платежа клиентам

Большую роль в принятии решения о предоставлении клиенту кредита играет собранная о нем информация.

Можно начать с анализа информации из открытых источников и той информации, которая запрашивается у покупателей. Как давно они работают на рынке? С кем из их контрагентов можно связаться, чтобы получить отзывы? Насколько аккуратно они рассчитываются? Много ценной для анализа информации можно извлечь из сайта компании.

Лучше всего лично посетить офис покупателя. Это позволит сформировать представление о том, насколько рискованно будет работать с ним.

5. Определение параметров оценки предоставленной клиентом информации

В данном случае важно учитывать наличие имущества, за счет которого возможно погашение задолженности, размер и динамику кредиторской задолженности, потенциальные финансовые трудности и проблемы с платежеспособностью.

6. Распределение ответственности за управление дебиторской задолженностью между коммерческой, финансовой и юридической службами

Все зависит от масштабов предприятия, но даже на малом предприятии имеет смысл определить, кто и за что отвечает в работе с дебиторской задолженностью, как распределяется ответственность.

С точки зрения логики коммерческий отдел должен отвечать за предоставление отсрочки платежа, осуществлять контроль над текущей дебиторской задолженностью. Участок работы юридического отдела — сомнительная и безнадежная дебиторская задолженность (личные встречи, переговоры, переписка, претензии, исковое заявление). К бухгалтерии относятся учет, контроль над оформлением и списание дебиторской задолженности.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Дебиторская задолженность в налоговом учете: порядок признания и списания

Дебиторская задолженность: понятие и виды

При предоставлении контрагентам займов и продаже товаров с отсрочкой платежа у организации образуется так называемая дебиторская задолженность.

Дебиторская задолженность – это денежная сумма, которую налогоплательщику задолжали другие коммерческие организации, ИП, учреждения, банки, а в некоторых случаях и государство (например, при переплате налогов и страховых взносов). Также под этим термином часто понимают и совокупность имущественных требований налогоплательщика к своим непосредственным контрагентам и любым третьим лицам, являющимся его должниками.

Дебиторскую задолженность принято подразделять на:

В зависимости от возможности списания просроченная дебиторская задолженность подразделяется на сомнительную и безнадежную.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Дебиторская задолженность – это денежная сумма, которую налогоплательщику задолжали другие коммерческие организации, ИП, учреждения, банки, а в некоторых случаях и государство.

2. Дебиторскую задолженность принято подразделять на просроченную и непросроченную, срок погашения которой еще не наступил.

3. В зависимости от возможности списания просроченная дебиторская задолженность подразделяется на сомнительную и безнадежную.

4. Безнадежные долги списываются за счет суммы созданного резерва, а если величины резерва недостаточно, то полученная разница (убыток) подлежит включению в состав внереализационных расходов.

5. Списание долга само по себе нельзя рассматривать в качестве аннулирования задолженности. Эта задолженность отражается на балансе в течение 5 лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

Сомнительной признается задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, если она не обеспечена залогом, поручительством или банковской гарантией, но по ней еще не истек срок исковой давности (п. 1 ст. 266 НК РФ). По сомнительной задолженности организации праве создавать специальные резервы за счет своей прибыли, включая соответствующие отчисления в состав внереализационных расходов на последнее число отчетного периода. Именно за счет этого резерва будет в дальнейшем происходить покрытие долгов, которые организация не сможет вернуть со своих должников.

Сумма создаваемого резерва по сомнительным долгам не может превышать 10% от выручки за указанный налоговый период либо 10% от выручки за прошедший год (п. 4 ст. 266 НК РФ). Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от платежеспособности должника.

Резерв по сомнительным долгам используется организацией исключительно на покрытие убытков от безнадежных долгов, которыми признаются нереальные к взысканию долги перед налогоплательщиком, вернуть которые даже в судебном порядке не представляется возможным.

Безнадежную задолженность, которая превышает величину резерва по сомнительным долгам, налогоплательщики вправе списать, уменьшив тем самым налогооблагаемую прибыль и, как следствие, налог к уплате. Напомним, под списанием здесь понимается операция по отнесению/включению безнадежных долгов в состав внереализационных расходов организации (пп. 2 п. 2 ст. 265 НК РФ).

Какую задолженность можно списать

Говоря о задолженности, подлежащей списанию, в первую очередь имеют в виду те долги, по которым истекли сроки исковой давности и налогоплательщик утратил возможность их вернуть в судебном порядке.

Напомним, общий срок исковой давности составляет три года (ст. 196 ГК РФ). Течение этого срока начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права, а по обязательствам с определенным сроком исполнения – с момента окончания срока исполнения (ст. 200 ГК РФ).

Если у организации есть какие-либо из перечисленных долгов, она может их списать, проведя инвентаризацию и издав приказ о ликвидации задолженности. При этом стоит учитывать особенности применения каждого из указанного выше основания признания задолженности безнадежной.

К примеру, сам по себе факт банкротства должника и завершение в его отношении конкурсного производства не позволяет признать его долг безнадежным и списать его в состав расходов при расчете налога на прибыль. В настоящее время налоговики выступают категорически против списания долгов фактически ликвидированных контрагентов, сведения о которых еще присутствуют в ЕГРЮЛ.

В письме Минфина от 18.03.2019 № 03-03-06/1/17813 отмечается, что датой признания дебиторской задолженности безнадежной по основанию ликвидации организации-банкрота является дата исключения такой организации из ЕГРЮЛ. Только после исключения должника из реестра налогоплательщик получает возможность списания такой задолженности в расходы.

В то же самое время исключение ИП из ЕГРИП не является законным основанием для признания его дебиторской задолженности безнадежной ко взысканию. Дело в том, что ИП как физлицо отвечает по своим обязательствам всем принадлежащим ему имуществом (ст. 24 ГК РФ).

Поэтому после прекращения гражданином деятельности в качестве ИП он продолжает нести перед организацией имущественную ответственность по своим обязательствам. И долги такого физлица можно списать в расходы только после признания его банкротом и освобождения от дальнейшего исполнения требований кредиторов (письмо Минфина от 16.09.2015 № 03-03-06/53157).

Обязательные условия для списания безнадежной задолженности

Списанию долга должна предшествовать инвентаризация сомнительных долгов, в рамках которой организация проверяет наличие безнадежных долгов. Такая инвентаризация может проводиться регулярно в конце каждого отчетного периода.

Инвентаризация проводится на основании приказа или распоряжения руководителя организации. По ее итогам оформляется акт инвентаризации по форме № ИНВ-17 (утв. постановлением Госкомстата РФ от 18.08.98 № 88) и справка к данному акту, в которой отражаются суммы выявленных долгов с указанием должников и подтверждающих первичных документов.

В случае утраты таких документов организация должна их восстановить. Восстановление первичных документов может осуществляться как в рамках инвентаризации, так и в соответствии с отдельным порядком, установленным руководителем организации (письмо Минфина от 13.11. 2020 № 02-07-10/99509).

Проведя инвентаризацию и обнаружив по ее итогам долги с истекшими сроками исковой давности и иную безнадежную задолженность, руководитель организации издает приказ о списании такой дебиторской задолженности.

Списание дебиторской задолженности в налоговом учете

Безнадежные долги списываются за счет суммы созданного резерва, а если величины резерва недостаточно, то полученная разница (убыток) подлежит включению в состав внереализационных расходов организации (абз. 2 п. 5 ст. 266 НК РФ). У некоммерческих организаций безнадежные долги относятся на увеличение расходов.

При наличии нескольких таких оснований задолженность списывается в том периоде, в котором имело место первое по времени возникновения основание для признания ее безнадежной (письмо Минфина от 22.06.2011 № 03-03-06/1/373).

Что касается налоговой отчетности, то списанные долги отражаются в Приложении № 2 к Листу 02 налоговой декларации по налогу на прибыль, утв. приказом ФНС от 23.09.2019 № ММВ-7-3/475@.

Дебиторская задолженность контрагентов

Чтобы не допустить роста проблемной задолженности, фирмы занимаются проверками контрагентов, стараются минимизировать риски и убедиться в платежеспособности возможных партнеров. Как не допустить формирования проблемной задолженности мы расскажем в материале.

Дебиторская задолженность контрагентов представляет собой долги, которые определенному предприятию должны вернуть физические и юридические лица. Бывают краткосрочные и долгосрочные дебиторские задолженности, также принято выделять текущие, сомнительные и даже безнадежные долги, вернуть которые у компании шансов практически нет. Чтобы не допустить роста проблемной задолженности, фирмы занимаются проверками контрагентов, стараются минимизировать риски и убедиться в платежеспособности возможных партнеров. Как не допустить формирования проблемной задолженности мы расскажем в материале.

Что такое дебиторская задолженность?

Дебиторская задолженность (в народе «дебиторка») – это деньги, которые партнерам предстоит вернуть компании за оказанные услуги или предоставленный товар. Такие долги относят к активам, придет время погашения задолженности, контрагенты выплатят их и фирма сможет распоряжаться средствами по своему усмотрению. Отметим, что в дебиторскую задолженность могут входить не только деньги, но и другие обязательства. Иногда дебиторка бывает обратной – контрагент обязуется передать поставщику определенные услуги или товары.

Дебиторка считается вместе с кредиторской задолженностью, эти два понятия часто выступают антиподами в деятельности компании. С одной стороны, долги контрагентов, с другой, обязательства перед банками. Кредиторская задолженность позволяет фирмам использовать больше активов, однако ее несвоевременное погашение грозит санкциями.

В каждом втором случае (при наличии кредиторских долгов) часть дебиторки отходит именно на их погашение. Ненадежные контрагенты могут поставить предприятие в крайне неудобное положение, задержав свои собственные выплаты, они вынудят компанию залезть в просрочки. Задолженность кредиторская отличается от дебиторской как раз денежными санкциями за несвоевременное погашение долгов.

Как образуются долги?

Контрагенты – это различные партнеры компании, поставщики, покупатели, банки, одним словом, все действующие партнеры конкретного предприятия. Возникновение дебиторской задолженности не является обязательным условием сотрудничества, долги появляются только в том случае, если договора и соглашения подписываются с различными датами выполнения своих обязательств сторонами. Например, товар передается покупателю сейчас, а оплата за него запланирована на другое число – все это время за покупателем будет числиться дебиторская задолженность.

На практике, далеко не все партнеры готовы работать по предоплате, бывает так, что у компании просто нет средств, чтобы сразу оплатить товар, случаются и ситуации, когда по предоплате предприятия не работают из принципа – если в прошлом уже были неприятные ситуации с невыполнением обязательств. Поскольку любой контракт несет в себе новые возможности, компании в основном идут на заключение соглашений, предусматривающих дебиторку.

Экономисты утверждают, что рост сбыта, географии рынков и других финансовых показателей компании неразрывно связан с ростом дебиторской задолженности. Тем не менее нельзя сказать, что высокая дебиторка – исключительно положительный показатель для компании. Чтобы разобраться, необходимо проанализировать структуру данной группы активов – вычислить долю нормальной и проблемной задолженностей, а также охарактеризовать степень опасности превращения каждого проблемного долга в безнадежный.

Виды дебиторской задолженности

Дебиторская задолженность бывает разной, в экономике основной акцент делают на сроки погашения долгов, поэтому ее принято делить на две группы:

Если срок выполнения обязательств контрагента наступает менее чем через 12 месяцев после выполнения обязательств одной стороной, то такую задолженность называют краткосрочной, если возвращение денег состоится через год и более – то долги оказываются в группе долгосрочных. Примечательно, что долгосрочные дебиторки переходят в краткосрочные в момент, когда до выплаты остается менее двенадцати месяцев.

Отдельная группа классифицирует долги в зависимости от своевременного поступления оплаты. Так, срочными или нормальными задолженностями называют дебиторки, срок оплаты по которым еще не наступил. Если же контрагент просрочил выплату, то задолженность оказывается просроченной (на первом этапе сомнительной, а затем может стать и безнадежной).

Когда взыскание может быть невозможным?

Долги могут перейти в категорию безнадежных, если вероятность взыскать их устремляется к нулю. Такая ситуация может случиться при наступлении одного из условий:

Для любой, в том числе финансовой претензии в России предусмотрен срок исковой давности – период времени, в который сторона, чьи права нарушены, имеет право обратиться в суд. Чтобы успеть подготовить документы, в компании должны правильно считать данный срок.

По общему правилу, подавать суд в иск можно сразу после наступления просрочки. Предположим, дебиторская срочная задолженность должна быть погашена 1 марта, значит, со 2 марта следует начать считать момент нарушения прав поставщика. Бывает и так, что стороны не определяют в соглашении конкретный период возврата средств. По законодательству, взыскание такой задолженности должно стартовать с предъявления письменного требования должнику. У него будет право вернуть средства в течение 30 дней.

Иногда выплата становится невозможной из-за ненадежности или неплатежеспособности самого контрагента. Его могут исключить из реестра, вынести вердикт, что возращение долга не представляется возможным. Последствия такого рода распространяются только на юридических лиц, если лишить статуса ИП, то он продолжит нести ответственность.

Кредиторская задолженность контрагента также пострадает, если предприятие будет признано банкротом (неплатежеспособным) и приставы не смогут взыскать с него средства. Взыскание задолженности с контрагента – длительный и утомительный процесс, поэтому экономисты советуют заняться проверкой потенциального партнера.

Как уменьшить риски дебиторского партнерства?

Каждая компания заинтересована в том, чтобы в процессе сотрудничества не появлялась проблемная или безнадежная дебиторская задолженность контрагентов. Финансисты предложили бизнесменам несколько эффективных способов снижения рисков.

Компания точно не столкнется с невозвратом, если услуги или товары будет предоставлять на условии полной предоплаты. Недостаток такого принципа работы в том, что от какой-то части партнеров придется отказаться. Но надежные и устойчиво стоящие на ногах компании в обязательном порядке предусматривают «свободный капитал», так что смогут выплатить сумму.

Списание долгов контрагентов может происходить и через обеспечения. Используйте банковские гарантии, договоры поручительства и залоговые объекты, чтобы значительно снизить риски. Выгода заключается в том, что в случае недобросовестного исполнения своих обязательств компания сможет получить причитающиеся ей деньги в другом виде.

Аккредитив не часто применяется для дебиторских взаимоотношений, однако сделать соответствующее предложение контрагенту можно. Тогда сделка будет трехсторонней, помимо продавца и покупателя в ней будет присутствовать банк, он и откроет аккредитив. Это специальный счет, деньги на который вносятся в момент заключения сделки, а поставщику переводятся через какое-то время – согласно положениям договора. Взыскание задолженности в таком случае произойдет автоматически – в момент наступления даты выполнения обязательств. Способ является безопасным для всех сторон, не требует проверки контрагента.

Как вернуть долги контрагента без суда?

Если наступает просрочка, долги контрагента переводятся в статус проблемных. Менеджеры действуют по стандартной схеме и, первым делом, проводят переговоры с должником. Если списание проблемных долгов невозможно (нет аккредитивов, залогов и поручителей), следует выяснить, в связи с чем появилась такая задержка. Также необходимо регулярно напоминать должнику о наличии задолженности. Простить долг в таком случае – добровольно пойти на убытки, подобные решения на первой стадии принимаются крайне редко. Напротив, давление на должника должно возрастать, подключается специализированный отдел по работе с задолженностью.

Проверка состояния контрагента позволяет менеджерам разработать правильную тактику в общении с должником. Поскольку обращение в суд практически все стороны считают последней стадией процесса, и стремятся обойтись без иска, неудивительно, что более половины хозяйственных споров такого рода разрешаются во внесудебном порядке.

Последствия обращения в суд

Ключевым требованием любого истца является желание списать положенный долг, и сделать это законным путем возможно только через суд. Для этого истцу требуется собрать пакет документов, доказывающий а) наличие дебиторских долгов б) попытки возвращения долгов контрагентов, которые были предприняты до момента обращение в суд.

Также должна быть проведена проверка контрагента, чтобы выяснить, не находится ли он в состоянии ликвидации и не будет ли в ближайшее время признан банкротом.

Что делать, если контрагент будет ликвидирован?

Списание долгов даже в судебном порядке будет невозможно реализовать, если в отношении должника стартовала процедура ликвидации. О таком плачевном состоянии контрагента желательно узнать, как можно раньше, советуем проверить должника через ЕГРЮЛ.

Случается так, что ликвидация предприятия происходит с присоединением юридического лица к другому, в таком случае следует заявить о наличии проблемной дебиторской задолженности – обязательства по ее погашению, как и кредиторских долгов, по закону переходят приемнику. Если ликвидация не предусматривает присоединения, то есть, компания в скором времени будет просто расформирована, ничего не остается, кроме как простить долг такому контрагенту.

Как видите, дебиторская задолженность, несмотря на ее распространенность, может стать проблемной для компании, если не будет возвращена своевременно. Экономисты советуют тщательно проверять партнеров и пользоваться инструментами, делающими возможным списание средств в уплату долга. Если же проблемная задолженность уже возникла, предприятие должно попытаться урегулировать долг во внесудебном порядке. Всю деловую переписку по задолженности необходимо сохранить для возможного искового требования.