как узнать налоговую задолженность по квартире по адресу

Три способа узнать налог на недвижимость по адресу

Здравствуйте, уважаемые читатели нашего блога!

Совершеннолетний гражданин обязан ежегодно платить налоги на имущество. В этой статье речь пойдет о начислениях на объекты недвижимости: на дома, дачи, квартиры, земельные участки. Как узнать свой налог на недвижимость по адресу? Как получить квитанцию на его оплату? Какие сроки для оплаты?

Обязанность по уплате

Платить налоги обязан любой гражданин. Исключения есть для льготных категорий граждан, к которым относятся:

Важно! Наличие льготы не освобождение от всех начислений. Это значит, что льгота распространяется только на одну квартиру, дом, гараж, или земельный участок.

Срок уплаты

Оплата налогов за предыдущий год без пени и штрафов возможна до 1 декабря следующего года. Если этот день выпадает на выходной, то в следующий после него рабочий день.

Ресурсы для получения информации

Узнать размер начислений можно различными способами:

Способ 1. Квитанции из налоговой

Начисленные налоговой инспекцией суммы к уплате, задолженности и пени вносятся в извещение, которое ежегодно приходит собственникам имущества по его адресу почтой России. Документы рассылаются заранее, чтобы у плательщиков было время их оплатить в определенный законом срок.

Часто случается так, что извещение так и не доходит до плательщика. Этому есть несколько причин:

Важно! Неполучение уведомления не освобождает собственника имущества от оплаты налога. Следовательно, его размер придется узнавать другими возможными способами.

Способ 2. Сервис Федеральной налоговой службы

Если документ не пришел, информацию о начислениях можно получить через личный кабинет сайта налоговой службы.

Важно! Если личный кабинет не зарегистрирован, для его активации придется обращаться в территориальную инспекцию.

При первичном обращении можно одновременно узнать и задолженность, и получить логин/пароль от личного кабинета.

Стоит обратить внимание на то, что объект недвижимости может быть не добавлен в базу личного имущества налогоплательщика. Следовательно, придется самостоятельно сообщать фискальному органу об этом имуществе. Для этого в личном кабинете нужно создать уведомление, прикрепить документы и отправить запрос. Начисления появятся в течение 30 дней после постановки на учет.

Важно! После регистрации кабинета на портале ФНС бумажная квитанция приходить не будет.

Личный кабинет позволяет печатать документы и оплачивать начисления безналичными платежами.

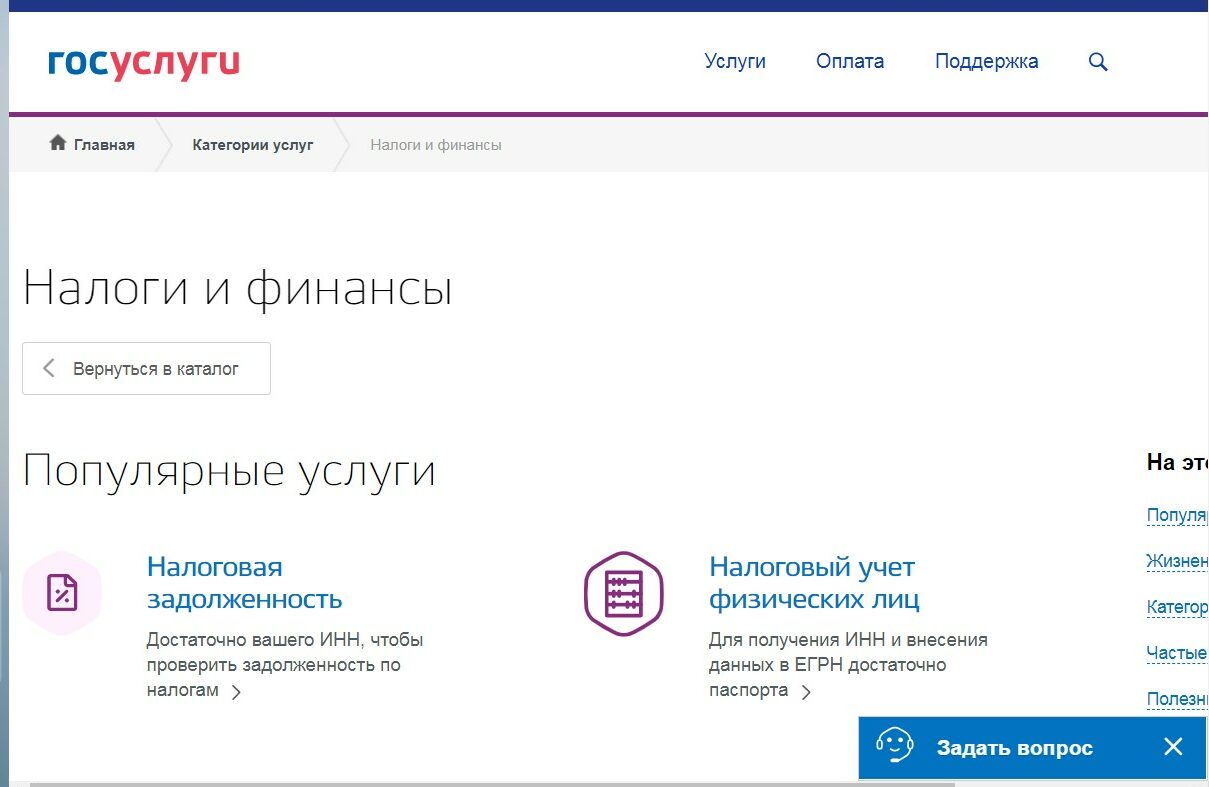

Способ 3. Портал Госуслуг

Личный кабинет на данном ресурсе имеет большинство наших граждан, которые пользуются электронными услугами. На сайте можно как распечатать квитанцию для оплаты, так и оплатить начисления банковской картой.

Важно! Информация об имуществе отражается на данном портале позже, чем в данных ФНС. И если начислений нет, обращаться в территориальную инспекцию все равно придется.

Для информации

Существует еще ряд официальных возможностей узнать о начисленных налогах и задолженностям по ним:

Важно! Не обращайтесь к сомнительным интернет ресурсам для получения информации по начисленным налогам за оплату. Данная информация бесплатна!

Спасибо, что вы снами!

Знайте свои права и не бойтесь их применять

Налог на имущество физических лиц

Как узнать и оплатить налог на недвижимость?

Что такое налог на имущество?

Налог на имущество — налог на жилой дом, квартиру (комнату), гараж, машино-место, объект незавершенного строительства, иные здания, сооружения, помещения.

К жилым домам относятся жилые строения и дома расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства.

Налог на имущество физических лиц является местным налогом, сам налог и налоговая ставка устанавливается нормативно-правовыми актами органов муниципальных образований (в городах федерального значения Москве, Санкт-Петербурге и Севастополе – законами указанных субъектов Российской Федерации).

Необходимо знать, что налоговые уведомления на бумажном носителе не направляются владельцам налогооблагаемого имущества в следующих случаях:

1) наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, освобождающих владельца объекта налогообложения от уплаты налога

2) если общая сумма налоговых обязательств, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением установленных законом случаев

3) налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и не направил уведомление о необходимости получения налоговых документов на бумажном носителе.

Налоговая база, ставки и льготы налога на имущество

Налоговая база по налогу на имущество физических лиц определяется исходя из кадастровой стоимости объекта, за исключением тех субъектов РФ, где еще не принят закон об установлении единой даты начала определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения.

В таких регионах налоговая база определяется в отношении каждого объекта налогообложения как его инвентаризационная стоимость, исчисленная с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 года.

По состоянию на 2018 год не приняты законы об определении налоговой базы на имущество физических лиц, исходя из кадастровой стоимости, в следующих регионах: Республика Алтай, Республика Дагестан, Красноярский край, Приморский край, Волгоградская область, Иркутская область, Курганская область, Томская область, Республика Крым, г. Севастополь.

Начиная с 1 января 2020 года определение налоговой базы по налогу на недвижимость физических лиц исходя из инвентаризационной стоимости объектов недвижимости не производится, даже если субъект РФ не принял соответствующий закон. Таким образом, порядок определения налоговой базы на основе кадастровой стоимости будет действовать с 1-го января 2020 года на всей территории РФ, без исключений.

Ставки налога на имущество

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

В субъектах РФ, применяющих порядок определения налоговой базы исходя из кадастровой стоимости объектов недвижимости, ставки устанавливаются в размерах не превышающих следующие значения:

— налоговая ставка 0,1%

для жилых домов, части жилых домов, квартир, части квартир, комнат, гаражей и машино-мест; хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

— налоговая ставка 2%

В отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Кодекса, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 Кодекса, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей

— налоговая ставка 0,5%

Прочие объекты налогообложения

Для объектов, которые попадают под базовую ставку в размере 0,1% от кадастровой стоимости налоговые ставки могут быть уменьшены до нуля или увеличены, но не более чем в три раза нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя)

Льготы по налогу на имущество физических лиц

Право на федеральную льготу имеют 15 категорий налогоплательщиков, среди них среди них следующие: пенсионеры, инвалиды I и II групп, а также инвалиды детства, участники ВОВ и других боевых действий, герои СССР и РФ, военнослужащие (полный перечень льготных категорий указан на сайта налоговой службы).

Налоговая льгота предоставляется в отношении следующих видов объектов недвижимости:

Налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот. Данный пункт требует отдельного пояснения. К примеру, пенсионер владеет на праве собственности двумя квартирами, одним домом и одним гаражом. В таком случае налогообложению подлежит только одна квартира, т.е. квартира, жилой дом и гараж относятся к разным видам объектов налогообложения.

Налоговая льгота не распространяется на недвижимость используемую налогоплательщиком в предпринимательской деятельности.

Плательщик налога должен самостоятельно уведомить ФНС о том, что у него есть льгота.

При непредставлении налогоплательщиком-владельцем нескольких объектов недвижимости одного вида, уведомления о выбранном объекте налогообложения налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

Кроме льгот на федеральном уровне, существуют региональные (местные) льготы. Информацию о всех видах льгот можно узнать обратившись в налоговые инспекции или в контакт-центр ФНС России.

Налоговые вычеты по налогу на имущество физических лиц

В тех регионах РФ, где исчисление налоговой базы производится исходя из кадастровой стоимости объектов недвижимости, при расчете налога применяются следующие налоговые вычеты:

Органы муниципальных образований (законодательные органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) вправе увеличивать размеры предусмотренных Налоговым Кодексом вычетов.

Как узнать кадастровую стоимость объекта недвижимости?

Узнать кадастровую стоимость объекта недвижимости можно через Интернет, на сайте Росреестра.

Поиск осуществляется по кадастровому номеру или адресу объекта недвижимости. В результате поиска будет указан кадастровый номер, кадастровая стоимость и прочая информация. Этот сервис полезен не только в случае когда необходимо узнать кадастровую стоимость, но и для того, чтобы узнать кадастровый номер по адресу объекта недвижимости.

Платят ли дети налог на недвижимость?

В соответствии со ст. 400 Налогового кодекса РФ, налогоплательщиком налога на имущество признаются физические лица, независимо от их возраста, имущественного положения и иных критериев.

За несовершеннолетних, не достигших четырнадцати лет, сделки могут совершать от их имени только их родители, усыновители или опекуны. Таким образом, родители детей или их другие законные представители, могут оплачивать налоги за ребенка.

Срок уплаты налога на имущество физических лиц в 2021 году

Оплата налога на имущество должна производиться один раз в год не позднее 1 декабря года, следующего за истекшим налоговым периодом (календарным годом). Таким образом, налог начисленный за 2020 год, необходимо уплатить до 1 декабря 2021 год.

Как узнать задолженность по налогу на имущество

И физические лица, и организации в нашей стране имеют определенные обязательства по уплате налогов. Некоторые платежи являются обязательными, как для юридических лиц, так и для граждан, а некоторые уплачивают только физлица.

Мы расскажем, как узнать сумму задолженности по налогу на квартиру, чтобы потом избежать неприятностей в виде начисления пени и штрафных санкций.

Уплачивать налог на имущество обязаны граждане, которые по праву собственности владеют недвижимостью. Любые строения, будь то квартира, частный дом или гараж, являются объектом для начисления имущественного налога. Он должен уплачиваться в подразделение ФНС по адресу, где расположен объект недвижимости. Ограничений по возрасту для собственников имущества законодательством не предусмотрено. Платежи смогут производить его законные представители.

Узнать задолженность по налогу на имущество

Каждый налогоплательщик, не дожидаясь получения уведомления о необходимости уплаты налога на недвижимость, может быстро и без каких-либо сложностей узнать сумму задолженности через интернет.

На сайте ФНС можно проверить практически любую задолженность, в том числе по уплате налога на:

Чтобы узнать, какая сумма подлежит к уплате по налогам, необходимо предоставить некоторую информацию. В зависимости от метода получения данных, список может варьироваться. Но, в любом случае, необходимо будет указать:

Проверить сумму налога и наличие просроченной или текущей задолженности можно, обратившись в соответствующую службу лично, а можно направить запрос почтой. Использовать можно различные способы:

Есть такая информация и на официальной странице Службы судебных приставов, но только в том случае, если уже имеется просрочка по платежу. Если делопроизводство на гражданина не открыто, подобной информации на сайте ФССП РФ вы не найдете.

Важно: Налоговая служба обязана не позднее, чем за месяц до окончания срока внесения платежа, рассылать гражданам уведомления об уплате всех налогов, в том числе и на недвижимость.

В таком уведомлении указывается адрес объекта и другие данные о нем, а также сумма налога, подлежащая уплате. При наличии задолженности за предыдущие периоды она также будет отражена в квитанции.

Получение информации из ФНС РФ

Поинтересоваться суммой задолженности по налогам, и на объект недвижимости в том числе, можно у сотрудника ФНС, по месту расположения квартиры или дома (или регистрации гражданина). Каждому собственнику, по его требованию, должны предоставить сведения обо всех долгах по обязательным платежам.

Перед тем, как обратиться в районное отделение ФНС, потребуется:

Единственный недостаток этого способа – необходимость тратить время. Поэтому многие уже не используют этот прием на практике.

Налогоплательщики имеют возможность узнать размер имущественного налога и с помощью интернет-портала службы.

Информация доступна в Личном кабинете плательщика. Но необходимо учесть, что полный доступ к персональному кабинету будет возможен только после личного посещения отделения ФНС. Для этого необходимо с паспортом посетить районное подразделение службы и получить пароль, который откроет доступ ко всем возможностям ресурса.

Многих может остановить необходимость личного визита в ФНС, но все же стоит это сделать, так как в дальнейшем доступ к

Личному кабинету на сайте освободит от трудностей и будет экономить время. В персональном кабинете на сайте ФНС можно будет не только получать информацию о задолженности и текущих платежах, но и посмотреть сведения о сумме переплаты и проводить предусмотренные законодательством налоговые платежи, заполнять и подавать декларацию 3-НДФЛ, отслеживать ее статус и общаться с сотрудниками службы без необходимости посещать подразделение ФНС лично.

Использование портала Госуслуг

На официальном сайте, где предоставляются государственные услуги, – gosuslugi.ru – можно получать необходимые сведения бесплатно. Потребуется:

Владельцы зарегистрированного аккаунта на портале могут получить все интересующие сведения в Личном кабинете. Тем, кто не имеет на сайте активного профиля, такой способ не совсем подходит, так как придется после регистрации около двух недель ждать активации аккаунта.

Получение информации через сайт ФССП РФ

В том случае, когда плательщик имеет просроченную задолженность, чтобы получить необходимые сведения, потребуется посетить официальную интернет-страницу ФССП или ее регионального отделения. Преимущество использования портала ФССП в том, что он дает получить данные из базы по исполнительным производствам нужного региона.

Налогоплательщику, который не выполнил обязательств по уплате налога на имущество, необходимо будет указать персональные данные в форме запроса, и ему будут предоставлены нужные сведения. Необходимо помнить, что база ФССП содержит сведения только по тем задолженностям, срок уплаты которых прошел. Если плательщик не находит себя на этом портале, это не будет означать, что налог на недвижимость не начислен, и текущих задолженностей нет. То есть официальный портал ФССП менее информативен, чем, например, сайт ФНС. Но здесь информация может быть получена без регистрации, в течение двух-трех минут.

Заключение

Узнать о сумме задолженности по налогу на недвижимое имущество можно разными способами. Проще всего это сделать в онлайн-режиме. На некоторых сайтах данные в открытом доступе, и просмотреть их может каждый желающий, а для получения сведений на других придется получить допуск в местном отделении Налоговой службы.

Проще всего будет проверить наличие обязательств в персональном кабинете на сайте ФНС. Если долги числятся в производстве ФССП, то получить нужные сведения можно на официальном портале службы, где не потребуется ни регистрации, ни получения доступа.

Как проверить и оплатить налоговую задолженность

Этот материал обновлен 09.02.2021.

1 декабря — срок уплаты налогов за предыдущий год. Если владеете квартирой, машиной, земельным участком — нужно заплатить налоги, а если есть задолженность — пора оплатить и ее.

Как проверить задолженность по налогам

Через личный кабинет ФНС на сайте. На сайте ФНС есть личный кабинет налогоплательщика. Получить к нему доступ можно в отделении налоговой службы, через учетную запись на портале госуслуг или с помощью электронной подписи. В личном кабинете указаны все налоговые начисления с разбивкой по конкретным объектам. Там же можно проверить список вашего имущества, о котором знает налоговая инспекция, и сообщить об ошибке: например, если что-то из имущества уже продали.

При установке проверяйте название приложения — «Налоги ФЛ» — и издателя — «ФНС России». Все остальные приложения — неофициальные. В лучшем случае через них получится заплатить налоги с комиссией и пенями, в худшем — создатели приложения получат доступ к вашим персональным данным.

Онлайн через сторонние сервисы. До крайнего срока налоговые начисления и общую сумму оплаты можно узнать только в личном кабинете налоговой службы. Остальные онлайн-сервисы — например, интернет-банк или «Яндекс-деньги» — будут сообщать об отсутствии задолженности по налогам, пока не наступит последний день оплаты. После этого появятся данные о задолженности, но придется заплатить еще и пени за оплату не вовремя.

Налоговое уведомление почтой. ФНС ежегодно рассылает уведомления о задолженностях — квитанции обычной бумажной почтой. Отправка идет несколько месяцев — письмо можете получить и в августе, и в октябре. В личный кабинет налогоплательщика приходят такие же уведомления, но быстрее и в электронном виде.

После регистрации в личном кабинете можно выбрать: продолжить получать бумажные квитанции о задолженности почтой или отказаться от них. Когда вы впервые зайдете в личный кабинет, налоговая по умолчанию переведет вас на электронные квитанции. Если хотите получать бумажные или уточнить адрес для почтовой отправки — проверьте настройки в профиле.

Налоговые в 2020 году прекратили рассылку бумажных уведомлений тем гражданам, которые получили доступ к сервису «Личный кабинет налогоплательщика для физических лиц». Если у вас оформлен такой доступ и вы не получили налоговое уведомление по почте, проверьте входящие сообщения в ЛКН.

Если хотите по-прежнему получать бумажные уведомления, напишите об этом налоговой. Отправить такое сообщение можно почтой, через сервис «Обратиться в ФНС России» или отнести в налоговую лично.

Лично в налоговой инспекции. Можно обратиться в налоговую инспекцию лично с паспортом — налоговый инспектор проконсультирует по налоговым начислениям.

Как оплатить задолженность по налогам

Через личный кабинет ФНС. На сайте или в мобильном приложении можно сформировать квитанцию для оплаты в банке или оплатить картой онлайн без комиссии.

Там же можно пополнить баланс кошелька — заранее внести единый налоговый платеж. Он позволяет перечислить деньги для уплаты налогов одной суммой: авансом до наступления срока. Когда придет время, налоговая сама спишет деньги. Так не придется оплачивать каждую квитанцию отдельно.

На сайте ФНС. Налоговая предлагает сформировать расчетный документ и уплатить налоги через сервис «Уплата налогов и пошлин». Налоги можно заплатить за себя или за другого человека, а если вам удобнее внести оплату картой иностранного банка, можно сделать это в разделе «Уплата налогов картой иностранного банка».

Онлайн через сторонние сервисы. После истечения срока оплаты информация о задолженности и пени появляются в онлайн-сервисах. Большинство сервисов принимает оплату онлайн, но придется оплатить и налоги, и пени за просрочку, а иногда еще и комиссию.

Через интернет-банк или банковское приложение. Если не хотите передавать персональные данные сторонним сервисам, оплатите налоги через свой банк. Так вы ничем не рискуете: все данные для оплаты у него уже есть.

Что бывает за неуплату налогов

Если не оплатить вовремя, налоговая служба начислит пени на задолженность за каждый день просрочки. Когда накопится крупная сумма, дело могут передать в суд и судебным приставам — придется платить и налоги, и пени, и судебные расходы, и исполнительский сбор при просрочке добровольной оплаты. Если на ваше имя открыт счет в банке, деньги могут списать без вашего подтверждения или заблокировать счет, если денег для оплаты задолженности недостаточно. А еще могут не пустить за границу — если сумма задолженности по исполнительным документам будет 30 тысяч рублей и больше. Или если при задолженности свыше 10 тысяч рублей вы на 2 месяца просрочите добровольное погашение долга.

На сайте службы судебных приставов можно проверить исполнительные производства в отношении себя или любого другого человека. Для поиска введите полное имя и дату рождения.

Также предусмотрена уголовная ответственность за неуплату налогов физическими лицами и ИП, по которой может грозить штраф 100 до 300 тысяч рублей либо в размере дохода, полученного за последние 1—2 года, арест на срок до шести месяцев или лишение свободы до года. За неуплату в особо крупном размере накажут строже — за такое преступление могут оштрафовать на сумму от 200 до 500 тысяч рублей либо в размере дохода, полученного за последние 1,5 — 3 года, назначить принудительные работы на срок до трех лет либо лишить свободы на тот же срок.

Как проверить и оплатить налоговую задолженность

1. Как проверить налоговую задолженность?

Узнать, есть ли у вас налоговая задолженность, можно:

2. Как уплатить долги по налогам?

Оплатить налоговую задолженность, если она у вас есть, можно:

С 2016 года можно оплатить не только свои налоги, но и чужие. Вы можете сделать это лично или воспользовавшись специальным сервисом ФНС «Уплата налогов за третьих лиц». Для этого нужно будет указать сначала сведения о себе (в поле «категория» нужно выбрать «физическое лицо», а затем ввести свои ФИО и ИНН), а потом сведения о том, за кого вы оплачиваете налог (категория лица, ФИО и ИНН).

3. Как формируется налоговая задолженность?

Налоговая задолженность формируется не позднее пяти дней после того, как наступит срок уплаты, указанный в едином налоговом уведомлении. Затем в течение трех месяцев вам направят требование об уплате. Если сумма недоимки составляет менее 3 000 рублей, требование об уплате налога должно быть направлено вам в течение года.

Уплатить задолженность необходимо в течение срока, указанного в требовании (не менее восьми дней).

В случае неуплаты налога в установленные законом сроки вам будут начислены пени (1/300 от ставки рефинансирования ЦБ) за каждый календарный день просрочки.

4. Чем грозит неуплата налогов?

При неуплате в срок налога налоговая служба может прибегнуть к начислению пени и штрафов. Штраф за нарушение срока уплаты налога — 20% от неуплаченной суммы. Если вы не заплатили налог умышленно, штраф составит 40% от суммы налога.

Когда все сроки уплаты задолженности истекут, налоговые органы будут иметь право обратиться в суд с заявлением о взыскании долга за счет вашего имущества. Если задолженность превышает три тысячи рублей, налоговый орган сможет подать в суд в течение полугода после истечения сроков, отведенных на уплату.

Если сумма задолженности не превысила трех тысяч рублей в течение трех лет с того момента как закончился срок исполнения самого раннего требования об уплате налога, обратиться в суд налоговые органы смогут только через шесть месяцев после того, как прошли эти три года.

5. Как получить рассрочку по уплате налоговой задолженности?

Оформить отсрочку или рассрочку платежей можно, если:

Обратите внимание, что в ряде случаев оформление отсрочки (рассрочки) платежей невозможно.

Для оформления вам потребуются:

Для оформления отсрочки (рассрочки) по уплате налога на имущество, транспортного или земельного налога нужно обратиться в управление ФНС России по городу Москве. Чтобы оформить отсрочку (рассрочку) по уплате подоходного налога, обратитесь в инспекцию ФНС России по месту жительства.

Решение о предоставлении или непредоставлении отсрочки или рассрочки по уплате налогов будет принято в течение 30 дней после того, как вы подадите заявление. Копия документа должна быть направлена вам в течение трех дней после принятия решения.

Как правило, отсрочка или рассрочка предоставляется на срок, не превышающий один год. Исключение составляет отсрочка или рассрочка по НДФЛ — она может быть предоставлена на срок более одного года, но не превышающий трех лет.