как узнать номер ссудного счета по ипотеке в сбербанке

Расчетный счет банка Сбербанк как узнать

Очень часто при необходимости указать расчетный счет клиенты банка ссылаются на номер карты, который выбит крупными цифрами на ее лицевой стороне. Однако это большая ошибка, так как отраженная на пластике комбинация – это всего лишь идентификационный номер платежного средства. В нашей статье мы расскажем, как узнать расчетный счет банка Сбербанк несколькими способами, а также приведем примеры ситуаций, где может понадобится эта информация.

Что такое расчетный счет Сбербанк?

Расчетный счет — это номер счета пользователя, на котором хранятся его деньги. Это не депозит и не вклад, в связи с чем при хранении средств на нем вы не получаете никакого дохода. Данный тип счета предназначен для удобного управления вашими денежными средствами. Он используется организациями для проведения сделок, на него же выплачивается зарплата. У человека или компании может быть несколько расчетных счетов, но в большинстве случаев этого не требуется, так как и одного хватает для полноценного взаимодействия с контрагентами.

Такой счет не рассчитан на получение дохода, в связи с чем он чаще используется индивидуальными предпринимателями, а также юридическими лицами. Владелец счета может снять с него деньги при первой же необходимости и осуществлять любые операции без ограничений.

Расчетный счет есть у каждой кредитной организации. Например, клиенту выдаются деньги в качестве кредита, они же размещаются на балансе кредитных карт. Другие цели, в которых банк может задействовать расчетный счет:

Интересно, что и у Сбербанка есть свой расчетный счет — 30301810000006000001. Данный реквизит требуется при проведении многих межбанковских операций.

Не путайте расчетный счет с корреспондентским. Это два разных понятия, у каждого из которых есть своя цель.

Как узнать свой расчетный счет Сбербанк?

Есть практически десяток методов, воспользовавшись которыми можно узнать свой расчетный счет. Остановимся на самых удобных для обычного пользователя.

В документах, которые вам выдал банк вместе с картой

Когда вы впервые обращаетесь в отделение банка для оформления карты, вам дают пакет документов к ней. В этот момент клиент подписывает договор, копия которого остается у него. После получения бумаг на руки можно без труда узнать номер расчетного счета, достаточно внимательно ознакомиться с документом.

Звонок на горячую линию Сбербанка

Если вы потеряли копии документов, то для восстановления данных можно воспользоваться Контакт Центром. Для этого позвоните по номеру 8 (800) 555 55 50. Звонок будет бесплатным, при этом неважно услугами какого мобильного оператора вы пользуетесь. Вам потребуется сообщить номер карты, немного персональной информации и кодовое слово, указанное при оформлении.

Посетив ближайшее отделение Сбербанк

Возможно ли узнать номер расчетного счета в банкомате?

Узнать номер можно воспользовавшись ближайшим банкоматом. Все операции со счетом подробно отображаются на дисплее. На одном из этапов будет виден и номер счета. Сфотографируйте его или перепишите цифры.

С помощью онлайн сервиса

Система Сбербанк онлайн поможет вам узнать нужные сведения. Чтобы получить доступ к личной информации, потребуется выполнить несложную последовательность действий:

Информация в документах, полученных после оплаты

Если вы используете карту Сбербанка для оплаты коммунальных услуг, интернета и прочих платежей, то вы получаете квитанцию. В ней будет указан ваш расчетный счет, за которым закреплена карта.

Другие методы

При оформлении карты вы получаете конверт с ПИН-кодом. Он остается у вас, и если посмотреть на него внимательнее, то вы сможете найти нужную информацию. В отдельной графе непосредственно под вашим именем указан 20-значный номер счета.

Другой способ узнать номер расчетного счета становится доступным в том случае, если к вашему телефону подключена опция “Мобильный банк”. Для этого на экране телефона нужно выбрать карту Сбербанка, после чего указать кодовое слово и перейти в раздел “О карте”.

В каких случаях допускается передача сведений о счете?

Расчетный счет используется при любых финансовых операциях, происходящих с использованием карты Сбербанка. Но чаще всего с необходимостью предоставить номер счета карты сталкиваются наемные сотрудники. Для осуществления бухгалтерского перевода не хватит одного номера карты. Вам дополнительно потребуется предоставить номер личного счета и в той ситуации, когда вы ждете перевод от пользователя другого банка.

Рекомендации, призванные обеспечить безопасность вашего счета

Для того чтобы ваши финансы были в безопасности, рекомендуем воспользоваться следующими рекомендациями:

Теперь вы знаете все способы, как узнать расчетный счет банка Сбербанк, что на самом деле сделать не так и сложно.

В видеоролике наглядно показано, как узнать номер своего расчетного счета. Он вам обязательно поможет:

Расчетный счет Сбербанка

Важно упомянуть тот факт, что для каждого клиента рассматриваемой кредитной организации, который получает ссуду или открывает депозит, создается специализированный расчетный счет, обладающий собственным уникальным номером. В случае с ссудой заемщик перечисляет ежемесячные взносы именно на этот счет, затем деньги списываются с него в счет погашения долга перед банком.

Расчетный счет Сбербанка

В рамках рассматриваемой кредитной организации расчетные счета принято называть текущими. Номер стандартного счета этого типа состоит из двадцати символов. Важно упомянуть тот факт, что, ознакомившись с первыми четырьмя цифрами подобных счетов, можно узнать, для решения каких именно задач он применяется. Так, например, счета, номера которых начинаются с цифр 408, применяются для погашения разнообразных ссуд. Если первыми цифрами счета являются 423, то он применяется для выполнения депозитных операций.

Помимо основного назначения, номер расчетного счета содержит информацию о том, в каком именно регионе он был создан, а также иные данные. Важно четко осознавать тот факт, что все расчетные счета снабжены индивидуальными номерами, которые не повторяются и не обладают практически никакой связью с номером контракта на получение ссуды, открытием депозита или с номером вашей карточки.

К каждой банковской карте привязан собственный расчетный счет, на котором и осуществляется хранение средств. При этом счет и карта обладает собственными номерами, которые отличаются друг от друга не только набором, но и количеством символов. Расчетные счета включают в себя 20 символов, в то время как, номер карты в зависимости от того, к какой платежной системе она привязана, включает в себя от 16 до 19 символов.

Обычно для совершения операций в филиале кредитной организации вам необходимо знать лишь номер своей карты, но в некоторых случаях от вас могут потребовать назвать номер счета, который к ней привязан.

Индивидуальные предприниматели и юридические лица значительно чаще, чем физические лица, применяют расчетные счета. Это вызвано тем, что они применяют подобные счета для осуществления расчетов с поставщиками и иными типами контрагентов.

Как узнать номер расчетного счета

Как упоминалось ранее, в некоторых случаях знание номера расчетного счета может вам пригодиться для осуществления тех или иных операций. Клиенты рассматриваемой кредитной организации могут узнать номер своего расчетного счета при помощи одного из следующих методов:

Согласно действующей практике контракты составляются в двух экземплярах. Один из них хранится в филиале кредитной организации, а второй выдается клиенту на руки. Если вы храните выданный вам контакт, то без труда узнаете номер расчетного счета.

При помощи конверта карты

Этот метод позволяет узнать номер счета, привязанного к карте, в том случае, если вы не храните контракт, или просто в текущий момент времени он является недоступным для вас. Требуемая вам информация располагается во внутренней части конверта, поблизости от имени и фамилии клиента.

Этот метод является недоступным тем клиентам, которые самостоятельно придумывали код доступа к своей карте, из-за чего они получали ее без конверта.

Получение информации в филиале банка

Существует два метода, позволяющих узнать номер своего расчетного счета в филиале кредитной организации. Вы можете прийти в филиал самостоятельно или дозвониться в контактный центр банковского учреждения.

При звонке в контактный центр для получения интересующих вас данных вам сначала потребуется ответить на вопросы оператора, чтобы он был уверен, что именно вы являетесь владельцем расчетного счета. Вас могут попросить озвучить свои личные данные или кодовое слово, придуманное вами в момент подписания контракта.

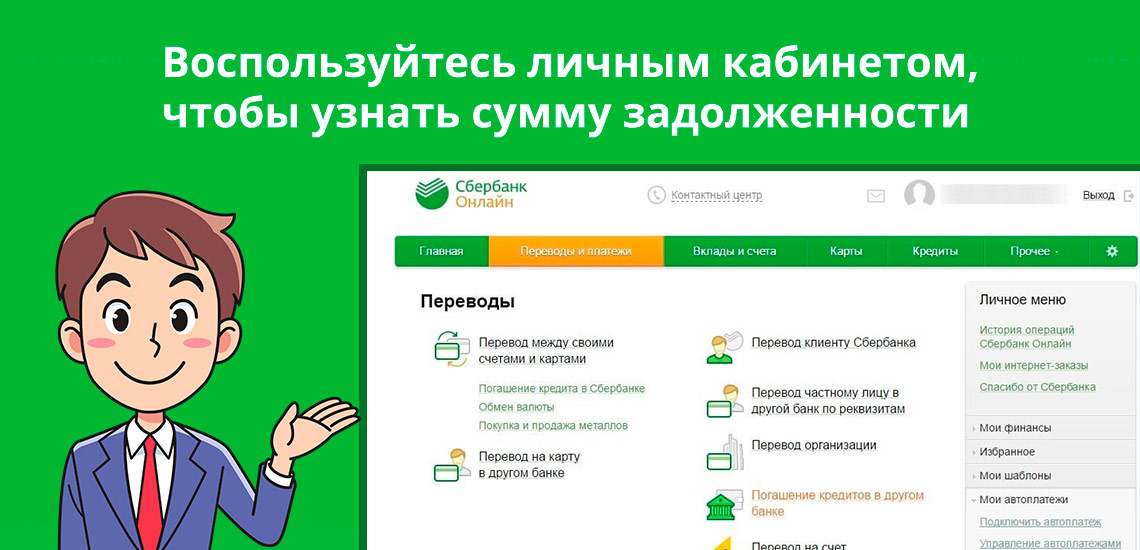

Как узнать номер расчетного счета при помощи онлайн сервиса

Этот метод позволяет получить требуемые данные дистанционно, но для его использования требуется наличие собственного кабинета в онлайн сервисе. Если вы ранее уже обзавелись собственным кабинетом в этом сервисе, то вам необходимо просто зайти в него и посетить раздел с картами или депозитами, в зависимости от того, какой именно расчетный счет вас интересует.

Выбрав интересующую вас карту, вы среди информации о ней отыщите номер расчетного счета. Если у вас нет личного кабинета, то вы можете обзавестись им в филиале кредитной организации при помощи банкомата или посетив официальный интернет портал Сбербанка.

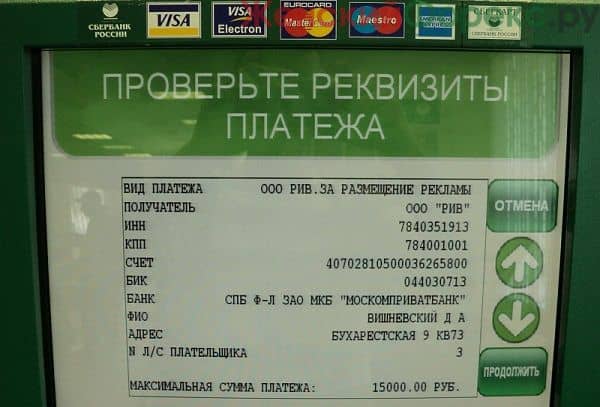

Как узнать номер расчетного счета при помощи банкомата

Этот метод позволяет узнать лишь номер расчетного счета своей карты. Вам следует посетить один из банкоматов и вставить в него карту. Далее в главном меню устройства необходимо перейти в раздел, посвященный операциям со счетами. На открывшейся перед вами странице вы отыщите требуемые данные.

Как узнать номер расчетного счета при помощи квитанции об оплате

Этот метод позволяет узнать лишь номер расчетного счета своей карты. Достаточно взглянуть на квитанцию, которую вы оплачивали карточкой. В этом документе в обязательном порядке указывается номер счета карты, с которого происходило списание денег.

Благодаря огромному количеству доступных методов, вы без труда сможете узнать номер своего расчетного счета. При возникновении необходимости в информации о номере расчетного счета вы можете выбрать тот метод, который в текущий момент времени является наиболее удобным для вас. Для обеспечения более высокого уровня безопасности, рекомендуется не сообщать номер расчетного счета третьим лицам.

Как узнать остаток по кредиту в Сбербанке

У каждого клиента Сбербанка несколько способов узнать, какая на данные момент задолженность сформировалась по его кредитам или кредитным картам. Особой популярностью пользуются дистанционные варианты, но некоторые заемщики предпочитают общение с сотрудником банка.

Для тех и других клиентов Бробанк собрал все способы, как узнать остаток по кредиту в Сбербанке, а также как пополнить счет для погашения задолженности.

Зачем узнавать остаток по займу

Вопрос о том, как получить информацию об остатке задолженности в Сбербанке, возникает в нескольких случаях:

При невыполнении кредитных обязательств проверить остаток по кредиту могут не только заемщики, но и организации, которые осуществляют контроль. Но в том случае если дело находится на рассмотрении в суде. Тогда в банк-кредитор могут обратиться суды и другие органы, которые вправе взыскивать долги с неплательщиков.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 8,9% |

| Срок кредита | До 5 лет |

| Мин. сумма | 30 000 руб. |

| Возраст | 18-70 лет |

| Решение | 2 мин. |

Способы проверки остатка

Способов проверки суммы задолженности по займу в Сбербанке несколько. Перед тем, как воспользоваться ими, найдите договор по кредиту. При оформлении каждому заемщику выдают график платежей. В нем может быть информация не только о ежемесячных выплатах, но и об остатке задолженности после внесения этих платежей. Но эта сумма примерная, а не точная.

Другие способы узнать остаток по кредиту:

Вы можете воспользоваться наиболее удобным лично для вас вариантом получения нужных сведений в тот момент, когда это необходимо.

Через интернет

Один из самых быстрых и удобных способов узнать размер долга по кредиту – на официальном сайте Сбербанка. Если вы еще не зарегистрированы в личном кабинете, то для начала нужно пройти авторизацию. Если она пройдена, следуйте инструкции:

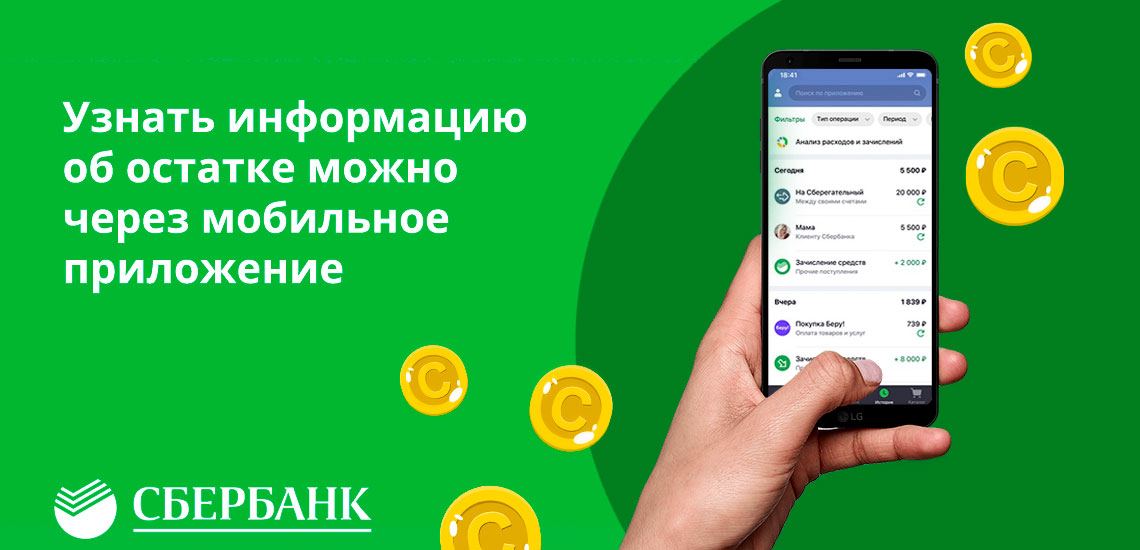

Один из похожих и, возможно, даже более удобных способов – проверка баланса через мобильное приложение.

В мобильном приложении

Узнать информацию об остатке по займу через мобильное приложение можно в любое время суток и из любой точки планеты. Вам для этого понадобится только смартфон с доступом в интернет. Воспользоваться приложением смогут пользователи на базе операционных систем iOS и Android.

Скачайте в PlayMarket или AppStore приложение Сбербанка, авторизуйтесь в нем. В главном меню в списке найдите раздел «Кредиты». Там будет предоставлена вся необходимая информация, в том числе и сведения об остатке долга по кредиту.

По телефону

Проверить остаток по задолженности в Сбере можно по телефону горячей линии. Позвоните по номеру колл-центра, дождитесь, когда с вами на связь выйдет оператор.

Сотруднику банка понадобится идентифицировать вашу личность, сообщите ему все необходимые личные данные. Также вам понадобится продиктовать номер договора по займу, поэтому найдите и подготовьте его перед тем, как звонить сотрудникам банка. После идентификации и ответов на вопросы оператор сообщит точную сумму остатка по кредиту.

Также узнать, сколько осталось выплачивать, можно через СМС-сервис Сбера. Отправьте слово «баланс» на номер 900. Дождитесь, когда вам придет ответное сообщение с запросом номера карты, которая привязана к кредиту. После того, как вы отправите данные, вам придет ответ с данными об остатке задолженности.

В банкомате

Проверить информацию о текущем остатке долга можно в банкоматах Сбера. Для этого найдите ближайший терминал и следуйте инструкции:

Проверить задолженность можно и терминалах Сбербанка. В некоторых из них невозможно вставить карту, поэтому вам нужно знать номер кредитного договора. Учитывайте то, что ни одна кредитная организация не позволяет запрашивать информацию по займу только по фамилии заемщика. Поэтому вам обязательно придется подтверждать свое право доступа к таким данным.

В отделении Сбербанка

Сотрудник банка попросит вас сообщить некоторые данные для идентификации личности, если у вас не будет с собой кредитного договора или для уточнения деталей. После этого вас проконсультируют по интересующему вопросу. Важная деталь, что узнать нужные сведения о своей задолженности получится только в отделениях того региона, в котором вы оформляли кредит. Поэтому если вы часто переезжаете или работаете в другом месте, то удобнее пользоваться дистанционными сервисами доступа.

Чем грозит незнание остатка по кредиту

В некоторых ситуациях клиенты нарушают обязательства по выплате кредита или забывают внести очередной или последний платеж. В этом случае начнутся звонки сотрудника банка, который станет интересоваться причинами невыплаты кредита, но лучше до этого не доходить.

Если вы можете своевременно выплачивать долг, узнайте остаток по займу и вносите регулярные платежи. Если по собственному желанию или по случайности вы не будете выплачивать долг, последствия окажутся плачевными. Кредитная история будет испорчена, и при следующем обращении за заемными деньгами банки будут отказывать или устанавливать повышенный процент.

Если просрочка допущена, то сначала вам начнут начислять штрафы и пени. Кроме этого, при длительном игнорировании звонков со стороны Сбербанка, вам могут заблокировать все счета, открытые на ваше имя. Если это никак не повлияет, банк может обратиться в суд. И тогда вас привлекут к ответственности и обяжут выплатить долг. Но банк может вместо обращения в суд передать вашу задолженность коллекторам. Сотрудники таких учреждений действуют более настойчиво. Поэтому лучше узнавайте остаток по задолженности вовремя и не допускайте просрочек по платежам.

Даже если возникли обстоятельства, которые мешают гасить задолженность, не скрывайтесь от банка, а честно признайтесь в этом. Как правило, банки предлагают пути выхода из финансового кризиса. Это могут быть кредитные каникулы, рефинансирование или реструктуризация долга. В этом случае вам удастся и выполнять обязательства и не испортить кредитную историю.

| Макс. сумма | 5 000 000 Р |

| Ставка | От 5,5% |

| Срок кредита | До 5 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 3 мин. |

Как погашать задолженность

Погашать ежемесячные платежи можно:

| Способ | Характеристика |

| По постоянному поручению | Любой заемщик может оформить распоряжение у бухгалтера компании, в которой он работает, где будет указано, чтобы часть заработной платы автоматически переводили на счет в банке для погашения займа. В некоторых случаях в Сбербанке нужно будет оформить другое поручение на регулярное списание средств со счета. Уточните у сотрудника банка нужно ли давать такое распоряжение. |

| Поручение на погашение займа с другой карты | Если у заемщика оформлена другая карта Сбера, то можно составить поручение на снятие средств с этого пластика для погашения кредита. Поручение нужно оформлять только один раз, после этого деньги будут списывать ежемесячно до того, пока заем не будет погашен. |

| Дополнительное соглашение или поручение | Можно оформить дополнительное соглашение или поручение по вкладу, чтобы деньги с депозитного счета списывали в дату платежа на погашение кредита. |

| В кассе Сбера | Можно вносить деньги в кассу на зачисление на текущий счет, вклад или карточный счет, чтобы их после этого списали в счет погашения займа. |

Выбирайте наиболее удобный вариант. Вы можете самостоятельно оплачивать кредит каждый месяц, но при оформлении платежного поручения не придется беспокоиться, что вы забудете внести оплату.

Также учитывайте сроки зачисления, особенно если деньги поступают со счетов в других банках. Платеж может задержаться, и вы не успеете оплатить кредит вовремя. Это зачтут как просрочку. Любое отклонение от графика выплат даже в один день отражается в кредитной истории заемщика. Конечно, оно не критично, но если есть способ и финансовые возможности не нарушать график, то лучше воспользоваться ими.

Комментарии: 3

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Что такое ссудный счет в банке?

В информационных разделах официальных сайтов банков описаны условия выдачи кредитов и основные требования к соискателям. Однако не все финучреждения публикуют информацию об открытии ссудного счета и не указывают, для каких целей он открывается.

Понятие

При оформлении долговых обязательств на имя заемщика открывается специальный (ссудный) счет. Плательщик при погашении кредита обращается в банк, называет дату и номер кредитного договора, оплачивает задолженность. Средства зачисляются на тот самый счет, по нему идет отражение движения денег – сумм выданных кредитов, их погашение, отсутствие просроченных платежей.

Ссудным называется уникальный счет, который открывается клиенту на его имя в кредитном учреждении (банке) при оформлении ссуды.

На ссудном счете отображается следующая информация:

Условия открытия

Единственным условием открытия ссудного счета для физических лиц является оформление кредита или займа. Юридическим лицам этого недостаточно, и нужно подавать кредитору пакет документов, определенный отдельным положением Центробанка.

После погашения займа закрывать кредитный счет не обязательно – это происходит в автоматическом режиме.

Ссудный и расчетный – это одно и то же?

Между расчетным и ссудным счетами есть ряд различий:

По режиму функционирования такие счета бывают:

По цели открытия счет может быть:

По накопительно-расходным проводится обработка операций по дебетовым и кредитным счетам. Они открываются для юридических и физических лиц. В качестве примера можно привести открытие кредитной карты. По ней держатель осуществляет расходные операции, кроме того, он может накапливать личные средства.

Депозитно-ссудные открываются для обслуживания вкладчиков.

Loan account – валютные с кредитным оборотом. Их открывают во время проведения процедуры рефинансирования долговых обязательств.

Loan account, в свою очередь, подразделяются на:

Необходимые документы

Перечень документов, необходимых для открытия, описан в отдельном положении, утвержденном Центробанком России.

Для открытия ссудного счета физическим лицам не нужно предоставлять дополнительную документацию. В то же время юридические лица-заемщики подают в банк целый пакет документов.

Все документы для открытия подразделяются на три группы:

Номер

Номера счетов регламентированы положением Порядка 385-П «О правилах ведения бухучета на территории России» и должны содержать в себе 20 цифр:

Счета юридических лиц начинаются на 45201 – 45209. Физлиц — на 45502 – 45510.

Номер ссудного счета Сбербанк – что это?

Сбербанк открывал судные счета за балансовыми 45201 – 09. Но в настоящий момент такая практика упразднена, поскольку она только усложняет расчеты.

Комиссия за ведение

С физических лиц комиссия за обслуживание не удерживается, поскольку этот счет не является банковским продуктом. С юридических лиц, согласно закону, также не должны удерживать комиссию, но на практике в договоре часто прописывается комиссионный сбор. Если клиент подписывает такой договор, автоматически взимается комиссия и за обслуживание ссудного счета. Каждый случай индивидуален.

Таким образом, ссудные счета открываются автоматически при оформлении кредитных отношений с физическими лицами. По них ведется учет расходных и приходных операций по кредитному договору.

Юридическим лицам для его оформления нужно подавать отдельный пакет документов. С них может взыскиваться комиссия за обслуживание. В зависимости от вида кредитных отношений с клиентом банк открывает определенный тип ссудного счета.