как узнать прибыль в тинькофф инвестиции

Как узнать и посмотреть свой текущий оборот в «Тинькофф Инвестиции»

Любой инвестор, совершая сделки по купле/продаже активов в Тинькофф инвестиции должен знать оборот за месяц. Эти данные помогут отследить ваши расходы и доходы, и проанализировать состояние счета. Расскажем, как посмотреть оборот в Тинькофф инвестиции, а также о том, какие данные доступны по инвестиционному портфелю и брокерскому счету клиентам Тинькофф Инвестиции.

Что такое оборот портфеля и на что он влияет

По сути, оборот показывает частоту купли/продажи активов инвестором. Для расчета оборота используется несколько показателей:

Инвестор должен учитывать оборот портфеля до принятия решения о покупке финансового инструмента. При высоком коэффициенте оборачиваемости издержки увеличиваются. Выбор активов должен компенсировать дополнительные затраты, и перекрывать расход на комиссию. Оборот отображается в отчетности брокера по таким статьям:

По сути, оборот показывает, сколько денежных средств поступило, а также было истрачено. Следует учитывать и размеры комиссии по сделкам.

Как посмотреть оборот в Тинькофф Инвестиции

В аналитическом разделе можно посмотреть сразу несколько показателей. Инвесторам доступны такие сведения:

Уточнить статистику, показывающую пополнение/вывод, а также поступления на счет по купонным выплатам и дивидендам.

Доходность вашего портфеля вы также можете проанализировать в разделе личного кабинета (или приложения) по вкладке «Профиль». Здесь доступен просмотр доходности в процентах, и именно она является оборотом Тинькофф Инвестиции. В чем особенности этого показателя:

Если вас интересует детализация по месяцам, или конкретным отрезкам времени, то откройте вкладку «Доходность». Установите здесь период времени, и подтвердите свой выбор. Эти данные видят все пользователи, т.к. она доступна не только в профиле, но и в каталоге инвесторов. Если профиль закрыть, вы сможете скрыть эти данные.

Как узнать прибыль в тинькофф инвестиции

Особенности инвестирования на бирже

Например, у инвестора А есть акции только одной компании, а у инвестора В портфель из 10 бумаг. Если бумага инвестора А упадет в цене на 90%, то он рискует потерять 90% своих вложений.

Например, вы купили квартиру, чтобы сдавать ее в аренду и получать пассивный доход. Но у вас не получится докупить к ней еще несколько квадратных метров или продать их, если вдруг понадобятся деньги.

Портфель из ценных бумаг можно увеличивать или уменьшать небольшими порциями — даже по 10 ₽. Подробнее про фонды Тинькофф Капитал

Например, именно с вложений венчурных инвесторов начинали многие современные IT-гиганты: Apple, Google и Facebook.

Например, вы купили акции Газпрома и опасаетесь, что они упадут в цене. Поэтому вы открываете короткую позицию по фьючерсам на акции Газпрома на срочном рынке. То есть вы одновременно делаете ставку и на то, что эти акции будут расти в цене, и на то, что их стоимость упадет.

В итоге ваша прибыль по одной позиции в любом случае компенсирует убытки по противоположной.

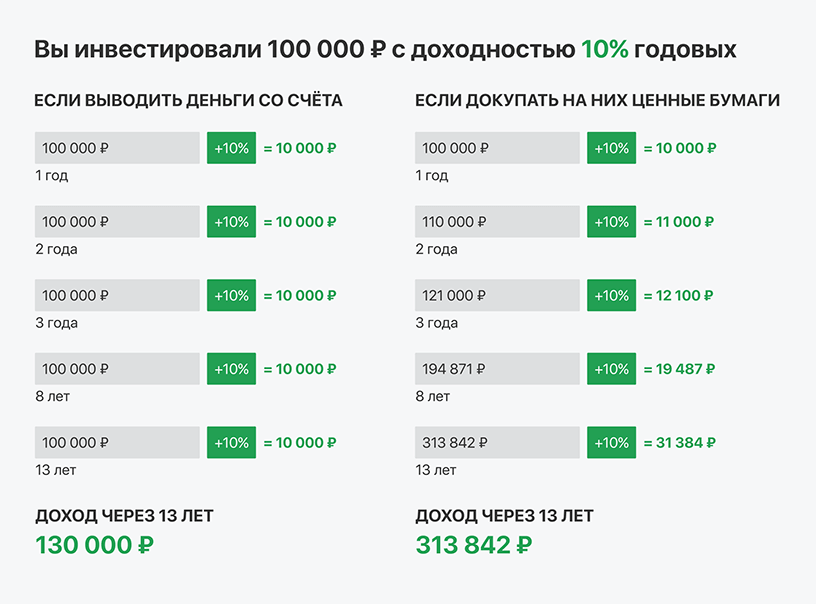

Другими словами, сложный процент — это когда доходность не складывается, а перемножаемся. В данном примере при реинвестировании первоначальные вложения в 100 000 ₽ удвоятся через 8 лет, а через 13 лет изначальная сумма ваших инвестиций за счет сложного процента увеличится уже в три раза

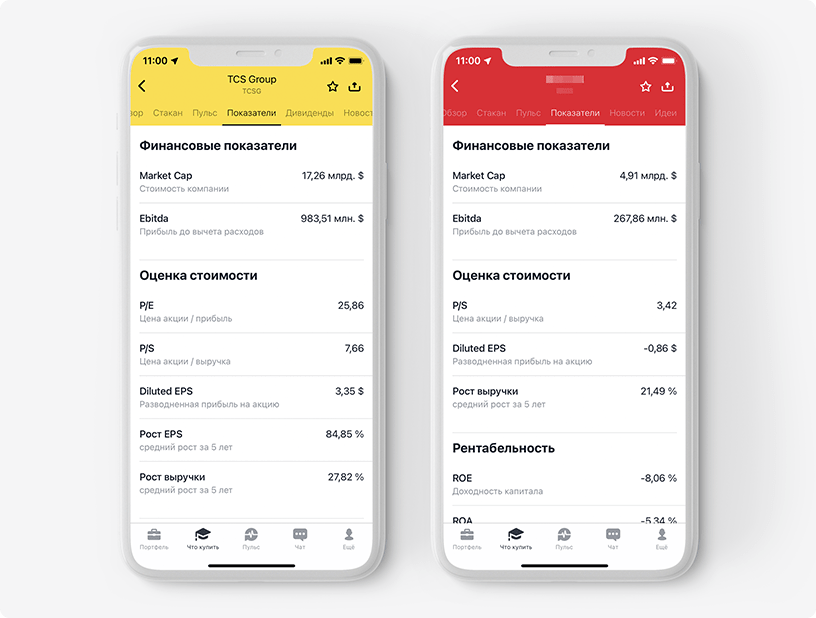

Например, компания «Большой холдинг» стоит 10 млрд ₽ и приносит 50 млн ₽ прибыли в год. Это большие числа, но мультипликатор P/E у компании равен 200. Это значит, что если целиком купить «Большой холдинг» за 10 млрд ₽, то ваши инвестиции окупятся только через 200 лет.

Компания «Магазин у дома» стоит 200 млн ₽ и приносит те же 50 млн ₽ в год. Всё еще большие числа, но мультипликатор P/E уже не 200, а 4 — то есть соотношение стоимости и прибыли лучше, чем у «Большого холдинга».

Оставьте заявку на брокерский счет в Тинькофф

Понадобится только паспорт

Другие статьи по этой теме

Как работает рынок ценных бумаг и какие виды торговых площадок для инвестиций есть кроме него.

Читать

Участники рынка ценных бумаг

Кто принимает участие в торговых операциях на бирже. Зачем нужен брокер, депозитарий и эмитент.

Читать

Эмиссионные ценные бумаги: виды и признаки

Почему ценные бумаги называются ценными. Какие права они дают своему обладателю.

Сколько реально можно заработать на инвестициях в Тинькофф на акциях с нуля новичкам?

Во времена рекордно низкой ключевой ставки Центрального банка люди ищут альтернативные варианты вложения своих денег, чтобы хотя бы отбить инфляцию. А еще лучше получить дополнительный заработок, приблизить реализацию финансовых целей, обеспечить себе безбедную пенсию и т.п. Традиционный способ сохранения и увеличения своего капитала — банковские депозиты. Но они теряют свою привлекательность, так как чем меньше ставка рефинансирования ЦБ, тем меньше процент по вкладам в банк. Единственным легальным, безопасным и не требующим больших вложений в начале пути стал фондовый рынок. В России отрасль развивается активными темпами. Чтобы путь инвестирования действительно был безопасным и выгодным для вас, необходимо учиться, интересоваться, быть в курсе мировых тенденций, уметь самостоятельно принимать решения. Сервис отвечает потребностям населения и растет огромными темпами. В статье поговорим подробнее об отличии от других брокеров, о приложении, тарифах, сделаем акцент на положительных моментах и укажем на недостатки.

Что такое Тинькофф Инвестиции

Тинькофф Инвестиции — самый большой и активный, с точки зрения количества клиентов, брокер. Отличается инновационным подходом и отличным сервисом.

Информацию о наличии лицензии на осуществление брокерской и депозитарной деятельности легко найти в подвале сайта Тинькофф банка. Номера лицензий проверяются в специальном реестре на сайте Центрального банка.

Большой элемент доверия — количество клиентов. Тинькофф на первом месте.

По статистике о числе активных клиентов Тинькофф тоже держит первенство. Активными считаются клиенты, которые делают минимум одну операцию в месяц.

Все это говорит о том, что Тинькофф Инвестиции крупный и активный брокер с хорошей маркетинговой поддержкой и большим кредитом доверия населения. Иначе нельзя объяснить, почему множество клиентов открыло счета именно в этом банке.

Открытие брокерского счета для новичка

Открыть брокерский счет очень просто и есть два сценария.

Первый — вы уже клиент Тинькофф банка. Тогда сделать это можно дистанционно через свое приложение или на сайте. Подписание документов происходит через смс. Открытие брокерского счета произойдет в срок до 2х дней, вам придет уведомление, что счет открыт. Это легко, так как у банка уже есть вся информация о вас.

Второй — вы клиент другого банка, но хотите пользоваться Тинькофф Инвестиции. Тогда к вам приедет специальный курьер, который вам обо всем расскажет. Нужно будет подписать необходимые документы. После этого тоже ждете до 2х дней и счет вам откроют с доступом к сервису.

Приложение Тинькофф инвестиции

Приложение удобно в использовании. Всего пять основных вкладок. Можно посмотреть состав своего портфеля — акции, облигации, фонды и другие активы. Посередине сверху отображается общий баланс вашего счета, где можно отрегулировать валюту, в которой показывается — рубли, доллары, евро. А также можно проанализировать изменение за всё время или за последний торговый день.

Справа сверху находится аналитика, здесь можно смотреть структуру активов по типу, компаниям, отрасли и валюте. Этого достаточно, чтобы понимать диверсификацию портфеля. И также здесь удобно смотреть за общими пополнениями, выводами, суммой полученных дивидендов. Важно то, что отображается доходность с учетом курсовой разницы.

Если перейти в настройки по значку шестеренки, то станут доступны функции пополнения и вывода средств. Еще можно поменять тариф, включить либо выключить маржинальную торговлю. Это торговля в кредит за счет средств брокера и можно легко попасть в долг, если что-то пойдет не так. Очень не рекомендуется пользоваться этим инструментом в самом начале инвестиционной деятельности.

Также в настройках можно скачать необходимые отчеты, выбрать определенный месяц и год. Можно включить или отключить овернайт. Это когда брокер берет у вас взаймы акции на одну ночь и за их использование начисляет оплату.

В приложении, вверху слева отображаются все события, которые происходили с портфелем: покупка и продажа акций, поступление дивидендов, удержание налогов, выплата купонов, списание комиссий и т.п.

Вкладка «Лента» наполнена информацией о рынках, новостями по финансам и экономике, прогнозами и идеями. Пребывание в таком информационном поле позволяет инвестору быть в тонусе.

В приложении есть удобный, быстрый и вежливый чат. Присылаются ссылки на прямые эфиры, подкасты, увлекательные материалы по обучению. Новичку в этом приложении очень легко и познавательно.

Если перейти в карточку акции, то можно найти много интересной информации. Вверху сразу видно текущую рыночную стоимость акции, она обновляется несколько раз в секунду. Ниже отображается график стоимости, который также можно отрегулировать по времени — за день, неделю, месяц, полгода, год и всё время. Информация отображается качественно: можно посмотреть всё в деталях, построить различные графики, добавить стакан, специальные уведомления о достижении цены определенного уровня, добавлять в избранное, видеть прогнозы, показатели.

Ниже под графиком отображается информация о ваших акциях компании, если вы их купили. Видно, сколько акций у вас есть, а также их средняя стоимость, можно покупать несколько акций по разной цене и будет показываться средняя арифметическая стоимость. А стрелочкой правее текущая рыночная стоимость.

Внизу карточки есть две полезные функции Стоп-лосс и Тейк-профит. Например, вы покупаете акцию, чтобы быстро на ней заработать или зафиксировать определенный размер прибыли. Для того чтобы не мониторить рынок постоянно и подстраховаться, можно воспользоваться этими инструментами.

Допустим, мы считаем, что акции компании могут достигнуть 100 долларов, а затем резко пойти вниз. Чтобы зафиксировать максимальную прибыль, нужно выставить Тейк-профит на 99 долларов. Когда цена достигнет этого уровня, акции автоматически выставляются на продажу. Или, наоборот, есть опасение, что в ближайшее время может случиться обвал и цена резко пойдет вниз. Чтобы не потерять слишком много, можно выставить Стоп-лосс на определенную цену.

Можно ставить уведомления на изменение цены акции в верхнем правом углу — значок колокольчика.

Далее вкладка «Обзор» с краткой информацией о компании, стране происхождения и о бирже, где торгуется бумага. Тинькофф Инвестиции работает с Московской и Санкт-Петербургской биржами. На первой торгуются большинство российских компаний. На второй торгуются иностранные компании, в основном американские и европейские.

Затем идет вкладка «Стакан», там располагается информация по спросу и предложению на конкретную акцию. Посередине находятся стоимости. Слева зеленым цветом отображается объем заявок на покупку, а справа красным заявки на продажу. Самая нижняя заявка на продажу это и есть рыночная цена акции, то есть минимальная, по которой вы можете купить сейчас.

На вкладке «Пульс» находится соцсеть внутри Тинькофф Инвестиции. В основном люди там делятся какой-то аналитикой, пишут свои мысли по поводу тех или иных бумаг. Нужно быть аккуратным и относиться к информации максимально скептично. Лучше анализировать информацию самостоятельно, исходить из финансовых показателей компании. Это главные факторы роста или падения стоимости.

На вкладке «Прогнозы» разные банки и инвестиционные структуры публикуют свои прогнозы той или иной компании. Тинькофф Инвестиции агрегируют всё в один удобный список. Важно обращать внимание на дату прогноза.

Вкладка «Показатели» одна из самых важных вкладок, чтобы быстро оценить компанию, особенно если вы встречаетесь с ней первый раз. Особый интерес вызывает коэффициент Р/Е, это Цена акции/Прибыль на одну акцию. Чем ниже Р/Е, тем лучше акция, с точки зрения возврата инвестиций. По нему можно быстро понять, является ли компания недооцененной или переоцененной, соответствует ли цена акции текущей прибыльности компании.

Ниже опубликованы данные о выручке и прибыли, их можно посмотреть по годам и по кварталам.

Следующая вкладка «Дивиденды». Это прибыль компании, выплачиваемая владельцам акций. Отображается история прошлых дивидендов и есть дата следующей выплаты, подсвеченная зеленым.

Какие тарифы брокера есть в Тинькофф инвестициях

В Тинькофф Инвестиции всего три тарифа, с которыми подробно можно ознакомиться на сайте банка. Расписаны они очень понятно и вопросов возникнуть не должно. Названия тарифов выбраны направлению деятельности:

- Инвестор — клиент, который инвестирует долгосрочно. Подавляющему большинству пользователей подойдет этот тариф. Он бесплатный, вы можете открыть счет, не совершать никаких операций и денег с вас брать не будут. Пополнение и снятие денег с брокерского счета также бесплатное. Единственное, за что нужно платить, это за совершение сделок — 0.3% с любой сделки. Трейдер — клиент, который спекулирует, совершает много сделок; Премиум — клиент с определенным статусом или который готов специально платить за брокерское обслуживание.

Рассмотрим тарифы подробнее.

Сервис отличается высокой комиссией, выше, чем у других брокеров. Считается, что более высокая комиссия обусловлена уровнем сервиса.

Достоинства инвестирования

Среди плюсов использования приложения Тинькофф Инвестиции можно отметить:

- Удобное приложение, понятный интерфейс. Легко открыть и пополнить счет. Вывод средств происходит моментально. Полезная информации внутри приложения по поводу отдельных эмитентов. Все вкладки заполнены актуальной информацией, есть все необходимые данные для осознанного принятия решения. Информативная лента с новостями финансов и экономики, которая дает много актуальной информации инвестору, не выходя из приложения. Различные статьи, подкасты. Отличная служба поддержки, вежливые менеджеры, быстрый чат, своя социальная сеть. Есть возможность купить валюту неполными лотами. Можно покупать иностранные ценные бумаги, есть выход на Санкт-Петербургскую биржу. Нужно подписать форму w8-ben, чтобы не платить повышенный налог. Если инвестор допустил ошибку, неправильно отправил деньги или что-то другое и просит помощи, то брокер идет навстречу и помогает исправить. Есть обучение. Приложение подходит новичкам, чтобы начать инвестировать, погрузиться в процесс, получить поддержку и информацию, заинтересоваться.

В чем подвох Тинькофф инвестиций

У приложения также есть и явные минусы:

- Нет возможности открыть дополнительные счета, чтобы была возможность агрегировать свои инвестиции по направлениям и портфелям. Сейчас можно открыть только брокерский счет и ИИС. Небольшой выбор облигаций. Высокие комиссии, обусловленные высоким сервисом. Необходимость мониторить проверку и подписание формы w8-ben, так как есть случаи, когда форма заполнена, но налог всё равно удержан по ставке 30% Привязка к карте Тинькофф, нельзя пополнить брокерский счет или ИИС со стороннего счета. Нужно сначала пополнить карту Tinkoff Black, а потом перевести. Нельзя купить ETF за валюту. Дорогой перевод ценных бумаг из депозитария Тинькофф в депозитарий другого брокера.

Сколько реально новичок может заработать?

Отзывы о работе приложения Тинькофф Инвестиции довольно противоречивые. Одни утверждают, что это пустая трата времени и денег. Другие доказывают, что на акциях реально заработать даже новичку, который никогда не обучался искусству трейдинга.

Вот что пишут пользователи об инвестировании через приложение:

Видеообзор

Что недоговаривают Тинькофф Инвестиции. Вытаскиваем все данные по портфелю через API в большую таблицу Excel

Однако, когда инвестиции приобретают серьёзный характер, инвестору нужны точные и подробные данные по его портфелю, в частности, для оценки эффективности инвестирования. И вот здесь с приложением возникают неоднозначности.

Описание проблемы

Рассмотрю на примере своего портфеля (не ИИС) в мобильном приложении. (С даты публикации приложение может обновиться).

На главном экране видим ободряющие значения:

У меня здесь сразу возникают вопросы:

Каким образом была посчитана эта зелёная сумма и 12,21%? Причём, несколько дней назад у меня было что-то около +17%, потом я зафиксировал одну бумагу с профитом, стоимость портфеля почти не изменилась, а вот этот зелёный «общий процент» сразу упал до 12,21.

Мой портфель почти полностью в иностранных бумагах и USD. Каким образом это было переведено в рубли: по курсу ЦБ или по рынку?

Сколько от этой суммы у меня реально останется после уплаты налогов и комиссий, если я продам весь портфель и выведу деньги?

Заходим в раздел Портфельная аналитика, и находим там уже другие значения:

Почему на главной странице было +955 644, а здесь почти на 2 миллиона больше?

Кстати, здесь уже можно посмотреть результаты за год, приложение выводит сумму, но не процент.

Пока всё выглядит весьма оптимистично, открываю профиль в Пульсе.

Вот это результат! Посмотрим по-подробнее.

Здесь приведены результаты по месяцам. За 4 месяца текущего года +6,67%, а если посмотреть на 2020 год, там у меня +31,41%. Для сравнения, если не ошибаюсь, S&P 500 за 2020 год вырос на 16,26%. Не совсем понимаю, как я мог его так обогнать, если только дело не в курсовой разнице. В любом случае, это не вяжется с обозначенными на главном экране +12,21% за всё время, т.к. 2019 и 2018 года тоже зелёные. В общем, не понятно, как и в какой валюте они считают, надо разбираться.

Поиск решения

Чтобы внести больше ясности в процесс инвестирования, сделать этот процесс более осознанным, мне нужно:

Разобраться, как вычисляются значения, отображаемые в мобильном приложении

Выяснить реальные показатели эффективности портфеля

Узнать общие суммы налога и комиссий, которые я уплатил за всё время

Вычислить сумму, которую я могу вывести со счёта, после уплаты налогов при продаже портфеля

Это особенно актуально в свете того, что портфель у меня, в основном, валютный, а налог считается в рублях относительно официального курса на день покупки актива. Поскольку я начал покупать бумаги несколько лет назад, когда USD был гораздо дешевле, налог при фиксации прибыли может оказаться огромным сюрпризом и съесть существенную часть отображаемой на главном экране суммы.

Собрать все возможные данные по портфелю и визуализировать их в удобной для меня форме, такой как таблица Excel, с которой я смогу дальше работать средствами самого Excel или Google Sheets.

Есть вариант пытать персонального менеджера и службу поддержки, но переписка с ними бывает утомительна, и они не помогут с визуализацией данных. Лучше написать программное средство, чтобы формировать результат в удобной для меня форме и делать это автоматически.

Проблема только в том, что я не программист и с банковскими API раньше не работал. Видимо, пришла пора попробовать.

Знакомство с API

Находим официальную страницу Open API от Тинькофф:

На странице предлагаются SDK: Java, C#, Go, NodeJS.

Приведены и неофициальные: Python @daxartio,Python @Awethon, Python @Fatal1ty, PHP, Ruby.

Ничего из того, что я умею. В основном, я делал DIY проекты на Arduino-подобных контроллерах с WiFi, проектировал и заказывал для своих электронных устройств печатные платы, делал небольшие одностраничные WEB-интерфейсы и телеграм-боты для взаимодействия с этими устройствами. Т.е., в основном я работал с железом и писал прошивки на Arduino Wiring (на основе C++).

Из представленного списка мне больше всего импонировал Python, я писал на нём что-то на уровне print(‘Hello World’) и давно хотел познакомиться поглубже. Поэтому, я решил, что буду делать проект с Тинькофф API на Python.

Это сильно помогло мне продвинуться на начальном этапе: понять, как получать данные с API.

Если коротко, работает это так:

Устанавливаем и настраиваем его на своей машине

Устанавливаем через PIP библиотеку tinvest

Открываем редактор кода, например Idle, импортируем установленную библиотеку:

Создаём объект для дальнейшей работы с API:

В my_token выше подставлем свой API key, который получаем в личном кабинете брокера.

Я не стал пробовать в демо-счёте, сразу указал API своего реального портфеля.

Создаём объект с позициями портфеля:

positions = client.get_portfolio() Это сложный массив, который содержит информацию по каждой бумаге.

Создаём объект с операциями. Здесь указывается дата начала инвестирования и текущая дата в определённом формате.

operations = client.get_operations(from_=account_data[‘start_date’], to=account_data[‘now_date’])

Получаем рыночные курсы валют (понадобятся для дальнейших расчётов):

course_usd = client.get_market_orderbook(figi=’BBG0013HGFT4′, depth=20

course_eur = client.get_market_orderbook(figi=’BBG0013HJJ31′, depth=20)

И чтобы в нашей будущей таблице появились не только бумаги, но и валюты кэшем, запросим и их тоже:

for pos in positions.payload.positions:

ecxelFileName = ‘tinkoffReport_’ + today + ‘.xlsx’

Так, на этом этапе, у меня получилась небольшая программка, создающая таблицу с базовой информацией по бумагам, получаемой по API, а именно:

Наименование, тикер, валюта бумаги, количество бумаг, средняя цена покупки, ожидаемая выручка.

Из имеющихся данных простой арифметикой высчитывались: текущая рыночная цена одного лота и суммарная стоимость всей позиции.

Писалось всё в Idle, выглядело как-то так: (НЕ ПОВТОРЯТЬ!)

Подглядывая в проекты других разработчиков на Python, я тогда ещё мало что понимал, но было очевидным, что их проекты пишутся совсем по-другому, и мне придётся менять структуру в корне.

Я решил переписать всё заново, как положено, и в более удобной среде разработки.

Знакомство с Python

В качестве более продвинутой среды, ребята с работы посоветовали PyCharm.

С ним дело пошло гораздо продуктивнее, среда автоматически дрессирует писать в соответствии с PEP8 (стандарт оформления кода).

Общие знания по Python я брал из своего любимого справочника: https://www.w3schools.com/

Просто прошерстил все его статьи по питону сверху вниз, и потом периодически обращался за подробностями.

Вообще, чисто субъективно, мне этот язык сразу понравился. Порадовала краткость путей решения задач. Сложилось впечатление, что если просто нужно, чтобы что-то заработало, оно здесь заработает в два счёта, без лишних заморочек. Гуглится всё элементарно, по крайней мере, на моём уровне сложности. Чаще всего, решения находил на https://stackoverflow.com/

Структура программы

Структура таблицы

— Позиции

В левой части таблицы выводится информация по текущему портфелю:

Параметры (базовые, из API):

Параметры, посчитанные на основе базовых:

Сразу после блока с рыночными ценами, располагается самый сложный, с точки зрения расчётов, блок: стоимость активов по ЦБ и расчёт ожидаемого налога при продаже.

Сложность в том, что бумага могла приобретаться частями, в разные дни, а могла частично продаваться. Здесь действует такое правило, что первой продаётся та бумага, которая первой покупалась.

Чтобы решить эту задачу, я придумал сделать для каждой позиции упорядоченный список (массив). Программа пробегает по всем операциям покупки, находя операции с figi данной бумаги, и каждая покупка добавляет в список количество ячеек, соответствующее количеству приобретённых бумаг. Каждая ячейка содержит значение, соответствующее цене покупки в рублях по курсу ЦБ на дату операции. А каждая продажа удаляет нужное количество ячеек из начала списка. Затем считается среднее значение по оставшимся ячейкам, так получается средняя цена покупки в рублях по курсу ЦБ.

Был небольшой подвох, связанный с тем, что в списке операций от Tinkoff API есть не только выполненные, но и нулевые операции, которые пришлось отсеивать.

Чтобы API ЦБ РФ не решил, что мы его ддосим, я поставил небольшую задержку. В итоге, всё считается как надо, но этот этап обрабатывается ощутимо медленно. Чтобы обработались мои 15 позиций и 430 операций, приходится ждать около 1 минуты.

Наверняка это можно как-то оптимизировать, но, в принципе, мы не торопимся.

Разобравшись с самым сложным этапом, можно составить следующие колоночки:

— Операции

Справа от раздела с позициями, выводим колоночки со всем типами операций, которые может нам предоставить Tinkoff API. Их много, на один скриншот не влезают, но на большом мониторе помещается:

Под каждой колоночкой считается сумма. Это как раз то, что нам не покажет брокер. И здесь есть кое-что интересное.

Теперь мы можем сравнить сумму внесённых средств и сумму выведенных (в переводе на рубли по курсу ЦБ)

Ещё можно посчитать сумму всех купонов и дивидендов, а также, внимание:

все комиссии, уплаченные брокеру, и все налоги, удержанные брокером!

Итак, вот мы получили и разложили перед глазами все имеющиеся данные.

Теперь можно сделать из них выводы.

— Аналитика

Я впихнул этот маленький раздел прямо под таблицей с позициями.

Кстати, что касается дат, я не учитывал часовые пояса, и это может где-то выплыть.

Кстати, из-за появления в портфеле позиции «Сегежа» в первый день после IPO программа не могла выполниться и выдавала ошибку. На следующий день по бумаге с API стали приходить нормальные данные и программа снова заработала.

Если что, форма W8BEN, у меня, на данный момент, по некоторым причинам, не действует.

Итого, в российский бюджет я уже уплатил 117 631 руб, и, как было посчитано выше, мне предстоит уплатить ещё порядка 207К, если я зафиксирую портфель сейчас.

В общем-то, это пока всё, что я сделал.

Заключение

Зато, мы разобрались, откуда получаются значения, приводимые в клиентском приложении.

Также, мы узнали суммы комиссий и налогов, как уплаченные, так и ожидаемые.

Нашли реальную сумму, которую сможем вывести со счёта при фиксации портфеля, после удержания налогов.

А главное: получили возможность одним кликом собирать все данные по портфелю со всеми операциями в одну большую таблицу Excel, с которой дальше можем работать средствами самого Excel, можем экспортировать в Google Sheets, или просто сохранить как архив для анализа в будущем.

Это мой первый проект на Python и первая публикация на Хабре.

Надеюсь, информация окажется полезной для улучшения взаимодействия с приложениями Тинькофф, работы с API и разработки подобных программ, а также поспособствует более осознанному инвестированию, а следовательно, повысит ваше благосостояние. Благодарю, что дочитали до конца.