как узнать приняты ли документы в налоговой для возврата налога

Долго не приходят деньги по имущественному вычету

Я подал в налоговую заявление на вычет. Прошел уже месяц, а они не отвечают. Заявление подавал через личный кабинет налогоплательщика на сайте налоговой.

Подскажите, как еще можно повлиять на них?

Андрей, сочувствую. Несколько месяцев назад я оказалась в похожей ситуации: подала документы на имущественный вычет, но деньги долго не приходили. Расскажу, что я делала.

Какие сроки должны быть по закону

Я подавала документы на имущественный вычет за покупку квартиры через личный кабинет налогоплательщика. О том, какие нужны документы и как их подавать, в Т—Ж есть отдельная статья.

ИФНС проверяет декларацию и документы в течение трех месяцев со дня подачи — это называется камеральная проверка. Если нарушений нет и все в порядке, проверка завершается автоматически. В моем случае она завершилась ровно через три месяца. Об этом у меня появилась запись в личном кабинете.

Когда камеральная проверка заканчивается, можно подавать заявление на возврат излишне уплаченного налога. Заявление можно подавать и раньше — вместе с декларацией. Тогда все проходит быстрее: месяц отсчитывают со дня завершения камеральной проверки. Всего по закону от даты подачи до даты возврата должно пройти не больше 40 дней с хвостиком. Но я так не сделала, поскольку образца заявления при подаче декларации не нашла. Поэтому я подала заявление только после того, как закончилась проверка и в моем кабинете появилась информация, что я могу распорядиться переплатой. Заявление в этом случае уже формируется автоматически, и нужно только указать личные данные и счет.

Сумму излишне уплаченного налога налоговая должна была перечислить на счет в течение месяца с того дня, как она получила мое заявление. Заявление через личный кабинет я отправила 20 мая. Я подождала до 10 июля, но деньги на счет не приходили. Тогда я начала действовать.

Что можно сделать, чтобы быстрее получить деньги

Подать жалобу. Я это сделала через портал налоговой службы. Можно составить жалобу по образцу и скопировать нужные куски в ту форму, что есть на сайте. Жалобу должны рассмотреть и отреагировать на нее в течение 30 дней. Мне ответили уже через 20 дней.

Компенсацию лучше посчитать самостоятельно и указать в заявлении. Если этого не сделать, шансов получить ее нет. Налоговая не обязана сама считать. Я не стала прикладывать расчет и компенсацию не получила.

Отправить повторную жалобу. Если первая жалоба не подействует или вы не получите ответа вовремя, можно подать повторную жалобу точно таким же способом. Только в содержании обращения нужно указать реквизиты первой жалобы и сообщить, что это повторное обращение. Эта жалоба уже идет в управление ФНС по субъекту.

Сходить лично в налоговую. В налоговой есть консультанты, а еще часто дежурят инспекторы. К ним можно обратиться и рассказать о проблеме. Они сразу же проверяют вас по базе данных и советуют, как поступить дальше.

В нашей налоговой консультанты записывают на отдельный лист тех, кто обращается лично, и затем в течение двух недель помогают им решить проблему. Если не помогут или если консультантов в вашей налоговой нет, можно сходить на прием к начальнику. Но я до него не дошла.

Этот способ неудобен тем, что приезжать нужно в часы работы налоговой и лучше всего днем, когда меньше людей. Вечером придется долго стоять в очереди.

Жалобу я подала 10 июля. В инспекцию ездила 18 июля. Не знаю, что именно помогло, но деньги мне пришли 1 августа.

Если хотите получать вычет через работодателя

И если при этом вы запросили в налоговой уведомление о праве на имущественный вычет, а она вам его не присылает — вот как решить вопрос.

В этом случае срок ответа налоговой — 30 календарных дней. Но никаких последствий для нее, если она затягивает с уведомлением, в законе нет. Поэтому остается только писать жалобы и ходить лично в налоговую.

Что в итоге

Если подали заявление на возврат излишне уплаченного налога, по закону деньги должны прийти в течение 30 дней.

Лучше всего подавать заявление вместе с декларацией. Для этого нужно отдельно скачать бланк заявления и приложить его к остальным документам.

Если деньги не пришли вовремя, можно написать жалобу.

Лучше всего, как мне показалось, работают личные визиты. Инспектор или консультант может сразу посмотреть документы по базе и все решить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Я в аналогичной ситуации всё-таки добился выплаты, хотя и с существенной задержкой. Бомбил их жалобами через личный кабинет. Но самое удивительное, что ещё удалось получить и компенсацию за задержку. Впервые в жизни не я был должен пеню налоговой, а она мне 🙂

Спасибо, что рассмотрели мой вопрос!

Думаю, проблема достаточно актуальна. Декларацию подал 27 июня, 27 сентября подал заявление на возврат излишне уплаченного налога. Прошло уже полтора месяца с даты подачи заявления, вычет на мой счет все еще не пришел. Жалоба из личного кабинета отправляется в ту же налоговую, на бездействие которой жалуюсь, в нарушение НК РФ в вышестоящую налоговую жалобу не отправляют (уже имею опыт взаимодействия с моей налоговой). А подать жалобу сразу в УФНС по региону нельзя в силу ч. 1 ст. 139 НК РФ. Замкнутый круг.

Wespe, в УФНС напрямую можно подать жалобу заказным письмом по почте, это работает. Через ЛК наша ИФНС тоже ничего в УФНС не передаёт (чего им самим на себя жаловаться то).

Wespe, знакомо! Сначала ждал, что налоговая проснётся. Потом атаковал письмами. На итог написал жалобу начальнику инспекции и отправил заказным с уведомлением. Оплатили, хотя просрочка серьёзная: около 5 месяцев

Wespe, и возможно, смена режима на них бы отлично подействовала. Ещё люди предлагают любого, кто работал в правительстве отправлять в ИВС и уже там их биографии использовать по назначению. Круговая порука быстро превратится во взаимную сдачу подельников.

Забыл добавить, 33 налоговая г. Москва.

Юлия, а вы повторно получали уведомление или впервые?

Я не знаю, какие суммы указывать в последних строках о расходах и процентах: фактически потраченную, оставшуюся к вычету, максимум 260к или что-то совсем другое?

Что такое камеральная проверка

Как и что проверяет налоговая

Чтобы контролировать, соблюдает ли налогоплательщик налоговое законодательство, сотрудники ФНС проводят выездные и камеральные проверки.

Выездные проверки проводятся по месту нахождения налогоплательщика, камеральные — в офисе налоговой. Сотрудники ИФНС физически не могут «навестить» каждого, поэтому основная форма налогового контроля — камеральная проверка.

Что такое камеральная проверка

Правовая основа. Камеральную налоговую проверку проводят в соответствии с налоговым кодексом и письмами ФНС, которые уточняют отдельные моменты. Например, как налоговикам проверять уточненную налоговую декларацию.

Предмет. Во время камеральной проверки налоговые инспекторы смотрят, соответствуют ли сданные декларации и другая отчетность налогоплательщиков действующему налоговому законодательству. То есть инспектор изучает, правильно ли налогоплательщик заполнил документы и верно ли исчислил налоги.

Если нет, инспектор сначала требует пояснить что-то в отчетности и донести или дослать дополнительные документы. Затем, если из документов или пояснений причину противоречий инспектор не установил либо ошибки и нарушения подтвердились, ИФНС доначисляет налоги и взыскивает их. А физлицам также по результатам проверки декларации могут отказать в вычете.

Камеральные проверки проводят и другие госорганы, например Счетная палата или Таможенная служба. Они проверяют документы по своей части: таможенники изучают таможенные декларации, работники Счетной палаты контролируют траты бюджетных организаций.

ФНС же контролирует именно налогоплательщиков.

Кто проводит проверку

Камеральную налоговую проверку проводят налоговые инспекторы ИФНС, где стоит на учете налогоплательщик: обычный человек, организация или ИП. В статье больше буду рассказывать про налоговую проверку предпринимателей и компаний, потому что именно она вызывает больше всего вопросов.

Инспектор, получив отчетность от налогоплательщика, сразу начинает проверку — специальное разрешение на ее проведение от руководителя отдела ему не нужно. Можно сказать так: вы сдали документы в ФНС — все, камералка началась.

Виды камеральной проверки

Камеральная проверка может быть общей и углубленной.

Программа пересчитывает расчеты, сравнивает показатели, которые нужны для исчисления налоговой базы, с предыдущими отчетными периодами: проверяет, как они сопоставляются, выявляет ошибки и противоречия.

Если нет разрывов или неувязки между показателями, которые представил налогоплательщик, камеральная проверка на этом заканчивается.

Углубленная камеральная проверка проводится, если в отчетность закралась ошибка. К примеру, программа АИС вывела одну сумму налога, а налогоплательщик представил другую. В таком случае налоговый инспектор может:

При углубленной камеральной проверке налоговый инспектор отправляет в государственные органы запросы на информацию о налогоплательщике. Например, узнает в Росреестре, есть конкретная недвижимость в собственности ООО или нет.

Всю полученную информацию инспектор затем анализирует и решает, не нарушил ли налогоплательщик налоговое законодательство.

Если по результатам углубленной проверки налогоплательщик исправил недочеты и ошибки в документах или, например, уплатил недоимку по налогам, камеральная проверка автоматически завершается.

Выездная проверка — это когда налоговые инспекторы приезжают на место, где находится налогоплательщик: в цех, магазин, склад и т. д. Домой к ИП или физлицу они не приходят.

На выезд инспекторы собираются по решению руководителя ИФНС и только в определенных случаях. Подробнее об этом расскажу ниже.

По возмещению НДС камеральная проверка всегда проходит углубленно, ведь фирма запрашивает деньги из госбюджета, где важна каждая копейка.

Если инспектор убедится, что нарушений законодательства нет, он поручит казначейству перечислить деньги на расчетный счет организации — возместить НДС.

Как налоговая выбирает, кого проверять

Через общую камеральную проверку проходят все налогоплательщики, которые сдают в налоговую декларации и другую отчетность.

Повод для углубленной камеральной проверки — возмещение НДС, неувязки в показателях или разрыв в цепочке начисления налогов.

Вот какие могут быть основания для выездной проверки после камеральной:

Правила и порядок проведения

Правила и порядок проведения камеральной проверки установлены налоговым кодексом.

Где проходит проверка. С документами налоговый инспектор работает на своем рабочем месте — в ИФНС, где стоят на учете проверяемые налогоплательщики.

Контрольные мероприятия начинаются после того, как инспектор обнаружил противоречия в декларации или расчетах и запросил у налогоплательщика пояснения.

Сотрудник ФНС в рамках камеральной проверки может:

Контрольные мероприятия проводятся не все и не всегда, а только когда в этом есть необходимость. Например, когда из документов картина неясна. Имущество вроде бы есть — на него начисляется амортизация, а вроде бы нет — в других документах информации о нем нет.

Документы для ФНС. Во время проверки отчетности инспектор может затребовать у налогоплательщика любые документы.

Главный критерий всех этих документов — они должны иметь отношение к рассчитываемому налогу. Например, если это НДС, то налоговая вправе изучить счета-фактуры и договоры. Если налог на прибыль, то налоговая вправе затребовать, например, договоры и акты сдачи-приемки работ, расходы по которым уменьшают налогооблагаемую базу. Налоговая не вправе требовать документы, которые не относятся к налогу, за который отчитывается организация или ИП.

Если в налоговую обратился обычный человек, например за вычетом на лечение, он должен представить договор, чек, справку об оплате медуслуг. Другие документы ФНС от него требовать не вправе.

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова главный бухгалтер-консультант

Камеральная проверка 3-НДФЛ 2021

Автор: Елена Желенкова

главный бухгалтер-консультант

Кому подходит эта статья: ИП на общей системе налогообложения и гражданам, которые продали имущество (машину, землю, квартиру и т.д.), либо претендуют на получение налогового вычета.

Индивидуальные предприниматели на общей системе налогообложения, некоторые категории иностранных граждан и все физлица с дополнительным доходом или желающие получить налоговый вычет – далеко не полный список тех, кто должен сдавать декларацию по форме 3-НДФЛ. Камеральная проверка налоговой декларации при этом обязательна. Как она проходит, какие у нее могут быть итоги и последствия для налогоплательщика – читайте в нашей статье.

Кто сдает 3-НДФЛ

Декларацию по форме 3-НДФЛ представляют не только отдельные категории российских граждан, но и в двух случаях – налоговые резиденты РФ, если:

Отметим, что некоторые категории физлиц по определению самостоятельно рассчитывают и платят НДФЛ, это:

Источники дополнительных доходов, о которых обязательно узнают налоговики – это:

Резиденты РФ, пройдя дорогостоящее лечение (например, имплантацию) могут полностью возместить лечение за счет возврата удержанного (начисленного) НДФЛ. Конечно, если годовая сумма этого налога не будет меньше стоимости лечения.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

При этом возврат налога действует лишь для ставки НДФЛ 13%. Именно поэтому на него могут претендовать только налоговые резиденты.

Помимо резидентства, на возврат налога могут действовать следующие ограничения:

Так, при покупке жилья можно применить вычет только один раз в жизни, но при этом возврат налога возможен в режиме переходящего остатка. Вычеты за лечение и образование переходящего остатка не имеют, но их можно использовать за каждый год, когда такие услуги были оплачены.

Сроки сдачи декларации по форме 3-НДФЛ

Отчетный период по НДФЛ – год и только после его окончания можно сформировать отчетность, без каких-либо исключений для возврата налога. Под исключение из правила подпадает только прекращение деятельности, доход от которой физлицо получает самостоятельно, без какого-либо налогового агента.

В случае прекращения деятельности отчетный период также исчисляют с начала года, но не до его завершения, а до момента прекращения деятельности. С этого момента необходимо отсчитать пять дней для определения срока на предоставление 3-НДФЛ.

Кроме того, декларация должна быть представлена им не позднее чем за один месяц до выезда за пределы территории РФ.

Если деятельность не прекращалась, то стандартный срок отчетности – до 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Например, за 2018 год ИП на общей системе сдают 3-НДФЛ до 30 апреля 2019 года.

После камеральной проверки налоговой, которая осуществляется в течение 3-х месяцев после подачи декларации и заявления, заявитель должен получить письменное сообщение. Оно должно содержать положение о предоставлении вычета или об отказе в нем. Поэтому после подачи декларации и заявления, а также принятия ИФНС положительного решения можно рассчитывать на возврат суммы излишне уплаченного налога в течение 1 месяца.

В том случае, если налоговая не перечисляет имущественный вычет в срок, то есть по истечении 4 месяцев, можно подать жалобу. Налог обязаны вернуть при условии, что у ИФНС нет претензий к документам и декларации, в ином случае срок возврата может затянуться.

Применить налоговый вычет возможно только в трехлетний срок, после осуществления льготируемых расходов (п. 7 ст. 78 НК РФ). Так, заявить о своем праве на возврат налога со стоимости лечения, оплаченного в 2018 году, можно до конца 2021 года.

Как заполнить декларацию 3-НДФЛ

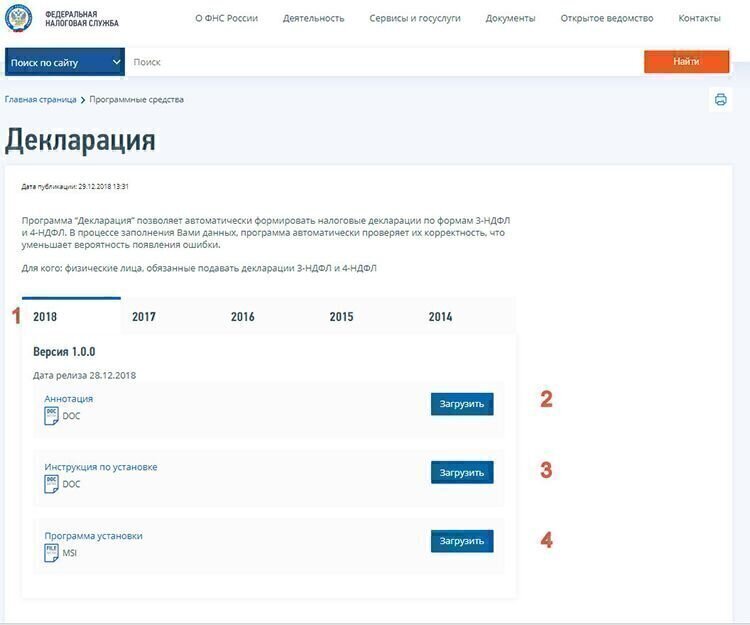

Наиболее оптимально использовать специальную бесплатную программу от ФНС. Найти ее можно, выполнив действия, пронумерованные на рис. 1 от 1 до 3:

На открывшейся странице также выполните последовательные действия, которые на рис. 2 пронумерованы как 1-4:

На открывшейся странице необходимо выбрать год, за который вы хотите сдать декларацию по форме 3-НДФЛ, нажав на него. На рис. 3 выбран 2018 год (действие № 1). Далее необходимо загрузить предложенные файлы (действия №№ 2-4).

Внимательно изучите скачанные файлы и точно следуйте им.

Декларация по форме 3-НДФЛ для представления в 2019 году за 2018 год существенно упрощена по сравнению с формами за прежние годы ( Приказ ФНС России от 03.10.2018 № ММВ-7-11/569@ ).

Упрощение, как и усложнение форм, – это, прежде всего изменения. Использовать ранее установленные программы недопустимо!

Как сдать декларацию

Прежде всего определите адрес нужной налоговой, исходя из того, какая у вас регистрация: постоянная или временная.

При наличии постоянной регистрации вы будете прикреплены к налоговой инспекции автоматически. Если регистрация временная – встать на налоговый учет необходимо самостоятельно.

Не имеет значения, что под территориальное обслуживание вашей инспекции не подпадают, например, ваши:

Сдать форму 3-НДФЛ можно разными способами:

Личный визит в инспекцию

В бумажном виде в саму налоговую лично или через третье лицо по нотариальной доверенности можно сдать:

При формировании декларации через программу на выходе выбирайте машиночитаемую форму – это проще, чем доказывать в инспекции свое право отчитаться на бумаге, без приложения, например, флешки. На втором экземпляре попросите проставить отметку о приемке.

Плюс: Налоговый инспектор сразу выполнит базовую проверку документов и сообщит об изъянах.

Минус: Отнимет много времени, даже если вы записаны через сайт www.order.nalog.ru или портал Госуслуг. Инспектор может отказать, затребовав дополнительные документы, не предусмотренные законодательством. Оспорить такие действия будет сложно, поскольку отказ будет на словах. Кроме того, есть риск потерять второй экземпляр с отметкой о предоставлении декларации. Если нет возможности сдать декларацию лично, на третье лицо необходима нотариальная доверенность (п. 3 ст. 29 НК РФ).

Почтовое отправление

Опустить конверт в почтовый ящик нельзя из-за обязательности описи вложения (п. 4 ст. 80 НК РФ).

Плюс: Не будет отказа в приемке; все взаимодействие с проверяющими формализовано. Не нужно нотариальное заверение полномочий на того, кто отправляет документы за вас.

У налоговой меньше времени на проверку, а значит меньше шансов найти ошибки и несоответствия (поскольку датой сдачи декларации считается дата почтового отправления по почтовому штемпелю, то срок начинает отсчет именно с этого дня, и у налоговой становится меньше дней на проверку за счет доставки).

Декларацию и опись, вложенные в почтовое отправление, должен подписать сам декларант.

Минус: Есть риск потерять почтовую квитанцию.

Отправка через личный кабинет налогоплательщика

Для отправки 3-НДФЛ с приложениями через личный кабинет на сайте ФНС достаточно простой электронной цифровой подписи (далее – ЭЦП), которая будет сформирована в личном кабинет бесплатно.

Плюс: Минимизировано влияние человеческого фактора.

Минус: Необходима регистрация в личном кабинете.

Отправка через сайт gosuslugi.ru

Этот способ почти никто не использует, так как обязательно наличие усиленной ЭЦП. А ее получение в удостоверяющем центре стоит около 1,5 тыс. руб. в год.

Как проходит налоговая проверка 3-НДФЛ

Рассмотрим важные этапы проверки декларации инспекторами камерального отдела.

Правильность заполнения декларации

Проверочные алгоритмы, аналогичные прописанным в программе «Декларация» с сайта ФНС, основаны на регламентированных контрольных соотношениях ( Письмо ФНС России от 20.12.2018 № БС-4-11/24887@ ). Эта проверка – автоматическая, как и сверка, например, с 2-НДФЛ.

Расхождения возникают по разным причинам. От банальной забывчивости бухгалтера работодателя, не сдавшего 2-НДФЛ или сдавшего с ошибками, до ошибок самого декларанта. Так, налогоплательщики нередко забывают перенести из 2-НДФЛ в 3-НДФЛ следующие показатели:

На контрольные соотношения эти ошибки не влияют. Однако программа зачтет НДФЛ как не удержанный налоговым агентом.

При декларировании продажи имущества физлица могут забыть указать итоговые суммы дохода, но никогда не забывают об имущественном вычете, тем самым занижая налог.

Приобретая лишь долю, заявители указывают в 3-НДФЛ всю стоимость жилья, хотя вычет всегда пропорционален доле.

В отличие от лечения и образования, например, покупка жилья допускает переходящие остатки по вычетам при недостаточной сумме НДФЛ. Соответственно, необходимо сверить остаток, указанный в предыдущей декларации.

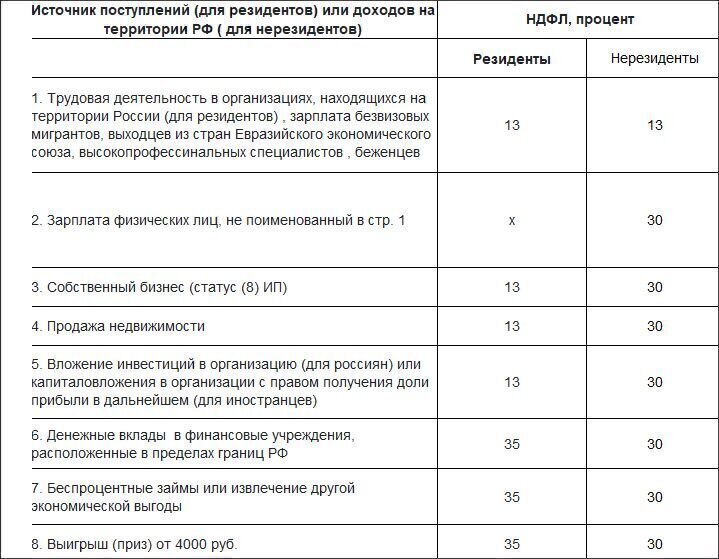

Правомерность применения ставок, льгот

В таблице 1 приведены ставки НДФЛ за 2018 год в зависимости от статуса налогоплательщика, которые будут проверены при камеральной проверке.

Таблица 1. Ставки НДФЛ – 2018

Помимо уже рассмотренных вычетов, позволяющих уменьшить сумму НДФЛ и даже целиком вернуть ее, есть возможность в принципе не сдавать 3-НДФЛ. Такая обязанность отсутствует при продаже личного имущества, если срок собственности на проданные объекты, не задействованные в деятельности физлица в качестве ИП, составил:

Начиная с 2019 года, бизнес-использование имущества ИП для льготы – не препятствие при соблюдении определенных условий (ст. 217 НК РФ в ред. Федерального закона от 27.11.2018 № 425-ФЗ).

Проверка приложенных к декларации документов

Документы, которые необходимы как основания для применения налоговых вычетов, перечислены в Письме ФНС России от 22.11.2012 № ЕД-4-3/19630@. В ходе проверки инспекторов будет интересовать и комплектность, и достоверность документов. Этот параметр уточняют обычно в рамках встречных проверок. Особенно тщательно налоговики проверяют дорогостоящее лечение.

Сколько длится камеральная проверка 3-НДФЛ

ИП на общей системе и все, кто не претендует на вычет, заинтересованы в сокращении сроков проверки налоговой декларации не слишком сильно. Однако, если речь идет о возврате налога, то срок имеет не просто значение, но и очень важен. Ведь от него зависит, когда бюджетные деньги будут отправлены на счет налогоплательщику.

Камеральная налоговая проверка 3-НДФЛ длится 3 месяца со дня представления 3-НДФЛ в инспекцию (п. 2 ст. 88 НК РФ).

При почтовом отправлении дата сдачи декларации (т.е. дата получения ИФНС документов, отправленных по почте) считается дата почтового отправления по почтовому штемпелю.

Подача уточненной налоговой декларации может в любой момент прервать незаконченную камеральную проверку первичной 3-НДФЛ. В этом случае сроки будут аннулированы и пойдет новый отсчет, уже в отношении уточненной декларации (п. 2 ст. 88 НК РФ). Нарушение сроков камеральной проверки – явление довольно редкое, как правило проверка налоговой декларации проходит очень оперативно, если у инспекции нет претензий к представленным документам и декларации.

Как ускорить проверку по 3-НДФЛ

Налогоплательщик не имеет законных рычагов влияния на скорость работы инспектора с налоговой декларацией. Можно влиять лишь косвенно, досконально проработав:

Для того чтобы проверяющий мог оперативно уточнить информацию, обязательно укажите свой актуальный телефонный номер. Если изменились контакты образовательных (медицинских) организаций или других лиц, от которых получены подтверждающие документы, – сообщите об этом в инспекцию.

Нередко инспекторы в целях ускорения проверки предпочитают звонить для уточнения нюансов. Более того, нередко идут даже на небольшие нарушения при проведении встречных проверок.

Так, проверяющие иногда сами звонят в медицинскую организацию и просят прислать им по факсу необходимые документы, подтверждающие достоверность выданных пациенту справок. Как правило, медики, заинтересованные в дальнейшем обслуживании пациента, не станут настаивать на соблюдении процедуры и получении запроса через ту инспекцию, где они стоят на учете.

В остальных случаях об ускорении можно говорить лишь, если произошла задержка проверки. Чтобы сдвинуть проверку с мертвой точки можно обжаловать бездействие инспекции, напомнив о необходимости соблюдать сроки.

Как отследить статус проверки

Фраза о том, что вы хотите узнать результат проверки по ИНН, поможет вам узнать:

Однако такой способ отнимает немало времени на дозвон. Даже если вы звоните через горячую линию ФНС, и они соединяют вас с нужным отделом вашей инспекции.

Ответ на официальный письменный запрос в налоговую придет тоже нескоро – в лучшем случае через месяц. Проще всего проверить статус проверки декларации через личный кабинет на сайте ФНС (раздел «Статус проверки 3-НДФЛ»):

Если статус проверки налоговой декларации отсутствует – необходимо обратиться за разъяснениями в налоговую инспекцию.

Результаты проверки 3-НДФЛ

Если речь идет об ИП на общей системе и других случаях подачи 3-НДФЛ, не связанных с возвратом налога, то лучший результат камеральной проверки – отсутствие каких-либо сообщений из ИФНС. Дело в том, что налоговики составляют акт камеральной проверки только если были выявлены нарушения. Его оформляют в течение 10 дней с момента окончания проверки (п. 1 ст. 100 НК РФ).

Если декларация 3-НДФЛ была подана для возврата налога, то ИФНС обязательно вынесет решение в зависимости от содержания которого можно:

Решению об отказе в возврате налога обязательно будет предшествовать требование о внесении изменений и/или представлении полного комплекта необходимых подтверждающих документов. Также налоговики могут:

Если на требования не отреагировать, то налоговики либо доначислят НДФЛ, либо, если налогоплательщик ожидает возврат НДФЛ, примут отрицательное решение.