В чем выгода быть самозанятым

Статус самозанятого гражданина: все плюсы и минусы

На 20 марта 2021 года в России зарегистрировано более 2-х млн самозанятых. «Из тени» начали выходить сантехники, автомеханики, электрики, мастера маникюра, косметологи и люди других профессий. Для чего микробизнесмены оформляют новый статус, от каких проблем он избавляет, а какие создаёт, разбираемся в материале.

Зачем это людям?

Примеров так называемой «охоты» ФНС в соцсетях на кондитеров, мастеров маникюра, сантехников и других незарегистрированных предпринимателей — масса. Если повезет, то выявленный «нелегал» получает только предупреждение и требование оформиться по букве закона, в худшем — ФНС самостоятельно проведет расчет налогооблагаемой базы и налогов и выставит их к уплате, добавив еще и штрафы за незаконное предпринимательство.

Раньше многие не решались зарегистрировать свой бизнес официально, потому что, как индивидуальным предпринимателям (ИП), им, при нестабильном и скромном доходе, пришлось бы платить фиксированные взносы.

С введением специального налогового режима для самозанятых у фрилансеров появилась возможность работать без страха перед неожиданными проверками и серьезно сэкономить. Применение налога на профессиональный доход (НПД) не предполагает покупку онлайн-кассы, и здесь низкие налоговые ставки. Воспользоваться НПД могут как обычные граждане, так и ИП.

Кто может стать самозанятым-гражданином, а кто самозанятым-ИП

Для начала об обычных физлицах. Они могут стать самозанятыми, если:

Уточним, что самозанятый не имеет права продавать товары, ранее приобретенные для перепродажи, а вот те, что он изготовил сам (например, мебель, одежду, бижутерию и т.п.) продавать может. Главное, чтобы такие товары не подпадали под обязательную маркировку или акцизы. Но и здесь есть выход — можно продавать не готовые вещи, а выполненные на заказ.

К примеру, сшить платье и выставить его для продажи на сайте самозанятому запрещено, потому что тогда придется наносить на товары маркировку. Если же заказчики делают индивидуальные заказы на пошив, то самозанятый может заниматься этой деятельностью и ничего не нарушает.

Если вы не можете точно определить подходит ли ваша деятельность под самозанятость, можете запросить разъяснения в своей налоговой инспекции и руководствоваться ими.

Как физлицу стать самозанятым

Как ИП перейти в самозанятые

Что касается ИП, то к ним применяются те же самые ограничения, что и для обычных физлиц. Дополнительно — ИП не может применять никаких других режимов (патент, упрощенная или общая система), кроме самозанятости.

Если вы только регистрируетесь в качестве индивидуального предпринимателя, то сразу не сможете выбрать налоговый режим для самозанятых:

Шаг 1. Сначала вы ждете, когда вас зарегистрируют в качестве ИП и в течение 30 дней с даты в свидетельстве о регистрации уже можете перейти на НПД.

Шаг 2. Скачайте приложение «Мой налог» и пройдите в нем регистрацию (это можно сделать также с помощью банков-партнеров, все крупные банки предлагают такую услугу). Вот и все — вы ИП-самозанятый.

Если вы действующий предприниматель, то необходимо отказаться сначала от других режимов налогообложения (кроме ОСНО, если применяете общую систему, никаких заявлений писать не нужно).

Если при регистрации вы подавали заявление о переходе упрощенную систему (УСН), то нужно писать заявление на ее отмену по форме 26.2-8.

Переходили на ЕСХН − заполняйте и отправляйте в ФНС бланк 26.1-7.

Если применяете патент, придется подождать, пока его действие закончится или досрочно отказаться от патента, отправив в ФНС форму 26.5-4.

НПД подойдет предпринимателям-одиночкам, если у вас есть работники, то использовать режим самозанятости не получится.

В чем плюсы самозанятости для граждан и ИП:

К примеру, сумма налоговой базы составила — 200000 рублей, НПД по ставке 6% — 12000 рублей. 1% = 2000 (200000*1%) рублей, значит к уплате будет — 10000 (12000-2000), а сумма оставшегося бонуса — 8000 (10000-2000).

Есть ли минусы у самозанятости?

Запрет на найм сотрудников тоже ограничивает возможности самозанятого. К примеру, ИП применяет НПД и продает изготовленные им лично кондитерские изделия. Заказов становится все больше и предпринимателю нужен помощник, но нанять его он не сможет, ведь тогда он утратит право на НПД.

Можно попробовать выйти из ситуации — заключить договор подряда с таким же самозанятым. Но тогда есть риск, что подобные отношения переквалифицируют в трудовые и заставят ИП заплатить НДФЛ и взносы за сотрудника, а также пересчитают налоги от дохода уже по ставке 13%, а то и НДС еще насчитают.

Когда самозанятому обязательно понадобится статус ИП

В ряде случаев недостаточно быть просто самозанятым плательщиком НПД. Необходимо иметь еще и статус ИП. Связано это прежде всего с видом деятельности.

Есть виды деятельности, требующие специальных разрешений, которые априори выдаются только предпринимателям.

Например, это относится к такси. Дело в том, что разрешение на деятельность по перевозке пассажиров обычным физлицам не выдается. Поэтому самозанятому таксисту надо быть ИП на НПД.

Причем не имеет значения, в каком порядке оформлять эти два статуса. Можно сначала зарегистрироваться в качестве ИП, а затем перейти на НПД. Или же сначала зарегистрироваться самозанятым, а после этого подать документы на регистрацию ИП.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Примеры: монтаж пожарной сигнализации, медицинские услуги (например, лечебный массаж). А вот получать лицензию на обучение, если этими услугами занят лично ИП, не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Когда самозанятому потребуется онлайн-касса

При потере статуса самозанятому-физлицу нужно будет зарегистрироваться в качестве ИП, а действующему предпринимателю сменить налоговый режим. В любом случае и тому и другому понадобится онлайн-касса для приема платежей.

Причем не обязательно касса потребуется только при получении оплаты от физических лиц. Если ИП или представитель организации захочет рассчитаться картой (не важно корпоративной или нет) или наличными, то придется выбить чек.

Также, если самозанятый решит сменить или добавить новый вид деятельности, который не подпадает по НПД, ему тоже нужно будет внести коррективы в работу.

Какую кассу выбрать?

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности) и т.д.

Подумайте об экономии на эквайринге. В МТС Кассу встроен функционал по приему безналичных платежей без терминала (через систему быстрых платежей — СБП). Комиссия здесь гораздо ниже и составляет всего — 0,4%-0,7%. Компания также оказывает услуги по регистрации кассы в ФНС и подключению к ОФД и осуществляет техподдержку в режиме 24/7.

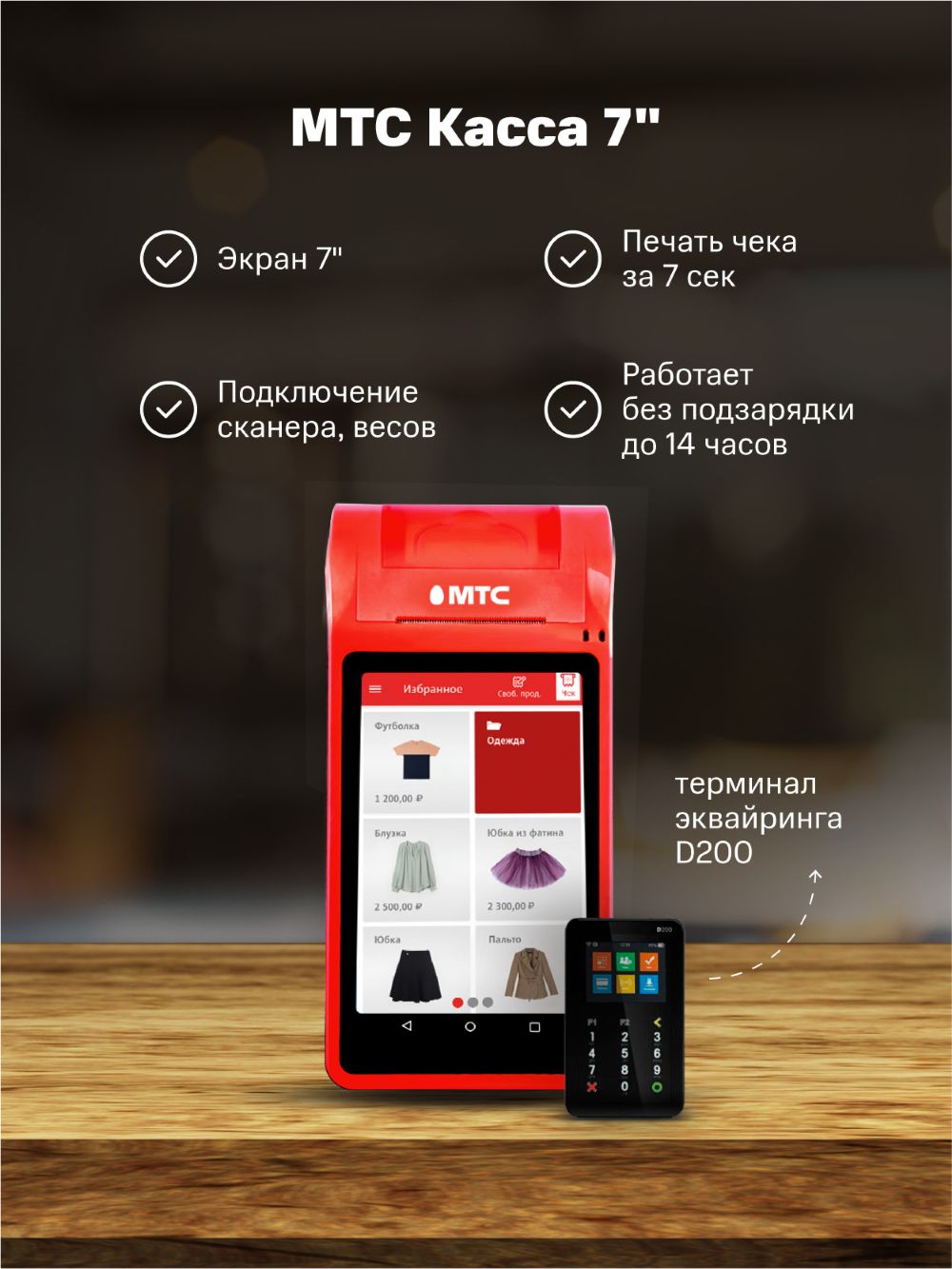

Давайте посмотрим на самые популярные модели МТС Касс.

МТС Касса 5А — модель подойдет тем, кто постоянно передвигается — мастерам по вызову, курьерам, экспедиторам и т.д. В этот аппарат встроен эквайринг, поэтому вы сможете не только пробивать на ней чеки при получении наличных, но и получать оплату по картам.

МТС Касса 5 — аналогичная модель, но без бонуса в виде эквайринга (терминал можно подключать отдельно через bluetooth).

Для удобства пользователей предусмотрена товароучетная система, которая встроена в кассу (точно нужна тем, кто работает с маркированными товарами)

В чем выгода быть самозанятым

Налог для самозанятых: что нужно знать

1 января 2019 года в виде эксперимента введён налог на профессиональный доход, или налог для самозанятых. В этой статье разбираем плюсы и минусы нового налогового режима.

Что такое налог для самозанятых

Государство предлагает тем, кто работает сам на себя: фрилансерам, мастерам по маникюру, пекарям, сантехникам, арендодателям жилья и другим, получить статус самозанятых и вместо 13 % НДФЛ отчислять в бюджет 4 % дохода от работы с физлицами и 6 % — с организациями и ИП.

Власти дают самозанятым возможность вести своё дело, применяя сниженную налоговую ставку, которая не вырастет до 31 декабря 2028 года.

Если вы решили сделать перерыв и временно не работать, платить налог не нужно. Дополнительных взносов и отчислений нет. Завершить деятельность так же просто, как и зарегистрироваться — через приложение СберБанк Онлайн.

Почему налог экспериментальный

В России такой налоговый режим никогда не существовал. Он не имеет аналогов в мировой практике и уже введён во всех регионах РФ.

Эксперимент продлится до 31 декабря 2028 года.

Кто может стать самозанятым

Люди без работодателя и наёмных работников, получающие доход от личной трудовой деятельности.

ИП может изменить режим налогообложения и выбрать налог на профессиональный доход. Сделать это можно только через ФНС.

Максимальный доход самозанятого не должен превышать 2,4 миллиона рублей в год. Государственные и муниципальные служащие могут применять новый режим только при сдаче в аренду жилых помещений.

Кто не может стать самозанятым по виду деятельности

Новый налоговый статус не могут получить те, кто занимается:

Налог на профессиональный доход также нельзя совмещать с другими специальными режимами (например, с УСН) и применять, если есть наёмные работники.

Будет ли повышаться ставка налога

Закон гарантирует, что ставка не вырастет.

Какие доходы не облагаются налогом для самозанятых

Зачем становиться самозанятым, если есть «упрощёнка» со ставкой 6 %

Работающим по упрощённой системе налогообложения ИП, кроме 6 % от дохода, также приходится раз в год подавать декларацию в налоговую и делать обязательные взносы в ПФР и ФОМС.

Будущая пенсия не учитывается

Часть суммы налога пойдёт в Фонд обязательного медицинского страхования. А вот обязательных отчислений в ПФР нет, самозанятый сам решает, как копить на будущую пенсию.

Можно ли совмещать самозанятость с основной работой по найму

Да, можно получать зарплату на основной работе и быть плательщиком налога на профессиональный доход. При расчёте ваших доходов на спецрежиме зарплата учитываться не будет. При этом отчисления в ПФР и прочие фонды из официальной заработной платы выплачивает работодатель.

Пример

Вы работаете по найму и сдаёте квартиру. НДФЛ и обязательные платежи в ФОМС и ПФР будут отчисляться из заработной платы на основной работе. А как самозанятый вы будете платить налог с дохода от арендатора (физического лица) по ставке 4 %, при этом часть этих средств также пойдёт в ФОМС.

Ваша деятельность как самозанятого может совпадать с основной. Допустим, кондитер может работать в кафе как наёмный сотрудник, а в свободное время печь торты на заказ, но не может оказывать услуги как самозанятый своему текущему работодателю.

Как отреагируют клиенты на повышение цен с учётом налога

Если вы повысите стоимость товаров и услуг на 4 или 6 %, чтобы компенсировать выплаты в бюджет, это вряд ли будет критичным. Кроме того, возможность работать законно и официально заключать договоры позволит активно рекламировать себя, а значит, расширить клиентскую базу и привлечь новых клиентов, в том числе более крупных.

Зачем вообще платить налоги

Новый налоговый режим позволяет выйти из «серой зоны» и использовать плюсы легального статуса:

Все плюсы и минусы самозанятости для граждан в 2021 году

Самозанятость в 2021 году

Прежде чем перейти к анализу плюсов и минусов самозанятых гражданин в 2021 году, скажем несколько слов об эксперименте по введению нового налогового режима в России и налоге, который самозанятые уплачивают.

С 1 января 2019 года налог на профессиональных доход введен в четырех субъектах РФ: Москве, Татарстане, Калужской и Московской областях. С 1 января 2020 года эксперимент распространился еще на 19 регионов РФ. В зону его действия вошли: Санкт-Петербург, Башкирия, НАО, ЯНАО, ХМАО, Волгоградская, Воронежская, Ленинградская, Новосибирская, Нижегородская, Омская, Ростовская, Самарская, Свердловская, Сахалинская, Тюменская, Челябинская области, Красноярский и Пермские края.

С 1 июля 2020 года налоговый режим можно применять по всей России, если чиновники субъекта приняли соотвествующий закон.

Что учесть при переходе на НПД, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Преимущества самозанятости

Основные плюсы самозанятости:

Как рассчитать сумму взносов, если ИП зарегистрировался как самозанятый, рассказал Минфин. Получите пробный доступ к системе К+ и бесплатно узнайте мнение чиновников.

Недостатки самозанятости

При наличии значительного количества плюсов для самозанятых в ФЗ № 422 имеются и минусы самозанятости. Среди очевидных недостатков:

Самозанятый гражданин — плюсы и минусы в будущем

Анализируя плюсы и минусы самозанятости, следует помнить, что налоговый режим для самозанятых — эксперимент. Об этом прямо указывается в ст. 1 ФЗ № 422. Соответственно, правила исчисления налога, перечень доходов, облагаемых этим налогом, источников их получения и другие вопросы функционирования данного режима налогообложения могут быть в любое время изменены. А положение налогоплательщиков может как улучшиться, так и ухудшиться.

П. 3 ст. 1 ФЗ № 422 устанавливает только два ограничения на возможности внесения корректив:

Что же касается любых других норм закона, то их корректировка возможна в ходе проведения эксперимента.

Чиновники все чаще разъясняют нюансы применения норм закона №422-ФЗ. Так, например, Минфин подробно поясниил порядок уплаты налога при применении НПД. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Неопределенность с перспективами законодательного регулирования данного режима следует отнести к минусам для самозанятых. Однако сам факт принятия ФЗ № 422, в случае если в будущем положение налогоплательщиков не ухудшится, можно считать существенным плюсом для значительного числа наших сограждан.

Для одних налогоплательщиков (в первую очередь действующих ИП) он позволит снизить налоговую нагрузку, для других — легализоваться и тем самым избежать более серьезных налоговых санкций.

Итоги

В полном объеме плюсы и минусы налогообложения самозанятых проявятся через несколько лет. Тогда станет очевидно, будут ли изменены «правила игры» государством или нет, а также когда накопится практика (судебная, административная) в части применения норм ФЗ № 422 по всей территории России.

Становиться ли самозанятым: все плюсы и минусы

Налог на профессиональный доход (НПД), или по-простому «самозанятость» в качестве эксперимента был введен в 2019 году в четырех регионах. А с 1 июля 2020 года вошел в число налоговых режимов, применяемых по всей стране.

В настоящее время налоговики анализируют онлайн-пространство, чтобы найти «частников», которые не платят налоги со своей деятельности. В свою очередь «частники» не хотят регистрироваться как ИП, так как придется платить взносы и сдавать отчетность. Режим самозанятости позволяет работать законно, и при это существенно сэкономить. Налоговые ставки НПД гораздо ниже других систем налогообложения, отчетность сдавать не нужно, а онлайн-касса не требуется.

Несмотря на простоту НПД, вопрос о том, становиться ли самозанятым, неоднозначен для граждан. Разбираемся во всех вопросах и рассказываем о плюсах и минусах спецрежима, чтобы вам было проще сделать выбор.

Кратко о режиме самозанятости в вопросах и ответах

Кто может оформить самозанятость?

ИП и физлица, которые самостоятельно, без наемных сотрудников оказывают услуги, выполняют работы и продают товары собственного производства. НПД подходит всем категориям граждан, но есть ограничения по видам деятельности, они перечислены в п.2 ст.4 закона от 27.11.2018 № 422-ФЗ. Подробно мы писали об этом в статье «Закон о самозанятых»

Размер налоговых ставок и налоговых вычетов

Ставки НПД зависят от того, кому самозанятый гражданин оказывает услуги или продает товары:

4% ─ при работе с физлицами;

6% ─ с выручки от организаций.

Каждому налогоплательщику на НПД положены налоговые вычеты ─ своеобразный бонус от государства в размере 10 000 рублей, который уменьшает налог.

Что является налоговой базой, какие еще отчисления делает самозанятый и примеры расчетов в статье «Закон о самозанятых».

Сроки уплаты НПД

Налоговая рассчитывает сумму налога и присылает ее самозанятому в «Моем налоге» вместе с реквизитами для перевода до 12 числа месяца, следующего за отчетным. Перечислить деньги требуется не позднее 25 числа.

Минимальный размер налога к уплате ─ 100 рублей, если сумма меньше, ее присоединяют к следующему месяцу.

Более подробно о самозанятости читайте в этой статье.

Отчетный документ самозанятых

Обязанность плательщиков НПД ─ после получения оплаты отправка чеков клиентам, сформированных в приложении «Мой налог».

Заключать письменный договор с заказчиком самозанятому необязательно. Тем не менее при появлении разногласий апеллировать к подписанному договору надежнее, чем ссылаться на устные договоренности. Так вы сможете отстоять свои интересы и перед заказчиком, и в суде. Специальной формы договора для самозанятых нет, сгодится типовой ─ гражданско-правового характера. При оформлении документа не забудьте указать, что исполнитель ─ плательщик НПД.

Также вам необязательно предоставлять акты выполненных работ. Однако, если заказчику принципиально важно получать от вас перечисленные документы, смело принимайте такие условия, ведь законодательству они не противоречат.

Самозанятые: плюсы и минусы

Самозанятые: плюсы

НПД позволяет получать прибыль и не бояться, что налоговая привлечет к ответственности за незаконную предпринимательскую деятельность, заставит платить налог на доходы (НДФЛ) в размере 13%, НДС по ставке 20% и штраф.

Просто зарегистрироваться ─ не придется никуда ходить, всё происходит онлайн. Подробно о регистрации мы рассказываем в статье «Как стать самозанятым».

Не надо самим рассчитывать сумму налога, это делает налоговая.

Нет обязательной уплаты страховых взносов.

Не нужно открывать расчетный счет, так как принимать оплату можно любыми способами, включая перевод на вашу личную банковскую карту и электронные кошельки.

Не требуется онлайн-касса.

Вы можете официально подтвердить свои доходы, например, для получения кредита ─ соответствующая справка формируется в приложении «Мой налог».

Самозанятую деятельность легко совмещать с наемной работой. Например, у вас трудовой договор и есть квартира, которую сдаете в аренду. В этом случае с зарплаты вы платите НДФЛ в размере 13%, а с аренды по НПД только 4 или 6%.

Самозанятые: минусы

Ограничение в доходах ─ не более 2,4 млн руб. в год.

Ограничения по видам деятельности.

Так, нельзя перепродавать товары, продавать подакцизную и маркированную продукцию или быть агентами.

Например, у самозанятого кондитера есть магазин, где он продает свои торты, но добавить в ассортимент фабричные конфеты и шоколад у предпринимателя не получится.

Или другой пример ─ на самозанятости можно шить одежду на заказ, так как это услуги по пошиву, но отшивать модели на продажу нельзя, так как одежда подлежит обязательной маркировке.

Нельзя нанимать сотрудников, что при расширении бизнеса может стать проблемой.

В течение двух лет после увольнения из штата не получится сотрудничать с бывшим работодателем. Например, переводчик работал по трудовому договору, уволился, стал самозанятым. Брать заказы у компании, где он работал нельзя в течение двух лет.

Не идет трудовой стаж для будущей пенсии, так как самозанятые не платят взносы в Пенсионный фонд. Чтобы стаж начислялся, можно самостоятельно перечислять деньги в ПФ.

ИП на НПД нельзя совмещать с другими налоговыми режимами, это ограничивает возможности бизнеса.

Некоторые организации с осторожностью относятся к самозанятым подрядчикам, особенно к тем, кто работает полный день, так как подобные отношения налоговая может перевести в трудовые. Последствия для организации ─ доначисление взносов и НДФЛ.

Когда самозанятым понадобится статус ИП

Если есть необходимость принимать оплату банковскими картами через терминалы эквайринга

Подключить эквайринг может только ИП. Как и почему это происходит, разберем на примере.

Светлана самозанятая, у нее маленький магазин, где она продает кондитерские изделия, выпечку и хлеб собственного производства. Посетителей достаточно, особенно в час пик, почти ни у кого нет наличных денег, только карты.

Без эквайринга Светлана просила покупателей переводить оплату через онлайн-банки. И пока посетителей было мало, такая схема работала. Но когда стали образовываться очереди, многие люди возмущались или просто уходили.

Светлана поняла ─ нужно ставить терминал. В банке ей сказали, что без расчетного счета подключить эквайринг нельзя. А у физлица, даже в статусе самозанятого открыть такой счет не получится по закону, нужно ИП.

Светлана зарегистрировалась как ИП, открыла расчетный счет и подключила эквайринг. И при этом осталась на НПД.

Если вы заняты определенными видами деятельности

В некоторых сферах бизнеса можно работать только ИП или организациям.

Например, работать в такси, согласно закону от 21.04.2011 № 69-ФЗ, могут только индивидуальные предприниматели.

Есть и другие виды лицензируемые виды деятельности, вести которые самозанятые могут только будучи ИП (полный перечень лицензируемых видов деятельности можно посмотреть в статье 12 Федерального закона от 04.05.2011 № 99-ФЗ).

Проводить монтаж пожарной сигнализации, оказывать медицинские услуги (например, лечебный массаж) вам разрешено только в статус ИП. А вот получать лицензию на обучение, если этими услугами занят лично ИП не нужно. К примеру, можно вести обучение детей рисованию или проводить коучинг для взрослых.

Что делать, когда самозанятость не подходит

Если вам по каким-либо причинам не подходит самозанятость вам предстоит

Зарегистрировать ИП и ООО в налоговой.

Выбрать банк с подходящими для вас условиями по РКО.

Подобрать, зарегистрировать в налоговой и настроить онлайн-кассу.

Все услуги вы можете получить у нас. Наш консультант подберет лучшие предложения среди банков, поможет с выбором кассы и решит все вопросы с подключением.

Оставьте заявку, мы перезвоним вам в ближайшее рабочее время и ответим на все вопросы.

Какую кассу выбрать?

Если вопроса покупки кассы не избежать, следует знать основные критерии ее выбора.

Прежде всего это зависит от потока клиентов, количества товарных позиций, услуг, работ, необходимости перемещать кассу (мобильности), наличие онлайн-платежей.

МТС Касса предлагает большой выбор моделей и сервисов, купить оборудование можно сразу или воспользоваться предложениями по рассрочке и аренде.

Права самозанятых

В мае 2020 года в России официально работают почти 700 тысяч самозанятых — тех, кто зарегистрировался и платит налог на профессиональный доход.

Все вместе они сформировали 82 млн чеков и заплатили в бюджет 2,5 млрд рублей.

Пока льготный режим действует в 23 регионах, но с 1 июля он распространится на всю страну. Регионы будут сами решать, вводить ли им налог на профессиональный доход. Сейчас самое время разобраться, какие права есть у самозанятых и в чем выгода этого налогового режима для тех, кто хочет легализоваться или сэкономить.

Распространите знания!

Отправьте статью тем, кому она пригодится

Переслать через вотсап

Скачивайте карточки и сохраняйте таблицу со списком прав, чтобы легально зарабатывать и законно экономить на налогах.

Регистрироваться и сниматься с учета без визита в налоговую

Как это работает. Чтобы стать плательщиком налога на профессиональный доход, нужен только смартфон. Для регистрации достаточно установить приложение «Мой налог». Там все оформляется по скану паспорта, учетной записи на госуслугах или доступу в личный кабинет налогоплательщика. На регистрацию уйдет 10 минут. Бумажных заявлений и госпошлин нет.

Сняться с учета тоже просто, это делается одной кнопкой. Регистрироваться можно сколько угодно раз за год.

Если нет смартфона, можно зарегистрироваться через личный кабинет самозанятых. Подойдет учетная запись на госуслугах или доступ в личный кабинет налогоплательщика.

Работать без статуса ИП

Как это работает. Самозанятые — это легальные предприниматели. На этом режиме можно заниматься полноценным бизнесом или подрабатывать. При этом необязательно иметь статус индивидуального предпринимателя. Налог на профессиональный доход могут платить обычные люди — физлица. Самозанятым может быть учитель математики, мастер по ремонту, редактор, дизайнер, менеджер по рекламе, сантехник или кондитер. Все они абсолютно легально и без санкций со стороны государства могут применять льготный режим, принимать деньги от клиентов и платить налог по льготной ставке.

Например, патент, упрощенка и вмененка — только для индивидуальных предпринимателей. А для НПД такая регистрация обычно не нужна. Хотите — регистрируйте ИП, не хотите — спокойно работайте как физлицо. И у государства не будет вопросов, почему это вы занимаетесь предпринимательской деятельностью без регистрации ИП.

Выбирать регион работы независимо от прописки и местонахождения

Как это работает. Пока режим «Налог на профессиональный доход» можно применять только в 23 регионах. По закону это означает, что нужно вести деятельность в этих регионах. Но это не то же самое, что жить там, арендовать офис или иметь прописку.

Каждый самозанятый сам решает, какой регион ведения деятельности ему выбрать. Можно жить в Брянске, где пока нет льготного режима, но работать с клиентами из Москвы — например ездить туда для фотосъемки или строить дома.

Можно иметь одного клиента в Москве, а остальных — в других регионах. Самому при этом можно жить в регионе без спецрежима — и тоже платить НПД.

А при дистанционной работе самозанятый может выбрать либо тот регион, где он сам находится, либо тот, где находится его клиент.

Официальная прописка совершенно неважна. Но это не значит, что можно иметь регистрацию в Брянске, сдавать там квартиру и применять спецрежим. В этом случае нет никакого подтверждения, что деятельность ведется в экспериментальном регионе, — у налоговой точно будут вопросы.

Использовать льготный режим для доходов от деятельности в других регионах

Как это работает. Самозанятый может платить налог на профессиональный доход со всех доходов, включая те, что он получает от деятельности в других регионах — где пока не применяется льготный режим.

Можно сдавать квартиру в Казани, а еще три — в Орле, Туле и Смоленске. То есть в регионах, где спецрежим пока не введен. При этом со всех доходов от нанимателей можно платить НПД, а не НДФЛ. Для этого нужно выбрать местом ведения деятельности Республику Татарстан. И формировать чеки на каждое поступление от нанимателей — включая тех, кто живет в Орле, Туле и Смоленске. Вместо 13% НДФЛ можно платить 4% — а с учетом вычета даже 3% — в бюджет Татарстана на льготном спецрежиме.

можно платить с дохода от самозанятости с учетом вычета

Фотограф может жить в Москве и выезжать в соседние регионы. И тогда со всех своих доходов от фотосъемок он будет платить налог на профессиональный доход. Даже если три месяца подряд у него ни одного заказа в Москве — только в Брянске, куда он уехал на самоизоляцию к родителям.

Если решите стать самозанятым и появится клиент из региона, где нет НПД, — не волнуйтесь, это не приведет к увеличению налогов. Достаточно вести деятельность хотя бы в одном регионе со спецрежимом.

Это касается не только оказания услуг, но и продажи товаров собственного производства. Если вяжете детские вещи, шьете сумки или делаете фотоальбомы в Омске, Самаре или Перми, можете продавать их в любые регионы и платить налог на профессиональный доход.

Не платить обязательные страховые взносы за себя

Как это работает. Индивидуальные предприниматели на других спецрежимах должны платить за себя обязательные страховые взносы, фиксированную сумму в год. В 2020 году без учета коронавирусных льгот это 32 448 Р на пенсионное страхование и 8426 Р на медицинское.

Такую сумму ИП должен платить независимо от своего дохода и прибыли. Даже если ИП на упрощенке ничего не заработал, а просто имеет статус, работает по трудовому договору и думает над идеей собственного бизнеса.

Самозанятые, которые применяют НПД, не обязаны платить эти фиксированные взносы. Они вообще ничего не отчисляют на пенсионное страхование. А взнос на медицинское страхование уже входит в сумму налога и не увеличивает ее.

Если тот же ИП без дохода перейдет с УСН на НПД, он не должен платить взносы за тот период, когда будет самозанятым. А статус ИП при этом сохранит.

Покупать пенсионный стаж

Как это работает. Самозанятые не платят обязательные пенсионные взносы, но стаж и баллы для пенсии им тоже не зачисляются. Если у самозанятого нет другого дохода со страховыми взносами, у него на лицевом счете в системе пенсионного страхования ничего не происходит.

Например, ИП на УСН получит год страхового стажа и немного баллов, а ИП на НПД — нет.

стоит один год стажа для самозанятых

Нужно иметь в виду, что подать заявление для добровольного пенсионного страхования в приложении можно, а вот сняться с учета таким же способом не получится — нужно писать заявление в ПФР. Правда, можно быть зарегистрированным и просто не платить, даже не снимаясь с учета. Эти взносы не превращаются в обязательные. Нет взносов — нет стажа и баллов.

Добровольные взносы не уменьшают налог самозанятых. А вот для ИП на упрощенке — уменьшают. Имейте это в виду, если выбираете налоговый режим и надеетесь на пенсию от государства.

Не сдавать налоговые декларации

Как это работает. Если вы самозанятый, просто забудьте про любые отчеты о своей деятельности.

Но это не касается тех случаев, когда вы продаете квартиру или машину как физлицо и должны задекларировать доход, который облагается НДФЛ. Освобождение — только для деклараций о доходах в рамках самозанятости.

Формировать чеки без кассового аппарата

Как это работает. Предприниматели на спецрежимах должны применять онлайн-кассы. Для некоторых пока еще действует освобождение, но рано или поздно им все равно придется купить ККТ, подключить ее и платить за обслуживание.

Самозанятым кассы не нужны. При этом они могут формировать полноценные чеки, которые подтвердят получение денег и пригодятся клиентам для отчетов о расходах. Чеки формирует приложение «Мой налог». Сумму и наименование услуги указывает самозанятый.

Если работать через партнеров, например через агрегатор такси, банк с подходящим сервисом или сайт фриланса, то чеки могут формироваться даже без участия самозанятого, по факту поступления денег на специальный счет. Все это можно регулировать. Главное, что расходов на кассу нет, а закон при этом соблюдается.

Принимать наличные или деньги на карту

Как это работает. Самозанятые могут принимать деньги от клиентов как захотят: наличными, на личную карту, на расчетный счет ИП и даже почтовым переводом. Любой вариант для них законный. Для налоговой важно, чтобы при получении денег самозанятый сформировал чек и отправил его в налоговую и клиенту. Деньги при этом можно положить себе в карман.

При расчетах наличными с физлицами налоговой придется поверить на слово: сведения она получит только из чека. Какая сумма там будет указана, с той и начислят налог на профессиональный доход.

Еще можно часть денег принимать на счет, а часть — наличными. Никаких ограничений тут нет.

Нанимать работников по гражданско-правовым договорам

Как это работает. Самозанятые не могут нанимать работников по трудовым договорам. Считается, что самозанятый — это тот, кто работает сам. Он лично ведет онлайн-курс, шьет кожаные сумки, своими руками делает ремонт, пишет тексты или фотографирует.

ИП на упрощенке может заключить трудовой договор со швеей, сантехником, дизайнером или преподавателем. ИП на НПД — нет.

Но никто не запрещает нанимать работников по гражданско-правовым договорам. Самозанятые могут заключить договор подряда или оказания услуг. Например, фотограф на НПД может обращаться к дизайнеру для ретуши, а бригадир — нанимать плиточников, электриков и грузчиков для ремонта квартиры.

То есть использовать труд других людей не запрещено, но это нужно правильно оформлять.

И ни в коем случае нельзя маскировать трудовые отношения гражданско-правовыми. Это грозит проверками и штрафами. Если дизайнер на самом деле состоит в штате и работает только на этого ИП у него в офисе, его опасно выдавать за исполнителя по договору оказания услуг. А вот разовые обращения к дизайнеру, который работает и на других заказчиков, никто не запрещает.

Помогать клиентам-юрлицам экономить на взносах

Если этот дизайнер зарегистрирован как самозанятый и платит НПД, компания не должна платить за него взносы. Она платит исполнителю 50 000 Р — и всё. А 13 550 Р клиент экономит, не нарушая закон. Самозанятый при этом тоже ничего не нарушает: он сформирует чек, который компания сможет учесть в составе своих расходов.

Этот способ экономии иногда превращают в хитрую схему: переводят штатных сотрудников в самозанятые. Мы так поступать не советуем: налоговая легко это отследит, проверит и накажет. Маскировать штатных сотрудников под самозанятых подрядчиков запрещено.

А для реальных договоров эта норма отлично работает. Сэкономят все: и самозанятый, и его клиенты.

Получать справки о доходах для кредитов и пособий в приложении

Как это работает. В приложении «Мой налог» или личном кабинете самозанятого можно сформировать справку о доходах за любой период. Такая справка подойдет для оформления кредита, назначения пособий или расчета алиментов.

Справку можно сформировать в любое время, распечатать или отправить по электронной почте с цифровой подписью.

Ничего не делать для расчета и уплаты налога

Как это работает. Налог для самозанятых считает налоговая. Достаточно просто формировать чеки на каждое поступление. Налоговая сама разберется, по какой ставке начислить налог, какую сумму вычета учесть в конкретном месяце и сколько выставить налогоплательщику.

Сумма к уплате отобразится в приложении. Ее нужно будет заплатить до 25 числа следующего месяца. За первый месяц после регистрации налог платят на месяц позже, то есть следующий месяц как бы пропускают. А потом суммы начисляют ежемесячно: самозанятый смотрит, сколько ему начислили, и платит эту сумму удобным способом. Можно привязать карту в приложении и платить в два клика. А можно уполномочить банк или агрегатор — они все сделают сами и переведут положенную сумму в бюджет в установленный срок.

Получать налоговые вычеты при покупке квартиры и лечении

Как это работает. Самозанятые платят не НДФЛ, а налог на профессиональный доход. Этот налог нельзя вернуть из бюджета с помощью налоговых вычетов при покупке квартиры, оплате лечения или образования. Он навсегда останется в бюджете.

Но у самозанятых все равно есть право на налоговые вычеты. Если появляется доход, который облагается НДФЛ по ставке 13%, налог можно уменьшить или вернуть.

Например, дизайнер работает по трудовому договору и платит НДФЛ. А еще он зарегистрирован как самозанятый и платит НПД. Если дизайнер будет платно лечить зубы или возьмет ипотеку, он может возвращать свой НДФЛ.

Или дизайнер работает только как самозанятый, но он получил доход от продажи квартиры и должен заплатить НДФЛ. В том же году он оплатил учебу в вузе. Можно использовать вычет за обучение, чтобы вернуть или уменьшить налог с продажи квартиры.

Получать пенсию с ежегодной индексацией или социальной доплатой

Как это работает. Неработающим пенсионерам каждый год индексируют пенсии — страховые и социальные. Если пенсия меньше прожиточного минимума, пенсионеру положена социальная доплата. Но если пенсионер работает по трудовому договору или зарегистрирован как ИП на упрощенке или патенте — он считается застрахованным в системе обязательного пенсионного страхования, поэтому обычной индексации и доплаты у него нет. Есть только символический перерасчет с 1 августа.

Но для самозанятых сделали исключение. Они не считаются работающими с точки зрения пенсии, потому что у них нет обязательных пенсионных взносов. Если пенсионер зарегистрирован как ИП на упрощенке, ему не положена ежегодная индексация с 1 января или 1 апреля. А если тот же пенсионер станет самозанятым на НПД, то даже со статусом ИП он будет получать прибавку.

Совмещать разные виды деятельности

Как это работает. Под НПД попадают разные виды деятельности, если самозанятый занимается ими сам и вписывается в годовой лимит дохода — 2,4 млн рублей. Один и тот же человек может сдавать квартиру, фотографировать, подрабатывать репетиторством, выпускать свой онлайн-курс по ретуши и вести бухучет на аутсорсе. С доходов от всех видов деятельности можно платить налог по льготной ставке.

Главное — соблюдать условия по поводу исключений. Например, на НПД нельзя заниматься торговлей — перепродавать фотокниги, которые купили на «Алиэкспрессе». Или вести бухучет у своего работодателя по трудовому договору: зарплата будет облагаться обычными налогами.

Совмещать самозанятость и работу по трудовому договору

Как это работает. Можно быть наемным работником с трудовым договором и при этом самозанятым. Например, можно работать главбухом за зарплату, а для подработки вести учет еще в трех фирмах с уплатой налогов на льготном спецрежиме.

Есть только одно требование: под льготный режим не попадут доходы от нынешнего работодателя, причем и в течение двух лет после увольнения.

Работать с иностранными клиентами и получать доход в валюте

Как это работает. Самозанятые могут свободно работать с иностранными клиентами. Им могут платить деньги в долларах или евро, с этим нет проблем. Например, фотограф может продавать свои работы на зарубежных стоках, а дизайнер — делать проекты для зарубежных архитектурных бюро.

При этом доходы будут попадать под льготный режим, а все условия для самозанятых действуют как обычно.

Нужно пересчитать доход в валюте в рубли по курсу ЦБ на день получения и сформировать чек. Если иностранный клиент — юрлицо, ИНН для него в чеке не указывают. Валютный контроль — отдельная тема, эти вопросы нужно решать со своим банком.

Становиться нерезидентом без повышения ставки налога

Как это работает. Для нерезидентов ставка НДФЛ выше — вместо 13% с доходов приходится платить 30%. Причем нерезидентом можно стать просто из-за любви к путешествиям или частых командировок.

Но самозанятым длительное отсутствие в России ничем не грозит. Важно только гражданство — и только для регистрации: НПД могут применять россияне и граждане стран ЕАЭС.

Из-за частых выездов за границу ставка налога на льготном режиме не меняется, а право на его применение не теряется. Если зарегистрироваться на НПД и сдавать квартиру, находясь при этом за границей весь год, то с доходов можно платить 4%, а не 30%.

ставка НДФЛ для нерезидентов

Участвовать в госзакупках на льготных условиях

Как это работает. Для малого и среднего бизнеса есть особые условия при проведении госзакупок. Например, 20% от годовой суммы контрактов должны получать именно такие исполнители — из реестра МСП. А некоторые торги можно проводить только для МСП.

При этом обеспечительный платеж для малого и среднего бизнеса ниже, чем для крупных компаний, а деньги им перечисляют быстрее.

Теперь у самозанятых тоже есть такие льготы. Тех, кто платит НПД, уравняли в правах с компаниями и ИП на упрощенке или другой системе налогообложения. Теперь они могут участвовать в торгах и получать выгодные контракты с бюджетным финансированием.

Вернуть весь налог за 2019 год и получить налоговый капитал

Как это работает. Из-за пандемии самозанятым пообещали вернуть весь налог, который они заплатили за 2019 год. Для этого ничего не нужно делать — достаточно привязать свою банковскую карту в приложении «Мой налог».

выделит государство на уплату налога каждому самозанятому

Делать для этого тоже ничего не нужно. Когда закон заработает, налоговый капитал автоматически отобразится в приложении и спишется в счет уплаты налога.