как посчитать что выгоднее предоплата или отсрочка

Три несложных формулы, позволяющие оценить все плюсы и минусы торговых операций с отсрочкой платежа

Отсрочка платежа – наиболее популярный способ улучшить условия оплаты поставок за счет поставщика. Договоренность с поставщиком об оплате, например, через 14 дней после поставки, в некоторых отраслях является непременным условием даже для первой сделки. Отсрочка должна быть обязательно прописана в договоре – если это не сделано, то в соответствии с законодательством, обязанность оплаты товара покупателем по умолчанию наступает непосредственно после получения товара.

В этой статье вы найдете ответы на следующие вопросы:

Формула расчета стоимости отсрочки

Не забывайте, что любая отсрочка платежа – это реальные финансовые затраты поставщика. В своей практике управления коммерческими отделами, я делал оценку стоимости отсрочки, когда подтверждал ее клиенту как 2% от суммы поставки за один месяц отсрочки платежа. Аналогичный подход, учитывающий стоимость денег и риски, применяли многие знакомые руководители.

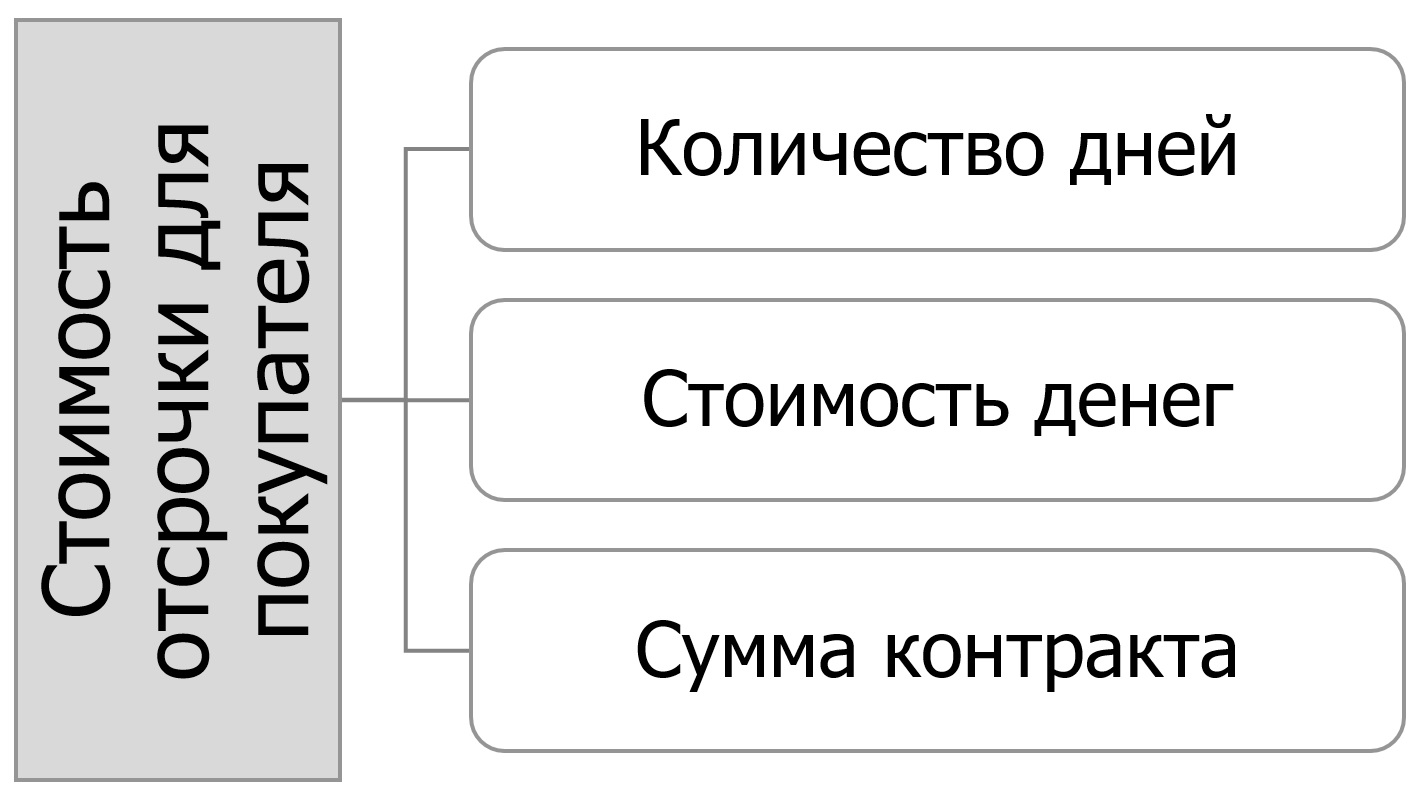

Факторы, влияющие на стоимость отсрочки платежа для покупателя

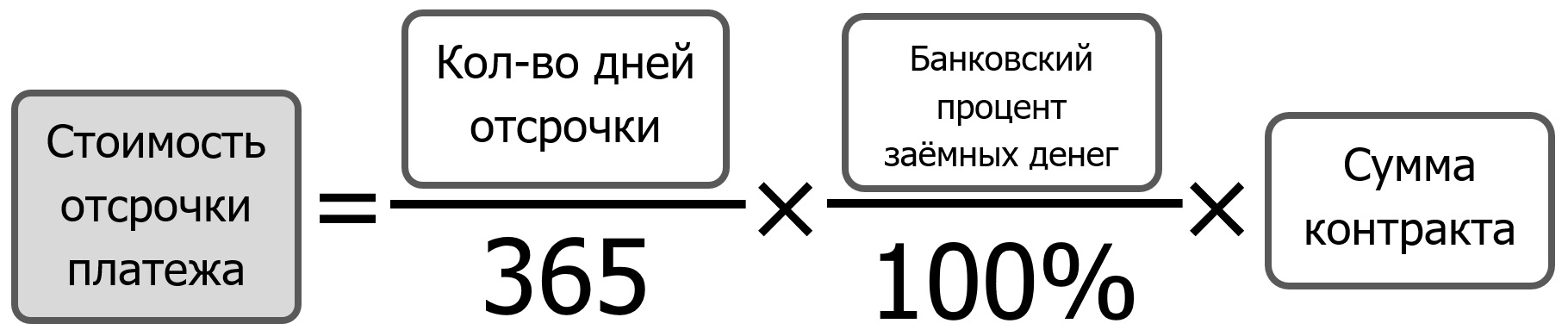

Для расчета сэкономленных средств, которые покупатель получит, договорившись с поставщиком об отсрочке платежа, можно воспользоваться следующей формулой:

ОП = (КДО / 365) х (БП / 100%) x СК,

где ОП – стоимость отсрочки платежа, руб.;

КДО – количество дней отсрочки;

БП – банковский процент заемных средств, %;

СК – сумма контракта, договора, сделки, руб.

Эта формула с достаточной точностью дает понимание того, сколько денег вы экономите, пользуясь отсрочкой платежа поставщика. Логика этой формулы в том, что вы оцениваете, сколько бы вам потребовалось потратить денег для привлечения кредита в банке, чтобы рассчитаться с поставщиком по факту поставки.

Также вы можете рассматривать эту формулу как способ оценить, сколько денег тратит ваша компания, предоставляя отсрочку платежа своим клиентам. В этом случае предприниматели добавляют к полученному числу еще порядка 20%, учитывающих риск невозврата денег и затраты на получение просроченной задолженности.

Факторы, влияющие на стоимость отсрочки для поставщика

Пример расчета эффекта отсрочки

Рассмотрим пример того, как оценить экономический эффект отсрочки для покупателя. Предположим, вы покупаете канистры у поставщика на условиях оплаты по факту поставки. В ходе длительных и непростых переговоров вам удалось добиться от поставщика отсрочки платежа 21 день. Сумма вашего заказа составит 1 млн руб. Финансовый директор сообщил вам, что на сегодняшний момент заемные деньги банка ваша компания может привлечь под 22% годовых. Давайте оценим стоимость отсрочки платежа в этом случае:

ОП = (21 / 365) × (22 / 100) × 1 000 000 = 12 658 руб.

Можно считать, что 12 658 руб. вы сэкономили компании. Если бы отсрочка платежа не была получена, компания должна заплатить поставщику на 21 день раньше, а для этого потребовалось бы привлечь заемные средства в банке. 12 658 руб. – это деньги, которые пришлось бы потратить, чтобы компания пользовалась кредитом 1 млн руб. в течение 21 дня.

Рекомендации для расчетов

При оценке стоимости кредитных денег правильно учитывать не только процент годовых, но и всевозможные одноразовые платежи банку за открытие кредитной линии: различные комиссионные, расходы на оформление и страхование залога, другие расходы, которые возникают по ходу оформления и обслуживания кредита.

Некоторые бизнесмены считают при оценке стоимости отсрочки не банковский процент, а процент прибыльности альтернативного вложения средств (например, в акции или побочный бизнес), либо фиксированный процент, привязанный к рентабельности бизнеса.

Приведенная мной формула расчета будет также полезна, если вы покупаете товар у поставщика на условиях предоплаты, к тому же еще и с длительной доставкой. В этой ситуации можно считать, что вы поставщика кредитуете. Стоимость предоплаты может быть рассчитана по той же формуле, только вместо количества дней отсрочки подставьте в формулу количество дней с момента оплаты до момента поступления товара к вам.

В некоторых компаниях клиенту озвучивается цена, к которой, в зависимости от количества дней отсрочки, добавляется некий процент. Например, цена товара 200 руб., если хотите отсрочку на неделю – цена составит 202 руб., если на месяц – 210 руб. В этом случае первое, что должно быть сделано покупателем – это улучшены по максимуму цены, предлагаемые с отсрочкой платежа, а второе – произведен расчет выгодности такого предложения.

Оценка выгодности сделки с отсрочкой

Оценку выгодности цены товара с отсрочкой по сравнению с ценой товара без отсрочки можно сделать с помощью неравенства:

НЗО / (100% — НЗО) х (365 / КДО) х 100% ≤ БП,

где НЗО – надбавка за отсрочку, % (размер упущенной скидки, если сделка будет с отсрочкой платежа);

КДО – количество дней отсрочки;

БП – банковский процент заемных средств, %.

Если неравенство выполняется – значит пользоваться деньгами поставщика выгоднее, чем кредитными деньгами, поэтому отсрочка в этом случае принесет компании дополнительную прибыль. Если не выполняется, и левая часть неравенства больше правой – отсрочка невыгодна.

Например, вы покупаете канистры у поставщика на условиях оплаты по факту поставки. Цена за канистру – 200 руб. В ходе переговоров об изменении условий поставки, вы остановились на том, что при интересующей вас отсрочке платежа 21 день стоимость канистры составит 206 руб. Финансовый директор сообщил вам, что на сегодняшний момент заемные деньги ваша компания может привлечь под 22% годовых. Надбавка за отсрочку составляет (206 ‒ 200) = 6 руб. или 3%. Давайте оценим выгоду работы с отсрочкой платежа в этом случае:

Левая часть получилась больше правой. Неравенство показывает, что при таких условиях работать с поставщиком с отсрочкой платежа невыгодно. Нужно заново садиться за стол переговоров, либо принимать управленческое решение: согласиться продолжить работу с оплатой по факту поставки канистр, или предпочти более дорогую, чем кредитные деньги, отсрочку платежа. В приведенном выше примере выгодно работать с отсрочкой в 21 день, если цена при этом увеличится не более, чем на 1,25%.

Многие иностранные производственные компании, с которыми я сотрудничаю, не работают с российскими поставщиками на условиях отсрочки платежа. Их задача – получить вместо отсрочки максимально низкую цену и комплекс условий. Стоимость европейских денег при кредитной ставке в среднем 3% годовых получается в шесть-десять раз дешевле российских. Поэтому для европейской компании работать с российскими поставщиками на условиях отсрочки часто равносильно неэффективному и дорогому кредитованию.

Сравнение условий двух поставщиков

Если возникает необходимость сравнить двух поставщиков с одинаковым товаром, но с разной ценой и отсрочкой платежа (при прочих равных условиях), можно воспользоваться «условной закупочной ценой» – оценкой стоимости закупки с учетом отсрочки:

УслЗак = ЗАК х (1 – (БП / 100%) x (КДО / 365)),

где УслЗак – условная закупочная цена с учетом предоставления поставщиком отсрочки, руб.;

ЗАК – закупочная цена, руб.;

БП – банковский процент заемных средств, %;

КДО – количество дней отсрочки.

Например, мы имеем два предложения от поставщиков «Альфа» и «Бета» на канистры. Канистры абсолютно одинаковые и при прочих равных условиях у поставщиков отличаются только цена и отсрочка. Поставщик «Альфа» предлагает цену за канистру 200 руб. и не дает отсрочку платежа. Поставщик «Бета» предоставляет цену 205 руб. и дает 30 дней отсрочки платежа. Предположим, что заемные деньги ваша компания может привлечь под 22% годовых. Какое предложение выгоднее? Рассчитаем условную закупочную цену для двух поставщиков:

«Альфа»: УслЗак = 200 × (1 – (22 / 100) × (0 / 365)) = 200 руб.

«Бета»: УслЗак = 205 × (1 – (22 / 100) × (30 / 365)) = 201,3 руб.

Таким образом, несмотря на то, что поставщик «Альфа» не предоставляет отсрочку платежа, его предложение, с учетом стоимости отсрочки, будет более выгодным, чем у поставщика «Бета». Можно рассчитать, что предложение поставщика «Бета» становится выгоднее, чем «Альфа» при условии отсрочки платежа более 41 дня.

Как вести переговоры об отсрочке

Отсрочка платежа – важнейшее условие договора с поставщиком. Рекомендую покупателям переходить к обсуждению размера отсрочки после того, как будут достигнуты определенные договоренности по цене – если начинать переговоры с отсрочки, ее включат в стоимость.

Если поставщик сам предлагает отсрочку, задача закупщика добиться минимально возможной цены при максимальной отсрочке, а затем получить цену при условии предоплаты. После этого посчитать выгодность отсрочки по приведенной выше формуле.

Если вы сейчас работаете с отсрочкой платежа, получите более низкую цену на условиях предоплаты и оцените эффективность двух этих цен по вышеприведенной формуле. Проведите несколько сделок без отсрочки платежа, после чего предпринимайте попытки получить отсрочку при сохранении недавно полученной предоплатной цены.

Если вы продавец, не забывайте, что каждый день предоставленной отсрочки стоит вашей компании каких-либо денег, и обязательно «продавайте» отсрочку – это фактически дополнительная скидка, которую получает ваш клиент. Не забывайте также, что отсрочка платежа может быть не только 14, 30, 60 дней, но и 11, 26, 47 дней.

Лицензия на образовательную деятельность серии 43 № 000864 регистрационный № 0498 от 20.10.2011г.

Учебно-деловой центр ВТПП — бизнес семинары и тренинги в Кирове © 2011-2021

Что выгодней: предоплата или отсрочка?

Вячеслав Харин, коммерческий директор ООО «Компании Градиент Урал» Сред

ООО «Компании Градиент Урал»

Среди предпринимателей, занимающихся торговы-

ми операциями, бытует мнение, что наилучшим ус-

ловием сотрудничества с фирмой-поставщиком является работа по отсрочке платежа и чем длиннее этот период, тем гораздо лучше. Но экономические подсчеты и опыт маркетинга говорят: НЕТ!

Действительно, отсрочка платежа — это наилучший вариант ведения дел для фирмы, которая только начинает работать или имеет малые оборотные средства. Но для предприятия, уже имеющего за плечами наработанные активы, или когда во вновь открываемое дело учредителями сразу закладываются значительные оборотные средства, намного эффективнее работать, оплачивая товар по факту поступления или предоплате. Причем, все, кто попробовал работать по этой схеме, в дальнейшем не видят для себя другого варианта. Привычный вариант просто теряет экономическую целесообразность.

«Почему?» — спросят большинство профессионалов, уже много лет успешно занимающихся торговлей. Ответ очень прост — цена на момент предоплаты значительно ниже цены, которая получается в результате отсрочки платежа. Цена же, как всем прекрасно известно, на настоящий день является ключевым фактором конкурентоспособности фирмы — будь то крупный оптовик или просто розничный магазин. Низкие цены — это поток покупателей, это сбалансированный ассортимент, это большие обороты и, в итоге, устойчивая прибыль. Как же получаются эти две цены?

Цена товара, поступающего в дистрибьюторскую сеть, складывается из ряда факторов. Фирма-поставщик получает товар от фирмы-производителя на условиях либо предоплаты, либо оплаты по факту поступления продукции. Причем, такие условия оплаты существуют сейчас практически для всех фирм вне зависимости от их размеров. Причем, если рассматривать вариант с крупной фирмой-оптовиком, которая имеет собственные оборотные средства (или минимальную кредиторскую задолженность) и приобретает большие партии товара со значительными скидками от производителя, то в результате на продукцию устанавливается минимальная рыночная цена. В этот момент цена на товар имеет символическое название «репер» — ниже просто не бывает.

Далее товар движется в дистрибьюторскую сеть. Если магазин берет товар с отсрочкою платежа на определенный срок, то тут уже появляется новая цена, которая превосходит репер на 8-10%. И эта новая цена определяется следующим. Фирма-поставщик, имея одновременно минимальную кредиторскую и максимальную дебиторскую задолженность, вынуждена для финансирования текущих активов брать банковские кредиты. Дополнительно к этому, работая по кредиту, фирме необходимо учитывать все коммерческие риски, связанные с ростом курса доллара (в зависимости от ситуации в стране он колеблется от 0,3 до 3,0%). И, в итоге, эти банковские проценты и коммерческие риски, заложенные в стоимость продукции, значительно увеличивают ее цену для потребителя.

Работа магазина с отсрочкой платежа приводит к снижению его маневренности, делает более неповоротливым, снижает конкурентоспособность. Получая товар по более высоким ценам, фирма-продавец имеет возможность делать надбавку не 25-30%, как в случае реперной цены, а всего лишь 10-15% (выше среднерыночных розничных цен все равно не прыгнешь — иначе товар будет лежать мертвым грузом, а переоценка влечет за собой прямые убытки). Помимо этого, магазин, работая по такой схеме, столкнется с проблемой несбалансированного ассортимента, т.к. любой поставщик будет отгружать новый товар только после полного погашения задолженности. В результате — упущенная выгода, потеря рынка и покупателей. А всем прекрасно известно, что вернуть покупателя стоит гораздо дороже, чем его «приручить в первый раз».

Низкая закупочная цена, отсутствие кредиторской задолженности магазина значительно повышают его экономическую стабильность, делают гибким и позволяют быстро и эффективно реагировать на рыночную ситуацию — появляется полная свобода в выборе товара, свобода в установлении цены, возможность управлять рынком и покупательским поведением потребителя (даже если по какой-либо причине товар «не идет», то возможность простимулировать сбыт за счет снижения торговой надбавки с 25% до 15% все равно обеспечит необходимую прибыль в короткие сроки).

К сожалению, наш торговый бизнес все еще остается во власти сформированных годами стереотипов — «лучше торговать не за свои деньги» и «товарный кредит — это выгодно». Однако, как известно, бесплатный сыр бывает только в мышеловке. Экономические расчеты, современный маркетинг подтверждают — принятие решения об единовременном перераспределении ресурсов — с момента оплаты по кредитной линии на момент предоплаты, позволяет дистрибьютору сделать качественный шаг в сторону экономического прогресса и прибыли.

Другим ограничением развития нашей экономики является еще один стереотип — мы считаем достижением, и обоюдовыгодным, ведение дел, если сумели в переговорах найти компромиссное решение, частично удовлетворяющее и поставщика, и дистрибьютора. Серьезным бизнес-прорывом будет понимание того, что и поставщик, и дистрибьютор — это игроки одной команды и оба заинтересованы в успехе друг друга. Гораздо лучше объединить свои усилия и свои интересы с тем, чтобы решить такие общие проблемы, как высокая цена, медленный сбыт и отсутствие широкого ассортимента. Именно такой подход обеспечит взаимовыгодное и долговременное сотрудничество.

Расчёты с контрагетами: предоплата, отсрочка платежа, оплата частями

12 июня 2020 Пригодится для: Предприниматели

Предоплатой принято считать аванс и задаток, постоплата — это рассрочка, оплата частями, отсрочка платежа.

От способа расчётов с контрагентами зависит ваш денежный поток. Если вы продавец, вам выгодно работать по предоплате, если заказчик — по постоплате.

В договоре важно прописать способ оплаты и штрафные санкции за просрочки оплат, чтобы избежать недоразумений и споров в будущем, особенно если клиент перестанет платить и нужно будет требовать оплату через суд.

Рекомендуем фиксировать и контролировать сроки оплат (в таблице, учётной системе, 1С и т. д.), чтобы отслеживать статус оплат по сделкам и вовремя реагировать — кто, сколько и за что должен, прогнозировать кассовые разрывы.

Всегда проверяйте статус контрагентов — злостных неплательщиков в специальных сервисах, чтобы внезапно не обнаружилось, что контрагент — банкрот, а вы — один из тех, кто хочет взыскать с него долг.

Не ограничивайтесь устными переговорами с должниками, отправляйте письменные претензии и требования, эти документы понадобятся, если придётся взыскать задолженность через суд.

Предоплата

Поставщику и продавцу почти всегда выгодно получить оплату по договору до того, как он приступит к выполнению обязательств. Даже если клиент передумает покупать товар или откажется от услуги в процессе её предоставления, предоплата компенсирует понесённые затраты.

Есть нюансы для СПД, которые дают дополнительную скидку при условии предоплаты или привязывают стоимость сделки к курсу валют, но с точки зрения денежного потока, деньги, полученные заранее, — это всегда деньги в обороте. А это даёт возможность вовремя закупать новый товар, платить подрядчикам и сотрудникам. Предоплату можно брать частями — в виде процента от суммы — или в полном объёме.

По закону, если исполнитель не выполнил обязательства или выполнил, но нарушил сроки договора, клиент может требовать вернуть предоплату (п. 2 ст. 693 ГКУ).

А вот если клиент вовремя не внёс предоплату — исполнитель вправе приостановить или вовсе не выполнять обязательства (п. 3 ст. 538 ГКУ).

В договоре можно прописать начисление процентов на сумму предоплаты за не вовремя поставленный товар с момента получения предоплаты (п. 3 ст. 693 ГКУ).

Предоплата считается задатком, если вносится для подтверждения и обеспечения выполнения обязательств после подписания договора (ст. 570 ГКУ). Всё, что не задаток, считается авансом.

Если предоплату получили до подписания договора и письменно зафиксированных обязательств ещё не возникло — это аванс. На аванс не распространяется действие ст. 571 ГКУ, двойной компенсации в случае срыва сделки не будет.

Если принимаете задаток, нужно знать ключевые моменты (ст. 571 ГКУ).

Сделка не состоялась по вине покупателя. По закону предоплата остаётся у исполнителя/продавца. Если сделка сорвалась, когда исполнитель/продавец начал выполнение обязательств или частично выполнил их, клиент должен компенсировать понесённые затраты, если они превышают предоплату (п. 1 ст. 571 ГКУ). Можно прописать иные условия в договоре, они будут приоритетнее. Не хотите брать дополнительных плат — регулируйте договором.

Пример: Ателье (ФЛП 3-й группы ЕН) получило предоплату за индивидуальный пошив костюма — 50%, стоимость костюма 5 тыс. грн, предоплата 2,5 тыс. грн. Дизайнер сделал выкройку, закупил ткань и фурнитуру на костюм на сумму 3 тыс. грн. А клиент взял и передумал, хочет отменить заказ и забрать деньги. Что делать исполнителю: вы вправе не возвращать предоплату и требовать от клиента 500 грн, которые потратили на выполнение заказа. Раз заказ сорвался по вине клиента, предоплата остаётся у ателье.

В примере с ателье цена вопроса 3 тыс. грн, а если речь об изготовлении офисной мебели, дорогостоящих поставках, изделиях по индивидуальному дизайну и размеру, суммы будут внушительными. Всегда учитывайте этот момент в договоре.

Сделка сорвалась по вине исполнителя/продавца. Тогда он обязан вернуть покупателю задаток и компенсацию в размере задатка, т. е. двойной задаток. Если были допзатраты со стороны клиента, свыше задатка, поставщик тоже должен их компенсировать.

Сделка сорвалась до того, как исполнитель приступил к исполнению, неважно, по чьей вине, — он просто возвращает задаток (п. 3 ст. 571 ГКУ).

Для клиента предоплата — рискованное условие сотрудничества с новым контрагентом, ведь недобросовестный поставщик может взять предоплату и скрыться. Мы советуем проверять контрагентов.

Как оформить в учёте. В книге учёта предоплату включаете в доход в день поступления денег. Если сумму пришлось вернуть, корректируете доход.

Сначала вы фиксуете сумму оплаты или предоплаты в графе 2, а когда возвращаете её, делаете запись в графе 3 без знака «минус».

Постоплата

Постоплата удобна заказчикам. По сделке с постоплатой поставщик передаёт товар / оказывает услугу/проект покупателю уже сейчас, а деньги получает когда-то потом, как определили в договоре. Постоплату ещё называют «товарный кредит».

В договоре можно предусмотреть выплату процентов за услугу отсрочки платежа (п. 5 ст. 694 ГКУ), но это не обязательно. Не путайте их с процентами, которые выплачиваются за просрочку оплаты, это отдельный платеж, который платится из суммы долга за период просрочки.

Для исполнителя/производителя постоплата — это всегда риск того, что деньги он не получит никогда или придётся повозиться, чтобы выбить оплату.

Без необходимости лучше не соглашаться на такой вариант сотрудничества, ведь, возможно, вам придётся выбивать у контрагента эти деньги и потратиться на юристов.

На сотрудничество по постоплате ФЛП продавливают большие бренды, к примеру супермаркеты. Если хотите вывести свой товар на новый уровень, придётся согласиться на такой формат работы.

Постоплату можно использовать с проверенными клиентами, с которыми есть положительная история сотрудничества. Важно зафиксировать в договоре конкретные сроки оплаты и штрафы за просрочку.

Отсрочка платежа

Отсрочка платежа — это тоже постоплата. Это единоразовый платёж на полную стоимость товара/услуги, который вы получите не сразу, а через определённый период времени. Часто используется в посредничестве, дропшиппинге. Предполагается, что заказчику нужно время, чтобы перепродать этот товар конечному потребителю, получив от него оплату, рассчитаться с поставщиком.

При таком варианте оплаты право собственности на товар переходит к заказчику сразу, в момент получения товара (пп. 14.1.245 НКУ). Посредник получил товар, перепродал его и после получения оплаты рассчитался с заказчиком.

С отсрочкой можно оплачивать не только товар, но и услуги, если готовы подождать какое-то время с оплатой.

Срок отсрочки может быть любым, как договоритесь с клиентом — 3 дня, неделя, месяц с момента поставки.

Такой вид подходит крупным маркетплейсам, ритейлерам, которые оптом закупают товар, размещают товары на площадках, в наземных магазинах и продают конечному потребителю в розницу.

Отсроченные оплаты и лимиты единщиков. Будьте внимательны с получением отсроченных платежей, если лимит дохода для нахождения на вашей группе на грани превышения. Часто это происходит в конце года, когда вы наконец-то договорились, что клиенты выплатят вам всё, что должны.

Рассрочка и оплата частями

При использовании рассрочки платёж разбивается на части и выплачивается оговорёнными суммами до полного погашения обязательства по оплате в течение определённого срока.

Важный момент: право собственности на товар переходит к покупателю в момент полной выплаты стоимости товара (пп. 14.1.249 НКУ).

Если покупатель просрочил оплату: продавец вправе расторгнуть договор и отозвать товар (п. 2 ст. 695 ГКУ). И даже начислить штрафные проценты на сумму просрочки и применить индекс инфляции за весь период просрочки (п. 1 ч. 5 ст. 694, ч. 2 ст. 625, ст. 536 ГКУ). Но можно предусмотреть в договоре и другие санкции.

Срок рассрочки устанавливает сам продавец, часто его привязывают к стоимости товара: чем дороже, тем дольше срок оплаты.

Рассрочку используют в розничной и мелкорозничной торговле. Если торгуете на маркетплейсе, можете подключить оплату частями в сотрудничестве с банком.

Добавляете услугу рассрочки на сайт, с возможностью выбрать разные периоды выплат для клиента. Вам нужно заплатить комиссию банку за услугу, но это выгодно, ведь вы получаете полную оплату, а клиент погашает рассрочку не вам, а банку.

Вы должны запомнить такие моменты, если работаете по схеме постоплаты:

Как проводить постоплату и частичную оплату через РРО

Авансовые оплаты проводятся с указанием в кассовом чеке «предоплата товаров», а если расчёт по отсроченному платежу — проводить с использованием режима предварительного программирования «погашение кредита».

Возврат товара тоже проводят через РРО, путём регистрации отрицательной суммы. Бывает, что в РРО нет отдельного накопления в фискальной памяти отрицательных сумм расчётов: налоговики советуют регистрировать выдачу денег (отмена ошибочной суммы) с помощью операции «служебная выдача» (консультация в ЗІР, подкатегория 109.02).

Автор: Александра Джурило, финансовый аналитик