как проверить что бухгалтер составил расчет 6 ндфл правильно

Контрольные соотношения для 6‑НДФЛ в 2021 году

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п. Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. Любые несовпадения вызовут у ФНС вопросы. Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения можно в письмах ФНС от 23.03.2021 № БС-4-11/3759@, от 29.10.2019 № БС-4-11/22150@. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

С 1 квартала 2021 года форма 6-НДФЛ существенно изменится. Новые контрольные соотношения уже утверждены. В статье вы можете с ними ознакомиться.

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы.

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 110 = > строка 130. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 110 строка 150. Если это соотношение нарушено, вы излишне уменьшили налог за иностранцев на патенте на суммы фиксированных авансовых платежей. Строку 150 можно заполнять, только если у вас есть уведомление из налоговой, которое разрешает уменьшать НДФЛ за иностранцев на патенте на фиксированные авансовые платежи.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 14 дней Экстерна бесплатно!

Контрольные соотношения для справки из Приложения № 1 к расчету 6-НДФЛ

Строка «Налоговая база» раздела 2 приложения № 1 к 6-НДФЛ (при значении ставки налога 13 % или 15 %) = строка «Общая сумма дохода» раздела 2 — сумма всех строк «Сумма вычета» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — сумма всех строк «Сумма вычета» Раздела 3. Если это соотношение не выполнено, то налоговая база завышена или занижена.

Если ставка налога отличается от 13 % или 15 %, то строка «Налоговая база» раздела 2 приложения № 1 к 6-НДФЛ должна быть равна: строка «Общая сумма дохода» раздела 2 — сумма всех строк «Сумма вычета» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Дополнительно вычитать сумму всех строк «Сумма вычета» из раздела 3 не нужно. Это тоже соотношение для проверки налоговой базы.

Строка «Сумма налога исчисленная» раздела 2 — «Налоговая база» × «Ставка налога» / 100 0.

«Общая сумма дохода» разделов 2 = сумма всех строк «Сумма дохода» Приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Cтрока «Общая сумма дохода» раздела 2 приложения № 1 к 6-НДФЛ > 0.

«Сумма дохода, с которого не удержан налог налоговым агентом» раздела 4 0. Если это не так, значение не соответствует расчетному.

Взаимоувязка показателей 6-НДФЛ и приложения № 1 к расчету 6-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 120 формы 6-НДФЛ с количеством составленных разделов 2 приложений № 1 по соответствующей ставке налога. Напомним, что приложение составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 110 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» по соответствующей ставке налога приложений № 1.

Инспекторы обязательно проверят и такое соотношение показателей: строка 140 6-НДФЛ за год по соответствующей ставке налога = суммарное значение строк «Сумма налога исчисленная» по соответствующей ставке всех составленных приложений № 1. Если это не так, сумма исчисленного налога может быть завышена или занижена.

Строка 111 6-НДФЛ = сумма доходов в виде дивидендов (по коду дохода 1010) приложений № 1 к 6-НДФЛ, представленных по всем налогоплательщикам. Если они не равны, проверьте правильность отражения в отчетности выплаченных дивидендов.

Строка 170 6-НДФЛ = сумма строк «Сумма налога, не удержанная налоговым агентом» приложений № 1 к 6-НДФЛ. Если равенства нет, неверно рассчитан неудержанный налог.

Общая сумма вычетов из строки 130 должна быть равна сумме всех вычетов из строки «Сумма вычета» раздела 3 приложения № 1.

Строка 150 по соответствующей ставке налога должна быть равна сумме строк «Сумма фиксированных авансовых платежей» раздела 2 приложений № 1. Если это не так, в расчете фиксированных авансовых платежей есть ошибки.

Проверка на соответствие МРОТ и среднеотраслевой зарплате

Среднюю зарплату по 6-НДФЛ нужно сравнивать с МРОТ и среднеотраслевой зарплатой в субъекте РФ. Чтобы избежать вопросов, зарплату надо поддерживать равной или выше этих показателей. Для 6-НДФЛ при сравнении фактической зарплаты со средней по региону надо принимать зарплату не по каждому работнику, а в целом по налоговому агенту.

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2017 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь одну проверочную формулу предлагает компаниям ФНС.

Во-первых, сумма строк 112 и 113 расчета 6-НДФЛ не должна быть меньше строки 050 приложения 1 к разделу 1 РСВ. Допускается и равенство. Но если сумма меньше, есть вероятность занижения налоговой базы.

И, разумеется, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Проверка перечисления налога в бюджет

Строка 160 — строка 190 = сумма выплат в адрес физлиц по счетам налогоплательщика в соответствующем периоде. Если это соотношение не выполняется, налоговая посчитает, что вы отразили не все суммы дохода в отчетном периоде.

Большинство бухгалтерских программ проверяет взаимоувязку всех показателей внутри формы. А вот соотношения между двумя разными формами программа проверить не всегда в состоянии — эти действия под силу лишь специалистам, составляющим отчетность. Налоговики рекомендуют использовать утвержденные проверочные формулы, чтобы отчитываться без ошибок. Имейте в виду, что не всегда противоречие рекомендуемым соотношениям является ошибкой. Есть случаи, когда показатели не будут совпадать с проверочными формулами.

Секретные приемы налоговиков для быстрой проверки 6-НДФЛ

НДФЛ – налог, который граждане РФ платят в казну с получаемых доходов. Работодатели обязаны перечислять НДФЛ за работников централизованно в бюджет в виде налогов от предприятия. Законодательством утверждены две формы, по которым организации формирует отчеты о доходах сотрудников, туда же включается информация о вычетах и начисленных налогах.

До 2016 года единственным отчетом о доходах физических лиц, предоставляемым в налоговую инспекцию от предприятия, числилась справка по форме 2-НДФЛ. Менялись коды вычетов и доходов, неизменным оставался только принцип формирования справки: индивидуальная информация по каждому сотруднику компании.

Теперь таких формы две: к 2-НДФЛ присоединился расчет по форме 6-НДФЛ. В инспекцию эти отчеты передаются одновременно — по окончании каждого квартала. Отличие 6-НДФЛ – консолидация в одном документе информации, касающейся НДФЛ, по физлицам, получившим любую оплату от предприятия в виде зарплаты, дивидендов и выплат по прочим договорам.

Как отчет проверяет налоговая

При поступлении заполненного отчета от предприятия налоговая проверяет его на соответствие контрольных показателей. Законодательством предусмотрен порядок проверки отчетов, выявления несоответствий и алгоритм выставлений требований и применения штрафных санкций.

Налоговикам доступна вся информация по налогоплательщику, все отчеты консолидированы в карточке налогоплательщика. Поэтому организации стоит позаботиться о такой процедуре, как проверить 2-НДФЛ перед сдачей в налоговую и декларации по налогу на прибыль, так как потом «подогнать» информацию не представится возможным.

Инспекторы проверяют полученные отчеты на предмет наличия двух типов недочетов:

При выявлении ошибок инспектор запрашивает у бухгалтера объяснения информации. При не отправке ответа на требование налоговая может назначить проверку. В ходе проверки организация обязана будет предоставить оригиналы всей документации, использованной для заполнения отчета, чтобы подтвердить достоверность информации.

Для избавления всего персонала бухгалтерии от таких забот, рекомендуется самостоятельно предпринять такие действия, как проверить 6-НДФЛ, ну, а если ошибка организацией обнаружена, немедленно предоставить уточненку.

Акцентировать внимание при заполнении нужно на типовых ошибках, в том числе опечатках, так как опечатка рассматривается как недостоверность информации, даже, когда она очевидна как техническая ошибка.

Как проверить форму 6-НДФЛ перед сдачей в налоговую

Прежде, чем отправить 6-НДФЛ проверяющему, следует проверить его на соответствие формы бланка отчета и электронного формата, а также на правильность заполнения и точность указанных показателей в разделах отчета.

Проконтролировать правильность расчетов помогут разработанные и установленные законодательством контрольные соотношения, которые разработали сами налоговики. Эти показатели помогут обнаружить несоответствия в виде банальных опечаток и проанализировать, правильно ли составлен отчет.

В первом разделе 6-НДФЛ есть вся информация по предприятию нарастающим итогом за все предыдущие кварталы с начала года, включая текущий, а второй раздел содержит информацию только за текущий квартал.

Разделы выполняют разные функции, поэтому их не корреспондируют между собой. Поэтому на предположение: должна ли сумма начисленного дохода из раздела 1 отчета 6-НДФЛ идти с суммой итого из раздела 2, ответ отрицательный. Никаких контрольных соотношений между разделами не может быть установлено.

Проверяем титульный лист

Для начала рекомендуется выполнить такую простую операцию, как проверить правильность заполнения 6-НДФЛ на титульном листе, затем проверяем обе части отчета.

Первый лист содержит основную информацию о предприятии (название с расшифровкой, коды, адрес, телефон и т.д.); сведения об инспекции, где зарегистрировано предприятие. На каждый филиал предприятия формируется и сдается отдельный отчет, где указаны коды соответствующего предприятия, на головную компанию предоставляется персональный отчет.

В соответствие с новыми изменениями, внесенными в правила заполнения титульного листа НДФЛ-6, специально для правопреемников выделено две строки и добавились три кода места представления отчета.

Для начальной версии отчета код корректировки указывается 000, а для корректировки − с 1 и последовательно дальше, например, 003. Некоторые работодатели присваивают ошибочно начальному отчету код 001.

Проверяем первый раздел

В первом разделе должны быть указаны итоговые показатели за все предыдущие налоговые периоды по всем физлицам, кому предприятие выплачивало деньги.

В случае, если предприятие выплатило за прошедший отчетный период доходы, облагаемые налогом по различным ставкам, потребуется предоставить заполненный первую часть отчета по каждой ставке на отдельном листе. Если начисление НДФЛ было по ставкам: 13, 15, 30, 35%, то в строчки с 10 по 50 руководитель или бухгалтер предприятия заносит информацию в каждом разделе номер 1, а строчки с 60 по 90 – только на странице 1 этого первого раздела. Если же все выплаты были сделаны из расчета налоговой ставки, например, 13%, то организация оформляет один первый раздел, заполняя все строки с 10 по 90.

Проверяем второй раздел

Оформление второго раздела сложнее, чем первого. Здесь очень важно не ошибиться с датами и суммами.

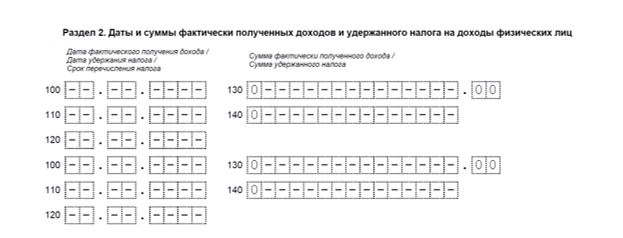

Второй раздел представляет собой одинаковые блоки для размещения информации по датам и суммам со строчками с 100 до 140.

Чтобы достоверно заполнить второй раздел требуется правильно указать даты. Чтобы безошибочно внести информацию, необходимо приготовить документацию, из которой можно выделить:

Если эти три числа одинаковы, то бухгалтер группирует информацию и указывает ее в одном блоке строчек с 100 до 140. Если даты разнятся, блоки заполняются индивидуально по каждой дате, и количество блоков соответствует количеству вариантов дат.

Подключаем контрольные соотношения

Провести такую работу, как проверить, верен ли расчет 6-НДФЛ, можно с помощью контрольных соотношений.

Контрольные соотношения – это последовательность математических вычислений между некоторыми строчками, которые должны совпадать с другими показателями отчета, то есть все расчеты, зашифрованные в строчках отчета, должны при пересечении давать соответствующие результаты.

Проверять контрольные соотношения 6-НДФЛ (за 3 квартал 2019 года, кстати, они будут, возможно, отличаться по сравнению с 1 кварталом этого же года) организация не обязана. Эта процедура носит рекомендательный характер для исключения элементарных ошибок в отчете, допущенных бухгалтером.

В некоторых новых бухгалтерских программах уже включена такая опция, как «проверить форму 6-НДФЛ», то есть автоматическая проверка информации, занесённых в строчки отчета, на предмет соответствия контрольным соотношениям. В результате анализа программа предлагает варианты корректировки данных.

Тем не менее, рекомендуется предпринять такой шаг, как проверить 6-НДФЛ самостоятельно, пересчитать на калькуляторе несколько или все контрольные соотношения еще и вручную − это обезопасит бухгалтера от составления уточненки.

В письме налоговой службы есть двенадцать пунктов тех показателей, несоответствие которых вызовут дополнительные уточнения со стороны налоговиков.

Вот некоторые из них:

Возвращаясь к вопросу, как проверить 6-НДФЛ, пример приведем об изменениях контрольных соотношений.

В прежних редакциях писем рекомендовалось применять в качестве контрольного соотношения для проверки 6-НДФЛ: строка 070 должна равняться сумме строк 140. Напомним, что в строчке 70 предприятие информирует, на какую сумму оно удержало НДФЛ, в строчке 140 – тот же налог с распределением по датам выплаты всех видов вознаграждений.

Затем налоговики изменили свое мнение и допускают, что это контрольное соотношение не всегда правомочно.

Исключением ранее предложенного соотношения стал перенос фактической выплаты в следующем за начислением кварталом, например, заработной платы. Поэтому во вторую часть отчета некоторые суммы в строчку 140 не попадают.

Никакого нарушения законодательства в этом случае нет: кончается один квартал, и закрывается отчет, а в следующем квартале выплачивается зарплата. Отсюда расхождение результата по ранее предложенной налоговиками формуле проверки.

Исходя из предположения, что некоторые организации начисляют и выплачивают зарплату по такой схеме, ФНС исключило это контрольное соотношение из числа обязательных. Ведомство на официальном сайте подтвердило необязательность выполнения этого соотношения.

Поэтому, чтобы выполнить такую операцию, как проверить 6-НДФЛ за 2019 год (за любой отчетный период этого года), применять это контрольное соотношение нет необходимости. Если бухгалтер все же решится на более педантичное исследование подготавливаемого к сдаче отчета, напоминаем, что разница по значениям выделенных строчек − это сумма фактической выплаты вознаграждений, на которые налог начислен в текущем отчетном периоде, а выплата будет произведена в следующем квартале.

Сопоставляем 6-НДФЛ за год с 2-НДФЛ и декларацией на прибыль

Как проверить 6-НДФЛ за 9 месяцев, 3 и 6 месяцев мы рассмотрели на примере применения контрольных соотношений по строчкам двух частей внутри отчета. А вот как проверить отчет 6-НДФЛ за год – рекомендуется использовать дополнительные инструменты.

В результате проверки значения некоторых строчек годового отчета 6-НДФЛ должны определенно соотноситься с информацией, предоставленной организацией в справке 2-НДФЛ и декларации по прибыли за тот же период.

Налоговые инспекторы применяют следующие контрольные соотношения для проверки предоставленного отчета:

Штрафы

Сроки для сдачи отчета 6-НДФЛ установлены законодательством, и их не рекомендуется нарушать, в противном случае, на предприятие будут наложены штрафные санкции.

За несдачу отчетности, кроме штрафа по 1000 рублей за каждый месяц просрочки, организации грозит то, что расчетный счет компании и вовсе заблокируют, а разблокируют только после предоставления отчета.

Штрафных санкций представляется возможным избежать, если организация самостоятельно исправит ошибки и сдаст уточненку до того, как неточности выявит проверяющий.

За предоставление отчета, содержащего ошибки, организация будет оштрафована, а налоговая потребует уточненку.

Заключение

Для проверки отчета бухгалтеру надлежит произвести такие действия, как проверить 6-НДФЛ и 2-НДФЛ, проверить все равенства и соотношения в рекомендуемых налоговой строчках отчетов.

Отчет пройдет проверку в налоговой, если строки заполнены по правилам, с учетом рекомендаций, опубликованных ФНС на официальном сайте. При несовпадениях и обнаружении ошибок – сразу внести корректную информацию, а если отчет уже отправлен, то предоставить инспекторам уточненку.

Конечно, это не полный перечень контрольных соотношений, которые помогают инспектору выявить ошибки в отчете 6-НДФЛ.

Налоговые органы постоянно публикуют официальные письма, которые регулируют порядок проверки отчета перед сдачей.

Бухгалтеру надлежит внимательно отслеживать новости сайта ФНС, чтобы быть в курсе, не допускать ошибки, а значит избежать штрафных санкций и доначислений за недостоверную информацию.

Сданный отчет налоговые органы проверяют только на правильность контрольных соотношений. Достоверность цифр и дат, указанных организацией в отчете 6-НДФЛ, проверяющие инспектируют при выездной проверке, когда организация предоставляет документацию: договоры, справки на льготы, свидетельства о рождении детей и т.д.

Поэтому рекомендуется хранить ксерокопии документации, подтверждающей льготы при вычетах, и оригиналы гражданско-правовых договоров, чтобы предоставить их проверяющему при выездной проверке.

Полный справочник по 6-НДФЛ: построчные объяснения, таблицы по разным видам дохода, частые ошибки

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ.

6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению).

Кто должен сдавать 6-НДФЛ?

Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ.

Нужно ли сдавать нулевой 6-НДФЛ?

До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@).

Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Отчетный период и сроки сдачи 6-НДФЛ

Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета:

1. За 1 квартал — до 30 апреля;

2. За полугодие — до 31 июля;

3. За 9 месяцев — до 31 октября;

4. За год — не позднее 1 апреля следующего года.

Способы сдачи 6-НДФЛ

Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Куда сдавать 6-НДФЛ?

Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП.

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП.

Какие доходы отражать в 6-НДФЛ, а какие нет?

В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы:

1. Доходы, которые полностью не облагаются НДФЛ.

2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой.

3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности.

4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров.

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы:

2. Раздел 1 «Обобщенные показатели»;

3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ.

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки:

1. Строка «ИНН» и «КПП»;

2. Строка «Номер корректировки»;

3. Строка «Период представления (код)»;

4. Строка «Налоговый период»;

5. Строка «Представляется в налоговый орган (код)»;

6. Строка «По месту нахождения (учета) (код)»

7. Строка «Налоговый агент»;

8. Строка «Форма реорганизации (ликвидации)(код)»;

9. Строка «ИНН/КПП реорганизованной организации»;

10. Строка «Код по ОКТМО»;

11. Строка «Номер контактного телефона»;

12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»;

13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»;

14. Строка «Подпись_____ Дата»;

15. Строка «Наименование документа, подтверждающего полномочия представителя».

Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них.

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто.

В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашей организации.

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП.

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Порядок заполнения Раздела 1 формы 6-НДФЛ

Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года.

Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ.

Строка 010 «Ставка налога, %»

В данной строке указывается ставка НДФЛ.

Строка 020 «Сумма начисленного дохода»

В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ.

Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры.

Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения.

Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает.

Таблица 1

Вид дохода

Дата получения дохода

Дата удержания налога

Срок уплаты налога

Заработная плата (ЗП)

Последний день месяца

День фактической выплаты ЗП

Следующий рабочий день после выплаты

Аванс, выплативший в последний день месяца или позднее

Последний день месяца за который выплатили Аванс

День фактической выплаты Аванса

Следующий рабочий день после выплаты

Ежемесячная производственная премия

Последний день месяца, за который начислена Премия

День фактической выплаты Премии

Следующий рабочий день после выплаты

Квартальная производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Годовая производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Вознаграждения по договорам ГПХ

Дата выплаты Вознаграждения

Дата выплаты Вознаграждения

Следующий рабочий день после выплаты

Дата выплаты Отпускных

Дата выплаты Отпускных

Последнее число месяца, в котором выплатили Отпускные

Дата выплаты Больничных

Дата выплаты Больничных

Последнее число месяца, в котором выплатили Больничные

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, при наличии иных выплат данному работнику

Дата выплаты Дохода

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, если иных выплат данному работнику не производились

Дата выплаты Дохода

Компенсация за неиспользованные отпуск

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в виде материальной выгоды от экономии на %

Последний день месяца

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Дата выплаты Дивидендов

Дата выплаты Дивидендов

Следующий рабочий день после выплаты

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов»

В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020».

Строка 030 «Сумма налоговых вычетов»

Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками.

Строка 040 «Сумма исчисленного налога»

По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов»

Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 050 «Сумма фиксированного авансового платежа»

Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту.

В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте.

После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090.

Строка 060 «Количество физических лиц, получивших доход»

Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода.

Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз.

Строка 070 «Сумма удержанного налога»

По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года.

Строка 080 «Сумма налога, не удержанная налоговым агентом»

По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2».

В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале.

Строка 090 «Сумма налога, возвращенная налоговым агентом»

Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом.

Порядок заполнения Раздела 2 формы 6-НДФЛ

В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога.

В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март.

В отчете за полугодие отражаются выплаты за период апрель-июнь.

В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь.

При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога.

Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал.

По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить:

Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140.

Строка 100 «Дата фактического получения дохода»

Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ.

Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно.

Строка 110 «Дата удержания налога»

Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1).

Строка 120 «Срок перечисления налога»

В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день.

Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных.

Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1.

Строка 130 «Сумма фактически полученного дохода»

В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100».

Строка 140 «Сумма удержанного налога»

Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110».

Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала.

Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале.

Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица.

Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.