как узнать мою систему налогообложения ип

Как узнать систему налогообложения ИП

Как узнать, на каком режиме налогообложения находится ИП:

Индивидуальные предприниматели применяют различные режимы налогообложения: ОСН, УСН и другие. Переход на них осуществляется по заявлению предпринимателя, но уведомления о переводе приходят не всегда. Но ИП желательно знать, на каком налоговом режиме он работает, от этого зависит расчет и уплата налогов. Нарушение обязательств перед государством грозит серьезными штрафами. Ситуации бывают разные, нередко предпринимателям с заполнением документов для открытия бизнеса помогают посредники; некоторые ИП, в течение длительного времени не осуществляющие деятельность, просто забывают о применяемом режиме. Или необходимы сведения о контрагенте — ИП. Легко проверить систему налогообложения по ИНН на сайте ФНС России. Сделать это вправе как сам предприниматель, так и любое заинтересованное лицо.

Какие бывают системы налогообложения

Рассмотрим, какие режимы существуют и применяются ИП. Кроме общей системы налогообложения (ОСНО) индивидуальные предприниматели применяют:

Последний пункт не применим, если деятельность ИП не связана с сельским хозяйством. Но нормам Налогового кодекса РФ, какую систему налогообложения может применять ИП — его личный выбор. Предприниматель самостоятельно принимает решение о выборе и уведомляет об этом налоговиков. Это касается всех действующих режимов. Но если предприниматель перестает соответствовать требованиям льготного режима, налоговики переводят его на ОСНО с начала налогового периода. В этом случае информация о текущем режиме поможет избежать проблем.

Эксперты КонсультантПлюс рассказали, как ИП выбрать систему налогообложения. Используйте эти инструкции бесплатно.

Открытые источники информации

Если индивидуальный предприниматель забыл, на какой системе он работает сейчас, и задумывается, как узнать на упрощенке ИП или нет, ему необходимо:

Как получить нужные сведения из документов

В первую очередь следует проверить документы о получении специального статуса. Также необходимо учитывать следующие положения.

При регистрации ИП общий режим налогообложения применяется автоматически, если предприниматель не подал заявление о своих намерениях относительно выбора режима налогообложения в ФНС РФ:

Если таковые заявления предприниматель не заполнял, он находится на ОРН, если не утратил на него права по каким-либо причинам.

Кроме того, если подано заявление о постановке на учет в качестве налогоплательщика ЕНВД или о приобретении патента, налоговики присылают ответ (уведомление о постановке, патент или отказ в его выдаче). Из этого понятно, как узнать систему налогообложения ИП по ИНН на сайте налоговой — зайти в кабинет налогоплательщика или в ЕГРИП.

Кроме того, ЕНВД и ПСН применяются только в отношении указанных в Налоговом кодексе видов деятельности. Также региональные власти наделены правом сузить этот перечень. Стоит ознакомиться со списками видов деятельности в НК РФ и местных законах и сравнить их с перечисленными в выписке из ЕГРИП.

Информация на сайте ФНС

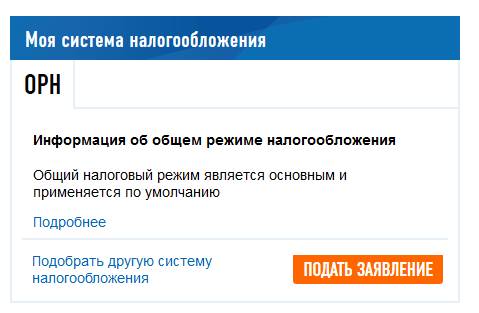

Самый верный способ проверить режим налогообложения ИП — это войти в личный кабинет на сайте Федеральной налоговой службы и найти ответ на интересующий вопрос там. Выглядит ответ так:

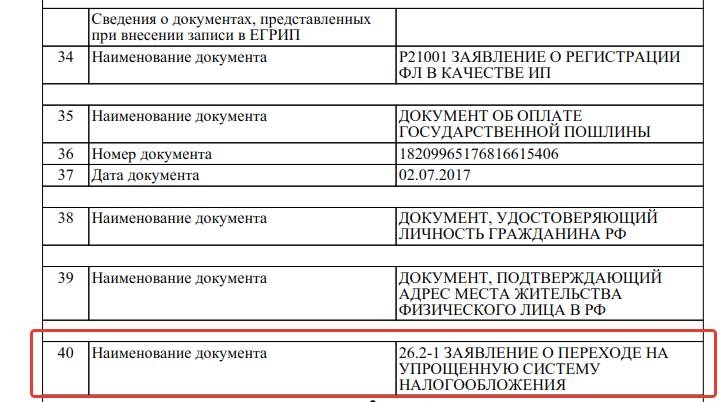

Посмотрим теперь, как узнать свою систему налогообложения ИП по ИНН на сайте ИФНС бесплатно не в личном кабинете налогоплательщика, а в ЕГРИП. Для этого на странице сведений из ЕГРИП вводим ИНН индивидуального предпринимателя (или Ф.И.О.) и нажимаем кнопку «Найти». Система сформирует отчет по результатам поиска. Рядом с нужным индивидуальным предпринимателем появится кнопка «Получить выписку». Выписку формируют в виде файла pdf. Она содержит все важные сведения о налогоплательщике, в том числе — перечень документов. Если ИП подавал заявку на переход, например, на упрощенную систему, в выписке содержится информация об этом.

Как запросить информацию в Налоговой инспекции

Обращение в налоговую инспекцию — пожалуй, самый действенный, быстрый и надежный способ получить нужную информацию о системе налогообложения. Законодательство не запрещает обратиться лично к инспектору с паспортом, ИНН и, объяснив ситуацию, спросить у него, как узнать о переходе на УСН или об утрате права на его применение.

Предприниматель вправе направить письменный запрос на подтверждение того факта, что применяется УСН, как будто уведомление о переходе на нее подавалось. Если оно направлено и система применятся, ФНС РФ должна ответить на этот запрос подтверждающим письмом по форме №26.2-7. Есть еще возможность запросить форму 39, справку о задолженности: в этом бланке отражена строчка налога, по которому предприниматель обязан отчитываться и уплачивать налог. Если ИП направлял уведомление о переходе на УСН, то в справке он найдет соответствующую строчку.

Как узнать налоговую систему контрагента

В российской налоговой системе предусмотрено несколько режимов. Для их применения установлены определенные ограничения, однако большая часть организаций и предпринимателей все же имеют возможность выбора. Эти режимы периодически можно менять. Например, компания вправе с начала следующего календарного года перейти с основной системы на упрощенную или обратно. Поэтому не всегда можно знать наверняка, какой режим применяет ваш контрагент. Рассмотрим, как узнать систему налогообложения по ИНН, если такая информация необходима.

Когда требуется узнать систему налогообложения

Знание налогового режима партнера — важное условие для начала сотрудничества. В первую очередь это связано с правом возмещать предъявленный НДС.

Суть в следующем: если поставщик является плательщиком этого налога, то фирма может заявить к вычету сумму НДС, указанную в счете-фактуре. А вот если поставку осуществил контрагент, применяющий один из специальных режимов, то права на вычет не возникает. Поэтому нужно знать, с кем планируется сделка, и придется ли платить НДС из своего кармана.

Кроме того, знать, какая система налогообложения применяется контрагентом, необходимо и для общей оценки его добросовестности. Такая проверка должна проводиться в отношении каждого потенциального, а периодически — в отношении действующего партнера. Ее отсутствие может привести к тому, что ФНС переложит ответственность за неуплату таким субъектом НДС на его контрагентов. Вот почему всегда следует проявлять осмотрительность и не вести бизнес с «однодневками», созданными для ухода от налогов.

Сведения о СНО могут косвенно свидетельствовать о размере бизнеса, о примерном объеме дохода и количестве сотрудников, о том, какие налоги должен платить субъект и какую отчетность подавать.

Наконец, иногда компания или ИП не знает даже собственную налоговую систему. Это бывает, если регистрация производилась через посредников. Конечно, таких ситуаций лучше не допускать, ведь доходность бизнеса не в последнюю очередь зависит от выбора режима. Но если так произошло, нужно как можно скорее узнать, какая применяется система налогообложения, по своему ИНН. И при необходимости изменить ее. Однако, например, перейти с основной системы на упрощенную можно лишь в течение первого месяца после регистрации, поэтому тянуть не стоит.

Для справки добавим, что у компаний выбор систем таков: основная или упрощенная, ЕНВД (до конца 2020 года), ЕСХН (для сельхозпроизводителей). У предпринимателей возможностей больше, поскольку им теоретически доступны все существующие режимы налогообложения. Кроме уже перечисленных, это патентная система (ПСН) и налог на профессиональный доход (НПД).

Как узнать СНО по ИНН

В настоящее время налоговая служба ведет множество реестров с открытой информацией о компаниях и ИП, а также предлагает сервис для проверки бизнеса. Казалось бы, при такой доступности данных узнать систему налогообложения любого субъекта по ИНН на сайте ФНС — не самая большая проблема. Но это не совсем так. Сведения о налоговом режиме в явном виде не входят в перечень данных, которые доступны при обращении к этим сервисам и реестрам.

Поэтому чтобы точно узнать применяемый режим налогообложения по ИНН, лучше обратиться в любую инспекцию ФНС. Составляется запрос в произвольной форме, указывается ИНН субъекта и обратный адрес, на который будет получен письменный ответ с печатью налогового органа. Этот документ сможет послужить весомым доказательством при возникновении споров.

Еще проще получить нужные данные, если у вас уже оформлена электронная подпись для работы с ФНС и есть доступ в личный кабинет. Тогда запрос о СНО контрагента можно направить в электронной форме.

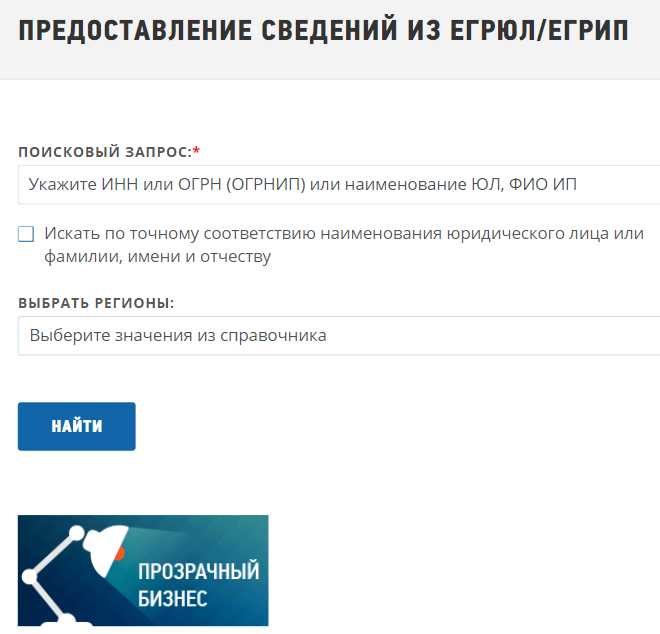

Также можно обратиться к сервису « Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде» на сайте налоговой службы. Он не предоставит официального ответа на вопрос о налоговой системе, но все же даст представление о ней по косвенному признаку.

В поисковой строке достаточно ввести ИНН бизнес-субъекта. Можно также поискать по названию/имени, но при этом рекомендуется указать регион:

На картинке видно, что подавалось уведомление о переходе на УСН. Следовательно, применяется упрощенка. Если же никакое уведомление не подавалось, то субъект применяет основную систему.

Правда, некоторые режимы можно совмещать. Например, перейдя на УСН, предприниматель может купить патент, а эти сведения в реестре не фигурируют. То есть точно узнать режим налогообложения по выписке из реестра можно не всегда. Однако из нее можно сделать вывод о том, должен ли в силу применяемой налоговой системы контрагент платить НДС или нет (на всех спецрежимах, кроме ЕСХН, его не платят). А это, как сказано выше, наиболее частая причина выяснения СНО партнера по бизнесу.

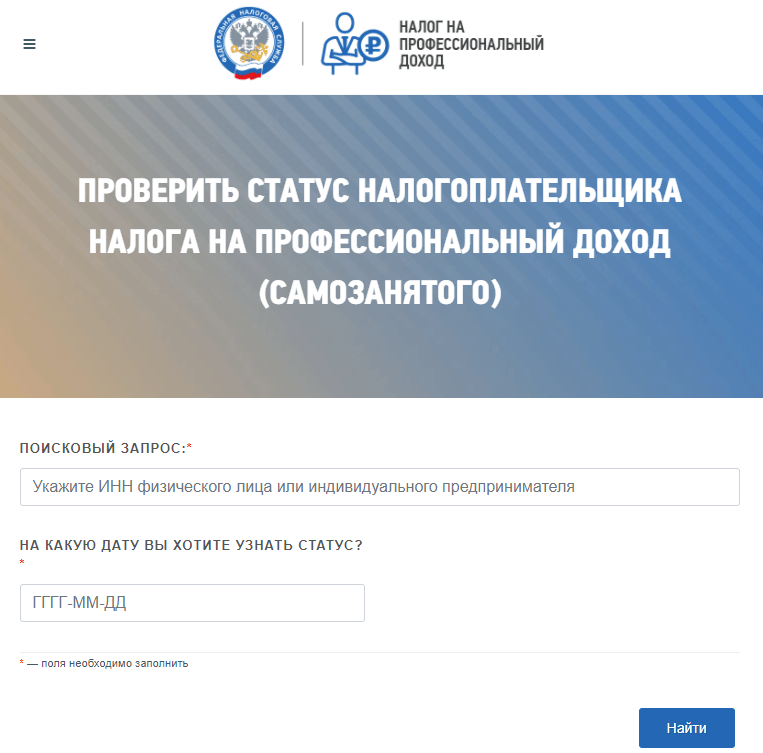

Единственная налоговая система, о применении которой можно получить точную информацию — это НПД для предпринимателей и самозанятых лиц. Для этого ФНС разработала специальный сервис. Для проверки статуса самозанятого достаточно ввести ИНН ИП /самозанятого и дату, на которую нужна информация. Если гражданин среди плательщиков НПД не найден, значит, он им не является. Вот как выглядит этот поисковый сервис:

О том, как проверить сторону по сделке перед тем как заключить договор, мы рассказали в этой статье.

Выбор подходящего режима налогообложения

Категория налогоплательщика

Особенности

Размер годового дохода

Количество наемных сотрудников

- По выбранным условиям нет подходящего налогового режима. Попробуйте изменить условия выбора.

УСН (доходы) для ИП

Упрощенная система налогообложения

УСН (доходы минус расходы) для ИП

Упрощенная система налогообложения

Патентная система налогообложения

Налог на профессиональный доход — специальный налоговый режим для самозанятых граждан

УСН (доходы) для ЮЛ

Упрощенная система налогообложения

УСН (доходы минус расходы) для ЮЛ

Упрощенная система налогообложения

ОРН для ИП

Общий режим налогообложения

ОРН для ЮЛ

Общий режим налогообложения

УСН (доходы) для ИП

Упрощенная система налогообложения для индивидуальных предпринимателей

| Необходимость регистрации в качестве ИП | Да |

| Представление уведомления о переходе на УСН | Да (не позднее последнего числа года, предшествующего году, с которого планируется начать применение УСН) |

| Налоговая ставка | 6% (законами субъектов РФ ставка может быть снижена до 1%) |

| Отчетность | Декларация |

| Периодичность отчётов | Раз в год |

| Периодичность уплаты налога | Авансовые платежи ежеквартально |

| Основные ограничения |

|

| Ведение налогоплательщиком налогового учета | Книга учета доходов и расходов |

| Налоговая база | Доход |

| Региональные особенности | Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 1 до 6% в зависимости от категорий налогоплательщиков |

УСН (доходы минус расходы) для ИП

Упрощенная система налогообложения для индивидуальных предпринимателей

| Необходимость регистрации в качестве ИП | Да |

| Представление уведомления о переходе на УСН | Да (не позднее последнего числа года, предшествующего году, с которого планируется начать применение УСН) |

| Налоговая ставка | 15% (законами субъектов РФ ставка может быть снижена до 5%) |

| Отчетность | Декларация |

| Периодичность отчётов | Раз в год |

| Периодичность уплаты налога | Авансовые платежи ежеквартально |

| Основные ограничения |

|

| Ведение налогоплательщиком налогового учета | Книга учета доходов и расходов |

| Налоговая база | Доход минус расходы |

| Региональные особенности | Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 5 до 15 % в зависимости от категорий налогоплательщиков |

Патентная система налогообложения

| Необходимость регистрации в качестве ИП | Да |

| Необходимость подачи заявления на получение патента | Да |

| Налоговая ставка | 6% |

| Отчетность | Не представляется |

| Срок на который может быть выдан патент (по выбору ИП) | От 1 до 12 месяцев |

| Периодичность уплаты налога | Зависит от срока действия патента:

|

| Основные ограничения |

|

| Ведение налогоплательщиком налогового учета | Книга учета доходов |

| Налоговая база | Потенциально возможный доход (ожидаемый размер годового дохода) |

| Региональные особенности | Законами РФ устанавливаются:

|

Налог на профессиональный доход — специальный налоговый режим для самозанятых граждан

| Необходимость регистрации в качестве ИП | Нет |

| Как стать налогоплательщиком налога на профессиональный доход | Зарегистрироваться в качестве налогоплательщика можно, скачав мобильное приложение «Мой налог» или через web-кабинет «Мой налог» |

| Налоговая ставка | 4% при реализации товаров (работ, услуг) физическим лицам или 6% при реализации товаров (работ, услуг) ЮЛ и ИП |

| Отчетность | Нет |

| Периодичность уплаты налога | Ежемесячно |

| Основные ограничения |

|

| Ведение налогоплательщиком налогового учета | Нет |

| Налоговая база | Доход от реализации товаров (работ, услуг) за исключением доходов, полученных по трудовому договору |

| Где можно применять налог на профессиональный доход | В настоящее время специальный налоговый режим «Налог на профессиональный доход» введен в 84 субъектах Российской Федерации. |

УСН (доходы) для ЮЛ

Упрощенная система налогообложения для юридических лиц

| Представление уведомления о переходе на УСН | Да (не позднее последнего числа года, предшествующего году, с которого планируется начать применение УСН) |

| Налоговая ставка | 6% (законами субъектов РФ ставка может быть снижена до 1%) |

| Отчетность | Декларация |

| Периодичность отчётов | Раз в год |

| Периодичность уплаты налога | Авансовые платежи ежеквартально |

| Основные ограничения |

|

| Ведение налогоплательщиком налогового учета | Книга учета доходов и расходов |

| Налоговая база | Доход |

| Региональные особенности | Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 1 до 6% в зависимости от категорий налогоплательщиков |

УСН (доходы минус расходы) для ЮЛ

Упрощенная система налогообложения для юридических лиц

| Представление уведомления о переходе на УСН | Да (не позднее последнего числа года, предшествующего году, с которого планируется начать применение УСН) |

| Налоговая ставка | 15% (законами субъектов РФ ставка может быть снижена до 5%) |

| Отчетность | Декларация |

| Периодичность отчётов | Раз в год |

| Периодичность уплаты налога | Авансовые платежи ежеквартально |

| Основные ограничения |

|

| Ведение налогоплательщиком налогового учета | Книга учета доходов и расходов |

| Налоговая база | Доход минус расходы |

| Региональные особенности | Законами субъектов РФ могут быть установлены налоговые ставки в пределах от 5 до 15 % в зависимости от категорий налогоплательщиков |

ОРН для ИП

Общий режим налогообложения для индивидуальных предпринимателей

ОРН для ЮЛ

Общий режим налогообложения для юридических лиц

Контакт-центр ФНС России:

8 800 222-22-22

Все контакты

Как самостоятельно определить систему налогообложения своего ИП или ООО?

Каждый день мы решаем сотни предпринимательских задач, разбираем простые и сложные вопросы, считаем, ищем, находим, заполняем, обучаем, возвращаем на землю, радуем.

Мы решили, что можно делиться частыми и интересными историями. Поэтому запускаем новую рубрику. Назовём её просто — #ответыКнопки. Будем публиковать вопрос, который когда-то задал один из наших клиентов, и тут же наш ответ. Думаем, будет полезно. Начнём 🙂

Вопрос:

Сомневаюсь, какая у меня система налогообложения. Как это проверить без обращения к бухгалтеру?

Ответ:

Отправить запрос в налоговую на сайте. Получить подтверждение таким способом просто, достаточно быстро и не надо никуда ходить 🙂

Для этого сделайте следующее:

На сайте налоговой в специальном разделе выберите «Иные обращения».

Если у вас компания, нажимайте на «Юридическое лицо». Если вы индивидуальный предприниматель — на «Физическое лицо или ИП».

Перед вами форма, которую нужно заполнить. В самом верху 3 строчки о том, куда обратиться: 1 — оставляем «Управление или Инспекцию»; 2 — выбираем свой город; 3 — выбираем номер налоговой.

Если у вас юридическое лицо, заполните название компании, ОГРН, ИНН, должность и ФИО руководителя. Телефон оставлять необязательно. Если у руководителя нет времени, отправить обращение может кто-нибудь другой, главное — заполните данные заявителя так, будто оставляет обращение руководитель.

Индивидуальному предпринимателю нужно ввести ФИО.

Прошу предоставить информационное письмо о применяемой системе налогообложения для ИП/ООО __________, ИНН _____________. В случае применения упрощенной системы налогообложения прошу предоставить информационное письмо по форме 26.2-7 с обязательной расшифровкой объекта налогообложения «Доходы» или «Доходы, уменьшенные на величину расходов». На основание п.105 “Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию… ”, утвержденного Приказом Минфина России от 02.07.2012 N 99н, просим предоставить подтверждение в электронном виде по адресу электронной почты: ________________ В случае, если ответ на запрос не может быть направлен на указанный адрес электронной почты, прошу направить ответ через ТКС.

После того, как нажмёте «Далее», нужно ввести код. Он придёт на почту, которую вы указали в форме. Код невечный, если закроете страницу с формой, то и код перестанет действовать.

Обычно налоговая обрабатывает запрос в течение 14 дней. Ответ может прийти и за сутки или задержаться до 30 дней. Вы получите подтверждение в виде скана информационного письма на указанную почту.

Это простой способ проверить систему налогообложения, чтобы быть уверенными в правильном ведении учёта в соответствии с системой.

Если хотите что-нибудь добавить, пишите 🙂

Топ вопросов от предпринимателей в ФНС

Это подборка популярных вопросов, которые предприниматели задают не только налоговой, но и нам регулярно. Мы решили сделать небольшой дайджест — здесь вопросы про УСН, патент, самозанятых, учет выручки и другие.

Про совмещение

ИП, на патенте совмещает его с УСН по тому же самому коду деятельности. Налоговая заблокировала счет из-за неподачи декларации. Оправдано ли это требование, ведь по УСН никакой деятельности не ведется и декларация фактически нулевая. За прошлые годы ФНС не просила подать декларацию, что изменилось?

Ответ ФНС: В соответствии с главой 26.2 НК РФ налогоплательщики, применяющие УСН, ежегодно сдают декларацию. Совмещение УСН с патентом не освобождает индивидуального предпринимателя от обязанности представления декларации.

Комментарий Чёрной Бухгалтерии: Даже если у ИП один код ОКВЭД, по которому он применяет и ПСН и при этом он подавал заявление на УСН и является еще и плательщиком единого налога, то и в этом случае он обязан сдавать декларацию. Допустим патент получен на розничную торговлю, по ПСН торговая площадь для целей патента имеет ограничения. Если предприниматель решит расширить торговую площадь и выйдет за рамки «лимита», то по этой точке будет применять УСН.

Если вам заблокировали счет — доверьтесь нашей комплаенс-поддержке. Наши специалисты проведут с вами предварительную беседу, разберутся в причинах блокировки и помогут восстановить доступ к счету.

Репетитор-самозанятый

Многие предприниматели для экономии и не желая применять онлайн-кассу перешли на новый популярный режим — самозанятость. Кто-то сохранял статус ИП, а кто-то снимался с учета и становился самозанятым-физлицом. Уже в процессе работы у таких предпринимателей появились разные нюансы. Причем не всегда они радовали ИП. С проблемами пришлось столкнуться не только предпринимателям, но и их клиентам. Один из них задал очень интересный вопрос:

Работодатель платит за меня НДФЛ, я занимаюсь у репетитора по иностранным языкам, могу ли я получить налоговый вычет? Мой репетитор самозанятый (не ИП).

Ответ ФНС: Налогоплательщик может получить социальный налоговый вычет, если он работает и из его дохода удерживается НДФЛ. Социальный вычет включает и возврат денег за свое обучение.

Одно из условий — наличие у организации, проводящей обучение лицензии. ИП не обязан иметь лицензию — достаточно, чтобы в ЕГРИП были сведения об осуществлении непосредственно им образовательной деятельности. Налогоплательщик должен предоставить подтверждающие документы — договоры, квитанции, чеки.

Такой категории как репетитор-самозанятый, не являющийся ИП, в НК для целей получения вычета не указано. Получить вычет, при обучении у такого репетитора, не получится.

Комментарий Чёрной Бухгалтерии: для физлиц-самозанятых есть и другие ограничения. К примеру, у них возникает проблема с арендой помещений или торговых мест — частным лицам сдавать их организации не хотят. Несмотря на наличие официального дохода самозанятым неохотно выдают кредиты. Пока не сложилась и судебная практика — например, в судах не принимают справку из приложения «Мой налог» при доказательстве размера дохода в целях расчета алиментов. Возникают сложности и с получением социальных льгот.

Как узнать об имеющихся задолженностях по налогам?

Предприниматели часто спрашивают — нам заблокировали счет из-за неуплаты налога, но мы и не знали, что есть какая-то задолженность. Как можно уточнить свои обязательства и провести сверку?

Ответ ФНС: Чтобы узнать состояние расчетов с бюджетом можно:

В ЛК нужно войти во вкладку «Жизненные ситуации» и запросить соответствующую справку. Справка придет в «Личный кабинет».

Комментарий Чёрной Бухгалтерии: у ИП обычно нет возможности следить за тем, что происходит с его расчетами с ФНС. Плюс — постоянно происходят изменения в законодательстве, меняются КБК, реквизиты для уплаты (как в 2021 году) и т.п. Если регулярно не следить за ними, то есть риск, что налог и будет уплачен, просто не туда.

О патенте и взносах

Как индивидуальному предпринимателя уменьшить сумму патента на страховые взносы?

Ответ ФНС: с 1 января 2021 года налог, уплачиваемый на патенте можно уменьшить на страховые взносы и ряд пособий, которые выплачивает работодатель (см. п. 1.2 статьи 346.51 НК РФ).

ИП-работодатель уменьшает налог на 50 %, тот, кто работает в одиночку может уменьшить его на 100 %.

Для того, чтобы уменьшить размер налога нужно подать уведомление в письменной или электронной форме с использованием усиленной квалифицированной электронной подписи или через ЛК.

Форма уведомления КНД 1112021 рекомендована Письмом ФНС России от 26.01.2021 № СД-4-3/785@.

Обратите внимание! Если ИП в 2020 году применял ЕНВД, то на взносы и пособия, уплаченные после 31 декабря 2020 года можно уменьшить сумму ЕНВД, рассчитанную за 4 квартал 2020 года. Уменьшить патент, действующий в 2021 году на эти суммы нельзя.

Комментарий Чёрной Бухгалтерии: с уменьшением патента все не так просто, как кажется. Например, в форме уведомления нужно указывать данные и сумму патента, который уменьшается, но не всегда понятно как это сделать, если патент оплачивается частями (по ⅓, так уплачивается налог по патенту,который выдан более, чем на 6 месяцев).

Патент за патентом

ИП, занимается розничной торговлей, без наемных работников.Хочет приобрести патент на 3 месяца и интересуется — можно ли по его окончании по этому же виду деятельности продлить патент, либо оформить новый патент на другой срок?

Ответ ФНС: В соответствии с п. 5 статьи 346.45 Налогового кодекса РФ патент выдается на период от 1 до 12 месяцев включительно в пределах календарного года. Поэтому ИП может оформлять патенты хоть ежемесячно по одному и тому же виду деятельности или по разным.

Комментарий Чёрной Бухгалтерии: уточним, что заявление на новый патент следует подать за 10 дней до окончания нового, иначе между патентами появится разрыв — в течение такого времени применяться будет основная система налогообложения ИП — ОСНО или УСН.

Узнать систему налогообложения онлайн

Как узнать систему налогообложения ИП, если предприниматель живет далеко от инспекции, можно ли сделать это онлайн? Подавалось заявление на УСН при регистрации, должна ли налоговая предоставить какое-то уведомление или нет?

Ответ ФНС: ИП вправе перейти на УСН в течение 30 дней со дня государственной регистрации. Для этого в ФНС подается уведомление. Т. к. переход на УСН носит уведомительный характер, то налоговая никаких разрешений или сообщений налогоплательщику не направляет.

Если ИП хочет узнать систему налогообложения, ему достаточно направить запрос в налоговую службу в свободном виде. В ответ (через 30 дней) ИП получит информационное письмо по форме 26.2-7, где будет подтверждена применяемая им система налогообложения в виде УСН.

Комментарий Чëрной Бухгалтерии: проще всего узнать применяет ИП УСН или нет — воспользоваться Личным кабинетом на сайте ФНС. Уже на главной странице кабинета под ФИО предпринимателя будет указана применяемая им система.

ИП-нерезидент

Предприниматель проживает в другой стране, в России имеет статус ИП, получает доходы и платит налог на УСН.

Если оказывать услуги не только российским, но и иностранным клиентам, получая доход в валюте, то каким образом измениться налогообложение?

Ответ ФНС: Согласно НК налогоплательщик на УСН учитывают доходы от реализации, определяемые на основании ст. 249 НК РФ, и внереализационные доходы, определяемые на основании ст. 250 НК РФ.

В статье 249 НК РФ сказано, что уплачивать налог следует как от доходов, полученных от источников, находящихся на территории РФ, так и за ее пределами.

При этом в гл. 26.2 НК РФ нет специальной нормы об устранении двойного налогообложения, поэтому ИП необходимо включать полученные в валюте доходы в базу по единому налогу.

Комментарий от Чëрной Бухгалтерии: кроме того, ИП необходимо будет соблюдать валютное законодательство, предоставлять в банк информацию о проводимых операциях и сделках.

Когда отражать выручку?

Как ИП на патенте отражать выручку в книге учёта в такой ситуации: покупатель рассчитывается картой, кассир пробивает чек по онлайн-кассе, но деньги зачисляются на счет предпредпринииателя на следующий день. Какой датой отражать выручку: датой отчета по кассе или датой поступления денег на счет?

Ответ ФНС: в целях применения ПСН датой получения дохода является день его выплаты (перечисления дохода на счета налогоплательщика в банке либо по его поручению на счета третьих лиц). Поэтому отражение дохода следует отразить на дату поступления средств на счет.

Комментарий Чëрной Бухгалтерии: с таким ответом ИП не согласился и мы с ним согласны. При оплате картой со счета покупателя списываются денежные средства, т. е. фактически и происходит перечисление дохода на счет налогоплательщика в банке. Поэтому доход должен признаваться на дату оплаты картой — по отчету кассы.

Зачёт взносов

ИП на ОСНО, предприниматель снялся с регистрации. Есть переплата по страховым взносам (за ИП) и точно такую же сумму нужно заплатить после прекращения деятельности. Как зачесть имеющуюся переплату?

Ответ ФНС: Согласно статье 78 НК Р Ф излишне уплаченные взносы можно зачесть. Для этого необходимо направить соответствующее заявление.

Комментарий Чëрной Бухгалтерии: в данном случае ИП вряд ли потребуется даже писать заявление, взносы автоматически будут зачтены. Дело в том, что все платежи по взносам за себя, которые перечисляет ИП, в течение года будут показаны как переплаты. Срок перечисления таких взносов — до 31 декабря. Поэтому пока не наступит 2 января они таки будут числиться в качестве перплаты. Учитывая эту особенность, возможночто эта сумма, как переплата продолжит «висеть» до конца года.

Если хотите быть в курсе важных новостей и изменений, подписывайтесь на нас в соцсетях: